อัลกอริธึม Stablecoin Trend 2021 หรือไม่?

บทความนี้จะแนะนำโครงการ Fork บางโครงการของโครงการ Algorithmic Stablecoin ขนาดใหญ่ นี่เป็นเทรนด์ในปี 2564 หรือไม่?

ยินดีต้อนรับสู่ซีรี่ส์ DeFi Legos - ชุดบทความเชิงลึกที่ให้การวิเคราะห์เชิงลึกและการวิจัยในส่วนตลาดต่างๆ แก่คุณ หัวข้อวันนี้คือ Stablecoin

ปัจจุบันมี Stablecoin มากมาย เช่น USDT, USDC, DAI, ESD... แต่กลไกของพวกมันแตกต่างกันโดยสิ้นเชิง นั่นคือเหตุผลที่ในบทความนี้ ผมจะวิเคราะห์ภาค Stablecoin อย่างละเอียดและให้ข้อมูลโดยละเอียดเกี่ยวกับ:

เนื่องจากจะมีข้อมูลเชิงลึกเฉพาะทางมากมาย ขอแนะนำให้คุณจดประเด็นที่เป็นประโยชน์สำหรับตัวคุณเอง นอกจากนี้ ทุกส่วนเชื่อมโยงกับส่วนอื่นตามลำดับ ดังนั้นอย่าข้ามส่วนใดส่วนหนึ่ง เริ่มกันเลย

ข้อจำกัดความรับผิดชอบ:บทความนี้มีวัตถุประสงค์หลักเพื่อให้ข้อมูลเชิงสร้างสรรค์และมุมมองส่วนตัวไม่ใช่คำแนะนำทางการเงิน การลงทุนในตลาดคริปโตนั้นมีความเสี่ยงสูง ดังนั้นควรทำวิจัยของคุณเองก่อนตัดสินใจลงทุน

คำจำกัดความของ Stablecoin

คำว่าStablecoinรวมกันโดย “Stable” และ “Coin”:

โดยทั่วไปแล้ว ทองหรือเงินที่แปลงเป็นสกุลเงินดิจิทัลสามารถถือเป็น Stablecoin ได้ สกุลเงิน Fiat ก็ถือได้ว่าเป็น Stablecoins ในลักษณะเดียวกัน

อย่างไรก็ตาม บทความนี้จะเน้นเฉพาะ Stablecoins ที่ใช้บ่อยที่สุดใน crypto - Stablecoins ที่มีค่าของพวกเขาถูกตรึงไว้ที่ $1

บทบาทของ Stablecoin ใน DeFi

ในขณะนี้ ตลาดคริปโตเคอเรนซีมีมูลค่ามากกว่า $2,200B ซึ่งบ่งชี้ว่ากระแสเงินสดหมุนเวียนในตลาดนั้นใหญ่มาก และมีความต้องการสูงสำหรับการซื้อขาย จัดเก็บ หรือลงทุนในสินทรัพย์คริปโต

อย่างไรก็ตาม ไม่ใช่ทุกสกุลเงิน Fiat ที่ได้รับการสนับสนุนจากการแลกเปลี่ยน crypto หากไม่มี Stablecoin ผู้ใช้จะต้องสลับสกุลเงิน Fiat ของประเทศของตนเป็น USD ก่อน (เนื่องจาก USD เป็นที่ยอมรับทั่วโลกในฐานะสกุลเงินสำหรับการชำระเงิน) จากนั้นจึงดำเนินการแลกเปลี่ยนผ่านตัวกลาง (เช่น ธนาคาร) ที่มีต้นทุนสูงและสเปรดสูง , ขั้นตอนที่ซับซ้อน,... ก่อนที่จะได้รับโทเค็นสกุลเงินดิจิตอลใด ๆ

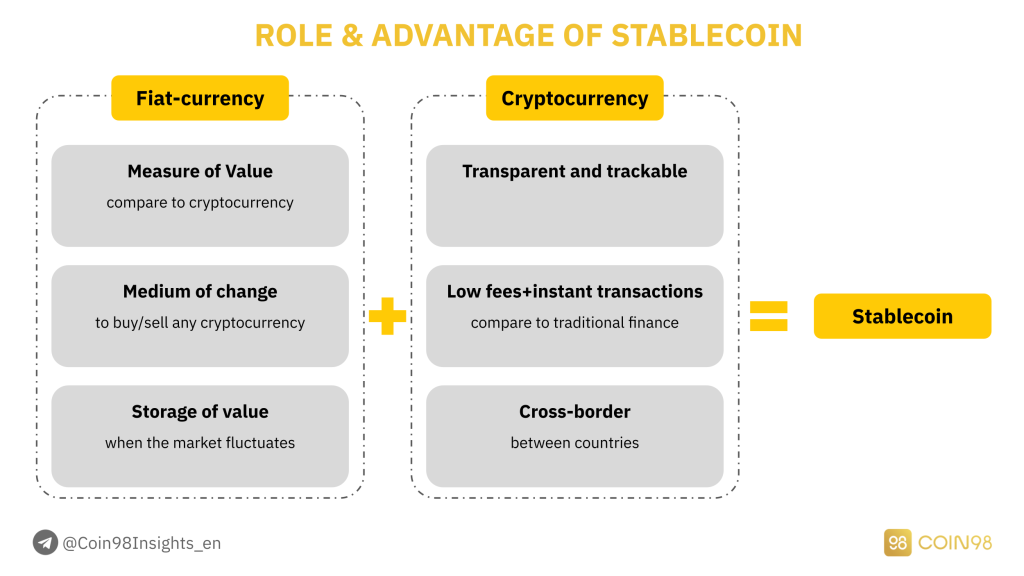

Stablecoin ถูกคิดค้นขึ้นเพื่อแก้ปัญหานี้ จุดแข็งของ Stablecoin สามารถเห็นได้จาก 2 ปัจจัยร่วมกัน:

บทบาทและประโยชน์ของ Stablecoin

ในตลาด crypto Stablecoin มีบทบาทดังนี้:

เป็นที่เชื่อกันว่าStablecoin เป็นส่วนผสมที่ลงตัวระหว่างมูลค่าของสกุลเงิน Fiat และความสะดวกของสกุลเงินดิจิทัลบนเครือข่ายบล็อคเชน Stablecoin จะช่วยให้ผู้ใช้ลงทุนในวิธีที่เร็วที่สุด เข้าถึงสินทรัพย์ crypto จำนวนมากที่สุด และโดยเฉพาะอย่างยิ่ง ขจัดกระบวนการตัวกลางที่ไม่จำเป็น

Stablecoins ประเภทต่างๆ

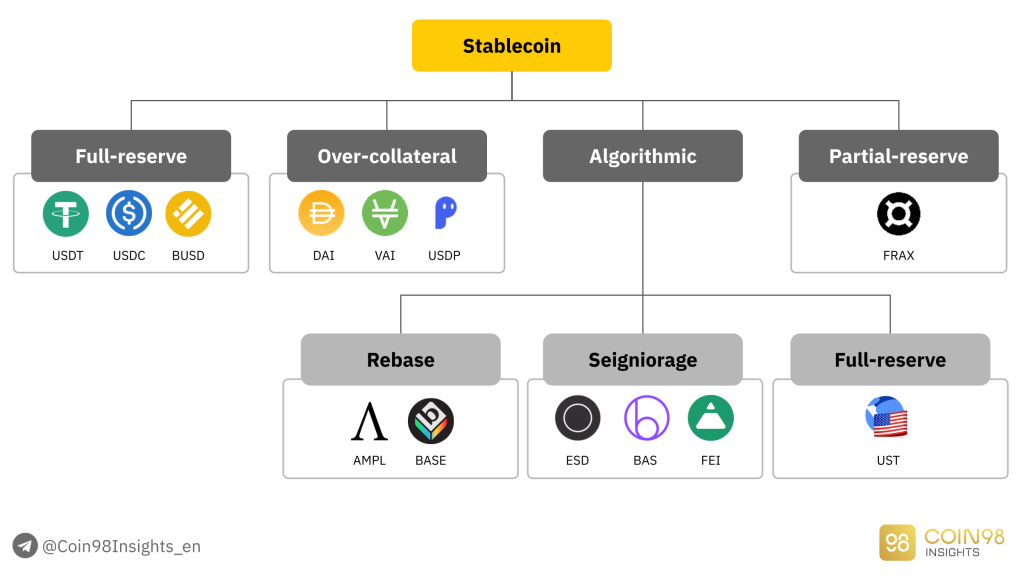

USDT, USDC และ DAI เป็น Stablecoins ที่ได้รับความนิยมสูงสุดสามสกุล อย่างไรก็ตาม โลกของ Stablecoin นั้นยิ่งใหญ่กว่านั้นมาก ซึ่งสามารถแบ่งออกได้เป็น 4 ประเภทหลักพร้อมความสามารถที่แตกต่างกันในการเพิ่มประสิทธิภาพทุน

4 ประเภทหลักของ Stablecoin

ในส่วนนี้ผมจะวิเคราะห์กลไก จุดแข็ง และจุดอ่อนของแต่ละรายการ

Stablecoins สำรองเต็ม (Centralized Stablecoins)

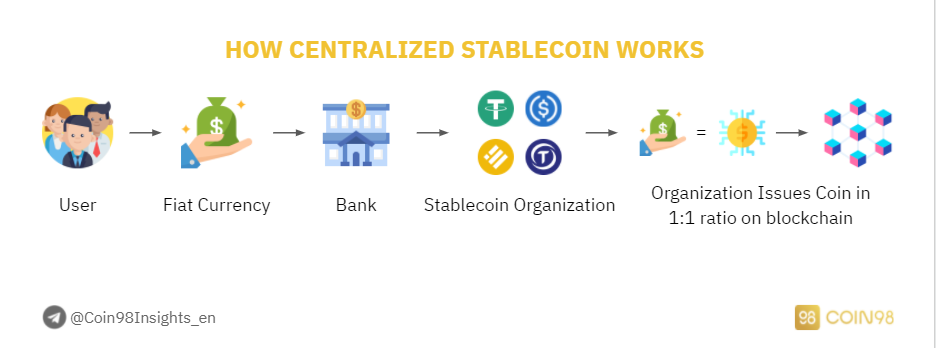

Centralized Stablecoin ทำงานอย่างไร

Stablecoins สำรองเต็มคือ Stablecoins ที่ได้รับการสนับสนุนจากสกุลเงิน Fiat ในชีวิตจริง กรณีที่รู้จักกันดีที่สุดคือ USDT, USDC และ BUSD ได้รับการสนับสนุนจาก USD ซึ่งหมายความว่าทุกๆ 1 USDT ที่สร้างขึ้นบนบล็อคเชน 1 USD จะถูกสงวนไว้ในชีวิตจริง

คุณสมบัติของ Stablecoin แบบสำรองเต็ม:

Full-reserve Stablecoins หรือ Centralized Stablecoins ถูกควบคุมโดยองค์กรในแง่ของอุปทานทั้งหมดและอุปทานหมุนเวียน โดยเฉพาะอย่างยิ่ง USDT ถูกควบคุมโดยTether USDC ถูกควบคุมโดย Circle และ BUSD ถูกควบคุมโดยBinanceและ Paxos

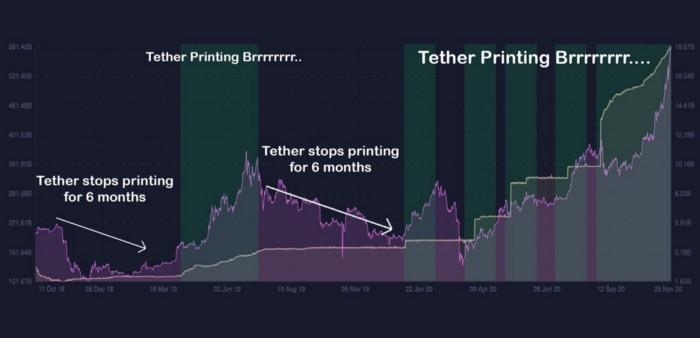

หากคุณให้ความสนใจกับข่าวเป็นประจำ คุณจะสังเกตเห็นว่า Centralized Stablecoins ต้องเผชิญกับ FUD เกี่ยวกับประเด็นทางกฎหมายอยู่เป็นประจำ โดยเฉพาะ Tether USDT ตั้งแต่ปี 2016 Tether ถูกสงสัยว่าบิดเบือนตลาดด้วย Bitfinex

FUD ที่ใหญ่ที่สุดคือ Tether สร้างเหรียญที่มีเสถียรภาพมากกว่ากองทุนสำรองในธนาคาร หากเป็นกรณีนี้ โอกาสที่ Tether จะควบคุมตลาดนั้นเป็นไปได้โดยสิ้นเชิง อย่างไรก็ตาม USDT ยังคงอยู่รอดมาได้ตั้งแต่ปี 2559 จนถึงปัจจุบัน และยังคงผลิตภาพได้อย่างมีประสิทธิผลอย่างยั่งยืน

โยง FUD

Stablecoins ที่มีหลักประกันเกิน (Decentralized Stablecoins)

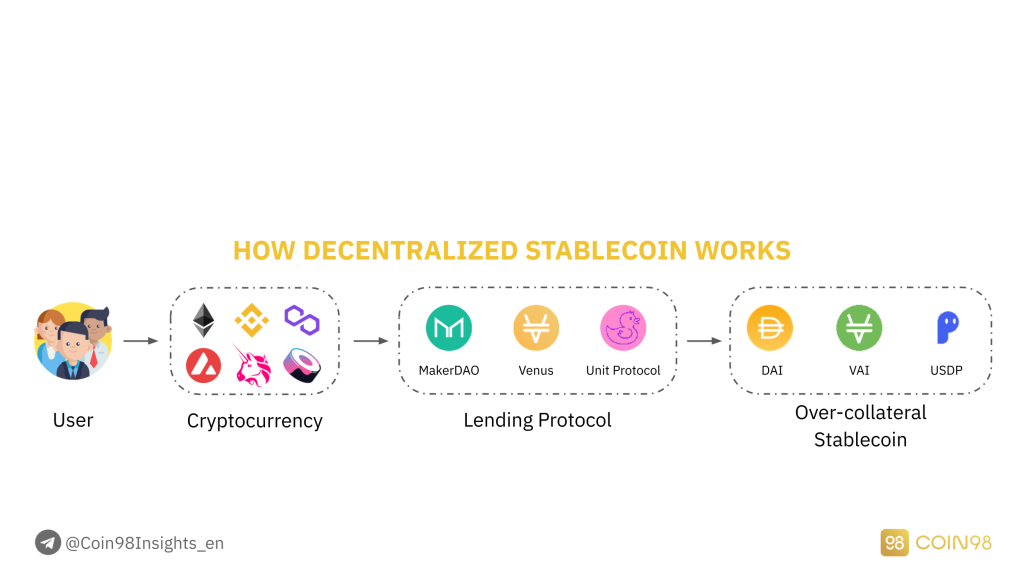

Over-collateral Stablecoin เป็นประเภท Stablecoin ที่ได้รับความนิยมมากที่สุดเป็นอันดับสอง ซึ่งสร้างขึ้นเมื่อมูลค่าของหลักประกันสูงกว่ามูลค่าของเหรียญ Stablecoins Over-collateral Stablecoin ที่โดดเด่นที่สุดคือ DAI - เหรียญเสถียรที่สร้างโดย MakerDAO ซึ่งเป็นโปรโตคอลการให้ยืม

คุณสมบัติของ Over-collateral Stablecoin:

ในการนำ DAI เข้าสู่ตลาด ผู้ใช้จำเป็นต้องวางหลักประกัน cryptocurrencies อื่น ๆ เพื่อให้มูลค่ารวมของพวกเขาอย่างน้อย 150% มากเท่ากับจำนวน DAI ที่กำลังสร้าง หากราคาของสินทรัพย์ต่ำกว่าเกณฑ์ที่อนุญาต สินทรัพย์เหล่านั้นจะถูกชำระบัญชีเพื่อให้แน่ใจว่ามูลค่าของ DAI ที่สร้างเสร็จ

สิ่งนี้ทำให้ราคาของ DAI คงที่และตรึงไว้ที่ 1 USD อย่างไรก็ตาม วิธีการนี้จำกัดความสามารถในการปรับขนาดของโทเค็น DAI เนื่องจากกลไกของมันไม่มีประสิทธิภาพด้านเงินทุน

Decentralized Stablecoin ทำงานอย่างไร

Over-collateral Stablecoins ที่โดดเด่นบางตัว: MakerDAO (MKR & DAI), Venus (XVS & VAI), Party Parrot (PRT & PAI),...

และนั่นคือสิ่งที่เกิดขึ้นในวันที่ 12 มีนาคม 2020 เมื่อ Flash Dump เกิดขึ้น ราคา ETH ลดลงครึ่งหนึ่งภายใน 2 วัน ไม่ต้องพูดถึงเครือข่าย Ethereum ที่แออัด น่าเสียดายที่สิ่งนี้ส่งผลให้มีการชำระบัญชีสินทรัพย์มหาศาล

ในแง่ของประสิทธิภาพเงินทุน Stablecoins ที่มีหลักประกันเกินไม่สามารถใช้เงินได้ เนื่องจากจำนวน Stablecoins ที่อนุญาตให้สร้างบัญชีได้เพียง 75% ของมูลค่าหลักประกัน หรือแม้แต่ 50% หากผู้ใช้ต้องการหลีกเลี่ยง Flash Dump ตามที่กล่าวไว้

อันที่จริง โปรโตคอลการให้ยืมส่วนใหญ่อนุญาตให้ฝากหลักประกันเพื่อยืม Stablecoins อื่น ๆ เช่น USDT หรือ USDC แทนกลไกหลักประกันเกินเช่น DAI นั่นคือเหตุผลหลักว่าทำไม MakerDAO จึงครองกลุ่ม Over-collateral Stablecoin

Stablecoins แบบไม่สำรอง (Algorithmic Stablecoins)

Non-reserve Stablecoins หรือ Algorithmic Stablecoins เป็น Stablecoins ที่สร้างขึ้นโดยไม่มีการสำรองสำรอง โปรโตคอลใช้อัลกอริธึมในการปรับอุปทานหมุนเวียนของ Stablecoin อย่างต่อเนื่องเพื่อให้ราคาอยู่ที่ 1 ดอลลาร์

คุณสมบัติของ Stablecoin อัลกอริธึม:

Algorithmic Stablecoins ประกอบด้วย 2 ประเภทหลัก: Rebase Model และ Seigniorage Model

1. Rebase Model

Stablecoins ตาม Rebase Model ใช้เพียง 1 โทเค็น ซึ่งใช้อัลกอริธึมในการปรับเปลี่ยนอุปทานหมุนเวียนของโทเค็นและส่งผลต่อราคา โครงการที่โดดเด่นที่สุดที่ใช้โมเดลนี้คือ AmpleForth (AMPL)

ทุกๆ 24 ชั่วโมง อุปทานของ AMPL จะเปลี่ยนไปตามราคา AMPL:

กระบวนการ Rebase มีผลโดยตรงต่อจำนวนโทเค็นที่ผู้ใช้มี ด้วยเหตุนี้ ดุลยภาพระหว่างอุปสงค์-อุปทานจึงยังคงรักษาราคา AMPL ให้กลับมาอยู่ที่จุดตรึง

Algorithmic Stablecoins ที่โดดเด่นบางตัวตาม Rebase Model: AmpleForth (AMPL), BASE Protocol (BASE), Yam Finance (YAM),...

2. รุ่น Seigniorage

Stablecoins ตามโมเดล Seigniorage ใช้โทเค็นด้านข้าง 2-3 อันในกระบวนการดำเนินการและรักษาราคาของโทเค็น โดยทั่วไป หนึ่งโทเค็นคือ Stablecoin และอีกอันคือโทเค็นที่ใช้กลไกบางอย่าง เช่น Burn-Mint, Stake-Earn,... เพื่อเพิ่ม/ลดอุปทาน/อุปสงค์ของ Stablecoin และเก็บไว้ที่ค่าที่กำหนด

Algorithmic Stablecoins ที่โดดเด่นบางตัวตามโมเดล Seigniorage:

จุดแข็ง:ไม่ต้องการเงินทุนหรือหลักทรัพย์ค้ำประกัน

จุดอ่อน:ในทางทฤษฎี Algorithmic Stablecoin สามารถแก้ไขข้อจำกัดของ Full-reserve Stablecoin และ Over-collateral Stablecoin ในความเป็นจริง Algorithmic Stablecoin เป็นประเภทที่ไม่มีประสิทธิภาพและไม่เกิดผลมากที่สุด เนื่องจากราคาไม่สามารถคงอยู่ที่ $1 ได้เนื่องจากแรงกดดันในการขายที่สูงมาก

เป็นกรณีนี้เนื่องจากโครงการ Algorithmic Stablecoin มักจะยอมรับตั้งแต่ต้นว่าพวกเขามีชุมชนที่แข็งแกร่งและแข็งแกร่งเพื่อสนับสนุนพวกเขาในการรักษาราคาของโทเค็น พวกเขาอาศัยความเชื่อที่ว่าโปรแกรมสิ่งจูงใจสามารถดึงดูดผู้สนับสนุนโครงการได้เป็นจำนวนมาก

อันที่จริง โครงการจูงใจ (Farming) ไม่ได้โน้มน้าวใจมากพอที่จะกระตุ้นให้ผู้ใช้ติดตามโครงการในระยะยาว ผู้ใช้มุ่งเน้นไปที่การทำฟาร์มที่มี APR สูงเท่านั้น จากนั้นจึงขายรางวัลที่ได้รับ ⇒ สร้างแรงกดดันในการขาย > ความต้องการซื้อ ⇒ ล้มเหลวในการตรึงราคา

นอกจากนี้ Algorithmic Stablecoins ไม่ได้ถูกนำไปใช้อย่างแพร่หลายในตลาด ยกเว้น Fei Protocol และ Terra USD ซึ่งเป็นสองโครงการ Algorithmic Stablecoin ที่ใช้งานได้ดีที่สุดในขณะนี้ ไม่มีโครงการอื่นในภาคส่วนนี้โดดเด่น

Stablecoins สำรองบางส่วน (เศษส่วนสำรอง Stablecoins)

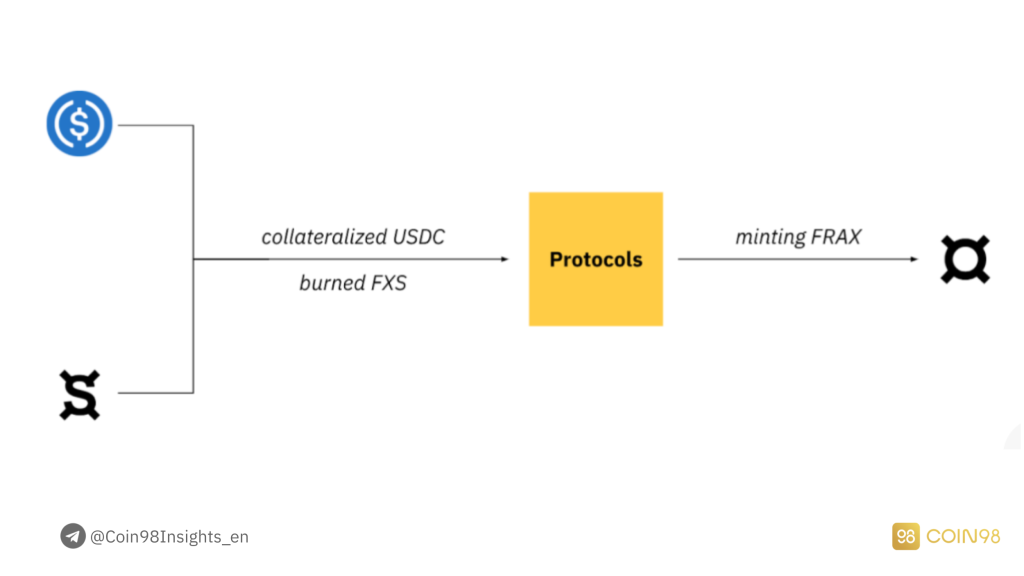

Stablecoins สำรองบางส่วน หรือ Stablecoins สำรองเศษส่วน เป็นการ รวมกันของ Stablecoins สำรองเต็มรูป แบบและ Algorithmic Stablecoins ตัวอย่างแรกและพิเศษที่สุดคือ Frax Finance

คุณสมบัติของ Stablecoin แบบสำรองบางส่วน:

ในการสร้าง 1 FRAX (เป็น Stablecoin สำรองบางส่วน) ผู้ใช้จำเป็นต้องเป็นเจ้าของ Stablecoins (ปัจจุบันคือ USDT และ USDC) เพื่ออุดหนุนราคา 1 FRAX อัตราส่วนสามารถปรับได้ตาม Frax Finance โดยมีอัตราหลักประกันตั้งแต่ 50% ถึง 100%

รุ่น FRAX

Stablecoins สำรองบางส่วนที่โดดเด่น: Frax Finance (FXS & FRAX),...

จุดแข็ง:ประสิทธิภาพของเงินทุนโดยเฉลี่ย การรวมกันของ Full-reserve Stablecoin (ต้องการหลักประกัน) และ Non-reserve Stablecoin (อิงตามอัลกอริทึม)

จุดอ่อน: Frax Finance เป็นโครงการเดียวที่ใช้แนวทางนี้ในปัจจุบัน ซึ่งแสดงให้เห็นว่ามีนักพัฒนาเพียงไม่กี่รายที่สนใจในส่วนนี้ ข้อมูลตามเวลาจริงยังระบุด้วยว่ามูลค่าตลาดของ FRAX นั้นน้อยมาก และ FXS มีแอปพลิเคชั่นไม่มากในDeFiหรือ CeFi

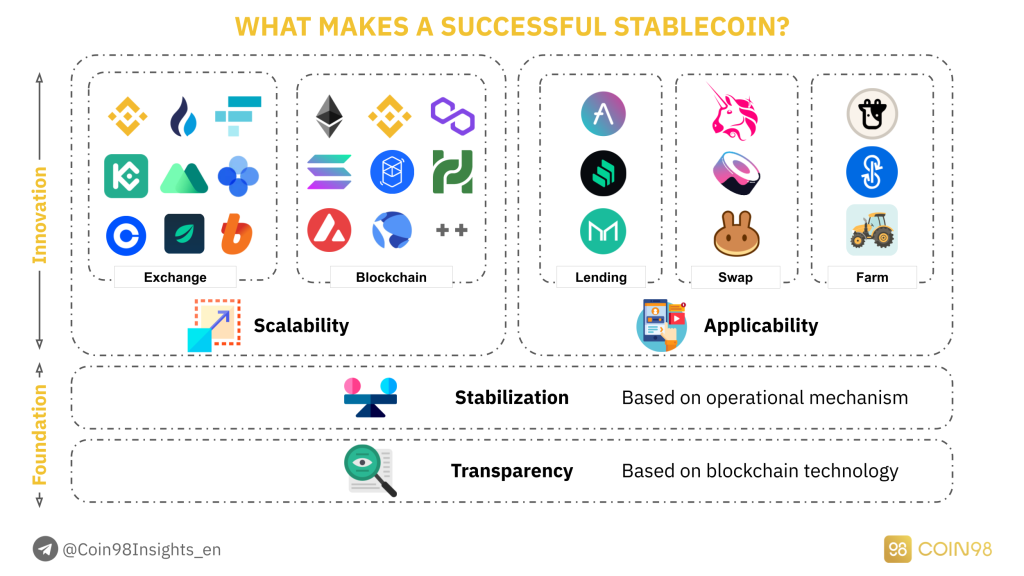

คุณสมบัติของ Stablecoin ที่ประสบความสำเร็จ

หลังจากผ่านจุดแข็งและจุดอ่อนของ Stablecoin แต่ละประเภทแล้ว เราจะพิจารณาปัจจัยที่สร้าง Stablecoin ที่ประสบความสำเร็จและมีประสิทธิภาพ หลังจากนั้น คุณจะสามารถเห็นภาพกระบวนการทำงานและการขยายตัวในตลาดคริปโตได้

เพื่อให้ Stablecoin ทำงานได้อย่างมีประสิทธิภาพในตลาด พวกเขาจำเป็นต้องมีปัจจัย 4 อย่างครบถ้วน ได้แก่:

4 องค์ประกอบที่ทำให้ Stablecoin ประสบความสำเร็จ

ความโปร่งใส

ความโปร่งใสถือได้ว่าเป็นรากฐานพื้นฐานของ Stablecoin อันมีค่า ใครคือผู้สนับสนุนของ Stablecoin นั้น? หาก Stablecoin ได้รับการสนับสนุนจากผู้สนับสนุนรายใหญ่และมีชื่อเสียง มันจะเป็นเหรียญที่น่าเชื่อถือสำหรับทั้งผู้ใช้รายย่อยและวาฬเพื่อใช้ในการซื้อขายและจัดเก็บ ตัวอย่างเช่น:

ความโปร่งใสของ Stablecoin สามารถประเมินได้จากการเข้าถึงเครื่องมือติดตามของผู้ใช้ หรือกล่าวอีกนัยหนึ่งว่าผู้ใช้สามารถติดตาม Total Supply ของโทเค็นและธุรกรรมบนบล็อคเชนหรือไม่ อย่างไรก็ตาม ในกรณีของ Centralized Stablecoins เช่น USDT หรือ USDC แผ่นใสยังคงเป็นที่น่าสงสัย เนื่องจากไม่แน่ใจว่าจำนวน USD ที่ถูกล็อกไว้ภายใน Vault of Tether หรือ Circle จะสัมพันธ์กับ Stablecoins ที่สร้างเสร็จหรือไม่

เสถียรภาพ

องค์ประกอบต่อไปที่ต้องพิจารณาคือ การทำให้เสถียร ซึ่งเป็นคุณสมบัติที่ ขาดไม่ได้ ของStablecoin กลับสู่จุดประสงค์เดิม Stablecoin ถูกสร้างขึ้นเป็นเครื่องมือเพื่อหลีกเลี่ยงความผันผวนทั้งหมดในตลาดคริปโต

ดังนั้น หาก Stablecoin ไม่สามารถรักษาการตรึงไว้ได้มั่นคง Stablecoin นั้นจะไม่สามารถใช้เป็นสินทรัพย์ในการจัดเก็บได้ ในภาพประกอบด้านล่าง ทั้งสอง Stablecoins DAI (MakerDAO) และ USDP (Unit Protocol) จะถูกเปรียบเทียบ

แม้ว่าราคา DAI จะยังคงทรงตัวอยู่ที่ประมาณ 1 ดอลลาร์ แต่มูลค่าของ USDP มักจะลดลงเหลือ 0.95 ดอลลาร์ โดยสูญเสีย 5% เมื่อเทียบกับ 1 DAI

เปรียบเทียบ USDP กับ DAI

หากความโปร่งใสและความเสถียรเป็นข้อกำหนดสำหรับ Stablecoin ในการทำงานอย่างมีประสิทธิผล การบังคับใช้และความสามารถในการขยายเป็นสองปัจจัยที่ช่วยให้ Stablecoin ขยายตัวอย่างกว้างขวางในตลาด

การวิเคราะห์เพิ่มเติม: ความขัดแย้งของการรักษาเสถียรภาพ

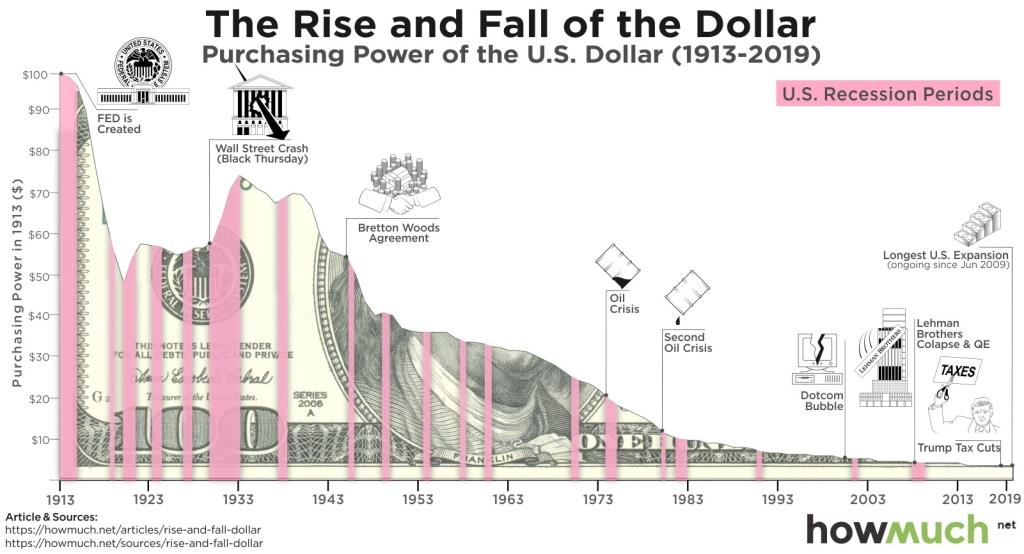

Stablecoins ส่วนใหญ่ตรึงราคาไว้ที่ USD ซึ่งเป็นสกุลเงิน Fiat ที่ได้รับการสนับสนุนจากเศรษฐกิจสหรัฐอเมริกาทั้งหมด เป็นผลให้ถือว่ามีเสถียรภาพมากกว่าสกุลเงินที่มีเงินเฟ้อสูงและสินทรัพย์ที่มีความผันผวนสูงในตลาดหุ้นหรือตลาดสกุลเงินดิจิตอล

แต่ Stablecoins นั้น “เสถียร” จริง ๆ หากเป็น USD-pegged?

ตามสถิติที่จัดทำโดย HowMuch ตั้งแต่ปี 1913 ถึง 2019 มูลค่าที่แท้จริงของสกุลเงินดอลลาร์ลดลง 90%

ซึ่งหมายความว่าหากในปี 1913 $100 สามารถซื้อข้าวได้ 10 กิโลกรัม ในปี 2019 100$ สามารถซื้อข้าวได้น้อยกว่า 1 กิโลกรัมเท่านั้น สิ่งนี้เกิดขึ้นเนื่องจากสหรัฐอเมริกาละทิ้งมาตรฐานทองคำและน้ำมัน ทำให้ FED สามารถพิมพ์เงินได้อย่างอิสระโดยไม่ต้องมีสินทรัพย์ทางกายภาพใด ๆ หนุนมูลค่าของมัน เหตุการณ์นี้สร้างอัตราเงินเฟ้อมหาศาลในสกุลเงินดอลลาร์สหรัฐ

การเพิ่มขึ้นของราคา Bitcoin เมื่อเร็ว ๆ นี้เป็นผลมาจากโครงการปั๊มหรือมูลค่า USD ที่ลดลงหรือไม่?

มูลค่า USD ลดลงเมื่อเวลาผ่านไป

ความสามารถในการปรับขนาด

ความสามารถในการปรับขนาดถือเป็นผลต่อเครือข่ายของ Stablecoin เมื่อ Stablecoin ขยายขอบเขตการดำเนินงาน จำนวนอิทธิพลที่เกี่ยวข้องก็เพิ่มขึ้นเช่นกัน

บนแพลตฟอร์ม CeFiโดยเฉพาะอย่างยิ่ง Centralized Exchanges USDT เป็นกำลังมหาศาล เนื่องจากถูกใช้เป็นสินทรัพย์การซื้อขายหลักในการแลกเปลี่ยนที่ใหญ่ที่สุดในขณะนี้ เช่น Binance, Huobi, FTX, OKEx, KuCoin,...

บนแพลตฟอร์ม DeFi USDC มีผลกระทบมากที่สุดเพราะเป็นสินทรัพย์ที่พบบ่อยที่สุดในการสร้างกลุ่มสภาพคล่อง แม้ว่า USDC จะเปิดตัว 3 ปีหลังจาก USDT แต่ก็ได้ออกเหรียญ stablecoin อย่างรวดเร็วบนระบบนิเวศ DeFi ที่กำลังพัฒนาหลายแห่ง เช่น Ethereum, BSC, Polygon, Fantom, Solana,...

นอกจาก USDT และ USDC แล้ว BUSD ยังเป็น Stablecoin ที่เติบโตอย่างรวดเร็วอีกด้วย เนื่องจาก Binance ไม่ได้ถูกใช้เป็นสินทรัพย์การซื้อขายใน Binance Exchange เท่านั้น แต่ยังใช้งานในโปรโตคอล DeFi บน Binance Smart Chain

การบังคับใช้

เนื่องจาก Stablecoin มีการขยายตัวอย่างกว้างขวาง ในขณะเดียวกันก็มีอิทธิพลอย่างมากต่อตลาด crypto ขั้นตอนต่อไปคือการปรับปรุงการบังคับใช้

ตัวอย่างเช่น:

การบังคับใช้ต้องได้รับการพัฒนาควบคู่ไปกับความสามารถในการปรับขนาดหลังจากที่สร้างความโปร่งใสและความเสถียร

Stablecoins ที่โดดเด่นที่สุดในตลาด

เราได้ผ่านคุณสมบัติพื้นฐานบางอย่างที่ทำให้ Stablecoin ประสบความสำเร็จ อย่างไรก็ตาม กลุ่ม Stablecoin มีการแข่งขันสูงมากด้วยอัตราส่วนการครอบงำที่สูง

10 อันดับ Stablecoin ในบัญชีตลาดสำหรับ 96% ของ Stablecoin Market Cap เหตุใด Stablecoins ที่มีอันดับสูงสุดจึงโดดเด่น? ในส่วนนี้ เราจะค้นหาคำตอบโดยการวิเคราะห์กรณีศึกษา 5 Stablecoin ที่มีมูลค่าตลาดสูงสุด ได้แก่:

15 Stablecoins ที่ดีที่สุดในขณะนี้ อัปเดต: 7 ตุลาคม 2564

Tether - USDT

Tether (USDT) ได้รับการยอมรับว่าเป็น Stablecoin ที่เก่าแก่ที่สุดในตลาด crypto จนถึงขณะนี้ Tether เป็น Stablecoin ที่มี Market Cap ที่ใหญ่ที่สุดและมีอิทธิพลมากที่สุดในตลาด

Tether มีข้อได้เปรียบในการปรับใช้การถือกำเนิดในช่วงต้น ดังนั้นจึงสามารถสร้าง Network Effect ที่แข็งแกร่งได้อย่างไม่น่าเชื่อ โดยเฉพาะอย่างยิ่งการแลกเปลี่ยนที่ใหญ่ที่สุดทั้งหมดเช่น Binance, FTX, Huobi กำลังใช้ USDT เป็นคู่ซื้อขายหลักสำหรับ Altcoins อื่นๆ

การแลกเปลี่ยนบางแห่งพยายามที่จะเป็นอิสระจาก USDT โดยการออก Stablecoins ของตนเอง: BUSD จาก Binance, HUSD จาก Huobi อย่างไรก็ตาม USDT ยังคงเป็นที่แพร่หลายที่สุดในบรรดาการแลกเปลี่ยน CeFi ทุกครั้ง

ไม่ต้องพูดถึงในตลาด OTC ปัจจุบัน USDT เป็นเกตเวย์หลักสำหรับผู้ใช้ทั่วโลกในการแลกเปลี่ยนจาก Fiat-currencies เป็น cryptocurrencies แม้ว่าตลาด OTC ยังคงอนุญาตให้มีการแลกเปลี่ยน cryptocurrencies อื่น ๆ เช่น BTC, ETH,... USDT ยังคงครองตลาดด้วยสภาพคล่องสูง การคลาดเคลื่อนต่ำ และความสามารถในการซื้อขายโดยตรงกับ Altcoins อื่น ๆ ในการแลกเปลี่ยนที่แตกต่างกัน

เหรียญ USD - USDC

แม้ว่า USDC จะก่อตั้งขึ้นหลังจาก USDT แต่ก็มีข้อได้เปรียบในการเป็นมิตรกับระบบกฎหมายมากขึ้น โดยได้รับการสนับสนุนจากผู้สนับสนุนจำนวนมาก โดยเฉพาะ Coinbase นอกจากนี้ การแลกเปลี่ยนขนาดใหญ่อย่าง Binance, KuCoin และ Huobi ก็ใช้ USDC ด้วยเช่นกัน

อย่างไรก็ตาม เหตุผลเบื้องหลังความสำเร็จของ USDC คือแนวทางสู่ตลาด DeFi แทนที่จะออก Stablecoins จำนวนมากบนเครือข่าย Tron เช่น USDT USDC ได้ออก Stablecoins อย่างรวดเร็วบนระบบนิเวศ DeFi ที่กำลังพัฒนาอื่น ๆ ได้แก่ Ethereum, BSC, Polygon, Solana และ Fantom

ด้วยการคว้าโอกาสที่เร็วขึ้น Circle ไม่ต้องรอนานเพื่อเข้าครอบครองตลาด DeFi และดึงดูดผู้ใช้ให้ใช้ประโยชน์จาก USDC ในพื้นที่ DeFi มากขึ้น

Binance USD - BUSD

Binance USD เป็นผลิตภัณฑ์ที่เกิดจากความร่วมมือระหว่าง Binance และ Paxos (บริษัทจัดการของ PAX Stablecoin เพิ่งเปลี่ยนชื่อเป็น USDP) แม้ว่า BUSD จะออกหลังจาก USDC, USDT และ DAI แต่BUSD ก็เติบโตเร็วที่สุด

ต้องขอบคุณ Binance ที่ทำให้ BUSD ถูกนำไปใช้อย่างกว้างขวางใน Binance Exchange ตั้งแต่ต้นปี 2020 โดยการจับคู่กับโทเค็นอื่น ๆ นับไม่ถ้วน ในขณะเดียวกันก็ให้ต้นทุนการทำธุรกรรมฟรีกับสินทรัพย์ที่จับคู่

เมื่อ Binance Smart Chain ระเบิดเป็นปรากฏการณ์ในเดือนมีนาคม 2021 Binance ได้เพิ่มอัตราการออก BUSD บน Binance Smart Chain และทำให้เป็นสินทรัพย์จับคู่สำหรับกลุ่มสภาพคล่องเช่นเดียวกับ USDT และ USDC ซึ่งส่งผลให้ BUSD เติบโตอย่างมากเมื่อเร็วๆ นี้

แม้ว่า BUSD จะใช้ทั้งใน DeFi และ CeFi แต่ความสามารถในการปรับขนาดภายนอกระบบนิเวศ Binance นั้นถูกจำกัดอย่างเข้มงวด สถานการณ์นี้ค่อนข้างเข้าใจได้ เนื่องจากไม่มีคู่แข่งรายใดต้องการให้ Binance ครองตลาด

ได - ได

DAI เป็น Stablecoin ที่เกินหลักประกันที่สร้างขึ้นโดยโปรโตคอลการให้ยืม MakerDAO ในขณะนี้ MakerDAO เป็นโครงการสินเชื่อ 4 อันดับแรกในสกุลเงินดิจิทัลที่มี TVL มูลค่ากว่า $12.7 พันล้าน (Total Value Locked) Market Cap ของ DAI อยู่ที่ประมาณ 6.5 พันล้านดอลลาร์ ซึ่งแสดงให้เห็นว่าอัตราส่วนหลักประกันอยู่ที่ 49%

MakerDAO ไม่เพียงแต่อนุญาตให้ใช้สินทรัพย์ทั่วไปเป็นหลักประกัน แต่ยังสนับสนุนการค้ำประกันโทเค็น LP จาก Uniswap ช่วยให้ MakerDAO ดึงดูดผู้ใช้จำนวนมากขึ้นผ่านความหลากหลาย

ข้อได้เปรียบของ MakerDAO นั้นได้รับการก่อตั้งขึ้นตั้งแต่แรกเริ่ม ทำให้เกิด Network Effect มากมาย ในแง่ของความครอบคลุมในระบบนิเวศ DeFi ที่แตกต่างกัน DAI ได้รับความนิยมมากกว่า BUSD และอยู่หลัง USDT และ USDC เท่านั้น

Terra USD - UST

Terra USD เป็น Stablecoin ที่พิเศษมาก เนื่องจากเป็นการผสมผสานระหว่าง Full-reserve Stablecoin และ Algorithmic Stablecoin เพื่อรักษาราคาตรึงไว้ที่ประมาณ 1 USD Terra USD ได้รับการสนับสนุนโดย LUNA (จองเต็มจำนวน) และปรับราคาโดยกลไกอัลกอริธึม (โอนความผันผวนของราคาไปที่ LUNA)

ความสำเร็จของ UST มาจาก 2 ปัจจัย:

ประการแรกคือรูปแบบการทำงานที่มีประสิทธิภาพ สิ่งนี้ได้รับการพิสูจน์ผ่านการล่มสลายของตลาดเมื่อวันที่ 19 พฤษภาคม 2021 ซึ่งทำให้ราคา LUNA ตกลงจาก 16 ดอลลาร์เป็น 4 ดอลลาร์

หากสิ่งเดียวกันเกิดขึ้นกับ ETH MakerDAO และ DAI จะได้รับผลกระทบอย่างมากเนื่องจาก ETH เป็นสินทรัพย์หลักประกันที่ใหญ่ที่สุด ดังนั้นจึงเปิดใช้งานห่วงโซ่ Domino ของการชำระบัญชีอย่างต่อเนื่อง อย่างไรก็ตาม หลังจากเหตุการณ์นั้น UST ยังคงยืนหยัดอย่างมั่นคงด้วยกลไกการต่อต้านราคาและจากนั้นก็กลับคืนสู่จุดเดิมอย่างรวดเร็ว

ประการที่สองคือการสนับสนุนจากระบบนิเวศ Terra (ระบบนิเวศ #3 DeFi ในแง่ของ TVL) UST ดูเหมือนจะเป็น Stablecoin หนึ่งเดียวในระบบนิเวศ ด้วยเหตุนี้ โปรโตคอลทั้งหมดภายใน Terra จึงพยายามจับค่าของ UST โปรโตคอลที่โดดเด่นที่สุดในหมู่พวกเขาคือ Anchor ซึ่งเป็นแพลตฟอร์มการให้ยืมที่ช่วยให้ประหยัด UST ได้มากถึง 20% APR

การวิเคราะห์ข้อมูลของ Stablecoin

ฉันหวังว่าจากการวิเคราะห์ข้างต้น คุณจะได้เห็นภาพรูปแบบการทำงานของ Stablecoins ในตลาด พวกเขาจะประสบความสำเร็จได้อย่างไร และพวกเขาจะครองตลาดได้อย่างไร? ในส่วนนี้ ฉันจะเจาะลึกถึงอิทธิพลของ Stablecoins ในตลาด crypto ผ่านการวิเคราะห์ข้อมูล

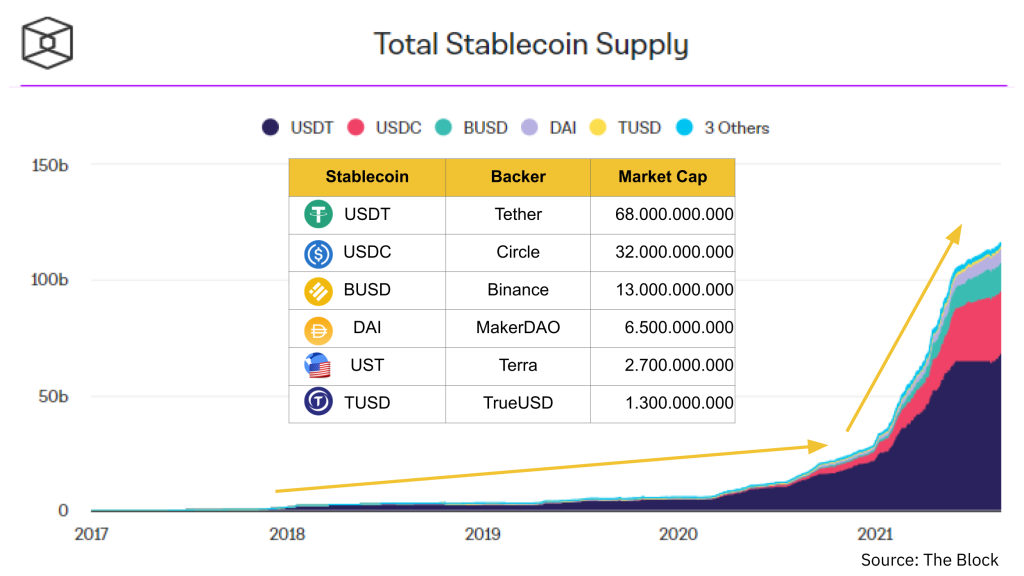

มูลค่าตลาดของ Stablecoins

มูลค่าตลาดของ Stablecoins เมื่อเวลาผ่านไป

อันดับ Market Cap: USDT (#1), USDC (#2), BUSD (#3), DAI (#4), UST (#5), TUSD (#6)

จากข้อมูลข้างต้น Market Cap ของ USDT นั้นล้นหลามที่ $68B สูงกว่า USDC ถึงสองเท่า แม้ว่าจะไม่มี Stablecoin อื่นในตลาดที่จะแซงหน้า USDC ได้

แผนภูมิด้านบนยังแสดงสองช่วงเวลาหลักของตลาด crypto:

ระยะเวลาสะสม (2561 - กลางปี 2563)

ในช่วงเวลานี้ Stablecoins เติบโตอย่างช้าๆแต่มั่นคง ซึ่งตรงกับสภาวะตลาดในขณะนั้นที่ผู้เข้าร่วม crypto ส่วนใหญ่เป็นนักลงทุนรายย่อย และตลาด DeFi ไม่ได้รับความสนใจมากนัก

นอกจากนี้ Market Cap ของตลาด crypto ทั้งหมดนั้นเล็กมาก ดังนั้นทุกการกระทำของ Tether จึงมีอิทธิพลอย่างมาก ทุกครั้งที่ Tether ประกาศว่า "ออก" Stablecoins มากขึ้น ราคาของ BTC ก็พุ่งสูงขึ้น

ช่วงเฟื่องฟู (กลางปี 2563 - ปัจจุบัน)

ส่งต่อไปยังช่วงที่สอง ตลาดได้รับความสนใจมากขึ้นจากนักลงทุนกลุ่มวาฬและกองทุนป้องกันความเสี่ยงดึงดูดกระแสเงินสดจำนวนมากเข้าสู่ตลาดคริปโต ตลาด DeFi ค่อยๆ สมบูรณ์มากขึ้นและน่าสนใจสำหรับผู้สร้างและนักลงทุน

ตั้งแต่เดือนกันยายน 2020 จนถึงปัจจุบัน DeFi TVL ได้เพิ่มขึ้นจาก $1B เป็นมากกว่า $191B การเติบโตอย่างมากของ DeFi ทำให้เกิดความต้องการ Stablecoin สูง

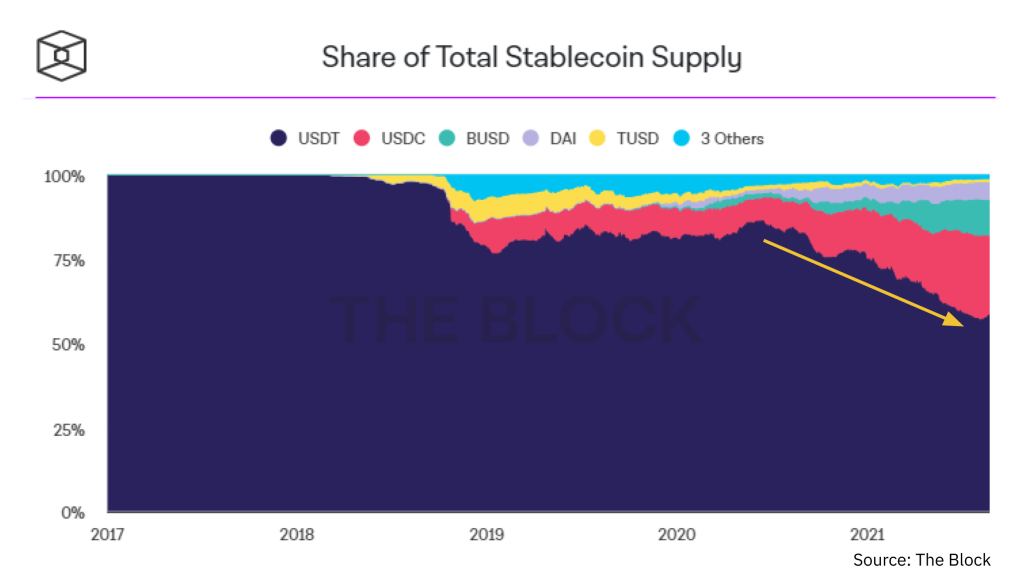

Market Cap ของ USDT เทียบกับ Stablecoins อื่นๆ

แม้ว่ามูลค่าตลาดของ Tether จะยังคงล้นหลามเมื่อเทียบกับ Stablecoins อื่นๆ แต่ USDC ก็น่าสังเกตเช่นกัน หากคุณมองอย่างใกล้ชิดในช่วงกลางปี 2020 คุณจะสังเกตเห็นว่ามูลค่าตลาดของ USDC เพิ่มขึ้นอย่างรวดเร็วอย่างไม่น่าเชื่อ และในเวลาเดียวกันกับที่ DeFi เริ่มเติบโตอย่างมาก นั่นเป็นเหตุผลว่าทำไมเมื่อพูดถึงตลาด DeFi ฉันมักจะจัดลำดับความสำคัญในการติดตามกิจกรรม USDC มากกว่ากิจกรรมอื่นๆ

⇒ USDT และ USDC เป็นสอง Stablecoin หลักในตลาด ดังนั้นเราควรติดตามกิจกรรมของพวกเขาอย่างใกล้ชิดเพราะ Stablecoins ถือได้ว่าเป็นกระแสเงินสดที่สนับสนุนการเติบโตของตลาด

The correlation between the Market Cap of Cryptocurrency, Stablecoin and DeFi

In the second period, the short-term price pumps of Bitcoin have been separated from Tether’s announcements on issuing Stablecoins. Nonetheless, Stablecoins will still be exerting an enormous influence on the market in the long term, as Stablecoins are the gateway for users to get access to the market and the inside assets.

More specific details can be illustrated in the pictures below. The growth of the market has brought along the demand for Stablecoins, and when Stablecoins were minted to satisfy the market’s demand, DeFi was the most rapidly growing sector.

The correlation between the Market Cap of Cryptocurrency, Stablecoin and DeFi.

But if you take a look at the time around May 2021, when the growth of Stablecoins slowed down, the crypto market in general and the DeFi market in particular collapsed shortly after (on May 19, 2021).

However, the Market Cap of the Stablecoin sector did not decline but actually slightly increased, showing that Tether and Circle (2 big companies in the field) did not burn Stablecoins out of the market. This indicates that the number of investors going into the market was still higher than the number of investors going out.

Consequently, in late July 2021, the crypto market witnessed a strong recovery thanks to the afore-minted Stablecoins in the market.

⇒ In the long term, the growth of Stablecoins is the key to speculate the growth of the whole crypto market. If you are following the DeFi market, don’t miss out on any moves from USDC as it is currently the fastest growing Stablecoin in DeFi.

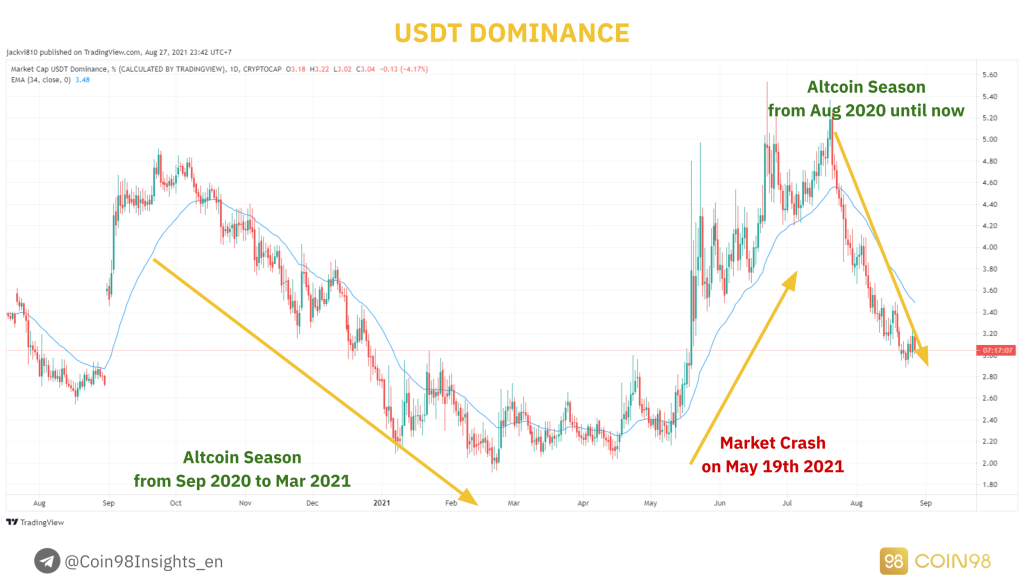

Stablecoin Dominance

Stablecoin Dominance is the measure of Stablecoin’s Market Cap relative to the Market Cap of the rest of the coins. Here is an example of the USDT Dominance index (USDT.D) from Tradingview.

Although there are still a variety of Stablecoins in the market, the Market Cap of USDT takes up more than 50% of the market, and it has been acknowledged as the representative index of the whole Stablecoin segment, so we will analyze the movement of USDT.D.

How USDT Dominance is related to the market condition.

⇒ We can rely on the USDT.D index to define the market trend, therefore understanding the right time to invest, and the right time to take profit.

Stablecoins in DeFi ecosystems

As analyzed above, Stablecoins play an important role in being the gateway for the cash flow from the Fiat-currency market to the cryptocurrency market.

If you are aware of how the cash flow in the crypto market transfers between different layers, then Stablecoins play the same role of allowing investors to transfer their funds from the crypto market (macro) to blockchain ecosystems (micro).

In this part, I will analyze 3 Case Studies of 3 blockchain ecosystems. Namely Terra, Solana and Avalanche, so you can understand the role of Stablecoins in the growth of DeFi ecosystems.

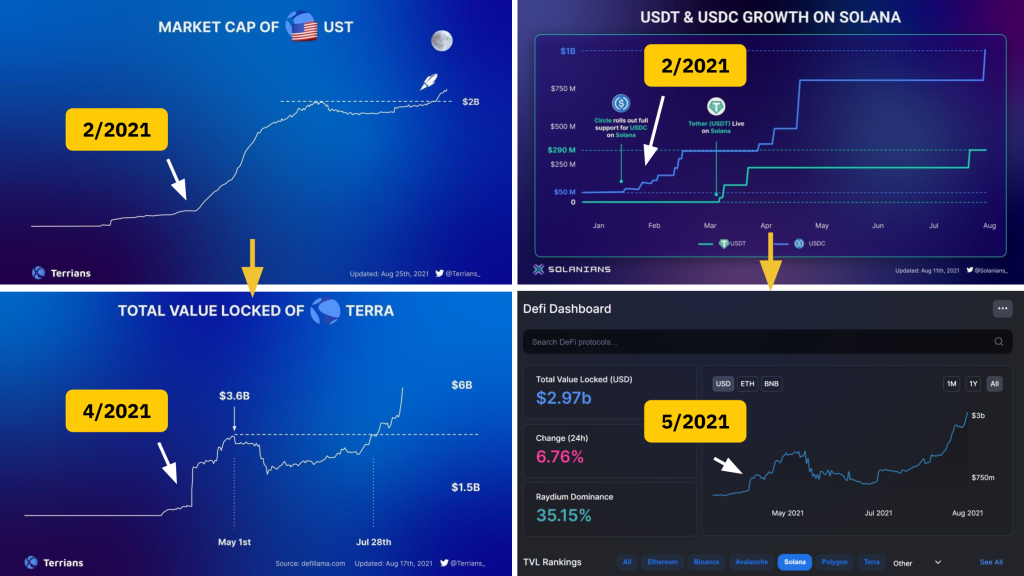

The Market Cap and TVL of Terra (left) and Solana (right).

Case Study 1: How did Terra USD foreshadow the growth of the Terra ecosystem?

Recently, we have witnessed the substantial growth of the Terra ecosystem with its TVL surpassing $6B, becoming the third largest ecosystem in the market behind Ethereum and Binance Smart Chain in terms of TVL.

The increase in TVL has produced a positive effect on the LUNA price, increasing the price of LUNA 700% since the market crash in May 2021. The question is, how could the TVL in Terra increase so rapidly?

The main catalyst is the Market Cap growth of Terra UST - the one and only Stablecoin in Terra. If you notice the chart above more carefully, you can see that when the DeFi TVL in the ecosystem rose, the UST Market Cap had seen an explosive growth 2 months before that, exceeding TrueUSD (TUSD) and Paxos (PAX) - two prominent Stablecoins in the market.

Case Study 2: USDC & Solana - the cooperation that grew Solana tremendously

ตั้งแต่เดือนกุมภาพันธ์ 2564 เมื่อตลาดคริปโตยังไม่เคลื่อนไหว มูลนิธิ Circle และ Solana ได้เริ่มออก USDC เพิ่มเติมในระบบนิเวศของ Solana เพื่อพัฒนา DeFi หลังจากนั้น ในเดือนพฤษภาคม 2021 ภาค DeFi บน Solana เริ่มดึงดูดผู้ใช้มากขึ้นและเข้าถึง TVL มูลค่า 1.5 พันล้านดอลลาร์

ในช่วงเวลาดังกล่าว ราคาของ SOL (โทเค็นพื้นเมืองของ Solana) เพิ่มขึ้นจาก 10 ดอลลาร์ (กุมภาพันธ์ 2564) เป็น 50 ดอลลาร์ (พฤษภาคม 2564) แม้ว่าตลาดจะพังหลังจากนั้นไม่นาน แต่จำนวน Stablecoin บน Solana ยังคงเพิ่มขึ้นอย่างต่อเนื่อง ในความเป็นจริง ความเร็วในการออก Stablecoins บน Solana ในขณะนั้นเร็วกว่าเมื่อตลาดมีการเคลื่อนไหวอย่างมาก

และผลลัพธ์ก็ชัดเจน: ตั้งแต่เดือนกรกฎาคม พ.ศ. 2564 จนถึงปัจจุบัน กระแสเงินสดเข้าสู่ระบบนิเวศของ Solana ไม่ได้หยุดนิ่ง ช่วยให้ DeFi TVL มีมูลค่าถึง 3 พันล้านดอลลาร์ ทุกโทเค็นในระบบนิเวศของ Solana เติบโตขึ้นอย่างมาก (SOL, SRM, RAY, MNGO, SBR, ORCA,...) โดยเฉพาะอย่างยิ่ง SOL ได้ฟื้นตัวจาก $25 เป็น $170 ในขณะที่เขียนบทความนี้

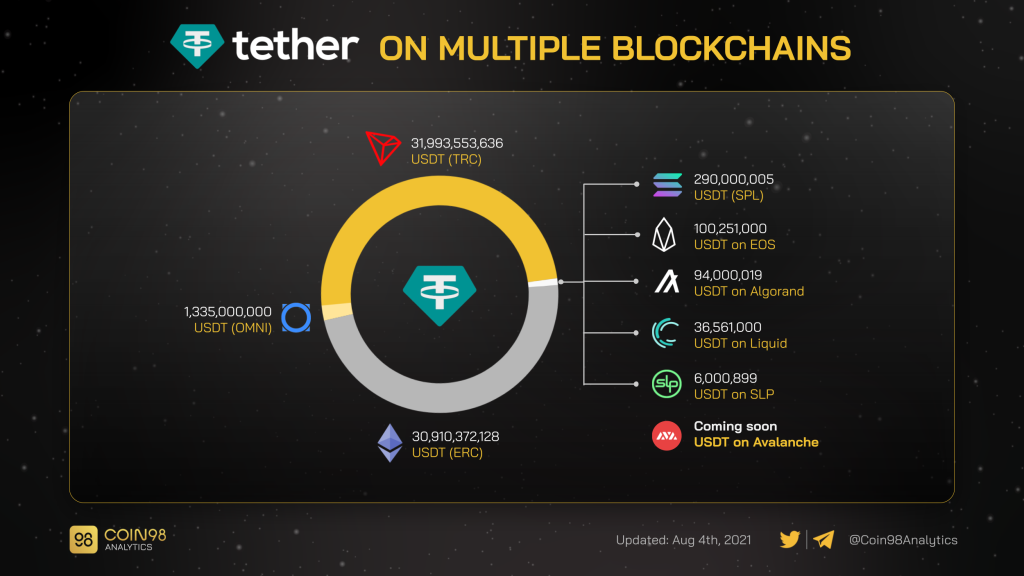

กรณีศึกษา 3: หิมะถล่มในสายตาของ Tether

Tether ถูกนำไปใช้กับหลายสาย แม้ว่า Market Cap ของ Tether บน Tron และ Ethereum จะมีจำนวนมากที่สุด แต่ Tether ยังไม่ได้ออก USDT เพิ่มเติมสำหรับ Tron, Omni, EOS, Algorand,... ตั้งแต่ต้นปีนี้ Tether มุ่งเน้นไปที่ Ethereum, Solana และ Avalanche แทน

อันเป็นผลมาจากความจริงที่ว่าทั้งสามเป็นระบบนิเวศ DeFi ที่พัฒนาอย่างมาก ในการแข่งขันกับ USDC นั้น Tether ได้สนับสนุน USDT บน Avalanche อย่างรวดเร็วเพื่อช่วยในการเติบโตของระบบนิเวศ Avalanche ดังนั้นจึงช่วยโทเค็นบน Avalanche (AVAX, PNG, SNOB, XAVA) ในการฟื้นตัวหลังจากการล่มสลายของตลาด

นอกเหนือจากดัชนี Market Cap และ Dominance แล้ว อัตราการเติบโตยังเป็นดัชนีที่จำเป็นในการติดตามอีกด้วย ตัวอย่างเช่น แม้ว่าจำนวน USDT บน Solana จะยังน้อยอย่างเหลือเชื่อ แต่ในขณะเดียวกัน มันก็เพิ่มขึ้นอย่างรวดเร็วที่สุดเมื่อเทียบกับระบบนิเวศอื่นๆ กรณีนั้นจะเกิดขึ้นอีกไหม แต่ครั้งนี้กับ Avalanche?

จำนวน USDT ในบล็อกเชนต่างๆ

โดยสรุป โอกาสในการลงทุนไม่ได้มาจาก Stablecoins แต่มาจากการเคลื่อนไหวของตลาดและระบบนิเวศบล็อกเชนที่แตกต่างกัน Stablecoins ช่วยให้คุณนำทางการเคลื่อนไหวนั้นได้

บันทึก:

อย่างไรก็ตาม กรณีนี้ใช้ได้เฉพาะกับระบบนิเวศที่มี TVL ขนาดเล็ก เช่น Solana, Polygon, Terra, Avalanche, Fantom,... เพราะเมื่อ TVL ของระบบนิเวศยังไม่มีสาระสำคัญ อิทธิพลของการออก Stablecoins จะยิ่งใหญ่ขึ้น ดังนั้นจึงสร้างแรงจูงใจให้ ระบบนิเวศให้เจริญเติบโต

สำหรับระบบนิเวศที่พัฒนาอย่างครอบคลุม เช่น Ethereum และ Binance Smart Chain การออก Stablecoins นั้นไม่สำคัญเท่ากับจำนวน Stablecoin ที่ออกนั้นไม่มีนัยสำคัญเกินไปเมื่อเทียบกับ DeFi TVL ของระบบนิเวศนั้น

ในการเก็งกำไรกระแสเงินสดอย่างมีประสิทธิภาพ คุณต้อง:

เครื่องมือที่มีประโยชน์ในการติดตามดัชนี Stablecoin:

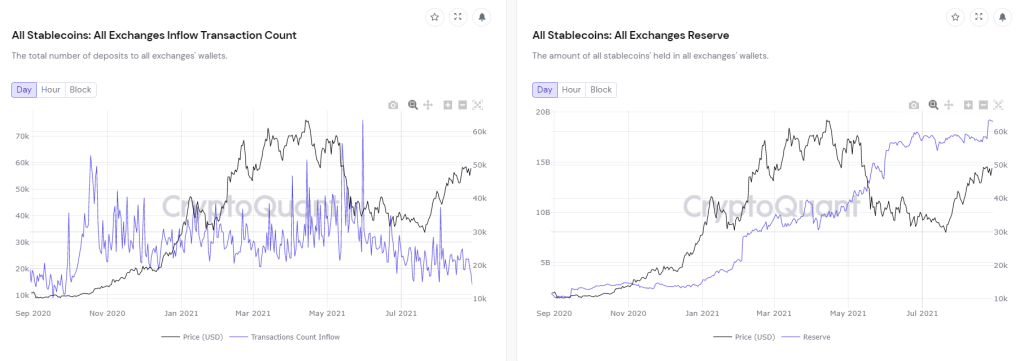

สำรอง Stablecoin ในการแลกเปลี่ยน

สำรอง Stablecoin ในการแลกเปลี่ยน

คล้ายกับดัชนีของ BTC Inflow & Outflow ดัชนี Stablecoin Exchanges Inflow & Outflow ช่วยให้นักลงทุนติดตามความต้องการซื้อของตลาด มี 2 สถานการณ์:

ในระยะยาว ดัชนีนี้มีความถูกต้องในระดับหนึ่ง ก่อนที่ Bitcoin จะถึง ATH (สูงสุดตลอดกาล) ในเดือนมีนาคม 2021 ดัชนี Stablecoin Reserve ได้เพิ่มขึ้นอย่างมากในเดือนพฤศจิกายน 2020 (5 เดือนก่อนหน้า) ก่อนที่ Bitcoin จะฟื้นตัวในเดือนสิงหาคม 2564 ดัชนี Stablecoin Inflow ก็เพิ่มขึ้นอย่างมีนัยสำคัญในเดือนมิถุนายน 2564

อย่างไรก็ตาม ตลาด crypto เคลื่อนไหวเร็วมาก แต่ดัชนีนี้ไม่แสดงสัญญาณตอบสนองในระยะสั้น (ประมาณ 1 เดือน) นั่นคือเหตุผลที่ดัชนีนี้ควรถูกมองว่าเป็นเครื่องมือเพิ่มเติมในการรวบรวมข้อมูลมากกว่าที่จะเป็นเครื่องมือหลัก เมื่อเทียบกับวิธีการดังกล่าว

Stablecoins มีวิวัฒนาการอย่างไร?

หลังจากผ่าน Stablecoins ที่โดดเด่น วิธีการทำงานและวิธีที่พวกเขามีอิทธิพลต่อตลาด crypto ตอนนี้เราจะมาดูวิวัฒนาการของ Stablecoins ดังนั้นจึงกำหนดระยะเวลาที่เราอยู่และคาดการณ์การเคลื่อนไหวของ Stablecoin ในอนาคต

วิวัฒนาการของ Stablecoin

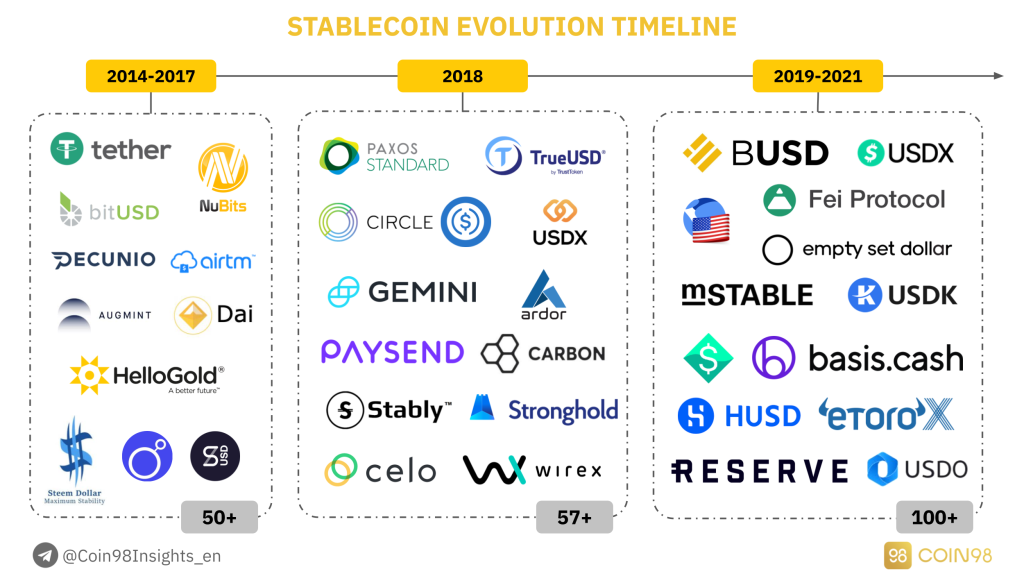

ช่วงแรก (2014 - 2017): ผู้บุกเบิกในกลุ่ม Stablecoin

ในช่วงเริ่มต้นของช่วงแรก Stablecoins มีวัตถุประสงค์เพียงอย่างเดียวในการแปลงสกุลเงิน Fiat ที่เป็นที่นิยมทั่วโลก Stablecoins ถูกใช้เป็นหลักในการแก้ไขปัญหาต้นทุนและความเร็วของธุรกรรมของระบบการเงินแบบดั้งเดิม

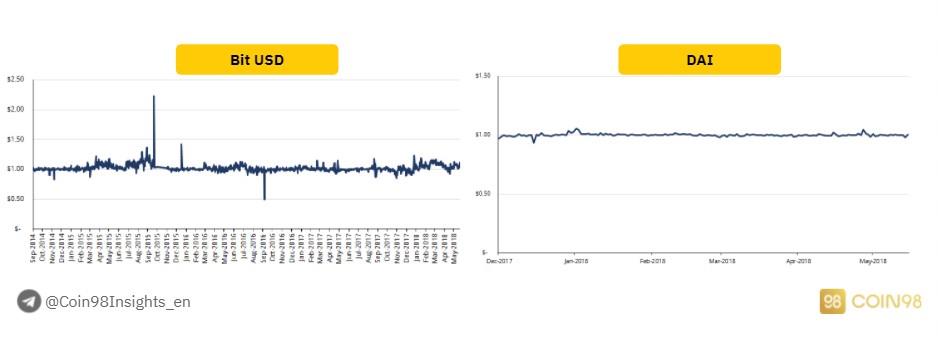

ที่โดดเด่นที่สุดคือ Bitshares ซึ่งเป็นแพลตฟอร์มที่ก่อตั้งโดย Charles Hoskinson (ผู้ร่วมก่อตั้งของ Ethereum และผู้ก่อตั้งของ Cardano) Bitshares โทเค็นสกุลเงินที่หลากหลาย รวมถึง CNY (BitCNY), ยูโร (BitEUR), USD (BitUSD), ทองคำ (BitGOLD),...

อย่างไรก็ตาม เพื่อสร้าง cryptocurrencies ที่ได้รับการสนับสนุนจาก Fiat ผู้ใช้ต้องประกัน BitShares ด้วยจำนวนที่มากขึ้น เนื่องจาก BitShares มีความผันผวนสูง มูลค่าของ Stablecoins เช่น BitUSD, BitEUR,... จึงไม่เสถียร ไม่ต้องพูดถึงว่าด้วยสภาพคล่องต่ำ นักเก็งกำไรสามารถจัดการ BitShares ได้อย่างง่ายดาย

เปรียบเทียบ Bit USD กับ DAI

กรอไปข้างหน้าอย่างรวดเร็วจนถึงจุดสิ้นสุดของช่วงแรกซึ่งก็คือประมาณปี 2017 ตลาดคริปโตเริ่มเป็นที่รู้จัก และ Stablecoins อื่นๆ เช่น DAI และ USDT เริ่มปรากฏขึ้น DAI ถูกสร้างขึ้นและคงอยู่มาจนถึงขณะนี้เนื่องจากความต้องการสินเชื่อและการกู้ยืมในตลาดสูงอย่างไม่น่าเชื่อ ความเสถียรของ DAI ก็ดีขึ้นเช่นกัน

ในขณะเดียวกัน USDT ได้รับการสนับสนุนจาก Bitfinex ที่มีกำลังมหาศาล Bitfinex เคยเป็นตลาดแลกเปลี่ยนที่ใหญ่ที่สุดในปี 2560 จนกระทั่ง Binance ดึงดูดนักลงทุนรายย่อยให้มาที่แพลตฟอร์ม แม้ว่าวาฬส่วนใหญ่ยังคงอยู่ใน Bitfinex อิทธิพลที่สำคัญของ Bitfinex ในขณะนั้นเป็นตัวเร่งปฏิกิริยาหลักที่ทำให้ USDT มีเสถียรภาพรอบ ๆ หมุดและยังคงนิ่งอยู่จนถึงปัจจุบัน

ช่วงที่สอง (2018): การเติบโตของ Stablecoins

ช่วงแรกเป็นข้อกำหนดเบื้องต้นสำหรับช่วงที่สอง ซึ่งเป็นช่วงที่ Stablecoins เฟื่องฟูที่สุด ตลาดได้เห็นการถือกำเนิดของแพลตฟอร์ม Stablecoin ต่างๆ เนื่องจากเป็นช่วงเวลาที่ตลาด crypto กลายเป็น “กระแสหลัก”ในปี 2017 หลังจากที่ Bitcoin ไปถึง ATH ที่ 20,000 ดอลลาร์

ความต้องการลงทุนใน Bitcoin และความต้องการ Stablecoins เพิ่มขึ้น ในการแข่งขันกับ USDT ที่ได้รับการสนับสนุนจาก Bitfinex การแลกเปลี่ยนที่หลากหลายได้ออก Stablecoins ของตนเอง (Gemini ออก GUSD) ในขณะที่แพลตฟอร์มการชำระเงินก็ทำเช่นเดียวกัน (Paysend)

Stablecoins กลายเป็น “เทรนด์” สำหรับวาฬที่จะเพิ่มอิทธิพลต่อตลาด crypto ที่มีขนาดเล็กอยู่แล้ว หากคุณดูภาพประกอบด้านบนให้ละเอียดยิ่งขึ้น คุณจะเห็นว่าในปี 2018 มีแพลตฟอร์ม Stablecoin มากกว่า 57 แห่งปรากฏขึ้น ตั้งแต่ Stablecoin แบบสำรองเต็ม ไปจนถึง Over-collateral Stablecoins และ Algorithmic Stablecoins

นี่เป็นช่วงเวลาที่ Stablecoins ซึ่งต่อมากลายเป็นผู้มีอำนาจสูงสุดในการเปิดตัว ได้แก่ Circle (USDC), Paxos (PAX), TrueUSD (TUSD)... พวกเขาเป็นสามคู่แข่งหลักของ Tether (USDT)

ช่วงที่สาม (2019-2021): การคัดเลือกและคัดออก

จากมุมมองของฉัน ภาค Stablecoin อยู่ในช่วงนี้ หลังจากช่วงเฟื่องฟูในปี 2018-2019 โปรเจ็กต์ Stablecoin มากมายก็ปรากฏตัวขึ้น ในขณะเดียวกันก็มีโปรเจ็กต์จำนวนมากแสดงจุดอ่อนของพวกเขา

ซึ่งเป็นเหตุผลหลักว่าทำไมในช่วงที่สามตลาดจะเริ่มกระบวนการคัดเลือกและกำจัดโดยเฉพาะอย่างยิ่งการถดถอยของโครงการ Algorithmic Stablecoin เนื่องจากทำงานไม่มีประสิทธิภาพ (ไม่สามารถรักษาราคาตรึงได้)

คุณสามารถเห็นภาพสถานการณ์ได้ชัดเจนยิ่งขึ้นผ่านภาพด้านล่างพร้อมกับข้อมูลแบบเรียลไทม์ของตลาด มีการพัฒนาโครงการ Stablecoin มากกว่า 200 โปรเจ็กต์แล้ว แต่จำนวนโปรเจ็กต์ที่มีการใช้งานและมีประสิทธิผลอยู่ที่ประมาณ 10 เท่านั้น (USDT, USDC, BUSD,...) โครงการ Stablecoin เพิ่มมากขึ้นเรื่อยๆ ค่อยๆ จางหายไป

จำนวน Stablecoins ที่ใช้งานอยู่ อยู่ระหว่างการพัฒนา และปิด

ช่วงที่สี่ (2021+): ขยาย

คำหลักที่สำคัญที่สุดในการกำหนดช่วงที่สามและสี่คือผลกระทบของเครือข่าย ดังที่ได้กล่าวไว้ก่อนหน้านี้กลุ่ม Stablecoin มีการแข่งขันสูงเป็นพิเศษ

จากกว่า 200 โครงการ มีเพียงเกือบ 10 โครงการเท่านั้นที่มีอิทธิพลต่อตลาด สิ่งนี้บังคับให้แพลตฟอร์ม Stablecoin พัฒนาและขยายอย่างต่อเนื่องเพื่อพิจารณาตลาดให้ได้มากที่สุด ซึ่งรวมถึง DeFi และ CeFi

ยกเว้น USDT ที่ครองตลาดเป็นเวลานาน USDC เป็น Stablecoin ที่น่าสังเกตในช่วงที่สี่ เปิดตัวอย่างเป็นทางการในปี 2018 (3 ปีหลังจาก Tether) USDC ปรับใช้ Stablecoin อย่างรวดเร็วบน 10+ blockchains และมุ่งเน้นไปที่ตลาด DeFi ซึ่งเติบโตอย่างมากในเวลานั้น วิธีการนี้ทำให้ USDC เป็นที่รู้จักมากกว่า USDT ในตลาด DeFi

ในขณะนี้ BUSD ยังคงปฏิบัติตามแผนการปรับปรุง Network Effect Binance ได้แสดงรายการคู่การซื้อขาย BUSD มากขึ้น โดยออก BUSD เพิ่มเติมเพื่อใช้ในระบบนิเวศ Binance Smart Chain ด้วยวิสัยทัศน์ที่จะแทนที่ USDT และ USDC

ในอนาคต UST จะเพิ่มผลกระทบต่อเครือข่ายอย่างแน่นอนโดยการเข้าถึงระบบนิเวศ Binance Smart Chain และระบบนิเวศ Solana ซึ่งเป็นระบบนิเวศทั้งสองที่มีกระแสเงินสดที่ใหญ่ที่สุดหลัง Ethereum

คาดการณ์อนาคตของ Stablecoin

จุดอ่อนของ Stablecoin

เราได้ผ่านแนวทางและวิวัฒนาการของ Stablecoins แล้ว แล้วจะปรับปรุงในอนาคตเพื่อกำจัดจุดอ่อนในปัจจุบันได้อย่างไร? คำตอบสำหรับคำถามนี้สามารถพบได้ในส่วนนี้

หากคุณสังเกตเห็นว่า Stablecoins กำลังมีปัญหาสำคัญ 2 ประการโดยไม่มีวิธีแก้ไขได้แก่ ความโปร่งใสและการบังคับใช้:

การพิมพ์ Tether USDT ส่งผลต่อตลาดอย่างไร

การพัฒนา Stablecoins

บริษัทใหญ่ๆ พยายามสร้าง Stablecoin ที่สามารถแก้ปัญหาทั้งสองข้างต้นได้ ซึ่งอาจมีลักษณะดังนี้:

Stablecoins ที่มีศักยภาพในการพัฒนา

4 Stablecoins ที่กำลังพัฒนาเพื่อตอบสนองความต้องการข้างต้น ได้แก่:

1. โทรเลข TON

Pavel Durov - ผู้ก่อตั้ง Telegram พยายามที่จะออก Stablecoin ที่มีความเสถียรสูงและสภาพคล่องสูง อย่างไรก็ตาม เขาล้มเลิกโครงการนี้หลังจากถูก ก.ล.ต. กดดันด้านกฎหมาย

2. ราศีตุลย์

ในช่วงเวลาที่ผ่านมา Facebook ได้พยายามสร้าง Libra และทำให้เป็นสกุลเงินระดับโลก Libra จะได้รับการสนับสนุน 50% โดย USD, 18% โดย EUR, 14% โดย JPY, 11% โดย GBP และ 7% โดย SGD อย่างไรก็ตาม ไม่นานนักที่ Libra จะล้มเหลว เนื่องจากสภาคองเกรสแห่งสหรัฐอเมริกาตระหนักถึงภัยคุกคามของบริษัทเอกชนที่แข่งขันกับธนาคารสาธารณะ

อย่างไรก็ตาม ความทะเยอทะยานของพวกเขาดูเหมือนจะยังคงมีขนาดมหึมา เพราะหลังจากความล้มเหลวของ Libra Facebook ได้สร้าง Diem - Libra 2.0 ในขณะนี้พวกเขาสามารถร่วมมือกับพันธมิตรที่หลากหลายในแผนกการเงินเพื่อเริ่มขยายและบูรณาการกับแอปพลิเคชั่นโซเชียลมีเดียเช่น Facebook, Whatsapp,...

3. LPM Coin

JP Morganหนึ่งในธนาคารที่ใหญ่ที่สุดในโลก วางแผนที่จะสร้าง JPM Coin ซึ่งเป็น Stablecoin ที่สามารถแทนที่ระบบการชำระเงิน Swift ที่ล้าสมัย อย่างไรก็ตาม พวกเขายังไม่ได้ประกาศอะไรเพิ่มเติม หาก JP Morgan ประสบความสำเร็จในการแนะนำผลิตภัณฑ์ของตน ธนาคารรายใหญ่อื่นๆ เช่น HSBC, Citibank, Wells Fargo ก็จะเข้าร่วมในเกมนี้ด้วย

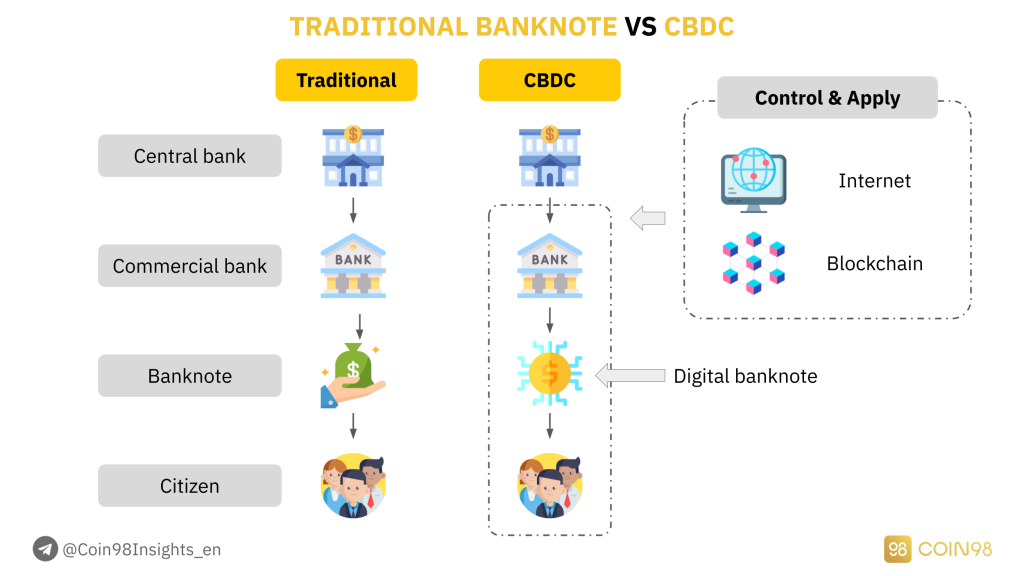

4. CBDC

Stablecoin ตัวสุดท้าย ที่สมจริงที่สุดคือ CBDC CBDC ย่อมาจากCentral Bank Digital Currency ปัจจุบัน ธนาคารตะวันตกและธนาคารจีนหลายแห่งได้ทดลองใช้แบบจำลอง CBDC และพยายามนำไปใช้กับรูปแบบการทำงานของตน

ความแตกต่างระหว่างธนบัตรแบบดั้งเดิมและ CBDC

ถึงแม้ว่ายังมีข้อจำกัดบางประการที่ไม่สามารถนำไปใช้ได้ทั่วโลก แต่ CBDC ถือได้ว่าเป็น Stablecoin ที่เข้าใจถึงประโยชน์ทั้งหมดที่เทคโนโลยีบล็อกเชนนำมา ได้แก่ ความโปร่งใส ความสามารถในการติดตามเพื่อป้องกันการฟอกเงิน ต้นทุนการทำธุรกรรมต่ำ ความเร็วสูง .

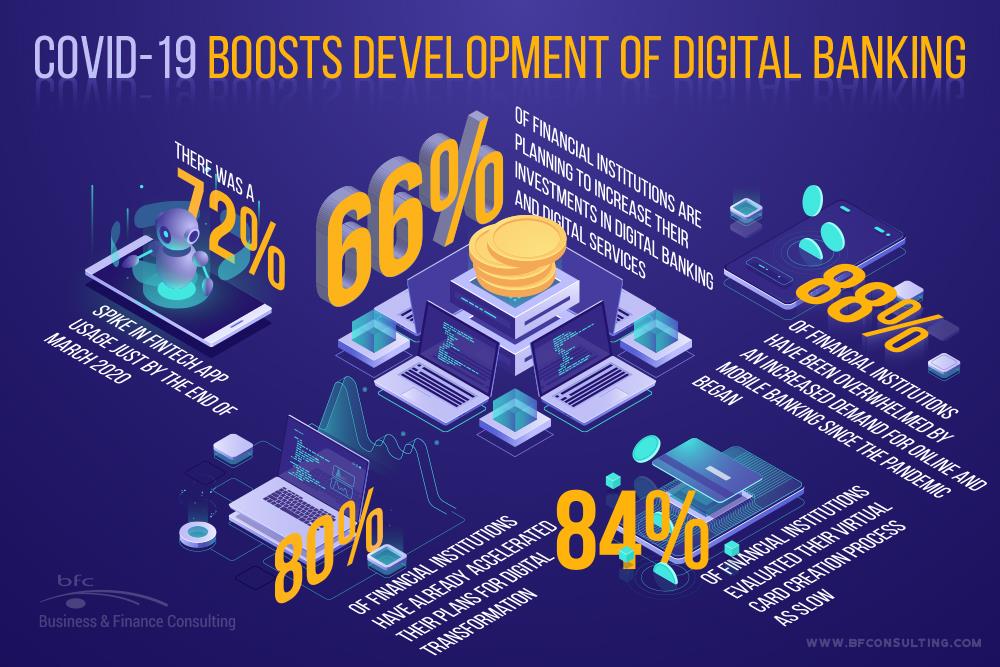

ไม่ต้องสงสัยเลยว่า CBDC จะถูกนำไปใช้ในอนาคตโดยไม่เพียงแต่ธนาคารพาณิชย์เท่านั้น แต่ยังรวมถึงธนาคารของรัฐด้วย นอกจากนี้ เหตุการณ์ Covid 19ที่เกิดขึ้นทั่วโลกได้แสดงให้เห็นว่า CBDC สามารถมีความสำคัญต่อเศรษฐกิจโลกได้อย่างไรในอนาคต

เมื่อทุกคนมีปัญหาในการเดินทางและการใช้เงินสด CBDC จะกลายเป็นทางออกที่ดีที่สุดสำหรับตลาดการเงินให้ดำเนินการได้อย่างราบรื่น

โควิด-19 กระตุ้นการเติบโตของ Digital Banking

โอกาสในการลงทุนกับ Stablecoins

ในแง่ของโอกาสในการลงทุนกับ Stablecoins ฉันสามารถแบ่งได้เป็น 2 ประเภท:

ทีนี้มาดูการลงทุนแต่ละประเภทกัน

ค้นพบโอกาสการลงทุนผ่านดัชนี Stablecoin

ดังที่กล่าวไว้ข้างต้น Stablecoin ไม่ใช่ภาคส่วนที่จะลงทุน วิธีที่ดีที่สุดในการทำกำไรจาก Stablecoin คือการสังเกตการเคลื่อนไหวและตัดสินใจตามกระแสเงินสด

ทุกครั้งที่มีการออก Stablecoins ในระบบนิเวศ กระแสเงินสดมีแนวโน้มที่จะเข้าสู่ระบบนิเวศนั้นทันที:

ดังนั้นเพื่อไม่ให้พลาดแนวโน้มตลาดใดๆ คุณต้องสังเกตและติดตามก่อนที่จะ "เริ่มต้น" ต่อไปนี้คือคำถามที่มีประโยชน์ซึ่งจะช่วยให้คุณค้นพบข้อมูลเชิงลึกของตนเองได้:

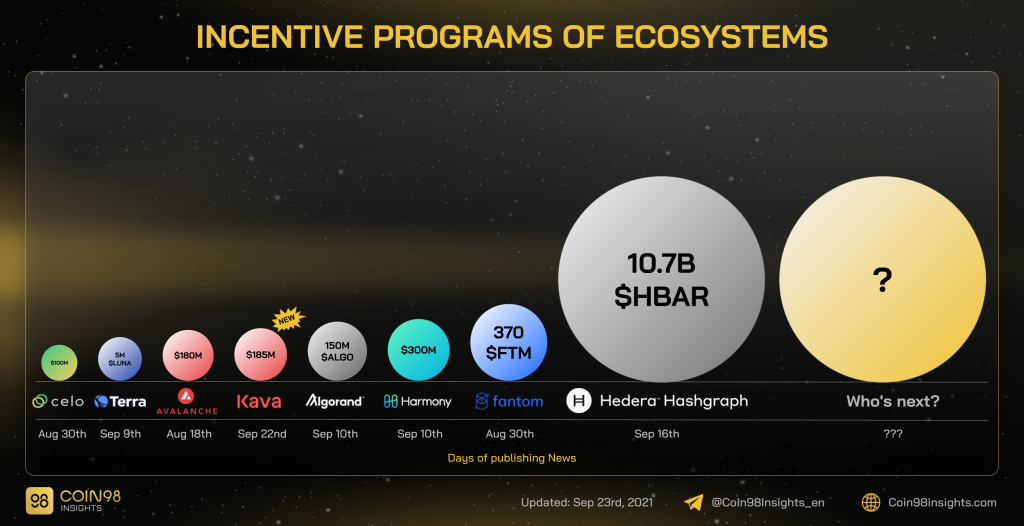

ล่าสุด ระบบนิเวศหลายแห่งได้ประกาศโปรแกรมจูงใจ DeFi ซึ่งรวมถึง:

โปรแกรมจูงใจในบล็อกเชนต่างๆ

มันคุ้มค่าที่จะติดตามการเคลื่อนไหวของ Stablecoin ในระบบนิเวศเหล่านี้ และดูว่าพวกเขากำลังออก Stablecoin ใหม่หรือร่วมมือกับบุคคลที่สามในการทำเช่นนั้นหรือไม่

ลงทุนโดยตรงโดยใช้ Stablecoins

อย่างไรก็ตาม หากคุณเป็นเจ้าของเงินทุนจำนวนมากและต้องการสร้างรายได้โดยไม่มีความเสี่ยงในตลาดนี้ การใช้ Stablecoins ยังคงเป็นวิธีที่จะไป

แม้ว่าผลตอบแทนจะไม่สูงเท่ากับการใช้ Altcoins แต่การใช้ Stablecoins จะช่วยให้คุณมีความยืดหยุ่นโดยไม่คำนึงถึงสภาวะตลาด ต่อไปนี้เป็นวิธีที่แนะนำ:

1. การให้ยืม (4 - 8% เมษายน)

คุณสามารถฝาก Stablecoins บน CEX หรือแพลตฟอร์มการให้ยืมเพื่อรับเงินออม ข้อดีของการใช้ Lending คือการโต้ตอบที่เรียบง่าย ดอกเบี้ยที่โปร่งใส และระยะเวลาการฝากที่ไม่บังคับ

นี่คือบางแพลตฟอร์มที่คุณสามารถใช้ Stablecoins เพื่อสร้างรายได้:

CEX: Binance, Huobi, เกต, MXC, OKEx,...

การ ให้ยืมแบบรวมศูนย์: NEXO, BlockFi,...

การให้กู้ยืมแบบกระจายอำนาจ:

อย่างไรก็ตาม ข้อเสียของการใช้โปรโตคอล Lending คืออัตราดอกเบี้ยค่อนข้างต่ำตั้งแต่ 4-8% ต่อปี หากคุณต้องการได้รับผลตอบแทนที่สูงขึ้น ให้ดูที่ Farming

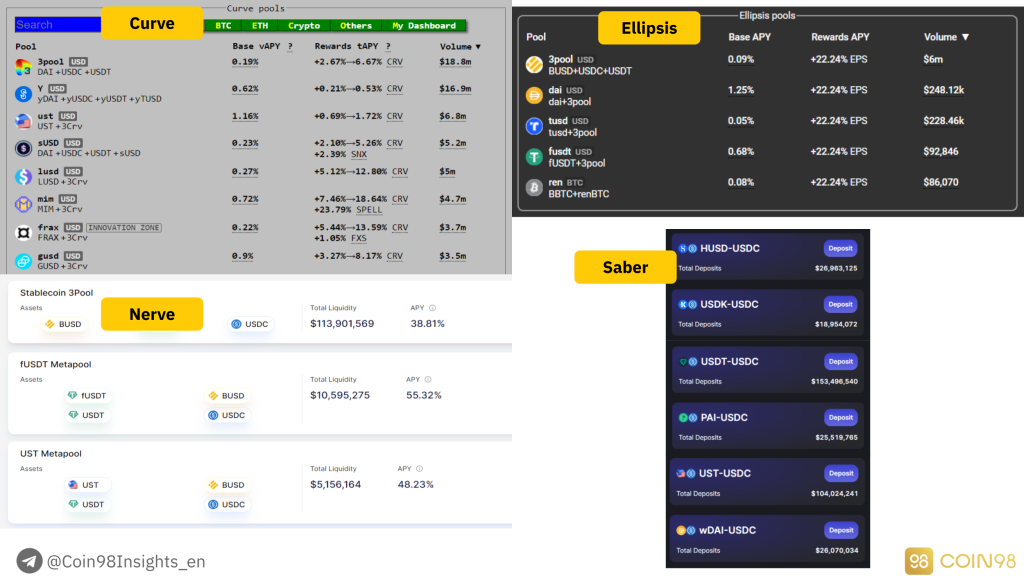

2. การทำฟาร์ม (20 - 40% เมษายน)

การทำฟาร์มเป็นแนวทางในการจัดหาสภาพคล่องสำหรับการแลกเปลี่ยนแบบกระจายอำนาจเพื่อรับค่าธรรมเนียมแพลตฟอร์มและโทเค็นดั้งเดิมของแพลตฟอร์ม ในการปฏิบัติตามวิธีนี้ คุณต้องทราบการดำเนินการพื้นฐานบางอย่างใน DeFi เช่น การจัดหาสภาพคล่อง

ข้อดีของการทำฟาร์มคือให้ผลตอบแทนสูงถึง 20-40% ต่อปี ซึ่งเป็นอัตราดอกเบี้ยที่สูงมาก ในเวียดนาม หากคุณฝาก USD คุณจะไม่ได้รับดอกเบี้ยด้วยซ้ำ ในขณะที่ถ้าคุณฝาก VND คุณจะได้รับอัตราดอกเบี้ย 7% แต่อัตราเงินเฟ้อประจำปีจะสูงกว่า USD

DeFi เป็นประตูสู่โอกาสมากมายที่จะได้รับผลตอบแทน และคุณสามารถใช้ Stablecoins เพื่อทำกำไรได้ทั้งหมดก่อนที่จะลงทุนในตลาดจริง ๆ ต่อไปนี้คือแพลตฟอร์ม Stablecoin AMM บางส่วนที่คุณสามารถใช้สำหรับการทำฟาร์ม:

การทำฟาร์ม Stablecoins

อย่างไรก็ตาม การทำฟาร์มบนโปรโตคอลแบบกระจายศูนย์นั้นมีความเสี่ยงโดยเฉพาะอย่างยิ่งในกรณีที่โปรโตคอลถูกแฮ็ก ซึ่งเป็นเหตุผลที่คุณควรแจกจ่าย Stablecoin ของคุณเป็นส่วนเล็กๆ และใช้บนแพลตฟอร์ม TVL ที่มีชื่อเสียงและสูง

บทสรุป

นี่คือข้อมูลเชิงลึกบางส่วนที่คุณสามารถใช้เพื่อค้นหาโอกาสในการลงทุนกับ Stablecoins:

ฉันหวังว่าสิ่งนี้จะช่วยให้คุณได้รับข้อมูลเชิงลึกที่มีค่ามากขึ้นในภาคส่วนนี้ และวิธีที่คุณสามารถทำกำไรโดยใช้ Stablecoins

หากคุณต้องการทราบข้อมูลเพิ่มเติมเกี่ยวกับหัวข้อนี้ โปรดแสดงความคิดเห็นด้านล่างและเข้าร่วมชุมชน Coin98เพื่อพูดคุยเพิ่มเติม!

บทความนี้จะแนะนำโครงการ Fork บางโครงการของโครงการ Algorithmic Stablecoin ขนาดใหญ่ นี่เป็นเทรนด์ในปี 2564 หรือไม่?

Stablecoin คืออะไร? บทบาทของ Stablecoin ในตลาดคืออะไร? Stablecoin มีกี่ประเภท? เรียนรู้เกี่ยวกับ Stablecoins ที่นี่!

นอกจากเหรียญ stablecoin ที่ได้รับการสนับสนุนจาก fiat และ crypto แล้ว ยังมี stablecoin อีกตัวหนึ่งที่เป็น Algorithmic Stablecoin

การวิเคราะห์กลไกการทำงานของ Terra จะช่วยให้คุณเข้าใจความแตกต่างระหว่าง UST และ LUNA และวิธีที่ Terra รวบรวมคุณค่าสำหรับ LUNA

บทความแนะนำอัลกอริธึม BAC ที่มีเสถียรภาพและกลไกเพื่อให้แน่ใจว่าราคามีเสถียรภาพพร้อมโอกาสในการสร้างรายได้ให้กับนักลงทุน

อัปเดตความเข้าใจพื้นฐานของ Basis Protocol ซึ่งจะทำให้คุณมีมุมมองที่เข้าใจง่ายที่สุดเกี่ยวกับโทเค็นของโครงการนั้น

บทความนี้จะแสดงวิธีการคืนโทเค็น ERC20 ที่ส่งผิดพลาดผ่านกระเป๋าเงิน BEP20 และในทางกลับกันในกระเป๋าเงิน Coin98 โดยละเอียดและง่ายดาย!

Raydium คือการแลกเปลี่ยนแบบกระจายอำนาจโดยใช้กลไก AMM พร้อมข้อมูลที่อัปเดตและเคล็ดลับการใช้งานที่ล่าสุดในบทความนี้!

บทความนี้จะแนะนำคุณเกี่ยวกับวิธีใช้ Uniswap รวมถึงการแลกเปลี่ยน เพิ่มสภาพคล่อง และย้ายสภาพคล่องจาก Uniswap V2 เป็น V3 รวมทั้งคุณสมบัติใหม่ล่าสุดที่เกี่ยวข้องกับ DeFi

บทความแสดงวิธีการสร้างและใช้งานกระเป๋าเงิน Coinbase ด้วยวิธีที่ง่ายที่สุดเกี่ยวกับ Crypto และ Blockchain

Mina และ Polygon จะทำงานร่วมกันเพื่อพัฒนาผลิตภัณฑ์ที่เพิ่มความสามารถในการปรับขนาด การตรวจสอบขั้นสูง และความเป็นส่วนตัว

วิเคราะห์และประเมินรูปแบบการทำงานของ Uniswap V2 ซึ่งเป็นโมเดลพื้นฐานที่สุดสำหรับ AMM

การแลกเปลี่ยน Remitano เป็นการแลกเปลี่ยนครั้งแรกที่อนุญาตให้ซื้อและขาย cryptocurrencies ใน VND คำแนะนำในการลงทะเบียน Remitano และซื้อและขาย Bitcoin โดยละเอียดที่นี่!

บทความนี้จะให้คำแนะนำที่สมบูรณ์และละเอียดที่สุดสำหรับการใช้ Tenderize testnet

บทความนี้จะให้คำแนะนำที่สมบูรณ์และละเอียดที่สุดแก่คุณเกี่ยวกับการใช้ Mango Markets เพื่อสัมผัสประสบการณ์การใช้งานเต็มรูปแบบของโครงการใหม่นี้บน Solana

ในตอนแรกของ UNLOCKED Series เราจะเพิ่มการรักษาความปลอดภัยอีกชั้นหนึ่งให้กับกระเป๋าสตางค์ของคุณโดยใช้การตั้งค่าความปลอดภัย