Pelajari tentang Kashi - nama cerah yang membantu pengguna mengoptimalkan keuntungan dalam Lending & Margin Trading di platform SushiSwap.

Dengan fitur terobosannya, Kashi adalah nama yang cerah untuk membantu pengguna mengoptimalkan keuntungan di segmen Lending & Margin Trading.

Apa itu Kashi?

Kashi adalah platform Lending & Margin Trading , yang juga merupakan produk pertama BentoBox di segmen infrastruktur Trident. Trident adalah versi upgrade dari Sushiswap, menjanjikan untuk menjadi mitra dari Balancer v2 dan Uniswap v3.

Secara khusus, Kashi mengisolasi risiko pinjam meminjam untuk setiap pasangan mata uang individu. Kashi mendukung pinjaman terisolasi, artinya pinjaman tersebut terisolasi dan tidak menimbulkan risiko terhadap aset lain. Dengan demikian, Kashi memiliki kemampuan untuk menciptakan pasar pinjaman baru dengan token apa pun.

Kashi Mekanisme Leverage Panjang/Pendek

Pengguna memiliki kebutuhan besar untuk membuka posisi Leveraged Long/Short. Di masa lalu, menggunakan leverage melalui penggunaan modal pinjaman akan memakan waktu dan modal tidak efisien.

Secara khusus, pertama-tama Anda harus mengakses protokol peminjaman, kemudian menggunakan AMM untuk meminjam properti. Selanjutnya, Anda akan menukar aset yang dipinjam dengan agunan, dan akhirnya perlu meminjam lagi untuk “meningkatkan”. Menggunakan banyak platform seperti itu sangat merugikan Anda.

Kashi mengambil pendekatan yang sedikit berbeda: Memanfaatkan dengan satu klik . Anda dapat melakukannya dengan memilih “Kotak opsi”: “Tukar token X yang dipinjam dengan token jaminan Y” untuk meningkatkan leverage dari 0,25x menjadi 2,0x. (Lihat ilustrasi di bawah).

Posisi panjang

Misalnya, jika Anda ingin membuka posisi long dengan xSUSHI dan USDC, Anda akan menggunakan pasangan Pinjam USDC dengan Agunan xSUSHI.

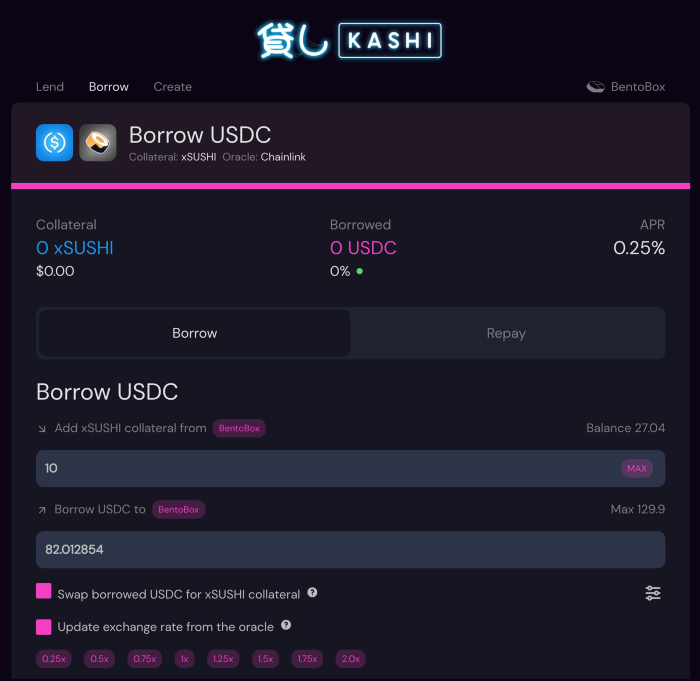

Lihat gambar di bawah untuk cara melakukan pemesanan.

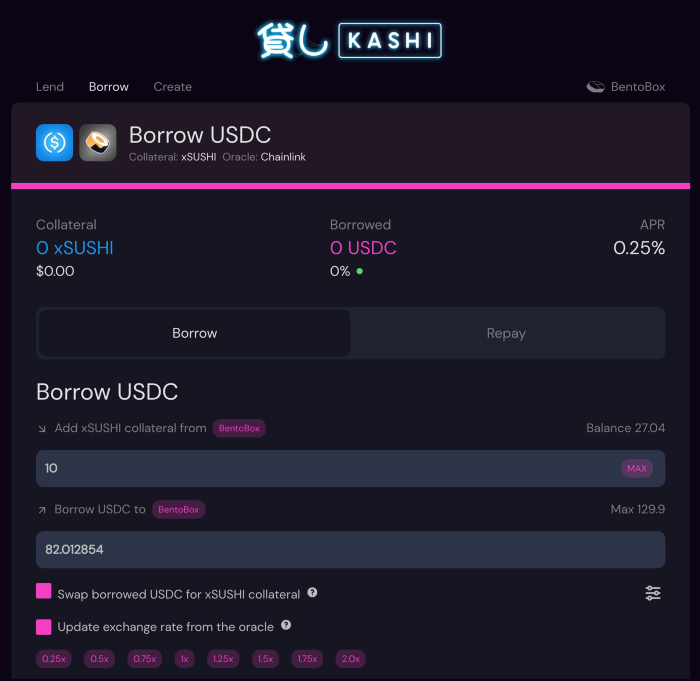

Dengan Kashi, kami akan menggunakan modal di BentoBox untuk meningkatkan efisiensi modal. Di bagian atas kita lihat nilainya semua nol karena kita belum membuka posisi.

- Klik tombol “ Pinjam” .

- Masukkan jumlah xSUSHI yang ingin kami sertakan sebagai jaminan atas pinjaman atau posisi kami .

Kami akan melihat beberapa skenario berbeda dengan penggunaan leverage untuk memahami berbagai tingkat risiko.

Mari kita mulai dengan posisi konservatif dengan leverage minimal. Dalam contoh ini, kita hanya akan menggunakan sejumlah xSUSHI yang ada di BentoBox, jadi kita akan memasukkan 10 untuk xSUSHI.

Perhatikan bahwa setiap xSUSHI yang digunakan sebagai jaminan dapat dilikuidasi, jadi perhatikan leverage, ukuran posisi, dukungan jaminan, dan volatilitas. Gunakan hanya sejumlah agunan (dalam hal ini, xSUSHI) yang bersedia Anda ambil risiko jika agunan tersebut dilikuidasi.

Dengan 10 xSUSHI digunakan sebagai jaminan, kami akan mulai dengan leverage terendah yang tersedia: 0,25x. Pesanan ini akan memungkinkan kami untuk meminjam $82,01. Namun, kami ingin menggunakan perintah Long di xSUSHI, jadi pastikan kami telah memilih "Tukar USDC yang dipinjam untuk agunan xSUSHI".

Perintah ini kemudian akan menukar $82,01 menjadi 8,23 xSUSHI. Saat ini, kami memiliki 10 xSUSHI sebagai jaminan, ditambah 8,23 xSUSHI yang baru dipinjam. Hasilnya, kami memiliki total 18,23 xSUSHI ($ 179,65).

Jika xSUSHI sekarang naik harganya menjadi $1,25, aset kita akan meningkat sebesar $22,78. Pada titik ini, putuskan untuk mengambil keuntungan dan menutup posisi.

Dengan memilih pasangan yang sama, sekarang kita klik “Bayar” yang terletak di sebelah “Pinjam”. Karena aset kami ada di BentoBox, kami akan menggunakannya untuk membayar USDC. Kami perlu membayar kembali pinjaman sebesar $82,01, tetapi kami mengonversinya ke xSUSHI. Jadi, setelah mengembalikan 8,23 xSUSHI, tambahan $22,78 akan menjadi keuntungan kami.

Angka-angka ini tidak sepenuhnya akurat karena kita perlu memperhitungkan slippage , biaya penyedia likuiditas , biaya gas dan % bunga pinjaman. Dengan ukuran posisi seperti itu, melakukan transaksi ini di Ethereum Mainnet mungkin bukan pilihan yang bijak - biaya gas di Polygon jauh lebih rendah. Jika Anda ingin bekerja di mainnet, Anda harus meningkatkan ukuran posisi Anda agar sebanding dengan biaya yang Anda keluarkan.

*Posisi panjang: Investor membeli pasangan mata uang dan berharap mendapat untung saat harga naik.

Posisi pendek

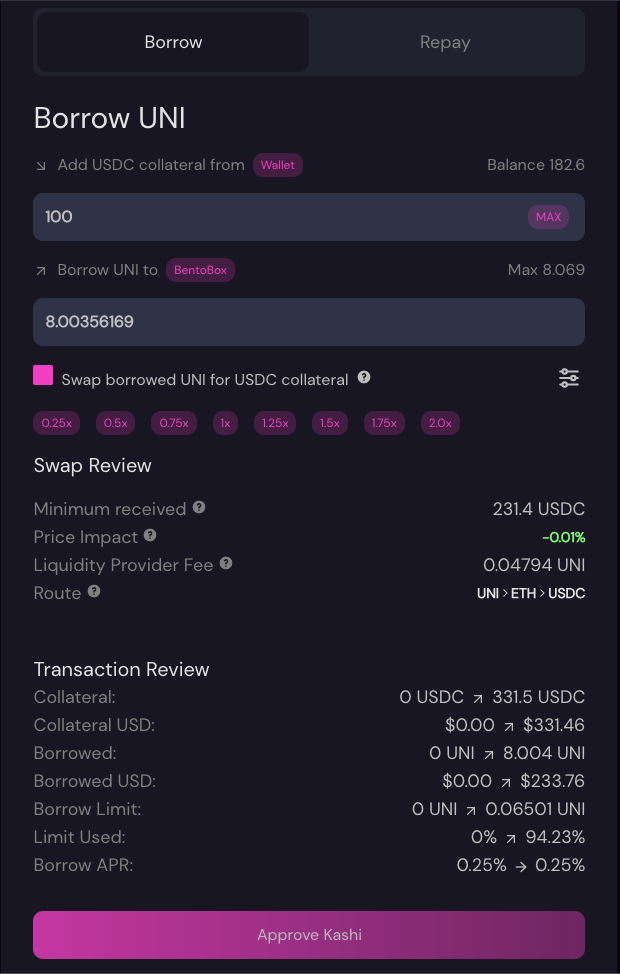

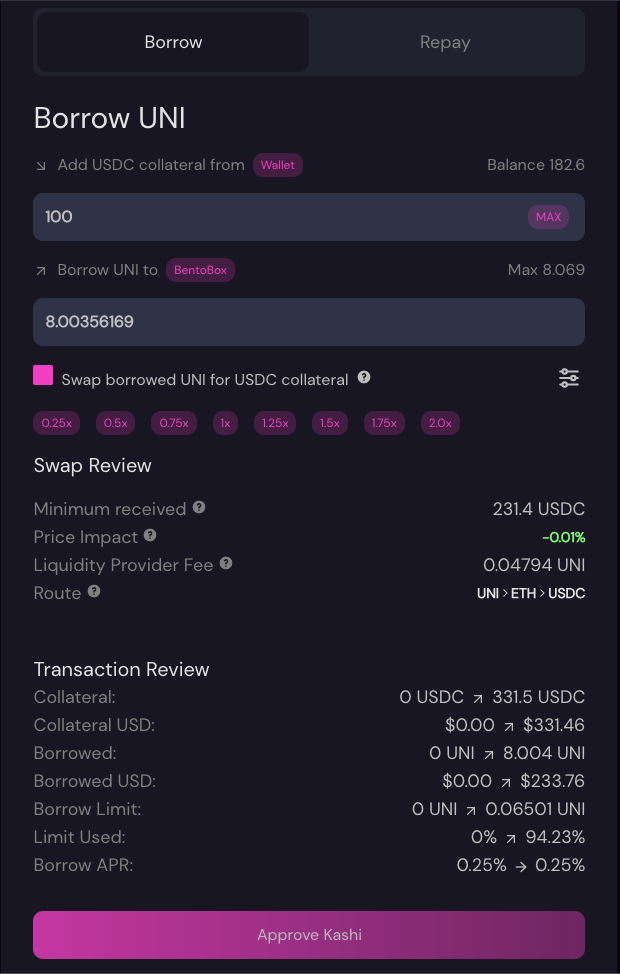

Sekarang kita akan membuka posisi Short. Kami akan menggunakan pasangan Borrow UNI dan USDC Collateral. Saat kami mengeksekusi short ini, kami yakin aset yang dipinjam akan turun nilainya terhadap USDC, jadi USDC akan menjadi jaminan kami.

Ketika kami menempatkan $100 USDC sebagai jaminan dan berpikir bahwa harga UNI akan turun, kami mengambil posisi leverage ganda. Kami memilih “Tukar UNI yang dipinjam dengan jaminan USDC” (Tukarkan UNI yang dipinjam dengan jaminan USDC) - gunakan UNI untuk membayar kembali. Dengan mengklik 2x, kami meningkatkan jumlah pinjaman menjadi lebih dari 8 UNI, sehingga jumlah totalnya menjadi ~$332.

Kami juga akan memasukkan USDC yang diterima ke dalam BentoBox. Ketika harga UNI turun menjadi $25, kami memutuskan untuk menutup posisi dan Membayar. Sekarang, ~8 UNI seharga $25 = $200. Jadi, ketika kita melunasi pinjaman ~8 UNI dengan $332 USDC yang tersedia, kita akan mendapatkan ~$132 $32 bunga.

Sama seperti dalam posisi Long, kita harus memperhitungkan slippage dan biaya lainnya.

* Posisi short: Investor menjual pasangan mata uang, berharap mendapat untung saat harga turun.

Persamaan Baru: Tiga Variabel Kashi Lending

Pisahkan risikonya

Protokol pinjaman yang ada mengadopsi strategi berbasis pool, namun ini menciptakan risiko karena semua pemberi pinjaman menyimpan aset mereka di pool yang sama. Khususnya, jika harga berfluktuasi tajam atau kumpulan diretas, kumpulan akan kehilangan semua uang, termasuk milik Anda.

Dan Kashi menggunakan pasar yang terisolasi untuk memecahkan masalah ini. Pasar Kashi memiliki pasangan seperti ETH-USDT tetapi ada pasar lain untuk pasangan ETH-USDC juga. Dan ketika ada risiko pada pasangan ETH-USDC, aset pinjaman pada pasangan ETH-USDT tidak akan terpengaruh oleh pasangan USDT-ETH. Oleh karena itu, pasar yang terisolasi memungkinkan untuk mengisolasi risiko.

Selanjutnya, pengguna dapat menentukan portofolio berisiko dengan menciptakan pasar mereka sendiri. Metode ini membantu pengguna mengatur sendiri aktivitas perdagangan mereka dan mengurangi hambatan.

Misalnya, pengguna dapat mencari pengembalian yang lebih tinggi atas aset yang dipinjam jika mereka menawarkan token yang lebih baru sebagai jaminan, karena pasar pinjaman mengandung token yang lebih baru dan lebih langka, menawarkan tingkat bunga yang lebih tinggi kepada pemberi pinjaman.

Namun, perlu dicatat bahwa perdagangan dengan token yang lebih baru ini juga meningkatkan risiko, karena token yang lebih baru memiliki tingkat default yang lebih tinggi. Di sisi lain, jika pengguna meminjamkan dengan hipotek mapan, suku bunga akan lebih rendah tetapi kurang berisiko.

Tarif Elastis

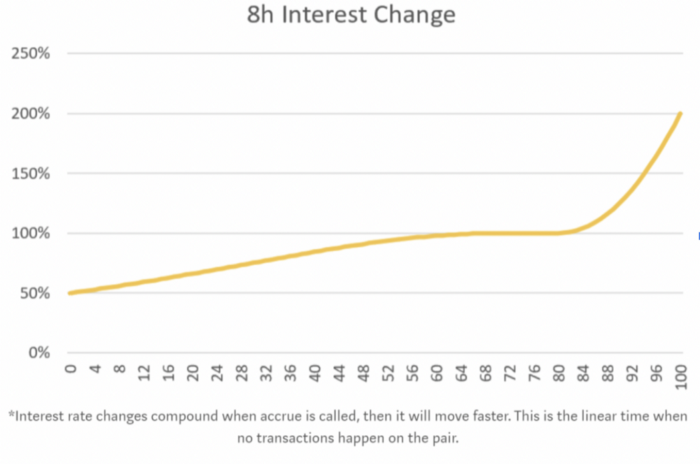

Kashi juga memimpin inovasi di balik model suku bunga pinjaman. Sebagian besar protokol pinjaman memiliki tingkat bunga tetap, yang berarti bahwa perhitungan utang peminjam tidak berubah, terlepas dari faktor lainnya.

Namun, di Kashi, suku bunga tidak stabil - mereka elastis. Dengan kata lain, tingkat bunga pasar didasarkan pada efisiensi penggunaan modal. Secara khusus, di Kashi Anda dapat meminjam hingga 80% dari total agunan pool, tetapi akan ada variasi saat meminjam 60% - 80% dari aset pool.

Ketika Anda meminjam hingga 80%, suku bunga menjadi lebih tinggi - yang baik untuk pemberi pinjaman, tetapi mungkin tidak begitu baik untuk peminjam. Dalam hal ini, akan ada lebih sedikit peminjam tetapi lebih banyak pemberi pinjaman. Sebaliknya, ketika meminjam di bawah 60%, suku bunga perlahan akan turun.

Model ini didasarkan pada gambar di bawah ini:

Oracle yang fleksibel

Oracle adalah tulang punggung DeFi. Oracle menyediakan data lengkap yang akan membantu mencegah manipulasi harga dan meningkatkan keamanan pengguna protokol. Tanpa oracle, pengguna tidak akan dapat menggunakan aset pada platform terpisah, dan platform pada dasarnya akan berfungsi tanpa mendapat manfaat dari efek jaringan.

Oracle Kashi sedikit lebih bernuansa daripada protokol lain, sebagian karena Kashi menghasilkan efek jaringan skala besar. Untuk memungkinkan pengguna membuat pasar apa pun, Kashi harus dapat diskalakan, memungkinkan penggunaan banyak oracle yang berbeda. Di Kashi, saat kumpulan dibuat, pengguna memilih oracle yang tersedia untuk mengakses data aset mereka.

Setelah oracle Chainlink , oracle TWAP akan menjadi pilihan selanjutnya yang dapat digunakan pengguna. Niat Kashi adalah menggunakan nubuat yang memungkinkan pengguna untuk menambah kumpulan token yang tak terbatas. Oracle apa pun yang sesuai dengan kriteria ini dapat digunakan oleh Kashi di masa depan.