Het artikel selecteert stablecoins gesorteerd op hefboomwerking, omdat het een stroom volgt die voor iedereen vrij gemakkelijk te begrijpen is.

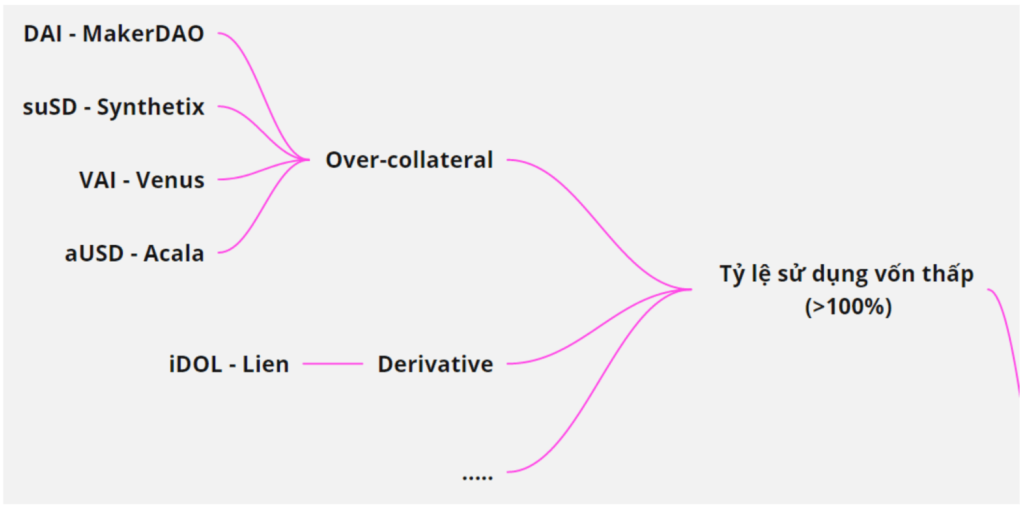

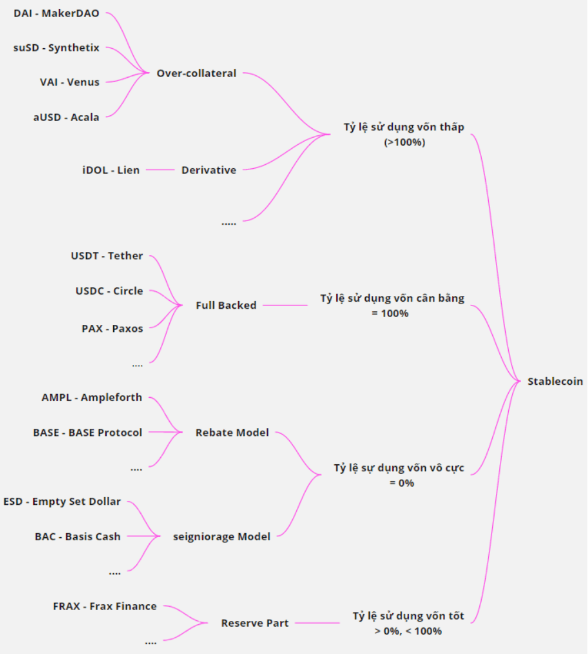

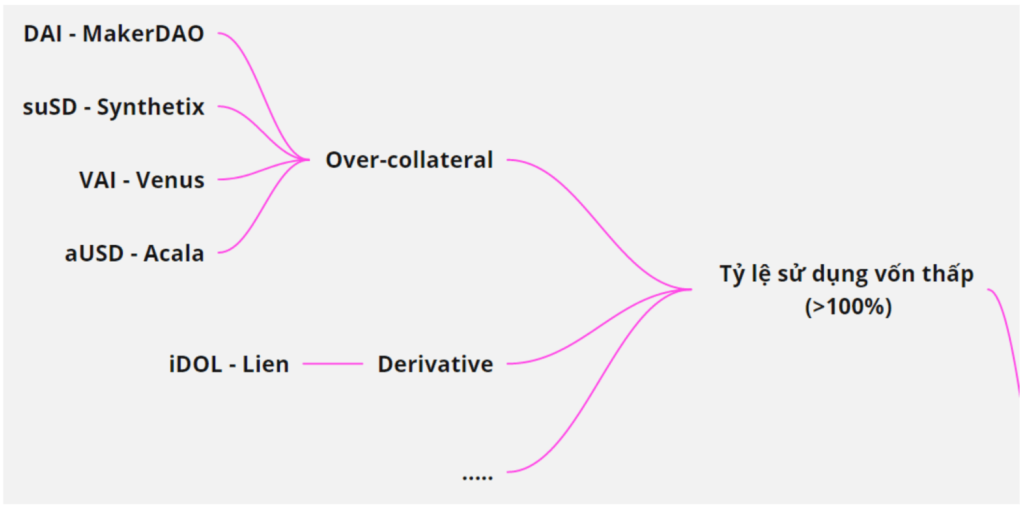

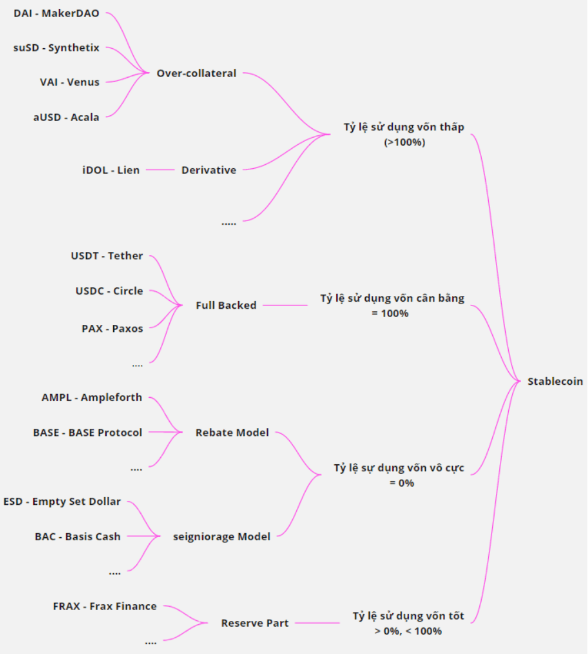

Stablecoin-classificatie

Woorden volgens criteria zullen verschillende manieren van sorteren hebben. Voor mij zal ik op afspraak kiezen op basis van het vermogen om kapitaal aan te wenden, omdat het een stroom volgt die voor iedereen vrij gemakkelijk te begrijpen is.

Lage bezettingsgraad van kapitaal

Algemene kenmerken

Gemeenschappelijke kenmerken van een groep met een laag kapitaalgebruikspercentage (>100%): gebruikers geven xx$ waarde in het systeem => Aan de andere kant mogen gebruikers een bepaald aantal Stablecoins ter waarde van x$ (x$ <>

In deze groep is het meest populaire en succesvolle model tegenwoordig het gebruik van typisch overcollateral zoals MakerDAO's DAI en sUSD van sythetix Asset.

Minder gebruikelijke en complexere modellen zoals het Derivative leverage-model van Lien.

Lien verdeelt ETH in Solid Bond Token (SBT) en Liquid Bond Token (LBT) - 2 afgeleide producten van ETH. Waarbij bijna alle wisselkoersrisico's op de fiat-waarde van ETH Token worden geabsorbeerd door LBT, wat de SBT-prijs stabiel zal maken. Stablecoin (iDOL) van lien Platform wordt ondersteund door SBT Token.

Naar mijn mening is de benadering van Lien anders, maar het leidt tot hetzelfde resultaat als het overcollateral-model.

Samengevat zijn de 2 belangrijkste problemen van de Stablecoin-groep in het segment met een lage kapitaalbezettingsgraad (>100%):

- Veel nieuwe modellen zijn te ingewikkeld om te begrijpen en te gebruiken, en er is geen Fomo-factor om de Speculator te trekken => weinig mensen gebruiken het.

- Lage kapitaalbenuttingsratio => niet in staat om ten volle te profiteren van de kapitaalstroom.

Investeringsmogelijkheden

In deze sectie zal ik specifiek praten over investeringsmogelijkheden in systemen die over-collateral zoals MakerDAO gebruiken, omdat dit het systeem is dat nog steeds het meest wordt gebruikt. Met name voor projecten als Synthetix zal ik in het artikel over Defi Lego: Synthetic uitgebreid ingaan, omdat Stablecoin objectief gezien slechts een toepassing is van de Synthetic Asset-array.

Het bedrijfsmodel van Maker op Ethereum is succesvol geweest en het model wordt ook gekopieerd naar andere ketens:

- Maker DAO - Etherem: MKR-token (volledig verwaterde waardering ≈ $ 540 miljoen).

- Venus - Binance Smart Chain: XVS-token (volledig verwaterde waardering ≈ $ 118 miljoen), voor degenen die in Venus willen investeren, denk ik persoonlijk dat XVS Token kan overwegen om toe te voegen aan portfolio voor 2,5 - 3,3 $.

- Acala - Polkadot: ACA Token (Fully Diluted Valuation ≈ ?), Token staat niet op de beurs, volg dit project in Q1 en Q2, 2021.

Enkele andere uitstekende ketens, maar geen vergelijkbare projecten over Stablecoin, iedereen zou meer nieuws uit zijn ecosystemen moeten volgen en volgen, misschien zullen er onverwachte beloningen zijn voor vroege supporters.

- In de buurt - Coinbase-kracht.

- Solana - FTX-kracht.

- Lawine.

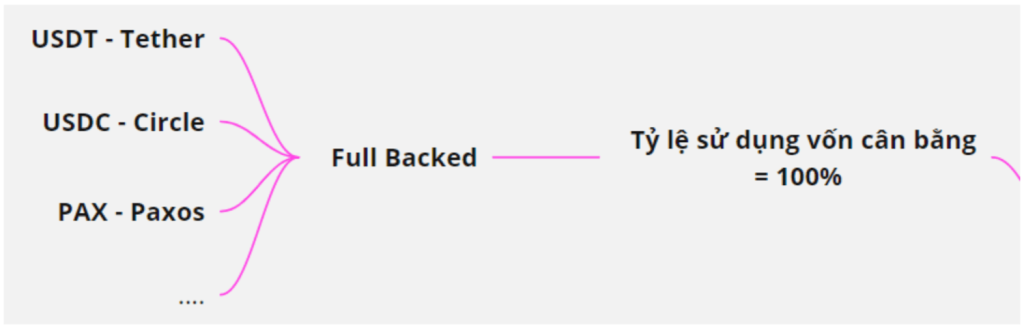

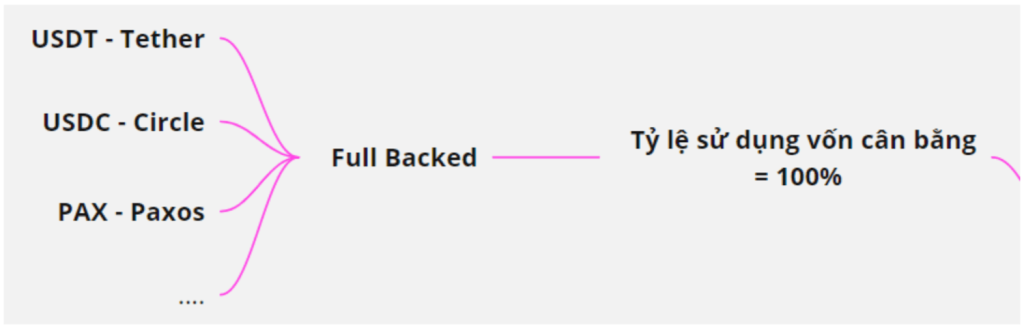

Evenwichtsgraad van kapitaalgebruik

Algemene kenmerken

Algemene kenmerken van de groep uitgebalanceerde kapitaalbenuttingsgraad (= 100%): gebruikers geven xx$ aan waarde in het systeem => Aan de andere kant mogen gebruikers een bepaald aantal Stablecoins met een waarde van xx Minted.

Stablecoins in dit segment hebben momenteel het meeste marktaandeel in de huidige markt en ik denk dat ze de komende 6-12 maanden nog steeds het grootste marktaandeel zullen innemen.

Investeringsmogelijkheden

Als Retail Trader zullen er niet veel investeringsmogelijkheden zijn in de stijl van Hold.

Maar niet veel, niet geen. Als u een handelaar bent, kunt u enkele afgeleide producten op FTX bekijken om meer investeringsmogelijkheden voor uzelf te vinden.

- USDT/USD Perp: gebruik Grid Future om kleine maar veilige winsten te vinden.

- USDTBULL en USDTBEAR: dit is een risicovol product, zorg ervoor dat u begrijpt hoe het werkt voordat u gaat beleggen.

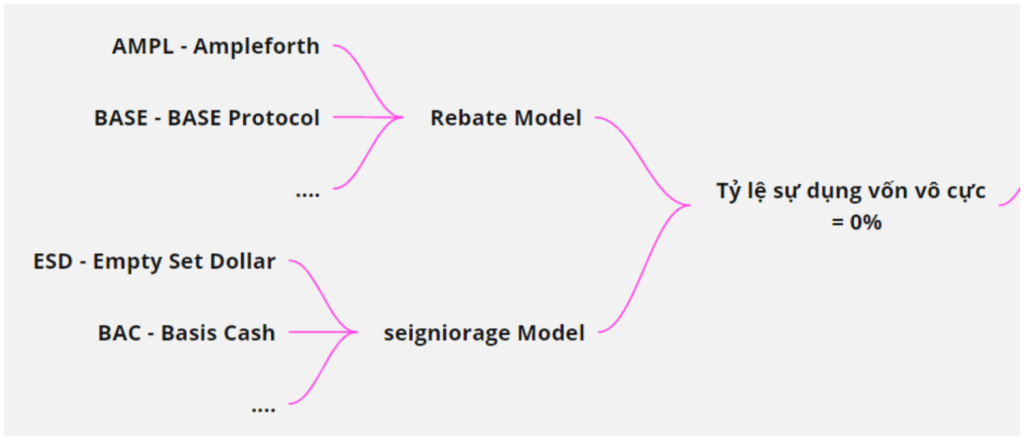

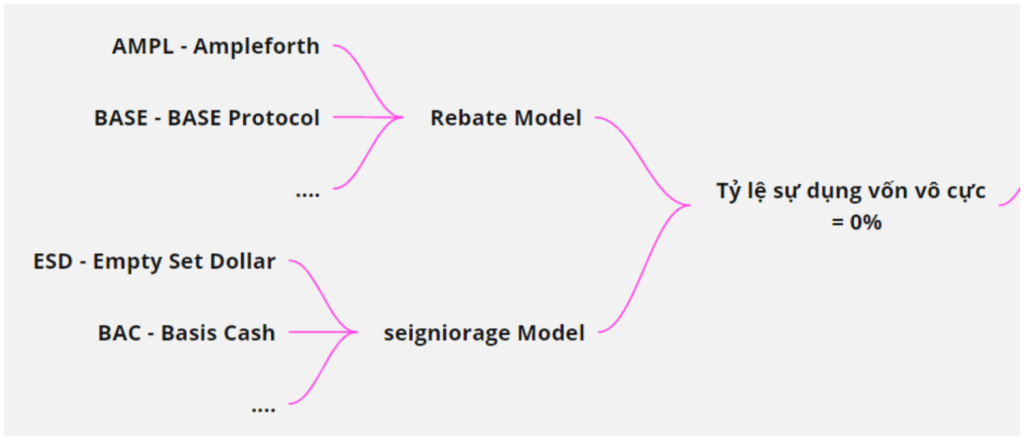

Oneindige kapitaalbezettingsgraad

Algemene kenmerken

Het klinkt absurd, als het wordt uitgelegd door de uitleg in de bovenstaande twee categorieën, maar het is waar, jongens, het heeft gewoon een mooiere naam dan " Algorithmic Stablecoin ".

Algoritmische Stablecoin kan worden opgevat als een type Crypto dat mechanismen heeft om prijzen tegen een specifieke prijs (meestal $ 1) in evenwicht te brengen, de meest gebruikte methode is om algoritmen te gebruiken om het aanbod van tokens op de markt aan te passen om zo vraag en aanbod te beïnvloeden en indirect de Token-prijs naar de prijs die door Peg is ingevoerd (meestal 1 $) duwen.

Er zijn tegenwoordig twee populaire modellen, het Rebase Model en het Seignorage Model:

- Algoritmische Stablecoin die het Rebase-model gebruikt , heeft meestal slechts 1 token en het zal een algoritme gebruiken om de tokenvoorraad aan te passen.

- Algoritmische Stablecoins die het Seigniorage-model gebruiken , hebben meer dan 1 token, meestal 2 of 3 tokens . Het eerste token is gekoppeld aan een specifieke prijs (meestal $1), de overige tokens zullen verschillende strategieën hebben om het aanbod te verhogen of te verlagen wanneer de prijs van het eerste token stijgt of daalt vanaf de peg-prijs (meestal $1).

Hoe werkt het Stablecoin Rebase-model?

AMPL - Ampleforth is de meest prominente Algoritmische Stablecoin die Rebase Model gebruikt. Het begon medio 2019 te werken als een pioniersproject in de Algorithmic Stablecoin-array. Er zijn de laatste tijd veel Forks of Ampleforth geweest, maar persoonlijk zie ik niet al te veel opvallende dingen.

AMPL - Ampleforth werkt als volgt: AMPL regelt zijn aanbod eenmaal per dag zelf:

- Wanneer AMPL-prijs > $1, wordt het saldo van de AMPL-portemonnee dienovereenkomstig verhoogd.

- Wanneer AMPL-prijs < $1,="" number="" balance="" ampl="" in="" wallet="" afname="" equivalent="">

Hoe werkt de Seigniorage Model stablecoin?

Algoritmische Stablecoin-projecten die het Seigniorage-model gebruiken, zijn slechts ongeveer 3-4 maanden oud. Twee prominente projecten in dit segment zijn Basis cash (project met 3 tokens) en Empty Set Dollar (project met 2 tokens).

Ik zal het Basis Cash-model nemen om aan iedereen uit te leggen.

Basis contant geld heeft 3 tokens: BAC, BAS, BAB:

BAC is een Stablecoin - het is gekoppeld aan $ 1 en heeft een dagelijks stabilisatiemechanisme.

- Wanneer BAC boven $1 handelt:

BAS-houder kan BAS inzetten => Inflatie verdienen (BAC verdienen) volgens de formule:

(Uw BAS/circulerende voorraad BAS) * Totale voorraad BAC * (TWAP BAC-prijs - 1)

=> BAS Holder verdient BAC Free, dus volgens de modeltheorie zullen ze aan de markt verkopen om winst te maken => Verkoopdruk duwt de BAC-prijs naar $ 1 $.

- Wanneer BAC onder $1 handelt:

Houder BAC kan BAC gebruiken om BAB te kopen tegen de koers BAB = (BAC-prijs)^2.

BAB verloopt niet en kan worden ingewisseld wanneer de prijs van BAC hoger is dan 1$.

Als een gebruiker bijvoorbeeld 10 BAC heeft en de prijs van elke BAC $ 0,8 is, kan de gebruiker 10 BAC gebruiken om 15.625 BAB te kopen.

Laten we zeggen, 3 dagen nadat de BAC-prijs is gestegen naar $ 1 kan de gebruiker 15,625 BAB = 15,625 BAC inwisselen en BAC verkopen op DEX en bijna 50% winst maken met zijn 10 BAC.

Volgens dit patroon duwt koopdruk de prijs van BAC naar $1.

Investeringsmogelijkheden

Om investeringsmogelijkheden in deze groep te benutten, hebben gebruikers het volgende nodig:

- Begrijp de basisprincipes van projecten (welk model te gebruiken, rebase- of seignorage-tijd, tokeninformatie, ...)

- De basis van landbouw (hoe Uniswap gebruiken, APY berekenen en projecteren, ...)

- Inzicht in IL en alternatieve kosten bij landbouw.

Investeringsmogelijkheden in deze groep worden vaak geassocieerd met Farming en het dagelijks gebruik van Rebase- en Seignorage-mechanismen, die niet geschikt zijn voor Buy & Hold-gebruikers.

APY op dit moment van Basis Cash (22 december - 12:38):

- [DAI]-[BAS] / APY: Dag 1,76% Week 12,29% Jaar 638,89% (volgens mijn voorspelling kan APY in een bullmarkt stijgen met 1000 - 2000%). In Bear kan APY variëren van 300 - 350%.

- [BAC]-[DAI] / APY: Dag 1,85% Week 12,92% Jaar 671,86% ((volgens mijn voorspelling kan APY in een bull-markt oplopen tot 2500 - 3500%). In Bear kan APY variëren van 300 - 350 %.

APY op de huidige tijd van Empty Set Dollar (22 december - 12:38):

- [ESD] / APY: jaar 3.135.57%

- [ESD] - [USDC] / APY: jaar 2.685,47%

Goede kapitaalbenuttingsratio

Algemene kenmerken

Dit kan een uitgebalanceerde oplossing zijn voor het Algorithmic Stablecoin-model en het Full-backed Stablecoin-model. Het erft de creatie van Algorithmic Stablecoin en het vertrouwen dat kenmerkend is voor Full-backed Stablecoin.

Volgens de bovenstaande uitleg kan worden begrepen dat elke geslagen stablecoin kan worden ondersteund door een deel van Stablecoin (USDC, USDT), de rest zal worden onderhouden door een algoritme of gelijkwaardige activawaarden in zijn ecosysteem.

Het eerste project in dit segment is Frax Finance - de nieuwe Launch Mainet op 21 december.

Als bijvoorbeeld 100 FRAX (FRAX is een Stablecoin Peg in 1$) wordt vrijgegeven door Minted, is er in werkelijkheid slechts 50 USDC onderpand, de rest zal in de toekomst worden onderhouden door algoritmische modellen en andere activa. FXS - Frax-aandeel).

Investeringsmogelijkheden

Vanwege het erven van de betrouwbare kenmerken van Full-backed Stablecoin, is de APY Farming niet te hoog, in ruil daarvoor is de FRAX-prijs vrij stabiel, dus Farming FRAX, FXS is geschikt voor diegenen die liever veilig zijn met een lage APY (50 - 150 %).

Hoewel ik Frax Finance ten zeerste aanbeveel, lijkt de FXS-prijs te hype, waardoor mensen niet worden aanbevolen om FXS en Hold voor deze prijs te kopen.

overzicht

Enkele conclusies en voorspellingen voor het eerste en tweede kwartaal van 2021:

Andere ketens zullen Minted Stablecoin-projecten uitgeven die een over-onderpandmodel op hun keten gebruiken en het native token van het project als onderpand accepteren. Ketens om naar te kijken: Binance Smart Chain, polkadot, Solana, Near, Alavanche.

Via de Speculator zullen meer Algoritmische Stablecoins worden gebruikt. Vooral de Seigniorage Model Stablecoins en dit zorgt ervoor dat het aanbod toeneemt => APY Farming is extreem hoog.

De mogelijkheid om tokens (x10) te kopen en vast te houden kan voorkomen in projecten die een gedeeltelijk reservemodel gebruiken.