In deel 2 van Defi Lego: uitlenen en lenen, zal ik ongeveer 3 platforms delen: Maker, Compound, Aave en de investeringsmogelijkheden eromheen.

In deel 2 van Defi Lego: uitlenen en lenen, zal ik ongeveer 3 platforms delen: Maker, Compound, Aave en de investeringsmogelijkheden eromheen. Maker, Compound en Aave worden in het bijzonder in de Lending & Borrowing-reeks beschouwd als "financiële primitieven" en in het algemeen als Defi.

Als je deel 1 nog niet hebt gelezen, lees het dan hier .

Maker

Basis concept

Maker is een Over-Collateral-systeem dat wordt gebruikt om stabiele prijzen voor DAI-stablecoins te creëren en te behouden.

Simpel gezegd, voor elke $ 40 aan Crypto Asset die een gebruiker in MakerDAO stort, kan de gebruiker ongeveer 15 - 20 DAI Minted, hoe meer Minted, hoe groter het risico van liquidatie.

belangrijkste kenmerk

Het belangrijkste kenmerk van het hele Maker-systeem is dat er maar één is:

- Stort onderpand in Maker Vault en genereer CDP om DAI Token te krijgen .

De rest van de functies zijn meestal aanvullende mechanismen om de werking van MakerDAO soepel en efficiënt te maken en de prijs van DAI stabiel rond de $ 1 te houden.

Wat volgt er in 2021?

Er zijn niet al te veel verschillen met MakerDAO in 2021, vooral de integratie van hulpprogramma's om de werking van MakerDAO efficiënter te maken.

Bijvoorbeeld:

MakerDAO integreert Yield Protocol waarmee gebruikers tegen een vaste rente kunnen lenen.

Verbinding

Basis concept

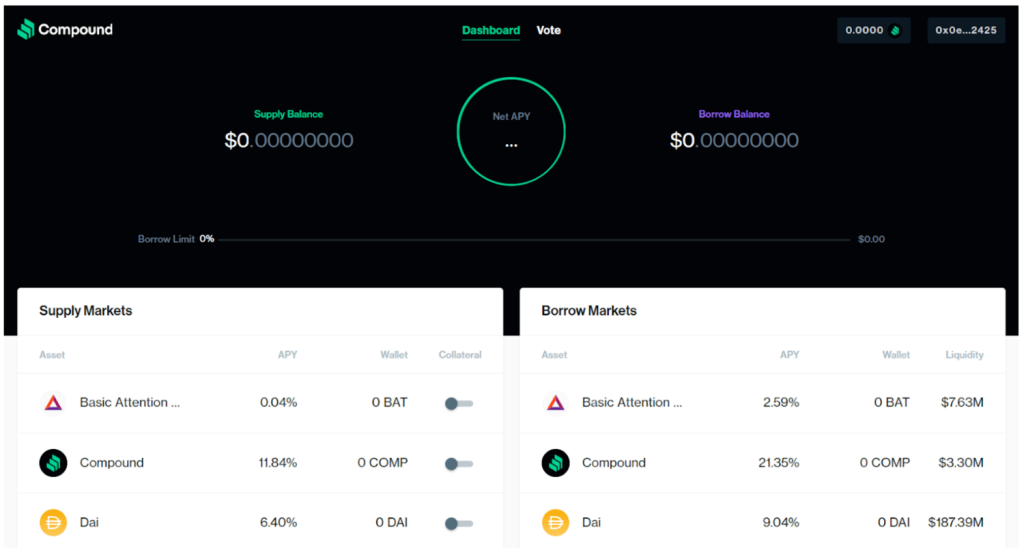

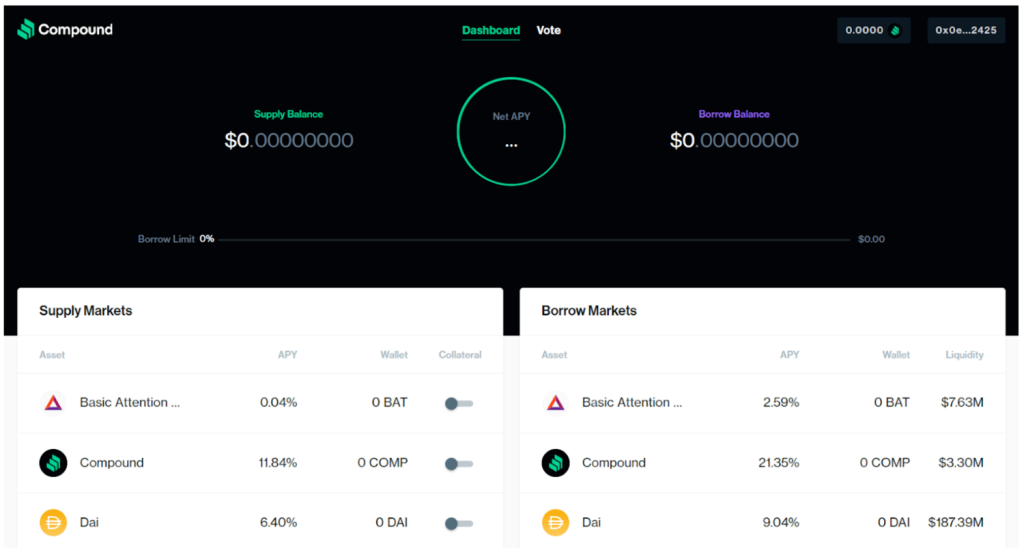

Compound is een geldmarktprotocol.

Het bestaat uit groepen activa met variabele rentetarieven die algoritmisch worden berekend op basis van vraag en aanbod van dat actief.

Compound wordt beschouwd als een pioniersproject op dit gebied, het kan worden vergeleken met Uniswap in de AMM-array.

belangrijkste kenmerk

Enkele belangrijke kenmerken van Compound:

- Lenders (deposanten) storten crypto-activa in de pool om variabele rentetarieven te ontvangen .

- Leners (leningnemer) hypotheken Crypto-activa in de pool om een bedrag te lenen en rente te betalen op basis van het bedrag dat ze lenen, in feite is de lener ook een geldschieter omdat ze volgens het mechanisme van Compound eerst moeten storten.

- cToken vertegenwoordigt het saldo van een gebruiker elke keer dat hij interactie heeft met Compound's Liquidity Pools.

Belangen in Compound worden niet rechtstreeks uitgekeerd . In plaats daarvan bouwen cTokens in de loop van de tijd rente op via hun wisselkoers . Dus gewoon door cTokens vast te houden, zullen gebruikers rente verdienen.

Elk Onderliggend actief heeft zijn eigen cToken als vertegenwoordiger (DAI - cDAI, ETH - cETH, USDC - cUSD,...), het stelt u in staat om rente te verdienen en kan worden gebruikt als onderpand om in de compound te lenen.

cToken werkt op dezelfde manier als een ERC20, dus het kan worden verhandeld of gebruikt om andere producten te bouwen.

Bijvoorbeeld:

Ervan uitgaande dat de gebruiker 1.000 DAI stort voor Compound, wanneer de wisselkoers 0,020070 cDAI/DAI is, krijgt de gebruiker 49.825.61 cDAI (1.000/0.020070).

Een paar maanden later besluit de gebruiker dat het tijd is om zijn DAI van Compound op te nemen, de wisselkoers is nu 0,021591.

49.825.61 cDAI van gebruiker is nu gelijk aan 1.075,78 DAI (49.825.61 * 0.021591)

Wat volgt er in 2021?

De volgende stap van Compound is Compound Chain - Een Blockchain die speciaal is ontworpen om liquiditeit efficiënt op te kunnen slaan en over te dragen tussen verschillende blockchains.

Enkele belangrijke punten over Compound Chain:

rekeningen:

- De adresstructuur van de openbare sleutel - privésleutel is vergelijkbaar met de meeste huidige Blockchains. Gebruikers zullen niet verrast zijn wanneer ze worden blootgesteld aan Compound Chain.

- Op Compound Chain kunnen activa van verschillende blockchains aan elkaar worden overgedragen. Een Ethereum-adres kan bijvoorbeeld ETH overbrengen naar een Tezos-adres, of een Tezos-adres kan wBTC naar een Solana-adres.

Middelen:

- Compound Chain is compatibel met andere Blockchains, dus het kan veel Crypto-activa (ETH, UNI, SOL, DOT, NEAR, ...) als onderpand ondersteunen.

Consensusmechanisme:

- Compound Chain gebruikt POA als consensusmechanisme. Kortom, POA zal minder gedecentraliseerd zijn omdat de Validators Node wordt geselecteerd.

Inheemse token van samengestelde - COMP-token

- COMP-token wordt gebruikt om samengestelde keten- en validatorsets te beheren.

Inheems token van samengestelde ketting - CONTANT GELD

- CASH is als de DAI van MakerDAO.

- Twee dingen kunnen worden vastgesteld: CASH functioneert als prijseenheid in Compound en transactiekosten op Compound Chain, andere gerelateerde zaken zijn nog onbekend.

Aave

Basis concept

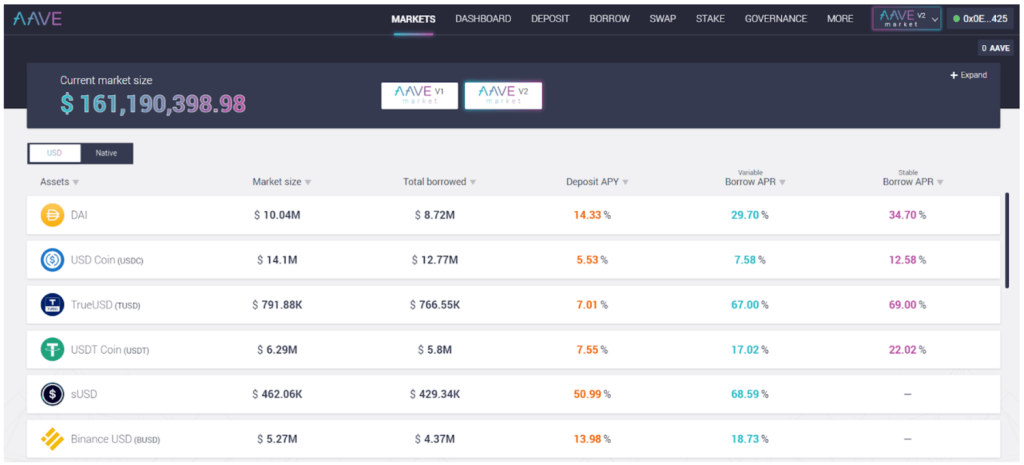

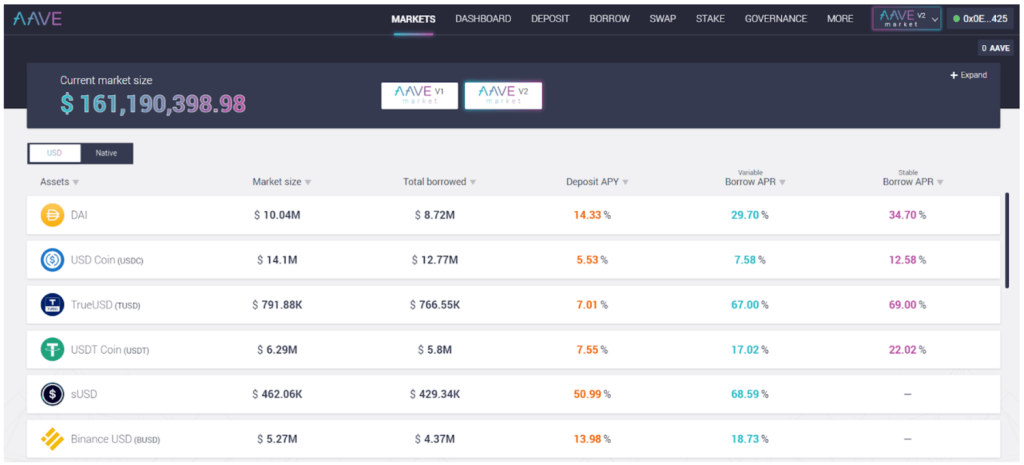

Aave is een Geldmarktprotocol.

De hoofdfunctie van Aave is vergelijkbaar met Compound. Je kunt je Aave voorstellen als Sushiswap en Compound als Uniswap.

De ene kant heeft het voordeel om voorop te lopen en de race te leiden, de andere kant loopt achter maar is altijd actief bezig met onderzoek en ontwikkeling om nuttige functies in het platform te integreren om nieuwe gebruikers aan te trekken en oude gebruikers te behouden.

belangrijkste kenmerk

- Lenders (deposanten) storten crypto-activa in de pool om variabele rentetarieven te ontvangen .

- Leners (leningnemer) nemen hypotheken over om leningen te ontvangen en rente te betalen op basis van hoeveel ze lenen.

- Integratie met Swap.rate stelt deposito's en leners in staat om te wisselen tussen vaste en variabele rentes.

- Ondersteuning voor flitsleningen.

- aToken vertegenwoordigt het saldo van een gebruiker elke keer dat hij interactie heeft met de liquiditeitspools van Aave. ATokens zijn 1:1 gekoppeld aan de waarde van het onderpand dat in het Aave-protocol wordt verzonden. Net als bij cToken kan aToken vrij worden opgeslagen, overgedragen en verhandeld.

Winsten in Aave worden rechtstreeks verdeeld via de verhoging van aToken , ze worden in realtime verzameld, gebruikers kunnen hun saldo zien groeien met elk Ethereum-blok.

Bijvoorbeeld:

Laten we zeggen dat de gebruiker 1.000 DAI stort in Aave, de gebruiker krijgt 1.000 aDAI.

Een paar maanden later besloot de gebruiker dat het tijd was om zijn DAI van Aave op te nemen, het bedrag

De aDAI van de gebruiker is op dit moment 1.071,21 aDAI, gelijk aan 1.071,21 DAI.

Wat volgt er in 2021?

De volgende stap van Aave is Aave v2. Aave v2 richt zich op het verbeteren en optimaliseren van de oplossingen die worden aangeboden in Aave v1.

Enkele belangrijke punten over Aave v2:

- In Aave v1 kunnen onderpanden alleen in de pool worden vergrendeld. In Aave v2 kunnen onderpanden vrij worden verhandeld tussen activa die in de pool worden ondersteund . Hierdoor kan de gebruiker indirect rendement ruilen.

- Voorafgaand aan Aave v1 moest een gebruiker, als hij een deel van zijn onderpand wilde gebruiken om een lening af te betalen, eerst het onderpand opnemen, het gebruiken om het geleende onroerend goed te kopen en vervolgens de lening terugbetalen en het gestorte onderpand ontgrendelen. Dit vereist minimaal 4 transacties over meerdere protocollen, kost tijd en geld en zorgt voor een algehele ervaring die niet naadloos is. In Aave v2 kunnen gebruikers leningen afsluiten door direct met onderpand te betalen in slechts 1 transactie.

- In Aave v1 moest een vereffenaar kapitaal in zijn eigen portemonnee hebben of het ergens anders vandaan halen om een positie te liquideren en die liquidatiebeloning te ontvangen. Met Aave V2 kan vereffenaar Flash -lening gebruiken om kapitaal van Aave zelf te lenen om liquidatie te maken en winst te maken .

- In Aave v2 wordt Flash Loan geüpgraded, met nieuwe functies zoals "het lenen van meerdere activa" in dezelfde tx (Batch Flash Loans). Dit resulteert erin dat gebruikers verschillende functies van Aave kunnen combineren om een verscheidenheid aan creatieve tools te creëren.

- De nieuwe functie Native Credit Delegation helpt gebruikers toegang te krijgen tot ongedekte leningen .

- In Aave V2 kan Lener zowel een stabiele leenpositie als een vlottende leenpositie hebben , met dezelfde onderliggende waarde, uit dezelfde portemonnee. Dit geeft Kredietnemer meer keuze en flexibiliteit over zijn kredietposities, en kredietnemers kunnen nog steeds op elk moment wisselen tussen variabele en stabiele tarieven.

- Daarnaast introduceert Aave v2 oplossingen voor optimalisatie van de gasvergoeding, die de transactiekosten op Aave in sommige gevallen tot 50% kunnen verlagen!

Top 3 statistieken over lenen en lenen

Hieronder staan enkele belangrijke parameters van Aave, Compound, MakerDAO.

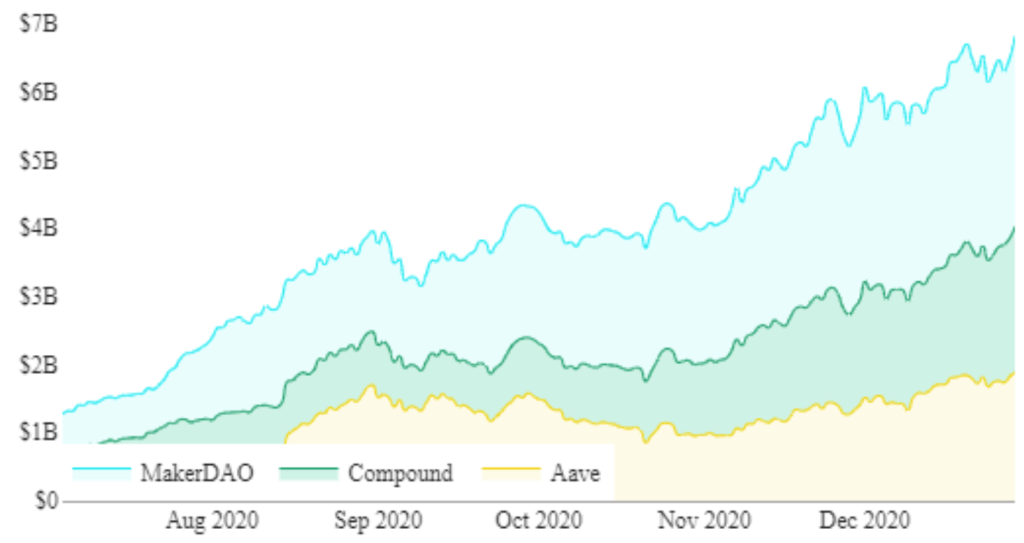

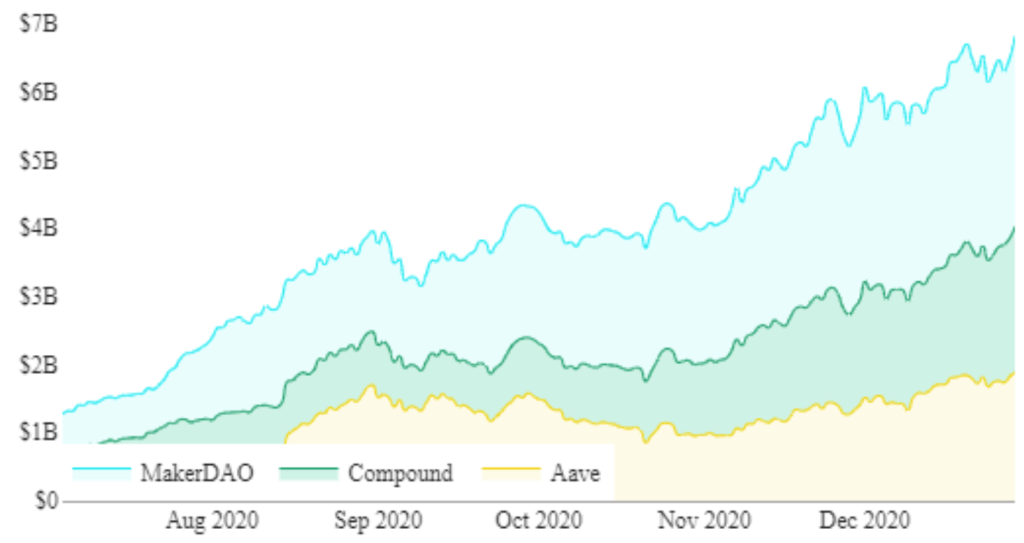

TVL - Totale waarde vergrendeld

In juni brak de totale TVL van MakerDAO, Compound, Aave $ 1 miljard. Sindsdien heeft TVL altijd een duidelijke stijgende lijn gekend, ondanks de prijsdaling van de meeste Defi-projecten.

Eind december 2020 bedroeg de TVL van alle drie de platforms bijna $ 7 miljard, wat meer is dan x6 binnen 6 maanden. Waarin MakerDAO's TVL beter presteert dan Compound en Aave. Dit kan te wijten zijn aan de enorme vraag naar DAI (DAI is het meest geleende token door lener).

FDV - Volledig verwaterde waardering

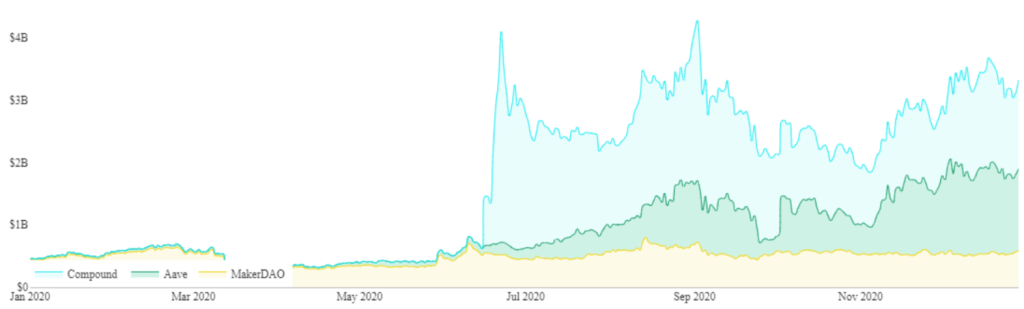

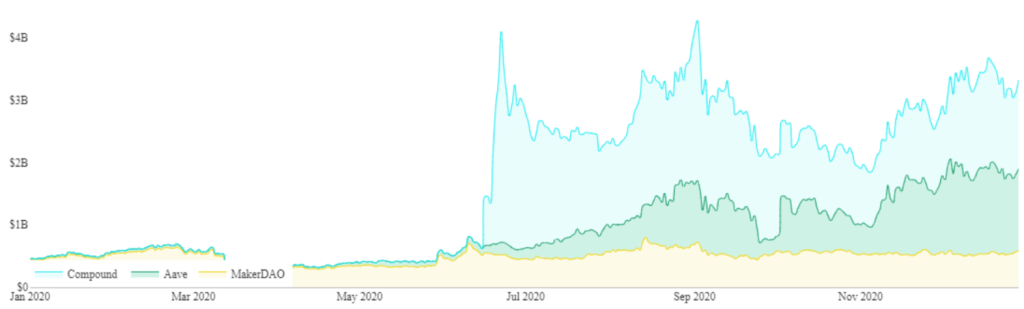

In juni startte Compound de "liquidity Mining" -golf die COMP Token in die periode tot een van de snelstgroeiende tokens op de markt maakte.

Maar de neveneffecten van liquiditeitsmining zijn ook duidelijk, de COMP-landbouwcyclus - COMP verkopen om winst te nemen heeft geleid tot een kleine verkoopvraag op COMP-token, waardoor de prijs van COMP-token geen duidelijke trend vertoont in de periode van juni tot nu toe. .

Het meest indrukwekkende groeipercentage is AAVE Token, AAVE's FDV is de afgelopen 6 maanden x10 gestegen (de prijs is sindsdien ook x10).

Meest populaire leningen

Leners geven er nog steeds de voorkeur aan om Stablecoins te lenen, de eerste is DAI, ik denk dat de belangrijkste reden is dat het grootste deel van DAI wordt geaccepteerd in Defi Protocols of Defi Dapps. De tweede en derde plaats zijn USDC en USDT. Alle 3 Stablecoins zijn goed voor meer dan 90% van de waarde van de leningen.

Investeringsmogelijkheden

“ Waarom leren over protocollen met een limiet van bijna een miljard dollar? Hoewel mijn doel x10 - x100 is, waarom niet direct in de projecten springen met medium-small Cap om meer x kans te hebben."

Als dat is wat je denkt, heb ik er een paar om te delen als volgt:

- De meesten van ons overschatten vaak het kortetermijnrendement en onderschatten het groeipotentieel op de lange termijn. Een token heeft x vele malen eerder gehad en Fullcap is meer dan $ 2 miljard, wat niet betekent dat het geen kans meer heeft op x10 of x100 van die prijs (case LINK Token van 2 $ tot 20 $ in 2020).

- Grote projecten beginnen allemaal als kleine projecten, met name Compound, Aave heeft slechts minder dan 1 jaar nodig om van nul naar de top van de uitleen- en leningreeks te gaan, uiteraard moeten ze hun eigen goede punten en unieke punten hebben om andere concurrenten in hetzelfde segment te verslaan en naar de top stijgen. Als je niet begrijpt wat ze doen, unieke en opvallende punten hebt, hoe kan er dan een algemene achtergrond zijn om te vergelijken en conclusies te trekken dat een bepaald klein project in hetzelfde segment x10, x20 kan zijn of beoordeeld kan worden door de topprojecten? ?

- Persoonlijk denk ik dat we ons nog maar in de vroege stadia van Crypto Space bevinden, de omvang van de hele industrie zal waarschijnlijk nog groter worden, dus in de huidige fase kan er van alles gebeuren, dus ga zo door. absorberen, is het beter om je eigen onderzoek (DYOR) te doen, niet vanwege emotionele gissingen die investeringsmogelijkheden met hoge rendementen verliezen.

Maker

Op Ethereum heb je gezien hoe DeFi DAI hot maakt en Maker (MKR) een FDV heeft van meer dan 500M$.

Dus hoe zit het met het Maker's model dat wordt geïmplementeerd op andere Chains of op Ethereum's Layer 2?

Ik denk dat al het bovenstaande snel zal gebeuren, als retailbelegger kun je deelnemen aan het kopen en vasthouden van tokens (als de prijs redelijk is), of vroeg "Skin in the Game" om verrassende Airdrops te kunnen ontvangen. zoals UNI en 1 INCH.

Enkele ketens waar u op moet letten en informatie regelmatig moet bijwerken:

- Acala - Polkadot.

- Solana.

- In de buurt.

- Venus - Binance slimme ketting.

- Lawine.

- Etherem-laag 2 (Matic, xDAI, Sakle, ...).

Aave

Net als bij Maker hebben investeringsmogelijkheden van Aave de volgende hoofdgevallen:

- Andere Aave on Chain kloonprojecten.

- Clone Aave-projecten op Ethereum Layer 2 (Easyfi on Matic-netwerk).

- Projecten die profiteren van de innovaties van Aave, zoals FLash-lening,...

Verbinding

Ik denk dat de beste kans om geld te verdienen met Compound is Compound Chain, momenteel is de informatie nog weinig en beperkt.

Aan de andere kant heeft Compound Chain ook gemengde informatie, maar vanuit het perspectief van een speculant zoals de meesten van ons maakt het ons niet zoveel uit, voornamelijk geld verdienen aan één ding, een bepaalde gebeurtenis is stabiel. .

Daarom zou iedereen Compound moeten volgen om te bidden voor kansen van Compound Chain.

overzicht

Enkele van mijn conclusies:

Ook in 2021 behoudt het Aave, Compound, Maker Trio de Top 3 positie in het segment Uitlenen & Lenen. Maar de positie zal anders zijn, Aave zal naar de top stijgen, de prijs van elke AAVE-token kan in 2021 700 - 800 USD bereiken.

Er zullen investeringsmogelijkheden zijn rond Aave en Maker in Ethereum Layer 2 en andere ketens.

Compound Chain is een riskante zet die, indien succesvol, de leidende positie van Compound zal versterken. Maar als Compound Chain niet werkt zoals verwacht, zullen ze behoorlijk dalen.