Что такое мультичейн? Как работает технология Multichain?

Что такое мультичейн и его значение в современном криптовалютном пространстве? Узнайте о новых трендах и развитии Multichain уже сегодня!

В этой статье мы узнаем о фиксированной процентной ставке (FIR) на рынке криптовалют. Обзор операционной модели проектов с фиксированной ставкой на рынке, нерешенных вопросов и потенциальных инвестиционных возможностей.

Что такое фиксированная ставка в криптовалюте?

В традиционных финансах фиксированная процентная ставка (FIR) определяется как постоянная ставка, взимаемая с обязательства, подлежащего выплате в течение определенного периода времени, что позволяет заемщикам и кредиторам предоставлять ссуды и точно прогнозировать сумму, которую они должны заплатить или получить в течение определенного периода времени. будущее.

После фиксирования и подписания между двумя связанными сторонами, заемщиком и кредитором, фиксированная процентная ставка не изменится и не зависит от других рынков процентных ставок.

Что такое фиксированная процентная ставка? Фото: Loantube

Простой пример фиксированной процентной ставки (Fixed Interest Rate) на традиционном финансовом рынке: я заложил свой iPhone 13 Pro Max у Кая и занял сумму в 15 миллионов донгов на 1 год с фиксированной процентной ставкой 1% в месяц. .

По сути, концепция фиксированной процентной ставки или фиксированного дохода на крипторынке не слишком отличается от концепции фиксированной процентной ставки на традиционном финансовом рынке. Это также относится к фиксированной процентной ставке, которая не меняется в течение срока кредита или кредита.

По механизму действия они строятся на общем принципе передачи риска:

Таким образом, сумма процентов, которую Дай должен платить за Период каждый месяц, равна 15 000 000 * 1% = 150 000 донгов в месяц. Процентная ставка Дая за весь год составляет 150 000 * 12 = 1 800 000 донгов в год. Через год Дай заплатит Каю и вернет его телефон.

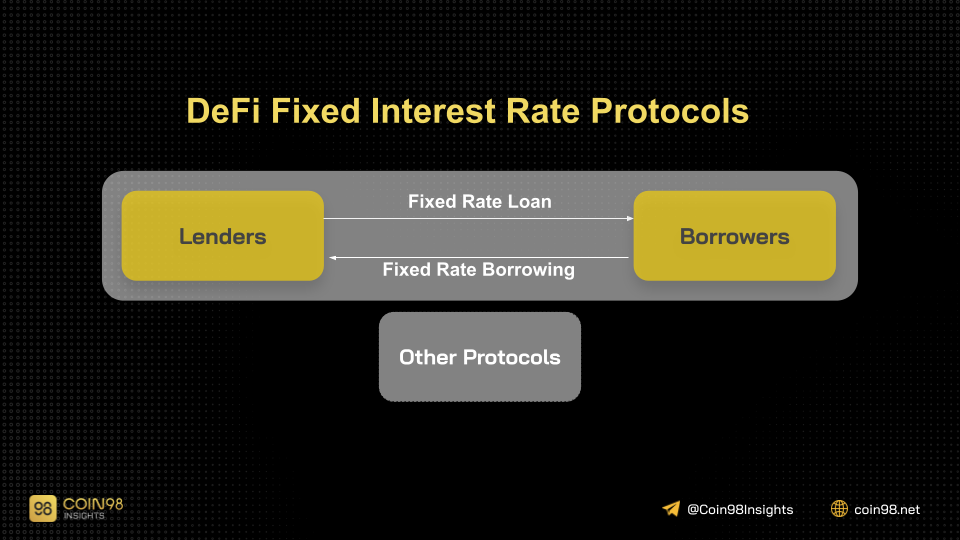

Если мы отсортируем протоколы, которые обеспечивают фиксированные процентные ставки на рынке криптовалют, в соответствии с их функциональной совместимостью, мы можем разделить их на две отдельные группы:

Как работают протоколы с фиксированной ставкой криптовалюты

Протоколы фиксированной процентной ставки могут сформировать независимый рынок процентных ставок

Протоколы с фиксированной скоростью, принадлежащие к этой группе, могут работать независимо, то есть сама операционная модель протокола может работать автономно, работая независимо, без необходимости зависеть от внешних протоколов, но это не означает, что они не могут взаимодействовать с другими протоколами и предоставлять источники.

Что я хочу подчеркнуть здесь, так это способность работать независимо, которой обладает протокол.

В группе протоколов с фиксированной процентной ставкой, которые могут сформировать независимый рынок процентных ставок, есть два подхода, которые часто используют проекты: одноранговое кредитование (P2P-кредитование) или облигации с нулевым купоном.

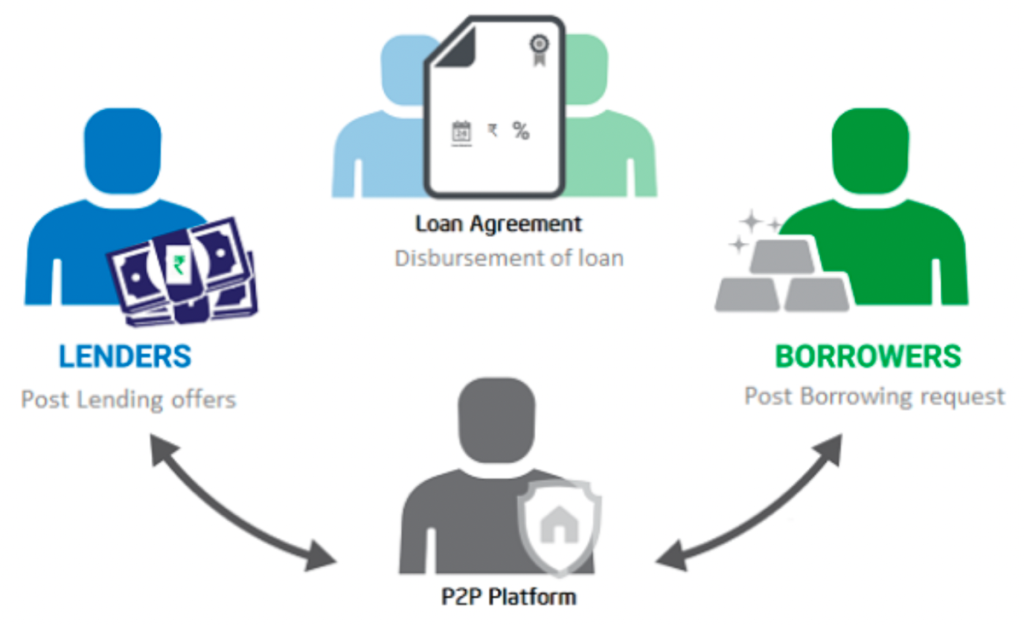

1. Одноранговое кредитование (P2P-кредитование)

Одноранговое кредитование (кредитование P2P) — это модель кредитования и заимствования, которая очень рано появилась на рынке криптовалют. В нем заемщики и заемщики будут взаимодействовать через рынок процентных ставок, построенный в виде книги заявок.

Процентные ставки и условия кредита (процентная ставка, период времени, обеспечение и т. д.) будут настроены в соответствии с потребностями пользователя и помещены в книгу заказов в форме Инвестиционного заказа (кредитор) или Заемного заказа (заемщик). Это похоже на то, как мы размещаем ордера на покупку и продажу на биржах.

Хотя модель кредитования P2P помогает кредитовать проекты, а пользователи получают два преимущества: кредиты и кредиты с точными сроками погашения и фиксированными процентными ставками, но, в свою очередь, основным ограничением модели является чрезвычайно низкая эффективность сопоставления заказов, когда рынок все еще молодой и не имеет начальной ликвидности.

Поэтому со временем крипторынок отказался от этой модели, и кредитные проекты постепенно перешли на более эффективную операционную модель, в текущем контексте модели однорангового пула, с типичным развитием Compound и Aave. Поэтому в этой статье я не буду углубляться в операционную модель P2P-кредитования.

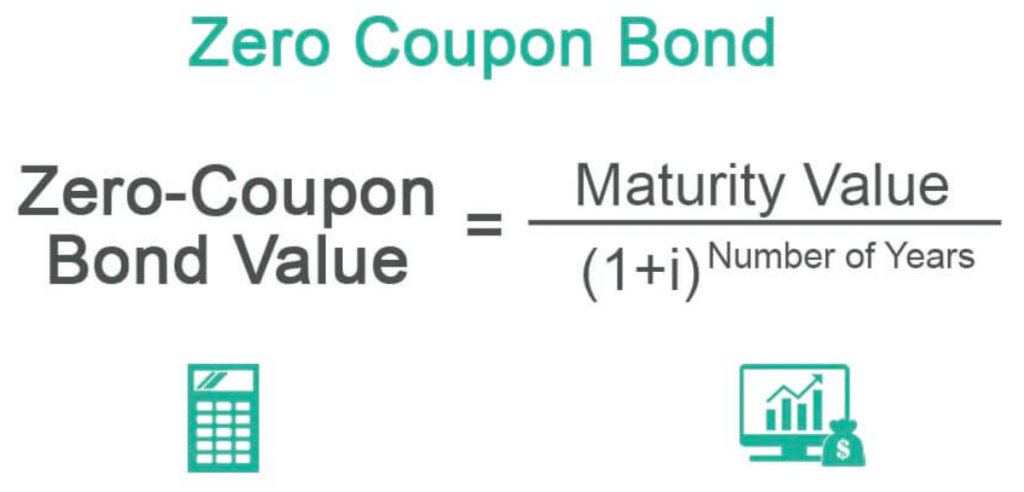

2. Бескупонные облигации

Помимо P2P-кредитования, еще одной моделью, используемой для предоставления фиксированных процентных ставок заемщикам и заемщикам, является модель облигаций с нулевым купоном.

Простой пример, который поможет вам лучше понять, как в целом работают протоколы с фиксированной ставкой, используя модель облигаций с нулевым купоном:

У Ви есть работа, в начале месяца его начальник дает ему купон, чтобы он мог обменять его на свою зарплату в конце месяца. На практике это означало, что Вай должен был ждать до конца месяца, чтобы получить свою денежную зарплату, в течение этого месячного периода Вай застрял с купоном, который Вай не мог использовать ни для чего другого.

В протоколах с фиксированной ставкой, использующих модель облигаций с нулевым купоном:

Основные различия между проектами с фиксированной процентной ставкой, использующие модель облигаций с нулевым купоном, заключаются в механизме ликвидности облигационных активов , механизме ликвидации и механизме передачи ликвидности по истечении срока действия облигации , детали которых мы обсудим позже. в следующих разделах.

Теперь, если у Ви не хватает денег, Вай может пойти к другу и попросить его купить купон с небольшой скидкой. Например, если ваша зарплата составляет 1000 долларов, Vi может предложить продать ее за 950 долларов. У друга Ви есть наличные, и он соглашается купить купон Ви, потому что знает, что на получение зарплаты Ви и 50 долларов чистой прибыли уходит всего месяц.

Эта ситуация является беспроигрышной, так как Вай получил свою зарплату на месяц раньше срока с небольшой долей, а друг Ви получил бы фиксированный процент после погашения купона.

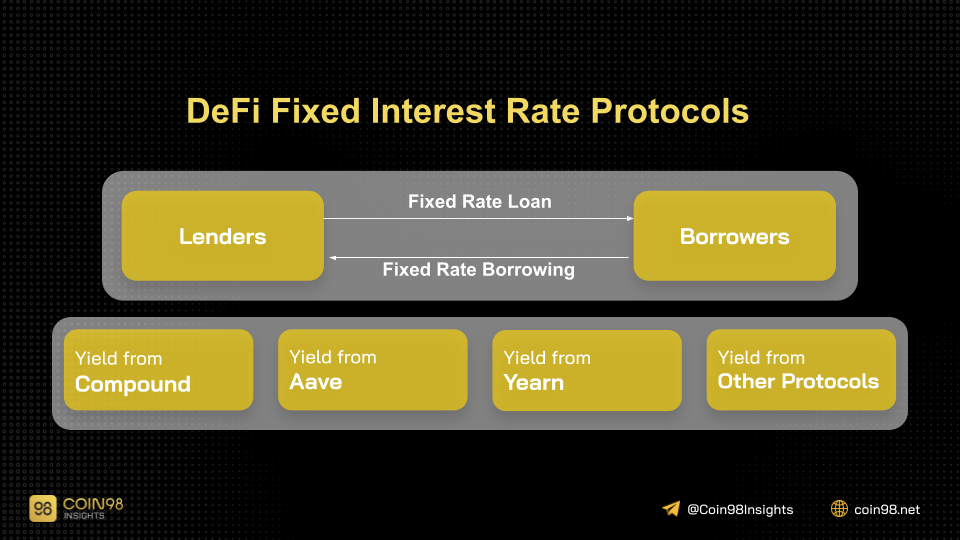

Протоколы с фиксированной процентной ставкой основаны на источниках доходности из других протоколов.

Как следует из названия, второй набор протоколов с фиксированной ставкой относится к протоколам, построенным на существующих источниках доходности на рынке, таких как проценты по депозитам от Compound, Aave, Yearn, доход от протоколов выращивания ликвидности, ...

При таком подходе есть два известных метода: разделение основной суммы и доходности и структурированные продукты.

Разделить основную сумму и доходность

С подходом «Разделение основной суммы и доходности» это похоже на то, как кредиторы и заемщики объединяют деньги и отправляют их стороннему протоколу для получения доходности. По истечении срока общая выручка будет разделена на две части: капитал (основная сумма) и проценты (доходность), которые будут перераспределены между кредитором и заемщиком в соответствии с первоначальным соглашением.

Простой пример, который поможет вам лучше понять, как работают протоколы разделения принципала и доходности:

Кай хочет продать проценты, которые он заработает, вложив 10 000 долларов США в Aave через год. Кай пришел к Ви с предложением: «У меня есть 10 000 долларов, я внесу все это в Aave и продам вам прибыль, которую я могу получить от этого депозита, за 400 долларов. Если прибыль от Aave больше 400 долларов, я получаю прибыль.

После тщательного изучения Кай и Ви решили прийти к соглашению, согласно которому Кай инвестировал 9 600 долларов США, а Ви инвестировал 400 долларов США, а общий капитал составил 10 000 долларов США. После этого общий капитал в размере 10 000 долларов США будет внесен в Aave. Через год, согласно предыдущему соглашению между ними, капитал в размере 10 000 долларов США будет принадлежать Кай, а проценты, полученные от депозита, будут принадлежать Ви.

Как видно из этой сделки, Кай получил фиксированную процентную ставку по депозиту в размере 400 долларов США с начальным капиталом в 9 600 долларов США.

Структурированный продукт

Второй подход, о котором я упоминал выше, — это структурированный продукт. Общий способ работы протоколов с этим подходом (для фиксированных процентов) заключается в том, что депозиты пользователей будут разделены на разные инвестиционные стратегии, чтобы получать доход от протоколов на рынке.

Прибыль от стратегий будет агрегироваться и перераспределяться между различными группами пользователей в зависимости от уровня риска, который берет на себя пользователь. Обычно доход делится на два пула:

Общий фон проектов с фиксированной ставкой на рынке Крипто

На современном рынке криптовалют существует довольно много протоколов FIR, способ работы этих протоколов может немного отличаться, но у них есть одна общая черта: все они обеспечивают конечному пользователю фиксированный доход от определенного количества времени. деньги, с моей личной точки зрения, в целом будет 3 основных подхода соответственно:

Проекты с использованием модели бескупонных облигаций

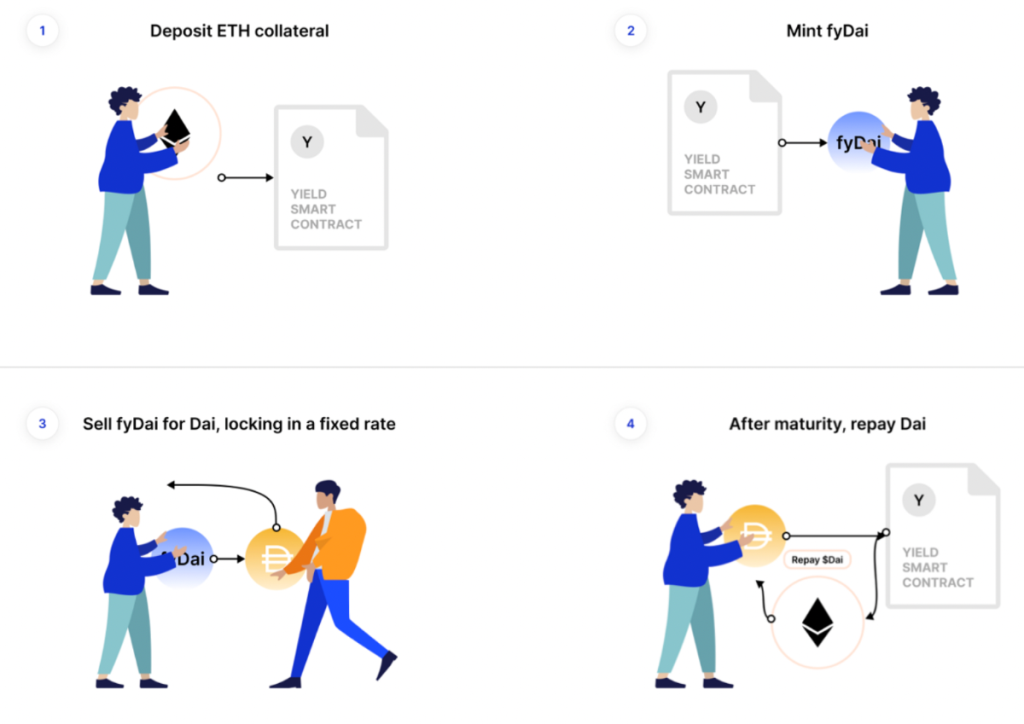

1. Протокол доходности

Yield Protocol — один из выдающихся проектов в этой группе, проект инвестируется ведущими венчурными компаниями в криптопространстве, такими как Paradigm, Framework Ventures, DeFi Alliance, Variant, и пока проект не выпустил токен.

Yield — это децентрализованная система кредитования, которая обеспечивает рынок кредитования с фиксированной процентной ставкой с использованием облигаций с нулевым купоном (fytoken — токен с фиксированной доходностью). После даты погашения фитокен может выкупить исходный токен в соотношении 1: 1, в V2 протокол доходности поддерживает DAI с USDC.

Механизм кредитования и заимствования Yield Protocol работает следующим образом:

Пример: пользователь, использующий 950 DAI, покупает 1000 fyDAI-31-5-2022 2 января 2021 г., через 5 месяцев, 31 мая 2022 г., срок действия этой облигации истекает, и пользователь может обменять 1000 fyDAI на 1000 DAI по сравнению с первоначальными инвестициями 950 DAI пользователи получили фиксированную процентную ставку в размере 50 DAI через 5 месяцев инвестиций.

Узнать больше: Что такое АММ ?

Кроме того, поскольку стоимость облигаций с нулевым купоном со временем будет меняться, Yield Protocol разработал новый AMM под названием YieldSpace.

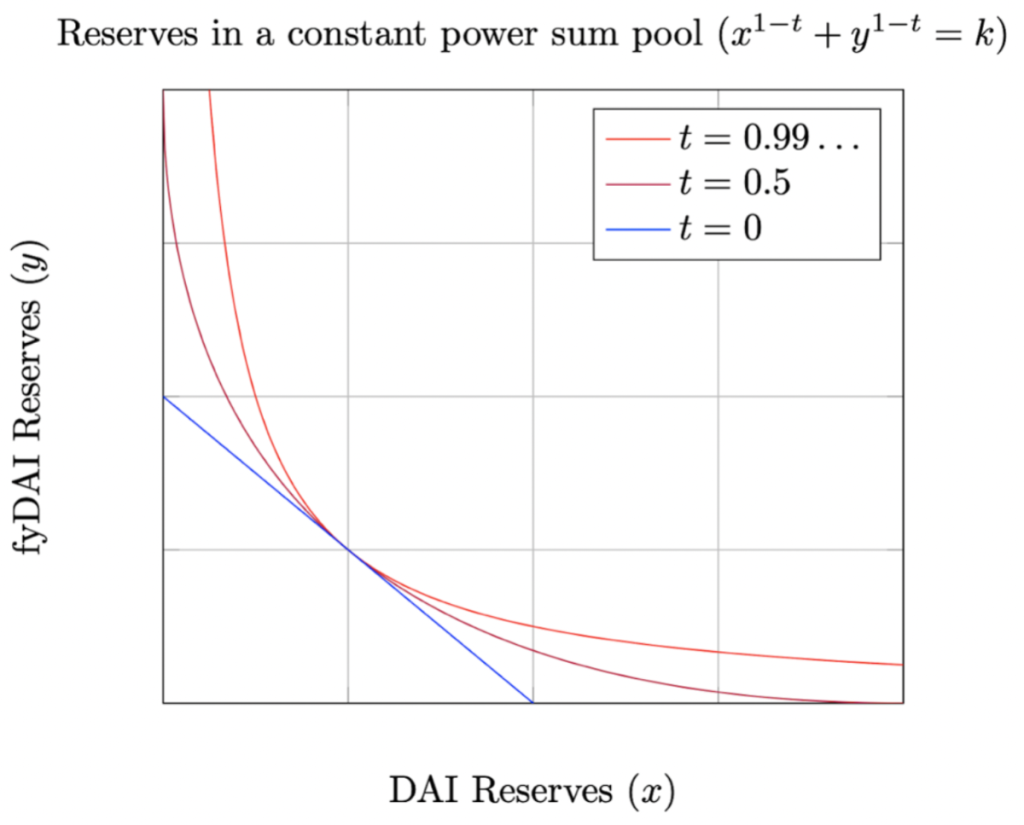

YieldSpace — это пользовательская кривая с переменной t, которая соответствует ликвидности пары фитокен/токен. где t — временная переменная:

Вот общая формула YieldSpace:

Кривая YieldSpace позволяет пользователям торговать фито-облигациями по рыночным процентным ставкам до даты погашения. По мере приближения даты погашения цена фитокена/токена будет приближаться к 1, и инвесторы смогут обменять фитокен на исходный токен в соотношении 1:1.

Уникальный характер кривой YieldSpace делает ее логичным выбором для обеспечения ликвидности фитокенов, при этом значительно повышая эффективность по сравнению с другими кривыми. Таким образом, YieldSpace стал стандартом при ликвидации облигаций с использованием AMM и использовался в связанных протоколах.

2. Условные финансы

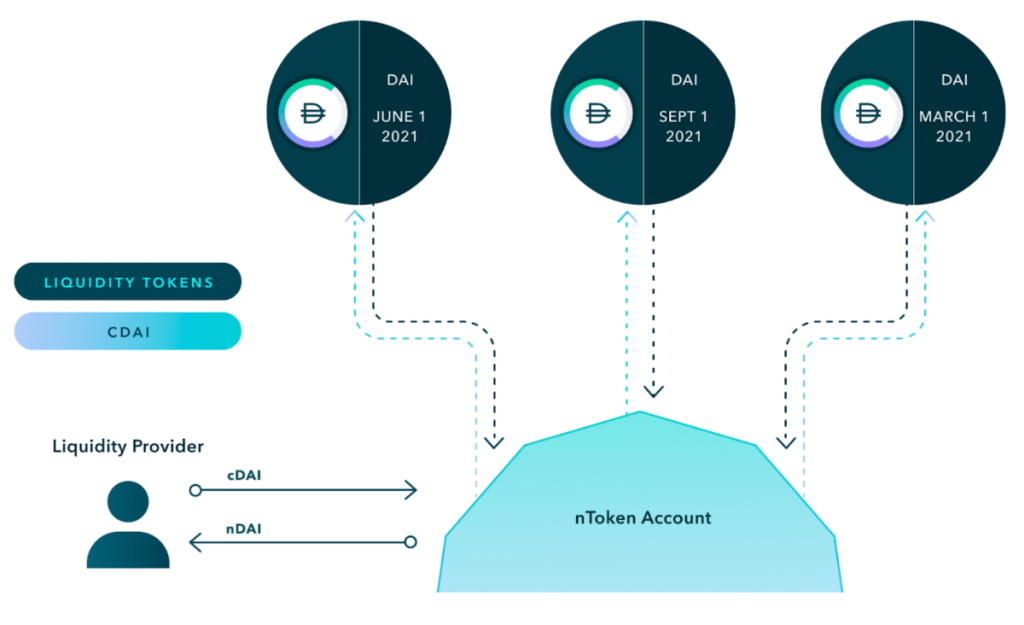

В целом, Notional Finance имеет относительно похожий способ работы с протоколом Yield, но основное отличие заключается в базовых активах в протоколе . Notional Finance использует базовые активы cToken (токены LP, когда пользователи вносят токены в Compound).

Этот дизайн позволяет хранить средства в Notional Finance в пулах ликвидности, которые приносят прибыль с течением времени (доход от Compound ), повышая эффективность использования капитала для поставщиков ликвидности.

В отличие от Yield Protocol, Notional Finance поддерживает заимствование довольно большого количества активов. Таким образом, в протоколе одновременно существует несколько пулов ликвидности, но плюс в том, что если вы хотите стать поставщиком ликвидности в Notional Finance, вам просто нужно предоставить базовый актив в систему, и система автоматически распределять ликвидность по каждой группе ликвидности посредством администрирования.

Предоставляя ликвидность на Notional, вы получите nTokens (токены LP), nTokens могут быть автоматически обеспечены в Notional Finance, чтобы помочь снизить коэффициент LTV учетной записи, более низкий коэффициент LTV уменьшит управление риском ликвидности и повысит безопасность вашего портфеля, или может помочь вам использовать больше вашего кредита.

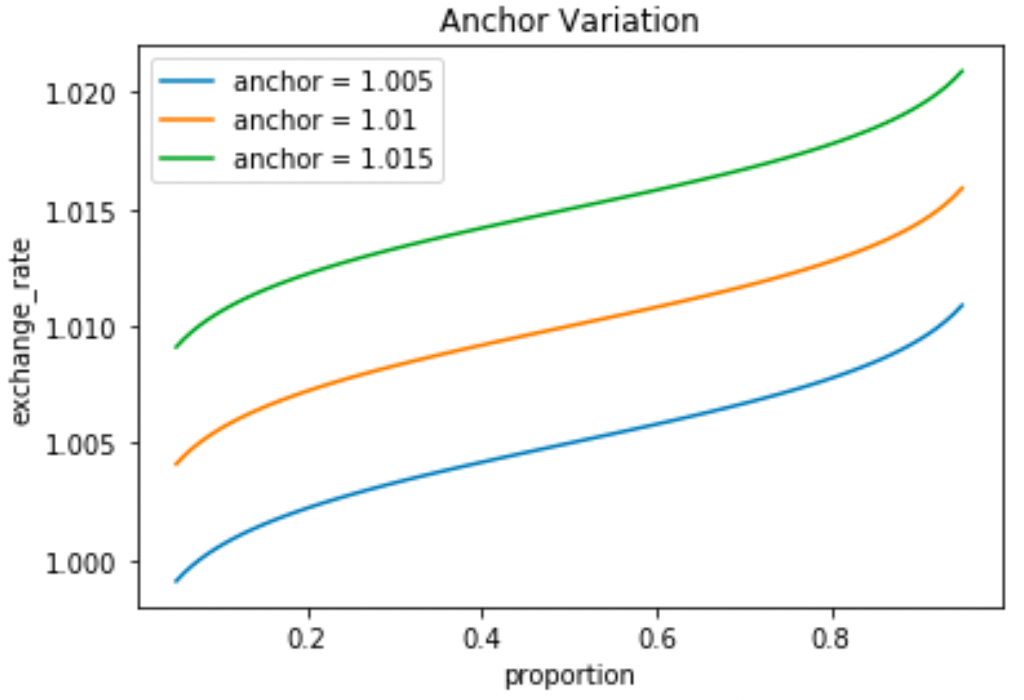

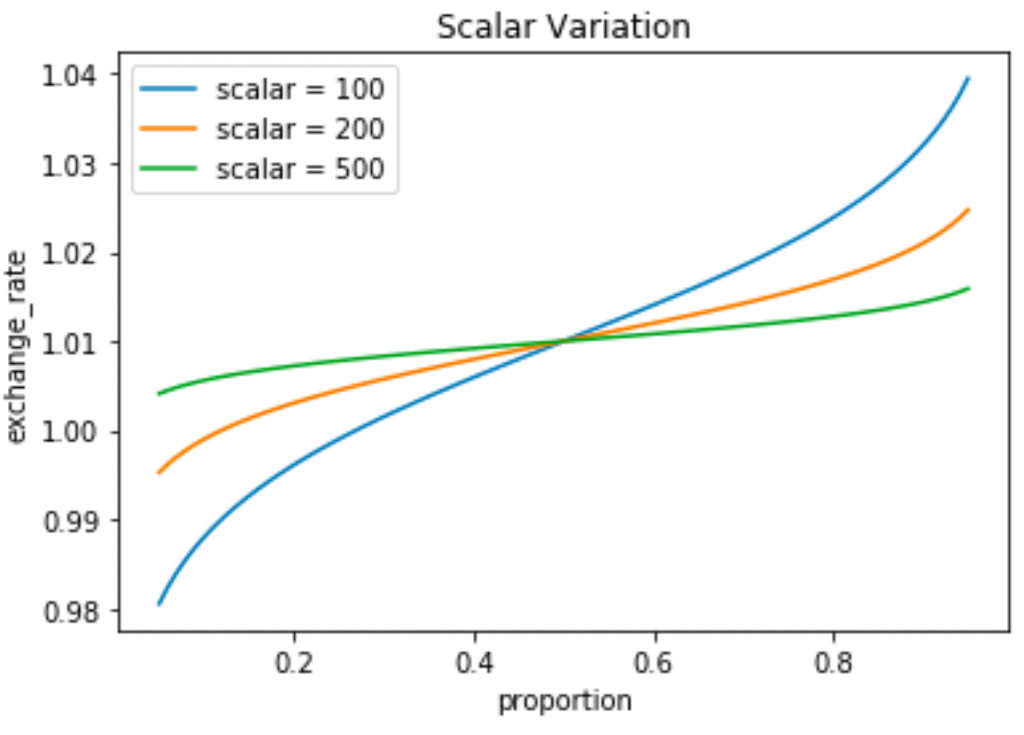

Подобно протоколу доходности, Notional Finance по-прежнему использует модель AMM для ликвидации активов fCash. Существует не так много документации по кривой, которую использует Notional, но обзор кривой, которую использует Notional, также является пользовательской кривой, которая обеспечивает основные моменты, которые предлагает Yieldspace.

Для этого National Finance использует 3 параметра для удовлетворения трех вышеуказанных потребностей:

3. Hi-Fi Финансы

HiFi Finance ранее назывался Mainframe, проект, родившийся в 2017 году, проект привлек более 28 000 ETH, что эквивалентно 17,5 млн долларов США, в ходе двух раундов частной продажи летом 2018 года. В то время Mainframe сосредоточился на разработке ОС Mainframe, операционной системы, которая действует как портал в мир Web3 позволяет пользователям устанавливать и использовать децентрализованные приложения (dApps) на своих компьютерах.

С волной развития DeFi проект решил изменить направление развития, чтобы сосредоточиться на массиве кредитования , в частности, проект разрабатывает протокол кредитования с фиксированной ставкой на основе модели облигаций с нулевым купоном. С другим набором продуктов и видением проект решил изменить свое название на HIFi Finance.

Về mặt cách hoạt động, HIFI Finance cũng tương tự như Yield protocol. Đầu năm 2022, HIFI FInance cũng đã cung cấp một roadmap mới, trong đó:

Bạn có thể tìm hiểu chi tiết về roadmap của HIFI Finance trên website chính của dự án Hifi Finance tại đây.

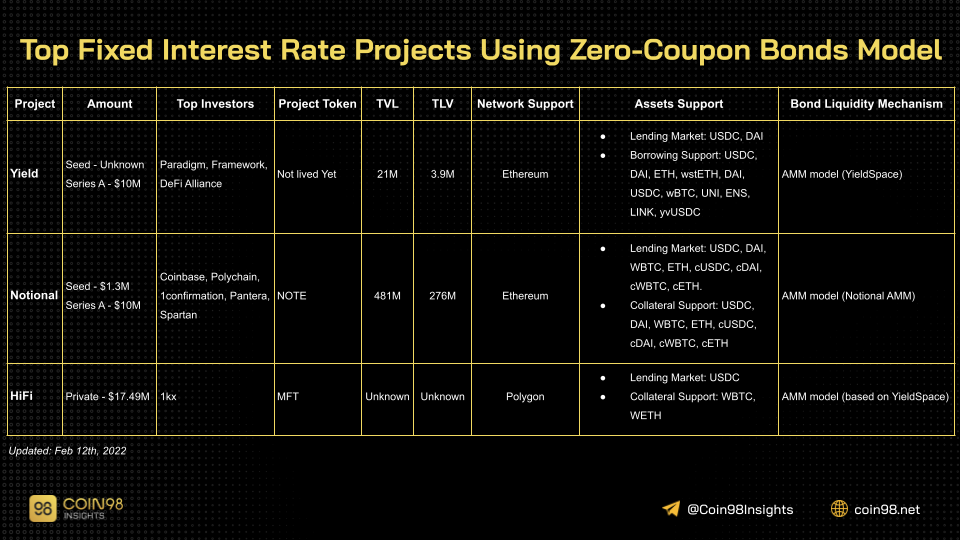

Dưới đây là một số điểm nổi bật của các dự án fixed rate trong phân khúc Zero-Coupon bonds:

Top Fixed Interest Rate Projects Using Zero-Coupon Bonds Model

Các dự án sử dụng split principal & yield model

1. Element Finance

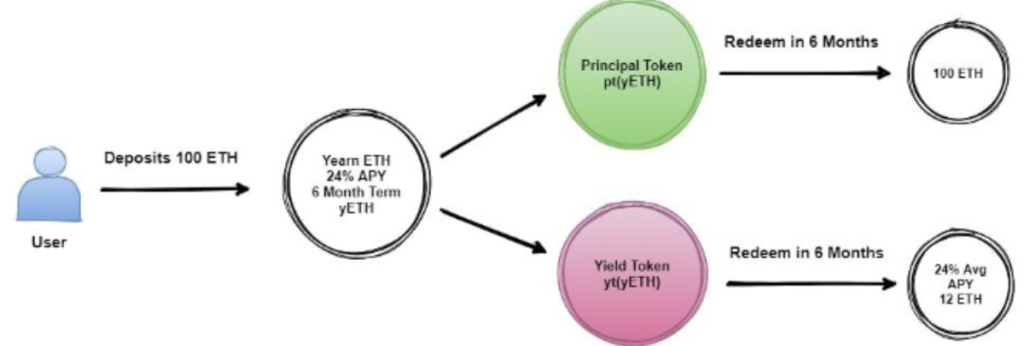

Khi người dùng deposit token vào Element Finance, tất cả các khoản tiền gửi sẽ được gửi vào các Yearn Vault tương ứng. Các khoản tiền đã ký gửi sẽ được phân tách thành principal tokens (PT) và yield tokens (YT).

PT & YT token trên Element Finance sẽ được tạo thanh khoản trên hai đường cong tùy chỉnh (chúng ta sẽ bàn kỹ hơn ở phần tiếp theo), người dùng có thể thêm thanh khoản hoặc có thể giao dịch PT & YT token thông qua các Pool này.

Ví dụ: Kỳ Deposit 100 ETH vào ETH Vault của Element với kỳ hạn là 6 tháng, lúc này, Element Finance sẽ phát hành ra ePyvETH & eYyvETH (viết tắt của cụm từ Element Principal Yearn Valut ETH) token cho người dùng. Sau đó, số tiền 100E này sẽ được deposit vào ETH Vault tương ứng trên Yearn với APY là 24%.

Nếu người dùng không làm gì hết, chỉ đơn giản là hold ePyvETH & eYyvETH token thì sau khi đáo hạn 6 tháng, người dùng có thể redeem lại token gốc và phần lãi suất thả nổi từ Yearn Vault.

Theo mô hình hoạt động của Element Finance, chúng có thể tạo ra hai thị trường:

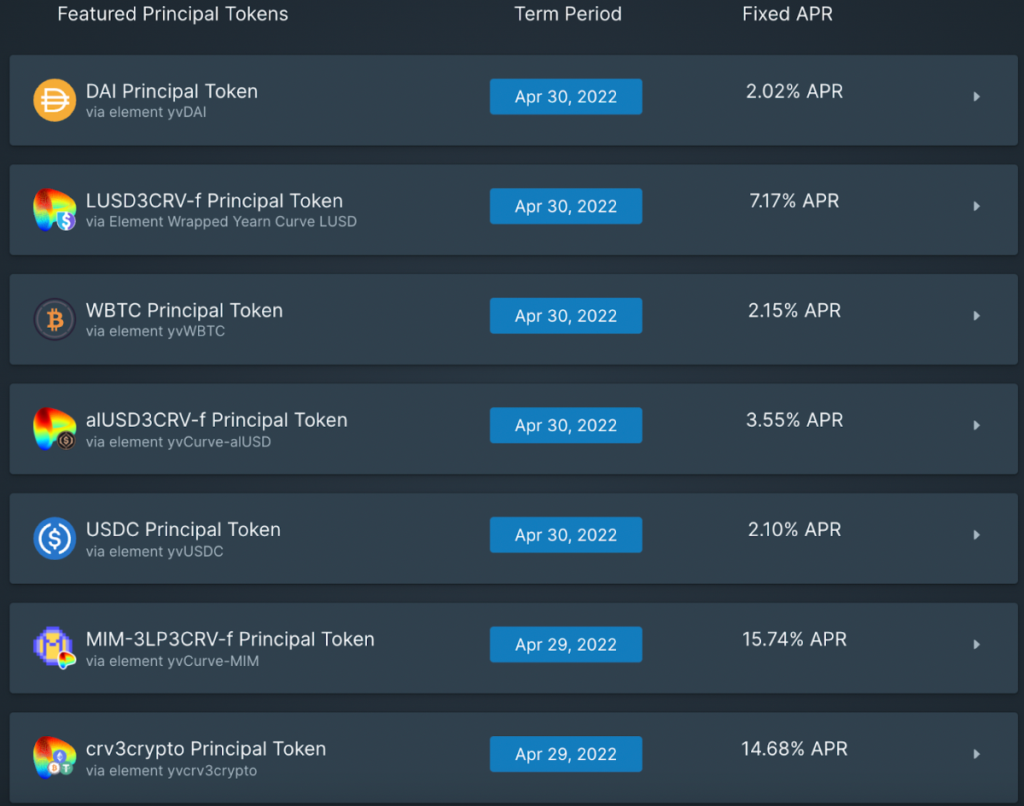

Người dùng có thể tương tác với Element Finance để kiếm được một khoản thu nhập cố định bằng cách mua tài sản ở "Fixed Rates" thông qua Element dAPP. PT tương đương với trái phiếu không lãi suất, có thể redeem lại underlying asset sau khi đến ngày đáo hạn.

Như trong hình, nếu bạn mua 1 WBTC Principal token, bạn sẽ nhận được 1.0046 WBTC khi đáo hạn vào 30/4/2022, con số này tương đương APR 2.15%. Khi tới ngày đáo hạn, bạn chỉ cần redeem WBTC Principal token ra underlying assets là WBTC là xong.

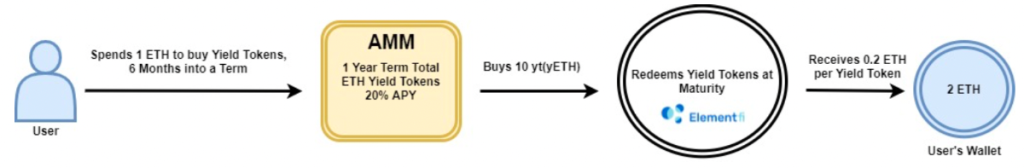

Một cách tiếp cận khác để có được thu nhập cố định từ Element Finance là bán trực tiếp YT mới mint sau khi gửi tiền vào Element Finance, nhận lãi trước trong tương lai để đạt được thu nhập cố định.

YT đại diện cho lãi suất trong tương lai, có thể được đổi lấy lãi suất thực tế phát sinh trong khoảng thời gian này sau khi đến ngày đáo hạn. Nếu bạn Bullish hơn về lãi suất thị trường có thể mang lại trong tương lai thì bạn có thể mua trực tiếp YT từ Yield Pools trên Element App. Ngoài việc mua YT trực tiếp, một cách khác là gửi tiền vào Element trước, bán PT mới mint rồi dùng số tiền đó để mua YT, tối đa hóa số lượng YT có trong tay.

Bởi vì Element Finance phân tách underlying asset thành PT & YT. Do các đặc điểm khác nhau, Element Finance thiết kế hai pool thanh khoản cho 2 loại tài sản này:

2. Pendle Finance

Pendle Finance có cách hoạt động tương tự với Element Finance, người dùng gửi underlying assets (Single asset hoặc LP token) vào Pendle để mint Ownership Token (OT) và Yield Token (YT).

OT đại diện cho quyền sở hữu đối với tài sản cơ bản và YT đại diện cho quyền đối với lợi tức trong tương lai. Sau khi mint, chủ sở hữu OT & YT có thể linh hoạt trong cách họ chọn sử dụng chúng. Một số trường hợp sử dụng của Pendle Finance:

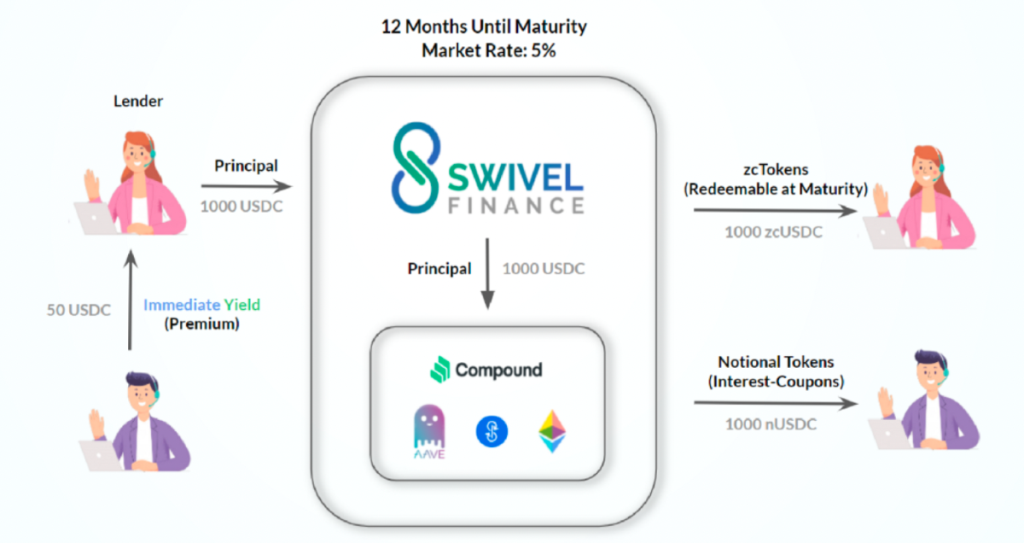

3. Swivel Finance

Swivel Finance có cách hoạt động tương tự các Element và Pendle khi chúng cũng tách tài sản deposit vào Swivel thành:

Đặc điểm khác biệt nhất của Swivel so với các giao thức trong cùng phân khúc là trong khi các giao thức khác đã cố gắng sử dụng AMM để cung cấp tính thanh khoản cho PT & YT, Swivel sử dụng off-chain order book làm mô hình giao dịch.

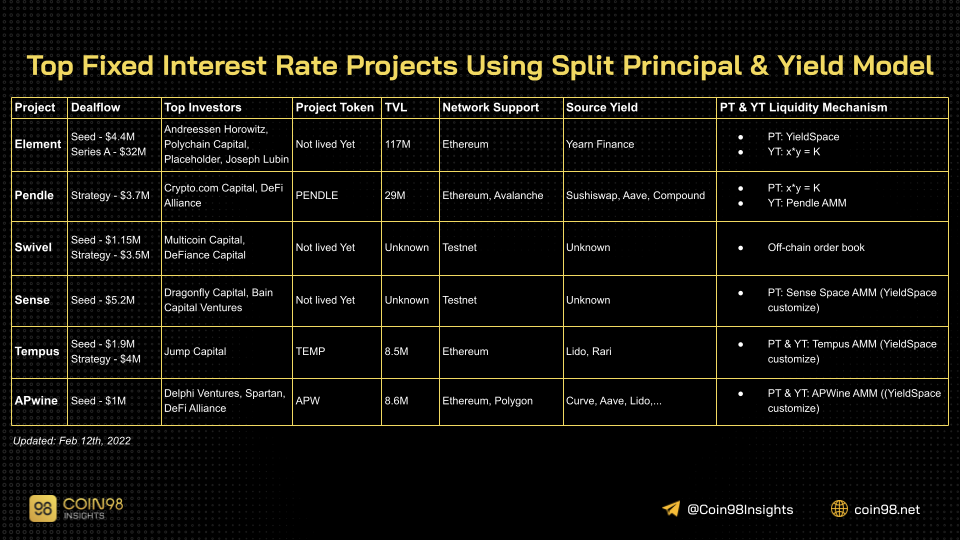

Ngoài Element Finance, Pendle Finance, Swivel Finance chúng ta còn có một số dự án nổi bật trong phân khúc này như: Sense Protocol, Tempus, APwine, Horizon Finance. Dưới đây là một số điểm nổi bật của các dự án fixed rate trong phân khúc Split principal & Yield:

Top Fixed Interest Rate Projects Using Split Principal & Yield Model

Các dự án sử dụng structured product model

1. 88mph

88mph cũng là một giao thức lãi suất cố định bằng cách sử dụng mô hình trái phiếu với sản phẩm có cấu trúc nhưng cách triển khai của 88mph tương đối khác với các giao thức khác.

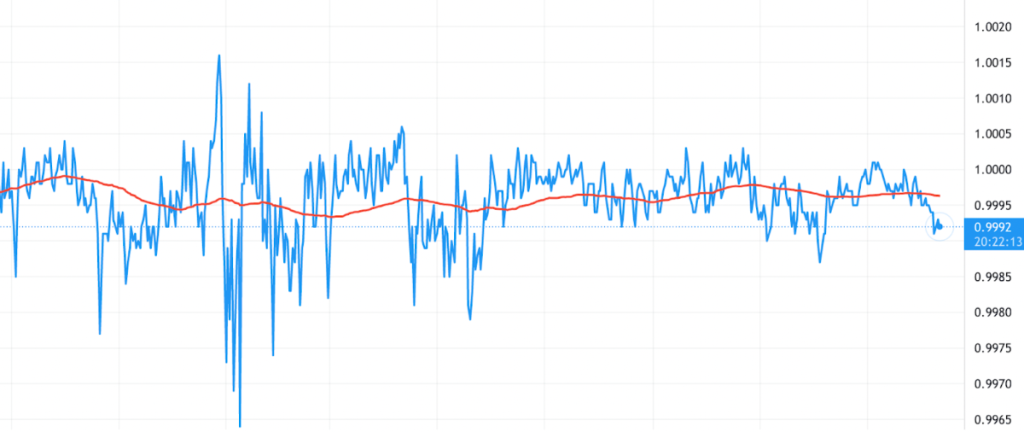

Khi người dùng gửi token vào 88mph, tiền gửi sẽ được deposit vào Compound để tích lũy lãi suất suất thả nổi từ Compound. Để xác định lãi suất cố định cung cấp cho người gửi tiền. 88mph sử dụng đường trung bình động theo cấp số nhân (EMA) của APY lãi suất thả nổi Compound trong khoảng thời gian là một tháng. Lãi suất cố định cung cấp cho người dùng sẽ bằng 75% EMA tại khoảng thời gian đó.

Tìm hiểu thêm: Giao dịch hiệu quả với EMA như thế nào?

Để giảm thiểu rủi ro mất khả năng thanh toán, 88mph cung cấp trái phiếu lãi suất thả nổi hấp thụ biến động của thị trường lãi suất. Trái phiếu có lãi suất thả nổi đóng vai trò như một công cụ hỗ trợ để đảm bảo lãi suất bằng cách thanh toán cho người cho vay nếu lãi suất thu được tại thời điểm đáo hạn thấp hơn 75% tại thời điểm ký kết.

Cơ chế này cho phép người mua trái phiếu kiếm được lợi nhuận nếu đường EMA của lãi suất thả nổi duy trì trên 75% vì lãi suất cố định 88mph đưa ra bằng 75% lãi suất thả nổi ban đầu.

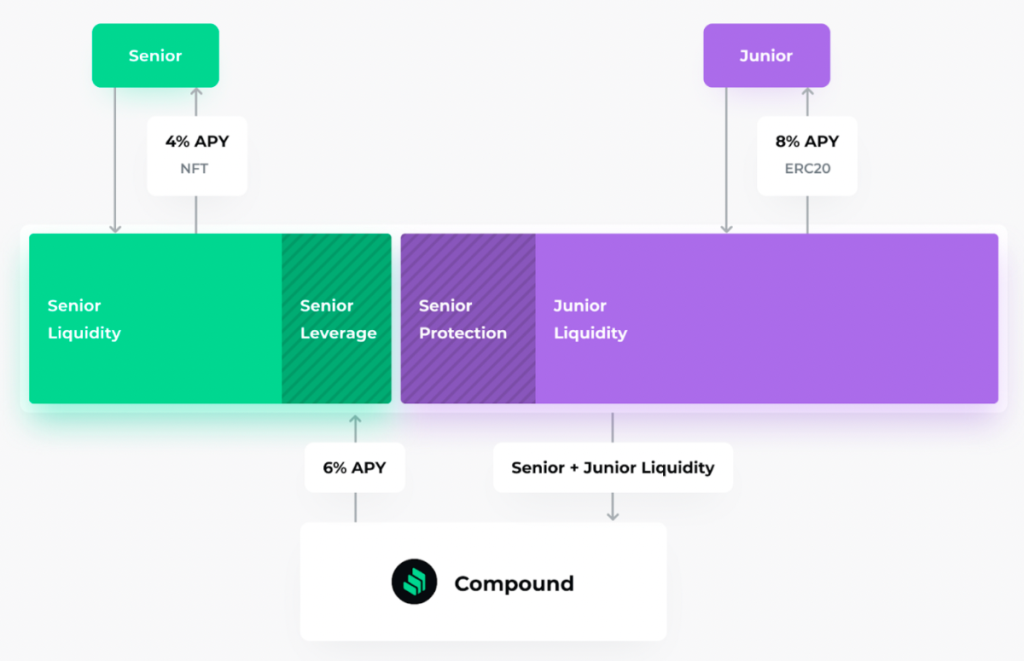

2. BarnBridge

BarnBridge là một sản phẩm có cấu trúc. Tiền gửi từ người dùng sẽ được gửi đến các DeFi Protocol khác nhau để thu thấy lãi suất thả nổi, source yield sẽ được lựa chọn dựa trên mức độ rủi ro khác nhau của từng chiến lược do quy trình quản trị quyết định.

Tiền lãi thu được sẽ được phân phối lại người dùng dựa trên mức độ rủi ro (quy tắc phân phối lợi nhuận là khác nhau) mà người dùng gánh chịu, thường sẽ có 2 pool chính là Junior Pool và Senior Bond.

Các nhà cung cấp vốn cho Junior Pool sẽ nhận được một LP token dưới dạng ERC20 token để đại diện cho cổ phần đầu tư của họ. Junior không có thời gian đáo hạn và nhận thu nhập thả nổi.

Các nhà cung cấp vốn cho Senior Pool sẽ nhận được LP token dưới dạng ERC721 token để đại diện cho cổ phần của họ trong pool. Người dùng tham gia Senior Pool sẽ có thu nhập cố định, không thể redeem lãi trước hạn nhưng NFT có thể chuyển nhượng được.

Vì tiền lãi kiếm được từ các underlying protocol là lãi suất thả nổi, nó có thể đột ngột trở xuống mức rất thấp, để đảm bảo mức thu nhập cố định của Senior Pool, một phần thanh khoản của Junior Pool sẽ bị khóa để đảm bảo rằng những người nắm giữ Senior Bond có thể redeem số tiền gốc cộng với lãi suất cố định khi đáo hạn.

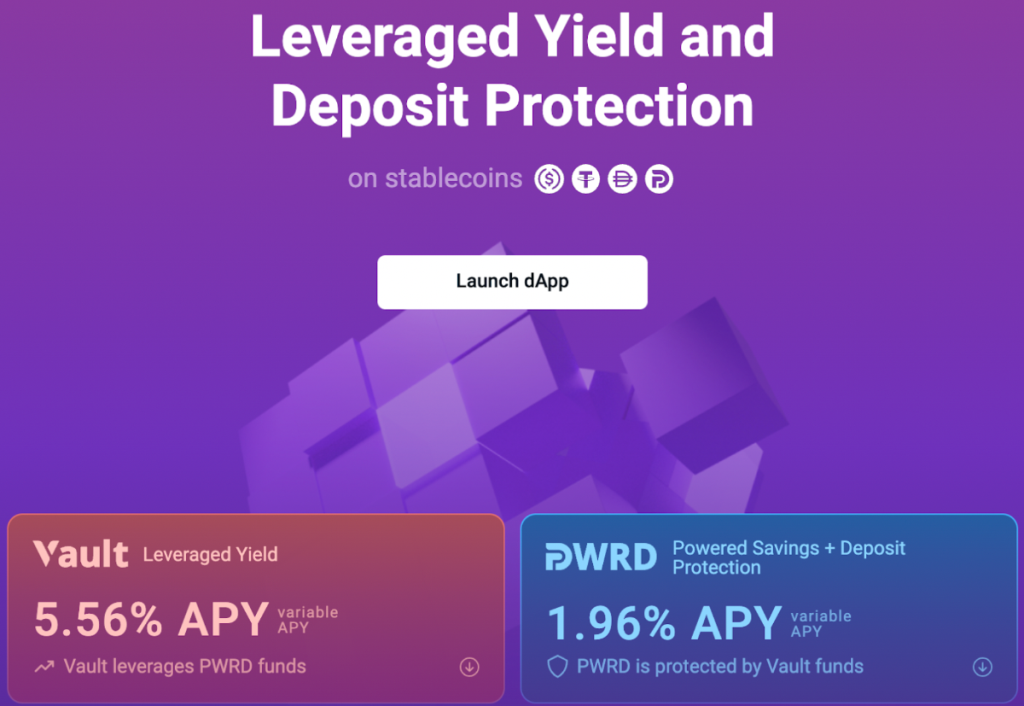

3. Gro Protocol

Sản phẩm PWRD stablecoin và Vault của Gro Protocol là một sản phẩm có cấu trúc. Cách hoạt động của PWRD stablecoin và Gro Vault cung tương tự như các dự án trong cùng phân khúc:

Стейблкоин PWRD и Gro Vault представляют собой группу продуктов, ориентированную на рынок стейблкоинов, на котором:

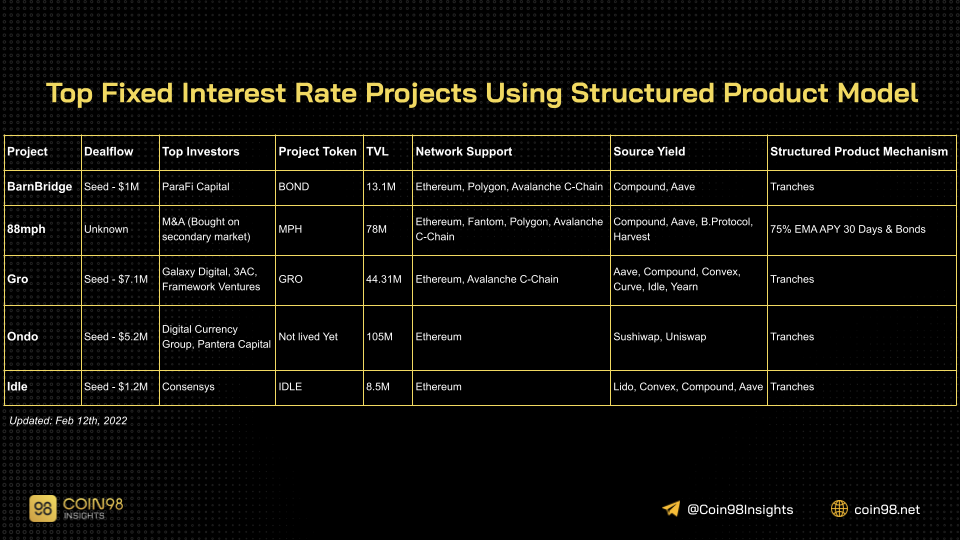

В дополнение к 88mph, BarnBridge, Gro Protocol, на текущем рынке существует множество проектов, которые предоставляют пользователям фиксированный доход за счет применения структурированных продуктов, таких как IDLE, Saffron Finance, Tranche Finance,... Вот некоторые основные моменты проектов с фиксированной ставкой. в сегменте «Структурированный продукт»:

Лучшие проекты с фиксированной процентной ставкой, использующие модель структурированного продукта

Текущие проблемы и потенциальные инвестиционные возможности с FIR Protocol

АММ против книги заказов? Какое правильное решение?

Проекты, которые предоставляют пользователям фиксированную процентную ставку, используя модели облигаций с нулевым купоном и модели разделения основной суммы и доходности, имеют общий способ работы по разделению базовых активов на токены облигаций с нулевым купоном и токены доходности. Затем протокол использует какой-то способ их эффективной ликвидации.

Как я упоминал в статье, большинство проектов FIR выбирают модель AMM в качестве основной формы ликвидности для вышеуказанных активов. Это не означает, что модель АММ лучше, чем модель стакана заявок, у обеих есть свои преимущества и недостатки.

Для модели книги заказов:

Для моделей АММ:

Помимо имеющихся преимуществ и ограничений двух моделей, еще одним объективным фактором, влияющим на вышеуказанное решение, являются ограничения инфраструктуры Ethereum на данный момент. Хотя модель книги заказов теоретически может оказаться эффективной для решений вне сети, на данный момент она не так осуществима для Ethereum L1.

Поэтому большинство протоколов решили разработать собственные кривые AMM для ликвидации токенов облигаций с нулевым купоном и токенов доходности. Кроме того, токен бескупонных облигаций и токен доходности имеют отдельные характеристики, поэтому им также нужны кривые с разными свойствами для повышения эффективности капитала и эффективности.

Например, токен облигаций с нулевым купоном имеет характеристики облигации с нулевой процентной ставкой, что позволяет держателю выкупать 1:1 соответствующим базовым активом по истечении срока. Таким образом, линия ликвидности для облигационных активов также должна соответствовать ряду предварительных условий, таких как:

Это также является причиной того, что после того, как YieldSpace стал стандартом, применяемым к ликвидности токенов активов облигаций в проектной группе с использованием модели облигаций с нулевым купоном и модели разделения основной суммы и доходности.

Но это не означает, что модель AMM для FIR Protocol идеальна, на самом деле в настоящее время все еще существует довольно много ограничений, таких как проблема нехватки и фрагментации ликвидности и соответствующие модели стимулирования, побуждающие пользователей добавлять ликвидность.

Дефицит ликвидности и фрагментация

Большинство протоколов FIR, использующих нулевой купон и разделение основной суммы и доходности, не нуждаются в профессиональных маркет-мейкерах для поддержания рынков процентных ставок, поскольку они сбалансированы и поддерживаются кривыми AMM.

В то время как пользовательские кривые, такие как YieldSpace или Notional AMM протокола Yield, значительно увеличили использование капитала, разработка протоколов FIR с использованием облигаций с нулевым купоном и модели разделения основной суммы и доходности делает протокол более эффективным.Многие пулы ликвидности с разными сроками погашения приводят к фрагментации ликвидности, что особенно серьезна в протоколах FIR, которые используют модель разделения принципала и доходности.

Кроме того, большинству протоколов FIR не хватает соответствующих стимулов для поощрения пользователей к добавлению ликвидности на отдельные рынки процентных ставок протокола. В целом, эта ситуация оставляет отдельные рынки процентных ставок в состоянии неликвидности.

Хотя некоторые протоколы, такие как протокол Notional Finance и Sense, имеют некоторые конструкции для решения этой ситуации, например:

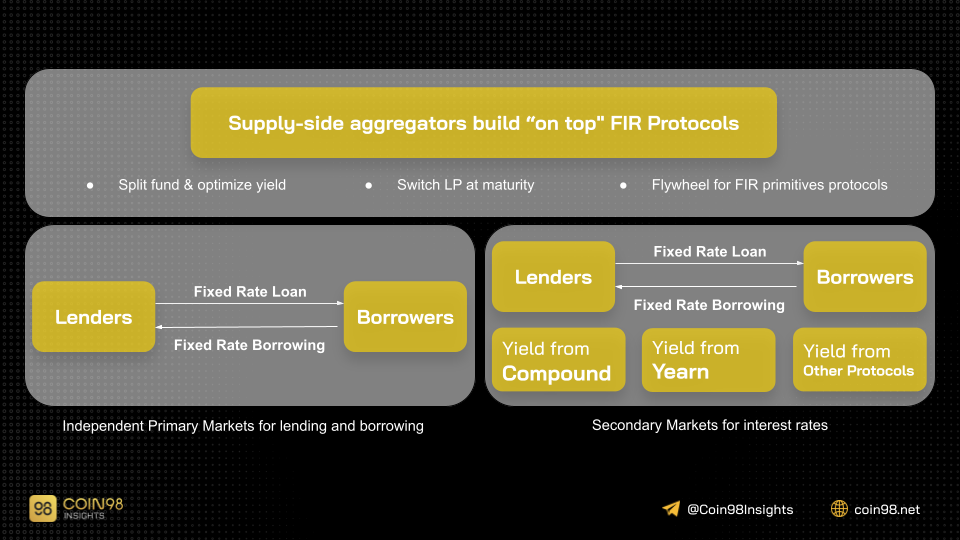

Помимо решения приходят улучшения протокола. Другое решение состоит в том, что агрегаторы на стороне предложения построены поверх протокола примитивов FIR. Они могут:

Низкая эффективность капитала для спекулянтов и пользователей, предоставляющих ликвидность

Текущий рынок криптовалют имеет множество источников дохода, которые могут предоставить пользователям возможности для фарма с APR в диапазоне от нескольких десятков процентов до нескольких сотен процентов. Хотя APR выходов этих источников не слишком стабилен, а риск также довольно высок, APR, который они обеспечивают, во много раз превышает APR, обеспечиваемый протоколами FIR.

В настоящее время на рынке, движимом в основном спекуляциями, сложно стимулировать пользователей DeFi вкладывать свой капитал в протоколы FIR, чтобы зарабатывать 1-5% годовых. Потому что понятно, что такой способ вложения капитала не самый эффективный для пользователей в текущей рыночной ситуации, когда большинство пользователей больше волнует, сколько денег они заработают, чем риск, на который они идут.

Сложность протоколов FIR-примитивов

Большинство протоколов с фиксированной процентной ставкой (FIR, фиксированная процентная ставка) используют облигации с нулевым купоном и разделение основной суммы и доходности, что довольно сложно для новых пользователей. Следовательно, для эффективного использования вышеупомянутых протоколов крайне важно, чтобы пользователи относительно тщательно изучили, как работает протокол. Это немаловажный барьер в привлечении новых пользователей протоколов.

Вкусы криптопользователей могут меняться со временем, но одно останется неизменным: со временем большинство пользователей предпочтут «просто и удобно». В случае, если протокол FIR будет процветать в будущем, протоколы, обеспечивающие простоту и удобство использования, станут большим плюсом.

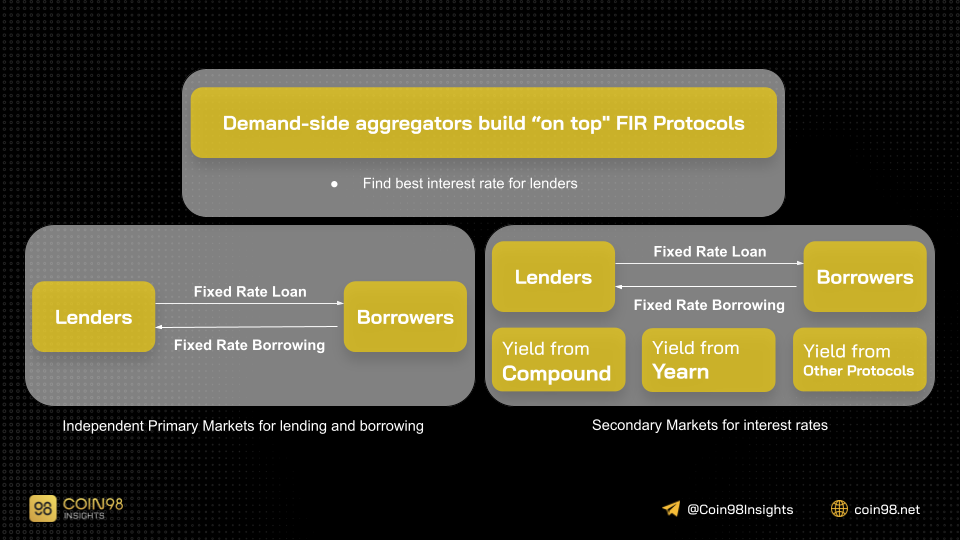

Вышеупомянутая проблема может быть решена с помощью агрегаторов на стороне спроса, построенных поверх протокола примитивов FIR. Представьте, что всего одним щелчком мыши пользователь может получить доступ ко всем рынкам интересов, которые протоколы примитивов предоставляют своим пользователям. Пользователям нужно только выбрать тот рынок процентных ставок, который лучше всего соответствует их условиям.

Риски безопасности протоколов FIR, ориентированных на структурированный продукт

В общем, протоколы FIR, которые приближаются к продукту структуры, на самом деле являются агрегаторами доходности. Они распределяют пользовательский денежный поток по различным протоколам и стратегиям для получения доходности с плавающей запятой. Затем перераспределить вкладчикам в соответствии с принципами риска.

Однако пользователи должны учитывать риски протоколов FIR, которые приближаются к этому направлению. Если какой-либо базовый протокол будет использован, пользователи могут потерять часть или все свои средства. Этот риск повышается, потому что протоколы FIR с подходом структурного продукта, такие как протокол 88mph или протокол Gro, имеют тенденцию использовать несколько базовых протоколов.

Пример из реальной жизни. В среду, 27 октября, компания Cream Finance была взломана и потеряла около 130 миллионов долларов. Gro Protocol имеет 2 стратегии с размещением капитала в Cream Finance, на момент атаки общая стоимость двух стратегий составляла 9,24 миллиона долларов. Из-за эксплойта протокол потерял миллионы долларов. Согласно первоначальному соглашению, риск PWRD будет в первую очередь покрываться Gro Vault, в результате чего стоимость Gro Vault снизится на 21,97%. Хотя после этого протокол Gro получил компенсацию от Cream Finance, фактические потери были снижены до очень низкого уровня, но это приводит к другой проблеме…

Если потери слишком велики и протокол становится неплатежеспособным, что происходит с пользователями?

С этой точки зрения я лично вижу необходимость в механизме управления рисками, чтобы помочь протоколам FIR приблизиться к структурному продукту, такому как протокол 88mph или Gro, для предотвращения инцидентов, которые делают протокол недееспособным.

Фактически, некоторые протоколы кредитования, такие как Maker DAO и Aave, имеют механизмы управления рисками для подобных сценариев, описанных выше. Владельцы Maker DAO MKR будут последней инстанцией в случае неплатежеспособности протокола. На самом деле, в марте 2020 года он использовался в качестве подстраховки. Чтобы компенсировать риск, на который они идут, держатели MKR имеют право на часть комиссий от системы Maker.

Будущее развитие проекта с фиксированной процентной ставкой в Crypto

По сути, заимствование и кредитование являются двумя фундаментальными факторами развития DeFi. В настоящее время такие протоколы кредитования, как Aave, Maker, Anchor, Compound, являются основными рынками кредитования и заимствования на рынке.

Эти протоколы обеспечивают функции заимствования и кредитования, позволяя пользователям в конечном итоге получить общий пул активов (P2P, одноранговый пул) без разрешения и децентрализованно. Однако основным недостатком операционной модели однорангового пула является плавающая процентная ставка.

На самом деле, дело не в том, что нет протокола, обеспечивающего рынки с фиксированной процентной ставкой, а наоборот, на рынке довольно много FIR-проектов, но я хочу здесь сказать, что их доля на рынке все еще очень мала по сравнению с доли рынка протоколов однорангового кредитования.

Глядя на данные TVL 4 протоколов ниже, вы увидите четкую корреляцию:

В то время как заимствование с фиксированной процентной ставкой является наиболее распространенной формой заимствования на традиционных рынках. В Белой книге Notional Finance также упоминается этот вопрос: « В 2018 году непогашенные кредиты на рынках ипотечного и корпоративного долга США составляли 15,3 триллиона долларов. 88% этого долга по фиксированной ставке ». Как видно, большинство долговых рынков в традиционных финансах управляются кредитами с фиксированной процентной ставкой.

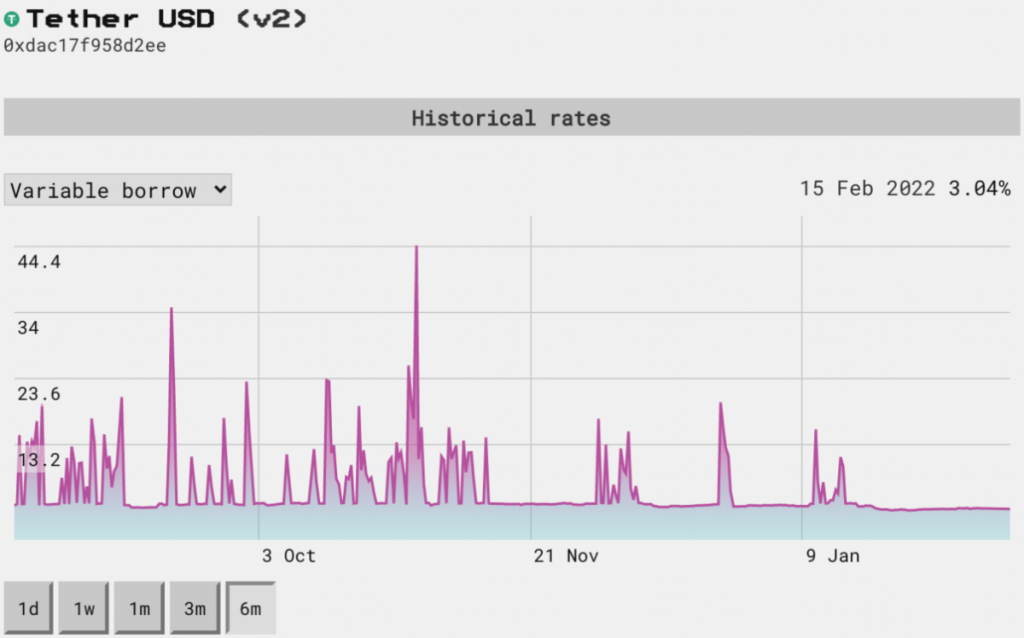

Возвращение к текущему рынку кредитования в DeFi обусловлено в первую очередь кредитами с высокой волатильностью с плавающей ставкой. В качестве примера возьмем процентную ставку по кредиту Aave USDT за последние 6 месяцев. Процентные ставки сильно и быстро колебались, сразу выросли с 20,2% до 44,4% за 2 дня с 30 по 31 октября 2021 года.

Уровень неопределенности и волатильности плавающих процентных ставок на рынке DeFi не способствует долгосрочному финансовому планированию и инвестициям с использованием заемных средств, косвенно препятствуя росту DeFi до размера рынка. Напротив, фиксированные процентные ставки дают заемщикам и заемщикам больший контроль над своими инвестиционными портфелями, позволяя частным лицам и инвесторам использовать более широкий спектр финансовых продуктов и более сложные.

Короче говоря, с моей личной точки зрения, рынок кредитования с фиксированной процентной ставкой, скорее всего, будет процветать, став важной частью DeFi, основой для новой проектной команды, которая сможет использовать преимущества и создавать новые сектора.

резюме

Я закончу эту статью, ответив на 3 коротких вопроса: Почему? Когда? Какая?;

Рынок кредитования и заимствования с фиксированной процентной ставкой важен для роста DeFi, но почему группа протоколов FIR до сих пор не процветала?

⇒ Рынком движет в основном спекулятивная деятельность, большинство пользователей больше интересует, сколько денег они заработают, чем сколько они потеряют. Правильный продукт, но неправильное время, время — это вопрос времени!

Когда группа протокола FIR и рынок кредитования и заимствования с фиксированной процентной ставкой взорвались?

⇒ Лично я думаю, что в ближайшие 5 лет они будут процветать. Более подробно: по мере того, как все больше пользователей и организаций выходят на рынок DeFi, спрос на фиксированные процентные ставки будет продолжать расти.

Если рынок фиксированных ставок процветает, во что инвестировать, чтобы получить от них большую прибыль?

⇒ Поскольку спрос на фиксированную скорость резко возрастает, протоколы FIR, обеспечивающие протокол с фиксированной скоростью, станут следующим примитивным протоколом DeFi. С точки зрения розничного инвестора, хорошие сделки легко рассматривать как инвестиции в нативные токены протоколов FIR и построенных на их основе протоколов-агрегаторов.

Выше мой взгляд на рынок с фиксированной процентной ставкой и связанные с ним проекты. Если у вас есть другие вопросы, связанные с вышеуказанной темой, пожалуйста, прокомментируйте ниже, чтобы Coin98 немедленно поддержал вас!

Что такое мультичейн и его значение в современном криптовалютном пространстве? Узнайте о новых трендах и развитии Multichain уже сегодня!

EthereumFair предназначен для сохранения наиболее важных функций блокчейна Ethereum Proof-of-Work. Это первый форк блокчейна Ethereum в ответ на переход на алгоритм Proof-of-Stake.

Что такое DeFi? Узнайте, как работает DeFi, его возможности и перспективы в 2023 году.

Песочница — это виртуальный мир, в котором игроки могут не только развлекаться, но и получать прибыль. Узнайте о потенциале криптовалюты Sand и её особенностях!

Astar — это центр Dapp на Polkadot, поддерживающий решения Ethereum, WebAssembly, Dapp Staking и Layer 2.

Что такое кроссчейн? Каковы преимущества кроссчейна для DeFi? Узнайте больше о механизме работы и применении Cross-chain здесь, включая новые тренды!

Klaytn — это корпоративная блокчейн-платформа, которая сочетает в себе лучшие функции как общедоступных, так и частных блокчейнов.

В этой статье рассказывается о Lido Finance, его значении для Ethereum и других криптовалют, а также о токене LDO и его перспективах на рынке.

Что такое протокол Мина? Узнайте, как MINA решает проблемы масштабируемости блокчейна и какие преимущества предлагает токен MINA.

Velo — это децентрализованный протокол, который работает в массиве DeFi, обеспечивая безграничные «денежные переводы», что обеспечивает прорыв в сфере выдачи цифровых кредитов. Узнайте о последних достижениях, партнерствах и о том, как Velo меняет финансовый ландшафт.

eCash — это блокчейн-платформа PoS, которая поддерживает плавные, быстрые и безопасные международные транзакции и платежи на основе технологии Bitcoin Cash.

Berachain - это инновационная платформа с более чем 60 000 участниками в Discord и множеством уникальных функций. Узнайте больше о ее экосистеме, токенах и проектах с TraderH4.

Сравните Arbitrum и Optimism, чтобы увидеть, кто может победить в войне второго уровня и решить проблему масштабирования Ethereum. Узнайте о последних новинках и тенденциях в экосистеме криптовалют.

Фермерство — это хороший шанс для пользователей легко заработать криптовалюту в DeFi. Но как правильно добывать криптовалюту и безопасно присоединяться к DeFi?

Статья переводит мнение автора @jdorman81 по вопросу оценки в Defi, а также некоторые личные мнения переводчика.

Андре Кронье расскажет о трудностях, через которые он прошел, когда начал разрабатывать одно из самых успешных приложений DeFi Dapps.

Что такое мотивационная программа? Как поощрительная программа влияет на монету платформы и экосистему? Действительно ли они помогают DeFi?

Нравится вам это или нет, протоколы DeFi, такие как Uniswap, Compound, Curve… должны признать, что они будут ФОРКИРОВАНЫ в любое время, в любом месте и кем бы то ни было.

Проанализируйте структуру и работу традиционной экономики, тем самым сопоставив ее с рынком криптовалют, чтобы спрогнозировать его будущее.

Как использовать Trader Joe для заработка через кошелек Coin98 с функциями: своп, ликвидность, фарминг, стейкинг и Zap.

Что такое мейннет? Что такое Тестнет? Узнайте об их важности и влиянии на цены монет и 3 шага к тестнету прямо здесь!

Кто такой Виталик Бутерин? Виталик Бутерин — создатель Ethereum, второй по величине блокчейн-платформы в мире с точки зрения рыночной капитализации.

Всего за 10 дней я получил +10,52% прибыли, используя Grid Trading Bot от BitUniverse. Узнайте о преимуществах и недостатках торговли на сетке!

Сравните Arbitrum и Optimism, чтобы увидеть, кто может победить в войне второго уровня и решить проблему масштабирования Ethereum. Узнайте о последних новинках и тенденциях в экосистеме криптовалют.

Что такое Райдиум? Что такое токен RAY? Давайте узнаем особенности понимания Raydium и подробную информацию о RAY Token!

Mina и Polygon будут работать вместе над разработкой продуктов, повышающих масштабируемость, расширенную проверку и конфиденциальность.

Проанализируйте и оцените операционную модель Uniswap V2, самую базовую модель для любого AMM.

Биржа Remitano — первая биржа, которая позволяет покупать и продавать криптовалюты в VND. Подробные инструкции по регистрации в Remitano и покупке и продаже биткойнов прямо здесь!

Статья предоставит вам наиболее полную и подробную инструкцию по использованию тестовой сети Tenderize.