การวิเคราะห์รูปแบบกิจกรรมเรย์เดียม (RAY) - โปรโมเตอร์การเจริญเติบโตของเรเดียม

มาวิเคราะห์โมเดลของ Raydium เพื่อดูว่าโมเดลของ Raydium เป็นอย่างไร ทำได้ดีและทำได้ไม่ดีในจุดต่างๆ และจะเปลี่ยนไปพัฒนา dApps อย่างไร

วิเคราะห์กลไกการออกฤทธิ์ของแต่ละผลิตภัณฑ์ของ Serum ได้แก่ Serum DEX, GUI Sharing, Pools เพื่อให้เข้าใจแนวคิดมากขึ้น: ทุกค่านิยมไปที่ Serum!

เซรั่มเป็นสถานที่ที่ได้รับคุณค่ามากที่สุดในระบบนิเวศทั้งหมดที่พัฒนาขึ้นรอบโครงการ

ระบบนิเวศของเซรั่มยังค่อนข้างเล็กด้วยบางโครงการที่มีผลิตภัณฑ์

จำนวนมูลค่าที่สร้างขึ้นสำหรับ SRM นั้นไม่มากนักในปัจจุบัน แต่มีศักยภาพในการเติบโตอย่างมากในอนาคต

ข้อมูลที่คุณต้องรู้เกี่ยวกับเซรั่ม

Serumคือการแลกเปลี่ยนแบบกระจายอำนาจ (DEX - Decentralized Exchange) โดยใช้หนังสือ Central Limit Order (CLOB) ที่สร้างขึ้นบน Solana blockchain อย่างไรก็ตาม นี่ไม่ใช่แค่พื้น Order-book ธรรมดาเท่านั้น ด้วยการออกแบบพิเศษ โครงการคล้ายทะเลขนาดใหญ่ที่ดึงดูดคุณค่าจากแม่น้ำ (โครงการ) ที่พัฒนาบนระบบนิเวศเซรั่ม

รูปแบบการดำเนินงานและผลิตภัณฑ์ของเซรั่ม

เซรั่มมุ่งเน้นการพัฒนาผลิตภัณฑ์เดียวและมาพร้อมกับการออกแบบโครงสร้างพิเศษที่ดึงคุณค่ากลับคืนสู่โปรโตคอล

ภาพรวมของผลิตภัณฑ์เซรั่มประกอบด้วย:

เราจะวิเคราะห์แต่ละส่วนผสมของเซรั่มด้วย 3 ประเด็นหลัก:

อันดับแรก มาทำความรู้จักกับ Serum DEX ซึ่งเป็นผลิตภัณฑ์หลักของโครงการกันก่อน

เซรั่ม DEX

ในแง่ของการออกแบบ Serum ก็เหมือนการแลกเปลี่ยนคำสั่งซื้อขายปกติที่เรามักจะซื้อขายกันในปัจจุบันเช่น Binance, FTX,...

จะมีส่วนผสมหลัก 2 อย่างที่เกี่ยวข้องกับเซรั่ม:

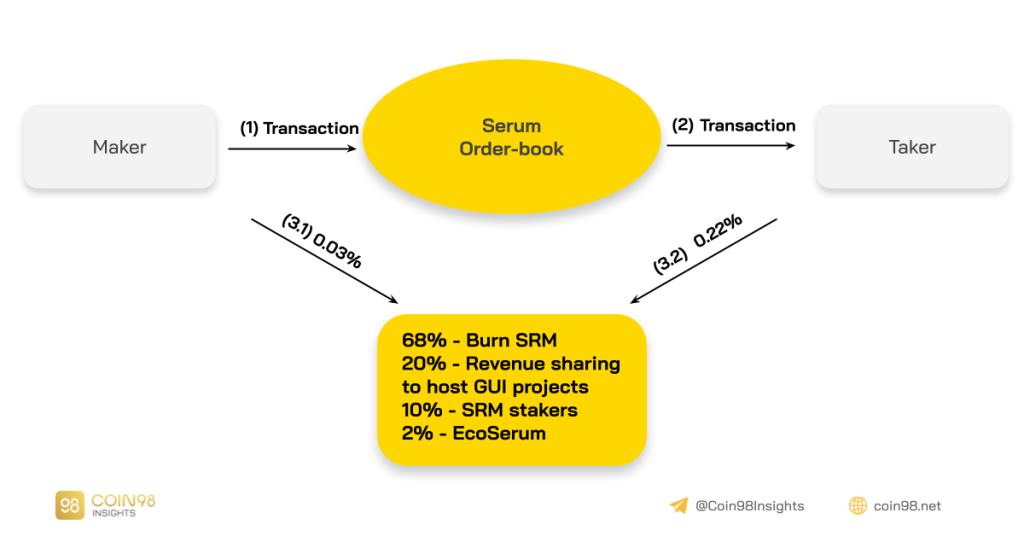

เซรั่มจะเรียกเก็บเงินสำหรับการทำธุรกรรมที่ประสบความสำเร็จแต่ละรายการของ Maker และ Taker

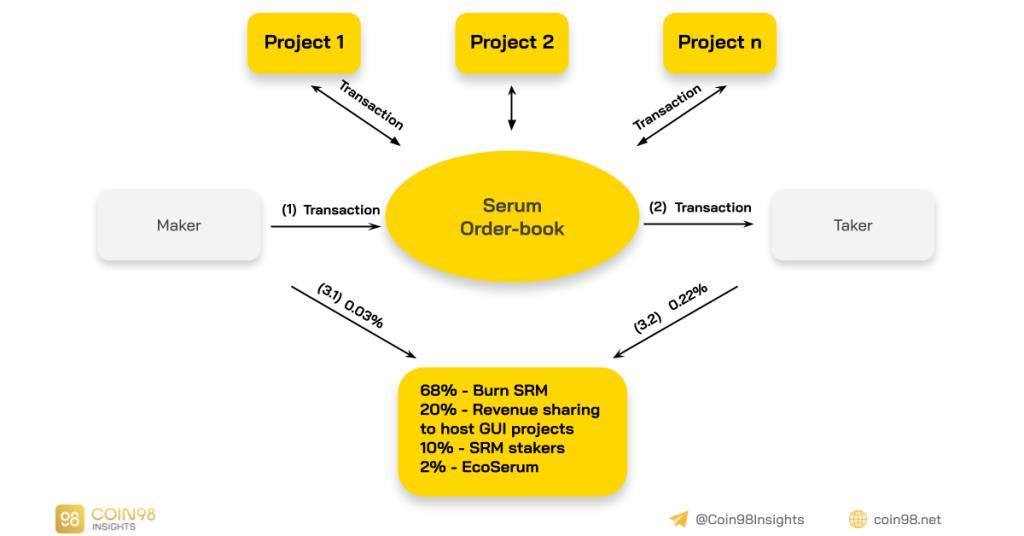

เซรั่มทำงานอย่างไร

รูปแบบของ Serum DEX จะทำงานใน 3 ขั้นตอนหลักดังนี้

(1) Maker สร้างรายการซื้อและขายในหนังสือสั่งซื้อเซรั่ม

(2) Taker จะทำธุรกรรมนี้จากผู้สร้าง หรืออีกนัยหนึ่ง Taker จะซื้อหรือขายโทเค็นตามเงื่อนไขของผู้ผลิต

(3) เมื่อจับคู่คำสั่งกับ Maker Taker จะได้รับหรือขายโทเค็น Serum DEX จะเรียกเก็บค่าธรรมเนียม Maker 0.03% เมื่อสร้างธุรกรรมและค่าธรรมเนียม Taker 0.22% เมื่อทำธุรกรรมสำเร็จ

(4) ค่าธรรมเนียมนี้จะใช้ดังนี้:

เซรั่มจับมูลค่าสำหรับผู้ถือ SRM อย่างไร

จุดเด่นในการออกแบบโมเดลของ Serum DEX:

หมายเหตุ : 1 คะแนนพื้นฐาน (bps) = 1/100 ของ 1% หรือ 0.01%

DEX Serum เป็นผลิตภัณฑ์หลักของโครงการ แต่ความมหัศจรรย์ของ Serum อยู่ที่การออกแบบพิเศษที่อยู่เบื้องหลัง ซึ่งเพิ่มความสามารถในการทำงานร่วมกันในระดับใหม่ และในหัวข้อถัดไป เราจะเรียนรู้เกี่ยวกับการออกแบบเหล่านี้

GUI Sharing

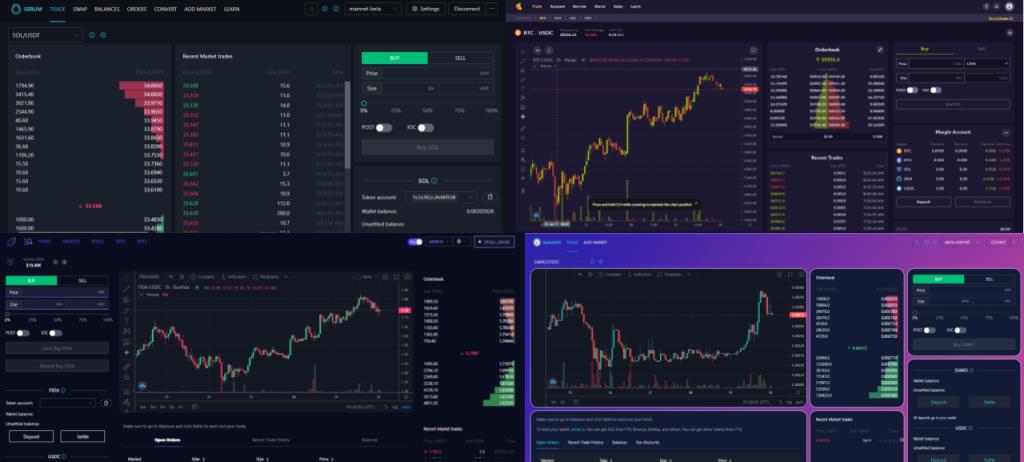

Serum ช่วยให้โครงการโฮสต์ GUI (อินเทอร์เฟซผู้ใช้แบบกราฟิก) ของ Serum และพัฒนาผลิตภัณฑ์ที่เหมาะสมสำหรับโครงการของตน กล่าวอีกนัยหนึ่ง โปรเจ็กต์สามารถนำ UI ของ Serum มาใช้และปรับแต่งได้โดยไม่ต้องเขียนโค้ดใหม่ตั้งแต่ต้น

ปัจจุบันมีหลายโครงการที่ใช้ Serum GUI เช่น Mango Market, SamoDex, OpenSerum, ... และบางโครงการที่อาจยังไม่ได้เปิดตัวผลิตภัณฑ์ แต่ยังรั่วไหลเกี่ยวกับ UI ของ Serum เดียวกันกับ PsyOptions และ Zeta Markets

เซรั่มและโปรเจ็กต์โฮสต์ GUI ของเซรั่มบางรายการ

ทำไมต้องก๊อป+วาง “เซรั่ม” มากมายขนาดนี้?

Hosting GUI ทำให้โครงการสะดวกยิ่งขึ้นในการพัฒนาและมีความปลอดภัยที่สืบทอดมาจาก Serum แต่ละโครงการอาจมีอินเทอร์เฟซเหมือนกัน แต่มีทิศทางการพัฒนาที่แตกต่างกัน

ตัวอย่างเช่น:

แม้ว่ามันจะง่ายที่จะนำ GUI มาใช้ แต่ก็มีการแข่งขันกันมากมาย หากโครงการปฏิเสธที่จะสร้างผลิตภัณฑ์สำหรับตัวเอง มันจะถูกทิ้งไว้เบื้องหลังและจะไม่สร้างมูลค่าให้กับตัวเอง

ในขณะนี้ โครงการที่ประสบความสำเร็จมากที่สุดจากการโฮสต์ GUI ของเซรั่มคือตลาดมะม่วง สร้างความแตกต่างให้กับตัวคุณเอง พัฒนาผลิตภัณฑ์อย่างรวดเร็ว แพลตฟอร์มการซื้อขายมาร์จิ้นนี้มีผลในเชิงบวกมากมาย มูลค่ารวมของสินทรัพย์ที่ฝากเข้าสู่ตลาดมะม่วงมีมูลค่ามากกว่า 20 ล้านเหรียญสหรัฐในระยะเวลาอันสั้น

มูลค่ารวมของสินทรัพย์ที่ฝากและมูลค่ารวมของสินทรัพย์ที่ยืมในตลาดมะม่วง

วิธีการที่ GUI Sharing จับค่าสำหรับผู้ถือ SRM

การแบ่งปัน GUI ไม่ได้สร้างมูลค่าโดยตรงให้กับผู้ถือ SRM แต่เป็นเครื่องมือที่ทรงพลังในการดึงดูดโครงการพัฒนาบน Serum นอกจากนี้ โครงการโฮสต์ Serum GUI จะแบ่งรายได้ส่วนหนึ่งจาก Serum DEX ด้วย

ทำไมโปรเจ็กต์ที่ขาย GUI ของ Serum ทั้งหมดไปแล้วจึงยังสามารถแบ่งรายได้ได้?

สิ่งนี้อยู่ในการออกแบบพิเศษของ Pools ซึ่งเป็นรากฐานที่แท้จริงของ Serum และเมื่อรวมกับ GUI Sharing เซรั่มจะกลายเป็นสถานที่ที่ดึงคุณค่าทั้งหมดจากระบบนิเวศ

สระว่ายน้ำ

พูลเป็นส่วนสำคัญของ DeFi และมีบทบาทสำคัญใน AMM, การให้ยืม/ยืม, การทำฟาร์มผลตอบแทน, สินทรัพย์สังเคราะห์, การประกันภัย และแพลตฟอร์มอื่นๆ อีกมากมาย

พูดง่ายๆ พูลเป็นที่ที่สินทรัพย์ถูกจัดเก็บและล็อคไว้ในสัญญาอัจฉริยะ คล้ายกับการนำเงินไปฝากธนาคาร ธนาคารจะใช้เงินนั้นให้ยืมและจ่ายดอกเบี้ยให้ผู้ฝากเงินหรือบริษัทประกันใช้เงินจากคนส่วนใหญ่จ่ายส่วนน้อยที่มีปัญหา . พูลจะใช้เพื่อวัตถุประสงค์ที่แตกต่างกันของโครงการ

หากต้องการทำความเข้าใจเพิ่มเติมเกี่ยวกับพูลและเจาะลึกถึงบทบาทและสิ่งต่าง ๆ ที่สามารถพัฒนาได้ในพูล โปรดอ่านบทความ: Pools - The Real Foundation in DeFi และ Case Studies Serum (SRM)

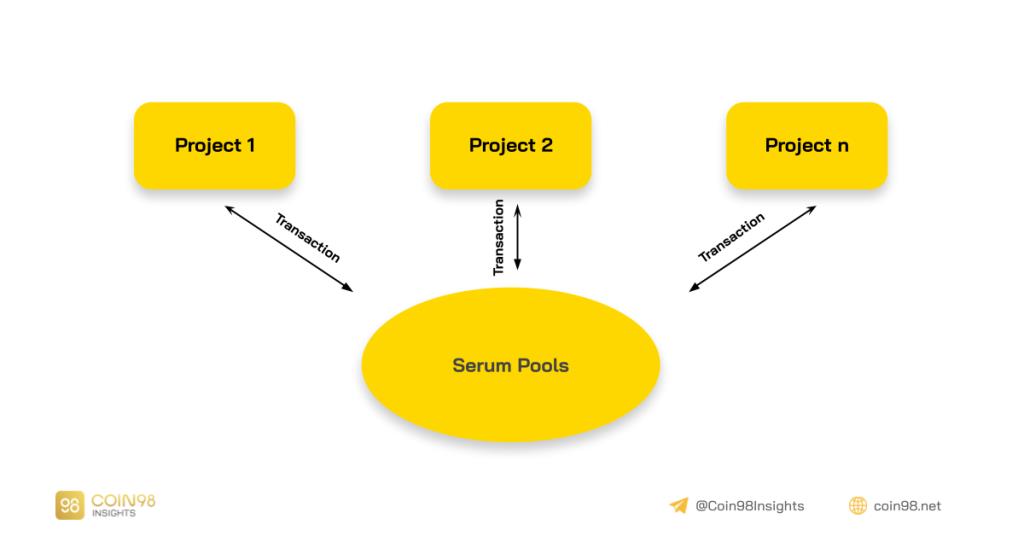

สระเซรั่ม

ด้วยการออกแบบพิเศษของ Serum โปรโตคอลที่พัฒนาขึ้นในระบบนิเวศจึงสามารถรวมเข้ากับ Serum Order-book ได้อย่างง่ายดาย ซึ่งจะเป็นการเพิ่มสภาพคล่องของโครงการและสร้างประสบการณ์การใช้งานที่ดีขึ้น

ตัวอย่างเช่น:

ฝ่าย A ต้องการสลับ 10,000 USDC เป็น $RAY ในเวลานี้ Raydium จะตั้งราคาทั้ง Ray และ Orderbook of Serum สมมติว่าคำสั่งแลกเปลี่ยนใน Raydium คุณได้รับ RAY มูลค่า 9,800 ดอลลาร์ และหากคุณกรอกคำสั่งซื้อในหนังสือสั่งซื้อของ Serum ด้วย RAY มูลค่า 9,900 ดอลลาร์ Raydium จะเลือกทำธุรกรรมผ่าน Orderbook of Serum

อีกตัวอย่างหนึ่ง หากคุณทำธุรกรรมบน Mango Market คุณจะเห็นว่าโครงการไม่เรียกเก็บค่าธรรมเนียมการทำธุรกรรมของผู้ใช้เลย ค่าธรรมเนียมเดียวที่ผู้ใช้ต้องแบกรับคือค่าธรรมเนียมการทำธุรกรรมของหนังสือสั่งซื้อเซรั่ม เนื่องจากแม้ว่าคุณจะซื้อขายใน Mango แต่คุณกำลังโต้ตอบกับคำสั่งซื้อใน Serum DEX

วิธีที่ Pools จับมูลค่าสำหรับผู้ถือ SRM

การแบ่งปันธุรกรรมนี้ทำให้ผู้ใช้สามารถเข้าถึงแหล่งสภาพคล่องที่ดีขึ้น ยิ่งโครงการใช้ประโยชน์จาก Order-book of the Serum มากเท่าใด ค่าธรรมเนียม Serum ที่ได้รับก็จะยิ่งมากขึ้นเท่านั้น นอกจากนี้ SRM ยังสามารถใช้ได้กับกรณีการใช้งานที่แตกต่างกันมากมาย เช่น: การลดค่าธรรมเนียมการทำธุรกรรม (ตลาดมะม่วง), การทำฟาร์ม (Raydium),... ⇒ เก็บค่าหลายค่าสำหรับผู้ถือ SRM

อย่างไรก็ตาม ดังที่ฉันได้กล่าวไว้ใน บทความภาพรวมของ DeFi เกี่ยวกับระบบนิเวศของ Solanaสภาพคล่องใน Solana นั้นเบาบางมากในปัจจุบัน แม้ว่าโครงการจะได้รับประโยชน์สูงสุดจาก Serum แต่สำหรับโปรโตคอลอื่นๆ การทำธุรกรรมร่วมกันจะส่งผลให้มีสภาพคล่องที่กระจัดกระจาย จึงลดความน่าดึงดูดใจของโครงการที่สร้างขึ้นบน Serum

เซรั่ม Tokenomics

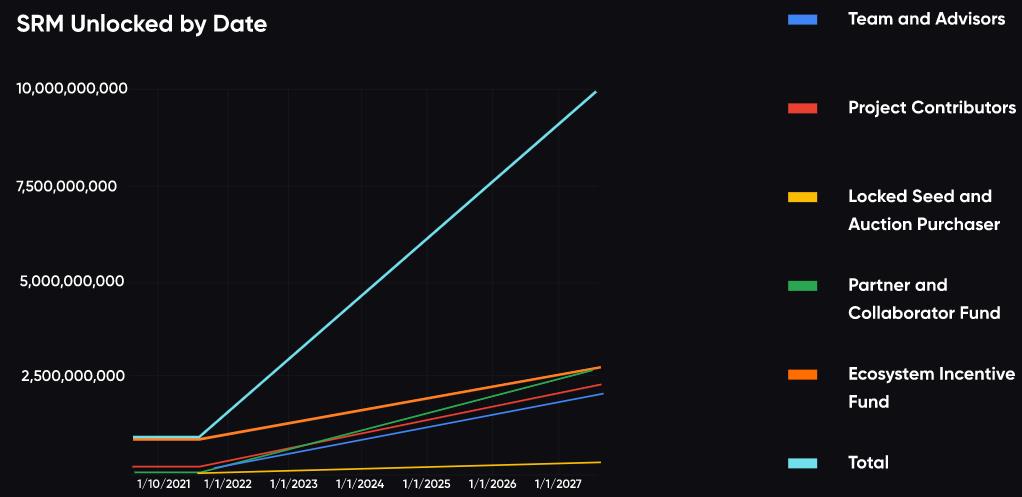

จะเห็นได้ว่า Serum เป็นโครงการระยะยาว ยิ่งโครงการพัฒนาในระบบนิเวศมากเท่าไร คุณค่าก็ยิ่งเทลงใน Serum มากขึ้นเท่านั้น ดังนั้นโครงการจึงเลือกโทเค็นที่มีอุปทานรวมจำนวนมาก (10 พันล้าน SRM) และกำหนดการล็อคสูงสุด 7 ปี

อย่างไรก็ตาม ด้วย FDV ที่สูงเกินไป นำไปสู่ความกลัวของนักลงทุน และความจริงที่ว่าโทเค็นจะเริ่มปลดล็อคในเดือนสิงหาคมก็เป็นปัจจัยที่คุณต้องให้ความสนใจเช่นกัน

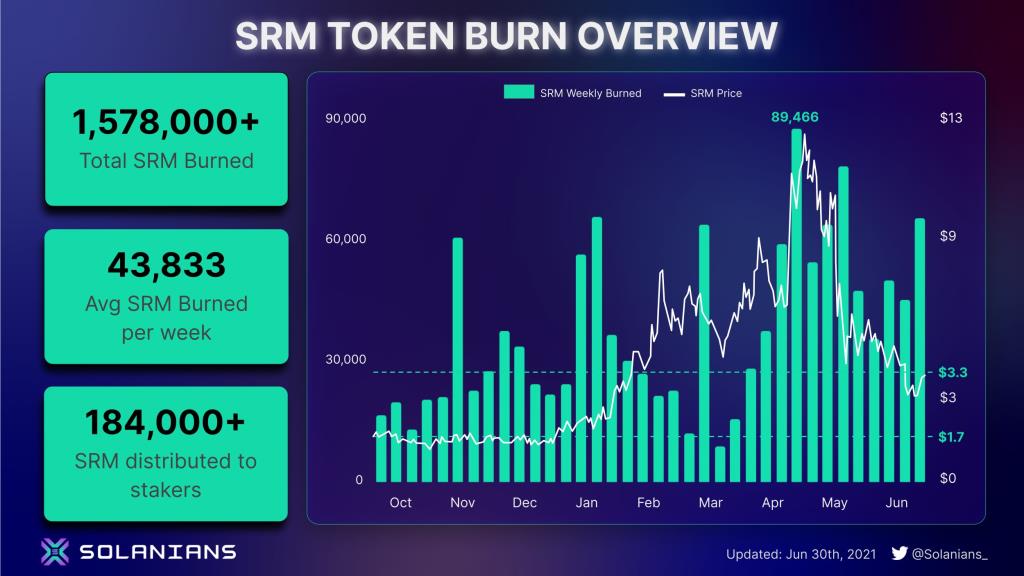

เวลาเบิร์น SRM ที่มา: Solanians

จำนวนรวมของ SRM ที่ถูกเผาจากอุปทานมีมากกว่า 1.5 ล้านโทเค็น ณ เดือนตุลาคม 2564 ซึ่งไม่มีนัยสำคัญ แต่เนื่องจากชิ้นส่วนต่างๆ จะค่อยๆ เสร็จสมบูรณ์ เราคาดว่า SRM จะดึงดูดมูลค่ามากขึ้น

ภาพรวมการทำงานของเซรั่ม

หลังจากวิเคราะห์วิธีการทำงานของเซรั่มและส่วนผสมในโปรโตคอลแล้ว เรามีรูปแบบการทำงานดังต่อไปนี้:

รูปแบบการดำเนินงานของ Serum Order-book

รูปแบบการดำเนินงานข้างต้นได้เปลี่ยนหนังสือสั่งซื้อ Serum ให้เป็นศูนย์และพัฒนาบนผลิตภัณฑ์ต่างๆ เช่น AMM, Derivative เป็นต้น โปรโตคอลและผู้ใช้ทั้งหมดจะสามารถเข้าถึงแหล่งสภาพคล่องจากส่วนกลางในหนังสือสั่งซื้อของตน เซรั่ม และ เซรั่มจะได้คุณค่าคืนจากโครงการ

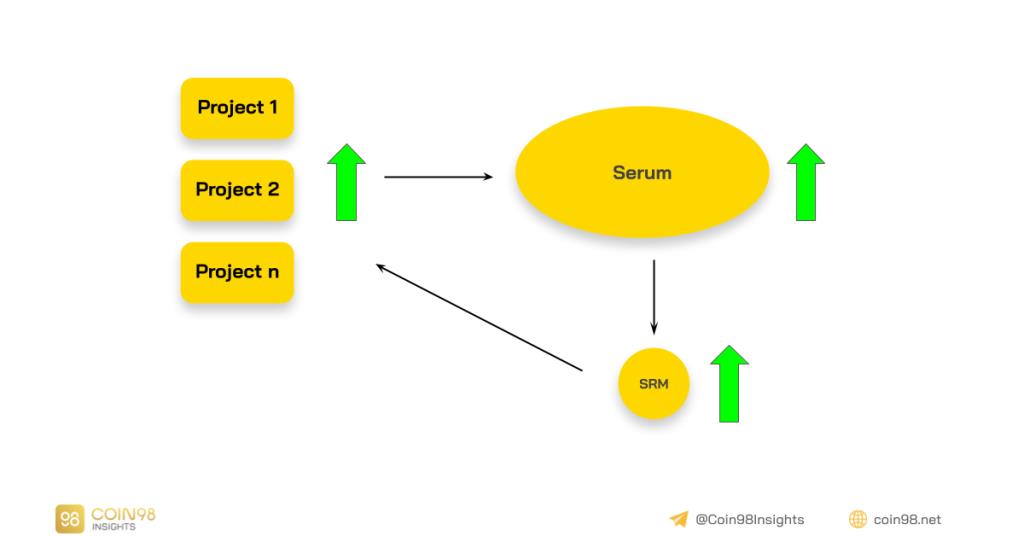

Flywheel of Serum : โครงการดีๆ ถูกสร้างขึ้นบน Serum และดึงดูดผู้ใช้มากขึ้นเรื่อยๆ ⇒ Serum ได้รับความคุ้มค่ามากขึ้น ความต้องการซื้อ SRM เพิ่ม Leverage SRM ด้วยกรณีการใช้งานมากมายจากโครงการในระบบนิเวศ เช่น ลดค่าธรรมเนียมการทำธุรกรรม การใช้ SRM เพื่อฟาร์มหรือเป็นหลักประกัน ฯลฯ ⇒ โครงการในระบบนิเวศดึงดูดผู้ใช้มากขึ้น

มู่เล่ของเซรั่ม

เซรั่มมู่เล่

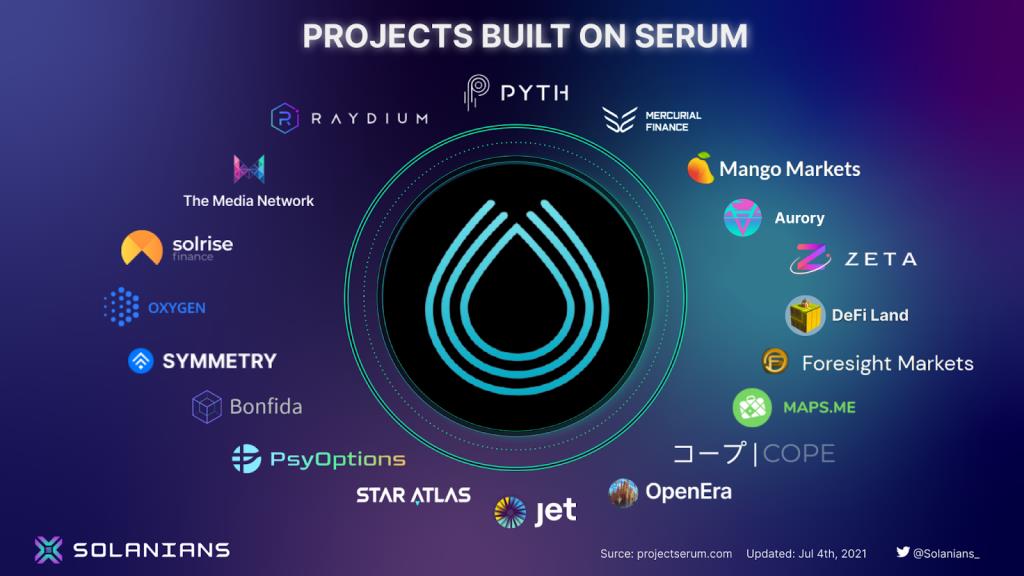

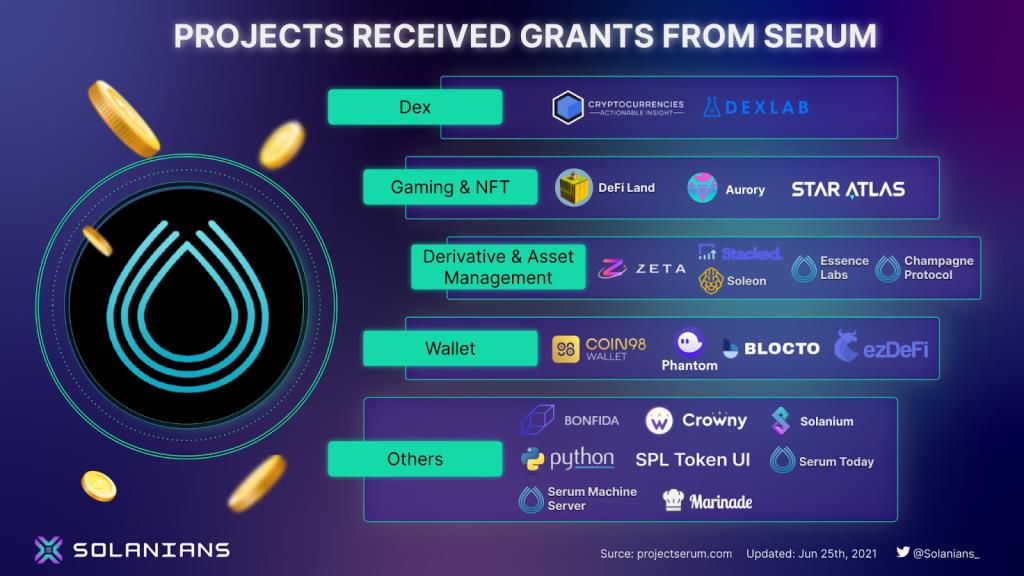

จำนวนโครงการพัฒนาเซรั่ม

เมื่อดูจากตารางด้านบน เราจะเห็นว่า Serum ปัจจุบันนอกจากจะต้องการสร้าง FTX on-chain Serum ใหม่แล้ว ยังมีความทะเยอทะยานที่จะพัฒนาในด้านอื่นๆ อีกมาก เช่น การเล่นเกม โซเชียล

ภาพรวมของโครงการที่สนับสนุนโดย Serum ที่มา: Solanians

นอกจากโครงการที่ได้รับทุนจาก Serum แล้วหรือจะมีหรือจะมีสินค้าที่พัฒนาขึ้นเพื่อรองรับการใช้ Serum นั้น โครงการก็เปรียบเสมือนยักษ์หลับใหลและรอโอกาสที่จะระเบิดในอนาคต

โอกาสในการลงทุนใน Serum

ด้วยแนวคิดที่ว่า "แม่น้ำหลายร้อยสายไหลลงสู่ทะเลเดียว คุณค่าทั้งหมดไปที่เซรั่ม" SRM เป็นโทเค็นที่จะได้รับมูลค่าสูงสุด อย่างไรก็ตาม ดังที่ได้กล่าวไว้ข้างต้น ระบบนิเวศในปัจจุบันมีโครงการไม่มากนักที่มีผลิตภัณฑ์ ปริมาณของ SRM ที่ถูกเผาไหม้เป็นเครื่องพิสูจน์ถึงข้อเท็จจริงที่ว่า Serum ยังไม่ได้รับคุณค่าจาก "แม่น้ำ" อื่นๆ มากเกินไป

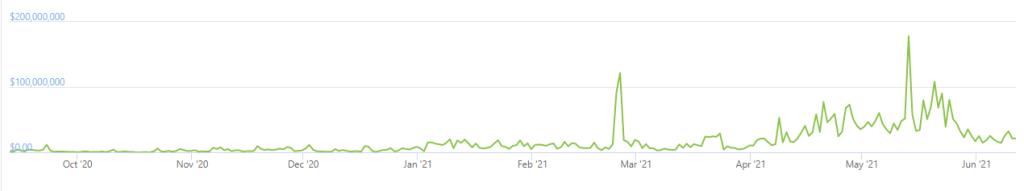

ปริมาณการซื้อขายเซรั่ม

หากคำนวณก่อนการพังทลายของตลาดเมื่อเร็วๆ นี้ ปริมาณการซื้อขายของราคาพื้นของหนังสือสั่งซื้อนี้อยู่ระหว่าง 50 ถึงมากกว่า $100M/วัน ตัวเลขที่น่าประทับใจสำหรับหนังสือสั่งซื้อ DEX อย่างไรก็ตาม ทันทีที่ตลาดเปลี่ยนทิศทาง คุณจะเห็นได้ว่าปริมาณธุรกรรมลดลงอย่างรวดเร็วและไม่สามารถล็อคกระแสเงินสดในระบบนิเวศได้

นอกจากนี้ อุปทานทั้งหมดและ FDV ของ SRM นั้นสูงมาก เราจึงต้องพิจารณาอย่างรอบคอบก่อนตัดสินใจลงทุน

นอกจากนี้ เราควรให้ความสนใจกับโครงการที่มีผลิตภัณฑ์หลักในระบบนิเวศ (การซื้อขายส่วนต่าง, ออปชั่น, ..) และชิ้นส่วนแพลตฟอร์มที่จำเป็น เช่น oracle,...

สรุปและข้อสรุป

Serum เป็นโครงการที่มีความทะเยอทะยานบนระบบนิเวศของ Solana ซึ่งหากประสบความสำเร็จจะเป็นความก้าวหน้าครั้งสำคัญในโลกของการเข้ารหัสลับ

แม้ว่า Serum ในปัจจุบันจะยังสร้างมูลค่าได้ไม่มากนัก แต่ด้วยจำนวนโครงการที่เพิ่มขึ้นเรื่อยๆ ที่กำลังพัฒนาและใช้ประโยชน์จากหนังสือสั่งซื้อของ Serum เราจึงสามารถคาดหวังอนาคตได้อย่างเต็มที่เมื่อลำธารกลายเป็นแม่น้ำ และสระน้ำในหมู่บ้านก็กลายเป็นทะเลอันยิ่งใหญ่

มาวิเคราะห์โมเดลของ Raydium เพื่อดูว่าโมเดลของ Raydium เป็นอย่างไร ทำได้ดีและทำได้ไม่ดีในจุดต่างๆ และจะเปลี่ยนไปพัฒนา dApps อย่างไร

วิเคราะห์แบบจำลอง Lido Finance เพื่อทำความเข้าใจไฮไลท์ของกลไกการทำงานของแต่ละผลิตภัณฑ์และศักยภาพในอนาคตของ Lido

ลิ่นคืออะไร? รูปแบบการดำเนินงานของลิ่นและสร้างรายได้อย่างไร? ตัวลิ่นจะมีฐานะอย่างไรเมื่อเทียบกับ DEX AMM อื่นๆ? เรียนรู้เพิ่มเติมที่นี่

วิเคราะห์และประเมินรูปแบบการดำเนินงานของ Inverse Finance จึงให้มุมมองที่เข้าใจง่ายที่สุดเกี่ยวกับ INV

ทำไม ALPHA ถึงเพิ่มขึ้นอย่างรวดเร็ว? Alpha Homora มีความพิเศษอย่างไร? จะมีโอกาสลงทุนใน ALPHA ในอนาคตหรือไม่? ค้นหาที่นี่

Polkastarter จับมูลค่าของโทเค็น POLS อย่างไร มาวิเคราะห์กลไกการทำงานของ Polkastarter เพื่อทำนายอนาคตและหาโอกาสการลงทุนกับโครงการกัน!

อะไรคือสาเหตุของการเติบโตอย่างรวดเร็วของ QuickSwap? มาวิเคราะห์รูปแบบการทำงานของ QuickSwap เพื่อหาคำตอบกัน

รูปแบบการดำเนินงานของ Curve Finance (CRV) มีความพิเศษอย่างไร? Curve Finance มีโอกาสใดบ้างสำหรับคุณ

วิเคราะห์กลไกการทำงานของ 2 ผลิตภัณฑ์หลักบน DAO Maker: SHO และ DYCO ทำความเข้าใจว่าโครงการสร้างมูลค่าให้กับโทเค็น DAO อย่างไรเพื่อค้นหาโอกาสในการลงทุนด้วยตนเอง

บทความนี้จะแสดงวิธีการคืนโทเค็น ERC20 ที่ส่งผิดพลาดผ่านกระเป๋าเงิน BEP20 และในทางกลับกันในกระเป๋าเงิน Coin98 โดยละเอียดและง่ายดาย!

Raydium คือการแลกเปลี่ยนแบบกระจายอำนาจโดยใช้กลไก AMM พร้อมข้อมูลที่อัปเดตและเคล็ดลับการใช้งานที่ล่าสุดในบทความนี้!

บทความนี้จะแนะนำคุณเกี่ยวกับวิธีใช้ Uniswap รวมถึงการแลกเปลี่ยน เพิ่มสภาพคล่อง และย้ายสภาพคล่องจาก Uniswap V2 เป็น V3 รวมทั้งคุณสมบัติใหม่ล่าสุดที่เกี่ยวข้องกับ DeFi

บทความแสดงวิธีการสร้างและใช้งานกระเป๋าเงิน Coinbase ด้วยวิธีที่ง่ายที่สุดเกี่ยวกับ Crypto และ Blockchain

Mina และ Polygon จะทำงานร่วมกันเพื่อพัฒนาผลิตภัณฑ์ที่เพิ่มความสามารถในการปรับขนาด การตรวจสอบขั้นสูง และความเป็นส่วนตัว

วิเคราะห์และประเมินรูปแบบการทำงานของ Uniswap V2 ซึ่งเป็นโมเดลพื้นฐานที่สุดสำหรับ AMM

การแลกเปลี่ยน Remitano เป็นการแลกเปลี่ยนครั้งแรกที่อนุญาตให้ซื้อและขาย cryptocurrencies ใน VND คำแนะนำในการลงทะเบียน Remitano และซื้อและขาย Bitcoin โดยละเอียดที่นี่!

บทความนี้จะให้คำแนะนำที่สมบูรณ์และละเอียดที่สุดสำหรับการใช้ Tenderize testnet

บทความนี้จะให้คำแนะนำที่สมบูรณ์และละเอียดที่สุดแก่คุณเกี่ยวกับการใช้ Mango Markets เพื่อสัมผัสประสบการณ์การใช้งานเต็มรูปแบบของโครงการใหม่นี้บน Solana

ในตอนแรกของ UNLOCKED Series เราจะเพิ่มการรักษาความปลอดภัยอีกชั้นหนึ่งให้กับกระเป๋าสตางค์ของคุณโดยใช้การตั้งค่าความปลอดภัย