การวิเคราะห์รูปแบบการดำเนินงาน Lido Finance (LIDO) - ความก้าวหน้าในตลาดอนุพันธ์ Stake Derivatives

วิเคราะห์แบบจำลอง Lido Finance เพื่อทำความเข้าใจไฮไลท์ของกลไกการทำงานของแต่ละผลิตภัณฑ์และศักยภาพในอนาคตของ Lido

มาวิเคราะห์โมเดลของ Raydium เพื่อดูว่าโมเดลของ Raydium เป็นอย่างไร ทำได้ดีและทำได้ไม่ดีในจุดต่างๆ และจะเปลี่ยนไปพัฒนา dApps อย่างไร

ดำเนินการต่อในซีรี่ส์ How It Works - ซีรีส์ที่อธิบายและวิเคราะห์รูปแบบการดำเนินงานของโครงการ ฉันจะวิเคราะห์โครงการ AMM DEX อันดับต้น ๆ ของระบบนิเวศ Solana - ชื่อ Raydium

ในฐานะโปรเจ็กต์ DEX อันดับต้นๆ ที่มีการเปิดตัวเกมมากมายนอกเหนือจาก AMM DEX มาดูกันว่าโมเดลของ Raydium นั้นเหมาะกับตลาดปัจจุบันที่ไหนบ้าง ทำดีได้ไม่ดีใน Where และอะไรที่สามารถเปลี่ยนแปลงได้ในการพัฒนา dApp นี้!

ภาพรวมเรเดียม

Raydiumเป็น DEX บนแพลตฟอร์ม Solana ที่ออกแบบโดยมีวัตถุประสงค์เพื่อสนับสนุนการแลกเปลี่ยนและการแลกเปลี่ยนโทเค็นที่เปลี่ยนได้บนแพลตฟอร์มนี้ แม้ว่ามันจะมีความคล้ายคลึงกันมากกับ Uniswap V2 แต่ Raydium ไม่ใช่แค่ DEX ธรรมดา

สินค้าภายใน Raydium

Raydium มีคุณสมบัติมากมายนอกเหนือจาก DEX, AMM DEX และ Order-book DEX ทั้งสองประเภท คุณลักษณะที่รวมไว้ของ Raydium ได้แก่ :

ปัจจุบัน Raydium เป็น DEX ชั้นนำของ Solana ดังนั้นจึงมีประโยชน์มากมายเมื่อเงินไหลเข้าสู่ Solana เมื่อเร็ว ๆ นี้ Raydium ได้ก้าวไปอีกขั้นในการทำให้โปรโตคอล DEX ไม่ได้รับอนุญาต เพื่อให้โครงการต่างๆ สามารถแสดงรายการบน Raydium ได้อย่างอิสระ

ส่วนประกอบ (ผู้ใช้) ภายใน Raydium

ด้วยกลไก AMM DEX ของ Raydium ที่คล้ายกับ Uniswap V2 ส่วนประกอบที่เข้าร่วมในโปรโตคอล AMM DEX ประกอบด้วย:

ด้วยกลไกการสั่งซื้อ เนื่องจากหนังสือสั่งซื้อของ Raydium เป็นหนังสือสั่งซื้อของ Serum DEX ผู้เข้าร่วมโปรโตคอลจะรวมถึง:

โครงการที่คล้ายกัน

โครงการที่คล้ายคลึงกันในอาร์เรย์ DEX ในระบบนิเวศอื่นๆ ได้แก่:

ต่อไป มาเรียนรู้เพิ่มเติมเกี่ยวกับรูปแบบการทำงานของโปรโตคอลภายใน Raydium!

การวิเคราะห์รูปแบบกิจกรรมของเรเดียม

อันดับแรก ผมจะแนะนำคุณเกี่ยวกับรูปแบบการทำงานของโปรโตคอลหลักสองประการของ Raydium ซึ่งเป็น DEX สองตัวในแพลตฟอร์มซึ่งทำหน้าที่เป็นทั้ง 2 โปรโตคอลแรกและแพลตฟอร์มการพัฒนาของ Raydium Raydium เนื่องจากโปรโตคอลที่เพิ่มเข้ามาด้านหลังนั้นส่วนใหญ่ทำงาน เพิ่มมูลค่าให้กับสองโปรโตคอลแรก รวมทั้งเพิ่มมูลค่าให้กับผู้ถือโทเค็น RAY

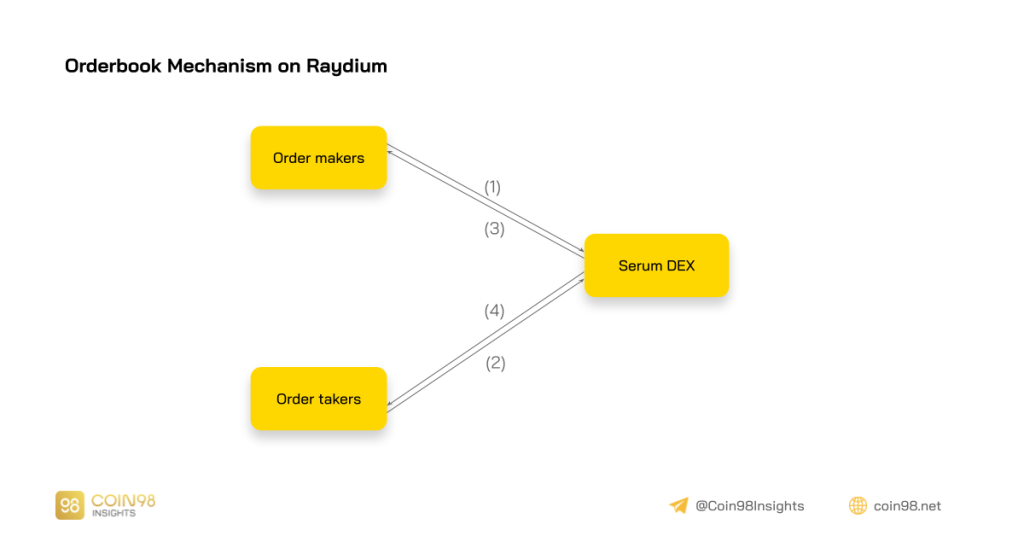

สั่งซื้อหนังสือ DEX Raydium

รูปแบบการดำเนินงาน

DEX แรกของ Raydium คือ DEX แบบสั่งจอง ซึ่งดึงสภาพคล่องโดยตรงจากการแลกเปลี่ยน Serum DEX

Order-book คือกลไกการดำเนินงานของการแลกเปลี่ยนในโลกการเงินแบบดั้งเดิม เช่นเดียวกับกลไกของการแลกเปลี่ยนแบบรวมศูนย์ในตลาดสกุลเงินดิจิทัล นี่คือกลไกที่ประกอบด้วยสองฝ่ายในการทำธุรกรรม: ผู้ทำคำสั่งซื้อและผู้รับคำสั่งซื้อ

งานของผู้สร้างคำสั่งคือกำหนดจำนวนและราคาสำหรับโทเค็นที่ต้องการซื้อขาย คำสั่งซื้อเหล่านี้จะถูกโพสต์ในบัญชีแยกประเภท (สมุดคำสั่งซื้อ) กับผู้ซื้อและผู้ขายสองคน หากผู้รับคำสั่งซื้อยอมรับราคานั้นด้วยปริมาณที่เจาะจง คำสั่งของทั้งสองฝ่ายจะถูกจับคู่ จากนั้นธุรกรรมจะถูกดำเนินการ

(1)ผู้สั่งซื้อสร้างคำสั่งซื้อและส่งใน Serum DEX จากนั้นคำสั่งจะปรากฏบนอินเทอร์เฟซของ Raydium

(2)ผู้สั่งซื้อจะโต้ตอบกับอินเทอร์เฟซหนังสือสั่งซื้อของ Raydium เพื่อรับคำสั่งซื้อจากผู้สั่งซื้อ จากนั้นส่งคำสั่งซื้อนั้นไปที่ Serum DEX และ Serum DEX จะจับคู่คำสั่งสองคำสั่งเพื่อสร้างธุรกรรม

(3)ผู้สั่งซื้อจะได้รับโทเค็นที่ซื้อขายผ่านการชำระโทเค็นคืนและชำระค่าธรรมเนียมการทำธุรกรรม

(4)ผู้สั่งซื้อจะได้รับโทเค็นที่มีการซื้อขายผ่านโทเค็นการชำระ และชำระค่าธรรมเนียมการทำธุรกรรม

เหตุผลในการสั่งซื้อ

เหตุผลที่ DEX ไม่ชอบโซลูชันคำสั่งซื้อนี้เนื่องจากการแลกเปลี่ยนแบบกระจายอำนาจ สภาพคล่องเป็นปัญหาใหญ่ โดยเฉพาะอย่างยิ่งกับโทเค็นใหม่ในรายการ การมีสภาพคล่องน้อยลงจะทำให้ไม่สามารถซื้อขายโทเค็นบนใบสั่งซื้อได้ ดังนั้น กลไก AMM จึงถือกำเนิดขึ้นเพื่อจัดการกับจุดอ่อนของกลไกการสั่งซื้อนี้

ในตลาดที่มีสภาพคล่องน้อย จุดแข็งของ AMM คือสามารถดำเนินการซื้อขายได้ตลอดเวลา อย่างไรก็ตาม ในตลาดที่มีสภาพคล่องสูง การคลาดเคลื่อนของ Orderbook จะเล็กมากและให้ประสบการณ์ผู้ใช้ที่ดีกว่า AMM ดังนั้นจุดสำคัญของกลไก Orderbook คือว่าโทเค็นใน Serum DEX (หรือ Raydium Orderbook DEX) มีสภาพคล่องเพียงพอหรือไม่

เพื่อจัดการกับปัญหานี้ Raydium ไม่ได้เลือกหนึ่งในสองตัวเลือก (AMM หรือ Orderbook) แต่เลือกทั้งสองตัวเลือก สำหรับกลไก Orderbook พวกเขารับสภาพคล่องจำนวนมากโดยตรงจาก Serum DEX และส่งประสบการณ์ที่ราบรื่นให้กับผู้ใช้บนอินเทอร์เฟซของ Raydium เพื่อตอบสนองความต้องการของการซื้อขายคู่โทเค็นที่มีสภาพคล่องสูง

Raydium ยังได้พัฒนา AMM DEX ที่มีกลุ่มสภาพคล่องของตัวเอง เพื่อให้บริการคู่โทเค็นที่มีสภาพคล่องน้อยลง และคุณจะได้สำรวจกลไกดังกล่าวกับเราด้านล่าง

AMM DEX เรเดียม

เหตุผลสำหรับ AMM DEX

ด้วยความได้เปรียบเหนือกลไกการสั่งซื้อซึ่งเป็นความสามารถในการดำเนินการซื้อขายแม้ในตลาดที่มีการคลาดเคลื่อนสูงมากAMM DEXจึงเหมาะสำหรับการซื้อขายโทเค็นที่มีสภาพคล่องต่ำ - โทเค็นส่วนใหญ่ในตลาด เมื่อมีการเปิดตัวใหม่หรือนักลงทุนไม่กี่ราย

ดังนั้น AMM DEX ของ Raydium จึงได้รับการพัฒนาเพื่อรองรับคู่โทเค็นดังกล่าว นอกเหนือจาก Permissionless Pools ที่เพิ่งเปิดตัวใหม่ ซึ่งช่วยให้คู่โทเค็นใด ๆ สามารถจดทะเบียนในการแลกเปลี่ยน (เช่น Uniswap) คู่โทเค็นใด ๆ สามารถซื้อขายบน Raydium โดยไม่คำนึงถึงสภาพคล่องสูง

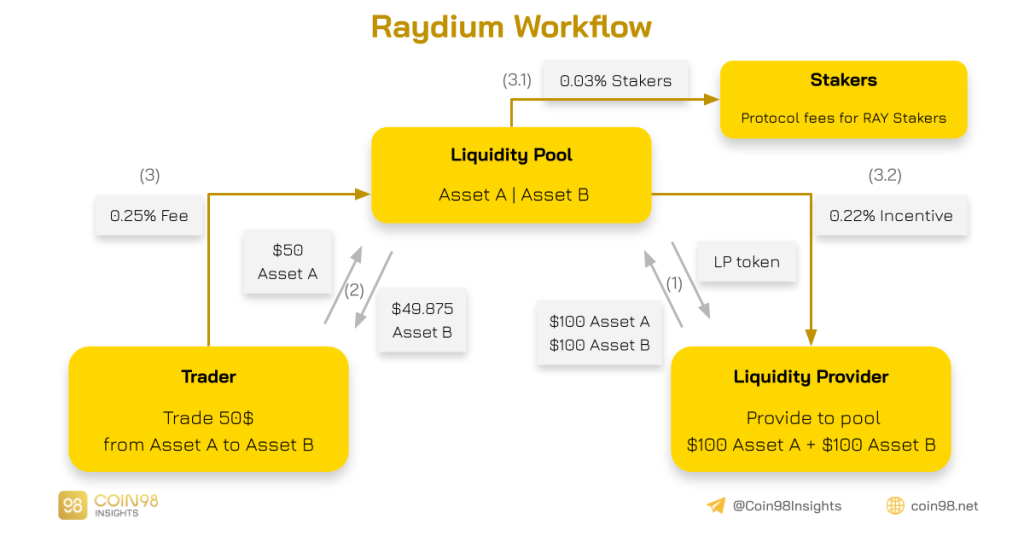

รูปแบบการดำเนินงาน

พูดสั้นๆ เกี่ยวกับกลไก AMM DEX นี้ ฉันจะสรุปรูปแบบการทำงานทั่วไปของพวกเขา

(1)ผู้ให้บริการสภาพคล่องจะจัดหาสภาพคล่องให้กับกลุ่มในอัตราส่วน 1:1 โดยจะได้รับโทเค็น LP ที่แสดงถึงสภาพคล่องที่พวกเขาให้ไว้ในกลุ่ม

(2) ผู้ค้าจะซื้อขายสินทรัพย์และมีค่าธรรมเนียม 0.3% ต่อธุรกรรม

(3) ค่าธรรมเนียมใน Lidiquity Pool จะแบ่งออกเป็น 2 ส่วนคือ

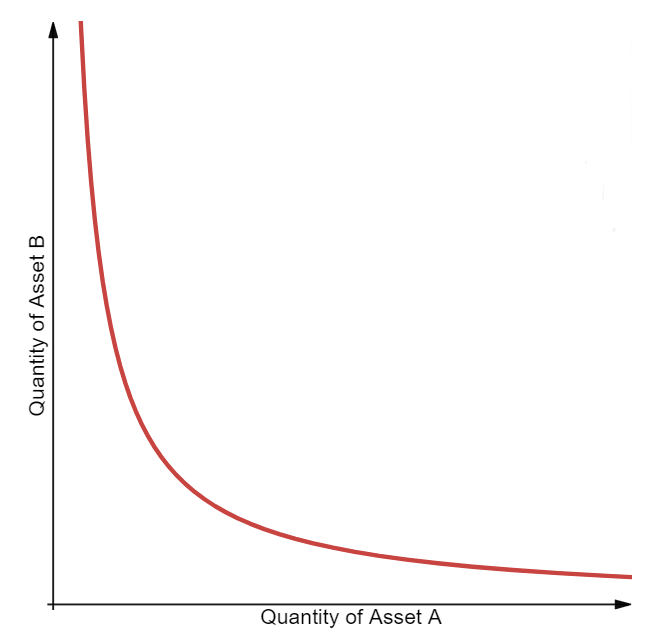

อัลกอริทึมโปรโตคอล

การเทรดบน AMM DEX ของ Raydium จะคำนวณโดยใช้อัลกอริทึมต่อไปนี้:

x*y=k

ในนั้น:

Raydium สร้างขึ้นบน Solana ให้การแลกเปลี่ยนความเร็วสูง ต้นทุนต่ำ และอินเทอร์เฟซที่เป็นมิตรและใช้งานง่าย

การทำฟาร์มบนเรเดียม

การทำนาแบบธรรมดา

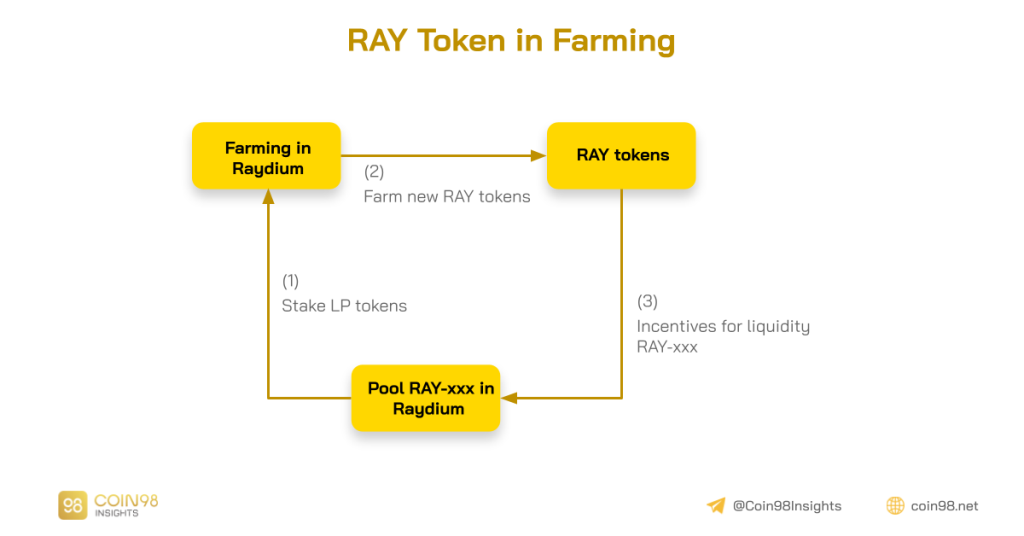

ฟังก์ชั่นการทำฟาร์มบน Raydium มุ่งเน้นไปที่การจัดหาสภาพคล่องที่เพียงพอสำหรับคู่โทเค็น RAY (เช่น RAY/USDT, RAY/USDC, RAY/SOL, RAY/SRM, RAY/ETH)

ซึ่งหมายความว่าเมื่อให้สภาพคล่องสำหรับคู่โทเค็นข้างต้นและนำโทเค็น LP ที่ได้รับมาเดิมพันในฟาร์มของ Raydium คุณจะได้รับโทเค็น RAY เพิ่มเติมนอกเหนือจากค่าธรรมเนียมการทำธุรกรรมของพูลของคู่โทเค็นของพี่ชายที่ให้สภาพคล่อง บัญชี

(1) Pool RAY-xxx จะเพิ่มสภาพคล่องด้วยแรงจูงใจจากการทำการเกษตร

(2) เดิมพัน LP token คู่ RAY-xxx ในการทำฟาร์มเพื่อรับ RAY minted;

(3) ดังนั้นจึงสร้างแรงจูงใจในการจัดหาสภาพคล่องให้กับคู่โทเค็น RAY

นี่เป็นหนึ่งในฟังก์ชันที่ออกแบบมาเพื่อสร้างแรงจูงใจให้ผู้ใช้จัดหาสภาพคล่องให้กับโทเค็น RAY เพื่อช่วยให้ RAY มีสภาพคล่องสูง มี Slippage ต่ำ จึงเป็นการเพิ่มมูลค่าของโทเค็นโครงการโดยอ้อม

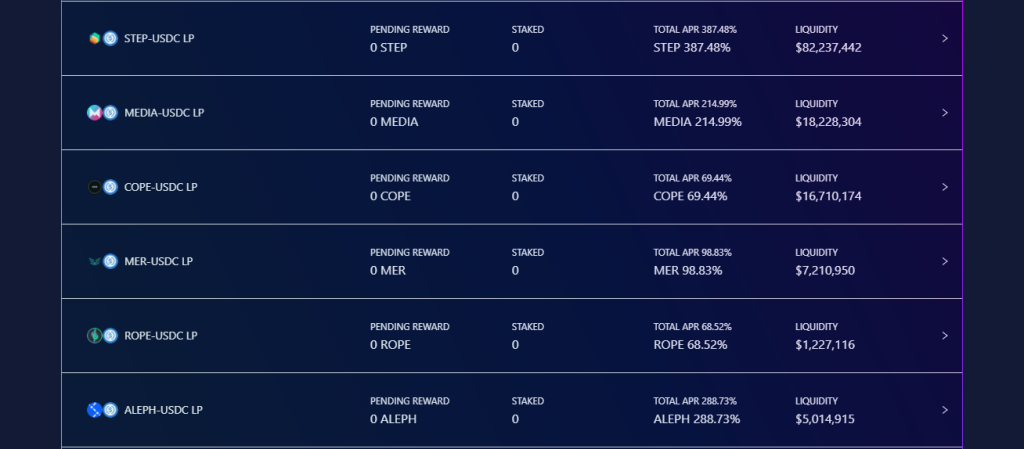

การทำฟาร์มบนฟิวชั่นพูล

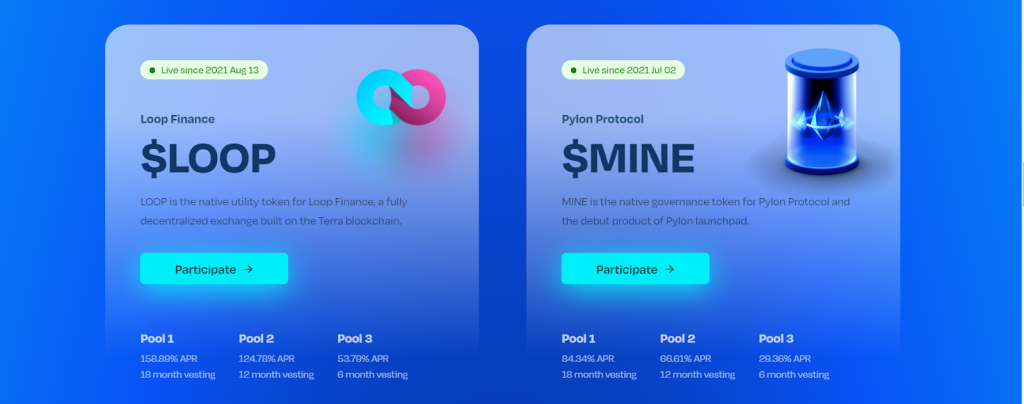

นอกเหนือจากการทำฟาร์มแบบเดิมเพื่อดึงสภาพคล่องสำหรับโทเค็น RAY แล้ว Raydium ยังสนับสนุนโครงการที่แสดงรายการบน Raydium ที่สามารถสร้างแรงจูงใจสำหรับผู้ใช้เพื่อให้มีสภาพคล่องในลักษณะเดียวกัน โดยการมอบโทเค็นโครงการให้กับ LPs ผ่านฟีเจอร์ Fusion Pools

ใน Fusion Pools Raydium อนุญาตให้ผู้ให้บริการสภาพคล่องของคู่โทเค็นคงที่เพื่อทำฟาร์มโทเค็นของโครงการ สิ่งนี้จะทำให้ LPs มีแรงจูงใจเพิ่มเติมในการจัดหาสภาพคล่องให้กับโครงการ ซึ่งเป็นสิ่งจำเป็นสำหรับโครงการใหม่ และยังมีส่วนช่วยในการเพิ่มจำนวน TVL ทั้งหมดบนแพลตฟอร์ม Raydium

(1) จัดให้มีสภาพคล่องสำหรับคู่โทเค็น xxx-USDC

(2) เดิมพัน LP tokens ในการทำฟาร์มเพื่อรับ xxx tokens มากขึ้น

(3) จึงเป็นการสร้างแรงจูงใจให้ผู้ใช้บริการสภาพคล่องต่อไปในอนาคต

นอกจากนี้ Raydium ยังให้ LPs มีคุณสมบัติให้ผลตอบแทนแบบคู่ ซึ่งหมายความว่าเมื่อให้สภาพคล่องสำหรับคู่โทเค็นจำนวนคงที่ (ซึ่งหนึ่งในนั้นคือ RAY) คุณจะฟาร์มทั้งโทเค็น RAY และโทเค็นอื่น ปัจจุบันคู่โทเค็นที่ได้รับผลตอบแทนคู่กับ RAY คือ FIDA, OXY และ MAPS

เช่นเดียวกับการทำฟาร์มทั่วไป สิ่งนี้สร้างแรงจูงใจให้ LPs ในการจัดหาสภาพคล่องเพื่อรักษาสภาพคล่องของ RAY ให้เพียงพอ

อย่างไรก็ตาม การทำฟาร์มโทเค็นอย่างต่อเนื่องอาจทำให้เกิดเงินเฟ้อของโทเค็นได้ง่าย ทำให้ราคาของโทเค็น RAY ได้รับผลกระทบในทางลบ ดังนั้น ทีมพัฒนาจึงใช้โปรโตคอลอื่นเพื่อป้องกันไม่ให้ผู้ถือโทเค็นขายโทเค็น แต่ใช้ในโปรโตคอล นั่นคือโปรโตคอลการปักหลัก

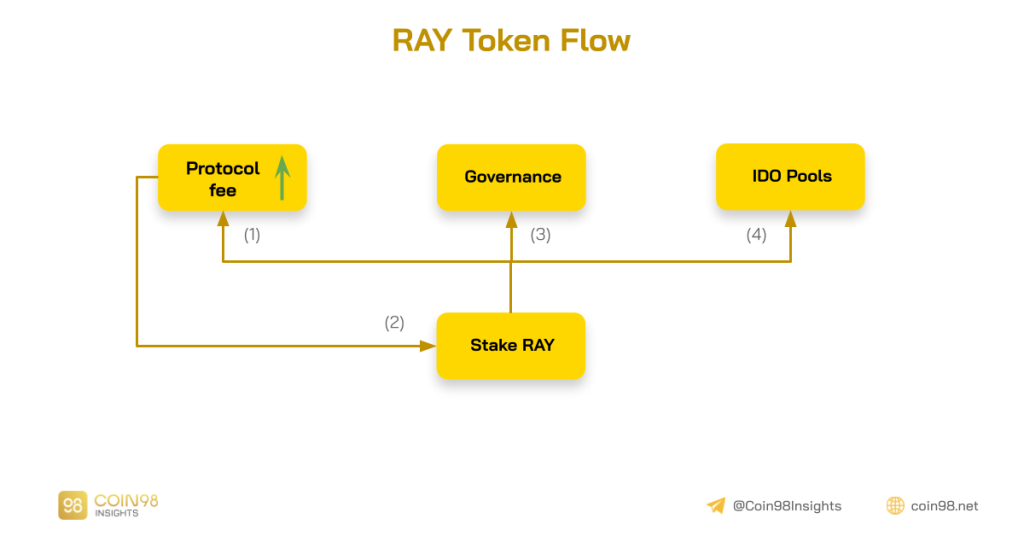

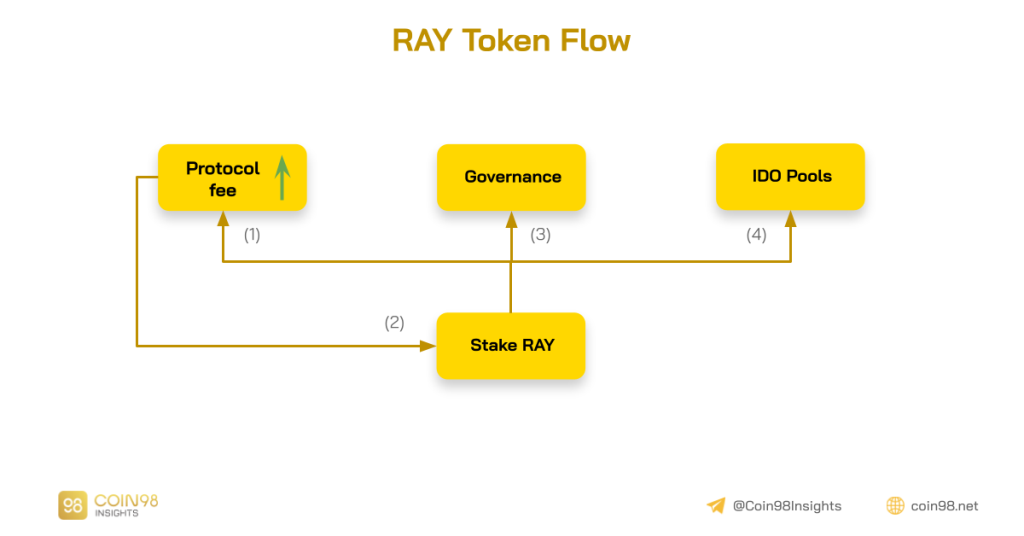

ปักหลักบนเรเดียม

(1) ทางฝั่งผู้ใช้ การปักหลักบน Raydium ช่วยให้พวกเขาได้รับส่วนหนึ่งของค่าธรรมเนียมการทำธุรกรรมของแพลตฟอร์ม

(2) จำนวนค่าธรรมเนียมการทำธุรกรรมนั้นจะถูกใช้เพื่อซื้อ RAY และจ่ายให้กับผู้ใช้ กลไกนี้ฉลาดมาก เนื่องจากค่าธรรมเนียมการทำธุรกรรมของแพลตฟอร์มผู้ใช้กับ RAY จะไม่เพียงเป็นความต้องการซื้อสำหรับ RAY เท่านั้น แต่ยังช่วยให้ผู้ใช้ยังคงเดิมพัน RAY เพื่อรับดอกเบี้ยทบต้นอีกด้วย

(3) นอกจากนี้ Stake RAY ยังช่วยให้ผู้ใช้มีส่วนร่วมในคุณสมบัติอื่นๆ ของแพลตฟอร์ม เช่น การกำกับดูแลแพลตฟอร์ม

(4) และสิทธิ์ในการเข้าร่วม IDO Pools บน AcceleRaytor

โดยรวมแล้ว คุณสมบัติการปักหลักเป็นความต้องการซื้อที่ดีสำหรับโทเค็น RAY ให้คุณค่าแก่ผู้ถือโทเค็นโดยแบ่งค่าธรรมเนียมการทำธุรกรรมแพลตฟอร์มโดยผู้ถือโทเค็น สิทธิ์ในการเข้าร่วมในการกำกับดูแล สิทธิ์ในการเข้าร่วมใน IDO และทำให้การขายลดลง . ความกดดันของ RAY

AcceleRaytor Raydium

คุณลักษณะของ Raydium นี้เป็น Launchpad ซึ่งช่วยให้โครงการต่างๆ สามารถ IDO ได้โดยตรงบนแพลตฟอร์ม Raydium สิ่งนี้ไม่เพียงเพิ่มมูลค่าให้กับโครงการเนื่องจากสามารถเข้าถึงเงินทุนจำนวนมาก แต่ยังเพิ่มมูลค่าให้กับแพลตฟอร์ม Raydium ในหลาย ๆ ด้าน

ประการแรก โครงการที่ IDO จดทะเบียนใน Raydium และมักจะมีปริมาณมากในช่วงแรกๆ ซึ่งทำให้ค่าธรรมเนียมการทำธุรกรรมจำนวนมากมาที่แพลตฟอร์ม ถัดไป ในการเข้าร่วม IDO ผู้เข้าร่วมต้องล็อคจำนวนโทเค็น RAY เป็นเวลา 7 วัน ซึ่งจะช่วยลดแรงกดดันในการขายของ RAY ได้โดยตรงชั่วขณะหนึ่ง และเป็นความต้องการซื้อที่แข็งแกร่งสำหรับนักลงทุนจำนวนมาก

ในความคิดของฉัน เกมนี้เป็นเกมที่ฉลาดมากของทีมพัฒนาผลิตภัณฑ์ เนื่องจาก AcceleRaytor จะนำมูลค่ามหาศาลมาสู่ผลิตภัณฑ์ DEX ของ Raydium และโทเค็น RAY ของโครงการ

Raydium จับมูลค่าของโทเค็น RAY อย่างไร

กรณีการใช้งานของ RAY

ตามที่กล่าวไว้ข้างต้น โทเค็น RAY มีจุดประสงค์หลัก 3 ประการ:

การไหลของมูลค่าของเรเดียม

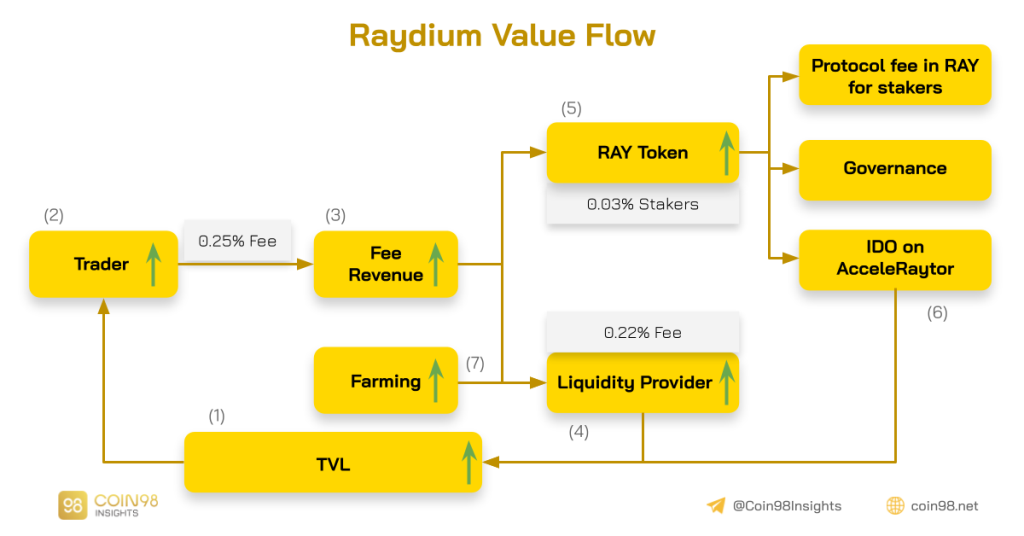

(1)การเติบโตของ TVL จะช่วยให้แพลตฟอร์มดึงดูดเทรดเดอร์มากขึ้นเนื่องจาก Slippage ต่ำและความเร็วในการทำธุรกรรมสูง ค่าธรรมเนียมการทำธุรกรรมเกือบเป็นศูนย์

(2) นักเทรดหลายคนนำปริมาณการซื้อขายมามาก เพิ่มรายได้จากค่าธรรมเนียมการทำธุรกรรม เนื่องจากค่าธรรมเนียมการทำธุรกรรมคำนวณโดยสูตร:

รายได้ค่าธรรมเนียม = ปริมาณ*0.25%

(3) รายได้ค่าธรรมเนียมจะถูกแบ่ง โดย 0.03% ไปที่ผู้ถือ RAY ผ่านการปักหลัก 0.22% ไปที่ผู้ให้บริการสภาพคล่อง

(4) ค่าธรรมเนียมการทำธุรกรรมที่มากขึ้นจะช่วยให้ LP ได้รับรางวัลที่มากขึ้น สร้างแรงจูงใจให้พวกเขาดำเนินการจัดหาสภาพคล่องให้กับโปรโตคอลต่อไป

(5) ในการรับค่าธรรมเนียมการทำธุรกรรมแพลตฟอร์ม ผู้ถือ RAY จะต้องเดิมพัน RAY Stake RAY ยังมีประโยชน์เช่นการมีส่วนร่วมในการกำกับดูแล

(6) เข้าร่วม IDO Pools บน AcceleRaytor โปรเจ็กต์ที่เข้าร่วมใน AcceleRaytor จะถูกลงรายการบน Raydium ด้วยปริมาณเริ่มต้นที่มาก เพิ่มปริมาณธุรกรรมของ TVL และแพลตฟอร์ม

(7) เพื่อส่งเสริมสภาพคล่อง ได้มีการเปิดตัวโครงการเกษตรกรรมรวมทั้งฟิวชันพูลและผลผลิตคู่ นอกเหนือจาก RAY การทำฟาร์มปกติ

การคาดการณ์ในอนาคตของ Raydium

ตามแผนงานโครงการ

ขั้นตอนหนึ่งที่ฉันชื่นชมในด้านโครงการคือพวกเขาเพิ่งเปิด Permissionless Pools เพื่อให้โครงการสามารถแสดงรายการตัวเองบน Raydium ในสองสัปดาห์แรก มีโครงการอีก 40 โครงการที่แสดงรายการโทเค็นบน Raydium ทันที เป็นการพิสูจน์ว่านี่เป็นการเคลื่อนไหวที่สนับสนุนชุมชนอย่างมาก รวมถึงการช่วยให้โครงการเพิ่มการกระจายอำนาจ

นอกจากนี้ โครงการยังให้ข้อมูลเกี่ยวกับการเคลื่อนไหวครั้งต่อไปในอนาคตอันใกล้:

ปัจจุบันค่าธรรมเนียมการทำธุรกรรมบน Raydium มีราคาถูกกว่าแพลตฟอร์ม AMM DEX อื่น ๆ เช่น Uniswap และ Sushiswap โดยมีค่าธรรมเนียมการทำธุรกรรมเพียง 0.25% โดยจะมอบ 0.22% ให้กับ LP และ 0.03% จะถูกแบ่งระหว่างผู้เดิมพัน RAY

บทวิจารณ์ส่วนตัวของ Flywheel ของ Raydium

นอกจากนี้ ในความคิดของฉัน ฉันคิดว่าคุณลักษณะหนึ่งที่ช่วยให้ RAY สามารถลดความต้องการขายได้ต่อไปคือการแนะนำคุณลักษณะสารประกอบอัตโนมัติในการปักหลักและการทำฟาร์ม สิ่งนี้จะช่วยให้กระแสของโทเค็นฟาร์มหมุนเวียน ซึ่งสามารถส่งคืนโดยตรงไปยังพูลฟาร์ม เพื่อลดความต้องการขายสำหรับ RAY และโทเค็นที่ฟาร์ม

ต่อไป เพื่อให้ RAY เพิ่มมูลค่า มู่เล่เกี่ยวกับ IDO Pools จะมีบทบาทสำคัญ เพราะความร้อนแรงของ AcceleRaytor ไม่อาจปฏิเสธได้ หากเรายังคงออก IDO ที่มีคุณภาพ ควบคู่ไปกับการเพิ่มจำนวน RAY ที่ต้องล็อกเพื่อเข้าร่วมใน IDO Pool นี่จะเป็นมู่เล่ที่สำคัญสำหรับโทเค็น RAY

นอกจากนี้ มู่เล่ขนาดใหญ่สำหรับ RAY คือค่าธรรมเนียมการทำธุรกรรม 0.03% สำหรับ RAY Stakers ปริมาณ 24 ชั่วโมงสุดท้ายของ Raydium อยู่ที่ 26 ล้านดอลลาร์ ซึ่งหมายความว่าจะจ่ายค่าธรรมเนียม 7,800 ดอลลาร์ให้กับผู้เดิมพัน เพื่อชดเชยการปล่อยโทเค็น จำนวน RAY ที่ฟาร์มในหนึ่งวันจะต้องน้อยกว่าจำนวนค่าธรรมเนียมที่สร้างขึ้น ปัจจุบัน มีการทำฟาร์มประมาณ 700,000 RAY ต่อวัน นั่นคือ 3 ล้านเหรียญสหรัฐของโทเค็น RAY ถูกสร้างขึ้น - จำนวนมากเมื่อเทียบกับค่าธรรมเนียมการทำธุรกรรมเกือบ 8,000 ดอลลาร์

อย่างไรก็ตาม การเปรียบเทียบนี้ไม่สามารถสะท้อนมูลค่าทั้งหมดของโทเค็น RAY ได้ เนื่องจากดังที่ฉันได้กล่าวไว้ข้างต้น การประเมินมูลค่าโทเค็นขึ้นอยู่กับปัจจัยอื่นๆ (กลุ่ม IDO, การกำกับดูแล, การประเมินมูลค่าในอนาคต, .. .)

เนื่องจากปัจจุบัน Raydium เป็นแพลตฟอร์ม AMM DEX ที่ใหญ่ที่สุดบน Solana การพัฒนา Raydium จะได้รับการสนับสนุนอย่างมากจากการพัฒนาโดยรวมของแพลตฟอร์มนี้อย่างแน่นอน การประเมินมูลค่าของโทเค็น RAY ในความคิดของฉันมาจากการประเมินมูลค่าของปัจจัยสองประการต่อไปนี้:

ดังนั้น ในการทำนายอนาคตของ Raydium ก็อาจจะขึ้นอยู่กับปัจจัยอื่นๆ เช่น การพัฒนาแพลตฟอร์ม Solana (เพราะ Raydium ใช้งานได้บนแพลตฟอร์มเดียวเท่านั้นคือ Solana)

โดยสรุป ปัจจัยที่สามารถกระตุ้นการเติบโตของ RAY อาจเป็น:

คู่มือผู้ใช้ Raydium เข้าร่วม AcceleRaytor IDO รายละเอียด A ถึง Z ที่นี่

สรุป

โดยสรุป ในบทความข้างต้น คุณสามารถสรุปแนวคิดบางประการได้ดังนี้:

ด้านบนคือรูปแบบการทำงานของโครงการ Raydium ซึ่งเป็นผู้นำ DEX บน Solana หากคุณมีคำถามใด ๆ คุณสามารถแสดงความคิดเห็นด้านล่างบทความ ฉันจะตอบคำถามเหล่านั้น พบกันใหม่ในบทความ How it works!

แหล่งอ้างอิง:

วิเคราะห์แบบจำลอง Lido Finance เพื่อทำความเข้าใจไฮไลท์ของกลไกการทำงานของแต่ละผลิตภัณฑ์และศักยภาพในอนาคตของ Lido

ลิ่นคืออะไร? รูปแบบการดำเนินงานของลิ่นและสร้างรายได้อย่างไร? ตัวลิ่นจะมีฐานะอย่างไรเมื่อเทียบกับ DEX AMM อื่นๆ? เรียนรู้เพิ่มเติมที่นี่

วิเคราะห์และประเมินรูปแบบการดำเนินงานของ Inverse Finance จึงให้มุมมองที่เข้าใจง่ายที่สุดเกี่ยวกับ INV

วิเคราะห์กลไกการออกฤทธิ์ของแต่ละผลิตภัณฑ์ของ Serum ได้แก่ Serum DEX, GUI Sharing, Pools เพื่อให้เข้าใจแนวคิดมากขึ้น: ทุกค่านิยมไปที่ Serum!

ทำไม ALPHA ถึงเพิ่มขึ้นอย่างรวดเร็ว? Alpha Homora มีความพิเศษอย่างไร? จะมีโอกาสลงทุนใน ALPHA ในอนาคตหรือไม่? ค้นหาที่นี่

Polkastarter จับมูลค่าของโทเค็น POLS อย่างไร มาวิเคราะห์กลไกการทำงานของ Polkastarter เพื่อทำนายอนาคตและหาโอกาสการลงทุนกับโครงการกัน!

อะไรคือสาเหตุของการเติบโตอย่างรวดเร็วของ QuickSwap? มาวิเคราะห์รูปแบบการทำงานของ QuickSwap เพื่อหาคำตอบกัน

รูปแบบการดำเนินงานของ Curve Finance (CRV) มีความพิเศษอย่างไร? Curve Finance มีโอกาสใดบ้างสำหรับคุณ

วิเคราะห์กลไกการทำงานของ 2 ผลิตภัณฑ์หลักบน DAO Maker: SHO และ DYCO ทำความเข้าใจว่าโครงการสร้างมูลค่าให้กับโทเค็น DAO อย่างไรเพื่อค้นหาโอกาสในการลงทุนด้วยตนเอง

บทความนี้จะแสดงวิธีการคืนโทเค็น ERC20 ที่ส่งผิดพลาดผ่านกระเป๋าเงิน BEP20 และในทางกลับกันในกระเป๋าเงิน Coin98 โดยละเอียดและง่ายดาย!

Raydium คือการแลกเปลี่ยนแบบกระจายอำนาจโดยใช้กลไก AMM พร้อมข้อมูลที่อัปเดตและเคล็ดลับการใช้งานที่ล่าสุดในบทความนี้!

บทความนี้จะแนะนำคุณเกี่ยวกับวิธีใช้ Uniswap รวมถึงการแลกเปลี่ยน เพิ่มสภาพคล่อง และย้ายสภาพคล่องจาก Uniswap V2 เป็น V3 รวมทั้งคุณสมบัติใหม่ล่าสุดที่เกี่ยวข้องกับ DeFi

บทความแสดงวิธีการสร้างและใช้งานกระเป๋าเงิน Coinbase ด้วยวิธีที่ง่ายที่สุดเกี่ยวกับ Crypto และ Blockchain

Mina และ Polygon จะทำงานร่วมกันเพื่อพัฒนาผลิตภัณฑ์ที่เพิ่มความสามารถในการปรับขนาด การตรวจสอบขั้นสูง และความเป็นส่วนตัว

วิเคราะห์และประเมินรูปแบบการทำงานของ Uniswap V2 ซึ่งเป็นโมเดลพื้นฐานที่สุดสำหรับ AMM

การแลกเปลี่ยน Remitano เป็นการแลกเปลี่ยนครั้งแรกที่อนุญาตให้ซื้อและขาย cryptocurrencies ใน VND คำแนะนำในการลงทะเบียน Remitano และซื้อและขาย Bitcoin โดยละเอียดที่นี่!

บทความนี้จะให้คำแนะนำที่สมบูรณ์และละเอียดที่สุดสำหรับการใช้ Tenderize testnet

บทความนี้จะให้คำแนะนำที่สมบูรณ์และละเอียดที่สุดแก่คุณเกี่ยวกับการใช้ Mango Markets เพื่อสัมผัสประสบการณ์การใช้งานเต็มรูปแบบของโครงการใหม่นี้บน Solana

ในตอนแรกของ UNLOCKED Series เราจะเพิ่มการรักษาความปลอดภัยอีกชั้นหนึ่งให้กับกระเป๋าสตางค์ของคุณโดยใช้การตั้งค่าความปลอดภัย