การวิเคราะห์รูปแบบกิจกรรมเรย์เดียม (RAY) - โปรโมเตอร์การเจริญเติบโตของเรเดียม

มาวิเคราะห์โมเดลของ Raydium เพื่อดูว่าโมเดลของ Raydium เป็นอย่างไร ทำได้ดีและทำได้ไม่ดีในจุดต่างๆ และจะเปลี่ยนไปพัฒนา dApps อย่างไร

ลิ่นคืออะไร? รูปแบบการดำเนินงานของลิ่นและสร้างรายได้อย่างไร? ตัวลิ่นจะมีฐานะอย่างไรเมื่อเทียบกับ DEX AMM อื่นๆ? เรียนรู้เพิ่มเติมที่นี่

ไม่ใช่เกมของตลาด DeFi Avalanche ยังมี AMM DEX ที่เรียกว่า Pangolin ดังนั้นในโพสต์ของวันนี้ ผมจะกล่าวถึงข้อมูลบางส่วนดังต่อไปนี้:

โปรดเริ่มเรียนรู้เกี่ยวกับตัวนิ่มผ่านบทความด้านล่าง

ภาพรวมของลิ่น

ลิ่นคืออะไร?

ตัว ลิ่นเป็นโครงการอันดับ 1 ในด้าน AMM DEX ของระบบนิเวศ Avalanche โดยเฉพาะอย่างยิ่ง Pangolin คือทางแยกของ Uniswap V2 บวกกับการปรับปรุงบางอย่างในโทเค็น ซึ่งทำงานบนบล็อกเชนของ Avalanche (Ethereum EVM)

จุดเด่นและข้อจำกัดของลิ่น

เมื่อเทียบกับโครงการ AMM DEX อื่นๆ ในตลาด ตัวลิ่นมีไฮไลท์ไม่มาก TVL และฐานผู้ใช้ไม่สูง อย่างไรก็ตาม นี่คือ AMM DEX ซึ่งถือเป็นศูนย์รวมสภาพคล่องสำหรับระบบ Avalanche ทั้งหมด ดังนั้น Pangolin จึงมีบทบาทสำคัญมากสำหรับโปรโตคอล Avalanche อื่นๆ

Avalanche ทำงานร่วมกับ 3 เชน:

เนื่องจากการดำเนินการโอนสินทรัพย์ที่ซับซ้อนจาก X-Chain ไปยัง C-Chain ทำให้ Pangolin ถูกจำกัดผู้ใช้จำนวนมาก ผู้ใช้ปัจจุบันของ Pangolin ส่วนใหญ่เป็นชุมชนของผู้ติดตามและแฟนๆ ของระบบนิเวศ Avalanche แทนที่จะเป็นชุมชนขนาดใหญ่อย่าง Uniswap

โครงการที่คล้ายกัน

ฉันจะสรุป AMM DEX ที่โดดเด่นบางส่วนตามระบบนิเวศในส่วนด้านล่าง:

วิเคราะห์รูปแบบกิจกรรมของลิ่น

ผลิตภัณฑ์ของลิ่น

ตัวนิ่มมีผลิตภัณฑ์ AMM DEX ที่ไม่เหมือนใครสำหรับผู้ใช้ ซึ่งสามารถจัดหาสภาพคล่องและสินทรัพย์ทางการค้าบนเครือข่าย Avalanche ปัจจุบันตัวลิ่นไม่มีคุณสมบัติพิเศษอื่นใด

ปาร์ตี้กับตัวลิ่น

Pangolin AMM มีกลไกการดำเนินการที่ค่อนข้างคล้ายกับ Uniswap v2 ซึ่งจะมี 2 ฝ่ายที่เกี่ยวข้อง:

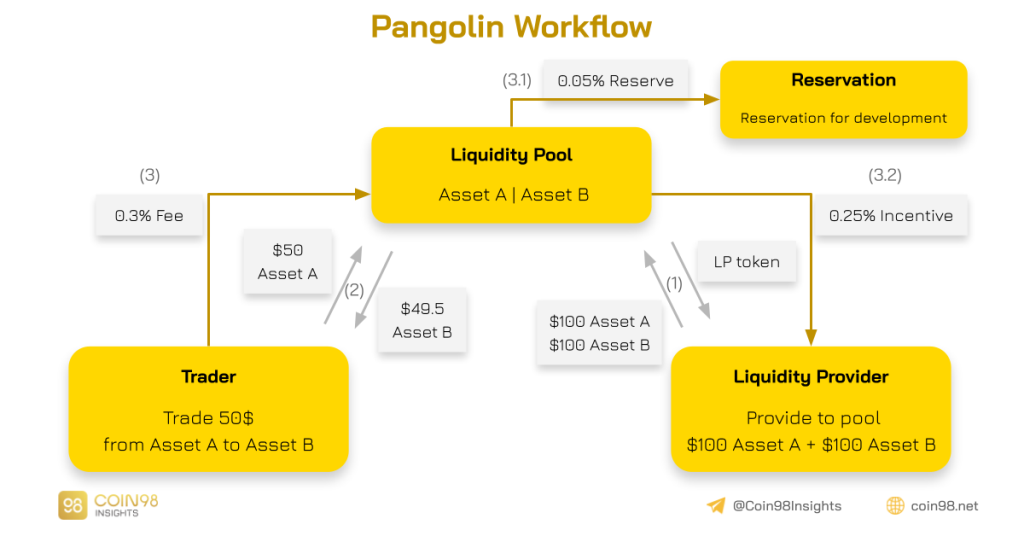

รูปแบบการทำงานของลิ่น

รูปแบบการทำงานของลิ่น

รูปแบบการทำงานของลิ่นนั้นค่อนข้างง่ายและทำงานตามขั้นตอนต่อไปนี้ ฉันมีหมายเลขที่สอดคล้องกันในภาพด้านบน

(1) เพื่อให้การแลกเปลี่ยนตัวนิ่มมีสภาพคล่อง ผู้ให้บริการสภาพคล่องจะเพิ่มสภาพคล่องให้กับกลุ่มในอัตรา 1/1 และรับโทเค็น LP ที่แสดงถึงความเป็นเจ้าของสินทรัพย์ในพูล

(2) ผู้ใช้/ผู้ค้าจะซื้อขายจากสินทรัพย์หนึ่งไปยังอีกสินทรัพย์หนึ่ง พวกเขาจะมีค่าธรรมเนียม 0.3% ต่อการทำธุรกรรม หากปริมาณการซื้อขายของผู้ซื้อขายมากเกินไป ทำให้เกิดความคลาดเคลื่อนของธุรกรรมสูง การแลกเปลี่ยนจะเตือนผู้ใช้

(3) หลังจากได้รับลิ่นจะได้รับค่าธรรมเนียมการทำธุรกรรม 0.3% 0.05% จะถูกใส่เข้าไปในกองทุนสำรองเพื่อการพัฒนาโครงการ (3.1) ค่าธรรมเนียมการทำธุรกรรม 0.25% จะมอบให้กับผู้ให้บริการสภาพคล่อง (3.2) )

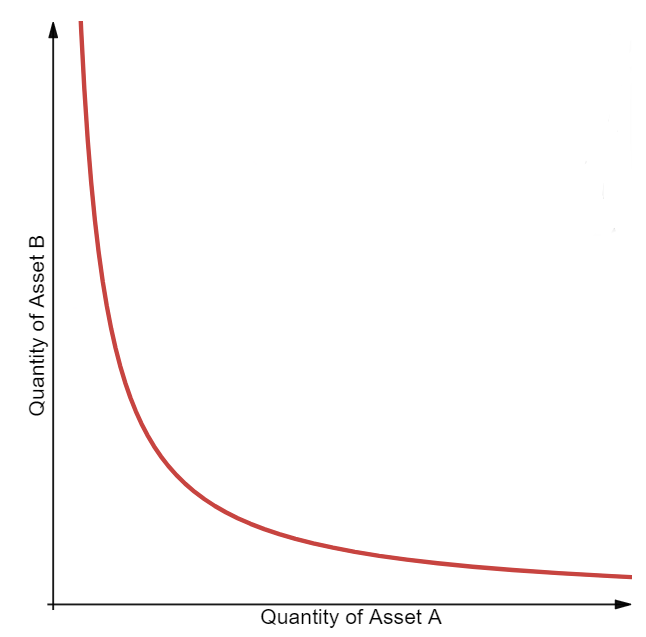

อัลกอริทึมของลิ่น

ลิ่นใช้อัลกอริธึมเดียวกับ Uniswap ธุรกรรมจะถูกคำนวณด้วยสูตรต่อไปนี้:

x*y=k

ในนั้น:

โมเดลสระน้ำบนตัวลิ่น

1. กลไกการจัดการกลุ่มสภาพคล่อง

ฉันจะแนะนำสองสามประเด็นเกี่ยวกับกลไกการจัดการกลุ่มสภาพคล่อง ปัจจุบันในตลาดมีสองกลไกคือ Centralized Administration และ Decentralized Administration (Permissionless) โดยที่ตัวลิ่นใช้กลไกแบบ Permissionless โปรดดูความแตกต่างด้านล่าง

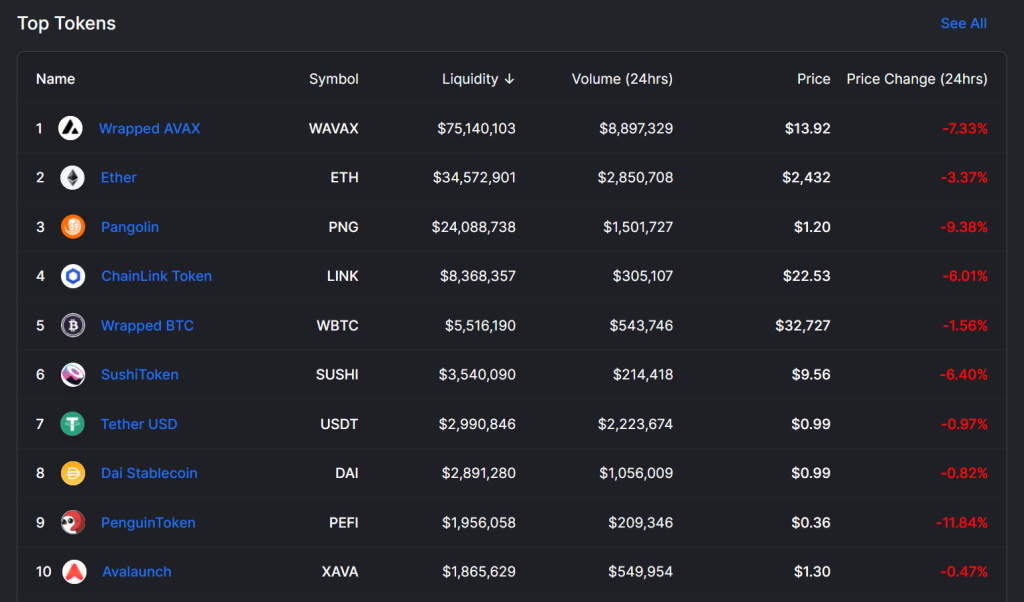

2. คุณสมบัติหลักของตัวลิ่น

หากพูลใน Uniswap เชื่อมโยงกับ Ethereum (ETH) ทั้งหมดใน Pangolin คู่สินทรัพย์จะเชื่อมโยงกับAvalanche (AVAX ) AVAX ยังเป็นสินทรัพย์ที่มีสภาพคล่องมากที่สุด ซึ่งมากกว่ามูลค่าของตัวลิ่น (PNG) ถึงสามเท่า

เปรียบเทียบรุ่น Pangolin กับ AMM DEX . อื่นๆ

เมื่อเทียบกับ AMM DEX อื่นๆ ในตลาด Pangolin ได้พิสูจน์แล้วว่าค่อนข้าง "อ่อนแอ" เมื่อไม่มีคุณสมบัติที่โดดเด่นมากมาย แม้แต่ทางแยกจาก Uniswap 100% แต่ประสิทธิภาพยังแย่มาก

เพื่อให้ AMM DEX ประสบความสำเร็จและได้รับการสนับสนุนจากชุมชน พวกเขาจะต้องได้รับการสนับสนุนจากหลายปัจจัย ฉันจะแสดงรายการปัจจัยสำคัญสองประการด้านล่าง

คุณสมบัติ: AMM DEX พยายามพัฒนาคุณสมบัติหรือผลิตภัณฑ์ใหม่หรือไม่ ฉันจะดูโครงการ AMM DEX บางโครงการที่ทำงานได้อย่างมีประสิทธิภาพเพื่อช่วยให้คุณเปรียบเทียบ

โทเค็น:นี่คือกลไกที่สร้างขึ้นโดยมีวัตถุประสงค์เพื่อช่วยให้ผู้ใช้มีแรงจูงใจในการถือโทเค็นดั้งเดิมของแพลตฟอร์มนั้น ฉันจะให้รายละเอียดเกี่ยวกับโทเค็น PNG ด้านล่างสำหรับคุณ

ลิ่นจับมูลค่าของโทเค็น PNG ได้อย่างไร

ใช้กรณีของโทเค็น PNG

ลิ่นเป็นตัวจับมูลค่าสำหรับ PNG ใน 2 วิธีหลัก:

ปัจจุบันแพลตฟอร์ม Pangolin กำลังเก็บค่าธรรมเนียมการทำธุรกรรม 0.3% จากผู้ค้า ผู้ให้บริการสภาพคล่องใน PNG Pools จะได้รับค่าธรรมเนียมการทำธุรกรรม 0.25% ส่วนที่เหลือ 0.05% จะถูกจัดเก็บและไม่มีแผนเฉพาะ

ชุมชนได้เสนอให้แจกจ่ายค่าธรรมเนียมเพิ่มเติม 0.05% ให้กับผู้ถือ PNG อย่างไรก็ตาม เรื่องนี้ยังไม่ได้รับการอนุมัติ ฉันจะวิเคราะห์เพิ่มเติมเกี่ยวกับมูลค่าที่แท้จริงของ PNG ด้านล่าง

ไฮไลท์เกี่ยวกับโทเค็น PNG

1. การแจกจ่ายโทเค็น PNG

จุดเด่นของโทเค็น PNG คือ 100% ของอุปทานทั้งหมดจะถูกแจกจ่ายให้กับชุมชนผ่านรูปแบบของการขุดสภาพคล่องและAirdropไม่มีการขายแบบเปิด ไม่มีโทเค็นสำหรับทีมพัฒนา

สิ่งนี้ทำให้ผู้ถือ PNG มีความอุ่นใจว่าราคาของโทเค็นจะไม่ถูกกดดันจากการขายมากเกินไปจากผู้ที่ซื้อในราคาที่ต่ำกว่า ในขณะเดียวกัน กระตุ้นให้ผู้ใช้จัดหาสภาพคล่องให้กับตัวนิ่มเพื่อรับ PNG เนื่องจากกลไกการชดเชยที่ยุติธรรม ไม่ได้จัดลำดับความสำคัญของผลประโยชน์ให้ใคร

2. ปลดล็อกโทเค็น PNG

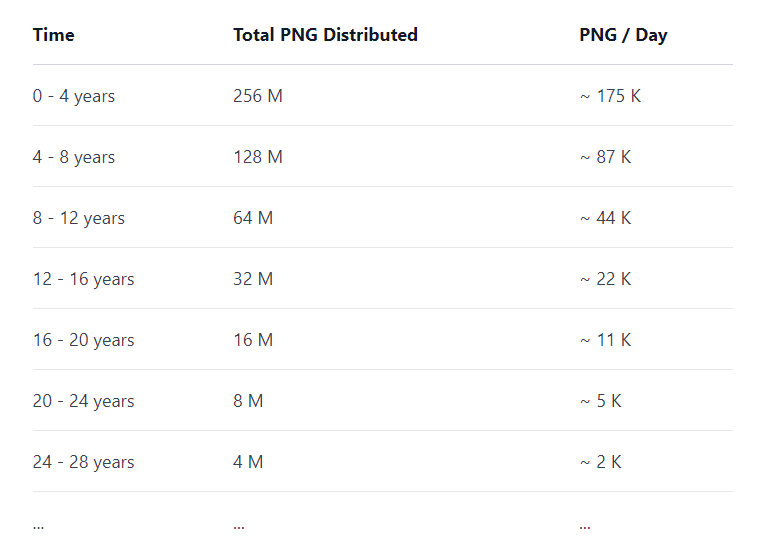

ไฮไลท์ที่สองคือกลไกการปลดล็อกโทเค็นของ Pangolin ทุกๆ 4 ปี จำนวนโทเค็น PNG ที่แจกจ่ายผ่านพูลจะลดลงครึ่งหนึ่ง ด้วยอุปทานทั้งหมด 538,000,000 PNG ตัวนิ่มต้องใช้เวลา 36 ปีในการปลดล็อกโทเค็นทั้งหมด

คุณรู้สึกคุ้นเคยหรือไม่? นี่คือกลไกของการกระจายรางวัลของ Bitcoin ให้กับนักขุดเมื่อเวลาผ่านไป ทุกๆ 4 ปี รางวัลจะลดลงครึ่งหนึ่ง นี่คือกลไกที่สร้างความขาดแคลนให้กับโทเค็น PNG

อย่างไรก็ตาม จะแตกต่างกันมากหากเปรียบเทียบกับBitcoin (BTC)เนื่องจาก BTC เป็นสินทรัพย์ที่เป็นที่รู้จักและเป็นที่ยอมรับอยู่แล้วด้วยมูลค่าตลาดมากกว่า 600 พันล้านดอลลาร์ และมูลค่าตลาดของ PNG อยู่ที่ประมาณ 25 ล้านดอลลาร์เท่านั้น

โทเค็น PNG ต้องการสิ่งจูงใจสำหรับผู้ถือมากกว่ากลไกในการสร้างความขาดแคลน ไม่ต้องพูดถึง 36 ปีเป็นเวลานานมากในตลาด crypto ตราบใดที่ไม่มีการรับประกันว่าทีม Pangolin จะยังคงพัฒนาผลิตภัณฑ์ต่อไป

การโต้เถียงเกี่ยวกับโทเค็น PNG

นี่เป็นหนึ่งในประเด็นที่เป็นข้อขัดแย้งในธรรมาภิบาลลิ่น คุณสามารถดูรายละเอียดเกี่ยวกับปัญหานี้ได้ที่นี่ อันที่จริง ตัวนิ่มแทบไม่ให้ประโยชน์แก่ผู้ถือ PNG เลย นอกจากการเป็นคู่สินทรัพย์สำหรับกลุ่มสภาพคล่องบางส่วน

สิ่งนี้สะท้อนให้เห็นโดยตรงในราคาของโทเค็น PNG เมื่อเวลาผ่านไป ตั้งแต่เปิดตัวจนถึงปัจจุบัน ราคาของ PNG ลดลงอย่างต่อเนื่อง เมื่อเทียบกับราคาจดทะเบียนที่ 11 ดอลลาร์ ราคาปัจจุบันลดลง 10 เท่าของมูลค่าเดิม

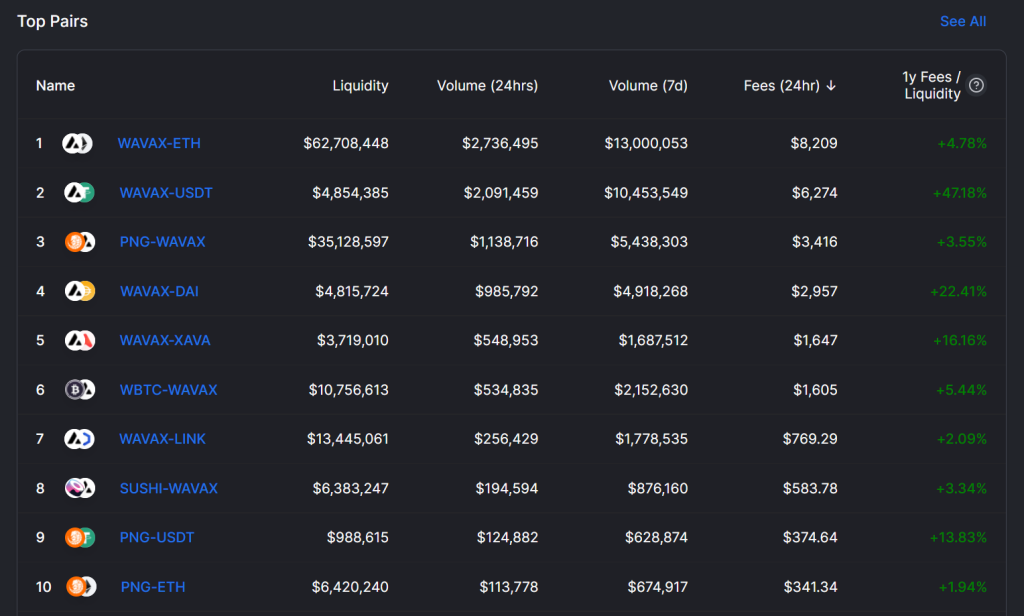

กลุ่มสภาพคล่องที่ให้มูลค่าสูงสุดแก่ผู้ถือ PNG คือ PNG/WAVAX โดยมีค่าธรรมเนียมการทำธุรกรรม 3,400 ดอลลาร์/วัน ตามด้วย PNG/USDT โดยมีค่าธรรมเนียมการทำธุรกรรม 370 ดอลลาร์ นี่เป็นจำนวนแรงจูงใจเล็กน้อย หากฉันเป็นผู้เข้าร่วม Farming ใน Pangolin ฉันจะขาย PNG ที่มีความสำคัญในฟาร์มด้วย AVAX

คุณสามารถเปรียบเทียบได้ โทเค็น PNG อยู่ภายใต้แรงกดดันในการปลดล็อกโทเค็นสูงถึง 175,000 PNG/วัน เทียบเท่ากับ $967,000 แต่ค่าธรรมเนียมการทำธุรกรรมน้อยกว่า $30,000/วัน สิ่งนี้ไม่สมดุลจริง ๆ และไม่ก่อให้เกิดประโยชน์ใด ๆ แก่ผู้ถือ PNG

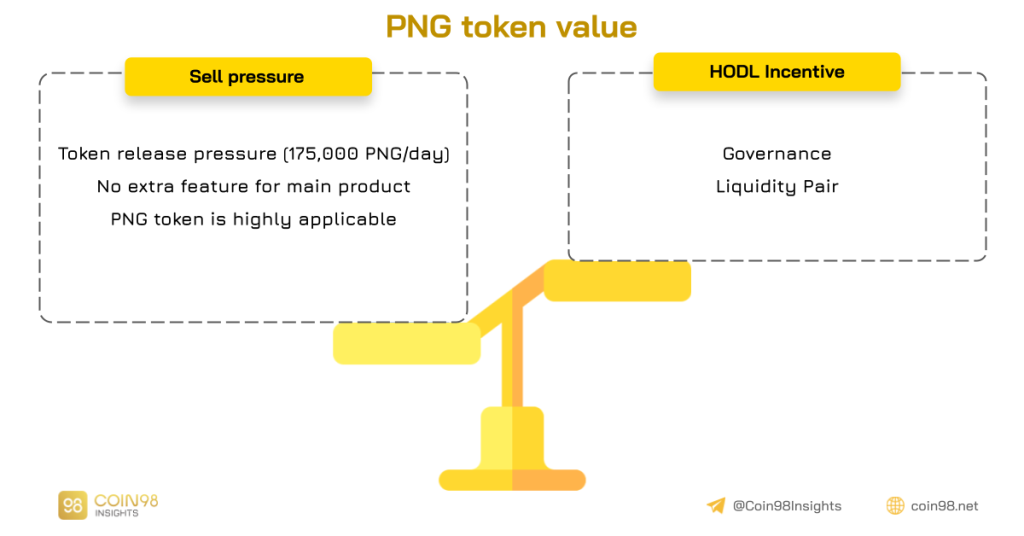

การเปรียบเทียบระหว่างไดนามิกของ HODL กับแรงกดดันในการขายโทเค็น PNG

มูลค่าของโทเค็น PNG

ราคาโทเค็น = มูลค่าปัจจุบัน (การกำกับดูแล + สิ่งจูงใจที่ได้รับจากค่าธรรมเนียมการทำธุรกรรม - แรงกดดันในการปล่อยโทเค็น) + มูลค่าในอนาคตที่คาดหวัง (เร็วๆ นี้,...)

ในนั้น:

1 วัน = 175,000 PNG = 967,000 ดอลลาร์

1 วัน = $3,400*(PNG/WAVAX) + $370*(PNG/USDT) = $3,770

⇒ รายได้ไม่สามารถชดเชยแรงดันการคายประจุได้

จากมุมมองส่วนตัว ราคาของโทเค็น PNG สูงกว่ามูลค่าจริง เพื่อให้โทเค็น PNG ปราศจากแรงกดดัน รายได้ที่มาจากโทเค็น PNG LP อย่างน้อยต้องเท่ากับมูลค่าของจำนวนโทเค็นที่ปล่อยออกมาต่อวัน (รายได้ = มูลค่าการปล่อยโทเค็น)

มู่เล่

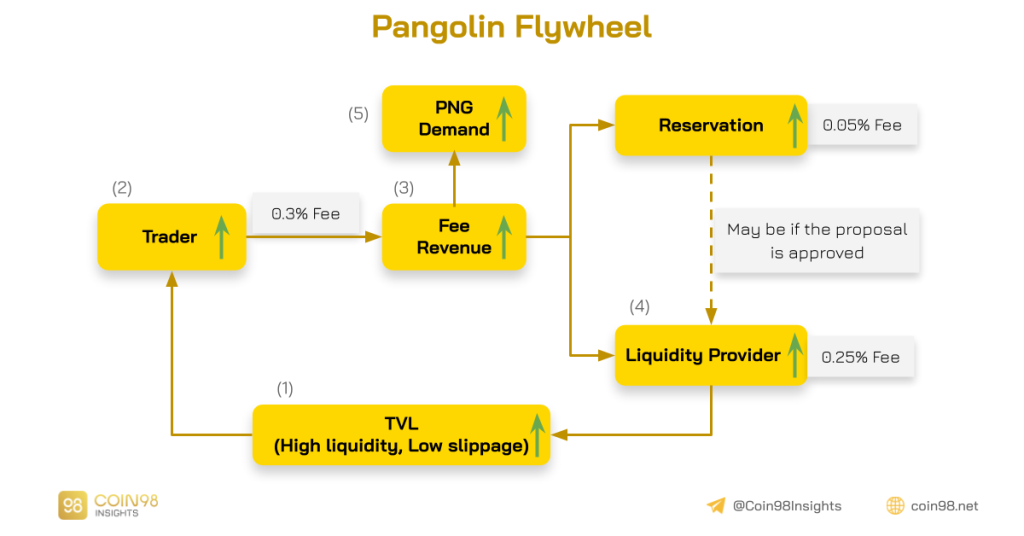

จากการวิเคราะห์ข้างต้น จะเห็นได้ว่าตัวลิ่นดูเหมือนจะเน้นที่ผลิตภัณฑ์หลัก (AMM DEX) เท่านั้น โดยไม่สนใจกรณีการใช้งานของโทเค็น PNG มากนัก

เมื่อ AMM DEX ดีขึ้น => (1) TVL และสภาพคล่องเพิ่มขึ้น => (2) ประสบการณ์การซื้อขายที่ดีขึ้น => (3) รายได้จากค่าธรรมเนียมการทำธุรกรรมเพิ่มขึ้น => (4) ค่าธรรมเนียมผู้ให้บริการสภาพคล่องเพิ่มขึ้น => (5) แรงผลักดันในการซื้อโทเค็น PNG เพื่อเสริมสภาพคล่องให้กับตัวลิ่นเพิ่มขึ้น

นอกจากนี้ การจองสามารถแจกจ่ายต่อให้กับผู้ถือ PNG ได้อย่างสมบูรณ์ หากข้อเสนอได้รับฉันทามติจากชุมชน

ตัวลิ่นกิจกรรมบำรุงรักษาตัวลิ่น

โซลูชันเพื่อสร้างมูลค่าให้กับโทเค็น PNG

จากส่วนต่างๆ ข้างต้น คุณจะเห็นว่ากรณีการใช้งานของโทเค็น PNG มีไม่มาก และการออกแบบโทเค็นดังกล่าวไม่เป็นประโยชน์ต่อผู้ถือ PNG ดังนั้นฉันขอเสนอวิธีแก้ปัญหาด้านล่าง

การเดิมพันแบบโทเค็นเดียว

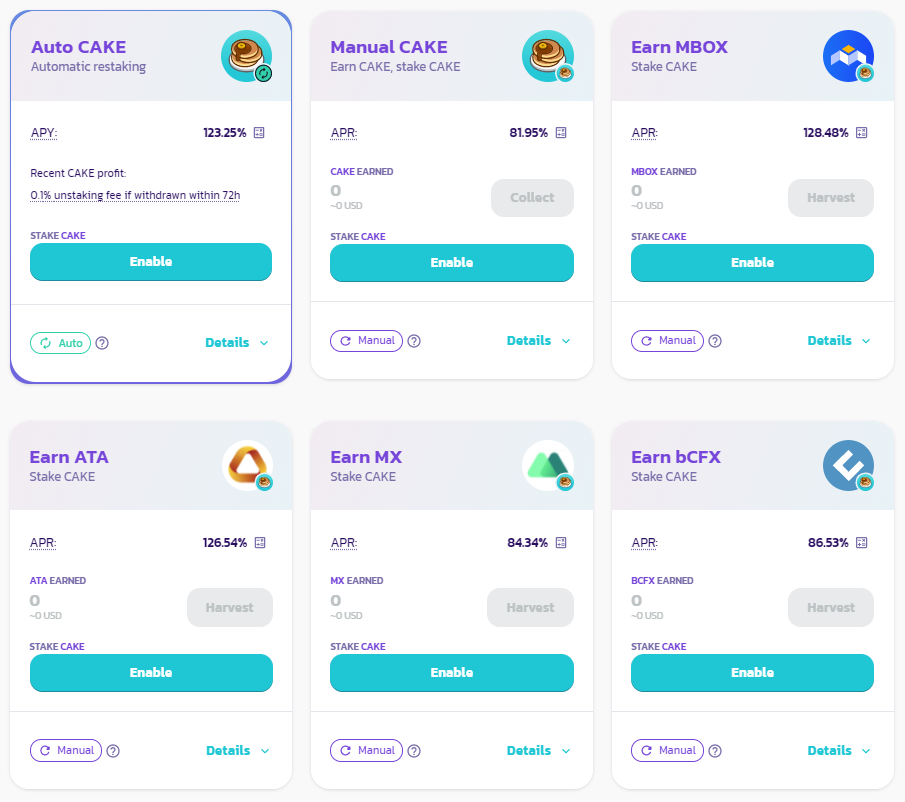

นี่เป็นกลไกที่คล้ายกับ PancakeSwap ทำให้ผู้ใช้สามารถเดิมพัน CAKE เพื่อรับโทเค็น CAKE เพิ่มเติม หรือรับโทเค็นอื่นๆ ของระบบนิเวศ Binance Smart Chain

ตัวลิ่นสามารถนำไปใช้ได้อย่างสมบูรณ์เพราะปัจจุบันตัวลิ่นมีบทบาทเป็นศูนย์กลางสภาพคล่องสำหรับระบบ Avalanche ทั้งหมด พวกเขาสามารถเปิดคุณสมบัติการปักหลัก PNG เพื่อรับ PNG หรือรับโทเค็นอื่น ๆ ในระบบเช่น ZERO, PEFI, XAVA, SNOB, ...

แนวคิดเกี่ยวกับ xSUSHI และ vDODO

นี่เป็นกลไกที่ดีสองอย่างของ Sushiswap และDODOพวกมันจะสร้างมูลค่าเพิ่ม โดยเฉพาะอย่างยิ่งการสร้างแรงจูงใจในการถือครองระยะยาว ไม่ใช่ผลประโยชน์ระยะสั้นโดยทั่วไป เช่น การปักหลักครั้งเดียว

vDODO

ผู้ใช้ต้องเดิมพัน 100 DODO เพื่อสร้าง 1 vDODO ผู้ใช้ที่ถือ vDODO จะได้รับผลประโยชน์เพิ่มเติมจากค่าธรรมเนียมการทำธุรกรรมส่วนหนึ่งบนแพลตฟอร์ม (ผู้ถือ DODO จะได้รับค่าธรรมเนียมที่ลดลงเท่านั้น) รับรางวัลสมาชิกเพิ่มเติม (6 DODO) สำหรับแต่ละบล็อกที่ขุด

ผู้ใช้ที่เปลี่ยน vDODO กลับเป็น DODO จะต้องเสียค่าธรรมเนียมการออกและจะแจกจ่ายให้กับใครก็ตามที่ถือ vDODO

xSUSHI

ผู้ใช้ที่ถือ xSUSHI จะได้รับ 5% APY มีส่วนร่วมในการกำกับดูแล (ผู้ถือ SUSHI ไม่มีสิทธิ์ในการกำกับดูแล) และรับรายได้ส่วนหนึ่งจากผลิตภัณฑ์ Sushiswap ทั้งหมด (ผู้ถือ SUSHI รับเพียงรายได้จากการจัดหา) สภาพคล่อง)

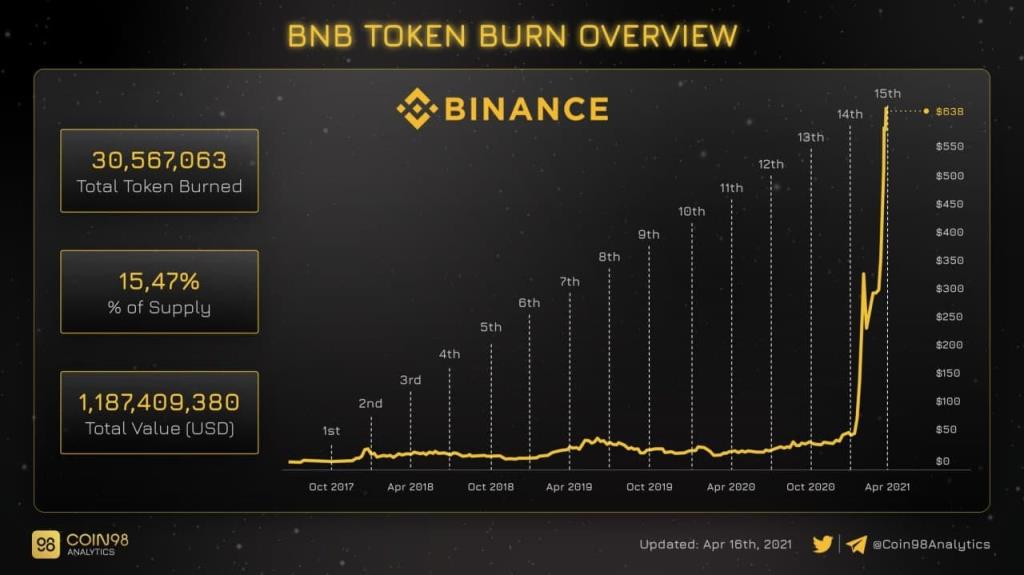

ซื้อกลับ & เบิร์น

ชุมชนการสนทนาส่วนใหญ่ในฟอรัมการกำกับดูแลเชื่อว่าการปลดล็อกโทเค็นนานถึง 36 ปีนั้นไม่ถูกต้อง จำนวนในอุดมคติคือประมาณ 5 ปี ดังนั้น ชุมชนจึงพยายามลดระยะเวลาการปล่อยโทเค็นและเบิร์นให้เร็วขึ้นเพื่อเพิ่มความขาดแคลน

นี่เป็นกลไกที่ทำงานได้ดีมากสำหรับโทเค็น BNB คุณสามารถดูในแผนภูมิด้านล่าง แน่นอนว่ายังมีปัจจัยวัตถุประสงค์อื่นๆ อีกมากมายที่กระตุ้นให้ BNB แต่กลไกนี้จะช่วยให้ PNG บางส่วนเพิ่มความขาดแคลนผ่านการเบิร์นโทเค็น

ที่มา: Coin98 Analytics

การคาดการณ์ในอนาคตของตัวนิ่ม

แม้ว่าจะไม่มีฟีเจอร์ที่โดดเด่นมากมาย แต่ตัวนิ่มก็เป็น AMM ที่ใหญ่ที่สุดและเป็นศูนย์กลางสภาพคล่องของโปรเจ็กต์ DeFi จำนวนมากในระบบ Avalanche ดังนั้น หากกระแสเงินสดของ DeFi ให้ความสำคัญกับระบบ Avalanche ตัวนิ่มก็เกือบจะเป็นตัวเลือกแรกและโดดเด่นที่สุดสำหรับผู้ใช้ที่จะสังเกตเห็น

กรณีศึกษา

คุณสามารถยกตัวอย่างกรณีศึกษา QuickSwap (ระบบรูปหลายเหลี่ยม) เมื่อเงินไหลเข้าสู่ระบบ Polygon QUICK เติบโตอย่างมากเพราะ QuickSwap เป็น AMM ที่โดดเด่นที่สุดในระบบ Polygon บางทีตัวลิ่นก็เหมือนกัน

คู่แข่ง

อย่างไรก็ตาม สิ่งนี้สามารถเกิดขึ้นได้ก็ต่อเมื่อตัวนิ่มปรับปรุงคุณสมบัติของผลิตภัณฑ์และโทเค็นตามมาตรการข้างต้นจริงๆ

มิฉะนั้น ตัวลิ่นอาจด้อยกว่าคู่แข่งในตลาดโดยสิ้นเชิง โดยเฉพาะอย่างยิ่งคู่แข่งของ Sushiswap นี่เป็นหนึ่งใน AMM DEX ที่มีวิสัยทัศน์ในการเปิดตัวผลิตภัณฑ์จำนวนมากและใช้งาน Multichain รวมถึง Avalanche

บทสรุป

ฉันจะสรุปข้อมูลเชิงลึกที่สำคัญบางประการเกี่ยวกับรูปแบบการทำงานของตัวนิ่มผ่านโครงร่างด้านล่าง:

จากมุมมองส่วนตัว Pangolin อยู่ในทิศทางที่ไม่มีประสิทธิภาพเมื่อทำการ Fork 100% จาก Uniswap แต่ไม่ปรับปรุงผลิตภัณฑ์ใหม่ นอกจากนี้ tokenomics ของ PNG นั้นไม่มีความสนใจให้ผู้ใช้ถืออยู่เลย ซึ่งสะท้อนให้เห็นอย่างสมบูรณ์ในราคาของ PNG

หวังว่า Pangolin จะแก้ไขปัญหานี้ในไม่ช้า เพื่อให้ระบบ Avalanche สามารถไปได้ไกลในตลาด DeFi ไม่เช่นนั้น นี่จะเป็นอุปสรรคใหญ่ที่สะท้อนถึงวิสัยทัศน์ของทีม Avalabs เนื่องจากพวกเขาเป็นทีมที่อยู่เบื้องหลัง Pangolin

มาวิเคราะห์โมเดลของ Raydium เพื่อดูว่าโมเดลของ Raydium เป็นอย่างไร ทำได้ดีและทำได้ไม่ดีในจุดต่างๆ และจะเปลี่ยนไปพัฒนา dApps อย่างไร

วิเคราะห์แบบจำลอง Lido Finance เพื่อทำความเข้าใจไฮไลท์ของกลไกการทำงานของแต่ละผลิตภัณฑ์และศักยภาพในอนาคตของ Lido

วิเคราะห์และประเมินรูปแบบการดำเนินงานของ Inverse Finance จึงให้มุมมองที่เข้าใจง่ายที่สุดเกี่ยวกับ INV

วิเคราะห์กลไกการออกฤทธิ์ของแต่ละผลิตภัณฑ์ของ Serum ได้แก่ Serum DEX, GUI Sharing, Pools เพื่อให้เข้าใจแนวคิดมากขึ้น: ทุกค่านิยมไปที่ Serum!

ทำไม ALPHA ถึงเพิ่มขึ้นอย่างรวดเร็ว? Alpha Homora มีความพิเศษอย่างไร? จะมีโอกาสลงทุนใน ALPHA ในอนาคตหรือไม่? ค้นหาที่นี่

Polkastarter จับมูลค่าของโทเค็น POLS อย่างไร มาวิเคราะห์กลไกการทำงานของ Polkastarter เพื่อทำนายอนาคตและหาโอกาสการลงทุนกับโครงการกัน!

อะไรคือสาเหตุของการเติบโตอย่างรวดเร็วของ QuickSwap? มาวิเคราะห์รูปแบบการทำงานของ QuickSwap เพื่อหาคำตอบกัน

รูปแบบการดำเนินงานของ Curve Finance (CRV) มีความพิเศษอย่างไร? Curve Finance มีโอกาสใดบ้างสำหรับคุณ

วิเคราะห์กลไกการทำงานของ 2 ผลิตภัณฑ์หลักบน DAO Maker: SHO และ DYCO ทำความเข้าใจว่าโครงการสร้างมูลค่าให้กับโทเค็น DAO อย่างไรเพื่อค้นหาโอกาสในการลงทุนด้วยตนเอง

บทความนี้จะแสดงวิธีการคืนโทเค็น ERC20 ที่ส่งผิดพลาดผ่านกระเป๋าเงิน BEP20 และในทางกลับกันในกระเป๋าเงิน Coin98 โดยละเอียดและง่ายดาย!

Raydium คือการแลกเปลี่ยนแบบกระจายอำนาจโดยใช้กลไก AMM พร้อมข้อมูลที่อัปเดตและเคล็ดลับการใช้งานที่ล่าสุดในบทความนี้!

บทความนี้จะแนะนำคุณเกี่ยวกับวิธีใช้ Uniswap รวมถึงการแลกเปลี่ยน เพิ่มสภาพคล่อง และย้ายสภาพคล่องจาก Uniswap V2 เป็น V3 รวมทั้งคุณสมบัติใหม่ล่าสุดที่เกี่ยวข้องกับ DeFi

บทความแสดงวิธีการสร้างและใช้งานกระเป๋าเงิน Coinbase ด้วยวิธีที่ง่ายที่สุดเกี่ยวกับ Crypto และ Blockchain

Mina และ Polygon จะทำงานร่วมกันเพื่อพัฒนาผลิตภัณฑ์ที่เพิ่มความสามารถในการปรับขนาด การตรวจสอบขั้นสูง และความเป็นส่วนตัว

วิเคราะห์และประเมินรูปแบบการทำงานของ Uniswap V2 ซึ่งเป็นโมเดลพื้นฐานที่สุดสำหรับ AMM

การแลกเปลี่ยน Remitano เป็นการแลกเปลี่ยนครั้งแรกที่อนุญาตให้ซื้อและขาย cryptocurrencies ใน VND คำแนะนำในการลงทะเบียน Remitano และซื้อและขาย Bitcoin โดยละเอียดที่นี่!

บทความนี้จะให้คำแนะนำที่สมบูรณ์และละเอียดที่สุดสำหรับการใช้ Tenderize testnet

บทความนี้จะให้คำแนะนำที่สมบูรณ์และละเอียดที่สุดแก่คุณเกี่ยวกับการใช้ Mango Markets เพื่อสัมผัสประสบการณ์การใช้งานเต็มรูปแบบของโครงการใหม่นี้บน Solana

ในตอนแรกของ UNLOCKED Series เราจะเพิ่มการรักษาความปลอดภัยอีกชั้นหนึ่งให้กับกระเป๋าสตางค์ของคุณโดยใช้การตั้งค่าความปลอดภัย