คำอธิบายการสูญเสียที่ไม่ถาวร: การสูญเสียที่ไม่ถาวรคืออะไร? (2022)

การสูญเสียถาวรคืออะไร? การสูญเสียชั่วคราวเป็นหนึ่งในข้อจำกัดของ DeFi และ AMM แล้วมันทำงานอย่างไรและคำนวณการสูญเสียนิจนิรันดร์ได้อย่างไร?

ในบทความนี้ เราจะมาเรียนรู้ภาพรวมของ Market Maker (MM) และ Automated Market Maker (AMM) ใน Crypto และความแตกต่างหลักสองประการระหว่างกันในปัจจุบัน

Market Maker (MM) คืออะไร?

ในตลาดการเงินแบบดั้งเดิม Market Maker (MM) คือผู้ดูแลสภาพคล่อง ซึ่งก็คือบุคคลธรรมดาหรือบริษัทนายหน้าที่ให้บริการด้านการซื้อขายและสร้างสภาพคล่อง Market Maker (MMs) เข้าร่วมโดยตรงในการทำธุรกรรมทั้งในฐานะผู้ขายและผู้ซื้อ

Market Maker เป็นทั้งผู้ขายและผู้ซื้อ

บทบาทหลักของผู้ดูแลสภาพคล่องคือการจัดหาสภาพคล่องหรือสร้างโอกาสให้กับผู้เข้าร่วมตลาดในการซื้อและขายหุ้น สกุลเงิน อนุพันธ์ และเครื่องมือการซื้อขายอื่นๆ จำนวนมาก

การมีส่วนร่วมของผู้ดูแลสภาพคล่องช่วยรักษาความยืดหยุ่นและสภาพคล่องของประเภทสินทรัพย์เพิ่มความสามารถในการซื้อขายและดึงดูดความสนใจของนักลงทุนในกลุ่มสินทรัพย์ ที่นั่น

Market Makers (MM) ทำกำไรได้อย่างไร?

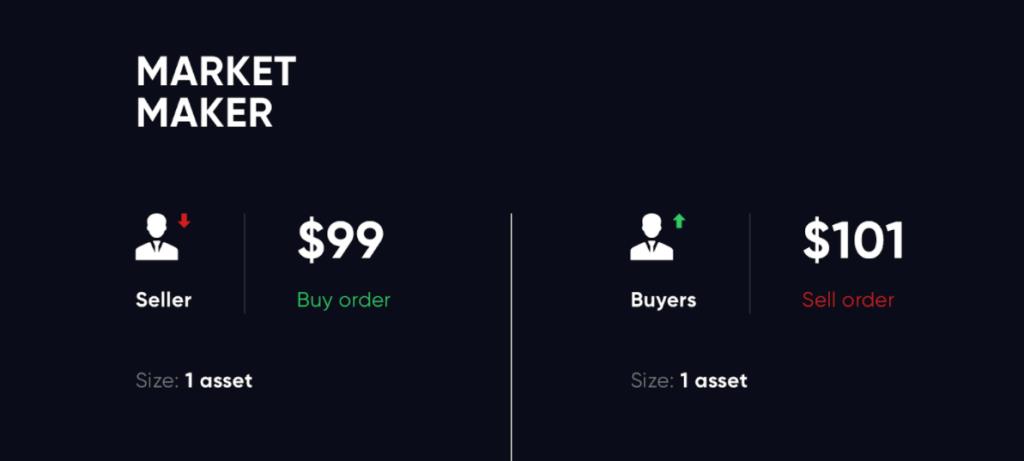

สำหรับผู้ดูแลสภาพคล่อง (MMs) ในตลาดการเงินแบบดั้งเดิม สเปรดเป็นหนึ่งในวิธีหลักในการสร้างรายได้

Spread (หรือ Bid - Ask Spread) คือความแตกต่างระหว่างราคา Bid (ราคาซื้อ) และราคา Ask (ราคาเสนอขาย) ของเครื่องมือทางการเงิน ณ เวลาที่กำหนด ในการแลกเปลี่ยนบางอย่าง แม้จะไม่มีชื่อค่าธรรมเนียม (ค่าคอมมิชชันคือ 0) แต่จริงๆ แล้วทั้งหมดรวมอยู่ในค่าธรรมเนียมสเปรดที่การแลกเปลี่ยนนั้น

MM แบบดั้งเดิมทำกำไรได้อย่างไร

ตัวอย่าง:เมื่อนักลงทุนซื้อหุ้นในตลาดหลักทรัพย์ พวกเขาอาจสังเกตราคาเสนอซื้อที่ 99 ดอลลาร์และราคาเสนอขายที่ 101 ดอลลาร์

ซึ่งหมายความว่านายหน้าซื้อหุ้นในราคา $100 แล้วขายให้กับผู้มีโอกาสเป็นผู้ซื้อในราคา $101 ผ่านการซื้อขายปริมาณมาก สเปรดขนาดเล็กสามารถสร้างผลกำไรรายวันได้มาก

ภาพรวมของผู้ดูแลสภาพคล่องอัตโนมัติ (AMM) ใน Crypto

Automated Market Maker (AMM) คือผู้ดูแลสภาพคล่องอัตโนมัติ แทนที่จะใช้ Market Maker (MM) แบบดั้งเดิม ราคาและสภาพคล่องของสินทรัพย์จะคงอยู่และกำหนดตามอัลกอริทึมเมื่อใดก็ได้

ผู้ดูแลสภาพคล่องอัตโนมัติ

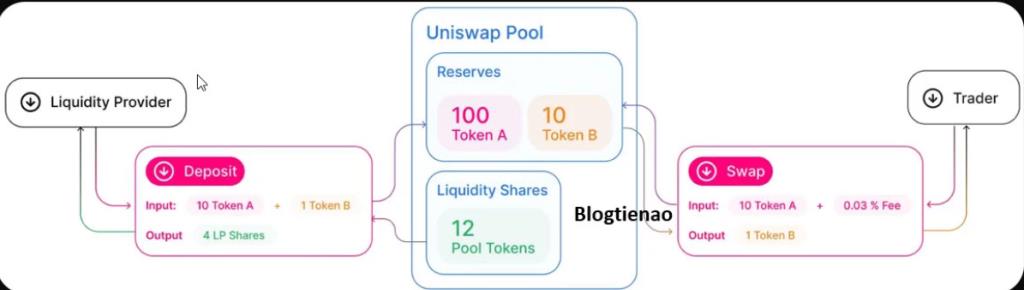

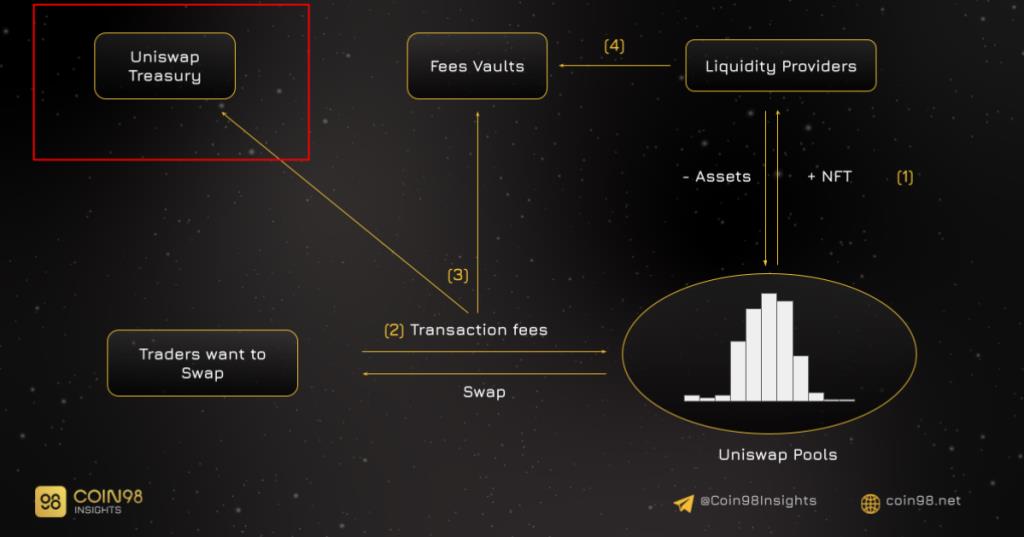

ในพื้นที่ Crypto นั้น AMM สร้างขึ้นจากสัญญาอัจฉริยะ (สัญญาอัจฉริยะ)บนบล็อคเชนสาธารณะ ผู้ให้บริการสภาพคล่องจะนำสินทรัพย์มาไว้ในที่ที่เรียกว่าแหล่งรวมสภาพคล่อง ผู้ค้าจะสามารถซื้อขายสินทรัพย์เหล่านั้นผ่านสัญญาอัจฉริยะได้

AMM ที่โดดเด่นบางส่วนในตลาดสามารถกล่าวถึงได้ดังนี้: Uniswap, Sushiswap, Pancakeswap, Bacor,...

ผู้ให้บริการสภาพคล่องทำกำไรใน AMM อย่างไร . model

ผู้ให้บริการสภาพคล่องมีความเสี่ยงมากมาย ประการแรกคือความเสี่ยงด้านลบสำหรับโทเค็นที่พวกเขาถืออยู่ นอกจากนี้ พวกเขามีความเสี่ยงมากกว่า Market Marker Maker (MMs) แบบเดิมๆ ในการขาดทุนอย่างไม่ถาวรเมื่อสินทรัพย์เพิ่มขึ้นหรือลดลงอย่างรวดเร็วจากอัตราที่พวกเขาให้สภาพคล่อง

LPs ใน AMM ทำกำไรได้อย่างไร

ดังนั้นเพื่อชดเชยความสูญเสีย ผู้ให้บริการสภาพคล่องใน AMM จะได้รับส่วนหนึ่งของค่าธรรมเนียมการทำธุรกรรม โดยเฉพาะใน Uniswap ค่าธรรมเนียมการทำธุรกรรม 0.3% จะถูกแบ่งเท่า ๆ กันระหว่างสมาชิกที่มีส่วนร่วมในสภาพคล่อง

ความแตกต่างหลักสองประการระหว่างผู้ดูแลสภาพคล่องและผู้ทำตลาดอัตโนมัติ

ในตอนนี้ ผมเองเห็นว่า MM & AMM มีความแตกต่างหลักสองประการ:

AMM เป็นโซลูชันสภาพคล่องที่ดีกว่าสำหรับ LTA (Long-Tails Assets)

โดยพื้นฐานแล้ว MM และ AMM สามารถเป็นโซลูชันเพื่อให้สภาพคล่องสำหรับสินทรัพย์ใดๆ ในตลาด แต่ในทางปฏิบัติ MM มืออาชีพน้อยมากที่ยอมรับการสร้างตลาดสำหรับ LTA เนื่องจากลักษณะดังต่อไปนี้:

ค่าธรรมเนียมการทำธุรกรรม

สิ่งหนึ่งที่ต้องระวังระหว่างตลาดที่สร้างโดย MM และ AMM คือค่าธรรมเนียมการทำธุรกรรม จากมุมมองของผู้ใช้ ค่าธรรมเนียมการซื้อขายในตลาดที่สร้างโดย MM มีค่าธรรมเนียมการทำธุรกรรมที่ต่ำกว่าที่สร้างโดย AMM หลายเท่า คุณสามารถดูตารางค่าธรรมเนียมของการแลกเปลี่ยน Binance และ Uniswap ได้ชัดเจนยิ่งขึ้น:

ส่วนใหญ่มาจากความเสี่ยงในการให้สภาพคล่องแก่ตลาดเหล่านี้ ด้วยตลาดที่สร้างโดยแบบจำลอง AMM ผู้ให้บริการสภาพคล่องมักจะมีความเสี่ยงมากกว่าผู้ให้บริการสภาพคล่องในตลาดที่สร้างโดย MM

ดังนั้น หากการตั้งค่าค่าธรรมเนียมต่ำเกินไป สิ่งจูงใจสำหรับผู้ให้บริการสภาพคล่องสำหรับ AMM ก็จะต่ำเช่นกัน ส่งผลให้ตลาดที่สร้างโดย AMM ไม่สามารถดึงดูดผู้ให้บริการสภาพคล่องที่มีศักยภาพได้

สรุป

ฉันหวังว่าเนื้อหานี้จะช่วยให้คุณได้รับภาพรวมของ Market Maker (MM) และ Automated Market Maker (AMM) ใน Crypto และความแตกต่างที่สำคัญระหว่างพวกเขา

โปรดลงทะเบียนและเข้าร่วมกลุ่มและช่องทาง Coin98 Insights ด้านล่างเพื่อหารือกับผู้ดูแลระบบและสมาชิกชุมชนอื่นๆ:

การสูญเสียถาวรคืออะไร? การสูญเสียชั่วคราวเป็นหนึ่งในข้อจำกัดของ DeFi และ AMM แล้วมันทำงานอย่างไรและคำนวณการสูญเสียนิจนิรันดร์ได้อย่างไร?

Secretswap (SEFI) คืออะไร? บทความนี้ให้ข้อมูลที่เป็นประโยชน์มากที่สุดเกี่ยวกับโครงการ Secretswap และ SEFI Token อ่านเลย!!

การวิเคราะห์ AMM อันดับต้น ๆ บน Blockchains ซึ่งเป็นผู้ชนะ: Uniswap & SushiSwap, PancakeSwap, MDEX, Raydium

IGain ทางออกของการสูญเสียนิรันดร

2 เดือนจากการวิเคราะห์ครั้งแรก ซูชิเปลี่ยนไปมาก โดยเฉพาะการแนะนำคาชิและมิโซะ ด้วยข้อมูลบนเครือข่าย ดูว่าซูชิเปลี่ยนไปอย่างไร!

เปรียบเทียบไฮไลท์ของ Uniswap และ PancakeSwap วิเคราะห์จุดแข็งและประเมินศักยภาพในอนาคต

บทความนี้ให้ภาพรวมของแง่มุมที่เกี่ยวข้องกับดอกเบี้ยเมื่อตัดสินใจฝากเงินดิจิตอลเข้ากลุ่ม

การวิเคราะห์ศักยภาพและข้อดีของ Bancor ในแง่มุมต่างๆ ทำให้เกิดคำถามว่า Bancor สามารถเป็นยูนิคอร์นในหมู่บ้าน DEX ได้หรือไม่

Polkadex รวมคุณสมบัติ 2 อย่างของคำสั่งซื้อและ AMM รวมกับตรรกะการดำเนินการที่รวดเร็ว เวลาบล็อกสามวินาที รองรับบอทการซื้อขายแบบกำหนดเอง

ภาพรวมของฟังก์ชันของการแลกเปลี่ยน MDEX และคำแนะนำเกี่ยวกับวิธีการบางอย่างที่คุณสามารถลองเพิ่มความเร็วในการซื้อขายของการแลกเปลี่ยน

บทความนี้จะแสดงวิธีใช้ Uniswap V3 พื้นฐานพร้อมคุณสมบัติหลัก: สลับ โอน และจัดหาสภาพคล่อง

AMM คืออะไร? AMM เป็นโปรแกรมคอมพิวเตอร์ที่ให้สภาพคล่องในตลาดอย่างแข็งขัน? Automated Market Maker ทำงานอย่างไร

สงคราม AMM: เปรียบเทียบ DEX อันดับต้นๆ ในบล็อกเชนเพื่อให้ดู DEX แต่ละรายการและระบบนิเวศของบล็อกเชนแต่ละรายการได้ง่ายขึ้น

AMM คืออะไร? บทความนี้ช่วยให้คุณทราบข้อมูลเพิ่มเติมเกี่ยวกับกระบวนการพัฒนา ประโยชน์ ข้อจำกัด และสถานะปัจจุบันของ AMM

Swarm (SWM) เป็นโทเค็นยูทิลิตี้ภายในแพลตฟอร์มของ Swarm SWM Token สร้างขึ้นตามมาตรฐาน ERC-20 บนพื้นฐานของ Ethereum

EIP-1559 คืออะไร ข้อดีและข้อเสีย เราจะเรียนรู้เกี่ยวกับรูปแบบค่าธรรมเนียมของ Ethereum และผลกระทบต่อแอปพลิเคชันไคลเอนต์

DEX คือการแลกเปลี่ยนสกุลเงินดิจิทัลที่ไม่ต้องพึ่งพาคนกลาง เพื่อให้ผู้ใช้สามารถซื้อขายโดยตรง DEX ทำงานอย่างไร และทำไมจึงสำคัญในยุคของ Blockchain ของ Cryptocurrency

Trust Wallet คืออะไร? เรียนรู้สิ่งที่คุณควรรู้เกี่ยวกับการรักษาความปลอดภัยการใช้งาน และวิธีเพิ่มประสิทธิภาพการใช้ Trust Wallet สำหรับการจัดเก็บ cryptocurrencies ของคุณ

Zilliqa (ZIL) คืออะไร? บทความนี้ยังให้ข้อมูลโดยละเอียดที่สุดเกี่ยวกับโครงการ Zilliqa และ ZIL Token

พื้น Bibox คืออะไร? Bibox คือการแลกเปลี่ยนที่ก่อตั้งโดยอดีตพนักงานของ Binance, OKCoin และ Huobi บทความนี้จะแนะนำให้คุณใช้พื้น Bibox ที่ละเอียดที่สุด!

EVM (Ethereum Virtual Machine) เป็นเอ็นจิ้นหลักที่รับผิดชอบในการดำเนินการสัญญาอัจฉริยะบนเครือข่าย Ethereum เรียนรู้เพิ่มเติมเกี่ยวกับ EVM Blockchains ที่นี่!

Terra คืออะไร? LUNA Token คืออะไร? อะไรทำให้ Terra แตกต่างจากบล็อกเชนอื่น ๆ เรียนรู้เกี่ยวกับ LUNA Tokenomics และวิธีการสร้างอนาคตที่สดใสวันนี้!

เครือข่ายลับคืออะไร? เหรียญ SCRT คืออะไร? อะไรที่ทำให้ Secret Network ไม่เหมือนใคร? เรียนรู้เพิ่มเติมเกี่ยวกับโทเค็น SCRT ที่นี่!!!

เรียนรู้เกี่ยวกับ CoinMarketCap แพลตฟอร์มการตรวจสอบราคา cryptocurrency ชั้นนำ และวิธีการใช้ประโยชน์จากการลงทุนในตลาด crypto