EVM (Ethereum Virtual Machine) คืออะไร? EVM ทำงานอย่างไร

EVM (Ethereum Virtual Machine) เป็นเอ็นจิ้นหลักที่รับผิดชอบในการดำเนินการสัญญาอัจฉริยะบนเครือข่าย Ethereum เรียนรู้เพิ่มเติมเกี่ยวกับ EVM Blockchains ที่นี่!

โปรโตคอล dYdXดำเนินการแลกเปลี่ยนอนุพันธ์บน Layer 2 StarkEx Network การแลกเปลี่ยนแบบกระจายอำนาจแบบไฮบริดนำเสนอสัญญาฟิวเจอร์สแบบไม่จำกัดเวลา คล้ายกับที่พบใน Binance, FTX และการแลกเปลี่ยนแบบรวมศูนย์อื่น ๆ เป้าหมายสูงสุดของโปรโตคอลคือการสร้างการแลกเปลี่ยนอนุพันธ์แบบกระจายอำนาจโดยสมบูรณ์ ซึ่งไม่มีฝ่ายใดฝ่ายหนึ่ง รวมถึงทีมพัฒนา สามารถแทรกแซงการทำงานพื้นฐานของโปรโตคอลได้

ในช่วงฤดูร้อนปี 2017 Antonio Juliano อดีตวิศวกรของ Coinbase ได้ก่อตั้ง dYdX สองผลิตภัณฑ์แรกของโปรโตคอลคือ Expo และ Solo ถูกสร้างขึ้นสำหรับการซื้อขายมาร์จิ้นบน Ethereum หลังจากเห็นการระเบิดของการซื้อขายสัญญาถาวรบน Bitmex ในปี 2019 dYdX ได้ตัดสินใจที่จะเป็นโปรโตคอล DeFi ตัวแรกที่นำเสนอการซื้อขายประเภทนี้ การเปิดตัวประเภทการซื้อขายถาวรสำหรับโทเค็นหลัก เช่น BTC และ ETH กำลังได้รับความนิยมอย่างรวดเร็วในหมู่ผู้ค้าจำนวนมาก

ในไตรมาสที่ 2 ปี 2022 dYdX ได้ประกาศเปลี่ยนจาก StarkEx เป็นบล็อกเชนดั้งเดิมของตนเอง ซึ่งเรียกว่า dYdX Chain ซึ่งเป็นส่วนหนึ่งของความพยายามในการกระจายอำนาจอย่างเต็มที่

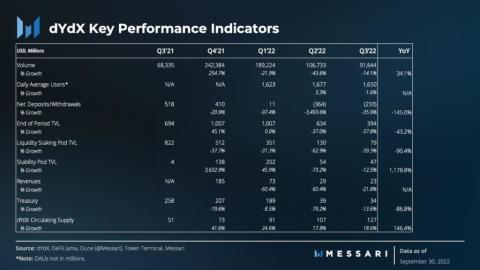

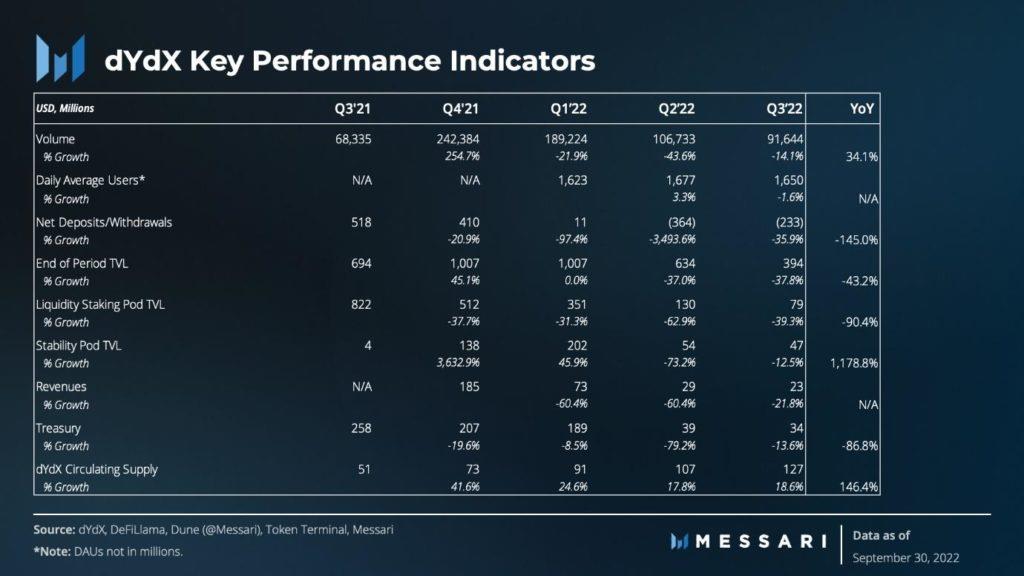

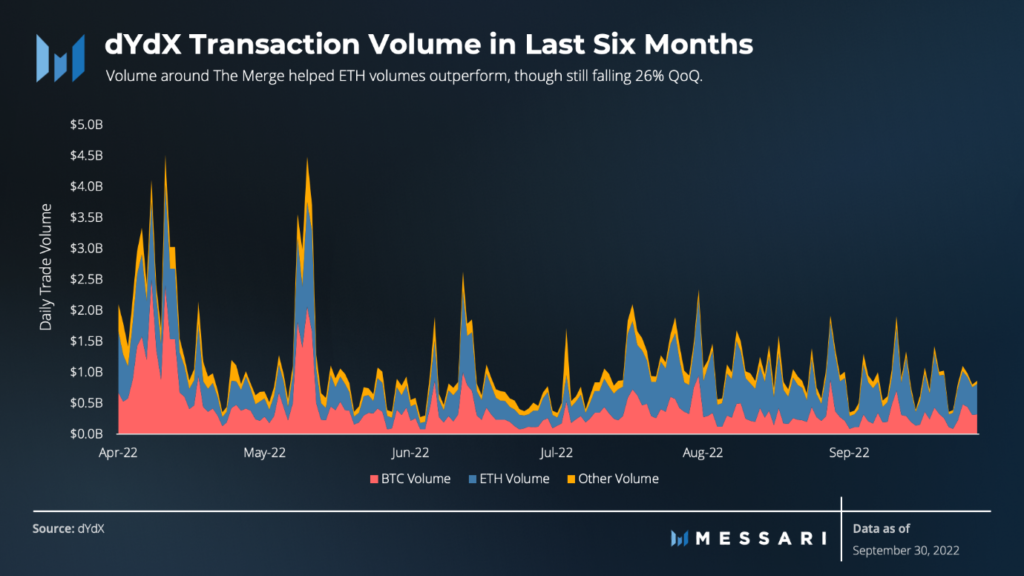

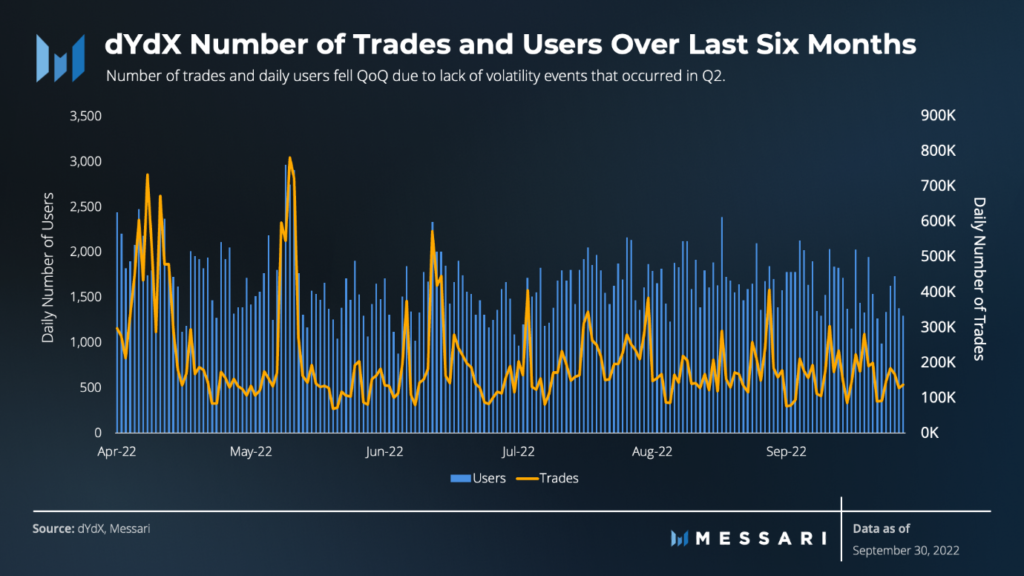

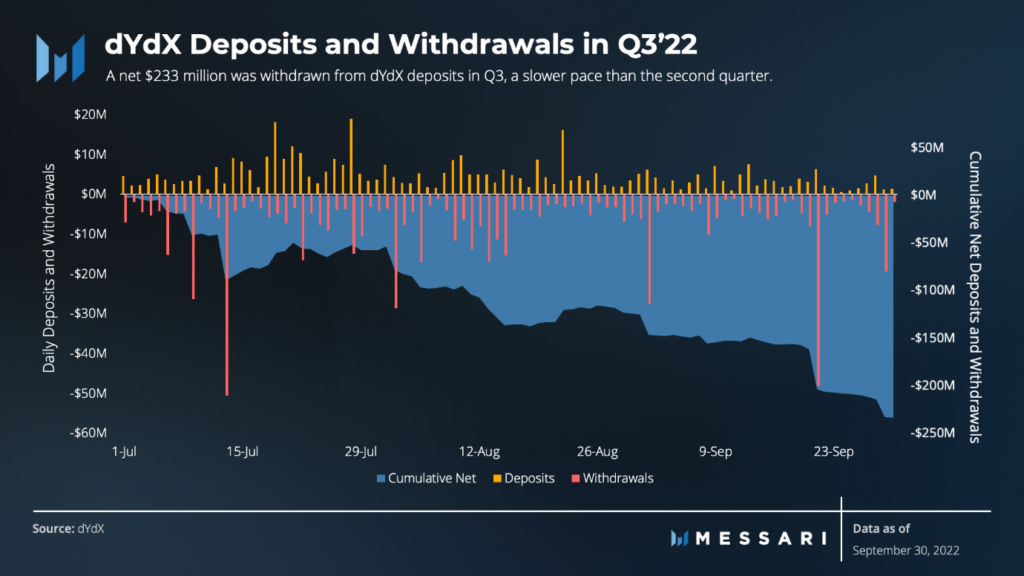

ในไตรมาสที่ 3 dYdX ไม่มีไฮไลท์มากเท่ากับในไตรมาสที่ 2 แต่การผสานเป็นเหตุการณ์ที่สำคัญและมีผลกระทบต่อผลประกอบการรายไตรมาสอย่างแน่นอน ปริมาณการซื้อขายรายวันและผู้ใช้บน dYdX ในไตรมาสที่ 3 มีการใช้งานเท่ากับในไตรมาสที่ 2 เมื่อวัดตามเกณฑ์เฉลี่ย การซื้อขายใน ETH มีเปอร์เซ็นต์ที่สูงขึ้นเมื่อเทียบกับไตรมาสก่อนหน้า เนื่องจากเทรดเดอร์ได้เตรียมพร้อมสำหรับการพยายามซื้อขายระหว่าง Ethereum hard fork หลายครั้ง แม้จะมีกิจกรรมของเทรดเดอร์ที่ดี แต่ dYdX ก็ยังคงเห็นการถอนเงินจำนวนมากจากเครือข่าย

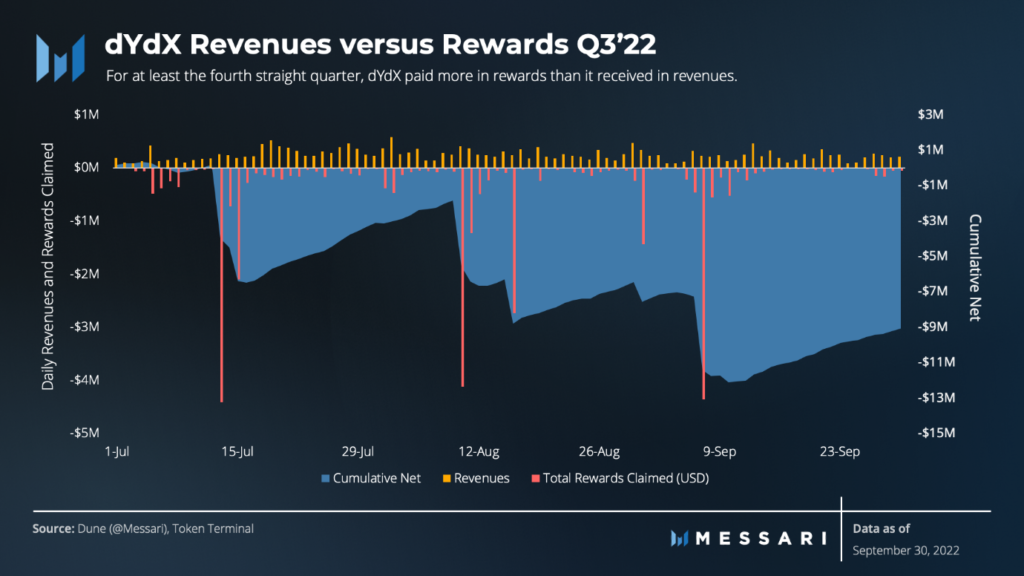

ความพยายามในการกำกับดูแลในระหว่างไตรมาสมุ่งเน้นไปที่การปรับผลตอบแทนเงินเฟ้อ DYDX (โทเค็นเนทีฟโปรโตคอล) ให้เหมาะสม ในอีกไตรมาสหนึ่ง รายได้ที่สร้างโดยโปรโตคอลนั้นสูงกว่ามูลค่าเหรียญสหรัฐของโทเค็นที่จ่ายเป็นสิ่งจูงใจ รายได้สะสมอยู่ใน dYdX Trading ไม่ใช่คลังสมบัติของชุมชน Treasury มีเฉพาะโทเค็น DYDX เพื่อเป็นทุนในการริเริ่ม

การย้ายไปยัง V4 ซึ่งประกาศในเดือนมิถุนายนเป็นก้าวสำคัญด้วยการเปิดตัวเครือข่ายทดสอบสำหรับนักพัฒนาซอฟต์แวร์ คาดว่าจะเปิดตัว dYdX Chain ในไตรมาสที่ 2 ของปี 2023 สร้างสมุดคำสั่งซื้อแบบกระจายอำนาจและปรับปรุงการจัดตำแหน่งระหว่างผู้ถือโทเค็นและโปรโตคอล

รายรับจากการซื้อขายของ dYdX ลดลง 22% จาก 29 ล้านดอลลาร์ในไตรมาสที่ 2 เป็น 22.6 ล้านดอลลาร์ในไตรมาสที่ 3 แม้ว่าราคาโทเค็นจะลดลง แต่รางวัลที่จ่าย (เป็น USD หลังจากการอ้างสิทธิ์) ยังคงเกินรายได้ที่ได้รับ ค่าใช้จ่ายสุทธิ 9 ล้านดอลลาร์นั้นต่ำที่สุดในสี่ไตรมาสที่ผ่านมา การขอรับรางวัลที่เพิ่มขึ้นนั้นเกิดจากกำหนดการที่อนุญาตให้รวบรวมรางวัลทุกๆ 28 วันโดยประมาณ

ในไตรมาสที่ 3 ปริมาณการซื้อขายลดลง 14% เป็น 91.6 พันล้านดอลลาร์ ปริมาณการซื้อขายในไตรมาสที่ 2 ได้รับแรงหนุนจากเหตุการณ์ปริมาณสูง 3 เหตุการณ์ในเดือนเมษายน พฤษภาคม และมิถุนายน ไตรมาสที่ 3 มีกิจกรรม The Merge ในเดือนกันยายนซึ่งกระตุ้นส่วนแบ่งตลาดปริมาณ ETH ให้สูงขึ้น แม้จะมีปริมาณรวมน้อยกว่า แต่ปริมาณการซื้อขายเฉลี่ยต่อวันบน dYdX ในไตรมาสที่ 3 นั้นสูงกว่าไตรมาสที่ 2 ถึง 115 ล้านดอลลาร์

เช่นเดียวกับตัวเลขสำหรับปริมาณธุรกรรม ผู้ใช้ที่ใช้งานรายวัน (DAU) และธุรกรรมทั้งหมดลดลงในไตรมาสที่ 3 นี่อาจเป็นผลมาจากเหตุการณ์ที่น้อยลงในไตรมาสนี้ dYdX มีธุรกรรมเฉลี่ย 167,000 รายการในไตรมาสที่ 3 และผู้ใช้ 1,667 รายต่อวัน

แม้จะมีการใช้งานที่ดีโดยวัดจากธุรกรรมและผู้ใช้รายวัน แต่ dYdX ยังคงเห็นการถอนในไตรมาสที่ 3 หลังจาก 362 ล้านดอลลาร์ออกจากแพลตฟอร์มในไตรมาสที่ 2 ของปี 2022 มีการถอนเงิน 233 ล้านดอลลาร์ในไตรมาสที่ 3

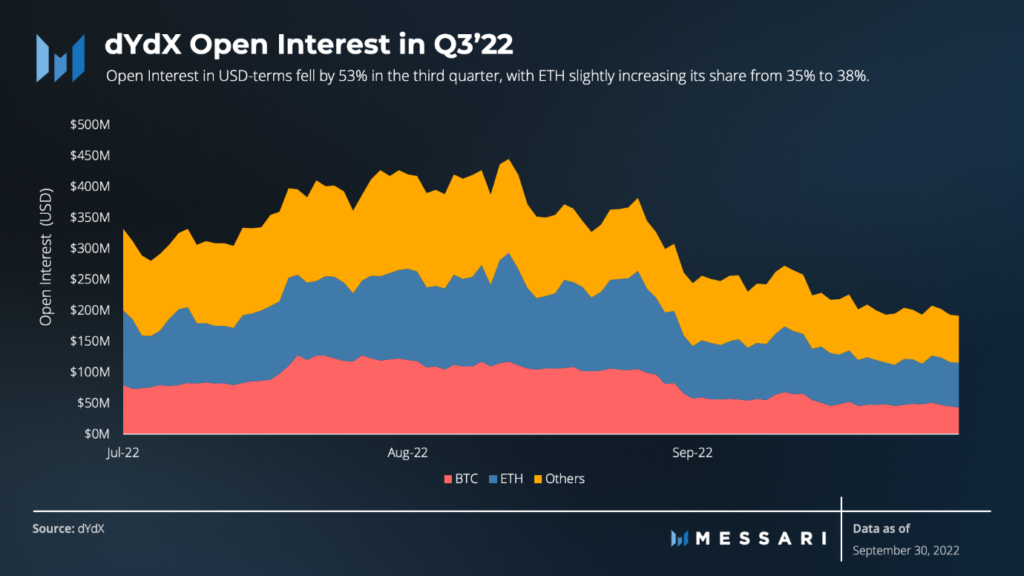

เนื่องจากการลดลงของเงินฝาก ดอกเบี้ยเปิด (OI) ของ dYdX ลดลงครึ่งหนึ่งในไตรมาสที่ 3 ภายใต้เงื่อนไขของสัญญา BTC OI ลดลง 50% ในขณะที่ ETH ลดลง 38% ซึ่งถือว่าดีกว่า โทเค็นอื่นๆ มีตัวเลขที่ต่ำกว่ามาก: SUSHI, SOL, LTC, EOS และ AVAX ต่างก็เห็น OI ลดลง 80% หรือมากกว่านั้น ในขณะที่ AAVE, DOGE, DOT, FIL, MATIC, MKR และ UNI ลดลงอย่างน้อย 70% สถิติ OI ที่เพิ่มขึ้นเพียงอย่างเดียวคือใน ETC ซึ่งเพิ่มขึ้น 59% ในไตรมาสที่ 3 ปี 2022

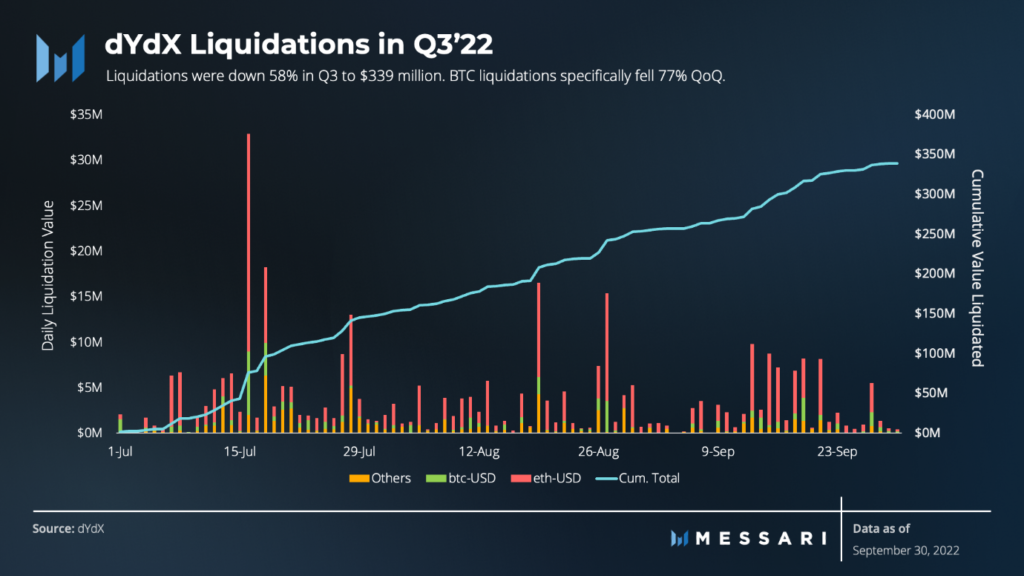

ตลาดที่มีความผันผวนน้อยลงหมายถึงการชำระบัญชีน้อยลงในไตรมาสที่ 3 และปริมาณการชำระบัญชีลดลง 58% เป็น 340 ล้านดอลลาร์ การชำระบัญชี Ethereum เพิ่มขึ้นจาก 52% ในไตรมาสที่ 2 เป็น 65% ในไตรมาสที่ 3 ความผันผวนที่ลดลงของ Bitcoin ส่งผลให้ปริมาณการชำระบัญชีลดลง 77% การชำระบัญชี BTC คิดเป็นเพียง 14% ของปริมาณการชำระบัญชีทั้งหมดในไตรมาสที่ 3 บนแพลตฟอร์ม dYdX

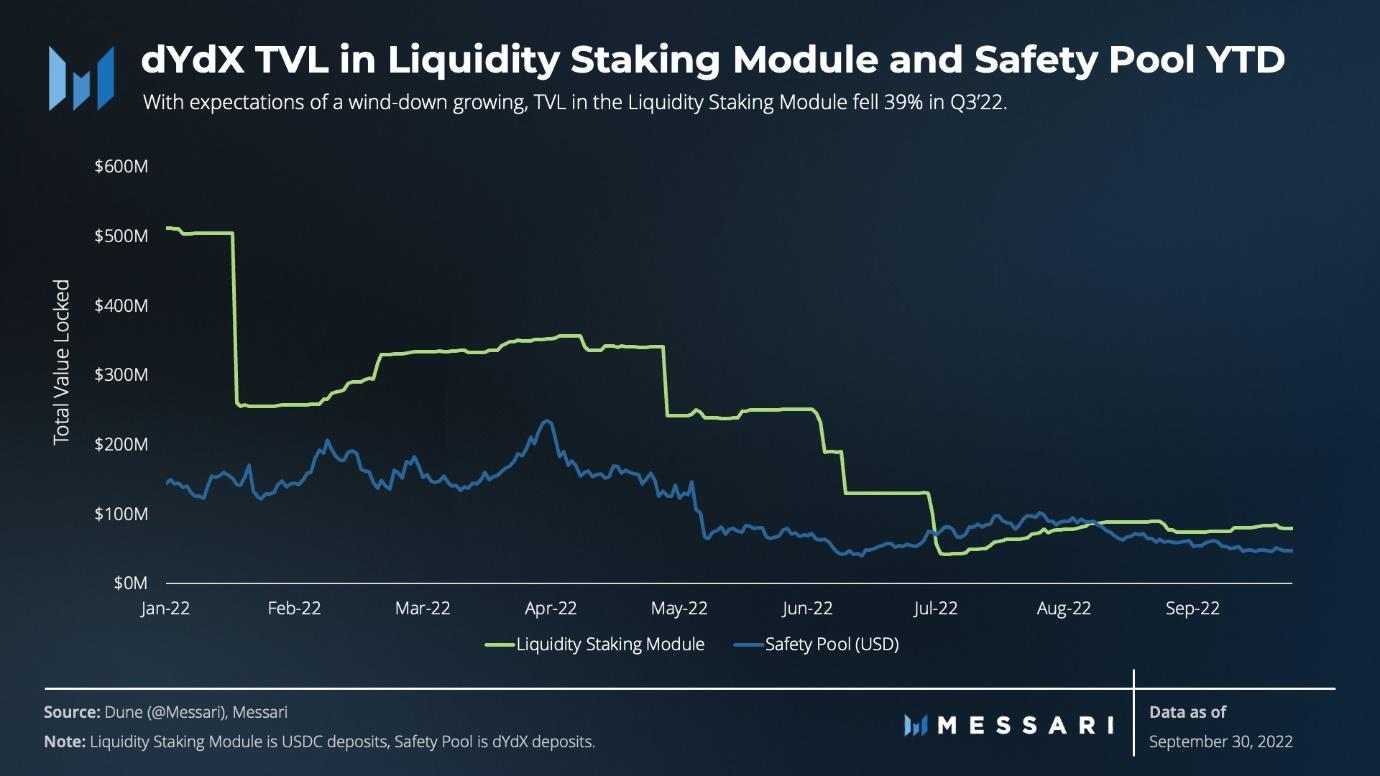

เมื่อวันที่ 2 กรกฎาคม ข้อเสนอภาพรวมได้เริ่มขึ้นเพื่อลงคะแนนเสียงในการตัดโมดูลการปักหลักสภาพคล่อง แม้ว่าการอภิปรายในฟอรัมจะเริ่มต้นขึ้นในเดือนมิถุนายน แต่ในสัปดาห์หลังการโหวตภาพรวม TVL ในโมดูลก็ลดลงจาก 130 ล้านดอลลาร์เป็น 42 ล้านดอลลาร์ สิ่งนี้ผ่านการโหวตแบบออนไลน์ซึ่งสิ้นสุดในวันที่ 27 กันยายน ในวันที่ 29 ตุลาคม มีการลงคะแนนอย่างรวดเร็วเพื่อสนับสนุนการถอน Safety Pool และส่งโทเค็น DYDX ที่จัดสรรไปยังห้องนิรภัย ซิลเวอร์ สิ่งนี้ยังต้องการการโหวตแบบออนไลน์เพื่อการใช้งาน

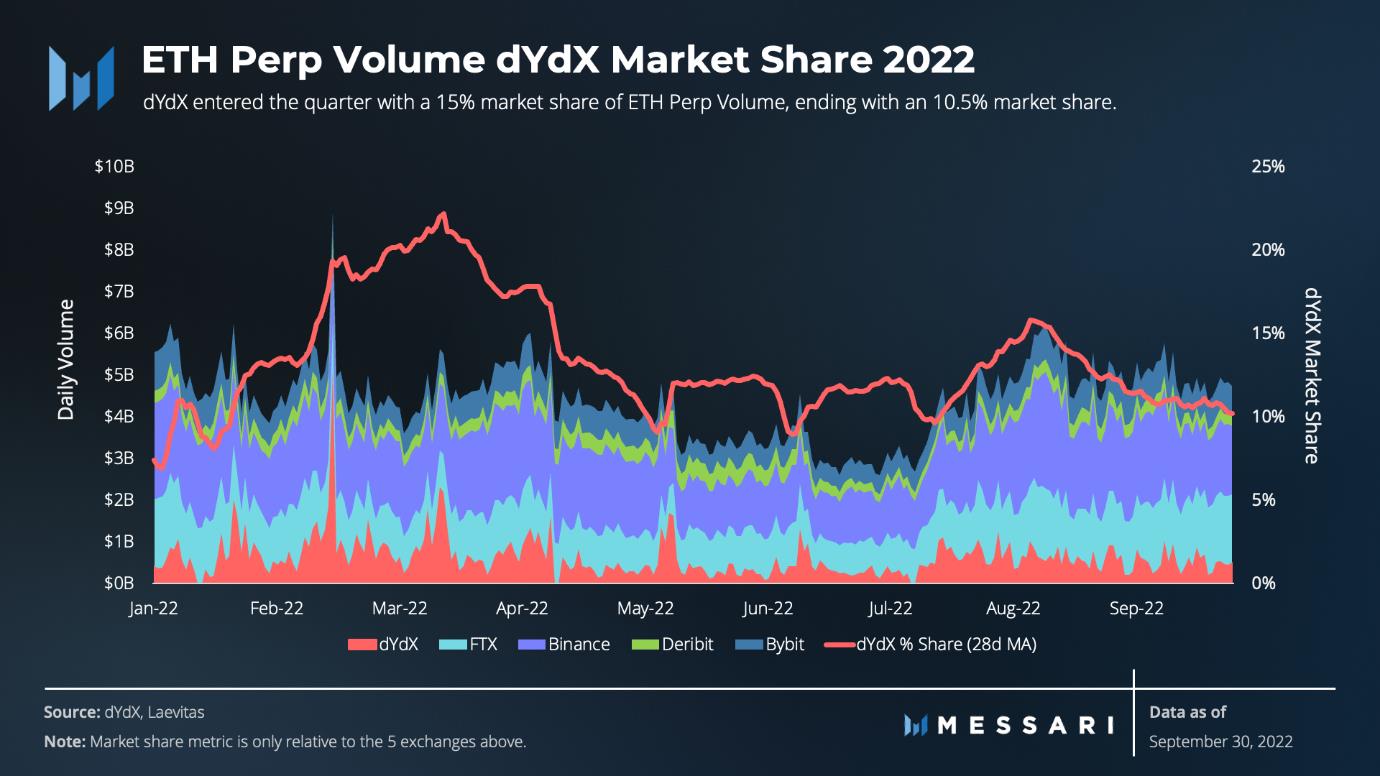

เหตุการณ์ออนไลน์ในไตรมาสที่ 1 และไตรมาสที่ 2 ส่งผลให้ปริมาณส่วนแบ่งที่สูงขึ้นสำหรับ dYdX ในช่วงครึ่งแรกของปี 2022 ข้อดีอย่างหนึ่งสำหรับโปรโตคอลคือการเห็นปริมาณที่เพิ่มขึ้นอย่างมากในช่วงท้ายของยุคที่ได้มาตรฐาน การค้าที่ไม่เกิดผลโดยทั่วไปนี้ได้รับการจูงใจผ่านรางวัล การปรับเปลี่ยนตารางการให้รางวัลดูเหมือนจะได้ผลตามที่ตั้งใจไว้

การซื้อขายล่วงหน้า ETH ในห้าการแลกเปลี่ยน dYdX, FTX, Binance, Deribit, Bybit เพิ่มขึ้น 17% จาก 350 พันล้านดอลลาร์ในไตรมาสที่ 2 เป็น 420 พันล้านดอลลาร์ในไตรมาสที่ 3 dYdX รักษาส่วนแบ่งตลาด 10-15% ตลอดทั้งไตรมาสซึ่งแสดงอัตราการระดมทุนที่แข่งขันกับ CEX ที่ใหญ่ที่สุด

dYdX เสนอโมดูลการเดิมพันสภาพคล่อง (LSM) – ซึ่งทุกคนสามารถฝาก USDC ที่ได้รับการอนุมัติโดยผู้ดูแลสภาพคล่องและได้รับการอนุมัติจากชุมชนเพื่อเป็นหลักประกันในการจัดหาสภาพคล่องใน dYdX นักเดิมพันได้รับรางวัลเป็นโทเค็น DYDX ผู้ดูแลสภาพคล่องสามารถเข้าถึงเงินทุนราคาถูก (ปลอดดอกเบี้ย) ซึ่งสามารถใช้ได้ภายในระบบนิเวศเท่านั้น เมื่อวันที่ 27 กันยายน ชุมชน dYdX ลงมติเห็นชอบให้ปรับขนาดกลุ่มเงินกู้กลับโดยตั้งค่ารางวัล DYDX ที่เกี่ยวข้องกับการเดิมพัน USDC เป็น 0

แม้จะมีการออกแบบที่น่าดึงดูดใจ แต่โมดูล Liquidity Staking ก็ดูเหมือนจะไม่ใช่วิธีที่มีประสิทธิภาพในการจัดสรรทรัพยากรสำหรับโปรโตคอล Xenophon Labs ซึ่งสนับสนุนโดย dYdX Grants ได้เผยแพร่รายงานการวิจัยเกี่ยวกับ LSM ที่พบว่า “81% ของโทเค็นโบนัสมอบให้กับ USDC โดยไม่ต้องไปหาผู้ดูแลสภาพคล่องรายใด” ปัญหาหลักคือจำนวนเงินเดิมพัน USDC ขึ้นอยู่กับราคาของ dYdX และการเปลี่ยนแปลงในความพร้อมของเงินทุนทำให้ผู้ดูแลสภาพคล่องใช้ประโยชน์ได้น้อยมาก

เมื่อวันที่ 6 กรกฎาคม ชุมชนได้ลงมติให้ยกเลิกกลุ่มการยืมที่เชื่อมโยงกับ LSM และนำรางวัลโทเค็น DYDX ที่เหลือกลับมาใช้ใหม่

เมื่อวันที่ 31 กรกฎาคม Ryan Rodenbaugh จาก TrueFi ได้โพสต์ข้อเสนอในฟอรัมเพื่อปรับปรุง LSM โดยใช้ผลิตภัณฑ์ "Automatic Line of Credit" (ALOC) ของ TrueFi ตามหลักการแล้ว ALOC อัตราดอกเบี้ยลอยตัวของ TrueFi จะคิดอัตราดอกเบี้ยผันแปรตามการใช้แหล่งเงินกู้ อัตราดอกเบี้ยเหล่านี้ซึ่งอิงกับ USDC เป็นหลัก แต่ได้รับการจูงใจด้วย dYdX บางส่วนด้วย จะช่วยลดความผันผวนของเงินทุนที่มีอยู่และเพิ่มความสามารถในการใช้งาน อย่างไรก็ตาม คำถามสำคัญคือผู้ดูแลสภาพคล่องจะเต็มใจให้ยืมมากน้อยเพียงใด

dYdX สร้างแรงจูงใจในการใช้งานการแลกเปลี่ยนโดยให้รางวัลแก่การซื้อขายด้วยโทเค็น DYDX เพื่อช่วยชดเชยค่าธรรมเนียมที่จ่ายไป สูตรรางวัลการซื้อขายเวอร์ชันก่อนหน้ารวมค่าธรรมเนียมที่ชำระ ดอกเบี้ยเปิด (OI) และ stkDYDX (Staked DYDX)

ในเดือนมีนาคม การวิจัยใหม่แสดงให้เห็นว่าโอกาสที่จะได้รับรางวัลใหญ่ OI สร้างพื้นที่เกมขนาดใหญ่สำหรับเกษตรกรเพื่อรับ DYDX โดยไม่มีสภาพคล่องหรือค่าธรรมเนียมเพิ่มเติม หลังจากการเปลี่ยนแปลงเริ่มต้นในสมการรางวัลในเดือนเมษายน การลดน้ำหนักที่มอบให้กับ OI ชุมชนได้ลงมติให้ลบรางวัลใด ๆ ที่มาจากความสนใจที่เปิดกว้างมากขึ้น การโหวตยังลดรางวัลการทำธุรกรรมทั้งหมดต่อยุคลง 25%

ดอกเบี้ยแบบเปิดลดลงอย่างเห็นได้ชัดตั้งแต่การเปลี่ยนแปลงเหล่านี้ แต่ OI ไม่จำเป็นต้องส่งผลกระทบต่อ���ภาพคล่อง ในความเป็นจริงแล้ว ความสนใจแบบเปิดและปริมาณการแลกเปลี่ยนดูเหมือนจะไม่มีความสัมพันธ์กันอย่างมาก

การลดรางวัลโดยรวมทำให้คลังแข็งแกร่งขึ้นและเพิ่มความแข็งแกร่งให้กับการลงทุนระยะยาว

การจัดการรางวัลโทเค็นเป็นหัวข้อหลักของไตรมาสและรางวัลสำหรับผู้ให้บริการสภาพคล่องก็ได้รับการกล่าวถึงเช่นกัน การเปลี่ยนแปลงครั้งแรกเกิดขึ้นในเดือนกุมภาพันธ์ ลดเกณฑ์สำหรับ LP และเปิดให้มีรางวัลแก่ผู้ขายมากขึ้น จากนั้นในเดือนพฤษภาคม ตามคำสั่งของ Wintermute (หนึ่งใน Market Makers ที่ใหญ่ที่สุดของ dYdX) ชุมชนได้ลงมติให้เพิ่มปัจจัยด้านปริมาณให้กับสมการรางวัล LP ในเดือนสิงหาคมนี้ ชุมชนได้ดำเนินการตามแผนนั้นไปอีกขั้น

การโหวตในเดือนสิงหาคมให้น้ำหนักกับปัจจัยด้านปริมาณในทุกตลาด ที่สำคัญ มันเพิ่มน้ำหนักของตลาด BTC และ ETH เนื่องจากความกังวลว่าการลดปัจจัยเชิงลึกมากเกินไปจะส่งผลเสียต่อตลาดที่มีสภาพคล่องต่ำ ชุมชนได้ลดอัตราส่วนรางวัลสำหรับตลาด BTC และ ETH จาก 20% เหลือ 10% ต่อตลาด ซึ่งตอนนี้ให้รางวัลมากขึ้นไปยังตลาดอื่นๆ นี่คือสองตลาดที่เจาะลึกที่สุดในการแลกเปลี่ยน และอาจไม่จำเป็นต้องใช้เงินจำนวนมากเพื่อดึงดูดสภาพคล่อง

จนถึงตอนนี้ การเปลี่ยนแปลงได้ลดการใช้จ่ายเพื่อดึงดูดความลึกโดยไม่กระทบต่อสภาพคล่องโดยรวม เนื่องจาก DAO มุ่งเน้นไปที่การเพิ่มประสิทธิภาพทรัพยากรที่ใช้ในช่วงตลาดหมี การปรับรางวัลที่เสนอให้กับผู้ใช้จึงเป็นเลเวอเรจหลักที่พวกเขาใช้

เมื่อวันที่ 23 สิงหาคม dYdX Trading ได้เผยแพร่บล็อกอัปเดตความคืบหน้าเกี่ยวกับ V4 การประกาศหลักคือ Milestone 1 ซึ่งเป็นการเปิดตัวเครือข่ายการทดสอบสำหรับนักพัฒนาเสร็จสมบูรณ์แล้ว นอกจากนี้ การอัปเดตนี้ยังระบุไทม์ไลน์สำหรับการเปิดตัว Mainnet ซึ่งปัจจุบันกำหนดไว้ในไตรมาสที่ 2 ปี 2023 แผนอื่นๆ ได้แก่:

การเปิดตัวเครือข่ายทดสอบสำหรับนักพัฒนาประกอบด้วยความสมบูรณ์ของกลไกการจับคู่สมุดคำสั่งซื้อและระบบมาร์จิ้น ในขั้นแรก ทีมงานโครงการทำธุรกรรมได้ 50 รายการต่อวินาที ยังมีการเพิ่มประสิทธิภาพและการปรับปรุงอีกมากที่ต้องทำ แต่นี่เป็นความคืบหน้าในเชิงบวกเกี่ยวกับการเปลี่ยนแปลงที่สำคัญของโปรโตคอล

ผู้ค้ายังคงซื้อขายแลกเปลี่ยน dYdX แม้ว่าจะยังคงถอนเงินออกจากโปรโตคอล จำนวนผู้ใช้เฉลี่ยต่อวันมีแนวโน้มเพิ่มขึ้น รางวัลที่จ่ายให้กับเทรดเดอร์และนักลงทุนนั้นมากกว่ารายได้ที่จ่ายให้กับโปรโตคอล ชุมชนใช้การกำกับดูแลและการลงคะแนนเพื่อเปลี่ยนแปลงโปรแกรมรางวัลหลักทั้งหมด ปิดกลุ่มการเดิมพันสภาพคล่อง และลดรางวัลการซื้อขาย การเปิดตัวห่วงโซ่ dYdX ในปัจจุบันมีกำหนดในไตรมาสที่ 2 ปี 2023 ซึ่งจะมอบโอกาสในการกระจายอำนาจของโปรโตคอลเพิ่มเติมและทำให้ผู้ถือโทเค็นมีส่วนร่วมกับผู้ใช้ได้ดียิ่งขึ้น

EVM (Ethereum Virtual Machine) เป็นเอ็นจิ้นหลักที่รับผิดชอบในการดำเนินการสัญญาอัจฉริยะบนเครือข่าย Ethereum เรียนรู้เพิ่มเติมเกี่ยวกับ EVM Blockchains ที่นี่!

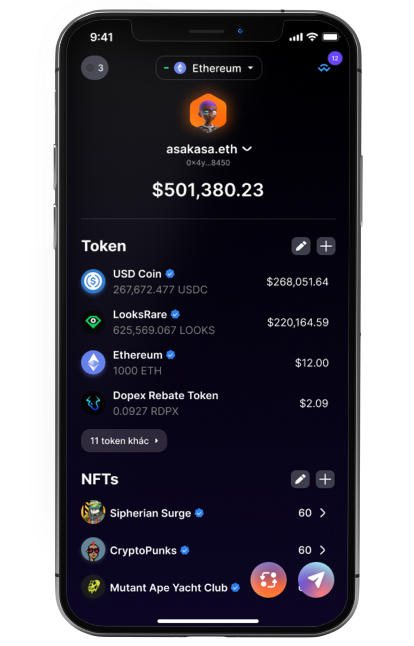

Holdstation Wallet เพิ่งเพิ่มฟีเจอร์การแลกเปลี่ยนบน zkSync Era ทำให้ผู้ใช้สามารถแลกเปลี่ยนโทเค็น/เหรียญในระบบนิเวศ zkSync Era ได้โดยตรง

imToken Wallet คืออะไร? บทความนี้แสดงวิธีสร้างกระเป๋าเงิน imToken รวมถึงวิธีใช้กระเป๋าเงินแบบละเอียดและเข้าใจง่ายที่สุด

เครือข่าย Bancor คืออะไร? BNT คืออะไร? ให้ค้นหาคุณสมบัติที่เป็นนวัตกรรมของ Bancor Network และข้อมูลโดยละเอียดเกี่ยวกับ BNT Token!

APR และ APY คือเครื่องมือวัดผลตอบแทนการลงทุนในโลกของทองดิจิตอล เข้าใจความแตกต่าง และรู้วิธีใช้ให้เกิดประโยชน์สูงสุด

Ethereum Wallet คืออะไร? จะสร้างกระเป๋าเงิน Ethereum ได้ที่ไหน ในบทความของวันนี้ ฉันจะแสดงรายละเอียดเกี่ยวกับวิธีใช้ Ethereum Wallet พร้อมข้อมูลใหม่ล่าสุด

Raydium คือการแลกเปลี่ยนแบบกระจายอำนาจโดยใช้กลไก AMM พร้อมข้อมูลที่อัปเดตและเคล็ดลับการใช้งานที่ล่าสุดในบทความนี้!

Celer Network คืออะไร? โทเค็น CELR คืออะไร? อะไรทำให้ Celer Network แตกต่าง? เรียนรู้เพิ่มเติมเกี่ยวกับ CELR Tokenomics และนวัตกรรมล่าสุดที่นี่!

นอกจาก PancakeSwap แล้ว ระบบนิเวศ BNB Chain ยังมี AMM อีกแห่งที่มี TVL สูงถึง 150 ล้านเหรียญสหรัฐหลังจากเปิดตัวเพียงสองเดือน โครงการนี้เรียกว่า Thena

เครื่องหมุนเหวี่ยง (CFG) คืออะไร? Centrifuge เป็นโครงการภายใต้ Sector Tokenizing RWA ที่ช่วยลดต้นทุนเงินทุนสำหรับวิสาหกิจขนาดกลางและขนาดย่อม พร้อมข้อมูลการใช้งานที่สำคัญ

Gains Network เป็นแพลตฟอร์มการซื้อขายอนุพันธ์แบบกระจายอำนาจที่สร้างขึ้นบนเครือข่าย Polygon โดยมุ่งเน้นที่การให้บริการการซื้อขายที่ปลอดภัยและเป็นมิตรกับผู้ใช้ พร้อมสนับสนุนสกุลเงินดิจิตอลที่หลากหลาย

Ellipsis Finance - โครงการที่มีศักยภาพในการแลกเปลี่ยน cryptocurrency ด้วยสเกลที่ใหญ่ที่สุดในโลก มาค้นหาด้วย TraderH4!

การทำฟาร์มเป็นโอกาสที่ดีสำหรับผู้ใช้ที่จะได้รับ crypto อย่างง่ายดายใน DeFi แต่วิธีที่ถูกต้องในการทำฟาร์ม crypto และเข้าร่วม DeFi อย่างปลอดภัยคืออะไร?

อะไรคือความแตกต่างระหว่างอัตราดอกเบี้ยคงที่ใน Crypto? รับภาพรวมของโครงการอัตราคงที่และโอกาสในการลงทุนที่อาจเกิดขึ้น

Andre Cronje จะเล่าถึงความยากลำบากที่เขาประสบเมื่อเขาเริ่มพัฒนา DeFi Dapps ที่ประสบความสำเร็จมากที่สุดเท่าที่เคยมีมา

โปรแกรมจูงใจคืออะไร? โครงการจูงใจส่งผลกระทบต่อเหรียญแพลตฟอร์มและระบบนิเวศอย่างไร พวกเขาช่วย DeFi จริงหรือ?

จะชอบหรือไม่ก็ตาม โปรโตคอล DeFi เช่น Uniswap, Compound, Curve... ต้องยอมรับว่าจะถูก FORK ทุกที่ทุกเวลาโดยใคร

วิเคราะห์โครงสร้างและการดำเนินงานของเศรษฐกิจแบบดั้งเดิม และทำแผนที่ไปยังตลาด Crypto เพื่อคาดการณ์อนาคต

บทความนี้มีเลเยอร์ที่ประกอบขึ้นเป็น DeFi ซึ่งช่วยให้คุณประเมินโครงการลงทุนได้

บทความนี้แบ่งปันมุมมองของผู้เขียนเล็กน้อยเกี่ยวกับ Serum - DeFi Hub บน Solana เพื่อให้คุณสามารถเห็นภาพว่า Serum ต้องการสร้างอะไร

OneCoin เป็นโครงการที่ชุมชนกล่าวถึงบ่อยครั้งเนื่องจากทำงานเหมือนแบบจำลองหลายระดับและแสดงสัญญาณของการฉ้อโกง

เมื่อไม่นานมานี้ โครงการบน Kusama ได้รับความสนใจจากนักลงทุนจำนวนมาก ในหมู่พวกเขาคือ Karura

BENQI เป็นหนึ่งในส่วนสำคัญของระบบนิเวศ Avalanche เข้าร่วม TraderH4 เพื่อค้นหาว่า BENQI (QI) คืออะไร รวมถึงข้อมูลโดยละเอียดเกี่ยวกับโทเค็น QI

ArcBlock เป็นโครงการที่เปิดตัวในตลาดในปี 2018 และได้รับการชื่นชมอย่างสูงจากชุมชน โครงการนี้มีศักยภาพจริงตามสัญญาหรือไม่?

eCash เป็นแพลตฟอร์ม PoS blockchain ที่รองรับธุรกรรมและการชำระเงินระหว่างประเทศที่ราบรื่น รวดเร็ว และปลอดภัย โดยใช้เทคโนโลยี Bitcoin Cash

Holdstation Wallet เพิ่งเพิ่มฟีเจอร์การแลกเปลี่ยนบน zkSync Era ทำให้ผู้ใช้สามารถแลกเปลี่ยนโทเค็น/เหรียญในระบบนิเวศ zkSync Era ได้โดยตรง

Velo เป็นโปรโตคอลแบบกระจายอำนาจที่ทำงานในอาร์เรย์ DeFi ทำให้สามารถ “โอนเงิน” แบบไร้พรมแดน นำมาซึ่งความก้าวหน้าในด้านการออกเครดิตดิจิทัล

เมื่อโลกเทคโนโลยีมองว่าเป็น “คู่แข่งที่สมน้ำสมเนื้อ” ของ Ethereum แล้ว EOS คืออะไร? ศักยภาพของโครงการคืออะไร? ทั้งหมดจะได้รับคำตอบในบทความนี้

นอกจาก PancakeSwap แล้ว ระบบนิเวศ BNB Chain ยังมี AMM อีกแห่งที่มี TVL สูงถึง 150 ล้านเหรียญสหรัฐหลังจากเปิดตัวเพียงสองเดือน โครงการนี้เรียกว่า Thena

Gains Network เป็นแพลตฟอร์มการซื้อขายอนุพันธ์แบบกระจายอำนาจที่สร้างขึ้นบนเครือข่าย Polygon โดยมุ่งเน้นที่การให้บริการการซื้อขายที่ปลอดภัยและเป็นมิตรกับผู้ใช้ พร้อมสนับสนุนสกุลเงินดิจิตอลที่หลากหลาย