Coin98ウォレットでBEP20、TRC20トークンをSPLトークンに、またはその逆に変換する手順

Coin98ウォレットでクロスチェーンブリッジを使用してBEP20、TRC20トークンをSPLトークンに変換する方法の詳細な手順。ここを読んでください!

Raydiumのモデルを分析して、Raydiumのモデルがどのように機能しているか、ある時点でうまく機能しているかどうか、およびdAppを開発するためにどのように変化するかを確認しましょう。

プロジェクトの運用モデルを説明および分析するシリーズであるHowItWorksシリーズの続きとして、Raydiumという名前のSolanaエコシステムのトップAMMDEXプロジェクトを分析します。

AMM DEX以外にも多くのゲームがリリースされているトップDEXプロジェクトとして、Raydiumのモデルが現在の市場に適しているかどうかを見てみましょう。

ラジウムの概要

RaydiumはSolanaプラットフォーム上のDEXであり、このプラットフォームでの代替可能なトークンの交換と取引をサポートすることを目的として設計されています。Uniswap V2と多くの類似点がありますが、Raydiumは単なる通常のDEXではありません。

Raydium内の製品

Raydiumには、AMMDEXとOrder-bookDEXの両方のタイプのDEX以外にも多くの機能があります。Raydiumのバンドル機能は次のとおりです。

現在、RaydiumはSolanaの主要なDEXであるため、Solanaに資金が流れると多くの利点があります。最近、Raydiumはさらに一歩進んで、DEXプロトコルを許可なしにし、プロジェクトがRaydiumに自由にリストできるようにしました。

Raydium内のコンポーネント(ユーザー)

UniswapV2と同様のRaydiumのAMMDEXメカニズムでは、AMMDEXプロトコルに参加するコンポーネントは次のとおりです。

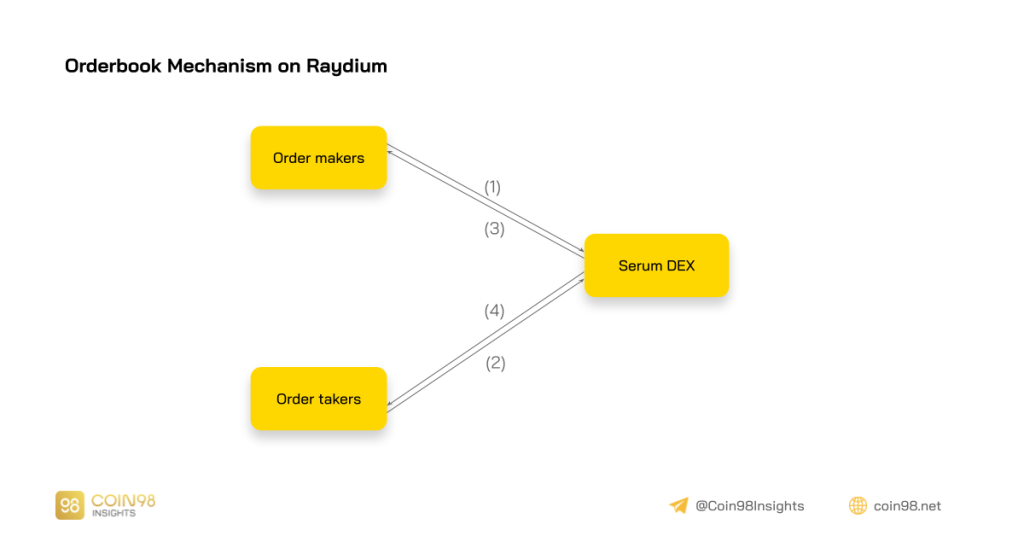

オーダーブックメカニズムでは、RaydiumのオーダーブックはSerum DEXのオーダーブックであるため、プロトコル参加者には次のものが含まれます。

同様のプロジェクト

他のエコシステムにまたがるDEXアレイの同様のプロジェクトには、次のものがあります。

次に、Raydium内のプロトコルの動作モデルについて詳しく学びましょう!

Raydiumの活動パターンの分析

最初に、Raydiumの2つの主要なプロトコルのオペレーティングモデルを紹介します。これは、プラットフォーム内の2つのDEXであり、最初の2つのプロトコルとRaydiumの開発プラットフォームの両方として機能します。最初の2つのプロトコルに価値を追加し、RAYトークンの所有者により多くの価値をもたらします。

オーダーブックDEXRaydium

運用モデル

Raydiumの最初のDEXは、血清DEX取引所から直接流動性を引き出すオーダーブックDEXでした。

Order-bookは、従来の金融業界における取引所の運用メカニズムであり、暗号通貨市場における集中型取引所のメカニズムでもあります。これは、取引の2つの当事者(注文者と注文者)を含むメカニズムです。

注文メーカーの仕事は、取引したいトークンの金額と価格を設定することです。これらの注文は、2人の買い手と売り手がいる元帳(注文書)に投稿されます。受注者が特定の数量でその価格を受け入れると、両方の当事者の注文が一致し、トランザクションが実行されます。

(1)オーダーメーカーはオーダーを作成し、SerumDEXに送信します。次に、コマンドがRaydiumのインターフェイスに表示されます。

(2)受注者は、Raydiumのオーダーブックインターフェイスと対話してオーダーメーカーからオーダーを受け取り、そのオーダーをSerum DEXに送信し、SerumDEXは2つのオーダーを照合してトランザクションを作成します。

(3)注文者は、トークン決済を通じて取引されたトークンを取り戻し、取引手数料を支払います。

(4)受注者は、決済トークンで取引されたトークンを受け取り、取引手数料を支払います。

オーダーブックの理由

DEXがこのオーダーブックソリューションを好まない理由は、分散型取引所では、流動性が大きな問題であり、特にリストに新しいトークンがある場合、流動性が低いとオーダーブックでのトークン取引ができなくなるためです。したがって、AMMメカニズムは、このオーダーブックメカニズムの弱点に対処するために生まれました。

流動性の少ない市場では、AMMの強みは常に取引を実行できることです。ただし、流動性の高い市場では、Orderbookのずれは非常に小さく、AMMよりも優れたユーザーエクスペリエンスを提供します。したがって、オーダーブックメカニズムの重要なポイントは、Serum DEX(またはRaydium Orderbook DEX)のトークンに十分な流動性があるかどうかです。

この問題に対処するために、Raydiumは2つのオプション(AMMまたはOrderbook)のいずれかを選択しませんが、両方のオプションを選択します。Orderbookメカニズムの場合、Serum DEXから直接豊富な流動性を取得し、ユーザーにRaydiumのインターフェイスでスムーズなエクスペリエンスを提供して、流動性の高いトークンペアの取引のニーズに対応します。

Raydiumは、流動性の少ないトークンペアを提供するために、独自の流動性プールを備えたAMM DEXも開発しました。以下では、そのメカニズムについて説明します。

AMMDEXラジウム

AMMDEXの理由

AMM DEXは、非常に高いスリッページ市場でも取引を実行できるというオーダーブックメカニズムに比べて優れた利点を備えており、市場のトークンの大部分である流動性の低いトークンの取引に適しています。

したがって、RaydiumのAMM DEXは、このようなトークンペアを提供するために開発されました。新たに立ち上げられたパーミッションレスプール(ユニスワップなど)に任意のトークンペアをリストできるようにするとともに、流動性が高いかどうかに関係なく、任意のトークンペアをRaydiumで取引できます。

運用モデル

このAMMDEXメカニズムについて簡単に説明し、それらの一般的な運用モデルを要約します。

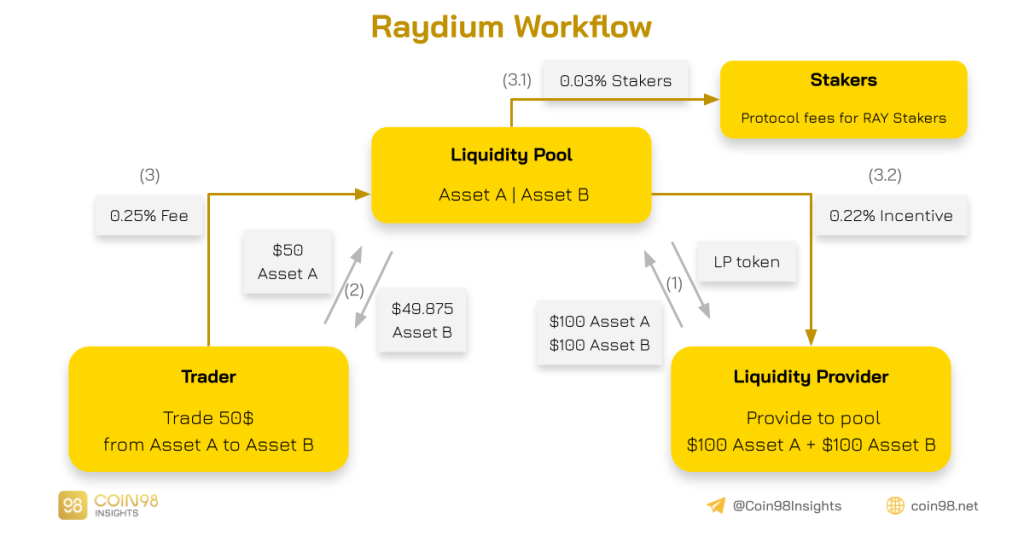

(1)流動性プロバイダーは、1:1の比率でプールに流動性を提供し、プールで提供する流動性を表すLPトークンを受け取ります。

(2) トレーダーは資産クラスを取引し、取引ごとに0.3%の手数料が発生します。

(3) Lidiquity Poolの料金は、次の2つの部分に分割されます。

プロトコルアルゴリズム

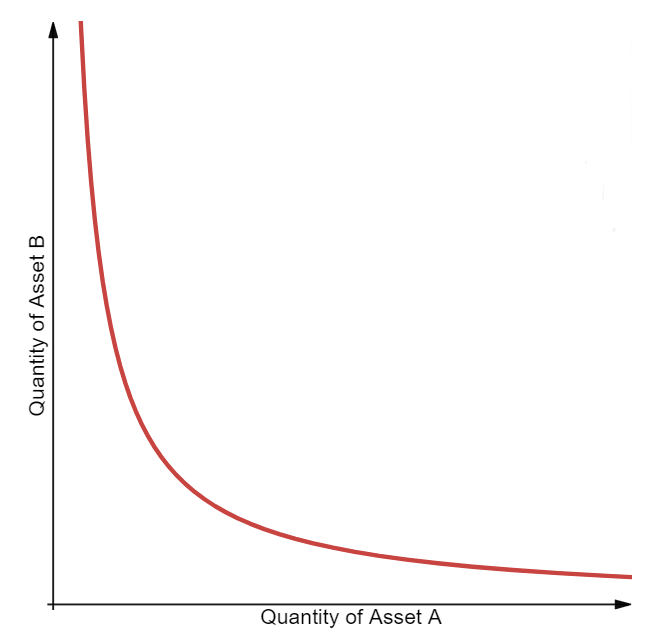

RaydiumのAMMDEXの取引は、次のアルゴリズムで計算されます。

x * y = k

そこで:

ソラナ上に構築されたRaydiumは、高速で低コストのスワッピングと、使いやすい使いやすいインターフェイスを提供します。

ラジウムでの農業

従来の農業

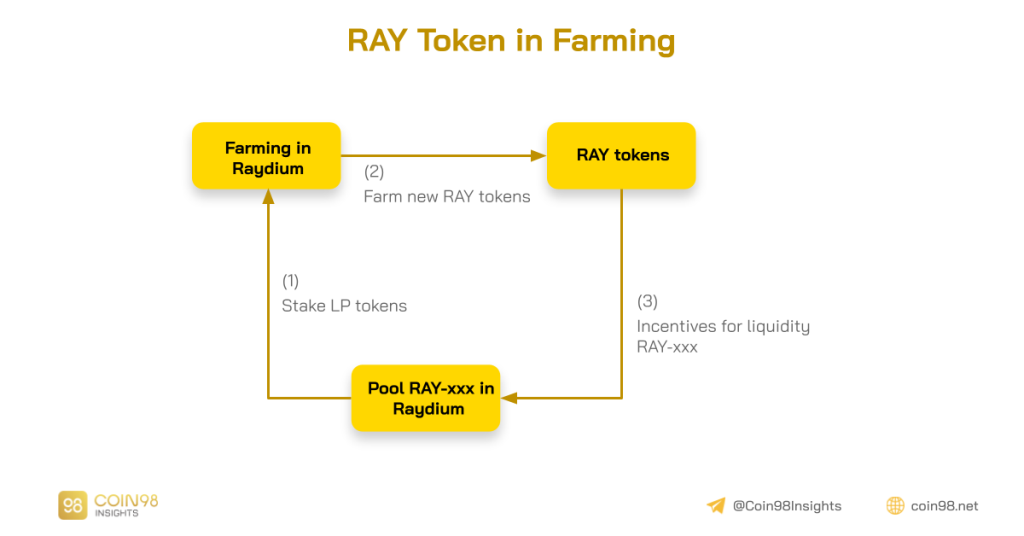

Raydiumのファーミング機能は、RAYトークンペア(RAY / USDT、RAY / USDC、RAY / SOL、RAY / SRM、RAY / ETHなど)に豊富な流動性を提供することに重点を置いています。

つまり、上記のトークンペアに流動性を提供し、受け取ったLPトークンをRaydium's Farmsに持ち込むと、流動性を提供する兄弟トークンペアのプールの取引手数料に加えて、追加のRAYトークンを受け取ることになります。

(1)プールRAY-xxxは、農業からのインセンティブによって流動性を高めます。

(2) 農業でLPトークンペアRAY-xxxを賭けて、RAYを作成します。

(3) これにより、RAYトークンペアに流動性を提供するためのインセンティブを作成します。

これは、ユーザーがRAYトークンに流動性を提供するインセンティブを作成し、RAYの流動性が高く、滑りが少なく、プロジェクトトークンの価値を間接的に高めるために設計された機能の1つです。

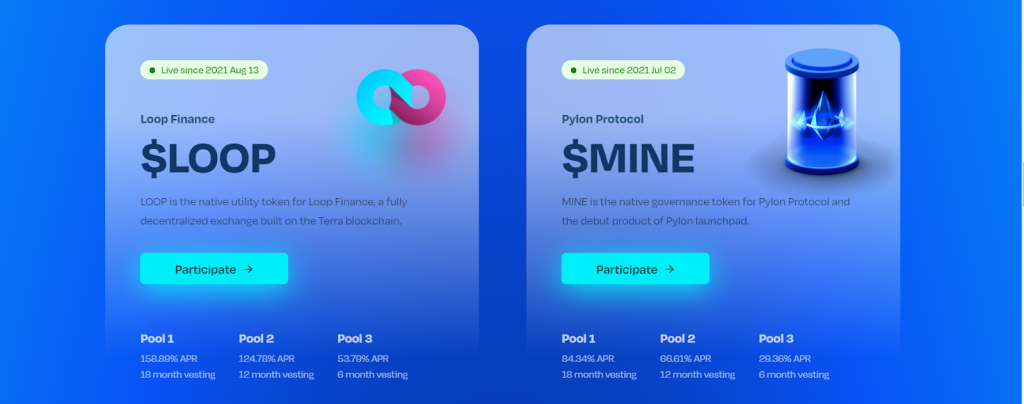

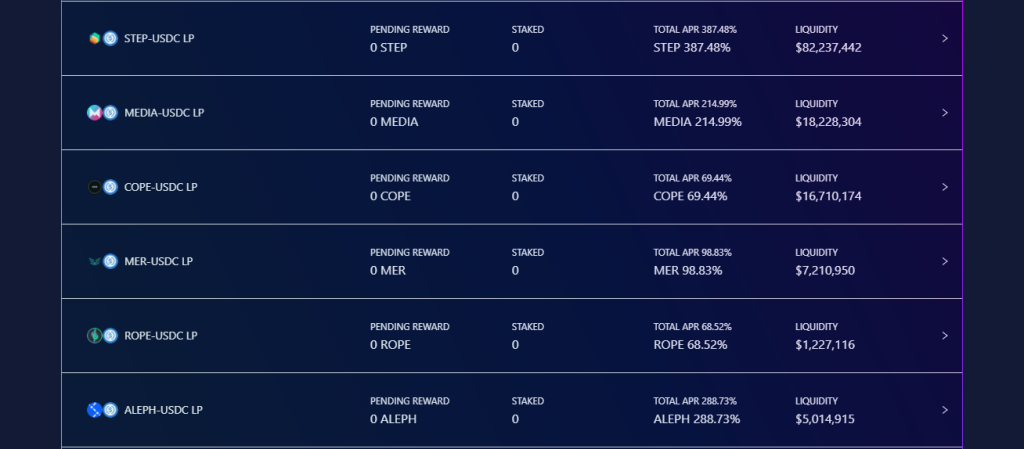

フュージョンプールでの農業

Raydiumは、RAYトークンの流動性を引き出す従来の農業に加えて、Fusion Pools機能を介してLPにプロジェクトトークンを付与することにより、ユーザーが同様の方法で流動性を提供するインセンティブを作成できるRaydiumにリストされたプロジェクトもサポートします。

Fusion Poolsでは、Raydiumを使用すると、固定トークンペアの流動性プロバイダーがプロジェクトトークンをファームアウトできます。これにより、LPは、プロジェクトに流動性を提供するための追加のインセンティブを得ることができます。これは、新しいプロジェクトに不可欠であり、RaydiumプラットフォームでのTVLの総量の増加にも貢献します。

(1) xxx-USDCトークンペアに流動性を提供します。

(2) より多くのxxxトークンを取得するために、LPトークンを農業に賭けます。

(3) これにより、ユーザーが将来も流動性を提供し続けるためのインセンティブを生み出す。

その上、RaydiumはLPに二刀流機能も提供します。これは、固定数のトークンペア(そのうちの1つはRAY)に流動性を提供する場合、RAYトークンと他のトークンの両方をファームアウトすることを意味します。現在、RAYとの二刀流を楽しんでいるトークンペアは、FIDA、OXY、MAPSです。

従来の農業と同様に、これはLPがRAYの流動性を豊富に保つための流動性を提供するインセンティブを生み出します。

ただし、トークンを継続的に使用すると、トークンが簡単に膨張し、RAYトークンの価格に悪影響が及ぶ可能性があります。したがって、開発チームは、トークン所有者がトークンを販売しないようにするために別のプロトコルを採用しましたが、プロトコルでトークンを使用します。これがステーキングプロトコルです。

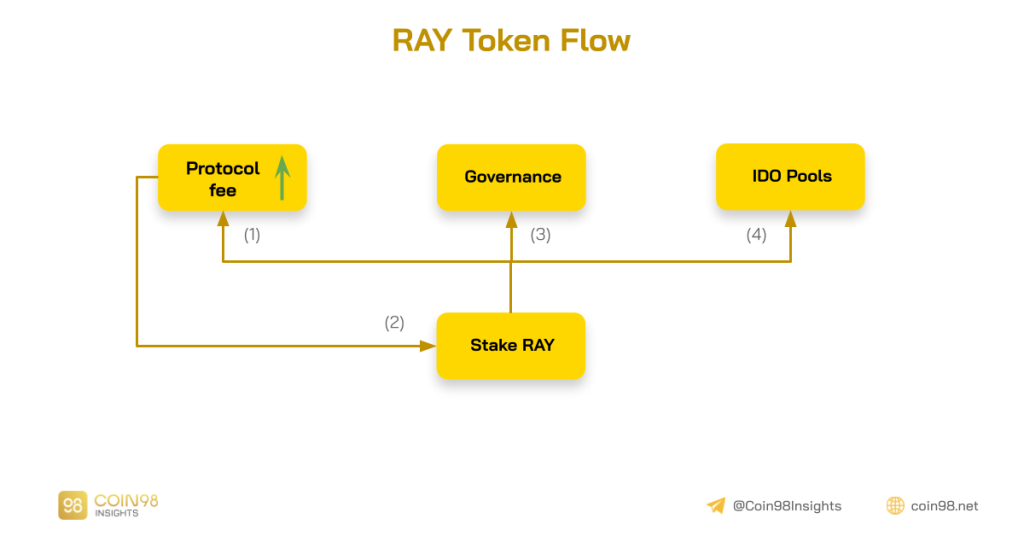

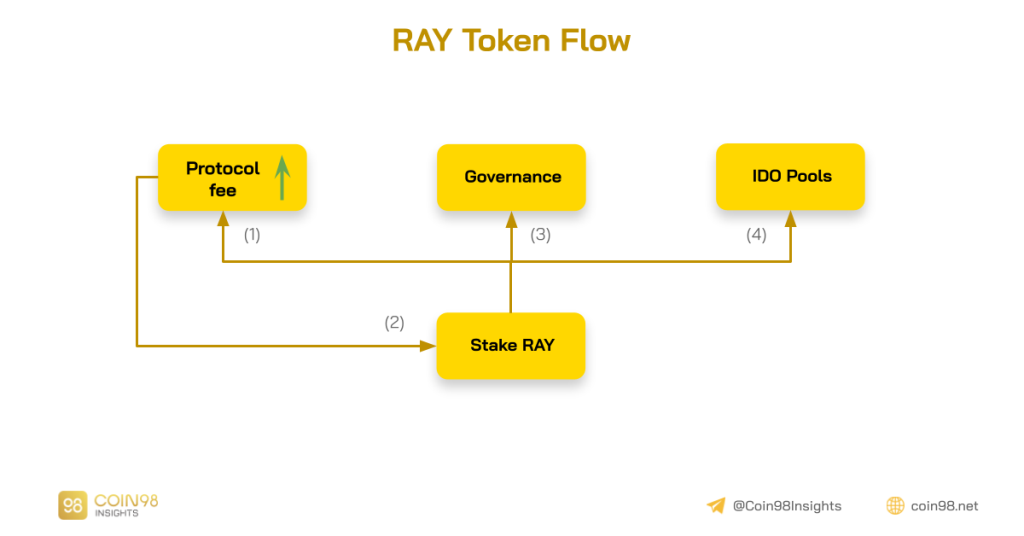

ラジウムへのステーキング

(1) ユーザー側では、Raydiumに賭けることで、プラットフォームの取引手数料の一部を受け取ることができます。

(2) その金額の取引手数料は、RAYの購入とユーザーへの支払いに使用されます。このメカニズムは非常にスマートです。なぜなら、RAYを使用してユーザーにプラットフォーム取引手数料を支払うことは、RAYの購入需要になるだけでなく、ユーザーが複利を受け取るためにRAYを引き続き賭けるのに役立つからです。

(3) さらに、RAYをステーキングすると、ユーザーはプラットフォームガバナンスなどのプラットフォームの他の機能に参加することもできます。

(4) そしてAcceleRaytorのIDOプールに参加する権利。

全体として、ステーキング機能はRAYトークンの良好な購入需要であり、プラットフォームの取引手数料をトークン所有者で割ることによってトークン所有者に価値を与え、ガバナンスに参加する権利、IDOに参加する権利を提供し、それによって販売を減らします.RAYの圧力。

AcceleRaytor Raydium

Raydiumのこの機能はランチパッドであり、プロジェクトがRaydiumプラットフォーム上でIDOを実行できるようにします。これは、プロジェクトが豊富な資本にアクセスできるため、プロジェクトに付加価値を与えるだけでなく、さまざまな方法でRaydiumプラットフォームに付加価値をもたらします。

まず、IDOがRaydiumにリストされているプロジェクトは、初期段階で非常に大量であることが多く、プラットフォームに多額の取引手数料をもたらします。次に、IDOに参加するには、参加者は7日間RAYトークンの量をロックする必要があります。これは、しばらくの間、RAYの売り圧力を直接軽減し、多くの投資家にとって強い買い需要でもあります。

私の意見では、これは製品開発チームの非常に賢いゲームです。AcceleRaytorは、RaydiumのDEX製品とプロジェクトのRAYトークンの両方に大きな価値をもたらすからです。

RaydiumはRAYトークンの値をどのようにキャプチャしますか?

RAYのユースケース

上記のように、RAYトークンには3つの主な目的があります。

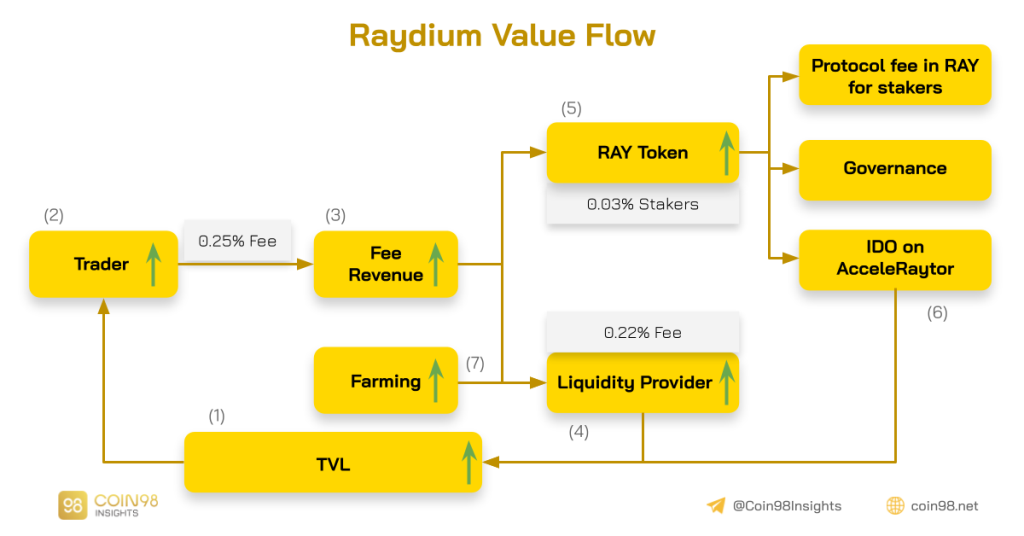

Raydiumのバリューフロー

(1) TVLの成長は、滑りが少なく、取引速度が速く、取引手数料がほぼゼロであるため、プラットフォームがより多くのトレーダーを引き付けるのに役立ちます。

(2) 取引手数料は次の式で計算されるため、多くの取引業者は大量の取引量をもたらし、取引手数料からの収益を増やします。

手数料収入=ボリューム*0.25%

(3) 手数料収入は分割され、0.03%がステーキングを介してRAYホルダーに送られ、0.22%が流動性プロバイダーに送られます。

(4) 取引手数料が増えると、LPはより大きな報酬を受け取ることができ、プロトコルに流動性を提供し続けるインセンティブが生まれます。

(5) プラットフォーム取引手数料を受け取るには、RAY保有者はRAYを賭ける必要があります。RAYのステーキングには、ガバナンスへの参加などの利点もあります。

(6) AcceleRaytorのIDOプールに参加すると、AcceleRaytorに参加しているプロジェクトは、開始量が多く、TVLとプラットフォームのトランザクション量が増えるRaydiumにリストされます。

(7) 流動性を促進するために、通常の農業RAYに加えて、融合プールと二刀流を含む農業プログラムが開始された。

ラジウムの将来の予測

プロジェクトロードマップによると

プロジェクト側で私が評価しているステップの1つは、プロジェクトがRaydiumにリストできるように、パーミッションレスプールを開いたところです。すぐに、最初の2週間で、さらに40のプロジェクトがRaydiumにトークンをリストしました。これは、プロジェクトが地方分権化を促進するのに役立つだけでなく、コミュニティを非常に支援する動きであることを証明しています。

さらに、このプロジェクトは、近い将来の次の動きに関する情報も提供します。

現在、Raydiumの取引手数料は、UniswapやSushiswapなどの他のAMM DEXプラットフォームよりも安く、取引手数料はわずか0.25%です。このうち、0.22%がLPに割り当てられ、0.03%がRAYスタッカーに分割されます。

Raydiumのフライホイールの個人的なレビュー

その上、私の意見では、RAYが販売需要を減らし続けるのに役立つ機能の1つは、ステーキングと農業における自動複合機能の導入であると思います。これにより、ファームトークンのフローが循環し、プールファームに直接戻して、RAYおよびファームトークンの販売需要を減らすことができます。

次に、RAYがその価値を高めるためには、AcceleRaytorの熱さは否定できないため、IDOプールに関するフライホイールが大きな役割を果たします。IDOプールに参加するためにロックする必要のあるRAYの量が増えるとともに、高品質のIDOを発行し続ける場合、これはRAYトークンの重要なはずみ車になります。

また、RAYの大きなフライホイールは、RAY Stakersの0.03%の取引手数料です。Raydiumの最後の24時間のボリュームは2600万ドルです。これは、7,800ドルの料金がスタッカーに分配されることを意味します。トークンの排出を補うために、1日に養殖されるRAYの量は、生成される料金の量よりも少なくなければなりません。現在、1日に約700,000 RAYが養殖されています。つまり、300万米ドルのRAYトークンが生成されます。これは、約8,000ドルの取引手数料と比較して多数です。

ただし、前述したように、トークンの評価は他の要因(IDOプール、ガバナンス、将来の評価など)に依存するため、この比較ではRAYトークンの値全体を反映することはできません。

Raydiumは現在Solanaで最大のAMMDEXプラットフォームであるため、Raydiumの開発は、このプラットフォームの全体的な開発によって大きく貢献されることは間違いありません。私の意見では、RAYトークンの評価は、次の2つの要素の評価に基づいています。

したがって、Raydiumの将来を予測するには、Solanaプラットフォームの開発などの他の要因に依存する可能性があります(Raydiumは1つのプラットフォーム、Solanaでのみ機能するため)。

要約すると、RAYの成長を開始する可能性のある要因は次のとおりです。

Raydiumユーザーガイド、AcceleRaytorIDOの詳細なAからZに参加してください。

まとめ

要約すると、上記の記事では、いくつかのアイデアを次のように要約できます。

上記は、プロジェクトRaydiumの作業モデルです-Solanaの主要なDEXです。ご不明な点がございましたら、記事の下にコメントしていただければ、その質問にお答えします。次の仕組みの記事でお会いしましょう!

参考資料:

Coin98ウォレットでクロスチェーンブリッジを使用してBEP20、TRC20トークンをSPLトークンに変換する方法の詳細な手順。ここを読んでください!

ソラナのエコシステムとパズルの各ピースについて学び、ソラナでチャンスを見つけるための準備を整えましょう。

この記事では、Coin98が、AZからOrca DEXを使用する方法について説明します。これには、ウォレットの接続、スワップ、流動性の追加と削除が含まれます。

Coin98WalletでAvalancheCチェーンブリッジとXチェーンを使用してAVAXを変換する方法の詳細な手順。

この記事では、MarginATMが、最も古く広く使用されている暗号ウォレットの1つであるMyEtherWalletの使用方法についてすべて学習します。

アルファを理解する-私は保持する必要がありますか?一般的にアルファを保持している記事の兄弟、特に他のトークンを見る必要があります。

プロジェクトは、DEX、Lending&Borrowing、Yield Optimization、NFTなどを含むBinanceSmartChainの5つの領域に属しています。

Thorchainに流動性を提供することで、より高く、より安定したリターンとより不安定な利回りにつながります。

SushiswapでSUSHIを栽培するための基本的なステップバイステップガイドと、アセットの管理に使用できるいくつかのツール。

この記事では、Blockchainに基づいて開発されたテクノロジープロジェクトの方向性、つまりWeb3への移行について概説しています。