Avaliação DeFi: O DeFi pode ser precificado pelo fluxo de caixa?

O artigo traduz a opinião do autor @jdorman81 sobre a questão da avaliação em Defi, juntamente com algumas opiniões pessoais do tradutor.

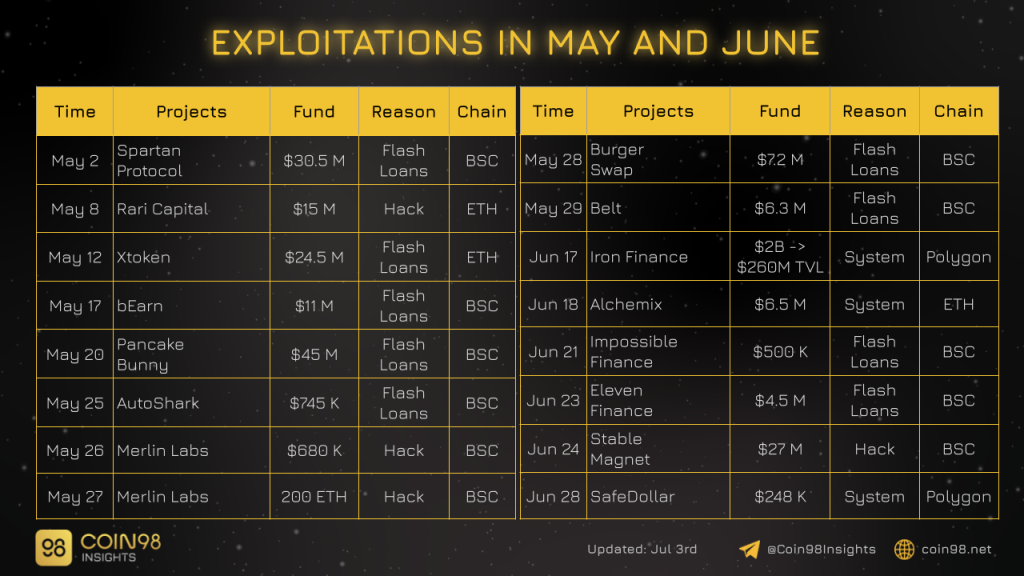

Sintetize 16 casos de Exploit in Crypto nos últimos maio e junho, analise e encontre as características para encontrar uma solução para limitar esse problema.

No período desde o início de maio, o número de casos de Exploit aumentou significativamente. Você já tentou sintetizá-los e ver que características eles têm? Se não, este artigo pode ser útil para você. Vamos começar com o artigo.

O que é Exploit?

Exploit é um termo para se referir a ataques em um sistema de computador. Ou seja, os invasores aproveitarão um bug ou vulnerabilidade específica do sistema que descobrirem para invadir esse sistema.

Resumo dos eventos de exploração

Primeiro, vou resumir todos os eventos de Exploit desde o início de maio até o presente.

O critério para esta tabela é resumir os eventos de Exploit por data, nome do projeto, valor perdido, método de Exploit (hackeado ou erro de sistema, modelo operacional), relacionado a Empréstimos Flash e, finalmente, qual projeto de blockchain foi hackeado.

Na tabela acima, temos 16 exploits e podemos reconhecer algumas das seguintes palavras-chave:

O que tirar disso?

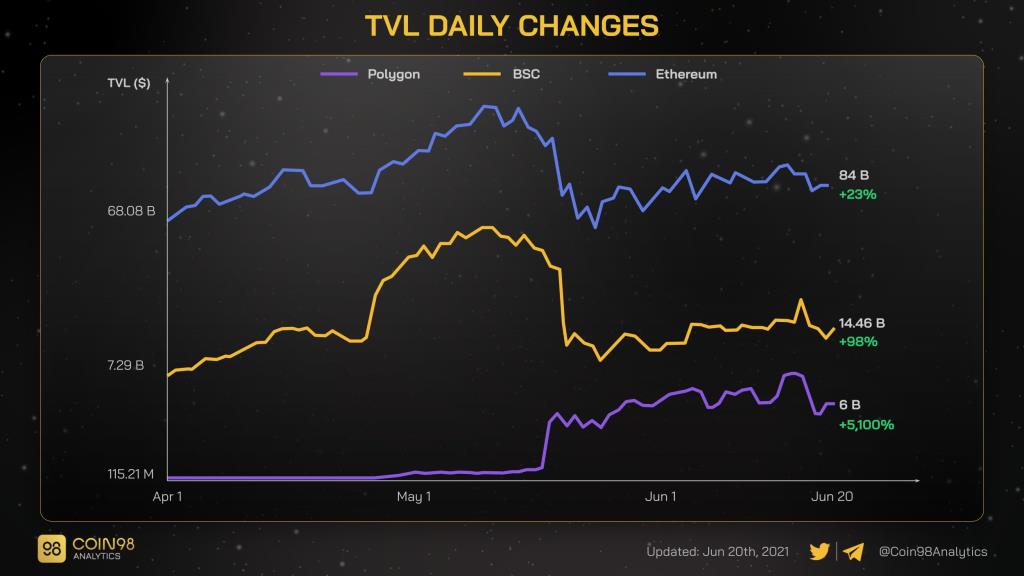

Para responder à pergunta acima, vamos dar uma olhada em algumas figuras do Ethereum, BSC e Polygon de abril até agora para ver o que é interessante.

Análise de dados

Valor total bloqueado (TVL)

A figura abaixo mostra a mudança diária de TVL para os 3 ecossistemas.

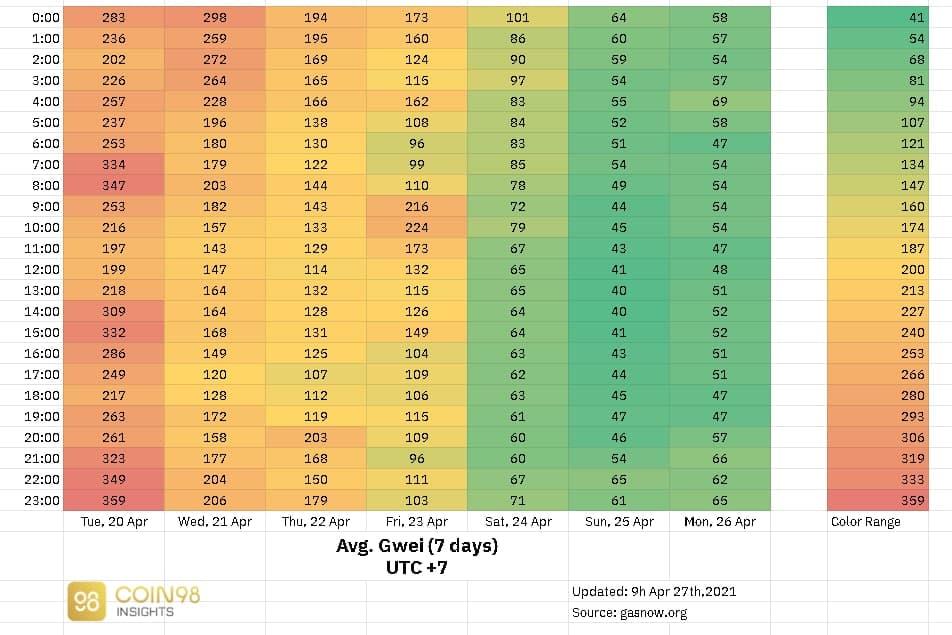

Pode-se ver que, do início de janeiro a meados de maio, foi a idade de ouro do BSC, quando os TVL atingiram uma alta de quase US$ 30 bilhões. Isso pode ser explicado pelo fato de a taxa de gás da Ethereum ser muito alta antes, forçando os usuários a encontrar uma alternativa, que é a Binance Smart Chain .

Embora a tarifa do gás no início de maio possa ter esfriado, devido ao ímpeto pré-existente, o TVL BSC continuou a crescer até meados de maio, quando começou a mostrar sinais de recessão.

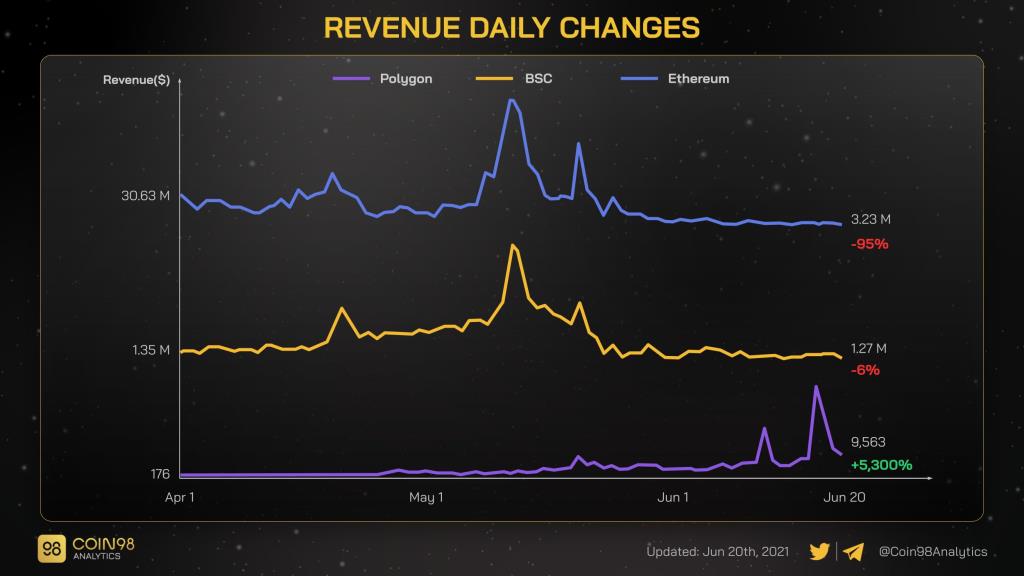

Receita diária

O lucro por dia também segue o mesmo padrão do TVL, o que reforça ainda mais o fato de que há mais usuários usando o BSC.

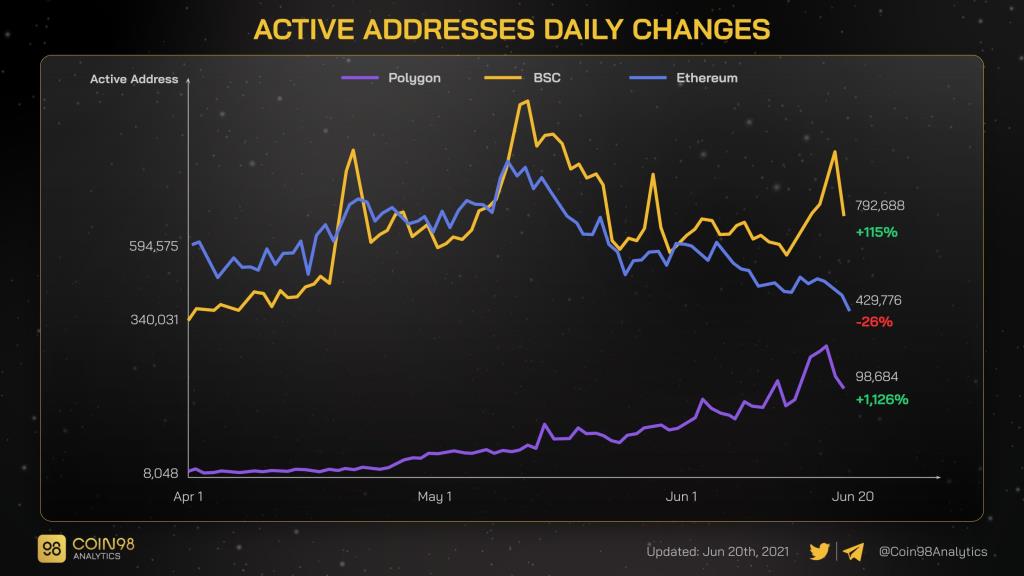

Endereço diário ativo

Mais uma vez, as métricas de carteira ativa provam que o número de usuários realmente cresceu no BSC, não apenas do início de abril ao início de maio, mas até agora.

Voltando à questão principal, o que se pode extrair dos dados acima?

Por que o BSC tem tantos eventos de Exploit?

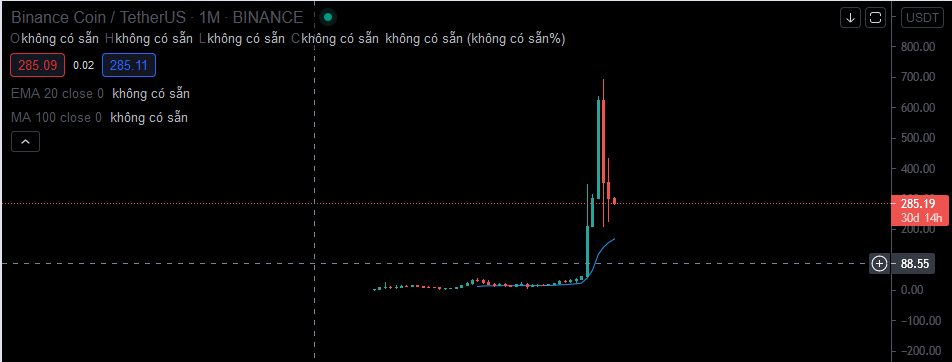

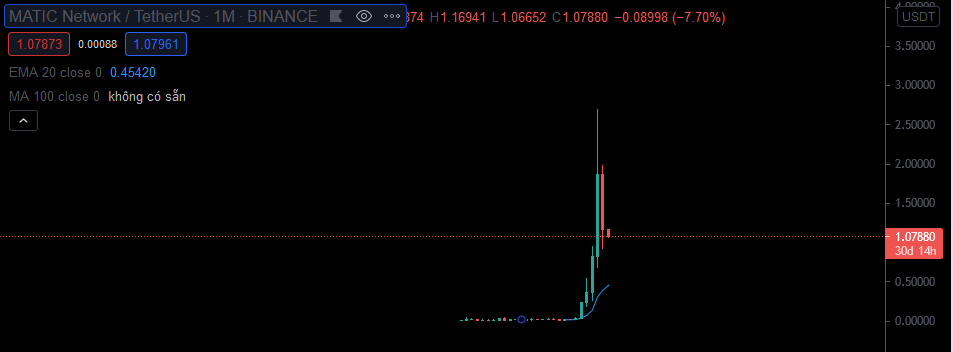

Com isso dito, o BSC surgiu como a única solução para a alta taxa de gás proveniente do Ethereum por volta de fevereiro de 2021, conforme mostrado pelo preço do BNB começando a crescer fortemente, conforme mostrado abaixo. A grande possibilidade de um aumento acentuado nas taxas de gás se deve à competição de bots em colocar transações no bloco, chamado MEV (Miner Extractable Value) .

Com base na análise de dados, em apenas 90 dias, o TVL do BSC aumentou para cerca de US$ 23 bilhões, juntamente com o número de carteiras ativas aumentando quase 4 vezes durante esse período, mostrando que o BSC é realmente hype. Além disso, as tendências anteriores de moedas de memes (Doge, Safemoon,...) levaram a uma coisa: mais e mais projetos estão surgindo no BSC, mas a maioria dos projetos são orientados a memes, ou bifurcam-se. de grandes projetos para manter com a tendência.

O resultado desse "comer instantâneo" foi mostrado na série de casos de Exploit mencionados acima, quando mais de 60% dos incidentes ocorreram no BSC. A razão é que esses projetos codificam rapidamente para seguir a tendência, sem entender a essência do que o projeto precisa fazer para evitar hackers.

De volta ao Daily Revenue, apesar do crescimento, mas porque a taxa é tão barata, o valor do lucro do projeto no BSC não é muito. O sinal mais óbvio é que o pico do BSC ainda não atingiu o mínimo do Ethereum (US$ 3,23 milhões).

Pessoalmente, não excluo a possibilidade de que os próprios projetos criem esses casos Exploited para trazer lucro para a própria equipe de desenvolvimento. “Usuários podem farmar com ativos, desenvolvedores podem farmar com projetos” (nota: esta é apenas uma opinião pessoal).

Como resultado, a confiança do usuário começou a diminuir, levando a uma queda significativa no TVL do BSC. Em parte, é claro, também é porque a Polygon está começando a crescer, sugando uma parte do TVL do Ethereum e do BSC.

E se as equipes continuarem a desenvolver dessa maneira, é inevitável que o BSC seja hackeado no futuro.

A próxima vítima será Polygon?

Com base no gráfico, é fácil ver que o Polygon (MATIC) também tem um crescimento muito forte entre fevereiro e maio, assim como o BNB. A razão para isso é porque a estrutura do BSC e do Polygon é semelhante ao Ethereum, é muito fácil construir um projeto nele, mas as taxas são muito mais baratas, então o Polygon também se torna uma alternativa ao Ethereum como o BSC.

Se você notar, o Polygon parece uma 2ª Binance Smart Chain, quando todos os indicadores suportam que o Polygon está em um forte estado de desenvolvimento.

Então, quando "cheira fácil de ganhar" em uma nova plataforma (Polygon), haverá muitos especuladores que rapidamente desenvolvem projetos para obter lucros por tapete, exploração, ...

E, naturalmente, o problema começou a aparecer no Polygon com 2 eventos infelizes que aconteceram em 6 meses: Iron Finance e SafeDollar. Embora ambos não sejam devido a hack, mas ambos têm problemas no design do modelo não é completo. No futuro, prevejo que a frequência de hacks do Polygon começará a aumentar gradualmente se nada melhorar.

Por que a maioria dos hacks estão relacionados a Empréstimos Flash?

De acordo com as estatísticas acima, até 56,25% dos casos de Exploit são bandidos usando Flash Loans como ferramenta de hacking. Muitos de vocês vão se perguntar se a culpa é do Flash Loans ou não? Então a resposta na minha opinião é não.

Para quem não conhece, o Flash Loans pode ser considerado uma ótima iniciativa da Crypto, ajudando os usuários a obter lucros rapidamente. Você pode aprender mais sobre empréstimos em Flash aqui .

Além de obter lucros, o fato de os usuários negociarem arbitragem também ajuda as exchanges a reequilibrar o preço do token, tornando o mercado estável em preço.

No artigo anterior sobre os benefícios e pontos de vista interessantes sobre os empréstimos em Flash que fiz, os empréstimos em Flash têm um benefício profundo que poucas pessoas pensam que é filtrar projetos fracos.

Empréstimos Flash usados para hackear projetos já existem há muito tempo. Depois do hack, nem todos os projetos morrem, mas há projetos que se desenvolvem com muita força, incluindo o hack do Origin (OUSD). Saiba mais sobre como o Origin está trabalhando para voltar à comunidade após o hack aqui .

Pelas razões mencionadas acima, pode-se dizer que o Flash Loans não é culpado.

No entanto, o Flash Loans é como uma faca de dois gumes, dependendo do que o usuário fizer, produzirá resultados nessa direção:

Então, existe alguma maneira de evitar isso? Na minha opinião, ainda existe.

Algumas maneiras de limitar o Exploit e o dano

Código mais detalhado

A maioria dos projetos são hackeados devido à bifurcação de grandes projetos, que podem não entender completamente a natureza do projeto ou as características do setor. Os desenvolvedores podem bifurcar o Uniswap para criar um novo projeto AMM, mas na verdade não entendem nada sobre a natureza do AMM e também os fatores que afetam o quão prejudicial é o AMM.

Então o que precisa ser feito é que além de conhecer o código, os projetos precisam agregar conhecimentos relacionados ao seu setor. Além disso, se alguns projetos não forem hackeados, porque o mecanismo não é lógico, levando a erros, é preciso aprender com os projetos anteriores.

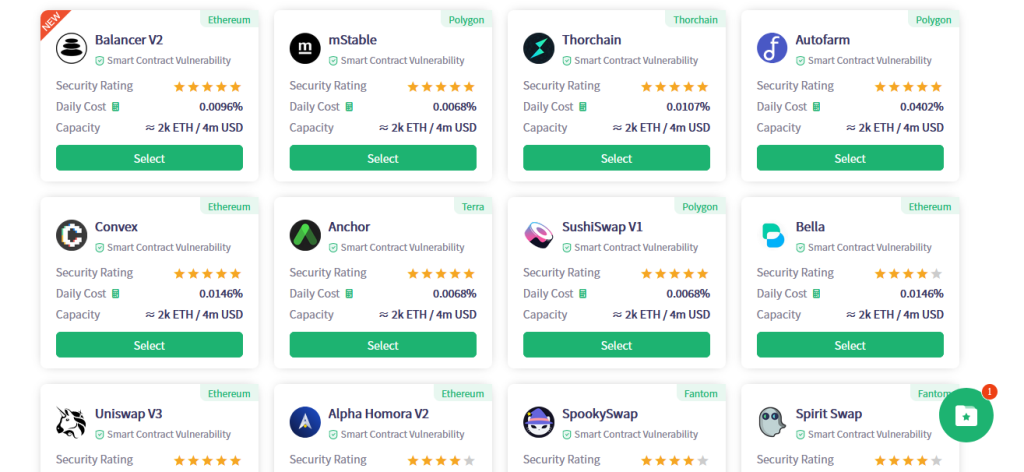

Comprar seguro

O projeto pode ter código muito bem, mas não por isso sem problemas. Portanto, a compra de seguro pode ser considerada como um plano de apoio à indenização. Alguns nomes podem ser mencionados como Nexus Mutual, InsurACE, ...

No entanto, esse método se aplica apenas a alguns projetos cobertos por seguro, e a maioria desses projetos já são projetos conhecidos.

Então, como o seguro no mercado de criptomoedas será diferente do mercado tradicional? Quem são os participantes? Quais riscos devem ser cobertos? Assista agora: Visão geral do mercado de seguros de criptografia

Projeto tokennômico

Em novos projetos que não são suportados por seguro, eles podem desenhar um tokenômico para dividir a receita do projeto em vários valores, uma parte dos quais será usada para compensar os usuários por danos se houver risco.

Se felizmente não houver problemas por muito tempo, esse dinheiro pode ser cultivado em Yield Aggregators como o Yearn para gerar mais receita.

resumo

Desenvolver blockchains, além de dar oportunidades de investimento aos usuários, há outros perigos, ou seja, não só nascem mais projetos fraudulentos, mas também os usuários podem ser hackeados, levando a perdas.

Falando em Flash Loans, este provavelmente ainda será um recurso mantido e desenvolvido devido aos benefícios que traz. Portanto, é essencial para evitar ser hackeado por Flash Loans que a equipe de desenvolvimento invista tempo e conhecimento para criar um projeto de qualidade.

O que vocês acham dos recentes incidentes de Exploit? Haverá mais hacks no futuro? Você pode comentar suas opiniões abaixo.

O artigo traduz a opinião do autor @jdorman81 sobre a questão da avaliação em Defi, juntamente com algumas opiniões pessoais do tradutor.

Explique sobre as tendências Safemoon, SafeBNB, ... e o que você precisa saber para seguir a tendência com segurança e eficácia!

Quando o Bitcoin entrou em colapso, também foi o momento em que o mercado estava "vermelho em chamas". Vamos rever com Coin98 os fortes despejos do Bitcoin e a recuperação do mercado.

Este artigo apresentará alguns projetos Fork do grande projeto Algorithmic Stablecoin. Essa é uma tendência em 2021?

O artigo irá ajudá-lo a determinar onde está o fundo e, ao mesmo tempo, ajudá-lo a pensar em transformar sua posição de investimento em uma posição ativa no mercado de criptomoedas.

Tom Shaughnessy, gerente sênior da Delphi Digital & Delphi Ventures, compartilhará como o fundo pesquisa e encontra novos projetos.

Oi pessoal, quando investimos, especialmente quando mantemos a longo prazo, todos nós temos "Teses" sólidas em nós para que possamos segurar firmemente até x10, x100. Hoje, vou compartilhar com vocês sobre a Tese de investimento de um dos fundos de capital de risco

Invista em Ações e Criptomoedas em apenas 1 Dapp! Por que não? Vamos dar uma olhada no protocolo DeFi All-in-one - Mirror.

Por que todo novo projeto tem um Meme Contest quando é lançado? Até que ponto o meme agora impactou a Crypto e o mundo?

O artigo para orientá-lo a emprestar no Alpha Homora V2 é o mais detalhado e fácil de entender.

O artigo mostra como usar o Alpha Homora V2 da forma mais detalhada e fácil de entender

O que o Terra tem que eu continuo repetindo e otimista? A seguir, uma análise do sistema Terra passo a passo no desenvolvimento desta equipe de projeto. Assista agora!

Vamos descobrir porque Bonfida (FIDA) é a "escolha de ouro" do fundo de investimento da China, Sino Global Capital.

O artigo é traduzido na perspectiva de Teddy Woodward - membro da Notional Finance, falando sobre a importância da Taxa Fixa DeFi.

Por que eu possuo NEAR e não outras moedas? A seguir, uma análise do potencial de crescimento da NEAR no futuro.

O artigo fornece uma visão geral dos aspectos relacionados a juros ao decidir depositar criptomoedas em pools.

No aniversário de um ano do “Bitcoin Bottom”, vamos dar uma olhada em como as coisas mudaram desde que o Bitcoin foi vendido por US$ 3.000.

O artigo revisa o rumo dos projetos de tecnologia desenvolvidos com base em Blockchain - ou seja, migrando para Web3.

Analisar aspectos do potencial e vantagens do Bancor, levanta a questão de saber se o Bancor pode se tornar Unicórnio na vila DEX.

Raydium é uma troca descentralizada utilizando o mecanismo AMM. Neste guia, descubra como utilizar o Raydium para negociar com eficiência e segurança!

Neste artigo, Coin98 irá guiá-lo sobre como usar o Orca DEX de AZ, incluindo: conectar carteira, trocar, adicionar e remover liquidez, além de novas funcionalidades do Orca.

Aprenda sobre o ecossistema Solana e cada peça do quebra-cabeça para preparar o terreno para encontrar oportunidades em Solana.

A Mina e a Polygon trabalharão juntas para desenvolver produtos que aumentem a escalabilidade, a verificação aprimorada e a privacidade.

Analise e avalie o modelo operacional do Uniswap V2, o modelo mais básico para qualquer AMM.

A exchange Remitano é a primeira exchange que permite a compra e venda de criptomoedas em VND. Instruções para se registrar no Remitano e comprar e vender Bitcoin em detalhes aqui!

O artigo fornecerá as instruções mais completas e detalhadas para usar a rede de teste Tenderize.

O artigo fornecerá o guia mais completo e detalhado para usar o Mango Markets para experimentar todas as funcionalidades deste novo projeto em Solana.

Neste primeiro episódio da série UNLOCKED, adicionaremos uma camada extra de segurança à sua carteira usando as Configurações de segurança.

A agricultura é uma boa chance para os usuários ganharem criptomoedas facilmente no DeFi. Mas qual é a maneira certa de cultivar criptomoedas e ingressar no DeFi com segurança?