Что такое мультичейн? Как работает технология Multichain?

Что такое мультичейн и его значение в современном криптовалютном пространстве? Узнайте о новых трендах и развитии Multichain уже сегодня!

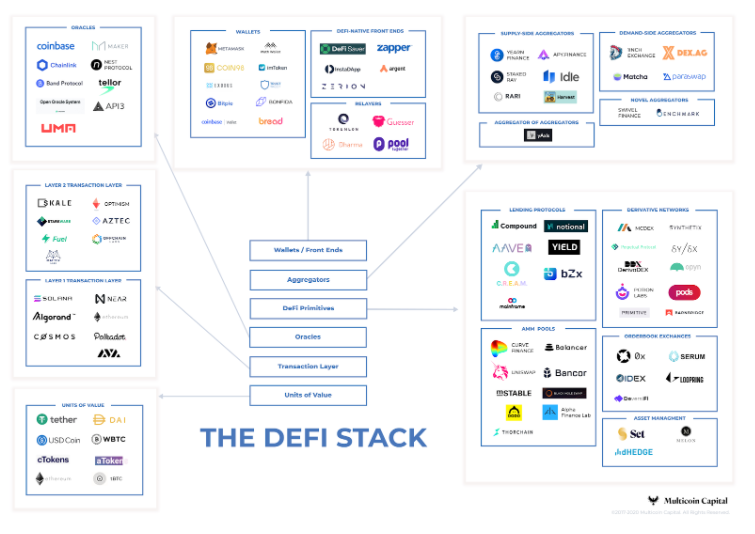

В статье представлены слои, составляющие DeFi, которые помогут вам оценить инвестиционные проекты.

Конечной целью DeFi является эффективность капитала, а это означает, что деньги должны постоянно двигаться, чтобы приносить наибольшую прибыль инвесторам.

Если вы хотите стать победителем, вы должны сначала понять, из каких «кусков прибыли» состоит DeFi. Какая самая важная часть, если что-то затронет их, это приведет к разрушению других частей. Как только у нас будет набросок DeFi, нам будет легче находить возможности и предвидеть риски, тем самым становясь победителем на этом рынке.

Благодаря переводу от Multicoin Capital о стеке DeFi (см. оригинальную статью здесь ), я присоединяюсь к вам, ребята, чтобы снять маску DeFi, чтобы увидеть, что внутри, и узнать, как управлять мультирисками в DeFi и минимизировать их.

Давайте начнем!

DeFi , Обзор

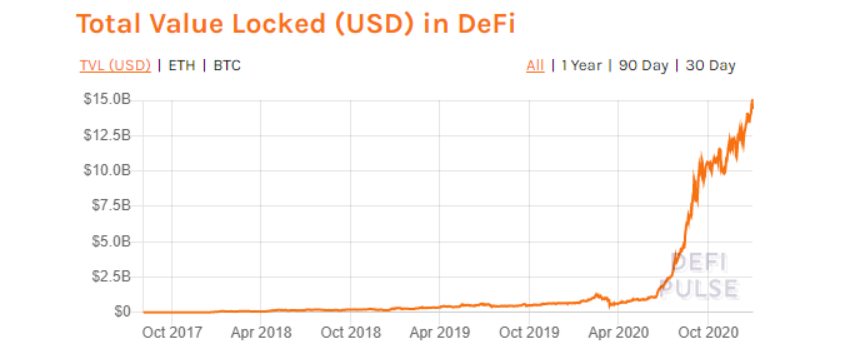

С начала года TVL DeFi только на Ethereum достиг почти 15 миллиардов долларов, что более чем в 20 раз больше, чем в прошлом году.

Источник: Пульс DeFi .

80% этого невероятного роста приходится на кредитные платформы (Compound, Aave, Cream, MakerDAO, dForce) и торговые платформы (Uniswap, dYdX, Kyber, Curve, 0x) с оружием, называемым добычей ликвидности .

Добыча ликвидности — это инструмент для продвижения сетевого эффекта протокола. Пользователи могут получать привлекательную доходность, просто предоставляя ликвидность AMM (Uniswap, Curve, SushiSwap), кредитуя активы на денежных рынках (Aave, Compound, Cream) или предоставляя токены оптимизаторам прибыли, таким как (Yearn Finance, Idle Finance, APY.Finance) .

Но главное на этом не заканчивается благодаря «комбинируемости» — новой проблеме получения прибыли, возникшей в пространстве DeFi. Комбинируемость означает, что компоненты в DeFi похожи на детали Lego и могут быть сложены друг на друга.

Помогает разработчикам не перестраивать с нуля, а может использовать существующие части и разрабатывать их поверх них. Результатом этого является то, что продукты могут быть выведены на рынок быстрее, что делает их лучше, и больше людей хотят их использовать.

Пример оптимизации эффективности капитала: вы используете ETH в качестве залога и занимаете Dai, вкладываете этот Dai в Tornado.cash для повышения безопасности и обмениваете DAI на USDC на Curve, наконец, используете его.Используете USDC для ставок на Polymarket.

Возможность комбинировать предлагает большие преимущества, но вместе с ними приходят и риски. Если есть проблема со слоем (слоем) внизу, это повлияет на все слои выше. Поэтому, когда вы понимаете, из каких слоев состоит DeFi, и знаете, как оценить, хорошо ли работает каждый слой, вы найдете много возможностей для максимизации прибыли и минимизации рисков для себя.

Ниже я делю стек DeFi на 6 разных слоев:

Расшифруйте каждый слой, из которого состоит DeFi

Уровень 1: Валюта

Уровень 1 в стеке DeFi — это валюта. Просто потому, что для создания денег необходимо использовать деньги, а это то, что вы сначала вкладываете, а также то, что получаете потом.

Валюты здесь включают: DAI, ETH, токены внутри денежных рынков (cToken, aToken), стейблкоины (USDT, USDC, WBTC, renBTC, tBTC) и токены LP, используемые в качестве активов, обеспечения по протоколам DeFi.

Каждый тип токена имеет разные риски. Например, основной риск DAI заключается в том, что система Maker рухнет и DAI обесценится, Tether (USDT), юридический риск для банковского счета Tether, ... Хотя каждый токен имеет различный риск, но все они являются первым кирпичиком в основании пирамиды, и если в смарт-контракте есть какая-либо ошибка или сбой, то вся система рухнет, независимо от того, насколько хорош код.

Источник: CoinMetrics

Уровень 2: уровень транзакций

Недостаточно собрать деньги, нам еще нужно совершить сделку. То, что часто считается само собой разумеющимся, — это уровень 2 в стеке DeFi.

По мере роста DeFi их системы становились все более и более сложными. Не только отправка транзакций и получение токенов, современные протоколы DeFi также должны выполнять множество транзакций для решения различных проблем, таких как: поиск и хранение баланса обеспечения, расчет ставки обеспечения, обработка данных о цене оракула, выполнение ликвидации, распределение вознаграждений за стекинг, расчет кредитного плеча. ,...

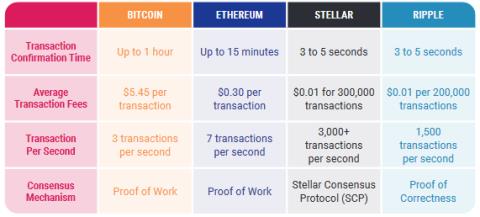

Все эти операции требуют больших комиссий за газ и, следовательно, требуют подходящих решений уровня 1 или уровня 2 для удовлетворения спроса на транзакции в DeFi. Плата за газ в Ethereum иногда превышает 100 долларов за транзакцию, что ясно иллюстрирует текущую проблему Ethereum. Если пользователи или боты не смогут торговать, то все последующее не сработает и DeFi рухнет.

Решения Ethereum для решения проблем могут включать проекты уровня 1, такие как Solana (с возможностью выполнять 50 000 транзакций в секунду и почти без комиссий за транзакции), или другие проекты уровня 2, такие как Matic , Skale, Optimism, построенный поверх Ethereum.

Уровень 3: Oracle предоставляет ценовые данные (ценовые оракулы)

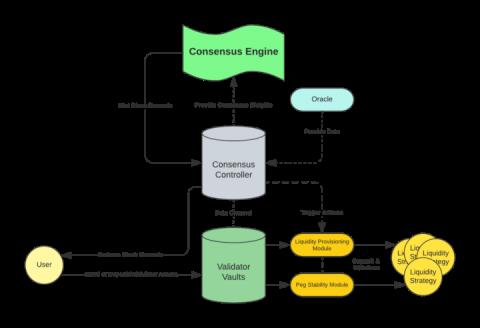

Оркалы цен, разработанные поверх уровня транзакций, являются следующей основой инфраструктуры DeFi. Конфиденциальность и точные рыночные данные являются необходимыми условиями для работы протоколов DeFi.

Централизованные оракулы берут данные только с одной стороны, что может повлиять на всю систему (недавний крах оракула Compound привел к увеличению цены DAI на 30%, ликвидировав большую часть стоимости активов).

Чтобы узнать больше об Oracle, а также о потенциальных проектах Oracle, вы можете прочитать следующую статью .

Если топовый проект оракула, такой как Chailink, выйдет из строя из-за неверных ценовых данных, кредиты на Aave, синтетические активы на Synthetix могут быть ликвидированы, а Dex на основе оракула, такие как DODO, также создадут большие убытки для пользователей. Вся взаимосвязанная система может обанкротиться в считанные секунды.

Уровни 1, 2 и 3 — это основная инфраструктура DeFi. Над ними находятся более сложные взаимосвязанные и высокоинтерактивные финансовые системы (Financial Facility).

Уровень 4: Средство DeFi (примитивы DeFi)

Примитивы DeFi включают:

Каждая ветвь может использоваться независимо или взаимодействовать с разными ветвями на разных уровнях стека DeFi.

Например:

Еще несколько примеров примитивов, использующих преимущества частей головоломки 1-3 уровней.

Уровень 5: Агрегация протоколов (агрегаторы протоколов)

Эти протоколы построены на примитивах для агрегирования спроса и предложения на рынке.

Например:

В последнее время агрегаторы штурмуют заголовки, потому что они максимизируют прибыль (или сокращают расходы). Однако, поскольку он разработан на одном из верхних уровней, вы должны учитывать риски при использовании этих протоколов. Если у любого из слоев ниже есть проблемы, есть большая вероятность, что вы будете повреждены или даже потеряете свое имущество.

Например: протоколы совокупной доходности, такие как Yearn, будут искать места с наилучшей доходностью и размещать ваши активы, если возникнет проблема, которая приведет к повреждению ваших активов. Однако, с другой стороны, агрегаторы Dex относительно безопасны, как и 1Inch, выступающий в роли брокера, протокол не хранит активы, а только торгует активами для братьев.

Уровень 6: Кошелек и внешний интерфейс

Кошельки и внешний интерфейс являются лицом и построены на вершине DeFi.

Например:

Wallet и Front end не конкурируют ни по техническим, ни по финансовым аспектам, они конкурируют по дизайну, пользовательскому опыту и т. д.

Эпилог

В приведенном выше разделе я предоставил вам диаграмму состава DeFi, актуальность, а также выдающиеся проекты на каждом уровне. Надеюсь, из этой диаграммы у вас есть обзор DeFi, из которого вы сможете найти разумное направление оценки проекта.

В следующем разделе я покажу вам риски, существующие в DeFi, а также то, как управлять этими рисками и ограничивать их. Тем самым помогая максимизировать прибыль и минимизировать риски для себя.

Что такое мультичейн и его значение в современном криптовалютном пространстве? Узнайте о новых трендах и развитии Multichain уже сегодня!

EthereumFair предназначен для сохранения наиболее важных функций блокчейна Ethereum Proof-of-Work. Это первый форк блокчейна Ethereum в ответ на переход на алгоритм Proof-of-Stake.

Что такое DeFi? Узнайте, как работает DeFi, его возможности и перспективы в 2023 году.

Песочница — это виртуальный мир, в котором игроки могут не только развлекаться, но и получать прибыль. Узнайте о потенциале криптовалюты Sand и её особенностях!

Astar — это центр Dapp на Polkadot, поддерживающий решения Ethereum, WebAssembly, Dapp Staking и Layer 2.

Что такое кроссчейн? Каковы преимущества кроссчейна для DeFi? Узнайте больше о механизме работы и применении Cross-chain здесь, включая новые тренды!

Klaytn — это корпоративная блокчейн-платформа, которая сочетает в себе лучшие функции как общедоступных, так и частных блокчейнов.

В этой статье рассказывается о Lido Finance, его значении для Ethereum и других криптовалют, а также о токене LDO и его перспективах на рынке.

Что такое протокол Мина? Узнайте, как MINA решает проблемы масштабируемости блокчейна и какие преимущества предлагает токен MINA.

Velo — это децентрализованный протокол, который работает в массиве DeFi, обеспечивая безграничные «денежные переводы», что обеспечивает прорыв в сфере выдачи цифровых кредитов. Узнайте о последних достижениях, партнерствах и о том, как Velo меняет финансовый ландшафт.

eCash — это блокчейн-платформа PoS, которая поддерживает плавные, быстрые и безопасные международные транзакции и платежи на основе технологии Bitcoin Cash.

Berachain - это инновационная платформа с более чем 60 000 участниками в Discord и множеством уникальных функций. Узнайте больше о ее экосистеме, токенах и проектах с TraderH4.

Сравните Arbitrum и Optimism, чтобы увидеть, кто может победить в войне второго уровня и решить проблему масштабирования Ethereum. Узнайте о последних новинках и тенденциях в экосистеме криптовалют.

Фермерство — это хороший шанс для пользователей легко заработать криптовалюту в DeFi. Но как правильно добывать криптовалюту и безопасно присоединяться к DeFi?

Статья переводит мнение автора @jdorman81 по вопросу оценки в Defi, а также некоторые личные мнения переводчика.

В чем разница между фиксированной процентной ставкой в криптовалюте? Получите обзор проектов с фиксированной ставкой и потенциальных инвестиционных возможностей.

Андре Кронье расскажет о трудностях, через которые он прошел, когда начал разрабатывать одно из самых успешных приложений DeFi Dapps.

Что такое мотивационная программа? Как поощрительная программа влияет на монету платформы и экосистему? Действительно ли они помогают DeFi?

Нравится вам это или нет, протоколы DeFi, такие как Uniswap, Compound, Curve… должны признать, что они будут ФОРКИРОВАНЫ в любое время, в любом месте и кем бы то ни было.

Проанализируйте структуру и работу традиционной экономики, тем самым сопоставив ее с рынком криптовалют, чтобы спрогнозировать его будущее.

Как использовать Trader Joe для заработка через кошелек Coin98 с функциями: своп, ликвидность, фарминг, стейкинг и Zap.

Что такое мейннет? Что такое Тестнет? Узнайте об их важности и влиянии на цены монет и 3 шага к тестнету прямо здесь!

Кто такой Виталик Бутерин? Виталик Бутерин — создатель Ethereum, второй по величине блокчейн-платформы в мире с точки зрения рыночной капитализации.

Всего за 10 дней я получил +10,52% прибыли, используя Grid Trading Bot от BitUniverse. Узнайте о преимуществах и недостатках торговли на сетке!

Сравните Arbitrum и Optimism, чтобы увидеть, кто может победить в войне второго уровня и решить проблему масштабирования Ethereum. Узнайте о последних новинках и тенденциях в экосистеме криптовалют.

Что такое Райдиум? Что такое токен RAY? Давайте узнаем особенности понимания Raydium и подробную информацию о RAY Token!

Mina и Polygon будут работать вместе над разработкой продуктов, повышающих масштабируемость, расширенную проверку и конфиденциальность.

Проанализируйте и оцените операционную модель Uniswap V2, самую базовую модель для любого AMM.

Биржа Remitano — первая биржа, которая позволяет покупать и продавать криптовалюты в VND. Подробные инструкции по регистрации в Remitano и покупке и продаже биткойнов прямо здесь!

Статья предоставит вам наиболее полную и подробную инструкцию по использованию тестовой сети Tenderize.