EVM (Ethereum Virtual Machine) คืออะไร? EVM ทำงานอย่างไร

EVM (Ethereum Virtual Machine) เป็นเอ็นจิ้นหลักที่รับผิดชอบในการดำเนินการสัญญาอัจฉริยะบนเครือข่าย Ethereum เรียนรู้เพิ่มเติมเกี่ยวกับ EVM Blockchains ที่นี่!

วิเคราะห์ชิ้นส่วนปริศนาการให้ยืมในแต่ละระบบนิเวศ โดยอิงจากข้อมูลเพื่อประเมินศักยภาพและค้นหาโอกาสในการลงทุนด้วยฟิลด์การให้ยืม

ยินดีต้อนรับสู่ DeFi Legos Series นี่คือชุดการวิจัยและการวิเคราะห์เชิงลึกที่จะช่วยให้คุณได้รับภาพรวมที่ดีที่สุดของพื้นที่ในตลาดคริปโต โดยเฉพาะอย่างยิ่งในบทความนี้ ฉันจะวิเคราะห์ฟิลด์การให้ยืมกับคุณ ซึ่งเป็นหนึ่งในพื้นที่ที่สำคัญที่สุดที่ช่วยให้มูลค่าตลาดของ crypto ขยายตัวได้ดังที่เป็นอยู่ในปัจจุบัน

บทความนี้จะครอบคลุมหัวข้อหลักบางส่วนดังต่อไปนี้:

ข้อจำกัดความรับผิดชอบ:บทความนี้เขียนขึ้นจากมุมมองเชิงวิเคราะห์เพื่อจุดประสงค์ในการให้ข้อมูลเท่านั้น โปรดอย่าถือว่าเป็นคำแนะนำในการลงทุนใดๆ ตลาด crypto เป็นตลาดเงินร่วมลงทุน คุณต้องเรียนรู้รายละเอียดก่อนเข้าร่วมด้วยเงินทุนจำนวนมาก

โปรดดำเนินการต่อด้วยบทความด้านล่าง!

ภาพรวมการให้ยืม & บทบาทของการให้ยืมกับ DeFi

คำจำกัดความของการให้ยืม

การ ให้ยืมเป็นแนวคิดที่อ้างถึงกิจกรรมการให้ยืม ผู้ให้กู้เรียกอีกอย่างว่าผู้ให้กู้ อย่างไรก็ตาม ตลาดมักจะควบคู่ไปกับความต้องการเงินกู้และความต้องการในการให้กู้ยืม ดังนั้นจึงมีแนวคิดการยืมที่อ้างถึงกิจกรรมการยืมมากกว่าผู้ยืมเรียกอีกอย่างว่าผู้ยืม

ในกิจกรรมการให้กู้ยืมจะมีหน่วยงานที่เข้าร่วมหลัก 2 แห่ง ได้แก่

เนื่องจาก Lending and Borrowing เป็นกิจกรรมสองอย่างที่มีร่วมกัน ในเนื้อหาด้านล่าง ฉันจึงใช้คำว่า Lending เพื่ออ้างถึงกิจกรรมการให้ยืมและการยืมโดยทั่วไปเท่านั้น

การให้กู้ยืมเป็นกิจกรรมทางการเงินที่สำคัญมากในตลาดใดๆ เพื่อให้กระแสเงินสดสามารถหมุนเวียนและสร้างแรงผลักดันให้กับเศรษฐกิจทั้งหมดได้ ก่อนจะตอบคำถาม“ทำไมภาค Lending ถึงต้องการ DeFi” . ฉันจะทำงานร่วมกับคุณเพื่อเรียนรู้เกี่ยวกับขนาดตลาดและบทบาทของฟิลด์การให้ยืม

ขนาดตลาดของสินเชื่อ

ปัจจุบัน Lending เป็นหนึ่งในกิจกรรมทางการเงินที่ได้รับความนิยมและมีความสำคัญมากที่สุดในโลก การให้ยืมเกิดขึ้นไม่เพียงแต่ในตลาด crypto เท่านั้น แต่ยังเกิดขึ้นในตลาดจริงที่มีระดับต่างๆ มากมาย บางระดับคุณสามารถดู:

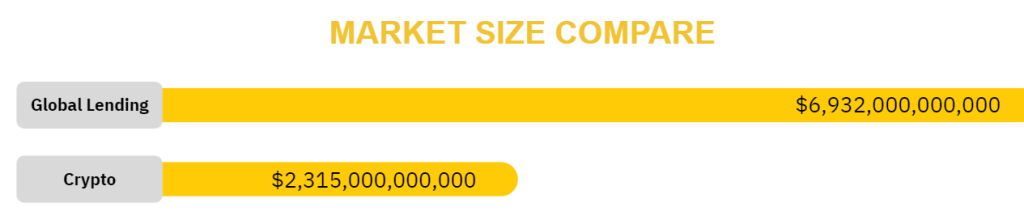

ดูเหมือนว่าทั่วโลกจะไม่มีใครสามารถประมาณขนาดของตลาดสินเชื่อได้อย่างแม่นยำเพราะพวกเขามาจากหลายองค์กร แม้แต่บุคคลขนาดเล็ก แต่เพื่อให้คุณเข้าใจขนาดของตลาดสินเชื่อได้อย่างชัดเจน ผมจะเปรียบเทียบเล็กๆ น้อยๆ แบบนี้ (ที่มา: Research & Markets 2021):

ขนาดตลาดสินเชื่อ

หากคุณได้เห็นแล้วว่าตลาด Crypto นั้นใช้ตัวพิมพ์ใหญ่มาก ตลาด Lending ทั่วโลกจะมีตัวพิมพ์ใหญ่เกือบ 3 เท่า ในอนาคตข้างหน้า ตลาดสินเชื่อทั่วโลกคาดว่าจะสูงถึง 8,800 พันล้านดอลลาร์ในปี 2568 โดยมีอัตราการเติบโตต่อปีที่ 6%

บทบาทของสินเชื่อ

เหตุใด Lending จึงเป็นที่นิยมและมีขนาดตลาดใหญ่เช่นนี้? คำตอบถูกห่อหุ้มด้วยคำ 5 คำ: OPTIMIZE CAPITAL ในนั้นจะมี 2 หน่วยงาน:

1. สำหรับผู้ให้กู้

สำหรับบุคคลที่มีทุนขนาดใหญ่ การถือครองสกุลเงิน Fiat ไม่ใช่ตัวเลือกแรก เนื่องจากสกุลเงิน Fiat นั้นมีความเฟ้อสูงมาก แม้ว่าจะเป็น USD ก็ตาม พวกเขามักจะเลือกประเภทสินทรัพย์เพื่อปกป้องจากการลดค่าเงิน

อย่างไรก็ตาม ก่อนเลือกอสังหาริมทรัพย์ที่จะลงทุน พวกเขามักจะให้ยืมหรือเก็บออมเนื่องจาก:

การให้กู้ยืมจากบุคคลจำนวนมากยังช่วยให้ธนาคารได้รับแหล่งเงินทุนจำนวนมาก ซึ่งจะช่วยสนับสนุนกิจกรรมทางธุรกิจของหลายบริษัทที่จำเป็นต้องกู้ยืมเพื่อขยายกิจกรรมทางธุรกิจ ทำให้เกิดส่วนเกินของประเทศ

2. สำหรับผู้กู้

ให้กรณีต่อไปนี้:

แล้ว A ไม่ควรพลาดโอกาสที่จะขึ้นราคาทั้ง SOL และ LUNA ได้อย่างไร? นี่คือจุดที่การให้ยืมเข้ามาเล่น พร้อมกับทุน 10 SOL มูลค่า 1,500 ดอลลาร์ A สามารถทำตามขั้นตอนต่อไปนี้:

คุณจะเห็นได้ว่าโดยใช้แพลตฟอร์มการให้กู้ยืม A ได้กำไรเกิน $500 มากกว่าแค่ถือ SOL

การใช้เงินกู้ในเลเวอเรจทางการเงินสามารถช่วยให้คุณได้รับดอกเบี้ยทบต้นจากเงินทุนเดียวกัน แต่จะทำให้คุณขาดทุนมากขึ้นหากคุณไม่ได้ตัดสินใจอย่างถูกต้อง

ภาพรวมของสินเชื่อใน CeFi & DeFi . ปัจจุบัน

ข้างต้น ฉันได้นำเสนอคุณเกี่ยวกับคำจำกัดความ ขนาดตลาด และบทบาทสำคัญของการให้กู้ยืมในตลาดการเงิน ในส่วนนี้ ฉันจะวิเคราะห์กับคุณสองรูปแบบที่เป็นที่นิยมของ Lending ในตลาดการเงินแบบดั้งเดิม และตอบคำถาม: "ทำไม DeFi ถึงนำการปฏิวัติมาสู่วงการ Lending" .

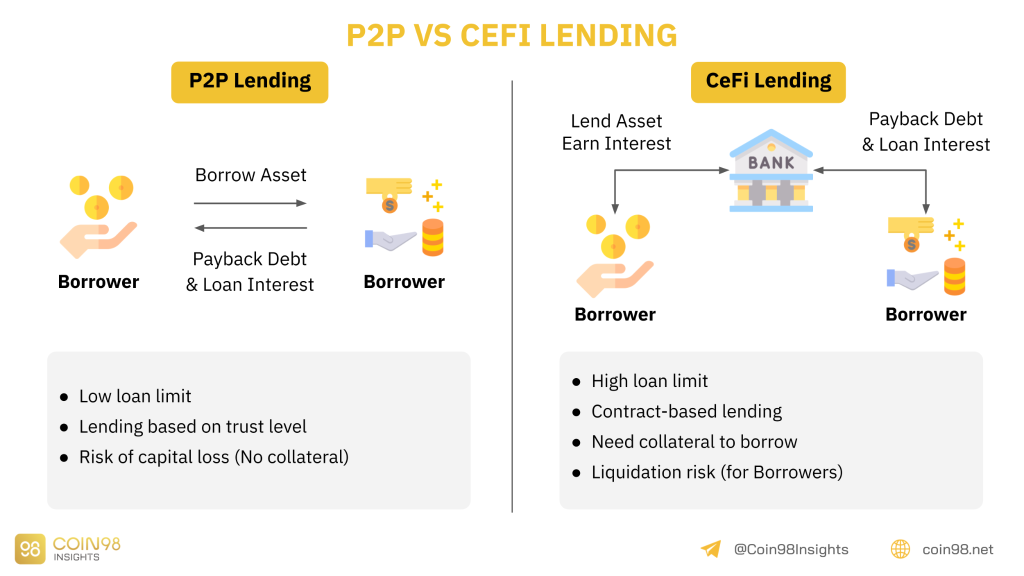

การเปรียบเทียบระหว่าง P2P Lending และ CeFi Lending

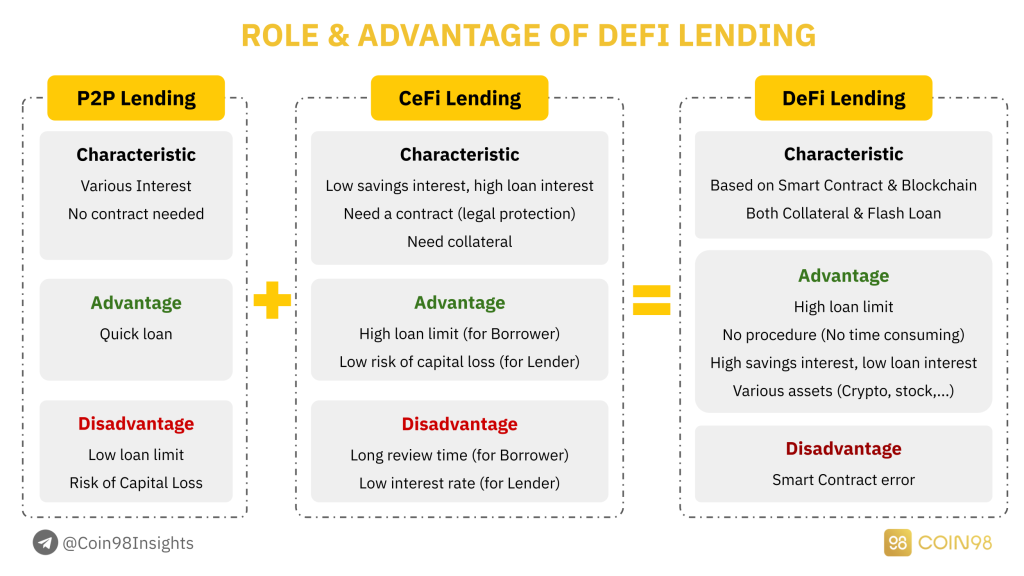

ดังที่คุณเห็นในการจำลองด้านบน ก่อนที่ DeFi Lending จะถือกำเนิด การให้กู้ยืมที่ได้รับความนิยมในตลาดมีอยู่ 2 รูปแบบ นั่นคือ P2P (Peer-to-peer Lending) และ CeFi Lending (ตลาดสินเชื่อรวม) ส่วนกลาง)

P2P - การให้กู้ยืมแบบ Peer-to-peer

ลองนึกภาพตลาด P2P Lending เป็นเหมือนการให้ยืมเงินกับเพื่อนและคนรู้จัก อัตราดอกเบี้ยสามารถสูงหรือต่ำได้ขึ้นอยู่กับผู้กู้และผู้ให้กู้

สำหรับสมาชิกในครอบครัวจะเป็น 0% แต่สำหรับคนรู้จักและเพื่อนร่วมงานอาจสูงกว่าธนาคารเล็กน้อยเพราะไม่ต้องใช้หลักประกันและไม่ต้องเซ็นชื่อบนกระดาษ

จุดอ่อนของการปล่อยสินเชื่อแบบ P2P คือจำนวนเงินกู้จะต่ำมากเพราะเป็นทุนส่วนบุคคลของแต่ละคน ถ้ามีคนให้ยืมหลายคนก็จำกัดขอบเขตความสัมพันธ์ของบุคคลนั้นด้วย

อย่างไรก็ตาม ความเสี่ยงที่ใหญ่ที่สุดของสินเชื่อ P2P คือไม่มีใครสามารถรับประกันจำนวนเงินกู้ของผู้ให้กู้ได้ (Lender)มันสามารถ "หนี" ได้ตลอดเวลาหากผู้ยืม (ผู้ยืม) ) ไม่รักษาสัญญาตามที่แลกเปลี่ยน

ตัวอย่างเช่น เงินกู้ระหว่างสมาชิกในครอบครัว เงินกู้ระหว่างคนรู้จัก เงินกู้ระหว่างเพื่อนร่วมงาน...

คุณสมบัติของ P2P Lending:

CeFi Lending - การยืมและให้ยืมผ่านบุคคลที่สาม

ดังนั้นตลาดการเงินจึงปรากฏเป็นบุคคลที่สามนั่นคือธนาคาร ธนาคารจะทำหน้าที่เป็นผู้ประสานงานระหว่างผู้กู้และผู้ให้กู้ เพื่อให้ได้เงินกู้ผู้กู้ (ผู้ยืม) ต้องจำนองทรัพย์สิน (บ้าน, รถ, อสังหาริมทรัพย์, ...) ที่มีมูลค่าสูงกว่าวงเงินกู้ในอัตรา 150% ขึ้นไป

ธนาคารจะใช้หลักประกันในการชำระบัญชีเพื่อกู้คืนทุนหากผู้กู้ (ผู้ยืม) มีหนี้สินล้นพ้นตัว เมื่อชำระคืนเงินกู้ให้กับธนาคาร ผู้กู้จำเป็นต้องจ่ายดอกเบี้ยเพิ่มเพื่อเอาหลักประกันคืน

หลังจากได้รับดอกเบี้ยจากผู้กู้แล้ว ธนาคารจะหักส่วนหนึ่งของดอกเบี้ยดังกล่าวเพื่อจ่ายให้ผู้ให้กู้ - ออมทรัพย์และธนาคาร เนื่องจากค่าใช้จ่ายที่เกิดขึ้นกับบุคคลที่สาม ความแตกต่างระหว่างดอกเบี้ยออมทรัพย์และดอกเบี้ยเงินกู้จะมีความแตกต่างกันมาก

ตัวอย่าง: สินเชื่อระหว่างสถาบันการเงินและประเทศ สินเชื่อระหว่างธนาคารกับประชาชน ธนาคารและธุรกิจ

นอกจากนี้ยังมีเงินกู้อีกรูปแบบหนึ่งที่เป็นเงินกู้ที่ไม่มีหลักประกันโดยแบบฟอร์มนี้คุณต้องมีบัตรประจำตัวประชาชน อย่างไรก็ตาม ด้วยวิธีนี้ ผู้กู้ไม่เพียงแค่ต้องเผชิญกับขั้นตอนที่ยุ่งยาก แต่วงเงินสินเชื่อก็ค่อนข้างต่ำเช่นกัน

คุณสมบัติของการให้ยืม CeFi:

เหตุใดภาคการให้ยืมจึงต้องการ DeFi

ข้อดีของการให้ยืม DeFi

ข้อดีของ DeFi Lending เมื่อเปรียบเทียบกับ P2P Lending และ CeFi Lending

ข้างต้น ฉันได้วิเคราะห์รูปแบบการให้กู้ยืมที่เป็นที่นิยมที่สุดสองรูปแบบในตลาดการเงินแบบดั้งเดิมให้คุณแล้ว อย่างไรก็ตาม แต่ละรูปแบบมีข้อเสียของตัวเอง:

สำหรับการให้กู้ยืมแบบ P2P:

สำหรับสินเชื่อ CeFi:

ดังนั้น DeFi Lending จึงถือกำเนิดขึ้นเพื่อแก้ไขข้อจำกัดข้างต้น DeFi Lending ทำงานทั้งหมดบน Smart Contract ด้วยเทคโนโลยี บล็อก เชน ดังนั้น DeFi Lending จะมีข้อดีดังต่อไปนี้:

ภูมิทัศน์ปัจจุบันของ DeFi Lending

สินเชื่อที่มีหลักประกัน (เรียกอีกอย่างว่าสินเชื่อที่มีหลักประกัน)

แม้ว่า DeFi Lending จะมีข้อดีหลายอย่าง แต่ในความเป็นจริง DeFi Lending ได้ใช้เฉพาะรูปแบบการให้กู้ยืมที่มีหลักประกันมากเกินไป หรือที่เรียกว่า Secured Loan

นี่คือเงินกู้ที่มีหลักประกันซึ่งหมายความว่าผู้กู้จำเป็นต้องจำนองทรัพย์สินที่มีมูลค่ามากกว่าเงินกู้ แต่นี่เป็นรูปแบบของการใช้เงินทุนที่ต่ำมาก

สินเชื่อที่ไม่มีหลักประกัน (เรียกอีกอย่างว่าสินเชื่อไม่มีหลักประกัน)

ในขณะเดียวกัน ที่ CeFi Lending ผู้ใช้สามารถยืมสินเชื่อที่ไม่มีหลักประกัน (Unsecured Loans) โดยมีหลักฐานแสดงรายได้ส่วนบุคคลเท่านั้น ทำให้สามารถใช้เงินทุนได้อย่างมีประสิทธิภาพมากขึ้น

แต่เหตุใด DeFi Lending จึงไม่สามารถใช้ Unsecured Loan ได้อย่างกว้างขวาง?

นั่นเป็นเพราะในตลาด DeFi นี้ เรายังไม่สามารถยืนยันตัวตนของผู้กู้ได้ ดังนั้น DeFi Lending จึงไม่มีพื้นฐานในการกำหนดวงเงินสินเชื่อสำหรับแต่ละคน หวังว่าด้วย การพัฒนา เทคโนโลยี NFTแต่ละคนจะถูกระบุ ดังนั้นจึงเปิดโอกาสใหม่ ๆ สำหรับสินเชื่อที่ไม่มีหลักประกัน

ในบทความนี้ ผมจะเน้นที่ Secured Loan หรือที่เรียกว่าสินเชื่อจำนองในตลาด DeFi Lending

รูปแบบการดำเนินงานของ DeFi Lending

รูปแบบการทำงานของ DeFi Lending

DeFi Lending จะทำงานอย่างไร? CeFi Lending ต่างกันอย่างไร?

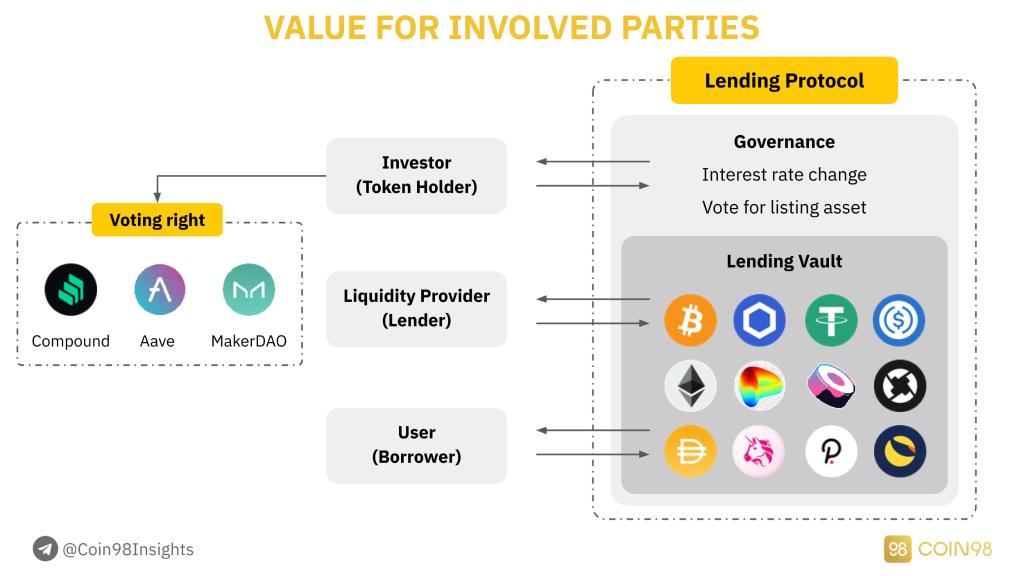

DeFi Lending จะรวมการมีส่วนร่วมของ 3 หน่วยงาน:

ในนั้น:

การอ่านที่นี่จะเห็นว่ารูปแบบการทำงานของ DeFi Lending นั้นคล้ายกับ CeFi Lending มาก คุณคิดถูกต้องแล้ว แต่ข้อแตกต่างที่สำคัญที่นี่คือDeFi Lending Protocol ทำงานบน Smart Contract และ Blockchainซึ่งช่วยประหยัดค่าธรรมเนียมขนาดใหญ่และขนาดเล็กหลายร้อยรายการ

⇒ จากจุดนั้น เป็นไปได้ที่จะให้ผู้ให้กู้มีอัตราดอกเบี้ยที่สูงขึ้นสำหรับการออมและให้อัตราดอกเบี้ย ที่ต่ำกว่า สำหรับผู้ยืม

ผลประโยชน์ระหว่างฝ่ายที่เกี่ยวข้อง

ผลประโยชน์ที่มอบให้กับฝ่ายที่เข้าร่วม DeFi Lending

จากการอ่านข้างต้น คุณอาจเห็นเพียงว่า Lending Protocol นำผลประโยชน์มาสู่สองฝ่าย คือ Lender และผู้ยืม แต่อันที่จริง รูปแบบการดำเนินงานของ Lending Protocol ยังรวมถึงการมีส่วนร่วมของนักลงทุน นักลงทุนที่สามารถลงคะแนนเสียงสำหรับแพลตฟอร์ม Lending ได้

ประโยชน์ของ Lender and Borrower ที่คุณเข้าใจหลังจากการวิเคราะห์ข้างต้น:

แต่สำหรับนักลงทุนนี่เป็นแนวคิดที่ค่อนข้างใหม่และแม้แต่คุณจะไม่สามารถเข้าถึงได้ในตลาดการเงินแบบเดิมเพราะนี่คือนิติบุคคลที่เป็นตัวแทนของนายธนาคาร กองทุนรวมที่ลงทุน และนักลงทุน สถาบันการเงินมีสิทธิออกเสียงเหนือธนาคาร การดำเนินงาน

แต่ DeFi ได้เปิดประตูใหม่ทั้งหมดเพื่อให้ผู้ใช้ทั่วไปที่สามารถเป็นผู้ถือหุ้นของธนาคารได้ (ในที่นี้ Lending Protocol) มีสิทธิในการออกเสียงและทำการเปลี่ยนแปลงกับธนาคาร กลไกการดำเนินการของ Lending Protocol

นักลงทุน ในตลาด DeFi คือผู้ถือโทเค็น ของ Lending Protocolพวกเขาจะมีสิทธิ์เสนอหรือลงคะแนนในข้อเสนอเพื่อทำการเปลี่ยนแปลงโปรโตคอลการให้ยืม นักลงทุนจะสามารถให้คำแนะนำดังต่อไปนี้:

ดังนั้นฉันจึงสรุปได้ว่า DeFi Lending ได้เปิดประตูใหม่อย่างสมบูรณ์สำหรับฟิลด์ Lending ทำให้ฟิลด์ Lending ทำงานได้อย่างอิสระ โปร่งใส และแบ่งปันผลประโยชน์กลับให้กับฝ่ายที่ปิดบัญชี เพิ่มมูลค่าให้กับแพลตฟอร์ม

การแยกกลุ่มสภาพคล่องและผู้รวบรวมสินเชื่อ

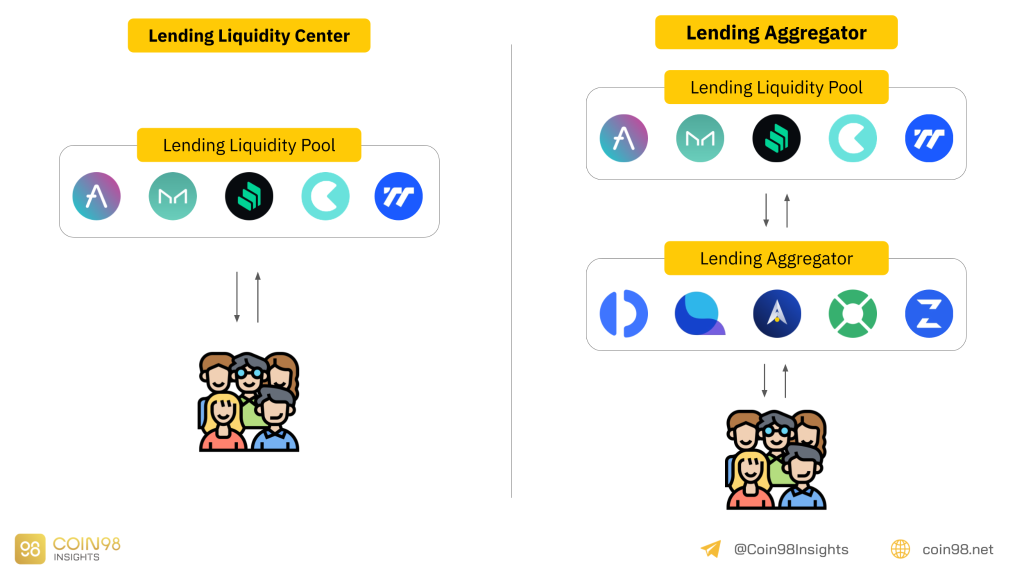

อย่างไรก็ตาม ปัจจุบันมี Lending Protocol อยู่สองประเภทในตลาด ได้แก่ Lending Liquidity Pool และ Lend Aggregator แล้วความแตกต่างของพวกเขาคืออะไร?

แยกแยะระหว่าง Lending Liquidity Pool และ Lending Aggregator

หากคุณได้อ่านบทความAMM Analysisคุณจะเห็นว่าอาร์เรย์ AMM มีตัวรวบรวมที่คล้ายกันและความแตกต่างอยู่ในแนวทางกลุ่มสภาพคล่อง:

โปรโตคอลการให้ยืมที่โดดเด่นบางส่วน:

05 สถิติที่ต้องเข้าใจก่อนเข้าร่วมการให้ยืม

ก่อนดำดิ่งสู่การวิเคราะห์ประสิทธิภาพและรูปแบบการดำเนินงานของแพลตฟอร์มการให้ยืมในตลาด นี่คือ 5 ตัวชี้วัดที่คุณต้องรู้:

ตัวบ่งชี้ที่สำคัญจะแสดงผ่านโปรโตคอลการให้ยืม

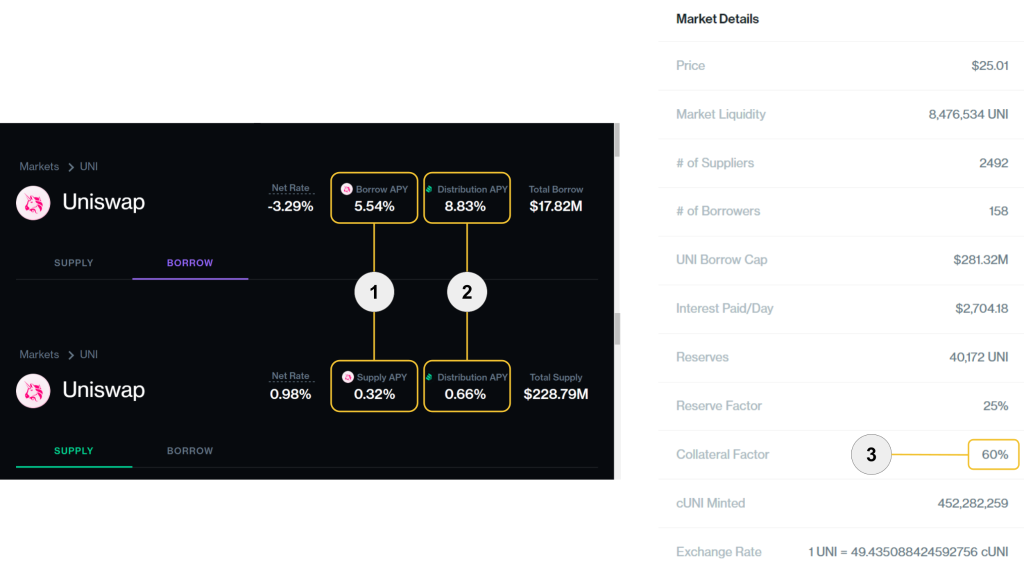

ให้ยืม/ยืมเมษายน

(1) ยืม/จัดหา APY:นี่คือตัวบ่งชี้พื้นฐานที่สุดสำหรับผู้ใช้โปรโตคอลการให้ยืม Lending APR แสดงอัตราดอกเบี้ยเงินฝากออมทรัพย์สำหรับ Lending Protocol สำหรับผู้ให้กู้ และ APR ของสินเชื่อระบุอัตราดอกเบี้ยเงินกู้สำหรับผู้ยืม

(2) การแจกจ่าย APY:อย่างไรก็ตาม DeFi Lending Protocols จะมอบรางวัลเพิ่มเติมแก่ผู้ใช้เพื่อสนับสนุนให้ผู้ใช้ยืม ซึ่งต่างจากธนาคารแบบดั้งเดิม คุณสามารถดูภาพด้านบน เมื่อผู้ใช้บันทึกหรือยืมที่ Compound พวกเขาจะได้รับรางวัล COMP token

อัตราส่วนหลักประกันขั้นต่ำ

(3) ปัจจัยหลักประกัน:นี่คืออัตราส่วนหลักประกันขั้นต่ำก่อนที่คุณจะสามารถยืมสินทรัพย์ในโปรโตคอลได้ ตัวอย่างเช่น:

จุดชำระบัญชี

Liquidation Point เป็นจุดชำระบัญชี นั่นคือเมื่อหลักประกันของคุณมีมูลค่าลดลง อัตราการจำนองต่ำเกินไปและถึงขั้นการชำระบัญชี โปรโตคอลจะเปิดใช้งานกลไกการชำระบัญชีสินทรัพย์เพื่อชำระหนี้ให้กับผู้ให้กู้

อัตราการจำนองขั้นต่ำของAaveคือ 133% (ผู้ใช้สามารถยืมได้สูงสุด 75% ของหลักประกัน) แต่ถ้าอัตราการจำนองขั้นต่ำลดลงถึง 125% (หรือผู้ใช้ยืมเงินมากกว่า 80% ของมูลค่าหลักประกัน) Aave จะเรียกกลไกการชำระบัญชีสินทรัพย์

ตัวอย่างเช่น:จำนอง $100 ETH เพื่อยืม $75 USDC แต่ ETH ลดราคา อัตราดอกเบี้ยเงินกู้สูงถึง 80% ETH จะถูกชำระบัญชีเพื่อคืน USDC ให้กับผู้ให้กู้

โบนัสการชำระบัญชี

โบนัสการ ชำระบัญชีเป็นโบนัสที่โปรโตคอลจะให้รางวัลแก่ผู้ชำระบัญชี เพื่อจูงใจให้พวกเขาเข้าร่วมในการชำระบัญชีทรัพย์สินหลังจากที่ผู้ยืมไม่สามารถชำระคืนได้

แนวคิดของ Liquidation Bonus เป็นที่รู้จักกันในอีกวลีหนึ่งคือ Liquidation Penalty ซึ่งมีความหมายคล้ายกัน บทลงโทษในการชำระบัญชีจะมอบให้กับผู้ยืมและบทลงโทษนั้นเป็นรางวัลสำหรับผู้ชำระบัญชี (โบนัสการชำระบัญชี)

Liquidation Bonus จะถูกหักออกจากมูลค่าหลักประกันของผู้ยืมเอง

ตัวอย่างเช่น:

ดังนั้น 5% ตรงกลางจึงเป็นส่วนหนึ่งของพิธีสารที่ได้รับและหักออกสำหรับผู้ชำระบัญชีเพื่อชำระสินทรัพย์หรือที่เรียกว่าการไถ่ถอนหนี้ ใน Aave โบนัสการชำระบัญชีจะอยู่ที่ 5% สำหรับสินทรัพย์ยอดนิยม และ 10% สำหรับสินทรัพย์ที่มีสภาพคล่องน้อยกว่า

การใช้ทุน

นี่เป็นแนวคิดที่นักลงทุนกล่าวถึงเป็นหลักเมื่อเปรียบเทียบประสิทธิภาพของ Lending Protocols ในตลาด การใช้ทุนจะทำให้นักลงทุนทราบด้วยจำนวนเงินทุนเท่ากัน ซึ่ง Lending Protocol สามารถให้ยืมได้มากกว่า หรือกล่าวอีกนัยหนึ่งสามารถเพิ่มประสิทธิภาพการไหลของเงินทุนได้ดีขึ้น

ตัวอย่างเช่น:

⇒เราสามารถอนุมานได้ว่าโปรโตคอล A มีประสิทธิภาพเงินทุนที่ดีกว่าโปรโตคอล B

หากคุณไม่เข้าใจเกี่ยวกับประสิทธิภาพเงินทุนโดยเฉพาะ ฉันจะมีกรณีศึกษาจริงในหัวข้อ "การวิเคราะห์ข้อมูล" ด้านล่าง

การวิเคราะห์แพลตฟอร์ม Lending ที่โดดเด่นทั่วทั้งระบบนิเวศ

หลังจากเข้าใจคำจำกัดความ ลักษณะ และบทบาทของ AMM สำหรับตลาด Crypto โดยทั่วไปและโดยเฉพาะ DeFi ในส่วนนี้ ผมจะลงลึกในการวิเคราะห์แนวดิ่ง วิเคราะห์แพลตฟอร์ม Lending ที่เชื่อมโยงกันด้วยระบบนิเวศ

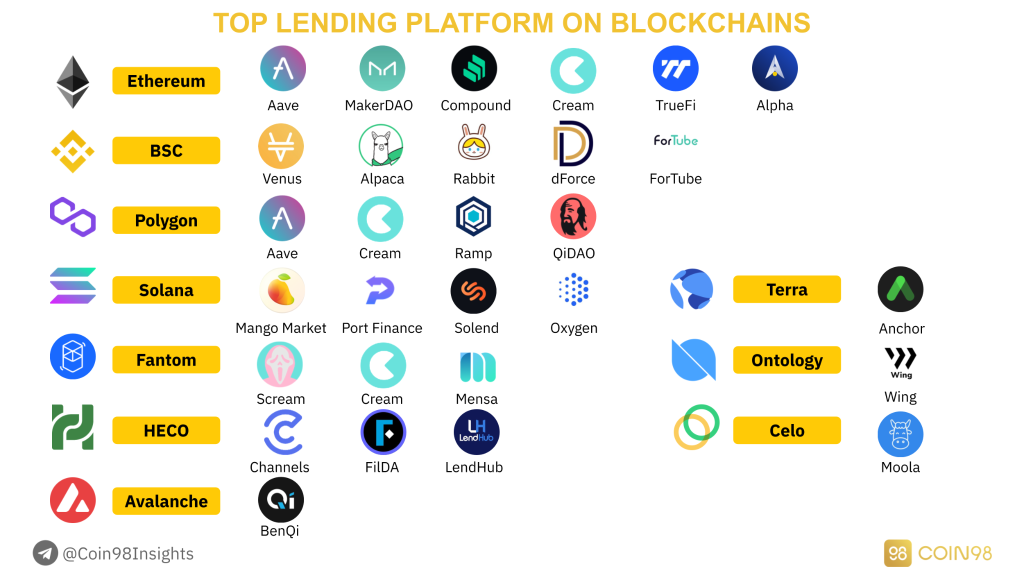

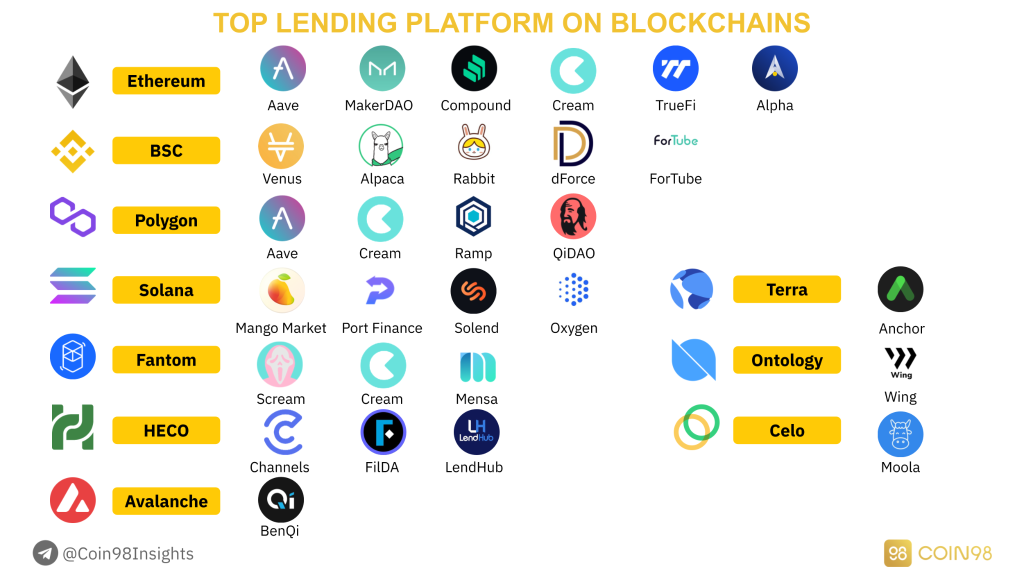

แพลตฟอร์มการให้ยืมที่โดดเด่นที่สุดในแต่ละระบบนิเวศ

ซึ่งจะรวมถึงระบบนิเวศ Ethereum, Binance Smart Chain, Terra, Solana, Polygon และอื่นๆ

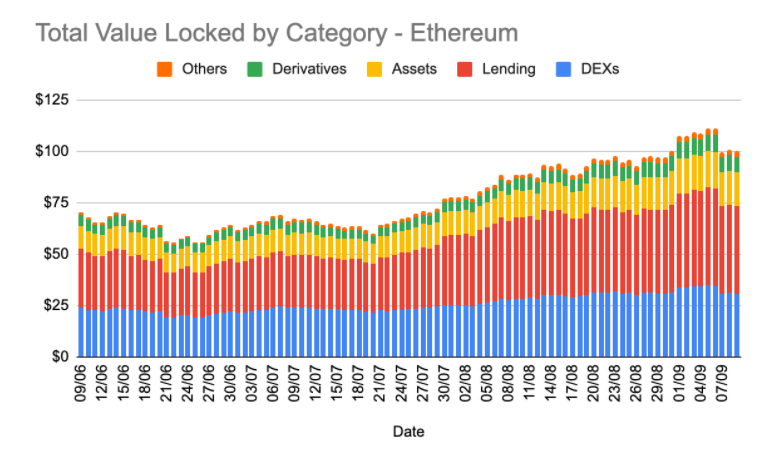

การให้ยืมบน Ethereum

จนถึงปัจจุบันEthereum เป็นระบบนิเวศที่มี DeFi TVL ที่ใหญ่ที่สุดในตลาด DeFi ดังนั้นกลุ่มสินเชื่อจึงมี DeFi TVL ที่ใหญ่มาก ในระบบนิเวศ Ethereum เพียงอย่างเดียว Lending Array คิดเป็น 33% ของ DeFi TVL ทั้งหมด

ความสัมพันธ์ระหว่าง Lending TVL และ DeFi TVL บน Ethereum

นี่แสดงให้เห็นว่าการให้ยืมเป็นพื้นที่ที่สำคัญอย่างยิ่งสำหรับผู้เล่น DeFi ในระบบนิเวศของ Ethereum แม้ว่าปัญหาความแออัดของเครือข่ายจะไม่ได้รับการแก้ไข นำไปสู่ค่าธรรมเนียมการทำธุรกรรมที่สูงมากบน Ethereum แต่ก็ไม่ได้ป้องกันผู้ใช้ Whale จากการใช้ Dapps บน Ethereum

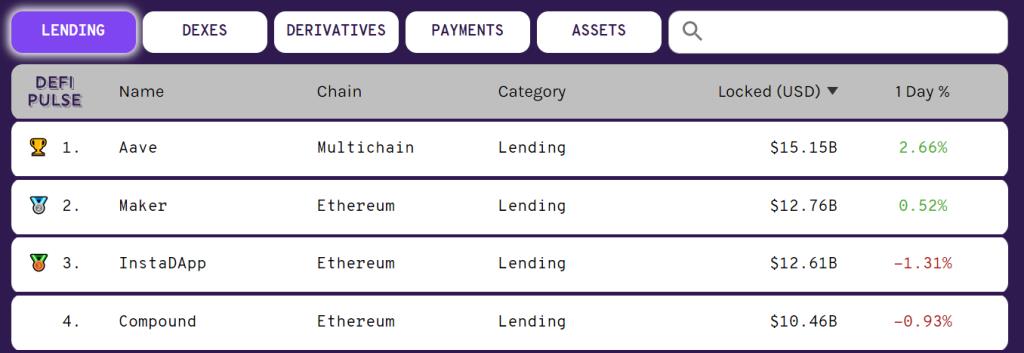

แพลตฟอร์ม Lending ที่โดดเด่นที่สุดใน Ethereum

อาร์เรย์ Ethereum Lending ถูกครอบงำโดยสามแพลตฟอร์ม Aave, Compound และ MakerDAO ในช่วง 2 ปีที่ผ่านมา ไม่มีแพลตฟอร์มการให้ยืมใดที่จะแซงหน้า 3 ข้างต้น และมักจะเปลี่ยนตำแหน่งผู้นำซึ่งกันและกัน InstaDappคือ Lending Aggregator ดังนั้นฉันจะไม่วิเคราะห์กรณีของ InstaDapp

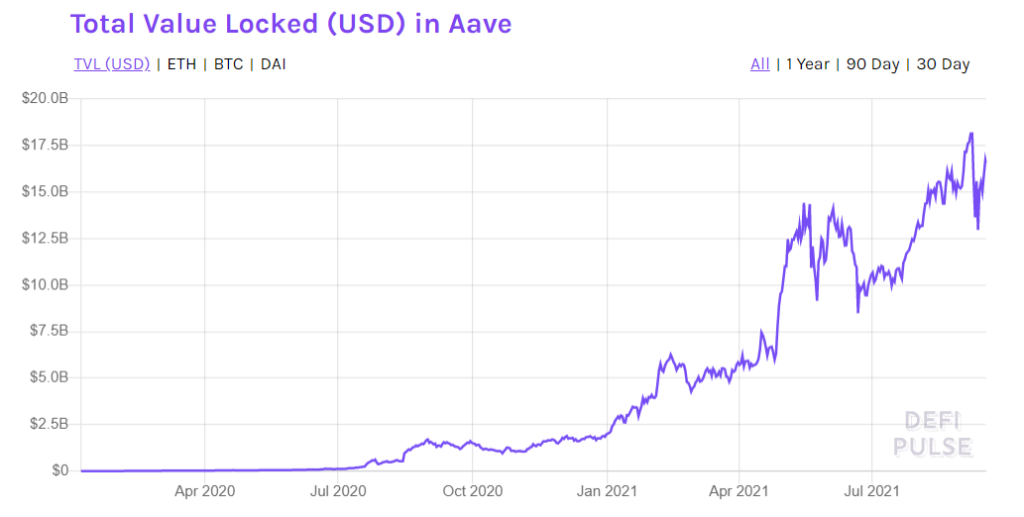

Aave (AAVE):ก่อนหน้านี้ Aave เป็นแพลตฟอร์ม ETHLend (LEND) แต่ต่อมาพวกเขาเปลี่ยนชื่อเป็น Aave และเติบโตอย่างมากด้วยคลื่น DeFi ใน Ethereum

ปัจจุบัน Aave มี TVL สูงถึง 15 พันล้านดอลลาร์สหรัฐ และรองรับสินเชื่อที่มีสินทรัพย์ที่แตกต่างกันมากกว่า 30 รายการ ที่ Aave ผู้ใช้สามารถยืมได้มากถึง 75% ของมูลค่าทรัพย์สินที่จำนอง คุณสามารถเรียนรู้เพิ่มเติมเกี่ยวกับรูปแบบการทำงานของ Aave ได้ที่นี่

MakerDAO: MakerDAO เป็นแพลตฟอร์ม Lending ที่มีกลไกที่แปลกประหลาดที่สุด แทนที่จะฝากเงินดิจิตอลเพื่อยืม cryptocurrencies อื่น MakerDAO จะให้ผู้ใช้ DAI ( Stablecoinของ MakerDAO) จุดเด่นของ MakerDAO คือพวกเขายังจำนองโทเค็น LP จาก Uniswap เพื่อยืม

ปัจจุบัน MakerDAO ประสบความสำเร็จอย่างมากเมื่อ DAI ได้รับการยอมรับในโปรโตคอลส่วนใหญ่ของ Ethereum หรือแม้แต่ขยายไปยังระบบนิเวศอื่นๆ เช่น BSC หรือ Polygon

สำหรับ MakerDAO ผู้ใช้สามารถยืมได้สูงสุด 67% ของมูลค่าหลักประกัน โมเดลของ MakerDAO ยังใช้กับโปรโตคอลอื่นๆ เช่น Venus (XVS & VAI) ใน BSC และ Party Parrot (PRT & PAI) ใน Solana ดูข้อมูลเพิ่มเติมเกี่ยวกับรูปแบบการทำงานของ MakerDAO ที่นี่

Compound: Compound เป็นแพลตฟอร์มการให้ยืม TVL ที่ใหญ่เป็นอันดับ 3 โดยมีมูลค่าถึง 10 พันล้านดอลลาร์และสนับสนุนสินทรัพย์ 15 รายการ สำหรับ Compound ผู้ใช้สามารถยืมสินทรัพย์ได้ถึง 75% ที่ค้ำประกันในโปรโตคอล ดูข้อมูลเพิ่มเติมเกี่ยวกับรูปแบบการทำงานของ Compound ที่นี่

Aave, MakerDAO & Compound, Lending Protocol ทั้งสามนี้มีความสำคัญมากสำหรับ DeFi ใน Ethereum พวกเขาไม่เพียงแต่เริ่มต้นการเติบโตของ DeFi แต่ยังทำหน้าที่เป็นฮับสภาพคล่องสำหรับผู้รวบรวม Lending เช่น InstaDapp, DeFi Saver

หากคุณยังไม่ทราบขนาดของ Lending DeFi TVL ใน Ethereum ฉันจะเปรียบเทียบดังนี้:

การให้ยืม DeFi TVL บน Ethereum ~ Total DeFi TVL ของ BSC + Solana + Terra ~ 42 พันล้านดอลลาร์

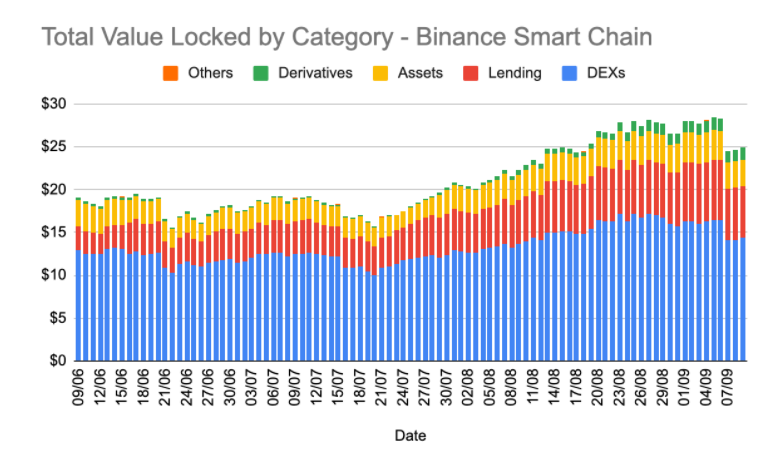

การให้ยืมบน Binance Smart Chain

ความสัมพันธ์ระหว่าง Lending TVL และ DeFi TVL บน BSC

Sau khi hệ sinh thái Ethereum phát triển thành công DeFi vào khoảng tháng 9/2020, thì Binance cũng lập tức ra mắt Binance Smart Chain để bắt kịp Ethereum ở không gian DeFi.

Tính tới thời điểm hiện tại thì BSC đã rất thành công trong việc thu hút dòng tiền khi có DeFi TVL đạt 23 tỷ đô, đứng top #2 trên thị trường. Tuy nhiên trong khoảng 4 tháng nay, BSC đang bị chững lại và chưa có dấu hiệu tăng trưởng tiếp.

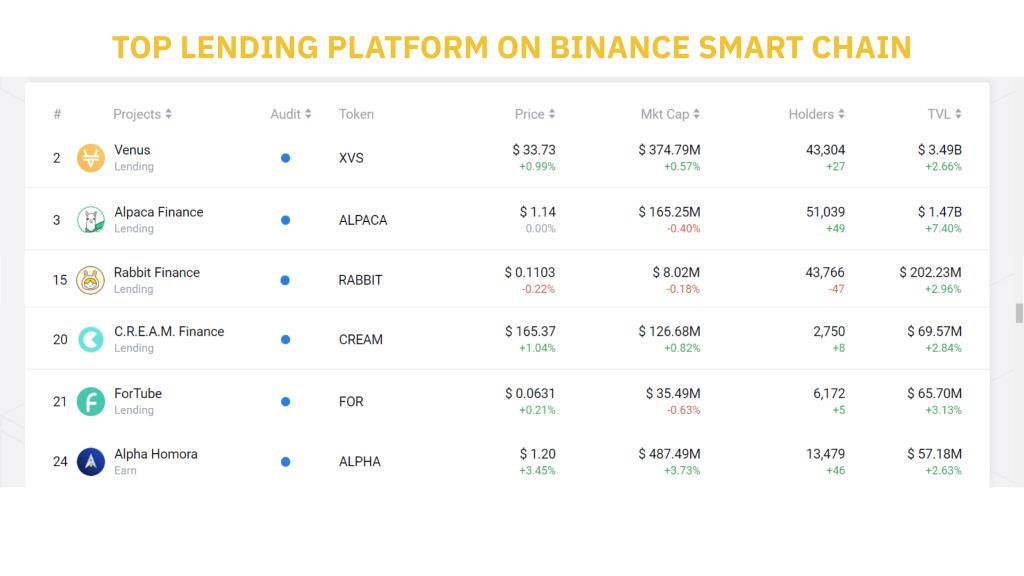

Những Lending Platform nổi bật nhất BSC.

Nếu như DeFi ở Ethereum bị dominance bởi mảng Lending, thì DeFi ở BSC bị dominnance bởi mảng DEX. Mảng Lending chỉ ghi nhận 4.5 tỷ đô (20% tổng DeFi TVL). Phía trên là 6 Lending Platform hoạt động trong hệ sinh thái BSC.

Tuy nhiên, 2 chỉ có 2 Lending Platform hoạt động nổi bật là Venus và Alpaca Finance.

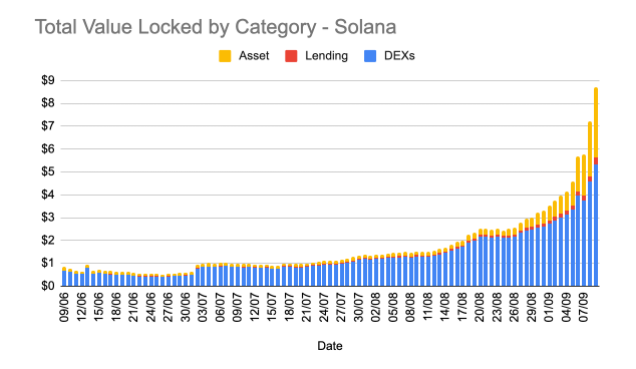

Lending trên Solana

Tương quan giữa Lending TVL và DeFi TVL trên Solana.

Solana là hệ sinh thái có tốc độ tăng trưởng rất nhanh trong thời gian vừa qua. Tuy nhiên, khi dòng tiền đổ vào hệ sinh thái Solana, họ không tập trung nhiều ở các nền tảng Lending, chính vì thế mà chúng có hiệu suất hoạt động khá thấp.

Đa số dòng tiền của hệ sinh thái Solana tập trung ở các mảng AMM và Yield Farming để Earn Incentive từ các dự án mới. Tuy nhiên, trong thời gian gần đây thì mảng Lending của Solana đã nhận được nhiều sự chú ý hơn.

Một số dự án nổi bật: Port Finance, Solend, Party Parrrot,....

Những Lending Platform nổi bật nhất Solana.

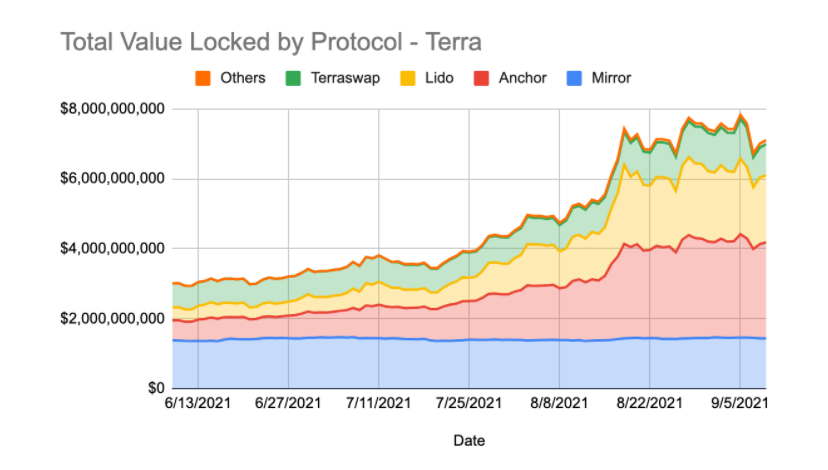

Lending trên Terra

Tương quan giữa Lending TVL và DeFi TVL trên Terra.

Terra là hệ sinh thái DeFi vô cùng đặc biệt. Mặc dù số lượng Dapp hoạt động nổi bật trên Terra chưa đến 10 Dapps, nhưng Terra lại xuất sắc nằm trong top 4 hệ sinh thái DeFi có TVL cao nhất, đạt 8 tỷ đô. Trong đó Anchor Protocol (Dapp duy nhất hoạt động trong mảng Lending) đã chiếm đến 3 tỷ đô.

Anchor Protoco - Lending Platform nổi bật nhất Terra.

Sự thành công của Anchor Protocol đến từ rất nhiều yếu tố. Trong đó có sự phát triển bền vững của 3 chân kiềng: Terra USD, Mirror Protocol và Anchor Protocol của hệ sinh thái Terra.

Trong thời gian đầu, để thu hút người dùng đến với Terra, Anchor Protocol đã trả lãi suất lên đến 20% cho UST và còn thưởng thêm ANC cho ai tham gia vay & cho vay tại Anchor. Chưa kể Anchor Protocol đang là Liquidity Center của nhiều DeFi Dapp khác như Orion Money, Spar Protocol, Kash,... có người dùng thực ở một số quốc gia như Hàn Quốc.

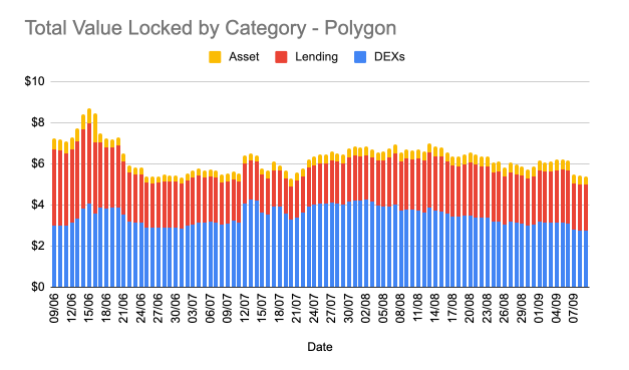

Lending trên Polygon

Tương quan giữa Lending TVL và DeFi TVL trên Polygon.

Xếp sau Solana và Terra là hệ sinh thái Polygon, trong thời gian qua Polygon đã nhiều lần đứng top #3. Đây cũng là hệ sinh thái có số lượng Dapp rất đa dạng. Trong tổng số 50 dự án deploy trên Polygon, thì chỉ có 5 dự án hoạt động trong mảng Lending, 45 dự án còn lại hoạt động trong những mảng khác như AMM, Yield Aggregator,...

Tuy nhiên, chỉ cần một nền tảng Aave, mảng Lending đã chiếm đến 32% tổng DeFi TVL của hệ sinh thái Polygon. Điều này cho thấy Aave có sức thống trị rất cao ở Polygon và cũng đang là Protocol có TVL lớn nhất hệ Polygon.

Những Lending Platform nổi bật nhất Polygon.

Lending trên những hệ sinh thái khác

Như mình đã đề cập phía trên, Lending là mảng rất quan trọng giúp giữ lại thanh khoản trong hệ sinh thái. Chính vì thế, mỗi hệ sinh thái đều có ít nhất 1 Lending Protocol để có thể thu hút người dùng.

Tuy nhiên, nếu so sánh với bộ ba MakerDAO, Aave và Compound thì các Lending Protocol này vẫn còn quá nhỏ và chưa thực sự có những tác động lên toàn bộ thị trường DeFi.

Sự ra đời của chúng mới chỉ mang mục đích phục vụ người dùng của từng hệ sinh thái chứ chưa thể mở rộng tầm ảnh hưởng như DAI của Maker DAO (DAI đã có mặt trên 7 blockchain khác nhau).

Những nền tảng Lending nổi bật nhất trên mỗi hệ sinh thái.

Dưới đây là một số Lending Protocol nổi bật của các hệ sinh thái khác:

Sự thành công của một nền tảng Lending không chỉ phụ thuộc vào mô hình hoạt động của chính họ, mà còn phụ thuộc rất nhiều vào tiềm năng của hệ sinh thái mà Lending Protocol triển khai trên đó. Liệu các Dapp trong hệ sinh thái đã đủ đa dạng và thu hút người dùng sử dụng các nền tảng Lending để tối ưu hóa nguồn vốn đầu tư chưa?

Chính vì thế, khi đánh giá tiềm năng của một Lending Protocol, anh em cần phải có góc nhìn 2 chiều, từ phía mô hình hoạt động và từ góc nhìn tổng quan của một hệ sinh thái.

Phân tích dữ liệu từ các Lending Protocol

Sau khi đã nắm rõ về những nền tảng Lending nổi bật trên thị trường, mình sẽ cùng anh em phân tích với góc nhìn rộng hơn. Đây là phần quan trọng nhất của bài viết giúp anh em nắm được cách phân tích được dòng tiền, tiềm năng của các protocol trên thị trường cũng như đưa ra những quyết định đầu tư.

Trong phần này mình sẽ cùng anh em phân tích:

Lending nằm ở đâu trong thị trường DeFi?

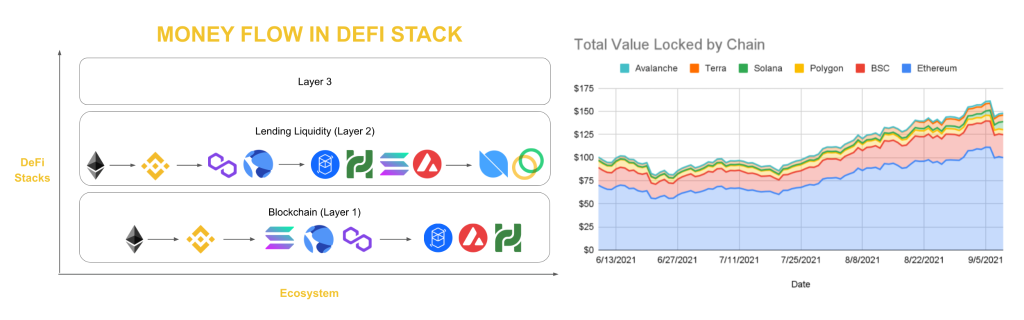

Trước khi đi vào phân tích các số liệu của mảng Lending, mình xin nhắc lại về DeFi Stack. Đây là phần sẽ giúp anh em định hình được các Lending Protocol đang nằm ở đâu trong thị trường DeFi và có vai trò như thế nào?

Sơ lược về DeFi Stack: Như anh em có thể thấy Infographic phía dưới, hệ sinh thái DeFi sẽ bao gồm 3 Layer cơ bản, đó là Blockchain Platform (Layer 1), Liquidity (Layer 2) và Application (Layer 3). Trong đó:

Tương quan giữa dòng tiền trong một hệ sinh thái và trong mảng Lending của hệ sinh thái đó.

Qua phần sơ lược về DeFi Stack, anh em có thể thấy được vai trò rất lớn của Lending trong việc hỗ trợ một hệ sinh thái DeFi phát triển. Nếu không có các Protocol chứa Liquidity như AMM và Lending, DeFi trên hệ sinh thái đó sẽ không thể phát triển.

Anh em muốn tìm hiểu chi tiết hơn về DeFi Stack thì có thể đọc thêm:

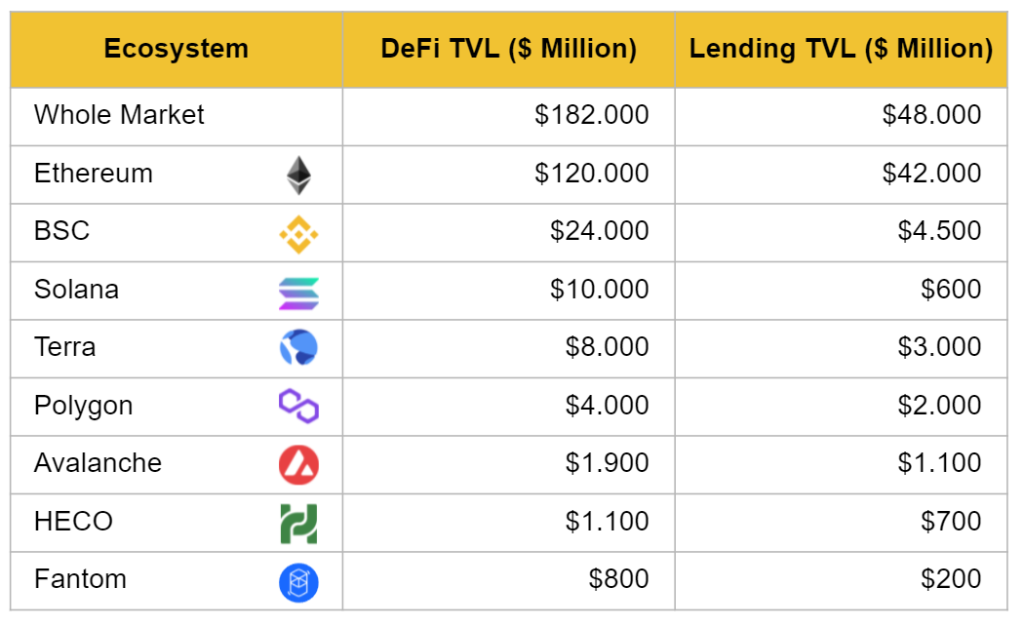

DeFi TVL và Lending TVL của các hệ sinh thái DeFi

Số liệu tương quan giữa dòng tiền trong một hệ sinh thái và trong mảng Lending của hệ sinh thái đó.

Trên đây là xếp hạng DeFi TVL và Lending TVL của các hệ sinh thái lớn nhất trên thị trường.

Bảng xếp hạng này cho thấy dòng tiền vẫn nằm nhiều nhất ở hai hệ sinh thái Ethereum ($120B) và Binance Smart Chain ($24 B), sau đó mới đến bộ ba Solana ($10 B), Terra ($8 B) và Polygon ($4 B).

Tuy nhiên, Lending TVL thì có sự thay đổi nhỏ, mặc dù Solana có DeFi TVL lớn hơn, nhưng Lending TVL của hệ Solana ($600 M) lại thấp hơn hai hệ Terra ($3 B) và Polygon ($2 B). Đây cũng là một Insight cho anh em track được dòng tiền nhanh nhất khi nhắc về một hệ sinh thái.

Hai mảng Lending và AMM đều rất quan trọng, tuy nhiên nếu như chọn hệ sinh thái nào để Skin in the game, mình ưu tiên những hệ sinh thái phát triển TVL trên mảng AMM hơn.

Bởi vì khi TVL của AMM phát triển, đồng nghĩa hệ sinh thái đó có nhiều dự án đang phát triển và thu hút người dùng cung cấp thanh khoản. Còn TVL ở các nền tảng Lending tăng chỉ mang ý nghĩa hệ sinh thái đó có dòng tiền, người dùng gửi tiết kiệm do lãi cao, nhưng lại không có giá trị về mặt phát triển không gian DeFi.

Lưu ý: Đây là góc nhìn cá nhân về các hệ sinh thái mới nổi, đối với hai hệ sinh thái Ethereum và BSC thì họ đã phát triển rất mạnh và đồng đều giữa 2 mảng nên sẽ không áp dụng góc nhìn này.

⇒ Dựa vào Lending Platform để track dòng tiền của một hệ sinh thái và xem hệ sinh thái đó sẽ phát triển theo hướng nào, từ đó chọn hướng để Skin in the game.

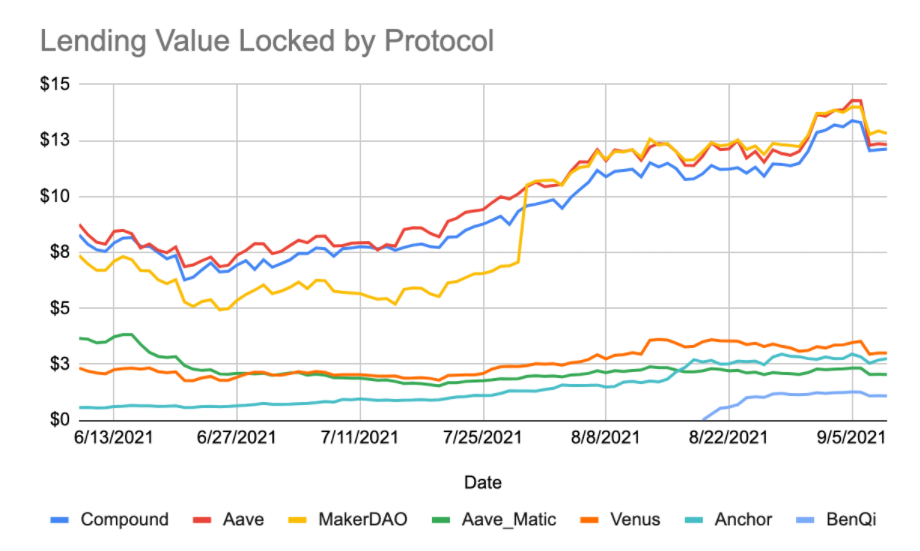

TVL của các protocol nổi bật nhất thị trường

Những nền tảng Lending có TVL cao nhất thị trường.

Dựa vào số liệu phía trên, anh em có thể thấy mảng DeFi Lending đang bị thống trị hoàn toàn bởi 3 nền tảng Aave ($15B), Compound ($13B) và MakerDAO ($14B), chúng hoàn toàn nằm trên hệ sinh thái Ethereum.

Còn lại là những Protocol đại diện cho các hệ sinh thái như: Aave - Polygon ($4B), Venus - BSC ($2B), Anchor - Terra ($3B), BenQi - Avalanche ($1B).

Còn các hệ sinh thái khác như Fantom và Solana vẫn chưa có những Lending Platform, đa số các Lending Platform đều hoạt động riêng lẻ và có TVL chưa đạt $1B.

Điều này cho thấy Lending là mảng vô cùng cạnh tranh và có sức ảnh hưởng rất lớn bởi hiệu ứng mạng lưới. Điều này có nghĩa là Lending Platform nào mạnh thì sẽ “nắm trùm” của cả hệ sinh thái đó, riêng hệ Ethereum có miếng bánh rất to nên cả 3 nền tảng Aave - MakerDAO - Compound có thể chia nhau.

⇒ Nếu như chọn đầu tư vào các Lending Protocol, mình sẽ chọn những nền tảng có hiệu suất tốt nhất, hoặc đang có sự tăng trưởng tốt về TVL, thay vì chỉ dựa vào Market Cap, bởi vì mảng Lending là mảng có tính dominate cao, rất khó cho các nền tảng nhỏ tăng trưởng.

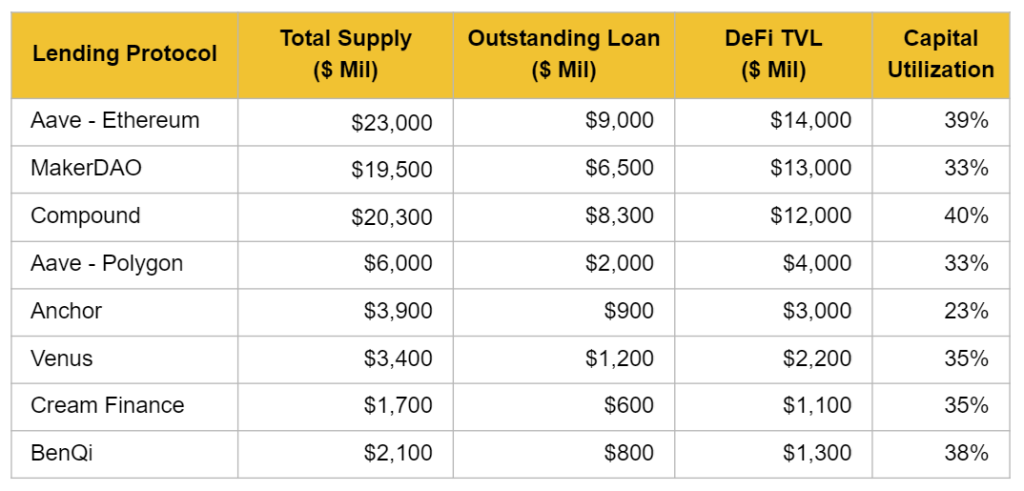

Hiệu quả sử dụng vốn

Hiệu quả sử dụng vốn của một nền tảng Protocol cho anh em biết nền tảng nào đang hoạt động hiệu quả hơn với cùng một số vốn. Chỉ số sẽ được tính như sau:

Hiệu quả sử dụng vốn = (Outstanding Loan/Total Supply)*100%

Trong đó:

Đây là khái niệm anh em hay nhầm với TVL, TVL là lượng thanh khoản còn lại sau khi người Borrower đã vay tài sản ra khỏi Protocol.

TVL = Total Supply - Total Borrow

Trong đó:

So sánh Hiệu quả sử dụng vốn của các Lending Protocol.

Xếp hạng TVL: Aave (#1), MakerDAO (#2), Compound (#3), Aave-Polygon (#4),....

Xếp hạng Outstanding loan: Compound (#1), Aave (#2), MakerDAO (#3), Aave -Polygon (#4),...

Xếp hạng Capital Utilization: Compound (#1), Aave (#2), MakerDAO (#3), Aave -Polygon (#4),...

Nhìn tổng quan thị trường, MakerDAO - Aave - Compound không chỉ là ba nền tảng có TVL cao nhất, mà còn là 3 nền tảng có Outstanding Loan nổi bật nhất. Khi xét về hiệu quả sử dụng vốn thì chúng sẽ rơi vào khoảng từ 25% cho tới 40%. Từ đây anh em có thể suy ra tỷ lệ trung bình để áp dụng cho toàn thị trường Lending:

Thông thường đối với nhà đất, vàng bạc, anh em có thể vay lên đến 80% tài sản thế chấp. Tuy nhiên các tài sản trong thị trường crypto đều có mức độ biến động cao, chính vì thế người dùng chỉ vay khoảng 30% giá trị tài sản thế chấp. Điều này giúp họ an toàn khỏi rủi ro thanh lý do thị trường sập đột ngột.

Hiệu quả sử dụng vốn cũng thể hiện gián tiếp tỷ lệ thế chấp tối thiểu của các nền tảng cho vay (Min. Collateral Ratio). Nếu như tỷ lệ này cao thì người dùng sẽ vay ra ít hơn.

Trong 3 nền tảng Aave, MakerDAO và Compound, thì MakerDAO yêu cầu tỷ lệ thế chấp lên đến 150%, trong khi Aave và Compound chỉ yêu cầu 130%. Chính vì thế, Outstanding Loan của MakerDAO thấp hơn hai nền tảng còn lại.

⇒ นี่คือดัชนีส่วนใหญ่สำหรับนักลงทุนที่จะลงทุนในแพลตฟอร์มนั้นเพื่อดูว่าแพลตฟอร์มใดมีประสิทธิภาพที่ดีกว่า ซึ่งจะช่วยสร้างรายได้ให้กับโปรโตคอล ตลอดจนผลประโยชน์สำหรับผู้ให้กู้

มูลค่าของแพลตฟอร์มการให้ยืม

สำหรับแพลตฟอร์ม Lending คุณต้องมีมุมมองต่อไปนี้:

ดังนั้น คุณไม่ควรตัดสินความสำเร็จของ Lending Protocol ผ่าน TVL เท่านั้น แต่ให้รวมเข้ากับสินเชื่อคงค้าง สินเชื่อคงค้างเป็นปัจจัยที่นำรายได้โปรโตคอลมารวมกับกำไรของผู้ให้กู้

ข้อความข้างต้นไม่ได้หมายความว่าแพลตฟอร์มที่ให้ยืมมากกว่าจะสร้างรายได้เพิ่มขึ้น เนื่องจากแต่ละแพลตฟอร์มจะเรียกเก็บค่าธรรมเนียมและดอกเบี้ยที่แตกต่างกัน แต่ภาพรวมดังกล่าวจะช่วยให้คุณมีมุมมองที่แตกต่างกันเกี่ยวกับ TVL ในตลาดการให้ยืม

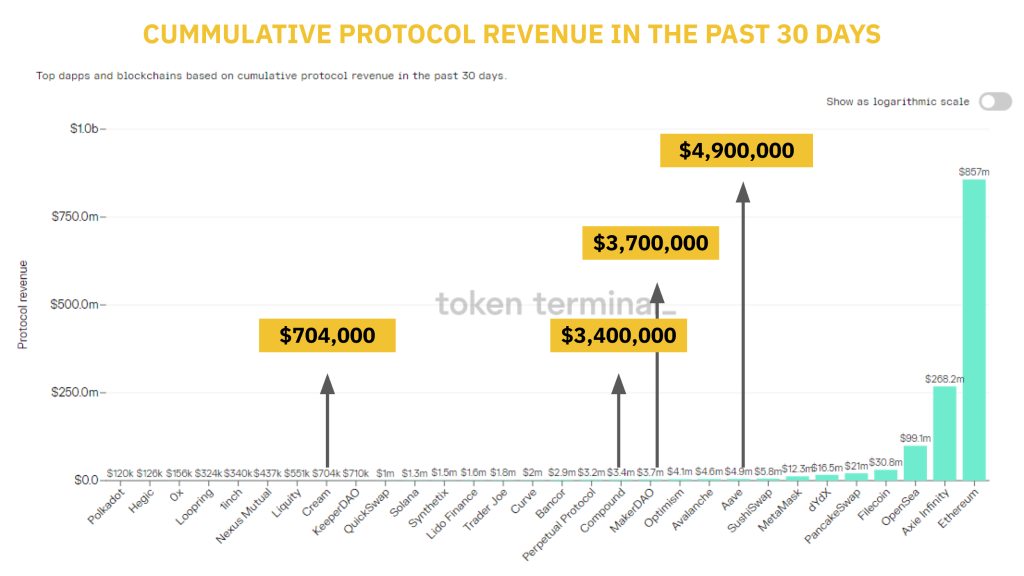

30 DeFi Protocol ที่มีรายได้สูงสุดในตลาด

อินโฟกราฟิกด้านบนแสดงรายได้ของโปรโตคอล DeFi 30 อันดับแรกในตลาดภายใน 30 วัน ในโปรโตคอล 30 อันดับแรกที่สร้างรายได้มากที่สุด มี 4 โปรโตคอลที่แสดงถึงอาร์เรย์ Lending ซึ่งได้แก่:

แม้ว่าแพลตฟอร์ม Lending ด้านบนจะมีรายได้สูงสุดในตลาด แต่พวกเขากำลังประสบปัญหาเล็กๆ น้อยๆ ที่ไม่ได้รับมูลค่ามากนักสำหรับผู้ถือโทเค็น เพื่อทำความเข้าใจว่าทำไม อย่าลืมอ่านHow It Work Series เพื่อวิเคราะห์รูปแบบการทำงานของโครงการได้ดีที่สุด

รายได้จากโปรโตคอลสามารถใช้เพื่อวัตถุประสงค์ต่อไปนี้:

เหตุร้ายที่ว่าเหตุใดโปรโตคอลจึงต้องสำรองรายได้จำนวนมากเช่นนี้

นั่นคือกรณีศึกษาสำหรับแพลตฟอร์ม MakerDAO เมื่อตลาดเกิดความผิดพลาดในเดือนมีนาคม 2020 MakerDAO ได้เปิดใช้งานการชำระบัญชีสินทรัพย์จำนวนมาก อย่างไรก็ตามพวกเขายังไม่สามารถชำระหนี้ของผู้ให้กู้ได้ จึงต้องนำเงินรายได้มาชดเชยผู้ให้กู้

รายได้จากแพลตฟอร์มการให้ยืมอาจไม่นำมูลค่าระยะสั้นมาสู่ผู้ถือโทเค็น แต่สิ่งนี้ทำให้มั่นใจได้ว่าโปรโตคอลสามารถดำเนินการได้อย่างยั่งยืนมากขึ้นในอนาคต

⇒ สำหรับนักลงทุนในโปรโตคอล เราต้องไม่เพียงแค่ดูดัชนีประสิทธิภาพเท่านั้น แต่ยังต้องวิเคราะห์รูปแบบการดำเนินงานของโครงการด้วย Lending Protocol ใดที่สามารถยืนหยัดได้เมื่อตลาดล่ม

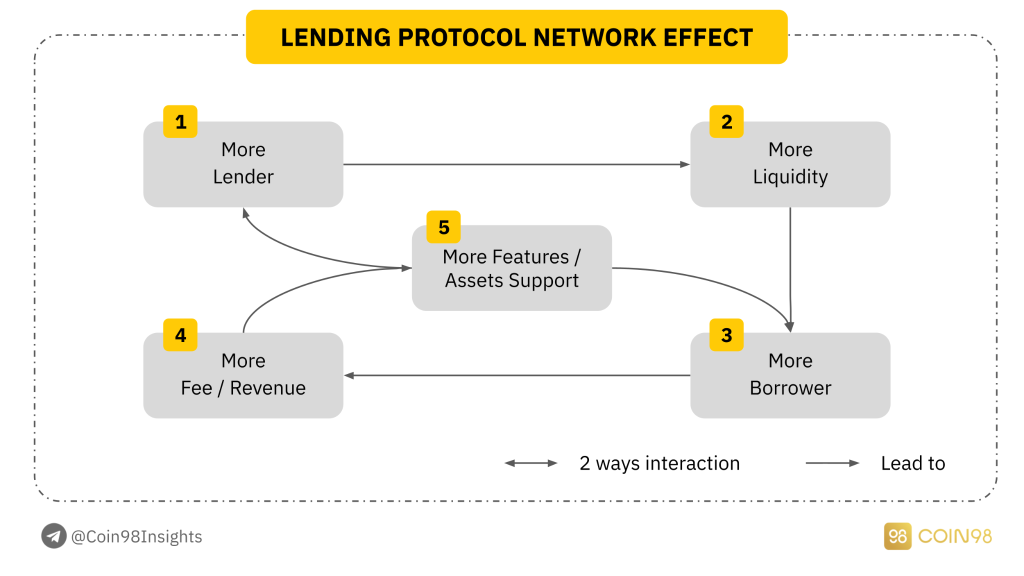

ผลกระทบเครือข่ายของสินเชื่อ (ผลกระทบเครือข่าย)

ด้านบน ฉันได้วิเคราะห์ฟิลด์การให้ยืมในแนวตั้งและแนวนอนให้คุณในตลาด DeFi แล้ว อย่างไรก็ตาม ความสำเร็จของการให้กู้ยืมได้รับอิทธิพลจากปัจจัยอื่นๆ มากมาย โดยที่ปัจจัยกระทบที่แข็งแกร่งที่สุดคือ Network Effect

คำอธิบาย : Network effect (เรียกอีกอย่างว่า Network Effect) สามารถมองได้ว่าเป็นเอฟเฟกต์ที่กลุ่มของปัจจัยสามารถนำคุณค่ามาสู่กัน รวมถึงการโต้ตอบซึ่งกันและกันเพื่อสร้างมูลค่าเพิ่ม ดีที่สุดสำหรับกลุ่ม

ผลกระทบเครือข่ายของโปรโตคอลการให้ยืม

เมื่อเทียบกับ AMM ขอบเขตการให้ยืมกับ Network Effect ค่อนข้างง่ายกว่า ฉันสามารถสรุปให้คุณด้วยอินโฟกราฟิกด้านบน:

เช่นเดียวกับที่ลูปจะเกิดขึ้นและนี่คือ FlyWheel of Lending Protocols เมื่อมีสภาพคล่องสูง Lending Protocol จะดึงดูดผู้ยืม สร้างความต้องการเพื่อดึงดูดผู้ให้กู้ต่อไป ดังนั้นจึงสร้างส่วนเกินสำหรับ Lending Protocol และมูลค่าสำหรับแต่ละหน่วยงานที่เข้าร่วมในแพลตฟอร์ม

เส้นเวลาของการพัฒนาสินเชื่อ

หลังจากเข้าใจแพลตฟอร์ม Lending ที่โดดเด่นในตลาดแล้วและจะวิเคราะห์ภาพรวมตลาด Lending ได้อย่างไร ในส่วนนี้ ฉันจะไปกับคุณในแต่ละขั้นตอนของการพัฒนาแพลตฟอร์มการให้ยืม ซึ่งจะช่วยให้คุณคาดการณ์ทิศทางของตลาดการให้ยืมในอนาคต

ในส่วนนี้ ฉันจะให้ภาพรวมของฟิลด์ Lending ในตลาด crypto ทั้งหมด ไม่ใช่เฉพาะในตลาด DeFi เนื่องจากกลุ่ม Lending DeFi ยังค่อนข้างใหม่ และได้รับอิทธิพลอย่างมากจากฟิลด์ Lending โดยทั่วไป

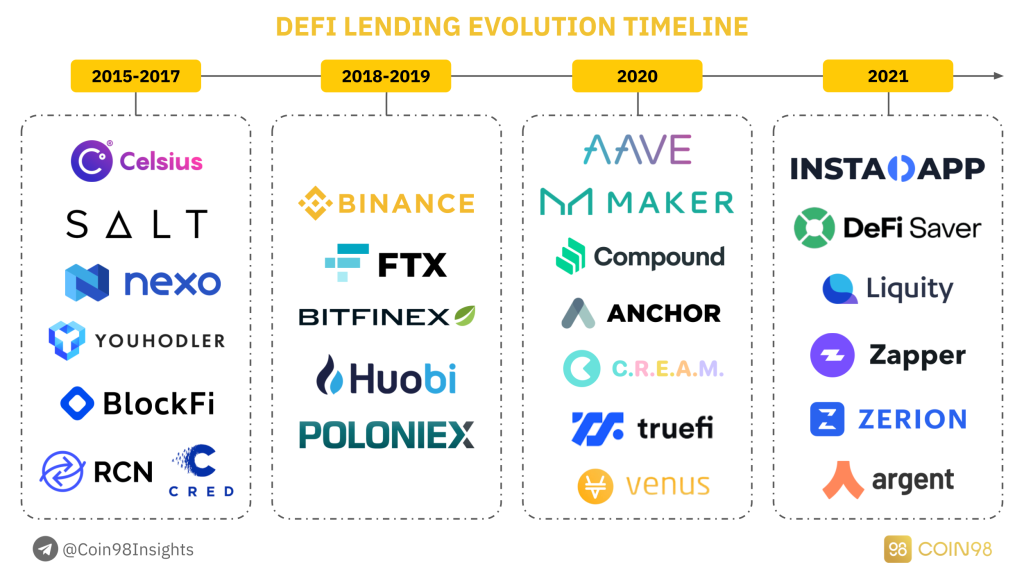

ระยะที่ 1 (2015-2017): แพลตฟอร์มการให้ยืมแบบรวมศูนย์ถือกำเนิดขึ้น

ดังที่ฉันได้กล่าวไว้ข้างต้น การให้ยืมเป็นสาขาที่มักจะควบคู่ไปกับตลาดใดๆ ก็ตาม ตราบใดที่มีกระแสเงินสดและโอกาสสำหรับนักลงทุน แหล่งเงินกู้จะถือกำเนิดขึ้นเพื่อช่วยให้นักลงทุนปรับกระแสเงินทุนให้เหมาะสม

การให้ยืมเป็นพื้นที่ที่ถูกกล่าวถึงครั้งแรกในปี 2015 จนถึงปี 2017 แพลตฟอร์ม Lending แรกถือกำเนิดขึ้น อย่างไรก็ตาม ในช่วงเวลานี้ ผู้ใช้ส่วนใหญ่ไม่ได้ให้ความสนใจกับ DeFi ดังนั้นแม้ว่า ETHLend (รุ่นก่อนของ Aave) และ MakerDAO จะเปิดใช้งานมาตั้งแต่ปี 2017 แต่ผู้ใช้ก็ให้ความสนใจกับ Centralized Lending Platforms เท่านั้น

ในปี 2560 แพลตฟอร์มแบบรวมศูนย์มีความสำคัญสูงสุดสำหรับผู้ใช้ตั้งแต่การแลกเปลี่ยนไปจนถึงการให้ยืมและด้านอื่นๆ อีกมากมาย แพลตฟอร์มการให้ยืมที่โดดเด่น ได้แก่ NEXO, BlockFi, SALT, เซลเซียส ฯลฯ

ระยะที่ 2 (2018-2019): Centralized Exchange รองรับการซื้อขายมาร์จิ้น (Lending)

หลังจากที่ Centralized Lending Platform พัฒนาขึ้นอย่างมาก ผู้ใช้ก็คุ้นเคยกับรูปแบบการกู้ยืมเพื่อเพิ่มประสิทธิภาพเงินทุนเมื่อทำการซื้อขาย อย่างไรก็ตาม นี่เป็นเค้กที่ทำกำไรได้มหาศาล และการแลกเปลี่ยนที่มีสภาพคล่องสูงก็สามารถใช้แบบฟอร์มนั้นได้อย่างสมบูรณ์

ดังนั้น Centralized Exchanges จึงเริ่มพัฒนาผลิตภัณฑ์การซื้อขายที่มีเลเวอเรจมากขึ้น ( Margin Trading ) กลไกของพวกเขาคล้ายกับแพลตฟอร์มการให้ยืมอย่างสมบูรณ์ นั่นคือ ผู้ใช้จำนองทรัพย์สินที่มีอยู่ ยืมสินทรัพย์อื่นเพื่อซื้อหรือขายชอร์ต

ในช่วงแรกๆ การแลกเปลี่ยนที่นำมาใช้ครั้งแรกคือBitfinexและPoloniexซึ่งเป็นการแลกเปลี่ยนสองรายการที่มีสภาพคล่องและปริมาณการซื้อขายมหาศาลในช่วงปี 2018 อย่างไรก็ตาม การแลกเปลี่ยนที่เกิดขึ้นใหม่ในเวลาต่อมามีความโดดเด่นมากกว่าอย่างBinance , FTXหรือHuobi

การพัฒนา Margin Lending (ยืมเพื่อการค้าหรือเลเวอเรจ) ยังเป็นหลักฐานสำหรับการแลกเปลี่ยนเพื่อพัฒนาการซื้อขายอนุพันธ์ในภายหลัง

ระยะที่ 3 (2020): DeFi Lending ถือกำเนิดและขยายตัวอย่างรวดเร็วในระบบนิเวศ

จนกระทั่งประมาณเดือนมิถุนายน 2020 DeFi เริ่มเป็นที่รู้จักของผู้คนมากมาย และสาขาต่างๆ ใน DeFi ก็เริ่มพัฒนา รวมถึง DeFi Lending array เป็นเหตุการณ์เดียวกับคำกล่าวที่ว่า “น้ำขึ้น เรือก็ขึ้น”

แม้ว่าแพลตฟอร์ม DeFi Lending ชั้นนำในปัจจุบัน เช่น Aave หรือ MakerDAO ได้รับการพัฒนาตั้งแต่ประมาณปี 2017 - 2018 แต่ก็ไม่ถึง DeFi Summer ในปี 2020 ที่พวกเขาเริ่มสังเกตเห็นและระเบิดจากที่นี่

การเติบโตของ TVL ของแพลตฟอร์ม Aave

ภาพด้านบนเป็นตัวอย่างที่ชัดเจนที่สุด ตั้งแต่ต้นปี 2020 DeFi TVL ของ Aave มีรายได้เพียง 10 ล้านดอลลาร์ แต่ ณ ตอนนี้ Aave ได้รับการบันทึกที่ 16,000 ล้านดอลลาร์ (เติบโต 1,600 เท่าในเวลาน้อยกว่า 2 ปี)

ในช่วงเวลานี้ ระบบนิเวศสำคัญๆ ก็เริ่มพัฒนาแพลตฟอร์ม DeFi Lending Platform ซึ่งโดยทั่วไปคือ Venus ของ Binance Smart Chain, Anchor of Terra เป็นต้น

นอกจากนี้ยังมี Lending Platforms ที่ใช้Multi-chainเช่น Cream Finance,...

ระยะที่ 4 (2021): DeFi Lending ปรับปรุงและพัฒนา

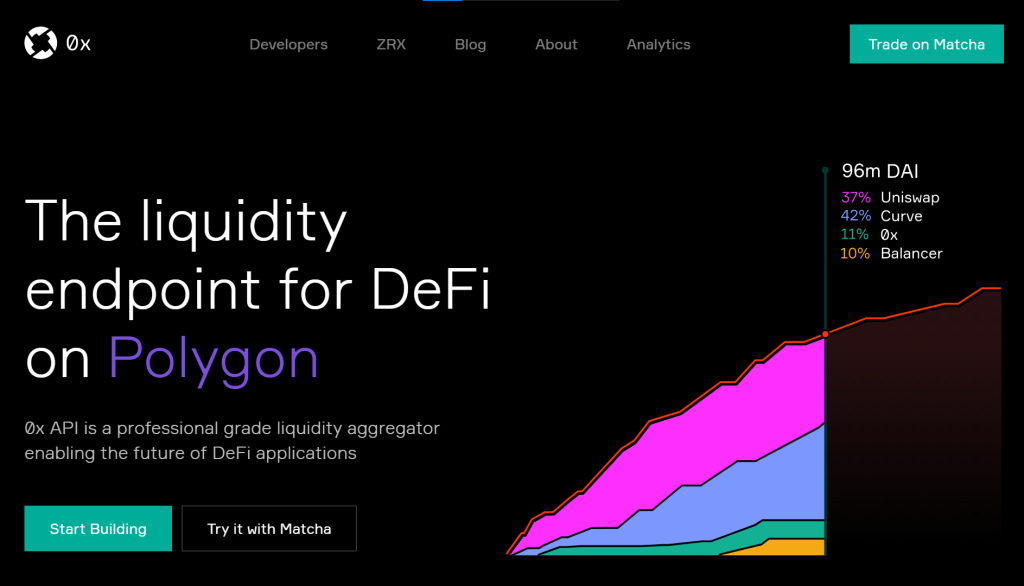

เมื่อ Lending Protocols มีการพัฒนาอย่างต่อเนื่อง (สภาพคล่องมีมาก) คุณจะเห็นลักษณะของ Lending Aggregators นี่เป็นข้อมูลเชิงลึกที่บอกฉันด้วยว่าสภาพคล่องในระบบนิเวศมีเสถียรภาพเพียงพอหรือไม่ ⇒ หากเพียงพอ แพลตฟอร์มการรวมสภาพคล่องใหม่จะเกิดขึ้น

Lending Aggregators ที่โดดเด่นบางตัวสามารถกล่าวถึงได้ เช่น InstaDapp หรือ DeFi Saver พวกเขาจะรวบรวมสภาพคล่องจาก Aave, Compound หรือ MakerDAO โดยเฉพาะอย่างยิ่ง การไหลของเงินไปยัง InstaDapp เพื่อเข้าถึง Lending Protocols มี TVL สูงถึง 10 พันล้านดอลลาร์สหรัฐ

ในเวลาเดียวกัน แพลตฟอร์ม Lending ก็เริ่มพัฒนาผลพลอยได้มากขึ้น โดยส่วนใหญ่เป็นการซื้อขายแบบเลเวอเรจ เพราะสามารถใช้ประโยชน์จากสภาพคล่องจากแพลตฟอร์มการให้ยืมเพื่อให้ผู้ใช้ยืม Alpha Finance เปิดตัวBeta Finance , Mango Market (Solana) ที่รวม Margin Trading และ Lending

การคาดการณ์ในอนาคตของสินเชื่อ

เพื่อให้คุณสามารถเข้าใจได้ว่าคุณอยู่ในระยะที่ 3 ของฟิลด์การให้ยืม การวิเคราะห์ของฉันแบบนั้นไม่ได้หมายความว่าการให้ยืมจะไม่พัฒนาอีกต่อไปในอนาคต อย่างไรก็ตาม หากต้องการทราบว่าจะดำเนินไปอย่างไรและสรุปเป็นช่วงๆ เราต้องใช้เวลาสังเกตมากขึ้น

นี่คือการคาดการณ์บางส่วนของฉันเกี่ยวกับตลาดการให้กู้ยืมที่จะเกิดขึ้น:

สนามเด็กเล่นของผู้ประกอบการทางการเงิน

ขนาดตลาดของ DeFi Lending เมื่อเทียบกับตลาดอื่นๆ

แม้ว่า DeFi Lending จะเติบโตขึ้นอย่างรวดเร็วเมื่อเร็ว ๆ นี้ แต่ความจริงก็คือมูลค่าตลาดของ DeFi Lending ยังเล็กมากเมื่อเทียบกับขนาดของตลาดการให้กู้ยืมทั่วโลก ดังนั้นตลาด DeFi Lending จึงมีโอกาสเติบโตได้อีกในอนาคตอย่างแน่นอน

สถาบันการเงินขนาดใหญ่เริ่มให้ความสนใจกับตลาด DeFi Lending รวมถึงCoinbaseพวกเขามีความทะเยอทะยานที่จะพัฒนาส่วน Lending ให้มากขึ้น แม้ว่าสำนักงาน ก.ล.ต. จะ "แตะต้อง" แต่ฉันเชื่อว่า DeFi Lending ไม่เพียงแต่ถูกสังเกตโดย Coinbase แต่ยังรวมถึงธนาคารขนาดใหญ่อย่าง JP Morgan, HSBC,...

Coinbase ถูก "แตะ" โดย ก.ล.ต. เมื่อพยายามเข้าถึงตลาดการให้ยืม

ไม่ จำกัด เฉพาะตลาด Crypto

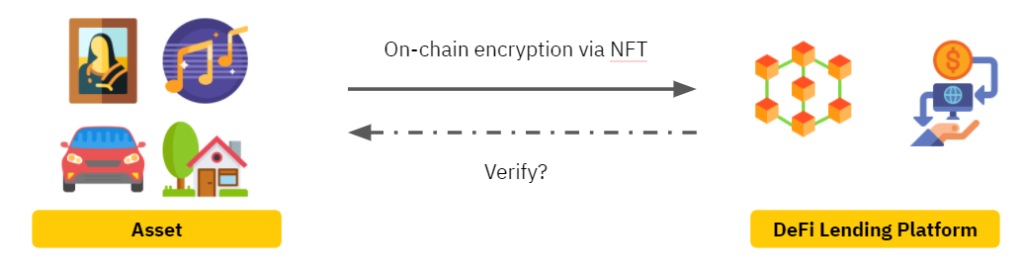

แม้ว่า DeFi Lending จะเติบโตขึ้นอย่างมาก แต่ก็ยังแสดงให้เห็นข้อเสียของมันอย่างชัดเจน อย่างที่คุณเห็น DeFi Lending ผูกพันกับตลาดคริปโตเป็นอย่างมาก เราไม่สามารถจำนองทรัพย์สินอื่นนอกเหนือจาก Cryptocurrency

หากไม่ได้รับการแก้ไข ขนาดของ DeFi Lending จะเล็กกว่าขนาดของตลาด crypto ตลอดไป ความจริงก็คือ DeFi Lending ได้พยายามแก้ปัญหานี้ แต่ก็ยังมีปัญหามากมาย ปัญหาใหญ่ที่สุดสองข้อที่พวกเขาต้องแก้ไขคือ:

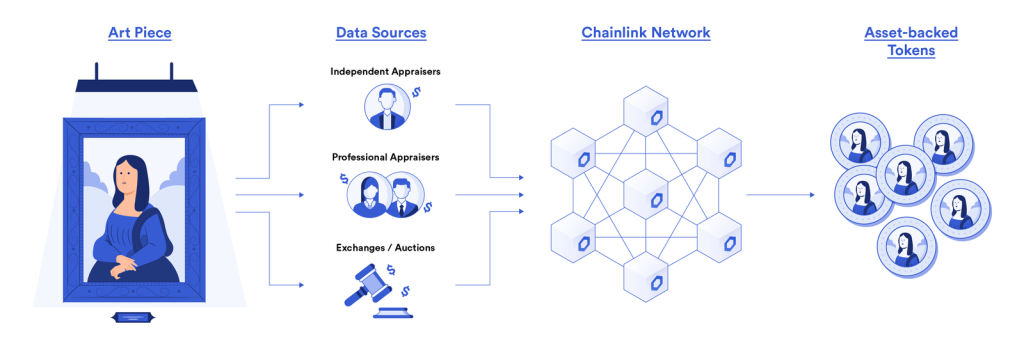

1. กลไกการเข้ารหัสสินทรัพย์จริง

ในตลาดจริง ผู้ใช้สามารถจำนองรถยนต์ บ้าน และทรัพย์สินอื่น ๆ เพื่อยืม แล้วเราจะแปลงสินทรัพย์แต่ละอย่างบนบล็อคเชนและนำไปใช้กับ DeFi ได้อย่างไร? ไม่ต้องพูดถึงรถแต่ละคันก็มีสีต่างกัน ยี่ห้อต่างกัน ซึ่งมูลค่ามันก็ต่างกันด้วย

ปัจจุบัน NFT เป็นเทคโนโลยีที่ใช้ในการโทเค็นสินทรัพย์ที่แยกจากกันด้วยคุณสมบัติที่แตกต่างกัน ตัวอย่างเช่น แพลตฟอร์มOpulousช่วยให้ศิลปินเพลงสามารถยืมเงินจากการจำนองเพลงในรูปแบบของ NFT

อย่างไรก็ตาม สำหรับทรัพย์สินจริง เช่น บ้าน ยานพาหนะ ฯลฯ Lending Protocols จะทำให้แน่ใจว่า NFT เข้ารหัสสำหรับสินทรัพย์นั้นได้อย่างไร และไม่ใช่สินทรัพย์อื่นที่มีลักษณะใกล้เคียงกัน นี่ยังคงเป็นปัญหา เป็นเครื่องหมายคำถามที่ยังไม่มีคำตอบ

กลไกการเข้ารหัสสินทรัพย์ที่แท้จริงยังไม่มีวิธีแก้ไขที่มีประสิทธิภาพ

2. กลไกการกำหนดราคาทรัพย์สิน

อุปสรรคประการที่สองคือกลไกการกำหนดราคาสินทรัพย์ สำหรับ Cryptocurrencies การกำหนดราคาค่อนข้างง่ายเนื่องจากมีสภาพคล่องสูงและเป็นที่ยอมรับกันอย่างแพร่หลาย อย่างไรก็ตาม สำหรับสินทรัพย์ในโลกแห่งความเป็นจริง การประเมินมูลค่านั้นยากกว่ามาก

อย่างไรก็ตาม ขึ้นอยู่กับคุณลักษณะและลักษณะเฉพาะ รถแต่ละคันและบ้านแต่ละหลังมีค่าประเมินที่แตกต่างกัน โดยเฉพาะอย่างยิ่งงาน NFT สำหรับนักสะสมแต่ละคน ค่าของมันก็ต่างกันด้วย แล้วจะประเมินมูลค่าทรัพย์สินได้อย่างไร?

ChainLink อยู่ในระดับแนวหน้าในการประเมินมูลค่าทรัพย์สินและนำไปวางไว้บนบล็อกเชน

ปัจจุบัน ChainLink ได้พัฒนาเทคโนโลยีเพื่อให้สามารถกำหนดราคาสินทรัพย์ NFT ได้ แต่ยังไม่ได้นำไปใช้จริงและต้องการเวลามากขึ้นในการพัฒนา

หากปัญหาสองข้อข้างต้นได้รับการแก้ไข ขนาดของอาร์เรย์ DeFi Lending จะใหญ่กว่ามาก ใหญ่มากจนเราไม่สามารถจินตนาการได้ แต่นี่เป็นเรื่องยาวเพราะทรัพย์สินจริงจะกระทบต่อประเด็นทางกฎหมายมากมาย

กลับไปที่ตลาด crypto โอกาสการลงทุนของคุณอยู่ที่ไหน?

โอกาสในการลงทุนในการให้ยืม

หลังจากที่เข้าใจกระบวนการพัฒนาและทิศทางการวิเคราะห์ของ Lending Protocols แล้ว ในส่วนนี้ ผมจะวิเคราะห์โอกาสในการลงทุนด้าน Lending ซึ่งแบ่งออกเป็น 3 ประเภท

การให้ยืมที่ Lending Platforms

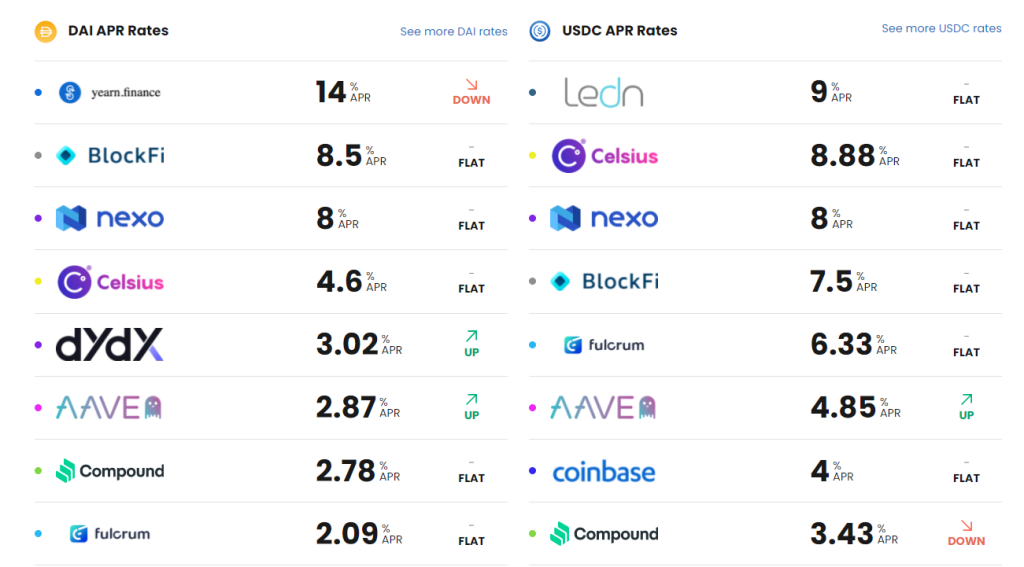

ในตลาด DeFi คุณสามารถเพิ่มประสิทธิภาพผลกำไรด้วยวิธีการต่างๆ มากมาย ซึ่งกำไรสูงสุดคือรูปแบบการทำฟาร์มหรือการเข้าร่วมใน IDO อย่างไรก็ตาม หากคุณกลัวความเสี่ยงที่จะสูญเสีย Impermanent Lossหรือไม่มี "การเดิมพัน" ของ IDO การให้กู้ยืมเป็นหนึ่งในวิธีแก้ปัญหาที่เหมาะสมที่สุด

แม้ว่าดอกเบี้ยจากการให้กู้ยืมจะค่อนข้างต่ำ แต่นี่เป็นทางเลือกแรกสำหรับผู้ที่มีทุนขนาดใหญ่และสามารถหารายได้จากสินทรัพย์ที่พวกเขาถืออยู่ นอกจาก Stablecoins แล้ว คุณยังสามารถให้ยืมสกุลเงินดิจิทัลซึ่งส่วนใหญ่เป็นสินทรัพย์ที่มีสภาพคล่องสูง

เปรียบเทียบอัตราดอกเบี้ยของแพลตฟอร์มสินเชื่อ

เครื่องมือสองอย่างในการติดตามดอกเบี้ยและดอกเบี้ยเงินกู้ที่ Lending Platforms:

ลงทุนในโทเค็นดั้งเดิมของแพลตฟอร์มการให้ยืม

นี่เป็นรูปแบบการลงทุนที่เข้าถึงได้มากที่สุด แต่ก็ยากที่สุดเช่นกันเพราะคุณต้องเข้าใจรูปแบบการดำเนินงานและประเมินศักยภาพของแพลตฟอร์มการให้ยืม

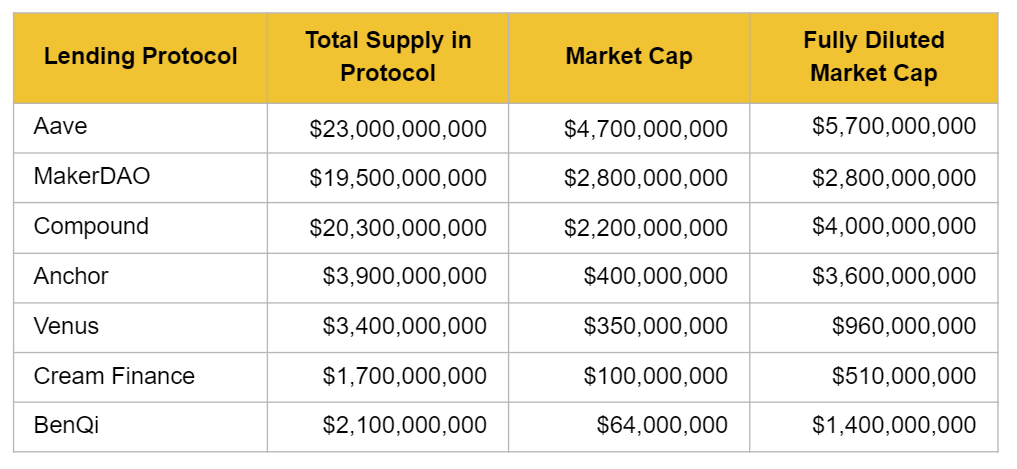

เปรียบเทียบ Market Cap ของ DeFi Lending Protocols

ในนั้น:

1. สำหรับโปรโตคอลการให้ยืม 3 อันดับแรก (Aave - Compound - MakerDAO)

ดังที่คุณเห็นในสถิติข้างต้น แพลตฟอร์มปฏิบัติการที่โดดเด่นที่สุดคือ Aave - MakerDAO - Compound ซึ่งใช้อักษรตัวพิมพ์ใหญ่สูงมาก ดังนั้นหากคุณเดิมพันการเติบโตของ 3 แพลตฟอร์มนี้ ศักยภาพในการเติบโตจะไม่สูง

อย่างไรก็ตาม ฉันยังคงสนใจ MakerDAO เนื่องจาก Market Cap ของ MakerDAO มีค่าเท่ากับ Compound เท่านั้น แต่ FDV ต่ำกว่าสองเท่า ซึ่งหมายความว่า Market Cap ของ MakerDAO ยังไม่ถึง "เพดาน" (สมมติว่าทั้ง 3 แพลตฟอร์มมีศักยภาพเท่ากัน)

ทำไมฉันไม่เลือก Compound? เนื่องจาก Compound มี Market Cap ต่ำสุดของทั้งสาม แต่ FDV ของ Compound ใกล้ "เพดาน" ของ Aave ดังนั้นหากมีการเติบโตใน Market Cap ก็จะถูกแบ่งเท่า ๆ กันระหว่างโทเค็นที่ปลดล็อก

2. สำหรับโปรโตคอลการให้ยืมที่เหลืออยู่

จากสถิติข้างต้น คุณสามารถดู:

อย่างไรก็ตาม Cream Finance และ Venus มี FDV ต่ำที่สุด ดังนั้นในเวลาอันสั้น ฉันจะเลือก Cream หรือ Venus แทนที่จะเป็น Anchor หรือ BenQi

การเปรียบเทียบมูลค่าตลาดและ FDV เป็นสองวิธีที่ง่ายที่สุด แต่อย่าหักโหมจนเกินไปและลืมเกี่ยวกับการวิเคราะห์พื้นฐาน (วิเคราะห์มูลค่าที่แท้จริงของโปรโตคอล)

แต่ละโปรโตคอลด้านบนมีจุดเด่นของตัวเอง เช่น:

⇒ คุณต้องเปรียบเทียบในแง่มุมต่างๆ มากมายตามประสิทธิภาพเพื่อการตัดสินใจที่สมเหตุสมผลที่สุด

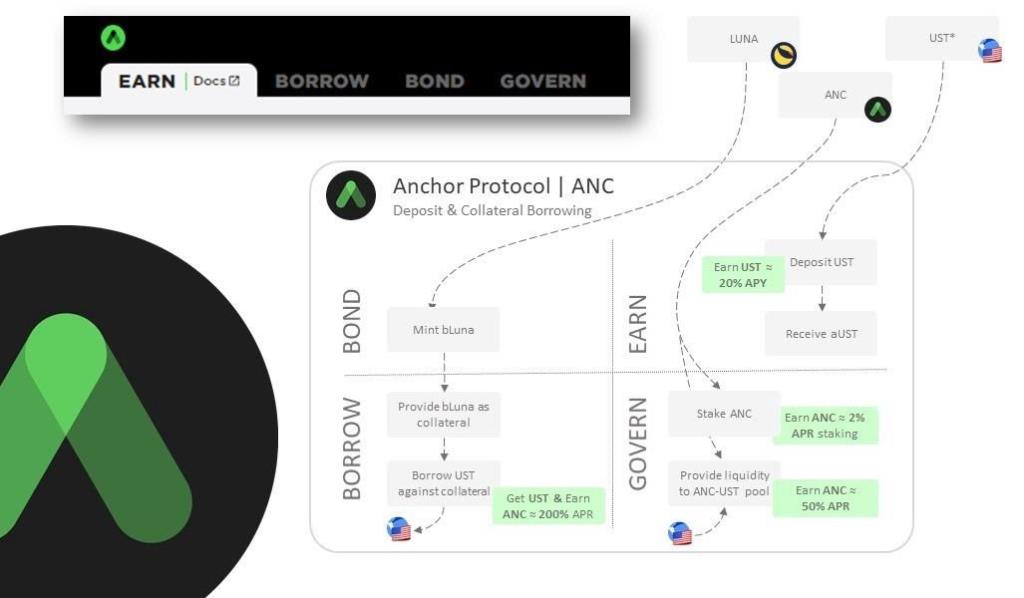

เข้าร่วมย้อนหลัง

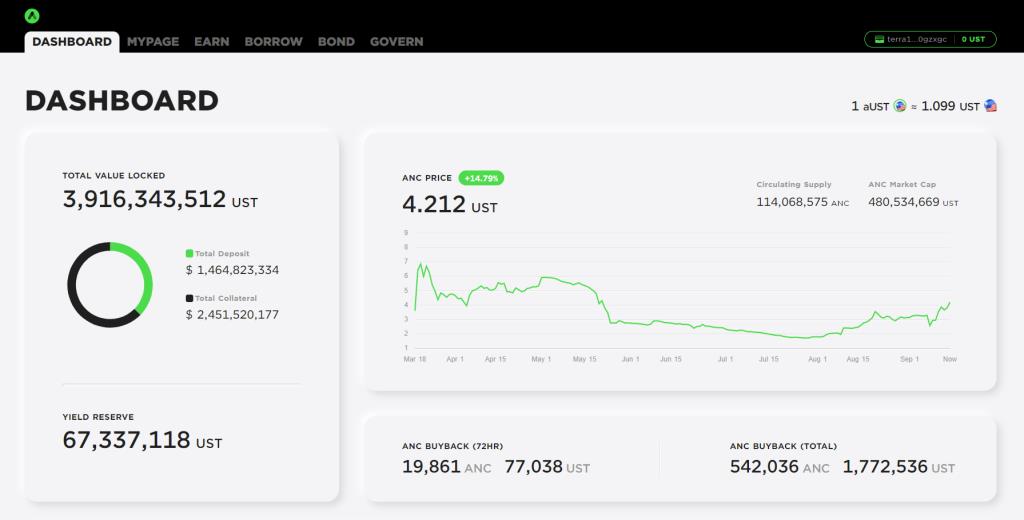

แบบฟอร์มสุดท้ายมีการดำเนินการเหมือนกับที่คุณใช้แพลตฟอร์ม Lending (Lending, Mortgage, Borrowing,...) แต่ความแตกต่างคือคุณจะ "ตามล่า" แพลตฟอร์มการให้ยืมที่หลายคนไม่รู้จัก ไม่มีโทเค็น และกำลังเรียกใช้สิ่งจูงใจสำหรับผู้ใช้ในช่วงต้น หากคุณโชคดี คุณจะได้รับโทเค็นเมื่อมี Airdrop หรือเพลิดเพลินกับสิ่งจูงใจ เช่น ในกรณีของ Anchor Protocol ด้านล่าง

กรณีศึกษา:เมื่อเปิดตัว Anchor Protocol - Lending Platform ของระบบนิเวศ Terra ผู้ใช้ไม่เพียงได้รับ APR 20% จาก UST เมื่อฝากเงินในแพลตฟอร์ม แต่ยังได้รับโทเค็น ANC ย้อนหลังอีกด้วย

Anchor Protocol ได้เปิดตัวสิ่งจูงใจมากมายสำหรับผู้ใช้แพลตฟอร์ม

การให้ยืมและการแฮ็ก

ในส่วนสุดท้าย ฉันอยากจะเตือนคุณเกี่ยวกับการแฮ็กในตลาด DeFi Lending นี่เป็นส่วนที่ฉันพูดถึงความเสี่ยงบางอย่างที่คุณอาจพบเมื่อเข้าร่วม DeFi Lending

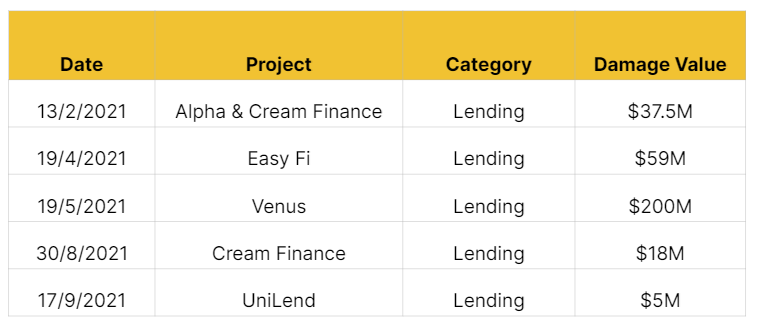

การแฮ็กเหตุการณ์ของ Lending Protocols

ตั้งแต่ต้นปี ฟิลด์การให้ยืมมีประสบการณ์การแฮ็กหลายครั้ง โดยล่าสุดคือ UniLend การสูญเสียที่ใหญ่ที่สุดคือแพลตฟอร์ม Venus ที่มีมูลค่า 200 ล้านดอลลาร์ แม้ว่าเงินทุนของผู้ใช้ส่วนใหญ่จะได้รับการชดเชย (ไม่มีการสูญเสียเงินทุน) ผู้ถือโทเค็นจะได้รับความทุกข์ทรมานอย่างต่อเนื่องเมื่อโปรโตคอลถูกแฮ็ก

Venus (XVS) สูญเสียมูลค่า 50% จาก 80 ดอลลาร์เหลือ 40 ดอลลาร์เมื่อแพลตฟอร์มประกาศการแฮ็กมูลค่า 200 ล้านดอลลาร์ ซึ่งถือได้ว่าเป็นการสูญเสียครั้งใหญ่ที่สุดหลังจากการ แฮ็ กPoly Network มูลค่า 611 ล้านดอลลาร์

Flash Loan - สาเหตุหลักของการแฮ็ก

และการแฮ็กส่วนใหญ่มาจากช่องโหว่ของ Flash Loan ซึ่งเป็นคุณสมบัติที่อนุญาตให้ผู้ใช้ยืมและชำระคืนในธุรกรรมเดียวกันโดยไม่มีหลักประกัน เหตุใด Lending Platforms จึงยังรองรับ Flash Loan?

ที่จริงแล้ว Flash Loan ไม่ได้แย่ไปซะหมด Flash Loan ให้ผู้ใช้ทำเงินได้ด้วยกลยุทธ์ Arbitrage (arbitrage) เปลี่ยนหลักประกันอย่างรวดเร็ว เลิกกิจการตัวเองด้วย Flash Loan

ดังนั้น Flash Loan ไม่ได้แย่ไปซะหมด แต่ยังถูกมองว่าเป็นปัจจัยเตือนเพื่อช่วยให้ Lending Protocols ปรับปรุงความปลอดภัยก่อนที่จะต้องการพัฒนาอย่างยั่งยืน

นอกจากนี้ การเข้าร่วม DeFi จะมีความเสี่ยงเพิ่มเติมในแง่ของการใช้กระเป๋าเงินและความเสี่ยงของสัญญาอัจฉริยะ คุณควรเข้าร่วมด้วยจำนวนเงินทุนที่เหมาะสมเท่านั้น เรียนรู้รายละเอียดเกี่ยวกับวิธีการเข้าร่วม DeFi อย่างปลอดภัยที่ นี่

สรุป

ฉันจะสรุปข้อมูลเชิงลึกบางส่วนสำหรับคุณเกี่ยวกับโอกาสในการลงทุนในด้านการให้ยืม:

ทั้งหมดนี้เป็นบทวิเคราะห์ที่จะช่วยคุณค้นหาโอกาสในการลงทุนในด้านการให้ยืม หวังว่าบทความนี้จะนำคุณค่ามากมายมาสู่คุณ!

EVM (Ethereum Virtual Machine) เป็นเอ็นจิ้นหลักที่รับผิดชอบในการดำเนินการสัญญาอัจฉริยะบนเครือข่าย Ethereum เรียนรู้เพิ่มเติมเกี่ยวกับ EVM Blockchains ที่นี่!

Holdstation Wallet เพิ่งเพิ่มฟีเจอร์การแลกเปลี่ยนบน zkSync Era ทำให้ผู้ใช้สามารถแลกเปลี่ยนโทเค็น/เหรียญในระบบนิเวศ zkSync Era ได้โดยตรง

imToken Wallet คืออะไร? บทความนี้แสดงวิธีสร้างกระเป๋าเงิน imToken รวมถึงวิธีใช้กระเป๋าเงินแบบละเอียดและเข้าใจง่ายที่สุด

เครือข่าย Bancor คืออะไร? BNT คืออะไร? ให้ค้นหาคุณสมบัติที่เป็นนวัตกรรมของ Bancor Network และข้อมูลโดยละเอียดเกี่ยวกับ BNT Token!

APR และ APY คือเครื่องมือวัดผลตอบแทนการลงทุนในโลกของทองดิจิตอล เข้าใจความแตกต่าง และรู้วิธีใช้ให้เกิดประโยชน์สูงสุด

Ethereum Wallet คืออะไร? จะสร้างกระเป๋าเงิน Ethereum ได้ที่ไหน ในบทความของวันนี้ ฉันจะแสดงรายละเอียดเกี่ยวกับวิธีใช้ Ethereum Wallet พร้อมข้อมูลใหม่ล่าสุด

Raydium คือการแลกเปลี่ยนแบบกระจายอำนาจโดยใช้กลไก AMM พร้อมข้อมูลที่อัปเดตและเคล็ดลับการใช้งานที่ล่าสุดในบทความนี้!

Celer Network คืออะไร? โทเค็น CELR คืออะไร? อะไรทำให้ Celer Network แตกต่าง? เรียนรู้เพิ่มเติมเกี่ยวกับ CELR Tokenomics และนวัตกรรมล่าสุดที่นี่!

นอกจาก PancakeSwap แล้ว ระบบนิเวศ BNB Chain ยังมี AMM อีกแห่งที่มี TVL สูงถึง 150 ล้านเหรียญสหรัฐหลังจากเปิดตัวเพียงสองเดือน โครงการนี้เรียกว่า Thena

เครื่องหมุนเหวี่ยง (CFG) คืออะไร? Centrifuge เป็นโครงการภายใต้ Sector Tokenizing RWA ที่ช่วยลดต้นทุนเงินทุนสำหรับวิสาหกิจขนาดกลางและขนาดย่อม พร้อมข้อมูลการใช้งานที่สำคัญ

Gains Network เป็นแพลตฟอร์มการซื้อขายอนุพันธ์แบบกระจายอำนาจที่สร้างขึ้นบนเครือข่าย Polygon โดยมุ่งเน้นที่การให้บริการการซื้อขายที่ปลอดภัยและเป็นมิตรกับผู้ใช้ พร้อมสนับสนุนสกุลเงินดิจิตอลที่หลากหลาย

Ellipsis Finance - โครงการที่มีศักยภาพในการแลกเปลี่ยน cryptocurrency ด้วยสเกลที่ใหญ่ที่สุดในโลก มาค้นหาด้วย TraderH4!

การทำฟาร์มเป็นโอกาสที่ดีสำหรับผู้ใช้ที่จะได้รับ crypto อย่างง่ายดายใน DeFi แต่วิธีที่ถูกต้องในการทำฟาร์ม crypto และเข้าร่วม DeFi อย่างปลอดภัยคืออะไร?

อะไรคือความแตกต่างระหว่างอัตราดอกเบี้ยคงที่ใน Crypto? รับภาพรวมของโครงการอัตราคงที่และโอกาสในการลงทุนที่อาจเกิดขึ้น

Andre Cronje จะเล่าถึงความยากลำบากที่เขาประสบเมื่อเขาเริ่มพัฒนา DeFi Dapps ที่ประสบความสำเร็จมากที่สุดเท่าที่เคยมีมา

โปรแกรมจูงใจคืออะไร? โครงการจูงใจส่งผลกระทบต่อเหรียญแพลตฟอร์มและระบบนิเวศอย่างไร พวกเขาช่วย DeFi จริงหรือ?

จะชอบหรือไม่ก็ตาม โปรโตคอล DeFi เช่น Uniswap, Compound, Curve... ต้องยอมรับว่าจะถูก FORK ทุกที่ทุกเวลาโดยใคร

วิเคราะห์โครงสร้างและการดำเนินงานของเศรษฐกิจแบบดั้งเดิม และทำแผนที่ไปยังตลาด Crypto เพื่อคาดการณ์อนาคต

บทความนี้มีเลเยอร์ที่ประกอบขึ้นเป็น DeFi ซึ่งช่วยให้คุณประเมินโครงการลงทุนได้

บทความนี้แบ่งปันมุมมองของผู้เขียนเล็กน้อยเกี่ยวกับ Serum - DeFi Hub บน Solana เพื่อให้คุณสามารถเห็นภาพว่า Serum ต้องการสร้างอะไร

บทความนี้จะแสดงวิธีการคืนโทเค็น ERC20 ที่ส่งผิดพลาดผ่านกระเป๋าเงิน BEP20 และในทางกลับกันในกระเป๋าเงิน Coin98 โดยละเอียดและง่ายดาย!

Raydium คือการแลกเปลี่ยนแบบกระจายอำนาจโดยใช้กลไก AMM พร้อมข้อมูลที่อัปเดตและเคล็ดลับการใช้งานที่ล่าสุดในบทความนี้!

บทความนี้จะแนะนำคุณเกี่ยวกับวิธีใช้ Uniswap รวมถึงการแลกเปลี่ยน เพิ่มสภาพคล่อง และย้ายสภาพคล่องจาก Uniswap V2 เป็น V3 รวมทั้งคุณสมบัติใหม่ล่าสุดที่เกี่ยวข้องกับ DeFi

บทความแสดงวิธีการสร้างและใช้งานกระเป๋าเงิน Coinbase ด้วยวิธีที่ง่ายที่สุดเกี่ยวกับ Crypto และ Blockchain

Mina และ Polygon จะทำงานร่วมกันเพื่อพัฒนาผลิตภัณฑ์ที่เพิ่มความสามารถในการปรับขนาด การตรวจสอบขั้นสูง และความเป็นส่วนตัว

วิเคราะห์และประเมินรูปแบบการทำงานของ Uniswap V2 ซึ่งเป็นโมเดลพื้นฐานที่สุดสำหรับ AMM

การแลกเปลี่ยน Remitano เป็นการแลกเปลี่ยนครั้งแรกที่อนุญาตให้ซื้อและขาย cryptocurrencies ใน VND คำแนะนำในการลงทะเบียน Remitano และซื้อและขาย Bitcoin โดยละเอียดที่นี่!

บทความนี้จะให้คำแนะนำที่สมบูรณ์และละเอียดที่สุดสำหรับการใช้ Tenderize testnet

บทความนี้จะให้คำแนะนำที่สมบูรณ์และละเอียดที่สุดแก่คุณเกี่ยวกับการใช้ Mango Markets เพื่อสัมผัสประสบการณ์การใช้งานเต็มรูปแบบของโครงการใหม่นี้บน Solana

ในตอนแรกของ UNLOCKED Series เราจะเพิ่มการรักษาความปลอดภัยอีกชั้นหนึ่งให้กับกระเป๋าสตางค์ของคุณโดยใช้การตั้งค่าความปลอดภัย