EVM (Ethereum Virtual Machine) คืออะไร? EVM ทำงานอย่างไร

EVM (Ethereum Virtual Machine) เป็นเอ็นจิ้นหลักที่รับผิดชอบในการดำเนินการสัญญาอัจฉริยะบนเครือข่าย Ethereum เรียนรู้เพิ่มเติมเกี่ยวกับ EVM Blockchains ที่นี่!

DeFi Simplified - บทความนี้ช่วยให้คุณเข้าใจระบบนิเวศของ Dei ได้ดีขึ้นในรายละเอียดมากที่สุดในเวลาเพียง 3 นาที

ภาพรวม

DeFi เป็นตัวย่อสำหรับ Decentralized Finance (aka Open Finance)

ตาม Coin98 DeFi สามารถกำหนดได้ดังนี้:

ระบบนิเวศของผลิตภัณฑ์และบริการทางการเงินที่สร้างขึ้นบนเครือข่ายแบบกระจายอำนาจ (Blockchain)

ในการจัดประเภทเป็น DeFi ผลิตภัณฑ์หรือบริการทางการเงินต้องมีคุณลักษณะดังต่อไปนี้:

ส่วนประกอบทั่วไปบางอย่างใน DeFi ในขณะนี้:

การให้ยืมและการกู้ยืม

การยืมและให้ยืมเป็นหนึ่งในกรณีการใช้งานที่ได้รับความนิยมมากที่สุดในระบบนิเวศ Ethereum DeFi ในขณะนี้

ภาพรวม

การให้ยืม/ยืมใน DeFi เป็นวิธีการใหม่แบบอัตโนมัติในการยืมและให้ยืม โดยไม่ต้องใช้บุคคลที่สามหรือสัญญาเป็นลายลักษณ์อักษร

เพื่อให้สิ่งนี้เกิดขึ้น แพลตฟอร์ม/โปรโตคอล DeFi Lending จะใช้สัญญาอัจฉริยะเพื่อกำหนดกฎเกณฑ์สำหรับ:

จำนวนเงินกู้:

อัตราดอกเบี้ยเงินกู้สูงสุดตามหลักประกันคืออะไร?

อัตราดอกเบี้ย:

หลักทรัพย์ค้ำประกัน:

แพลตฟอร์ม/โปรโตคอล DeFi Lending จะได้รับประโยชน์:

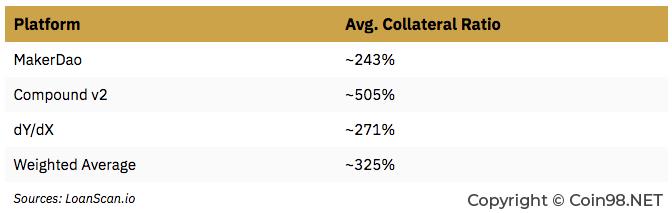

อัตราส่วนหลักประกัน

ในปัจจุบัน แพลตฟอร์ม/โปรโตคอล DeFi Lending ส่วนใหญ่จะดำเนินกิจกรรมการให้กู้ยืมโดยยึดหลักประกันเกิน นั่นคือคุณสามารถยืมได้เฉพาะจำนวนน้อยกว่าทรัพย์สินที่คุณจำนองเท่านั้น

และอัตราส่วนหลักประกันของแพลตฟอร์ม/โปรโตคอลการให้กู้ยืมค่อนข้างสูง โดยเฉลี่ย ~325% นั่นคือถ้าคุณจำนอง $1,000 คุณสามารถยืมได้มากถึง $308 เท่านั้น

ต่อไปนี้คืออัตราการจำนองของ 3 แพลตฟอร์ม/โปรโตคอลการให้กู้ยืมที่ได้รับความนิยมสูงสุด:

อัตราดอกเบี้ยเงินกู้/เงินกู้ยืม

อัตราดอกเบี้ยเงินกู้/เงินกู้จะขึ้นอยู่กับแต่ละแพลตฟอร์ม/โปรโตคอล และสินทรัพย์ประเภทต่างๆ จะมีอัตราดอกเบี้ยต่างกัน

หากต้องการตรวจสอบและเปรียบเทียบอัตราดอกเบี้ยระหว่างแพลตฟอร์ม/โปรโตคอลการให้กู้ยืม คุณสามารถใช้เครื่องมือ LoanScan.io

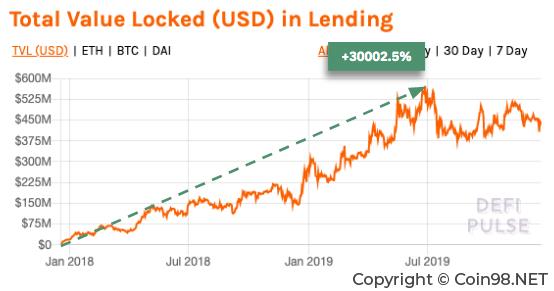

การเติบโตของสินเชื่อ DeFi

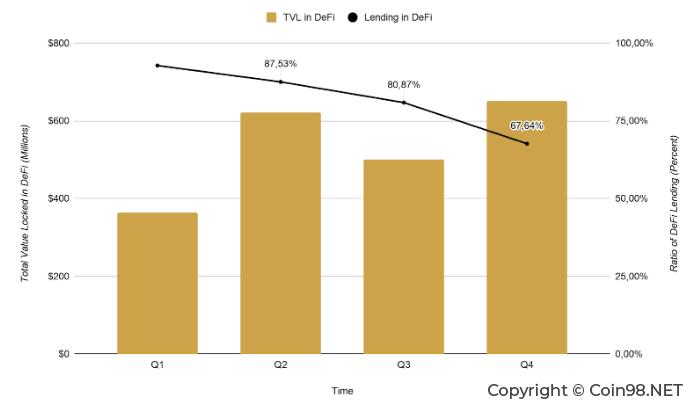

DeFi Lending มีการพัฒนาที่แข็งแกร่งตั้งแต่ปี 2018 ถึงกลางปี 2019 โดยมีการเติบโตของสินทรัพย์ที่ถูกล็อคทั้งหมด (TVL) ถึง +30.002.5% (มากกว่า 300 เท่า)

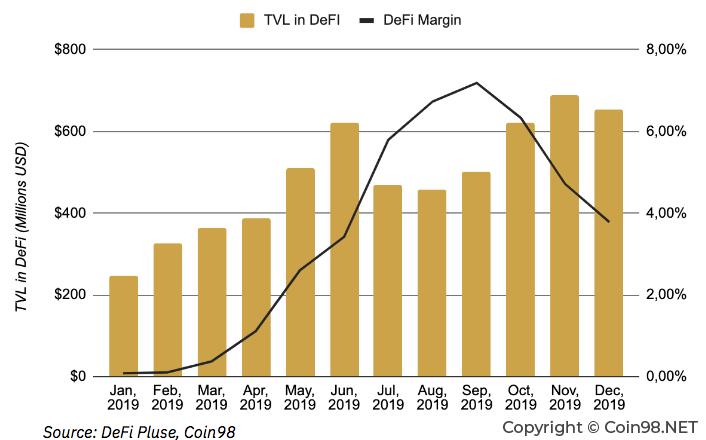

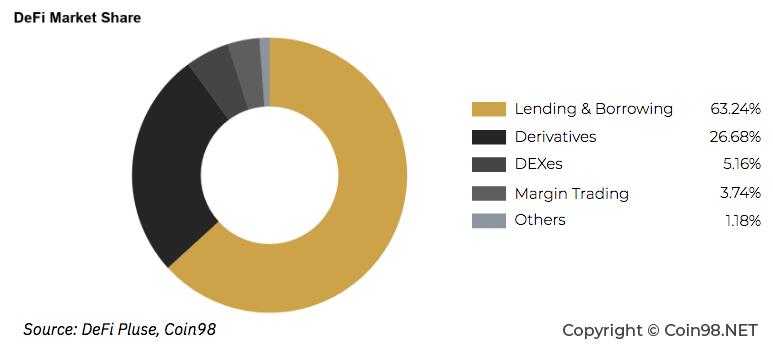

ปัจจุบัน ด้วยสินทรัพย์ที่ถูกล็อคทั้งหมด (TVL) ถึง 443 ล้านดอลลาร์ DeFi Lending คิดเป็นมูลค่ามากกว่า 66.7% ของมูลค่าระบบนิเวศ DeFi บน Ethereum

แม้ว่า DeFi Lending จะยังคงครอบครองสัดส่วนที่สูงในระบบนิเวศทั้งหมด อย่างไรก็ตาม สัดส่วนของ Lending มีแนวโน้มลดลง (~35%) ตั้งแต่ต้นปี 2019 จนถึงปัจจุบัน

ที่แสดงในแผนภูมิด้านล่าง:

นี่แสดงให้เห็นว่า DeFi กำลังย้ายไปยังพื้นที่อื่นนอกเหนือจากการให้ยืม

DEX และโปรโตคอล

DEX เป็นตัวย่อสำหรับ Decentralized Exchange

DEX สามารถกำหนดได้ดังนี้:

DEX เป็นแพลตฟอร์ม/โปรโตคอลที่อนุญาตให้ทั้งสองฝ่ายแลกเปลี่ยนสินทรัพย์ crypto แบบ peer-to-peer โดยไม่ต้องเชื่อถือบุคคลที่สาม

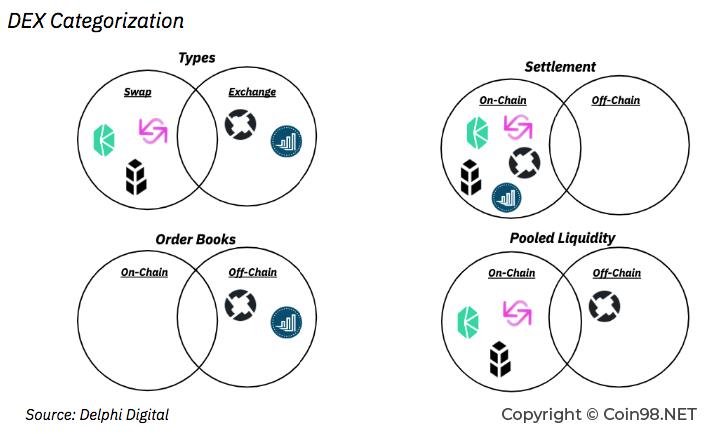

สี่ลักษณะของการจำแนก DEX:

โดยตรงบน blockchain (on-chain) หรือดำเนินการโดยบุคคลที่สาม (off-chain)

รวมอยู่ในสัญญาอัจฉริยะบน blockchain (on-chain)

หรือบุคคลที่สามจำนวนมากรวมคำสั่งซื้อและขายเพื่อสร้างสภาพคล่อง (นอกเครือข่าย)

ประโยชน์ของ DEX:

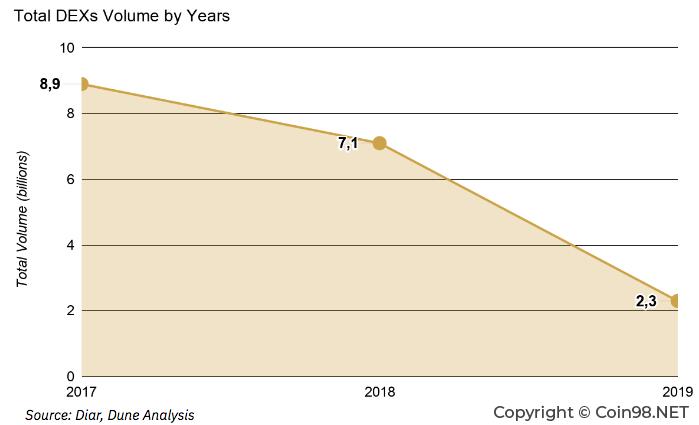

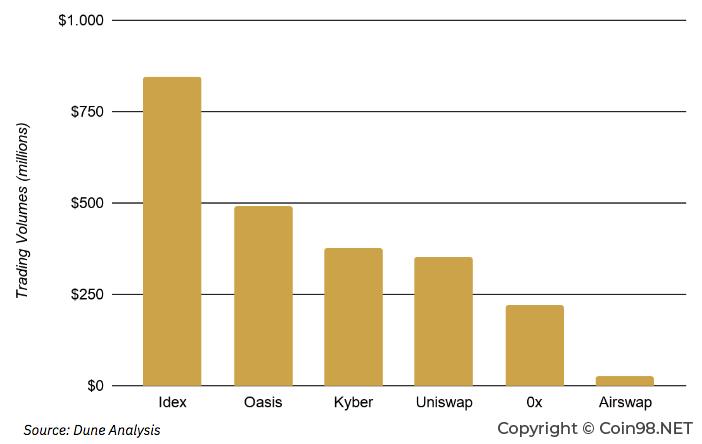

ปริมาณ DEX ทั้งหมด 2019

ปริมาณการซื้อขาย DEX ในปี 2019 อยู่ที่ 2.3 พันล้านดอลลาร์ ลดลง 74% (เกือบ 4 เท่า) เมื่อเทียบกับปี 2560

ปริมาณการซื้อขาย DEX ในปี 2019 ยังคงถูกครอบงำโดยกลุ่ม DEX Order Books คิดเป็น 57.82% นำโดย IDEX

ตามมาอย่างใกล้ชิดคือกลุ่ม Pooled Liquidity (Kyber + Uniswap) ซึ่งคิดเป็น 31.5% ของปริมาณการซื้อขายทั้งหมด

และ,

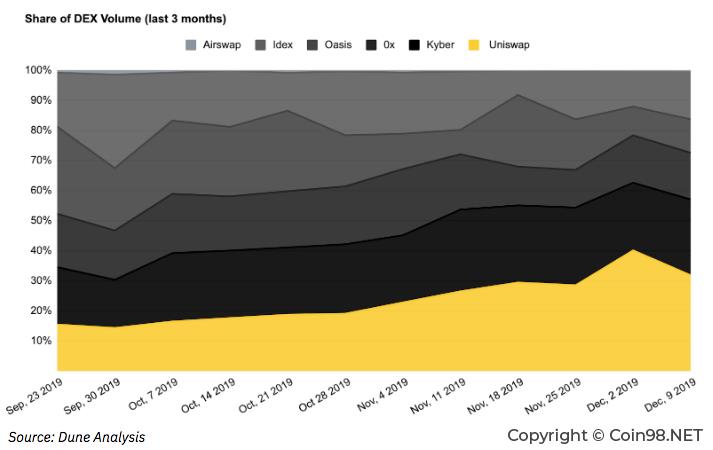

ปริมาณการซื้อขายกำลังเปลี่ยนจากกลุ่ม DEX Order Books เป็น Pooled Liquidity DEX pool

สิ่งนี้แสดงให้เห็นอย่างชัดเจนในปริมาณการซื้อขายในช่วง 3 เดือนที่ผ่านมา Uniswap + Kyber มีสัดส่วนมากกว่า 60% ของปริมาณการซื้อขาย

โปรโตคอลการซื้อขายมาร์จิ้น

DeFi Margin Trading อยู่ในช่วงเริ่มต้นเท่านั้น

DeFi Margin Trading สามารถกำหนดได้ดังนี้:

แพลตฟอร์ม/โปรโตคอลที่อนุญาตให้ผู้ใช้ซื้อ/ขายสินทรัพย์ crypto ที่มีขนาดใหญ่กว่าที่พวกเขามีอยู่แล้วโดยอัตโนมัติโดยไม่ต้องเชื่อถือบุคคลที่สาม

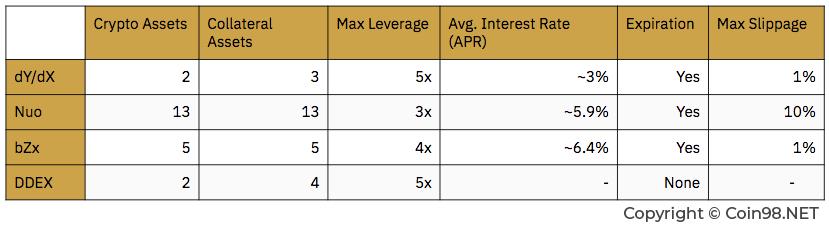

เมื่อพูดถึง DeFi Margin Trading จะต้องมี:

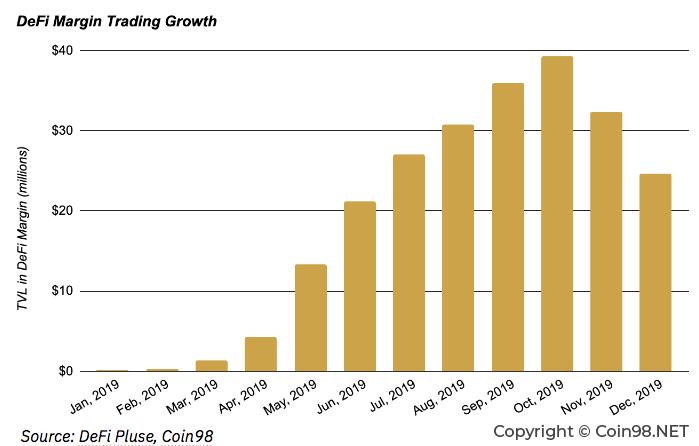

DeFi Margin Trading 2019

แม้ว่าจะปรากฏตัวเพียงปลายปี 2018 - ต้นปี 2019 อย่างไรก็ตาม กลุ่ม DeFi Margin Trading มีอัตราการเติบโตที่ค่อนข้างเร็ว โดยมีมูลค่ารวมของสินทรัพย์ที่ถูกล็อค (TLV) ถึง 24.7 ล้านดอลลาร์ เพิ่มขึ้น + 12,240% หลังจาก เพียง 1 ปี

ในเดือนกันยายน 2019 ทีมซื้อขาย DeFi Margin คิดเป็นประมาณ 7.19% ของ TLV ทั้งหมดของ DeFi

อย่างไรก็ตาม ณ ปัจจุบัน อัตรานี้เพียง 3.78% ลดลง 47% ในเวลาเพียง 3 เดือน

นี่เป็นการพูดถึงสถานะที่ไม่เสถียรของแพลตฟอร์ม/โปรโตคอล DeFi Margin

อนุพันธ์และสินทรัพย์

อนุพันธ์ DeFi สามารถ:

แพลตฟอร์ม/โปรโตคอลที่อนุญาตให้ผู้ใช้สร้าง ซื้อ และขายอนุพันธ์ที่เกี่ยวข้องกับการเข้ารหัสลับโดยไม่ต้องผ่านบุคคลที่สาม

เมื่อพูดถึง DeFi Derivatives จะมีประเด็นที่คุณจำเป็นต้องรู้:

ตัวอย่าง: Synthetix

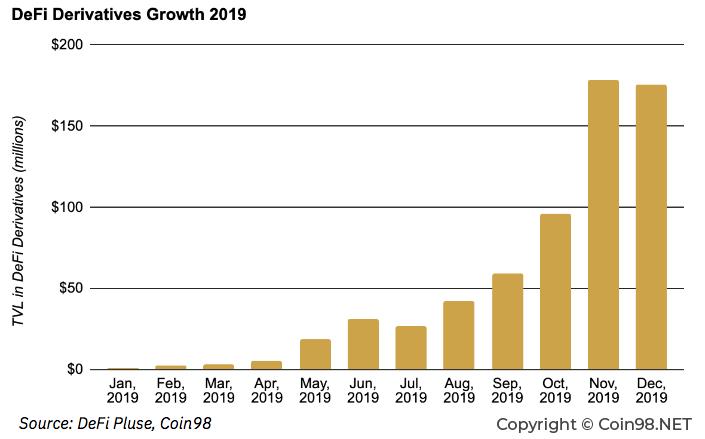

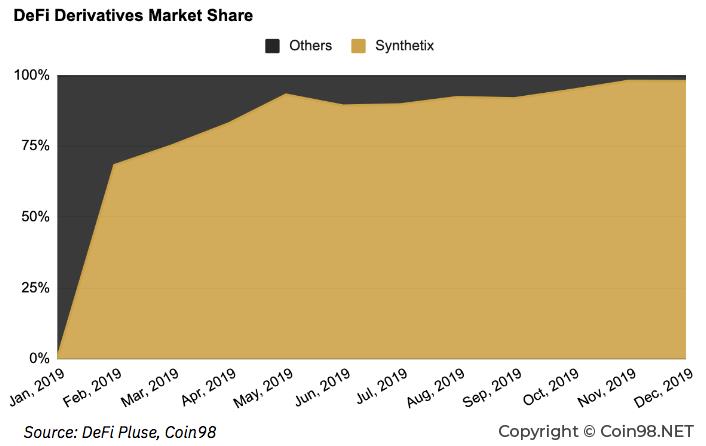

อนุพันธ์ DeFi ในปี 2019

DeFi Derivatives เป็นกลุ่มที่เติบโตอย่างรวดเร็วในแง่ของสินทรัพย์ที่ถูกล็อค (TVL) ซึ่งเพิ่มขึ้นมากกว่า +9753.3% (~97.5x) ในเวลาเพียง 1 ปี

ปัจจุบัน DeFi Derivatives คิดเป็น 26.68% ของระบบนิเวศ DeFi ทั้งหมด ซึ่งอยู่หลังอาร์เรย์ DeFi Lending

อย่างไรก็ตาม DeFi Derivatives มีการแยกส่วนอย่างมากเนื่องจาก Synthetix เพียงอย่างเดียวคิดเป็น 97.89% ของมูลค่า TVL ทั้งหมด

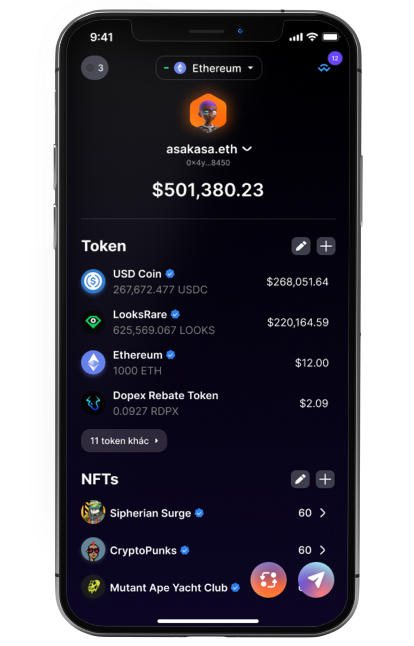

กระเป๋าเงิน/ผู้รวบรวม

DeFi Wallets/Aggregators เป็นเกมเกี่ยวกับ EQUITY ไม่เกี่ยวกับ TOKEN อีกต่อไป

กระเป๋าสตางค์ DeFi

ในการจัดประเภทเป็น DeFi Wallets กระเป๋าเงินที่โฮสต์จะต้องเป็นกระเป๋าเงินที่ไม่อยู่ในการดูแล

หมายถึงการไม่คุ้มครอง:

ผู้ใช้ควบคุมสินทรัพย์ crypto ได้อย่างสมบูรณ์ผ่านการถือคีย์ส่วนตัว

ข้อควรจำ: ไม่ใช่กุญแจของคุณ ไม่ใช่เหรียญของคุณ

กระเป๋าเงินที่ไม่ใช่ของฝากยอดนิยม: MyEtherWallet, Argent, Metamask...

DeFi Aggregators

ผู้รวบรวมเป็นที่เข้าใจกันว่าเป็นผู้รวบรวมผลิตภัณฑ์ DeFi ต่างๆ มากมาย ทำให้ผู้ใช้สามารถเลือกและใช้ผลิตภัณฑ์หลายรายการพร้อมกันได้

ตัวอย่างเช่น DEX.AG เป็นผู้รวบรวม DEX ทำให้ผู้ใช้สามารถซื้อและขายโทเค็นผ่าน DEX ต่างๆ

ผู้รวบรวมส่วนใหญ่เพิ่งปรากฏตัวมาตั้งแต่ปี 2019 โดยมีชื่อยอดนิยมไม่กี่ชื่อ เช่น:

Instadapp, DeFiZap, ParaSwap, Zerion, DefiSaver, DEX.AG, 1inch.exchange…..เป็นต้น

โอกาสในการลงทุนใน Aggregators?

สำหรับ VCs: ใช่

แม้ว่าผู้รวบรวมยังคงไม่มีทางได้รับรายได้/กำไร อย่างไรก็ตาม กองทุนรวมที่ลงทุน VC ยังคงยอมรับการเทเงินลงทุนในการลงทุนประเภทนี้ ด้วยสองโปรเจ็กต์ทั่วไปล่าสุด InstaDapp ($2.4m) และ Zerion (2m)

สำหรับพี่น้องของเรา: ยาก!

EVM (Ethereum Virtual Machine) เป็นเอ็นจิ้นหลักที่รับผิดชอบในการดำเนินการสัญญาอัจฉริยะบนเครือข่าย Ethereum เรียนรู้เพิ่มเติมเกี่ยวกับ EVM Blockchains ที่นี่!

Holdstation Wallet เพิ่งเพิ่มฟีเจอร์การแลกเปลี่ยนบน zkSync Era ทำให้ผู้ใช้สามารถแลกเปลี่ยนโทเค็น/เหรียญในระบบนิเวศ zkSync Era ได้โดยตรง

imToken Wallet คืออะไร? บทความนี้แสดงวิธีสร้างกระเป๋าเงิน imToken รวมถึงวิธีใช้กระเป๋าเงินแบบละเอียดและเข้าใจง่ายที่สุด

เครือข่าย Bancor คืออะไร? BNT คืออะไร? ให้ค้นหาคุณสมบัติที่เป็นนวัตกรรมของ Bancor Network และข้อมูลโดยละเอียดเกี่ยวกับ BNT Token!

APR และ APY คือเครื่องมือวัดผลตอบแทนการลงทุนในโลกของทองดิจิตอล เข้าใจความแตกต่าง และรู้วิธีใช้ให้เกิดประโยชน์สูงสุด

Ethereum Wallet คืออะไร? จะสร้างกระเป๋าเงิน Ethereum ได้ที่ไหน ในบทความของวันนี้ ฉันจะแสดงรายละเอียดเกี่ยวกับวิธีใช้ Ethereum Wallet พร้อมข้อมูลใหม่ล่าสุด

Raydium คือการแลกเปลี่ยนแบบกระจายอำนาจโดยใช้กลไก AMM พร้อมข้อมูลที่อัปเดตและเคล็ดลับการใช้งานที่ล่าสุดในบทความนี้!

Celer Network คืออะไร? โทเค็น CELR คืออะไร? อะไรทำให้ Celer Network แตกต่าง? เรียนรู้เพิ่มเติมเกี่ยวกับ CELR Tokenomics และนวัตกรรมล่าสุดที่นี่!

นอกจาก PancakeSwap แล้ว ระบบนิเวศ BNB Chain ยังมี AMM อีกแห่งที่มี TVL สูงถึง 150 ล้านเหรียญสหรัฐหลังจากเปิดตัวเพียงสองเดือน โครงการนี้เรียกว่า Thena

เครื่องหมุนเหวี่ยง (CFG) คืออะไร? Centrifuge เป็นโครงการภายใต้ Sector Tokenizing RWA ที่ช่วยลดต้นทุนเงินทุนสำหรับวิสาหกิจขนาดกลางและขนาดย่อม พร้อมข้อมูลการใช้งานที่สำคัญ

Gains Network เป็นแพลตฟอร์มการซื้อขายอนุพันธ์แบบกระจายอำนาจที่สร้างขึ้นบนเครือข่าย Polygon โดยมุ่งเน้นที่การให้บริการการซื้อขายที่ปลอดภัยและเป็นมิตรกับผู้ใช้ พร้อมสนับสนุนสกุลเงินดิจิตอลที่หลากหลาย

Ellipsis Finance - โครงการที่มีศักยภาพในการแลกเปลี่ยน cryptocurrency ด้วยสเกลที่ใหญ่ที่สุดในโลก มาค้นหาด้วย TraderH4!

การทำฟาร์มเป็นโอกาสที่ดีสำหรับผู้ใช้ที่จะได้รับ crypto อย่างง่ายดายใน DeFi แต่วิธีที่ถูกต้องในการทำฟาร์ม crypto และเข้าร่วม DeFi อย่างปลอดภัยคืออะไร?

อะไรคือความแตกต่างระหว่างอัตราดอกเบี้ยคงที่ใน Crypto? รับภาพรวมของโครงการอัตราคงที่และโอกาสในการลงทุนที่อาจเกิดขึ้น

Andre Cronje จะเล่าถึงความยากลำบากที่เขาประสบเมื่อเขาเริ่มพัฒนา DeFi Dapps ที่ประสบความสำเร็จมากที่สุดเท่าที่เคยมีมา

โปรแกรมจูงใจคืออะไร? โครงการจูงใจส่งผลกระทบต่อเหรียญแพลตฟอร์มและระบบนิเวศอย่างไร พวกเขาช่วย DeFi จริงหรือ?

จะชอบหรือไม่ก็ตาม โปรโตคอล DeFi เช่น Uniswap, Compound, Curve... ต้องยอมรับว่าจะถูก FORK ทุกที่ทุกเวลาโดยใคร

วิเคราะห์โครงสร้างและการดำเนินงานของเศรษฐกิจแบบดั้งเดิม และทำแผนที่ไปยังตลาด Crypto เพื่อคาดการณ์อนาคต

บทความนี้มีเลเยอร์ที่ประกอบขึ้นเป็น DeFi ซึ่งช่วยให้คุณประเมินโครงการลงทุนได้

บทความนี้แบ่งปันมุมมองของผู้เขียนเล็กน้อยเกี่ยวกับ Serum - DeFi Hub บน Solana เพื่อให้คุณสามารถเห็นภาพว่า Serum ต้องการสร้างอะไร

บทความนี้จะแสดงวิธีการคืนโทเค็น ERC20 ที่ส่งผิดพลาดผ่านกระเป๋าเงิน BEP20 และในทางกลับกันในกระเป๋าเงิน Coin98 โดยละเอียดและง่ายดาย!

Raydium คือการแลกเปลี่ยนแบบกระจายอำนาจโดยใช้กลไก AMM พร้อมข้อมูลที่อัปเดตและเคล็ดลับการใช้งานที่ล่าสุดในบทความนี้!

บทความนี้จะแนะนำคุณเกี่ยวกับวิธีใช้ Uniswap รวมถึงการแลกเปลี่ยน เพิ่มสภาพคล่อง และย้ายสภาพคล่องจาก Uniswap V2 เป็น V3 รวมทั้งคุณสมบัติใหม่ล่าสุดที่เกี่ยวข้องกับ DeFi

บทความแสดงวิธีการสร้างและใช้งานกระเป๋าเงิน Coinbase ด้วยวิธีที่ง่ายที่สุดเกี่ยวกับ Crypto และ Blockchain

Mina และ Polygon จะทำงานร่วมกันเพื่อพัฒนาผลิตภัณฑ์ที่เพิ่มความสามารถในการปรับขนาด การตรวจสอบขั้นสูง และความเป็นส่วนตัว

วิเคราะห์และประเมินรูปแบบการทำงานของ Uniswap V2 ซึ่งเป็นโมเดลพื้นฐานที่สุดสำหรับ AMM

การแลกเปลี่ยน Remitano เป็นการแลกเปลี่ยนครั้งแรกที่อนุญาตให้ซื้อและขาย cryptocurrencies ใน VND คำแนะนำในการลงทะเบียน Remitano และซื้อและขาย Bitcoin โดยละเอียดที่นี่!

บทความนี้จะให้คำแนะนำที่สมบูรณ์และละเอียดที่สุดสำหรับการใช้ Tenderize testnet

บทความนี้จะให้คำแนะนำที่สมบูรณ์และละเอียดที่สุดแก่คุณเกี่ยวกับการใช้ Mango Markets เพื่อสัมผัสประสบการณ์การใช้งานเต็มรูปแบบของโครงการใหม่นี้บน Solana

ในตอนแรกของ UNLOCKED Series เราจะเพิ่มการรักษาความปลอดภัยอีกชั้นหนึ่งให้กับกระเป๋าสตางค์ของคุณโดยใช้การตั้งค่าความปลอดภัย