คำอธิบายการสูญเสียที่ไม่ถาวร: การสูญเสียที่ไม่ถาวรคืออะไร? (2022)

การสูญเสียถาวรคืออะไร? การสูญเสียชั่วคราวเป็นหนึ่งในข้อจำกัดของ DeFi และ AMM แล้วมันทำงานอย่างไรและคำนวณการสูญเสียนิจนิรันดร์ได้อย่างไร?

DeFiเป็นพื้นที่เปิดโล่ง มีการกระจายอำนาจอย่างสมบูรณ์และมีการแข่งขันที่ยุติธรรม โครงการในตลาด DeFi จะต้องสร้างมูลค่ามหาศาลให้กับชุมชนเพื่อพัฒนาอย่างยั่งยืนและระยะยาว AMM ถือเป็นหนึ่งในชิ้นส่วนสำคัญของจิ๊กซอว์และเป็นที่สังเกตของผู้พัฒนาโครงการจำนวนมาก คุณเคยสงสัยหรือไม่ว่า AMM ทำงานอย่างไร เพื่อดำเนินการต่อในบทความเกี่ยวกับการวิเคราะห์รูปแบบการดำเนินงานของโปรโตคอล/DApps วันนี้ TraderH4 จะวิเคราะห์รูปแบบการดำเนินงานของ Uniswap V2 ซึ่งเป็น AMM ขนาดใหญ่ในตลาดการเงินแบบกระจายอำนาจ

Uniswap เป็น โปรโตคอล Automated Market Maker ( AMM ) ที่สร้างขึ้นบนEthereum Blockchain ซึ่งช่วยให้ผู้ใช้สามารถสลับระหว่างโทเค็น ERC-20

คุณสามารถค้นหาข้อมูล พื้นฐานเพิ่มเติมเกี่ยวกับ Uniswap ในการวิเคราะห์ข้อมูลบนเครือข่ายของ Uniswap ที่นี่

Uniswap V2 เป็นขั้นตอนที่เพิ่มจาก Uniswap V1 ใน V2 คุณสามารถสลับ (สลับ) ไปมาระหว่างโทเค็น ERC-20 Uniswap ใช้กลุ่มสภาพคล่องแทนสมุดคำสั่งซื้อ

อ่านเพิ่มเติม: คู่มือฉบับสมบูรณ์ Uniswap 2021

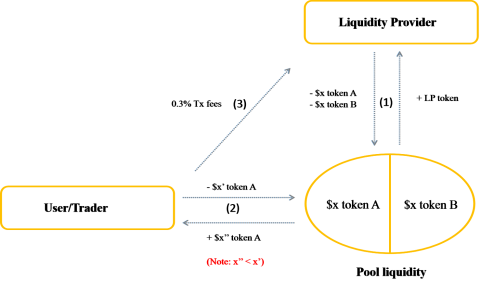

ส่วนประกอบที่เข้าร่วมในรุ่น

ผู้ให้บริการสภาพคล่อง (LP) หรือเรียกสั้นๆ ว่าทำหน้าที่เป็นผู้จัดหา จัดหาสินทรัพย์เพื่อสร้างสภาพคล่องให้กับตลาด

ผู้ใช้ (ผู้ใช้/ผู้ค้า): ทำหน้าที่เป็นแหล่งที่มาของอุปสงค์ ผู้ใช้สามารถซื้อขายโทเค็น ERC-20 ใดๆ บน Uniswap และชำระค่าธรรมเนียม 0.3% ต่อธุรกรรม

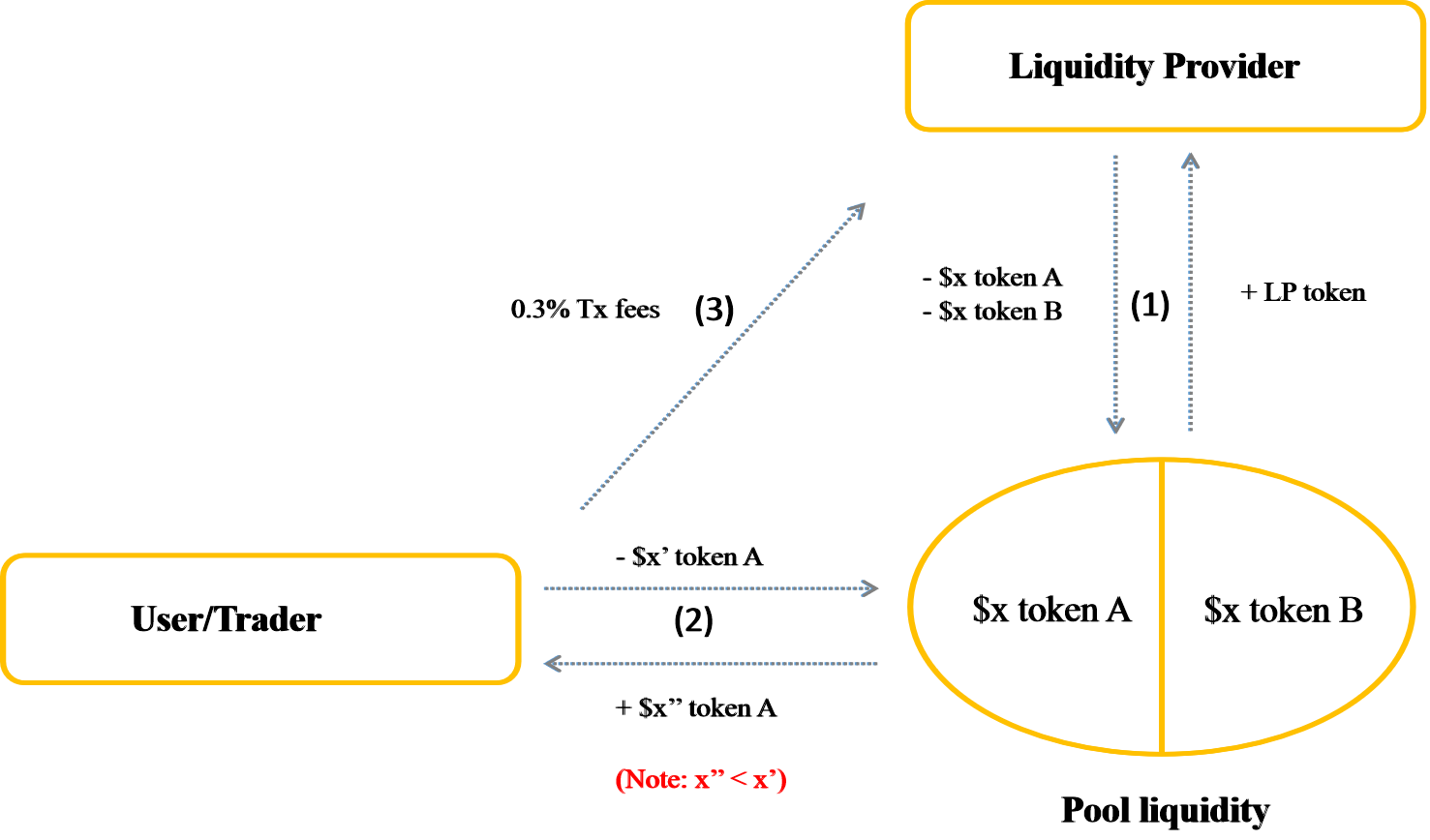

ขั้นตอนการทำงานของรุ่น Uniswap อธิบายไว้ใน 3 ขั้นตอนหลัก:

ขั้นตอนที่ 1:ผู้ให้บริการสภาพคล่อง (LP) จะจัดหาสินทรัพย์ 2 ประเภท (A และ B) ไปยังกลุ่มสภาพคล่อง (A/B) ตามลำดับบน Uniswap ด้วยอัตราส่วน 1:1 จากนั้นรับโทเค็น LP โทเค็นนี้แสดงถึงความเป็นเจ้าของส่วนหนึ่งของสินทรัพย์ในกลุ่มนั้น

ขั้นตอนที่ 2:ผู้ใช้ (ผู้ใช้/ผู้ค้า) ที่ต้องการแลกเปลี่ยน (สลับ) โทเค็น A เป็นโทเค็น B จะต้องใส่โทเค็น A ลงในกลุ่มที่เกี่ยวข้องและรับโทเค็น B

ขั้นตอนที่ 3:สำหรับการทำธุรกรรม swap แต่ละครั้ง ผู้ใช้ต้องจ่ายค่าธรรมเนียมการทำธุรกรรม 0.3% ค่าธรรมเนียมนี้จะจ่ายให้กับผู้ให้บริการสภาพคล่อง (LP)

เพื่อให้ง่ายต่อการจินตนาการฉันจะอธิบายในภาพด้านล่าง

Uniswap V2 รูปแบบการทำงาน

จากแบบจำลองจะเห็นได้ว่า:

โมเดลไม่มีตัวกลางใดๆ แต่ก็ยังสามารถเชื่อมต่อฝั่งอุปทาน (LP) และฝั่งอุปสงค์ (ผู้ใช้/ผู้ค้า) ซึ่งทั้งสองฝั่งจะแบ่งปันผลประโยชน์ให้กัน

เพื่อเชื่อมต่ออุปสงค์และอุปทาน Uniswap สร้างอัลกอริทึมที่ตั้งโปรแกรมตามโปรแกรมที่กำหนดไว้ล่วงหน้าทำให้การดำเนินการทั้งหมดดำเนินไปอย่างราบรื่นโดยไม่จำเป็นต้องมีบุคคลที่สาม และด้วยเหตุนี้จึงสร้างการแลกเปลี่ยน การแปลแบบกระจายอำนาจอย่างสมบูรณ์

อ่านเพิ่มเติม: PancakeSwap คืออะไรและควรรู้เกี่ยวกับโทเค็น CAKE อย่างไร

อัลกอริทึม Uniswap ใช้

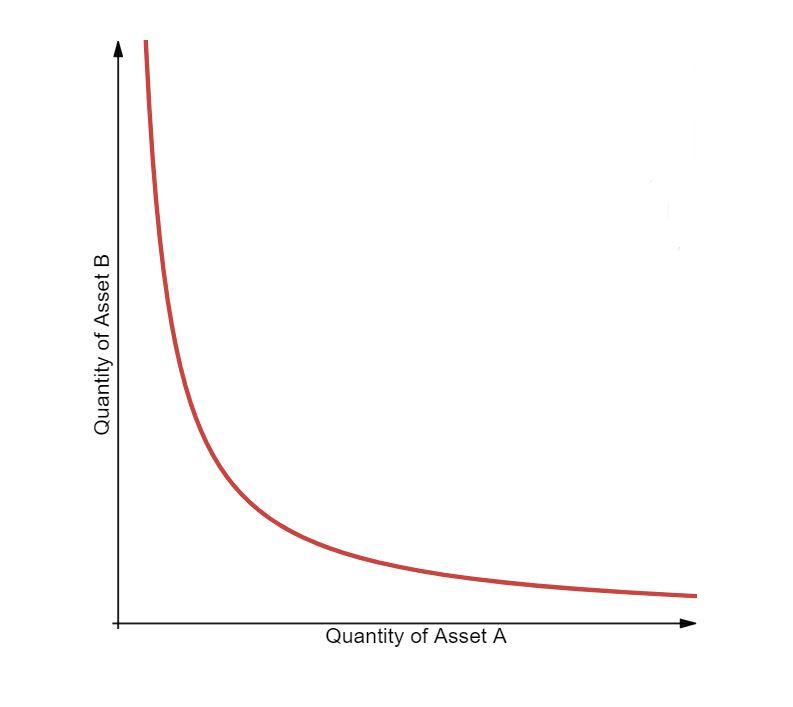

อัลกอริทึมบน Uniswap เป็นไปตามสูตร: x * y = k

ในนั้น:

จากนั้น สภาพคล่องใน Pool จะสร้างเส้นโค้งดังที่แสดงด้านล่าง โดยแกนตั้งคือจำนวน Token B และแกนนอนคือจำนวน Token A

อัลกอริทึม Uniswap ใช้

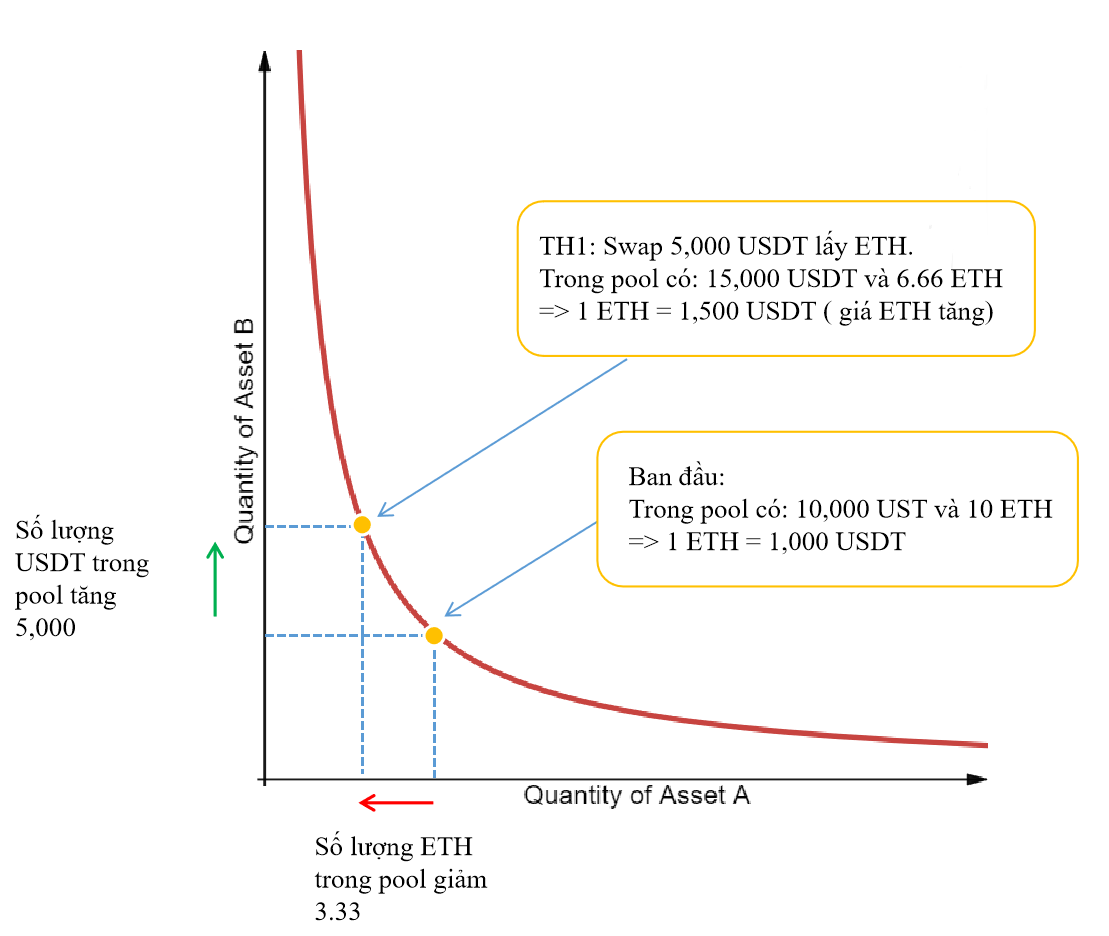

แล้วจะเกิดอะไรขึ้นเมื่อมีการทำธุรกรรม? ผมจะยกตัวอย่างคู่ ETH/USDT ให้คุณเห็นภาพง่ายๆ:

หมายเหตุ:ราคาในตัวอย่างที่ฉันถือว่าเป็นราคาในอุดมคติ แต่ในความเป็นจริงราคาจะขึ้นอยู่กับความผันผวนของตลาด คุณสามารถอ้างอิงราคาของสกุลเงินดิจิทัลบนCoingeckoหรือ Coinmarketcap

สมมติว่าพูลถูกสร้างขึ้นจากคู่ ETH/USDT ที่มี 10 ETH และ 10,000 USDT สำหรับ 1 ETH = 1,000 USDT และ 1 USDT = 0.001 ETH

จากนั้นสภาพคล่องทั้งหมดในกลุ่ม: x * y = k ⇔ 10 * 10,000 = 100,000

ฉันจะเข้าร่วมพูลนี้ swap 5,000 USDT และจ่ายค่าธรรมเนียม 0.3% เพื่อแลกกับ ETH

=> y' = 5,000 + 10,000 = 15,000 USDT

โดยที่ k = 100,000 ไม่เปลี่ยนแปลง

=> x' = 6.66 ETH

ดังนั้นฉันจะได้รับจำนวน ETH = x - x' = 10 - 6.66 = 3.33 โดยมีมูลค่าเท่ากับ 5,000 USDT => 1 ETH = 1,500 USDT เพิ่มขึ้น 50% เมื่อเทียบกับมูลค่าเดิม

แลกเปลี่ยน USDT เป็น ETH

ทำไมราคาของ ETH ถึงเพิ่มขึ้น?

เป็นที่เข้าใจง่ายๆ ว่าฉันเพิ่มส่วน USDT และลดส่วน ETH ของกลุ่ม ดังนั้นเหตุผลที่ราคา ETH เพิ่มขึ้นเป็นเพราะจำนวน ETH ในกลุ่มหลังจากที่ฉันทำ Swap ลดลง แต่สภาพคล่องทั้งหมด (k) เป็นค่าคงที่ 1 เสมอ จึงทำให้ราคาของ ETH เพิ่มขึ้นเมื่อเทียบกับของเดิม

หมายเหตุ:ค่าธรรมเนียม 0.3% จะถูกเพิ่มกลับไปที่พูลหลังจากการแลกเปลี่ยนเปลี่ยนค่าของ k

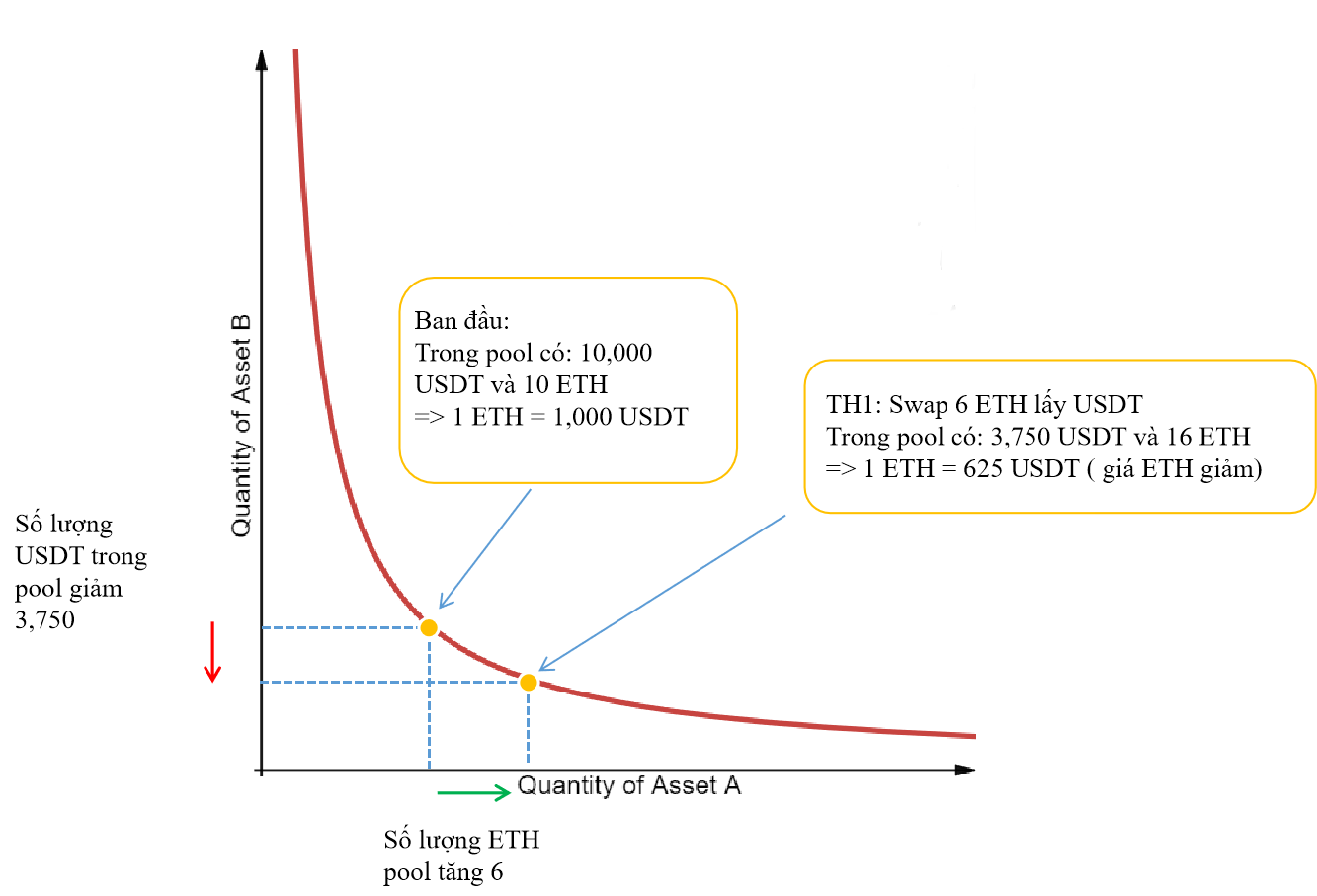

ฉันจะไปที่พูลนี้เพื่อแลกเปลี่ยน 6 ETH เป็น USDT

=> x' = 10 + 6 = 16 ETH

โดยที่ k = 100,000 ไม่เปลี่ยนแปลง

=> y' = 6250 USDT

ดังนั้นฉันจะได้รับจำนวน USDT = y - y' = 10,000 - 6,250 = 3,750 โดยมีมูลค่าเท่ากับ 6 ETH => 1 ETH = 625 USDT ลดลง 37.5% จากมูลค่าเดิม

แลกเปลี่ยน ETH เป็น USDTB

ณ จุดนี้ คุณสามารถอธิบายได้ว่าทำไมราคาของ ETH ถึงลดลง ใช่ไหม?

หมายเหตุ:อันที่จริง ยิ่งปริมาณการทำธุรกรรมมากเท่าใด อัตราส่วนดุลยภาพระหว่าง x และ y ก็จะยิ่งแตกต่างกันมากขึ้น กล่าวคือ ไม่สามารถเปลี่ยนแปลงเชิงเส้นได้ เมื่อปริมาณการซื้อขายสูง ราคาของสกุลเงินดิจิทัลในกลุ่มจะมีราคาแพงกว่าการซื้อขายในปริมาณเล็กน้อยแบบทวีคูณ หากสภาพคล่องในกลุ่มไม่เพียงพอ (ซึ่งเรียกว่าการเลื่อนหลุด) ดังนั้นเพื่อลดการลื่นไถลและช่วยให้การประมวลผลธุรกรรมที่มีปริมาณมากรวดเร็วขึ้นจำเป็นต้องมีสภาพคล่องขนาดใหญ่ในกลุ่ม ดังนั้น คุณต้องพิจารณาสภาพคล่องในกลุ่มก่อนทำการซื้อขาย

อ่านเพิ่มเติม: Ethereum 2.0 คืออะไร และเหตุใด Ethereum 2.0 จึงสำคัญ

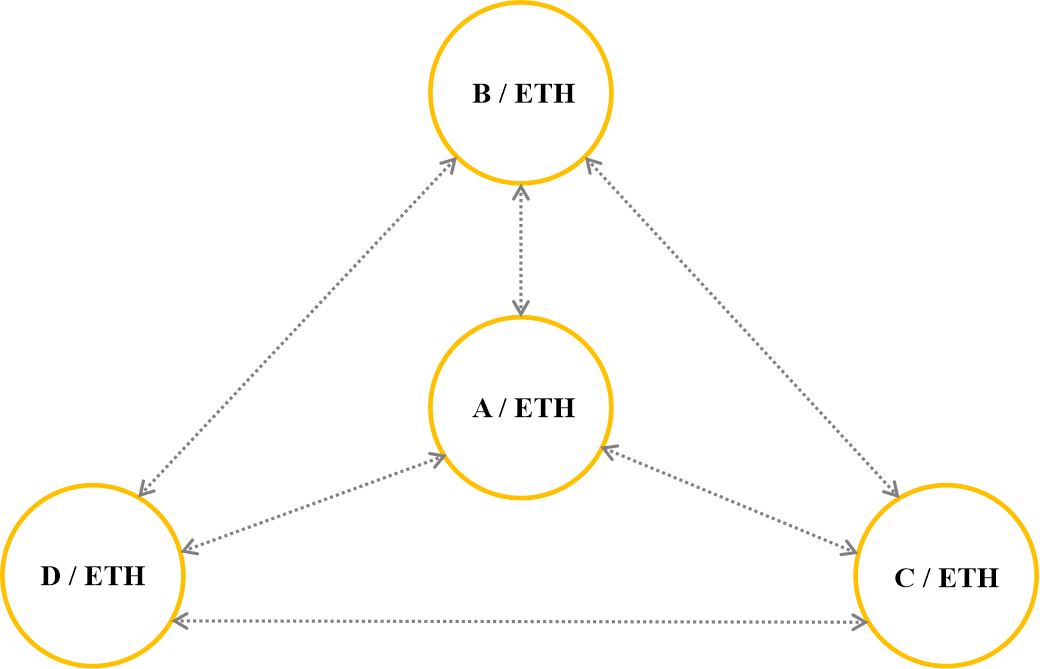

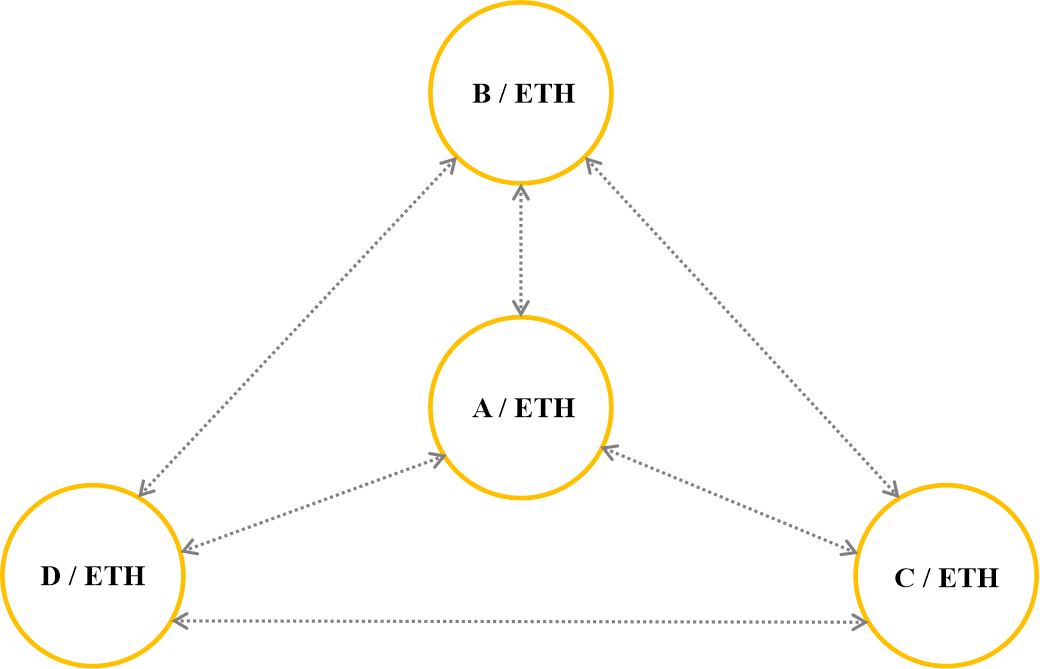

โมเดลพูลบน Uniswap

Uniswap ใช้โมเดลพูลที่มีอัตราส่วน 50:50 พูลส่วนใหญ่ใน Uniswap จะประกอบด้วยโทเค็น ETH 50% และ ERC-20 50%

ETH ถูกใช้เป็นสกุลเงินทั่วไปบน Uniswap และช่วยในการเชื่อมต่อพูลเข้าด้วยกัน ตัวอย่างเช่น หากคุณเป็นเจ้าของโทเค็น A และต้องการสลับกับโทเค็นอื่นบน Uniswap (เช่น โทเค็น B) การแลกเปลี่ยนของคุณจะเป็นดังนี้: โทเค็น A => ETH => โทเค็น B

โมเดลพูลบน Uniswap

โมเดลพูลบน Uniswap

Uniswap สร้างการแลกเปลี่ยนแบบกระจายอำนาจที่ยอดเยี่ยมและไม่หวังผลกำไรโดยสมบูรณ์ เมื่อ 100% ของค่าใช้จ่ายการทำธุรกรรมในการแลกเปลี่ยนจะจ่ายให้กับผู้ให้บริการสภาพคล่องสำหรับกลุ่ม อย่างไรก็ตาม สำหรับ Uniswap V2 พบ 2 ปัญหาหลักคือ

ประการแรก ค่าธรรมเนียมการทำธุรกรรมบน ETH นั้นค่อนข้างสูง ซึ่งเป็นอุปสรรคต่อการเข้าถึงของ Uniswap สำหรับนักลงทุนรายย่อยรายอื่น ด้วยปัญหานี้ ฉันคาดว่าจะได้รับการแก้ไขใน Uniswap V3 เร็วๆ นี้ TraderH4 จะมีบทความเกี่ยวกับรูปแบบการทำงานของ Uniswap V3 ตั้งหน้าตั้งตารอกันได้เลย!

อ่านเพิ่มเติม: การเปิดตัว Uniswap v3 ช่วยให้ DeFi เติบโตในช่วงขาลงของสัปดาห์ที่แล้ว

ประการที่สอง ผู้ให้บริการสภาพคล่องเผชิญกับการขาดทุนชั่วคราว

สมมติว่า: ฉันฝาก 1 ETH และ 1,000 USDT (อัตราส่วน 1:1 สำหรับ 1 ETH = 1,000 USDT) ไปยังกลุ่มที่เกี่ยวข้องบน Uniswap ในกลุ่มมี 10 ETH, 10,000 USDT และสภาพคล่องรวม (k) ในกรณีนี้คือ 100,000 ดังนั้นฉันมีส่วนได้ส่วนเสีย 10% ในกรณีนี้ ดังนั้นฉันจึงเผชิญกับการขาดทุนชั่วคราวหาก ETH เพิ่มขึ้นเป็น 4,000 USDT สิ่งนี้จะเปลี่ยนอัตราส่วนราคา ETH และ USDT ในกลุ่ม เป็นผลให้ผู้ใช้จะเพิ่ม USDT มากขึ้นในกลุ่มและถอน ETH จากมันจนกว่าอัตราส่วนนี้จะสะท้อนถึงราคาที่ถูกต้อง (สภาพคล่องทั้งหมด k ยังคงที่) ดังนั้นตอนนี้จะมี 5 ETH ในกลุ่มและ 20,000 USDT ดังนั้นฉันถอนออกและจะได้รับ 10% ของจำนวนรวม 0.5 ETH และ 2,000 USDT มูลค่า 4,000 USDT ฉันมีกำไร 2,000 USDT แต่ถ้าฉันไม่ฝากไว้ในกองกลาง กำไรของฉันคือ 3,000 USDT (1 ETH และ 1,000 USDT, 1 ETH = 4,000 USDT)

โปรดทราบว่าผลกระทบนี้จะเกิดขึ้นแม้ว่าราคาจะตกลงจากเวลาที่ฝากลงในกลุ่ม สำหรับคุณที่เก็บ ETH ไว้ในกระเป๋าเงินของคุณ หากราคา ETH ลดลง การสูญเสียอาจใหญ่หลวงเมื่อเทียบกับการส่ง ETH ไปที่ Pool เพราะเมื่อคุณฝาก ETH ไปที่ Pool คุณจะได้รับค่าธรรมเนียมการทำธุรกรรมของผู้ใช้เมื่อทำธุรกรรมบน Uniswap

ปัญหานี้เป็นความเสี่ยงที่หลีกเลี่ยงไม่ได้ ดังนั้นผู้ให้บริการสภาพคล่องจึงต้องพิจารณาเมื่อตัดสินใจฝากเงิน cryptocurrencies ลงในกลุ่ม

อ่านเพิ่มเติม: Ampleforth On-chain Data Analysis (AMPL) – Algorithmic Stablecoins คืออะไร?

ด้านบนเป็นข้อมูลที่เป็นประโยชน์เกี่ยวกับรูปแบบการดำเนินงานของ Uniswap V2 จากหลายแหล่งที่ TraderH4 สังเคราะห์และค้นคว้าสำหรับผู้อ่าน หวังว่าจะช่วยให้คุณเข้าใจโครงการและรูปแบบการดำเนินงานของ AMM ซึ่งเป็นผู้นำในตลาด DeFi ได้ดียิ่งขึ้น

ตามที่ผู้อ่าน รูปแบบการทำงานของ Uniswap V2 มีประสิทธิภาพจริงหรือ พูดคุยกับเราที่ Telegram Group TraderH4 และอย่าลืมเยี่ยมชมเว็บไซต์ของ TraderH4 เพื่ออัปเดตกิจกรรมที่จะเกิดขึ้นของโครงการอย่างรวดเร็ว แล้วพบกันใหม่ฉบับหน้าของ "การวิเคราะห์โมเดลเชิงรุก" ของ TraderH4

หมายเหตุ:ข้อมูลทั้งหมดในบทความนี้มีวัตถุประสงค์เพื่อให้ผู้อ่านได้รับข้อมูลล่าสุดในตลาด และไม่ควรถือเป็นคำแนะนำในการลงทุน เราหวังว่าคุณจะอ่านข้อมูลข้างต้นอย่างละเอียดก่อนตัดสินใจลงทุน

การสูญเสียถาวรคืออะไร? การสูญเสียชั่วคราวเป็นหนึ่งในข้อจำกัดของ DeFi และ AMM แล้วมันทำงานอย่างไรและคำนวณการสูญเสียนิจนิรันดร์ได้อย่างไร?

Secretswap (SEFI) คืออะไร? บทความนี้ให้ข้อมูลที่เป็นประโยชน์มากที่สุดเกี่ยวกับโครงการ Secretswap และ SEFI Token อ่านเลย!!

การวิเคราะห์ AMM อันดับต้น ๆ บน Blockchains ซึ่งเป็นผู้ชนะ: Uniswap & SushiSwap, PancakeSwap, MDEX, Raydium

IGain ทางออกของการสูญเสียนิรันดร

2 เดือนจากการวิเคราะห์ครั้งแรก ซูชิเปลี่ยนไปมาก โดยเฉพาะการแนะนำคาชิและมิโซะ ด้วยข้อมูลบนเครือข่าย ดูว่าซูชิเปลี่ยนไปอย่างไร!

เปรียบเทียบไฮไลท์ของ Uniswap และ PancakeSwap วิเคราะห์จุดแข็งและประเมินศักยภาพในอนาคต

บทความนี้ให้ภาพรวมของแง่มุมที่เกี่ยวข้องกับดอกเบี้ยเมื่อตัดสินใจฝากเงินดิจิตอลเข้ากลุ่ม

การวิเคราะห์ศักยภาพและข้อดีของ Bancor ในแง่มุมต่างๆ ทำให้เกิดคำถามว่า Bancor สามารถเป็นยูนิคอร์นในหมู่บ้าน DEX ได้หรือไม่

Polkadex รวมคุณสมบัติ 2 อย่างของคำสั่งซื้อและ AMM รวมกับตรรกะการดำเนินการที่รวดเร็ว เวลาบล็อกสามวินาที รองรับบอทการซื้อขายแบบกำหนดเอง

ภาพรวมของฟังก์ชันของการแลกเปลี่ยน MDEX และคำแนะนำเกี่ยวกับวิธีการบางอย่างที่คุณสามารถลองเพิ่มความเร็วในการซื้อขายของการแลกเปลี่ยน

บทความนี้จะแสดงวิธีใช้ Uniswap V3 พื้นฐานพร้อมคุณสมบัติหลัก: สลับ โอน และจัดหาสภาพคล่อง

AMM คืออะไร? AMM เป็นโปรแกรมคอมพิวเตอร์ที่ให้สภาพคล่องในตลาดอย่างแข็งขัน? Automated Market Maker ทำงานอย่างไร

สงคราม AMM: เปรียบเทียบ DEX อันดับต้นๆ ในบล็อกเชนเพื่อให้ดู DEX แต่ละรายการและระบบนิเวศของบล็อกเชนแต่ละรายการได้ง่ายขึ้น

Market Maker คืออะไร? Market Maker (MM) ในตลาดดั้งเดิมแตกต่างจาก Automated Market Maker (AMM) ใน Crypto อย่างไร ค้นหาที่นี่!

AMM คืออะไร? บทความนี้ช่วยให้คุณทราบข้อมูลเพิ่มเติมเกี่ยวกับกระบวนการพัฒนา ประโยชน์ ข้อจำกัด และสถานะปัจจุบันของ AMM

OneCoin เป็นโครงการที่ชุมชนกล่าวถึงบ่อยครั้งเนื่องจากทำงานเหมือนแบบจำลองหลายระดับและแสดงสัญญาณของการฉ้อโกง

เมื่อไม่นานมานี้ โครงการบน Kusama ได้รับความสนใจจากนักลงทุนจำนวนมาก ในหมู่พวกเขาคือ Karura

BENQI เป็นหนึ่งในส่วนสำคัญของระบบนิเวศ Avalanche เข้าร่วม TraderH4 เพื่อค้นหาว่า BENQI (QI) คืออะไร รวมถึงข้อมูลโดยละเอียดเกี่ยวกับโทเค็น QI

ArcBlock เป็นโครงการที่เปิดตัวในตลาดในปี 2018 และได้รับการชื่นชมอย่างสูงจากชุมชน โครงการนี้มีศักยภาพจริงตามสัญญาหรือไม่?

eCash เป็นแพลตฟอร์ม PoS blockchain ที่รองรับธุรกรรมและการชำระเงินระหว่างประเทศที่ราบรื่น รวดเร็ว และปลอดภัย โดยใช้เทคโนโลยี Bitcoin Cash

Holdstation Wallet เพิ่งเพิ่มฟีเจอร์การแลกเปลี่ยนบน zkSync Era ทำให้ผู้ใช้สามารถแลกเปลี่ยนโทเค็น/เหรียญในระบบนิเวศ zkSync Era ได้โดยตรง

Velo เป็นโปรโตคอลแบบกระจายอำนาจที่ทำงานในอาร์เรย์ DeFi ทำให้สามารถ “โอนเงิน” แบบไร้พรมแดน นำมาซึ่งความก้าวหน้าในด้านการออกเครดิตดิจิทัล

เมื่อโลกเทคโนโลยีมองว่าเป็น “คู่แข่งที่สมน้ำสมเนื้อ” ของ Ethereum แล้ว EOS คืออะไร? ศักยภาพของโครงการคืออะไร? ทั้งหมดจะได้รับคำตอบในบทความนี้

นอกจาก PancakeSwap แล้ว ระบบนิเวศ BNB Chain ยังมี AMM อีกแห่งที่มี TVL สูงถึง 150 ล้านเหรียญสหรัฐหลังจากเปิดตัวเพียงสองเดือน โครงการนี้เรียกว่า Thena

Gains Network เป็นแพลตฟอร์มการซื้อขายอนุพันธ์แบบกระจายอำนาจที่สร้างขึ้นบนเครือข่าย Polygon โดยมุ่งเน้นที่การให้บริการการซื้อขายที่ปลอดภัยและเป็นมิตรกับผู้ใช้ พร้อมสนับสนุนสกุลเงินดิจิตอลที่หลากหลาย