Kurzinfo zum dYdX-Projekt

Das dYdX-Protokoll betreibt eine Derivatebörse im Layer-2-StarkEx-Netzwerk. Die hybride dezentrale Börse bietet unbefristete Terminkontrakte an, die denen von Binance, FTX und anderen zentralisierten Börsen ähneln. Das ultimative Ziel des Protokolls ist der Aufbau einer vollständig dezentralen Derivatebörse, bei der keine Partei, einschließlich des Entwicklungsteams, in die Grundfunktionen des Protokolls eingreifen kann.

Im Sommer 2017 gründete Antonio Juliano, ein ehemaliger Coinbase-Ingenieur, dYdX. Die ersten beiden Produkte des Protokolls, Expo und Solo, wurden für den Margin-Handel auf Ethereum entwickelt. Nachdem dYdX im Jahr 2019 einen explosionsartigen Anstieg des Perpetual-Contract-Handels auf Bitmex erlebte, beschloss es, das erste DeFi-Protokoll zu werden, das diese Art des Handels anbietet. Die Einführung von Perpetual-Handelsarten für große Token wie BTC und ETH erfreut sich bei vielen Händlern schnell wachsender Beliebtheit.

Im zweiten Quartal 2022 kündigte dYdX im Rahmen einer vollständig dezentralen Initiative den Wechsel von StarkEx zu seiner eigenen nativen Blockchain namens dYdX Chain an.

Überblick

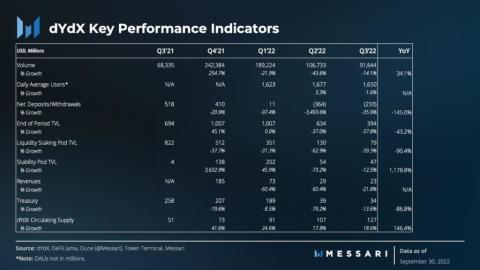

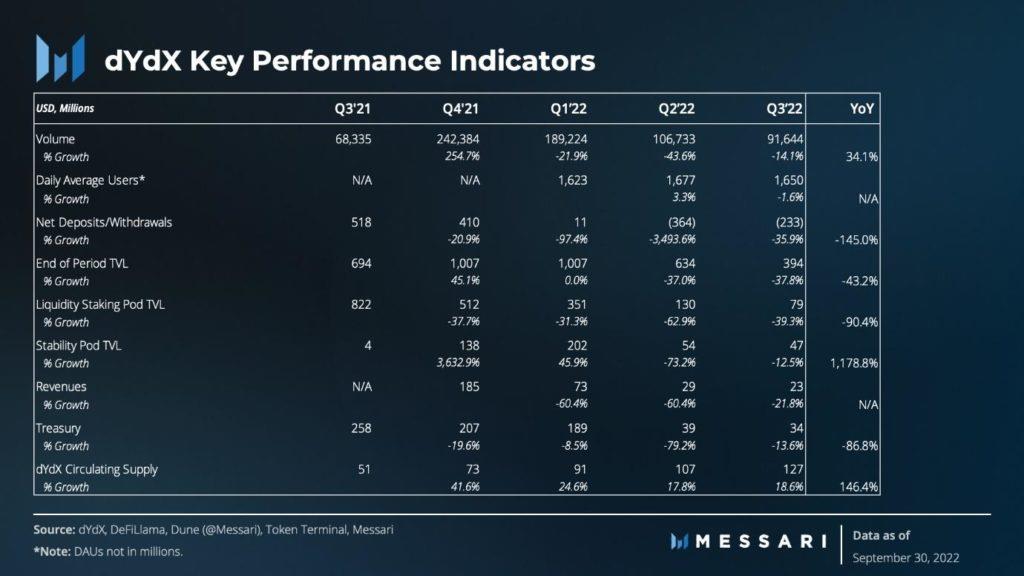

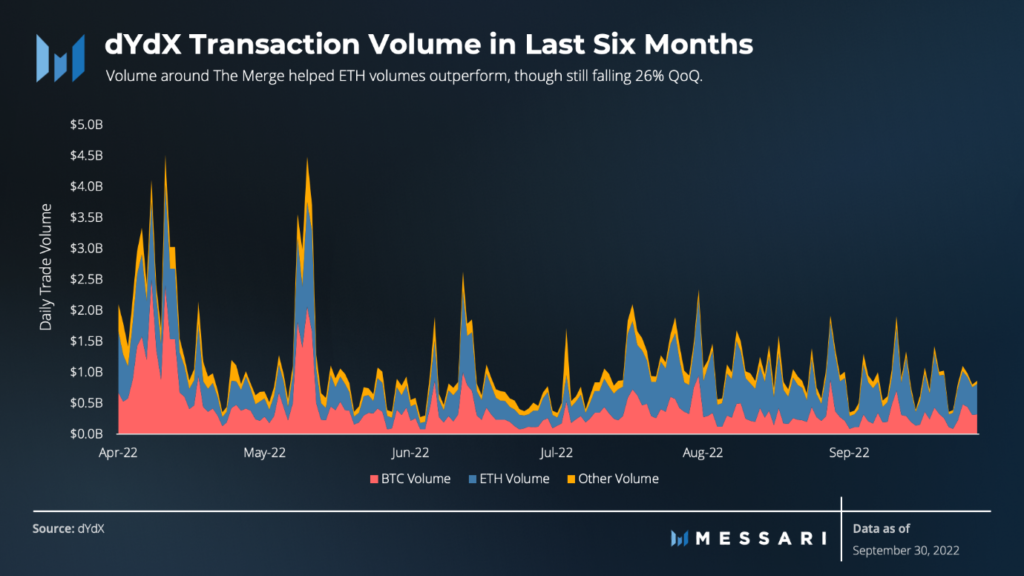

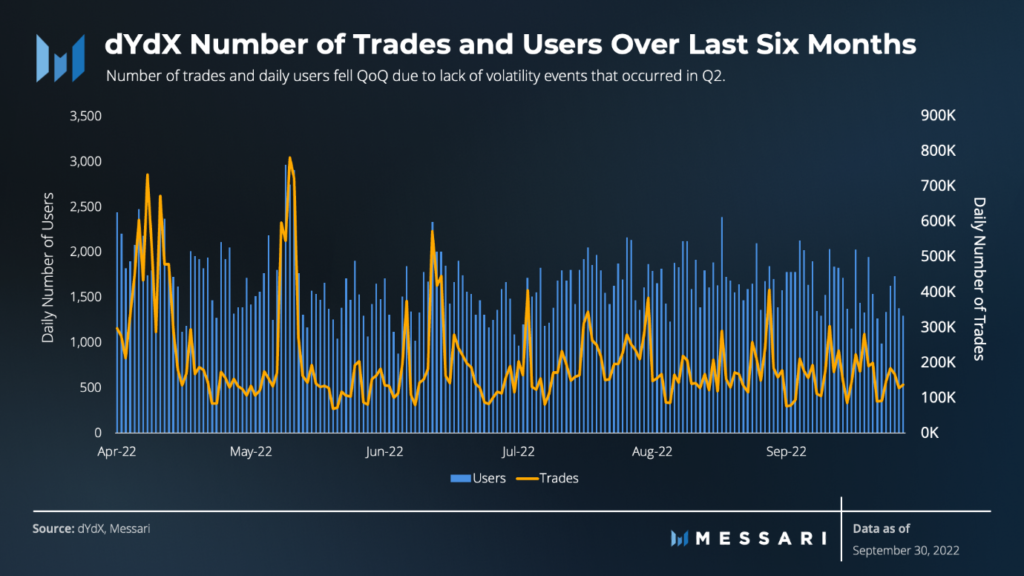

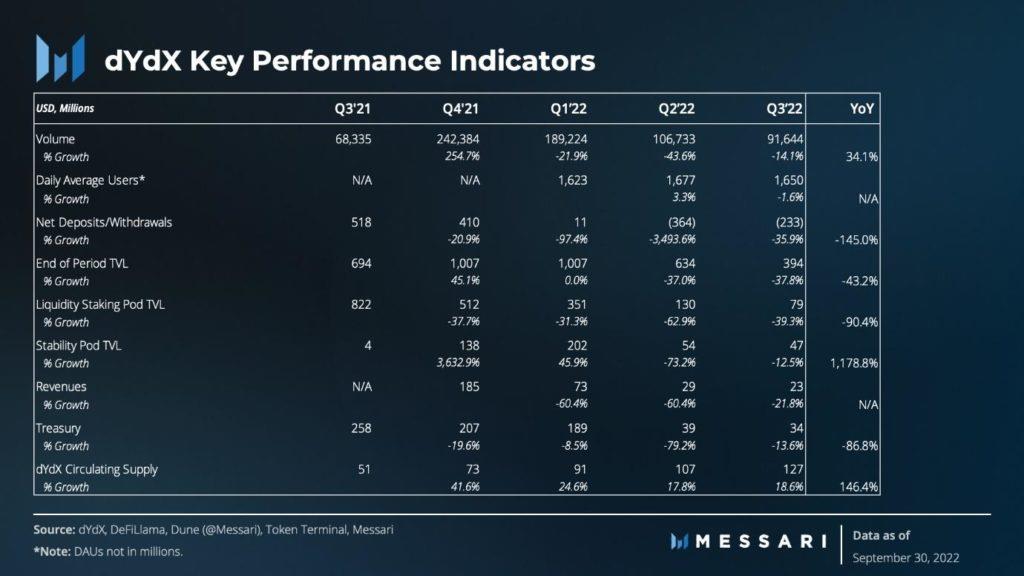

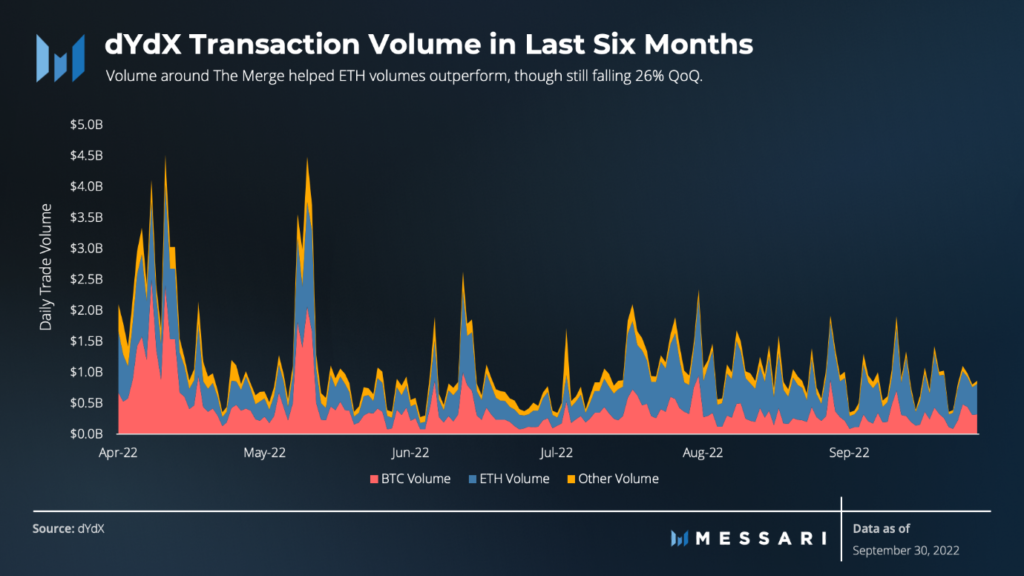

Im dritten Quartal hatte dYdX nicht so viele Höhepunkte wie im zweiten Quartal, aber The Merge war ein wichtiges Ereignis und hatte sicherlich einen Einfluss auf die Quartalsergebnisse. Das tägliche Handelsvolumen und die Nutzer auf dYdX waren im dritten Quartal genauso aktiv wie im zweiten Quartal, wenn man sie auf durchschnittlicher Basis misst. Der Anteil des ETH-Handels ist im Vergleich zu den Vorquartalen höher, da die Händler auf mehrere Handelsversuche während der Ethereum-Hard Fork vorbereitet waren. Trotz einer guten Händleraktivität verzeichnet dYdX weiterhin große Abzüge aus dem Netzwerk.

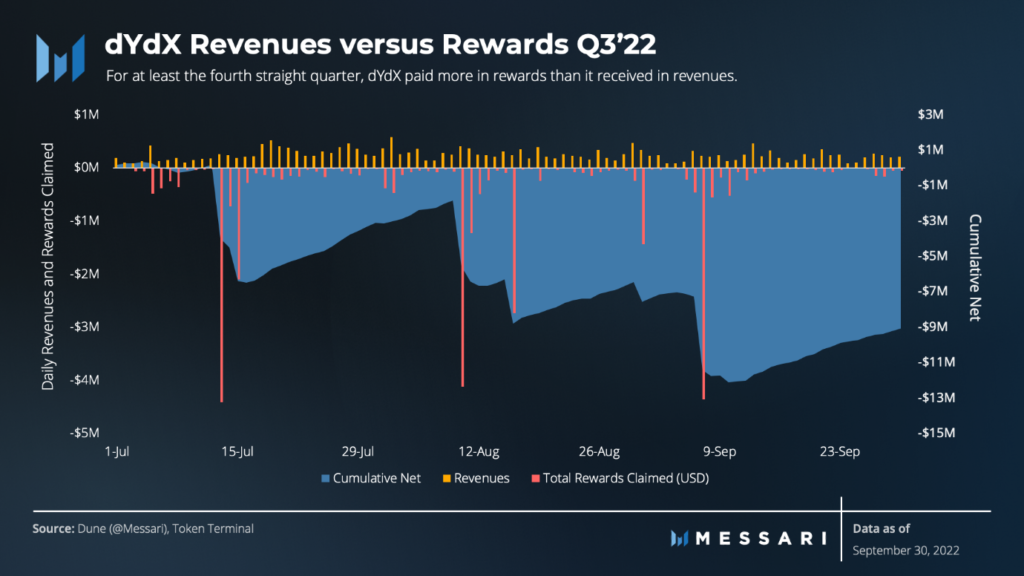

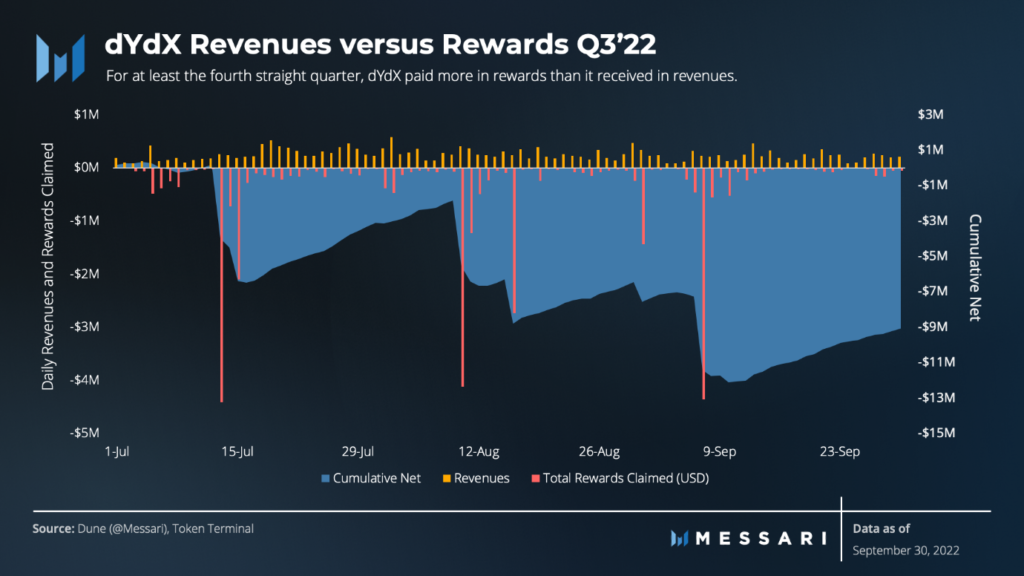

Die Governance-Bemühungen während des Quartals konzentrierten sich auf die Optimierung der Inflationsprämie DYDX (Protokoll-Native-Token). In einem anderen Quartal waren die durch das Protokoll generierten Einnahmen höher als der USD-Wert der als Anreize ausgezahlten Token. Die Einnahmen fließen nun dYdX Trading zu, nicht der Gemeindekasse. Das Finanzministerium verfügt nur über DYDX-Token zur Finanzierung von Initiativen.

Der im Juni angekündigte Wechsel zu V4 ist ein wichtiger Meilenstein mit dem Start des Entwickler-Testnetzes. Es wird erwartet, dass dYdX Chain im zweiten Quartal 2023 eingeführt wird, wodurch ein dezentrales Auftragsbuch entsteht und die Abstimmung zwischen Token-Inhabern und dem Protokoll verbessert wird.

Leistungsanalyse

Die Handelseinnahmen von dYdX sanken um 22 %, von 29 Millionen US-Dollar im zweiten Quartal auf 22,6 Millionen US-Dollar im dritten Quartal. Trotz des Rückgangs der Token-Preise übertrafen die gezahlten Belohnungen (in USD nach Ansprüchen) immer noch die erzielten Einnahmen. Die Nettoausgaben waren mit 9 Millionen US-Dollar die geringsten in den letzten vier Quartalen. Der Anstieg der eingeforderten Prämien ist auf einen Zeitplan zurückzuführen, der es ermöglicht, Prämien etwa alle 28 Tage einzusammeln.

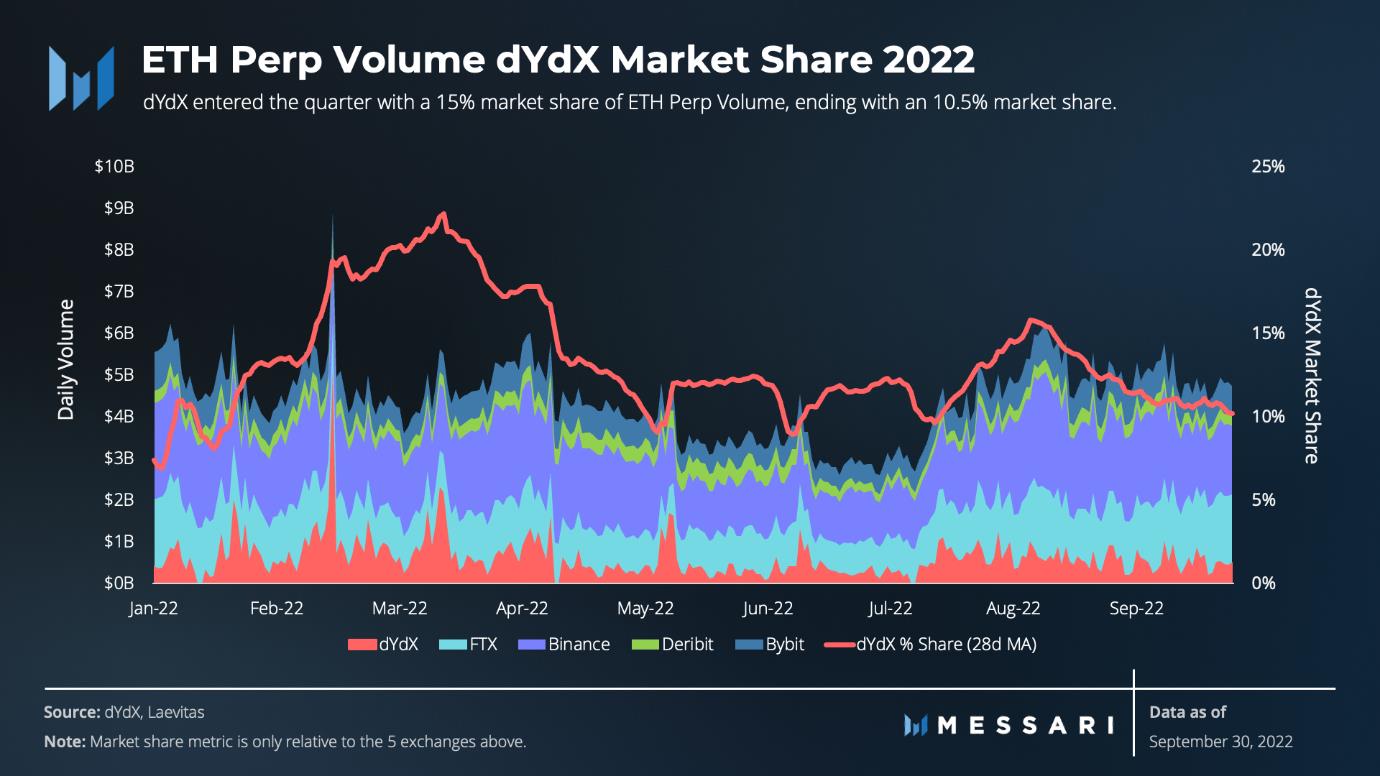

Im dritten Quartal sank das Handelsvolumen um 14 % auf 91,6 Milliarden US-Dollar. Das Handelsvolumen im zweiten Quartal wurde durch drei Ereignisse mit hohem Volumen im April, Mai und Juni gesteigert. Im dritten Quartal fand im September das Merge-Ereignis statt, das den Marktanteil des ETH-Volumens steigerte. Anstieg höher. Trotz des geringeren Gesamtvolumens war das durchschnittliche tägliche Handelsvolumen auf dYdX im dritten Quartal tatsächlich 115 Millionen US-Dollar höher als im zweiten Quartal.

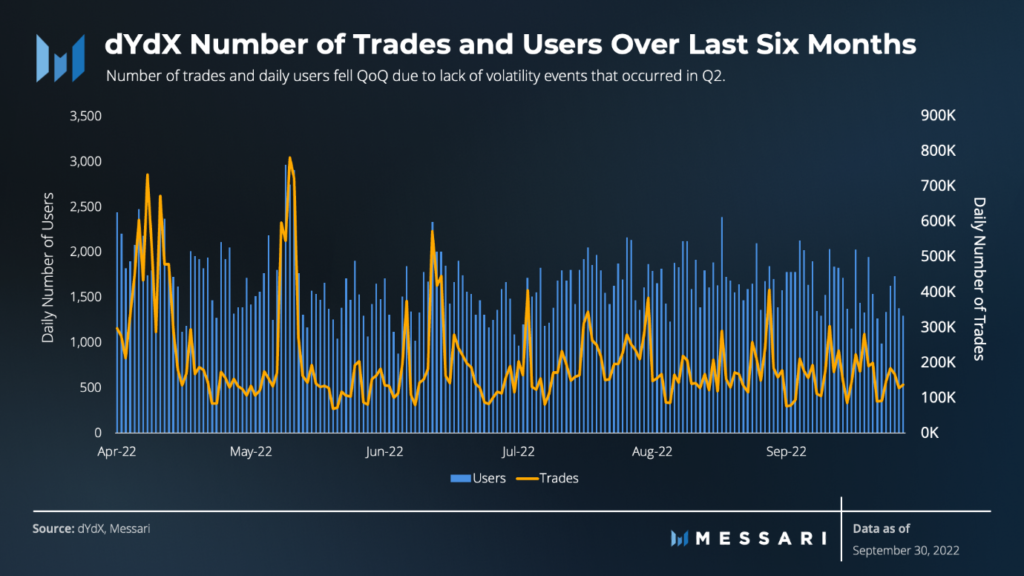

Ähnlich wie die Zahlen zum Transaktionsvolumen gingen auch die täglich aktiven Nutzer (DAUs) und die Gesamttransaktionen im dritten Quartal zurück. Dies könnte auf weniger Ereignisse in diesem Quartal zurückzuführen sein. dYdX hatte im dritten Quartal durchschnittlich 167.000 Transaktionen und 1.667 tägliche Benutzer.

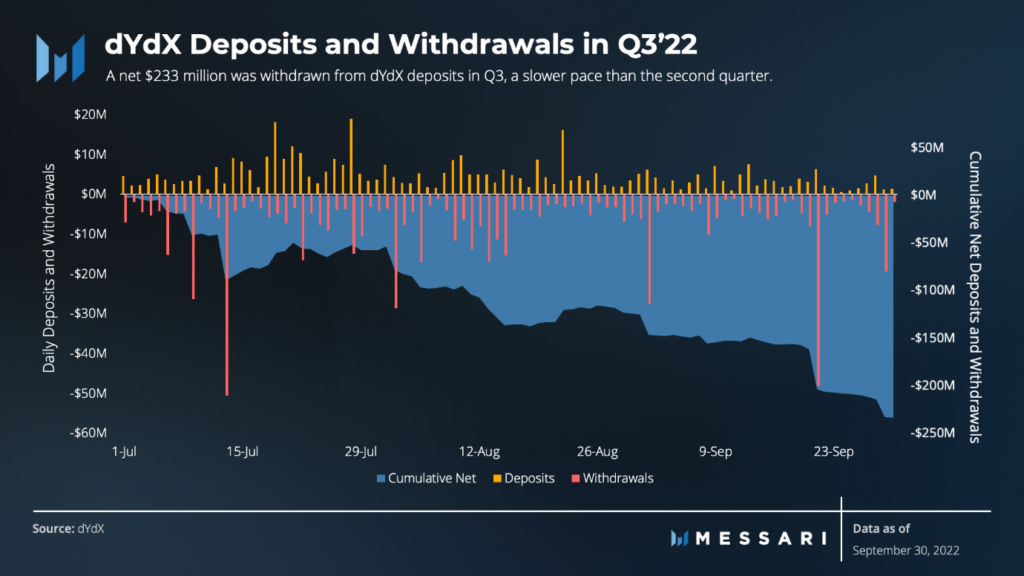

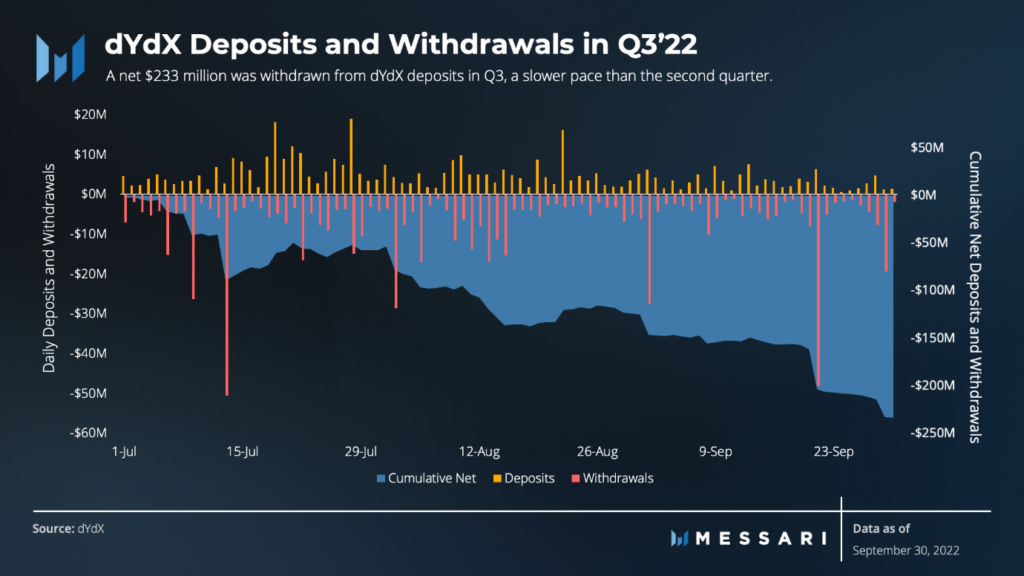

Trotz einer guten Nutzung, gemessen an Transaktionen und täglichen Nutzern, verzeichnete dYdX im dritten Quartal weiterhin Abhebungen. Nachdem im zweiten Quartal des Jahres 362 Millionen US-Dollar die Plattform verlassen hatten, wurden im dritten Quartal 2022 233 Millionen US-Dollar abgehoben.

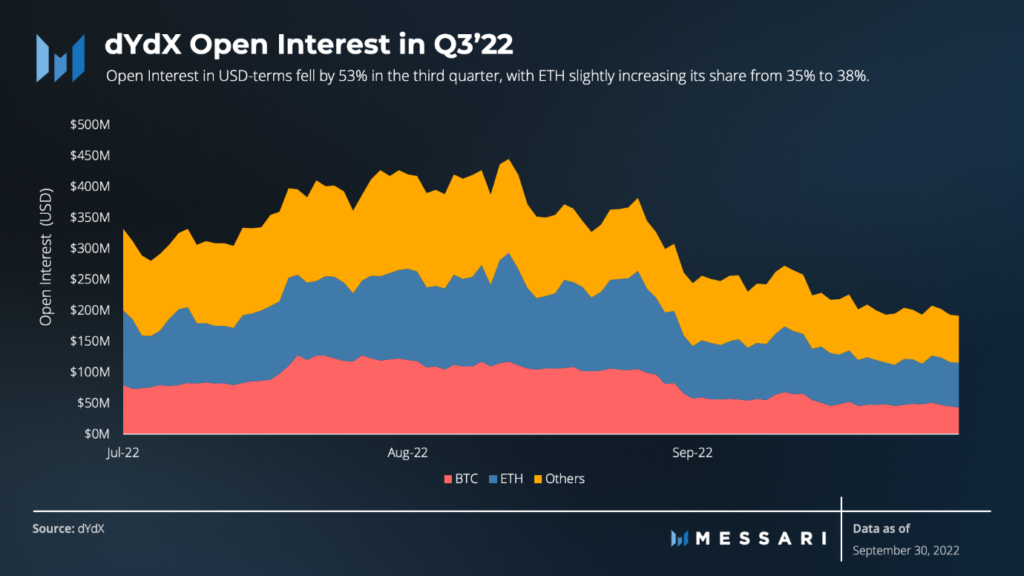

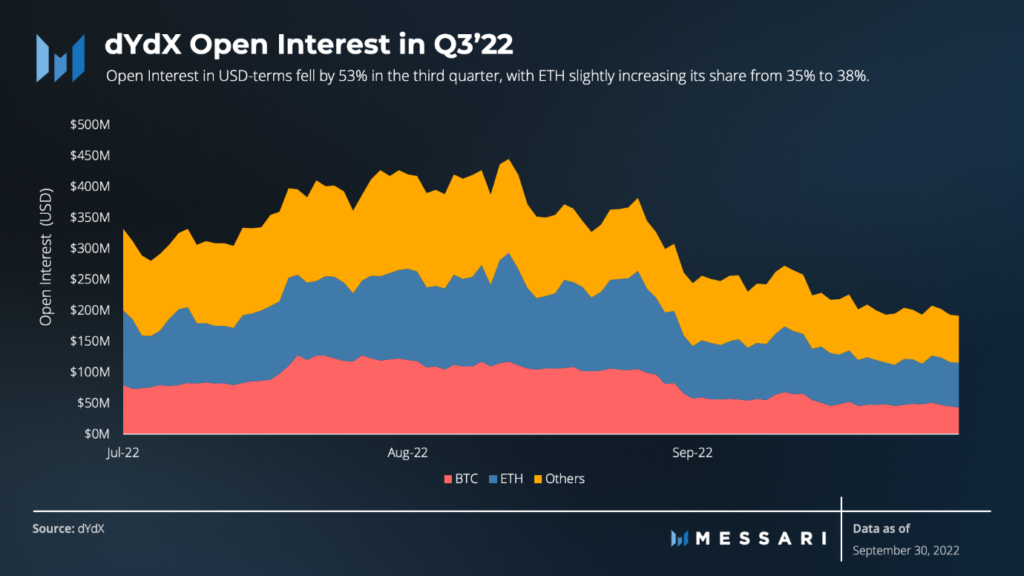

Aufgrund des Einlagenrückgangs halbierte sich das offene Interesse (OI) an dYdX im dritten Quartal. Gemäß den Vertragsbedingungen fiel der OI von BTC um 50 %, während ETH um 38 % fiel und damit die bessere Position blieb. Andere Token haben viel niedrigere Zahlen: SUSHI, SOL, LTC, EOS und AVAX verzeichneten alle einen OI-Rückgang von 80 % oder mehr. Während AAVE, DOGE, DOT, FIL, MATIC, MKR und UNI um mindestens 70 % gefallen sind. Der einzige Anstieg in der OI-Statistik war bei ETC zu verzeichnen, das im dritten Quartal 2022 um 59 % wuchs.

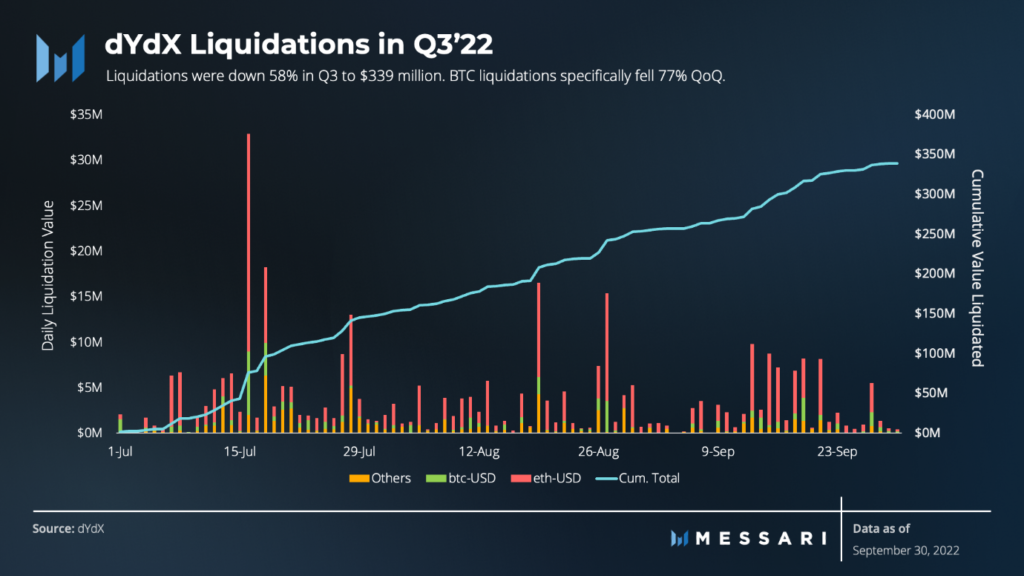

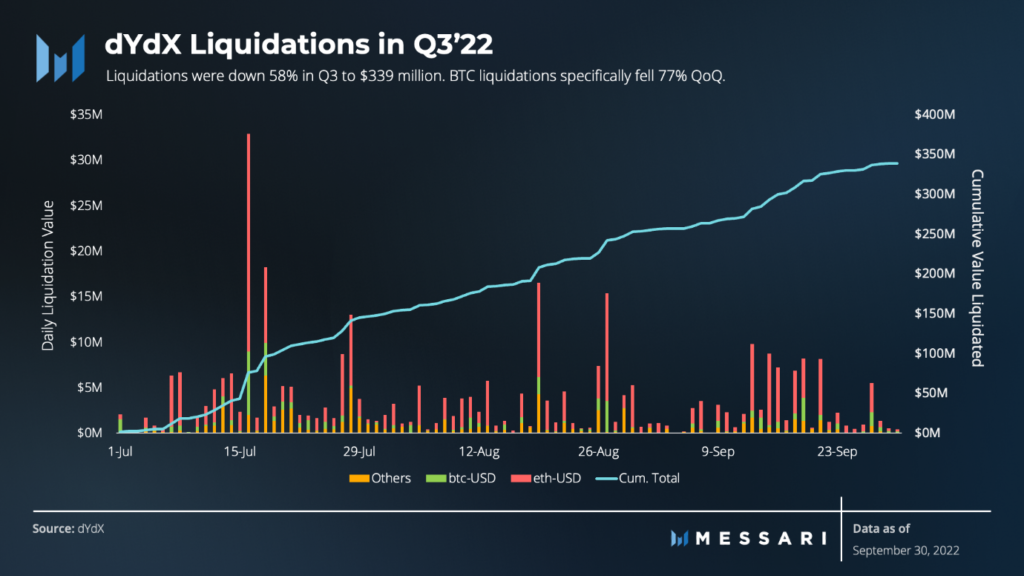

Weniger volatile Märkte bedeuten weniger Liquidationen im dritten Quartal und das Liquidationsvolumen ging um 58 % auf 340 Millionen US-Dollar zurück. Die Liquidationen von Ethereum stiegen von 52 % im zweiten Quartal auf 65 % im dritten Quartal. Die verringerte Volatilität von Bitcoin führte zu einem Rückgang des Liquidationsvolumens um 77 %, während die BTC-Liquidation im dritten Quartal auf der dYdX-Plattform nur 14 % des gesamten Liquidationsvolumens ausmachte.

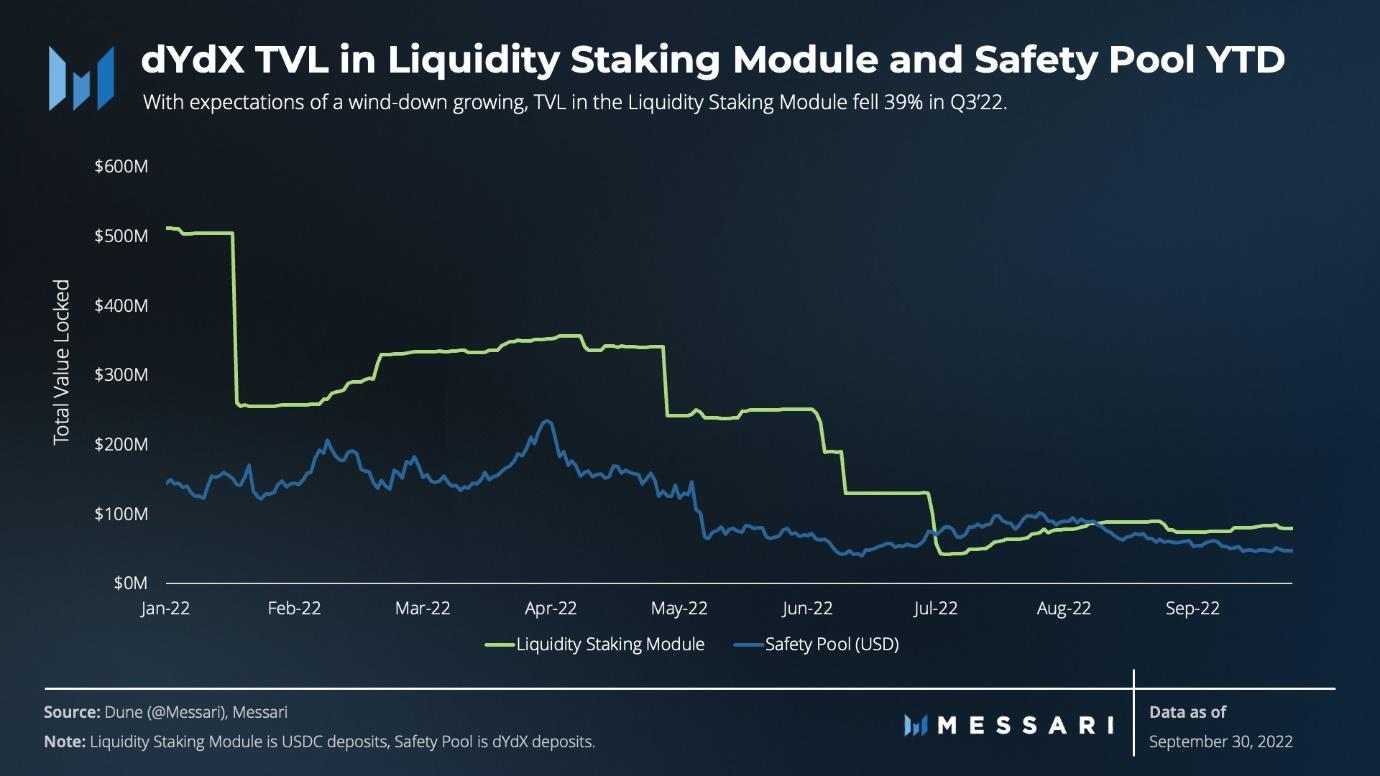

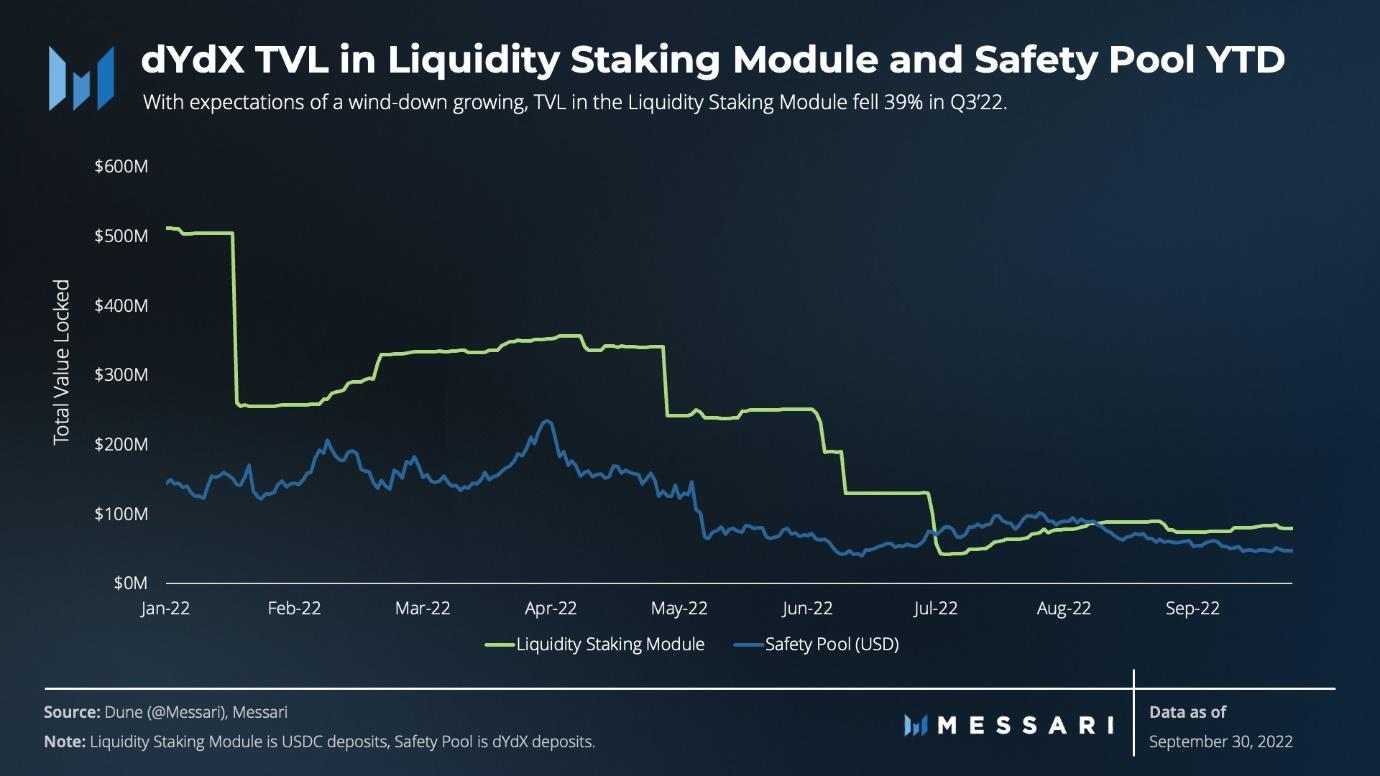

Am 2. Juli wurde ein Snapshot-Vorschlag zur Abstimmung über die Kürzung des Liquiditätseinsatzmoduls initiiert. Obwohl die Forumsdiskussionen im Juni begannen, sank der TVL im Modul in der Woche nach der Snapshot-Abstimmung von 130 Millionen US-Dollar auf 42 Millionen US-Dollar. Dabei wurde eine On-Chain-Abstimmung verabschiedet, die am 27. September endete. Am 29. Oktober wurde eine Schnellabstimmung zugunsten der Entfernung des Sicherheitspools und der Übergabe der zugewiesenen DYDX-Tokens an den Tresor durchgeführt. Silber. Dies erfordert noch eine On-Chain-Abstimmung für die Umsetzung.

On-Chain-Ereignisse in Q1 und Q2 führten zu einem höheren Volumenanteil für dYdX in der ersten Hälfte des Jahres 2022. Positiv für das Protokoll ist, dass es gegen Ende der Epochen einen massiven Anstieg des Volumens verzeichnet. standardisiert. Dieser typischerweise unproduktive Handel wird durch Belohnungen gefördert. Die Änderung des Belohnungsplans scheint wie beabsichtigt funktioniert zu haben.

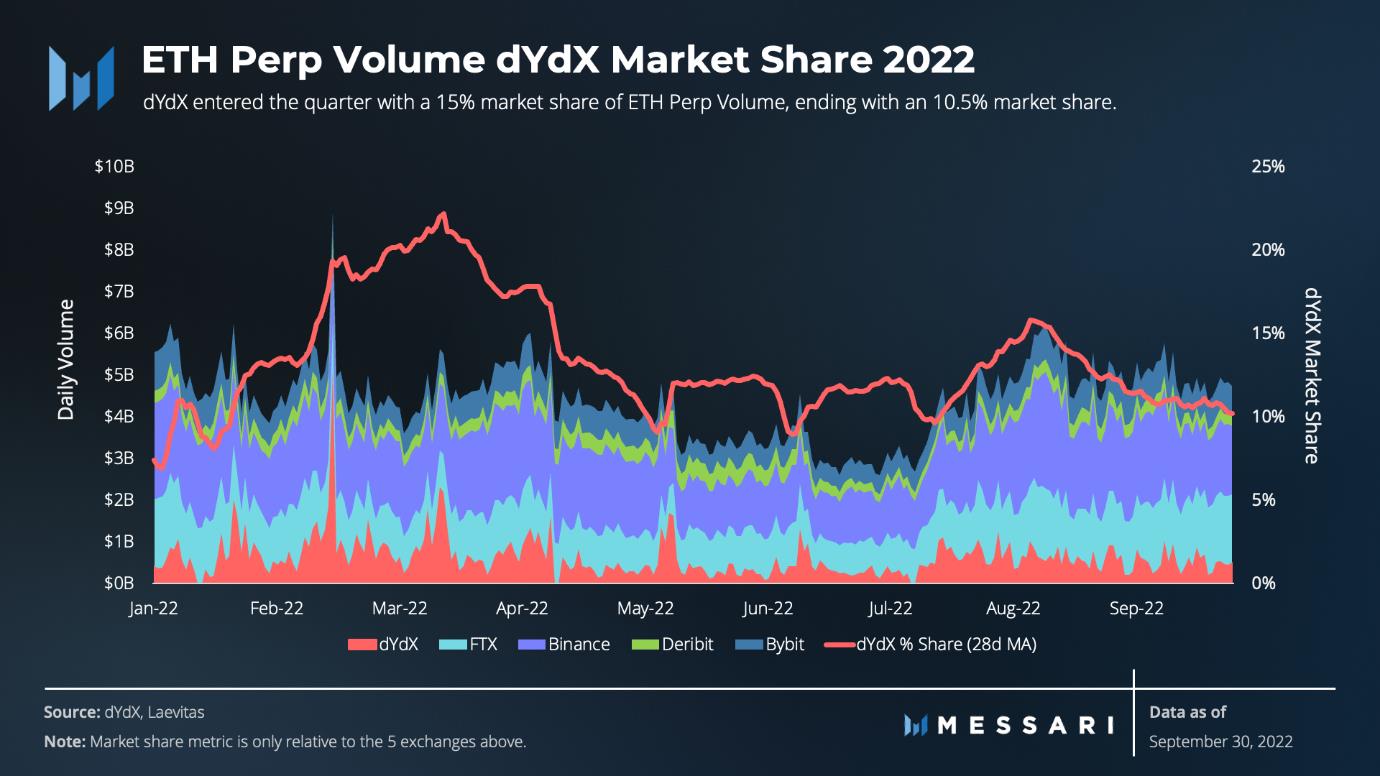

Der ETH-Futures-Handel an den fünf Börsen dYdX, FTX, Binance, Deribit und Bybit stieg um 17 % von 350 Milliarden US-Dollar im zweiten Quartal auf 420 Milliarden US-Dollar im dritten Quartal. dYdX behauptet im gesamten Quartal einen Marktanteil von 10–15 % und weist Finanzierungsraten auf, die mit denen der größten CEXs mithalten können.

Qualitative Analyse

Liquiditätseinsatzmodul

dYdX bietet ein Liquidity Staking Module (LSM) an – bei dem jeder von Market Makern und der Community genehmigte USDC als Sicherheit für die Bereitstellung von Liquidität auf dYdX hinterlegen kann. Staker wurden mit DYDX-Tokens belohnt. Market Maker haben Zugang zu günstigem (zinslosem) Kapital, das nur innerhalb des Ökosystems eingesetzt werden kann. Am 27. September stimmte die dYdX-Community dafür, den Kreditpool zu reduzieren, indem die mit dem USDC-Einsatz verbundene DYDX-Belohnung auf 0 gesetzt wurde.

Trotz seines attraktiven Designs scheint das Liquidity Staking Module keine effiziente Möglichkeit zu sein, Ressourcen für das Protokoll zuzuweisen. Gesponsert von dYdX Grants veröffentlichte Xenophon Labs einen Forschungsbericht über LSM, in dem festgestellt wurde, dass „81 % der Bonus-Tokens an USDC vergeben wurden, ohne an einen Market Maker zu gehen“. Das Hauptproblem besteht darin, dass die Höhe des USDC-Einsatzes vom Preis von dYdX abhängt und die Änderung der Kapitalverfügbarkeit zu einer sehr geringen Nutzung durch Market Maker führt.

Am 6. Juli stimmte die Community dafür, den LSM-gebundenen Kreditpool zu kündigen und die verbleibenden DYDX-Token-Belohnungen wiederzuverwenden.

Am 31. Juli veröffentlichte Ryan Rodenbaugh von TrueFi im Forum einen Vorschlag zur Verbesserung von LSM mithilfe des „Automatic Line of Credit“ (ALOC)-Produkts von TrueFi. Im Idealfall berechnet TrueFis variabel verzinsliches ALOC abhängig von der Nutzung des Kreditpools variable Zinssätze. Diese Zinssätze, die größtenteils auf USDC basieren, aber auch mit etwas dYdX anreiziert werden, werden die Volatilität des verfügbaren Kapitals verringern und somit die Nutzbarkeit erhöhen. Eine wichtige Frage ist jedoch, in welchem Umfang Market Maker bereit sein werden, Kredite aufzunehmen.

Faire Handelsprämien

dYdX schafft Anreize für die Nutzung seiner Börse, indem es den Handel mit DYDX-Tokens belohnt, um die gezahlten Gebühren auszugleichen. Die vorherige Version der Handelsbelohnungsformel umfasste gezahlte Gebühren, offene Positionen (OI) und stkDYDX (abgestecktes DYDX).

Im März zeigten neue Untersuchungen, dass die Möglichkeit, große OI-Belohnungen zu erhalten, einen riesigen Spielraum für Landwirte geschaffen hat, um DYDX ohne zusätzliche Liquidität oder Gebühren zu verdienen. Nach der ersten Änderung der Belohnungsgleichung im April, bei der die Gewichtung von OI reduziert wurde, stimmte die Community dafür, alle Belohnungen zu streichen, die einem größeren offenen Interesse zugeschrieben werden. Die Abstimmung reduziert auch die gesamte Transaktionsbelohnung pro Epoche um 25 %.

Das Open Interest ist seit diesen Änderungen deutlich zurückgegangen, OI hat jedoch nicht unbedingt Auswirkungen auf die Liquidität. Tatsächlich scheinen das offene Interesse und das Volumen an den Börsen nicht stark miteinander zu korrelieren.

Die allgemeine Reduzierung der Prämien stärkt die Staatskasse und gibt langfristigen Investitionen mehr Kraft.

Gleichung LP-Belohnungen

Das Token-Reward-Management ist das Hauptthema des Quartals und auch die Belohnung für Liquiditätsanbieter wurde angesprochen. Die erste Änderung erfolgte im Februar, indem die Schwelle für LPs gesenkt und Prämien für mehr Anbieter geöffnet wurden. Dann stimmte die Community im Mai auf Geheiß von Wintermute (einem der größten Market Maker von dYdX) dafür, der LP-Belohnungsgleichung einen Volumenfaktor hinzuzufügen. Im August dieses Jahres ging die Gemeinde mit diesem Plan noch einen Schritt weiter.

Die Abstimmung im August hat dem Volumenfaktor in allen Märkten Gewicht verliehen. Wichtig ist, dass dadurch das Gewicht der BTC- und ETH-Märkte erhöht wurde, da Bedenken bestehen, dass eine zu starke Reduzierung des Tiefenfaktors negative Auswirkungen auf illiquide Märkte haben würde. Um diesen Anreiz weiter auszugleichen, hat die Community das Belohnungsverhältnis für die BTC- und ETH-Märkte von jeweils 20 % auf 10 % gesenkt, wodurch nun mehr Belohnungen an die Märkte fließen können. Dies sind die beiden tiefgreifendsten Märkte an der Börse und es ist möglicherweise nicht notwendig, viel Geld auszugeben, um Liquidität anzuziehen.

Bisher haben die Änderungen die Ausgaben reduziert, um mehr Tiefe zu erreichen, ohne die Gesamtliquidität zu beeinträchtigen. Da sich das DAO auf die Optimierung der während des Bärenmarkts aufgewendeten Ressourcen konzentriert, ist die Anpassung der Belohnungen, die es den Benutzern bietet, der wichtigste Hebel, den es nutzt.

Neues Update zur dYdX-Kette

Am 23. August veröffentlichte dYdX Trading einen Blog über den Fortschritt von V4. Die wichtigsten Ankündigungen sind, dass Meilenstein 1, der Start des Entwicklertestnetzwerks, abgeschlossen ist. Darüber hinaus enthält dieses Update einen Zeitplan für den Mainnet-Start, der derzeit für das zweite Quartal 2023 geplant ist. Zu den weiteren Plänen gehören:

- Meilenstein 2: Internes Testnetz – Q3 2022

- Meilenstein 3: Privates Testnetz – Q4 2022

- Meilenstein 4: Öffentliches Testnetz – Q1 2023

Der Start des Entwicklertestnetzes umfasst die Fertigstellung der Orderbuch-Matching-Engine und des Margin-Systems. Im ersten Schritt erreichte das Projektteam 50 Transaktionen pro Sekunde. Es müssen noch viele Optimierungen und Verbesserungen vorgenommen werden, aber dies ist ein positiver Fortschritt bei einer großen Änderung des Protokolls.

Epilog

Händler handeln weiterhin an der dYdX-Börse, obwohl sie weiterhin Gelder aus dem Protokoll abziehen. Die durchschnittliche Zahl der täglichen Nutzer nimmt tendenziell zu. Die an Händler und Investoren gezahlten Belohnungen sind höher als die an das Protokoll gezahlten Einnahmen. Die Community nutzte Governance und Abstimmungen, um alle wichtigen Belohnungsprogramme zu ändern, den Liquiditäts-Einsatzpool zu schließen und die Handelsprämien zu reduzieren. Der Start der dYdX-Kette ist derzeit für das zweite Quartal 2023 geplant. Dies bietet die Möglichkeit, das Protokoll weiter zu dezentralisieren und Token-Inhaber besser mit den Benutzern zu verbinden.