In diesem Abschnitt werde ich über die Hauptrisiken bei DeFi sprechen und darüber, wie die Risiken bei der Projektauswahl begrenzt werden können.

In Fortsetzung der Serie über DeFi Stack habe ich Ihnen in Teil 1 einen Überblick über die „profitablen Teile“ gegeben, aus denen DeFi besteht (Sie können ihn hier lesen , um einen Weg zu finden, das Projekt zu bewerten).

In diesem Abschnitt werden wir die größten Risiken in DeFi bewerten und wie diese Risiken gehandhabt und begrenzt werden können. Dadurch helfen Sie, Gewinne zu maximieren und Risiken für sich selbst zu minimieren.

Lass uns anfangen!

Risikomanagement in DeFi

Exponentielles Risiko in DeFi

Auszug aus dem Tweet von Arjun Balaji:

„Das Risiko in DeFi wächst exponentiell. Der Grund liegt an:

- Vertragsfehler.

- Die Parametrierung im Protokoll ist schlecht.

- Überlastung des On-Chain-Netzwerks.

- Risiken von Oracle.

- Probleme mit Keeper bot/LP.

Diese Risiken verstärken sich mit Zusammensetzbarkeit und Hebelwirkung.“

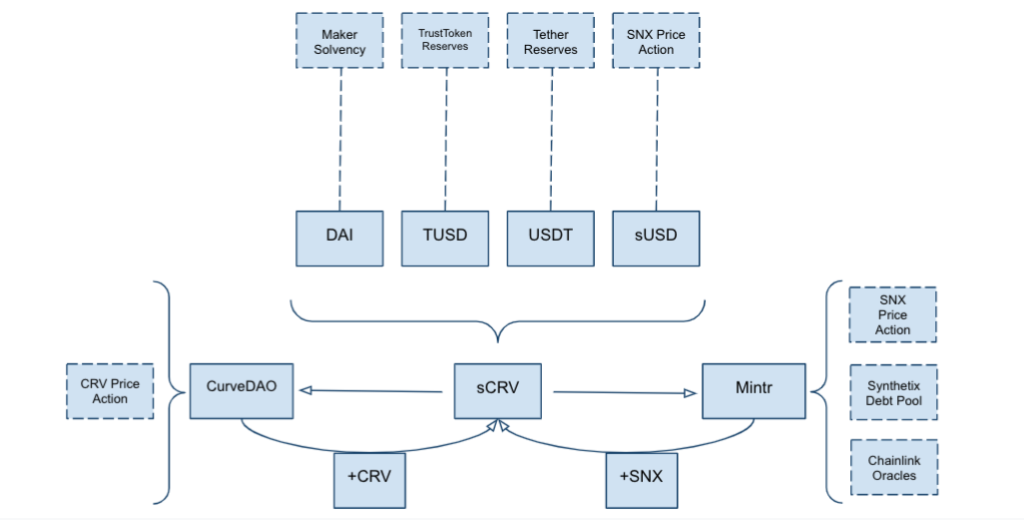

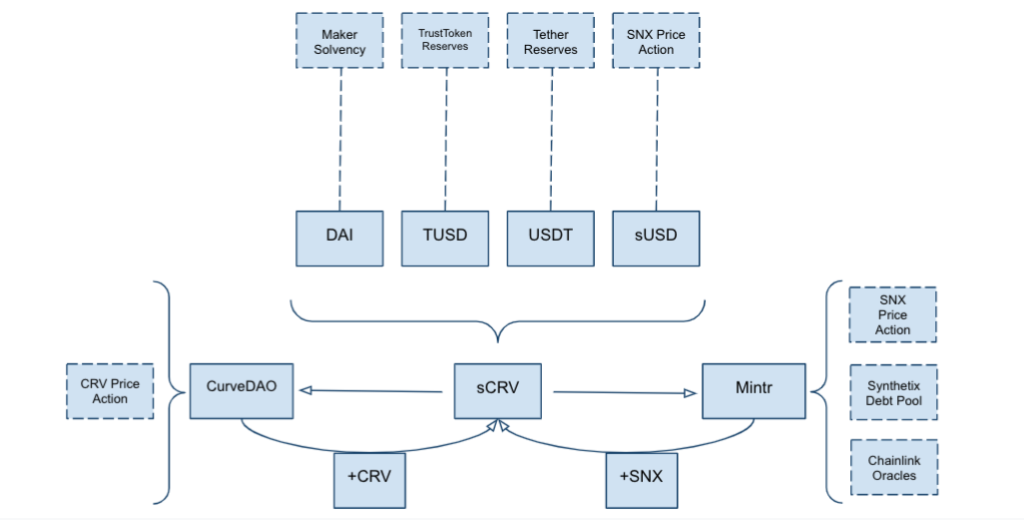

Ich nehme ein Beispiel für eine berühmte Yield-Farming-Strategie: den sUSD-Pool von Curve. Benutzer können eine oder mehrere Stablecoins (DAI, USDT, TUSD, sUSD) in den Pool einzahlen und LP-Token auf der Mintr-Plattform von Synthetix einsetzen, um SNX-Belohnungen zu erhalten.

Jede Stablecoin im Pool von Curve unterliegt ihrem eigenen Risiko, das sich direkt auf den Wert der Münze auswirkt (DAI ist durch die Governance in Maker, Orakel usw. gefährdet. USDT ist durch das Bankkonto von Tether gefährdet).

Mit dem obigen Pool-Design, das viele Stablecoins enthält, werden die Auswirkungen verringert, wenn ein Stablecoin abstürzt, und es wird Unterstützung geboten, um die Preise zwischen den Coins zusammenzuhalten. Wenn jedoch eine Münze zusammenbricht, hat dies immer noch sehr negative Auswirkungen auf die verbleibenden Münzen im Pool und wirkt sich weiter auf die Protokolle aus, die diesen Pool verwenden.

Dies ist ein zweischneidiges Schwert, Assimilation bietet große Durchbrüche, ist aber auch mit exponentiell steigenden Risiken verbunden.

Die größten Risiken in DeFi heute

Hypothekenrisiko

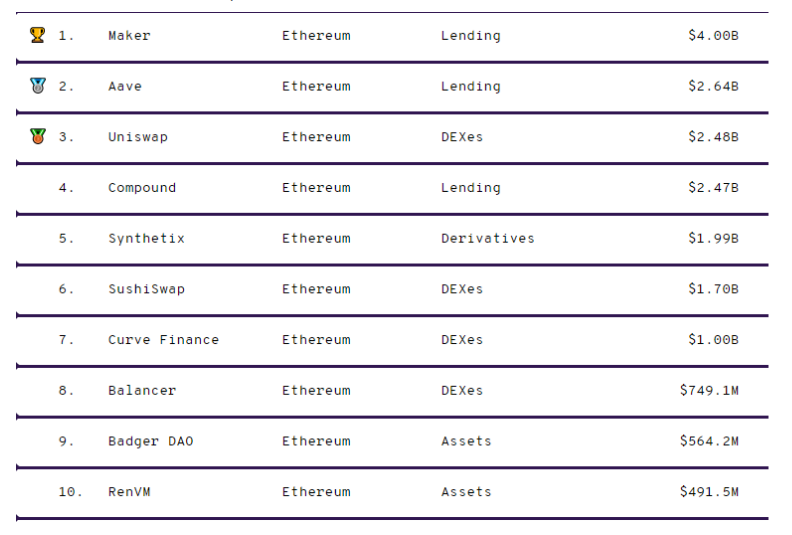

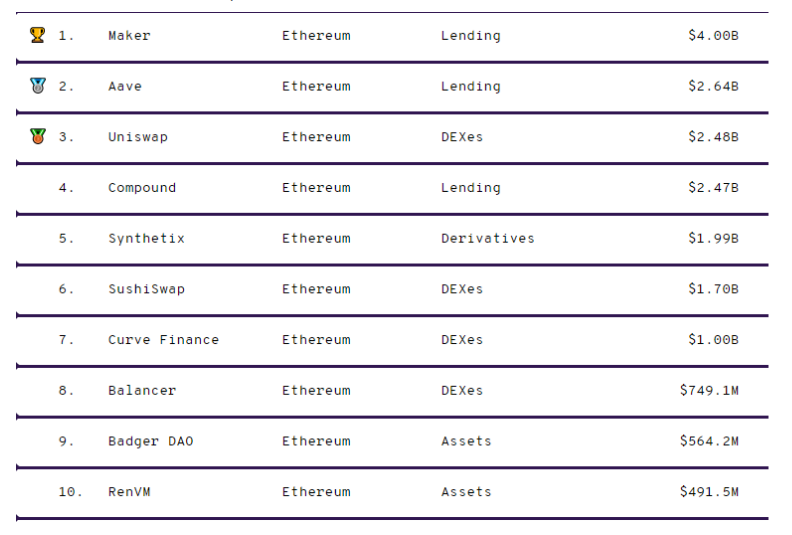

Derzeit sind Vermögenswerte in Höhe von über 13 Milliarden US-Dollar in den Top 10 der DeFi-Protokolle (Uniswap, Compound, Aave, Balancer, Curve, MakerDAO, …) eingeschlossen. Darunter befinden sich große Mengen an DAI, USDC, renBTC usw. Wenn einem von ihnen etwas passiert, wird dies zu einer massiven Welle von Vermögensliquidationen, Zahlungsausfällen und negativen Auswirkungen auf den Preis des Rests führen.

Oracle-Risiken

Synthetix erlitt am 25. Juni 2019 einen Orakelangriff, der ETH-Schäden im Wert von etwa 37 Millionen US-Dollar verursachte (nach Verhandlungen gab der Angreifer die gestohlenen Gelder zurück).

Am 18. Februar 2020 nutzte ein Angreifer einen Blitzkredit, um den Preis von sUSD auf 2 $ zu erhöhen, stellte sUSD als Sicherheit auf bZx bereit, um 2400 ETH zu leihen, verließ dann eine Position auf bZx und behielt es mit einer Hypothek. Seitdem nehmen Orakelangriffe zu (Harvest, Value DeFi), was das Risiko von Orakel in DeFi unterstreicht.

Chainlink spielt eine zentrale Rolle für führende DeFi-Projekte wie (Aave, Synthetix und Yearn,..) und wenn es ein größeres Problem mit diesem führenden Orakel-Projekt gibt, wird es das gesamte System betreffen.DeFi eco.

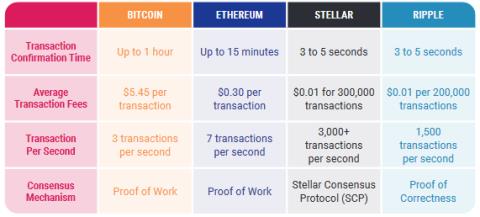

Überlastungsrisiko des Ethereum-Netzwerks

Wie Sie heute bei der Skalierbarkeit von Ethereum gesehen haben, ist das Netzwerk nicht bereit für den globalen Handel. Einige Projekte wie Perpetual Protocol oder Aavegotchi mussten den Zeitplan für den Start des Mainnets wegen hoher Gasgebühren verschieben. Die hohen Gasgebühren werden Transaktionen sowie damit verbundene Aktivitäten auf DeFi (wie Vermögensliquidation oder Hypothek) sehr schwierig machen.

Risiken in DeFi begrenzen

Wie in Teil 1 der Serie erwähnt, ist Level 1 bis Level 3 des DeFi-Stacks die Grundlage, die sich direkt auf das gesamte DeFi auswirkt. Wenn wir also über Risikominderung nachdenken, sollten wir uns hauptsächlich auf diese Ebenen konzentrieren, die als einige Kriterien zur Minimierung des Risikos bei der Projektauswahl betrachtet werden können.

Hypotheken-Token

Die meisten DeFi-Protokolle verwenden die gleichen Arten von Sicherheiten (DAI, USDC, USDT, wBTC, aToken, cToken usw.), sodass Projekte die mit Vermögenswerten verbundenen Risiken auf verschiedene Weise reduzieren können, z.

- Begrenzen Sie die Höhe der im Protokoll verwendeten Sicherheiten. Obwohl der Kompromiss darin besteht, dass es weniger Benutzer geben wird, werden systemische Risiken verringert.

- Es werden nur transparente und geprüfte Stablecoins (USDC, PAX) akzeptiert.

- Die Bedingungen für die Annahme von Immobilien als Sicherheiten schrittweise verbessern.

- Balance, begrenzen Sie den Unterschied im Verhältnis zwischen den Sicherheiten.

- Hypothekenversicherung kaufen.

Orakel

Oracle ist die Hauptursache für Angriffe auf das DeFi-Protokoll. Die Top-DeFi-Namen verlassen sich entweder auf die von Chainlink bereitgestellten Preisdaten oder verwenden das LINK-Token in ihrem Protokoll. Wenn beim „Orakelkönig“ etwas schief geht, wird dies definitiv ein tödlicher Schlag für DeFi sein.

Um das durch Oracle verursachte Risiko zu begrenzen, kann das Projekt Durchschnittspreisdaten von vielen Oracle-Anbietern wie Chainlink, Band, Nest usw. erhalten.

Fähigkeit, Transaktionen durchzuführen

In Teil 1 habe ich Ihnen von der Bedeutung der Fähigkeit erzählt, Transaktionen im DeFi-Protokoll durchzuführen.

"Mit zunehmendem Wachstum von DeFi wird ihr System immer komplexer. Moderne DeFi-Protokolle müssen nicht nur Transaktionen senden und Token empfangen, sondern auch viele Transaktionen durchführen, um Probleme zu lösen. verschiedene Themen wie: Finden und Speichern von Sicherheitensalden, Berechnung von Hypothekenzinsen, Verarbeitung Oracle-Preisdaten, Liquidationen durchführen, Stake-Belohnungen verteilen, Hebel berechnen, ..."

Mit der steigenden Nachfrage nach Protokollen auf Ethereum wird die Fähigkeit, Transaktionen durchzuführen, eines der Hauptanliegen sein.

Es gibt mehrere Lösungen, die DeFi-Primitive verwenden können, um das Risiko zu überwinden, eine Transaktion nicht ausführen zu können.

1. Layer-2-Lösungen

- Optimistische Roolups erben die Sicherheit von Layer 1, hohen Durchsatz, geringe Latenz und günstige Gasgebühren, aber lange Wartezeiten, um Vermögenswerte einzuzahlen oder abzuheben.

- Sidechains wie SKALE oder MATIC haben einen hohen Durchsatz, geringe Latenz, günstige Gasgebühren und schnelle Ein- und Auszahlungen, aber sie haben nicht das gleiche Sicherheitsniveau wie Layer 1 von Ethereum.

2. Schicht-1-Lösungen

- Solana , Near, Avalanche sind Blockchains, die hochgradig skalierbar und billig sind, denen jedoch die Benutzerbasis und die profitablen Teile fehlen, die Ethereum erfolgreich machen.

3. Erstellen Sie Bots, um bei der Liquidation zu helfen

- KeeperDAO ermöglicht es Benutzern, Belohnungen durch die Liquidation von Vermögenswerten zu erhalten, andere Projekte können ihr eigenes Mini-„KeeperDAO“ erstellen, um bei der Durchführung der Liquidation nicht von einer Person abhängig zu sein.

4. Mining-Pools können Transaktionen auf Blöcken priorisieren. Einfach ausgedrückt, bei der Ausgabe von Token an den Pool wird die Transaktion priorisiert, wenn die Transaktionsadresse einen Pool von Token enthält.

5. Gasmarken. Sie schürfen Gas-Token, wenn die Gasgebühren niedrig sind, und tauschen sie um, wenn die Gasgebühren hoch sind, um die Transaktionskosten zu minimieren.

Zusammenfassung des Inhalts

Es gibt viele verschiedene DeFi-Protokolle, aber die meisten von ihnen haben ein gemeinsames Muster.

- Es gibt einen Pool, der Sicherheiten im Vertrag zum Handeln oder Leihen von Vermögenswerten enthält.

- Derivat- oder Leih-/Leihprotokolle verwenden Oracle, um Preisdaten für den Vertrag bereitzustellen.

- Wenn Vermögenswerte zu liquidieren sind, führt ein Dritter die Liquidation durch und erhält einen Teil des Gewinns.

Daher habe ich Ihnen in dem Artikel einen Rahmen zur Verfügung gestellt, um die Hauptrisiken in DeFi (1) Sicherheitenrisiko, (2) Oracle-Risiko (3) Potenzielles Risiko bei der Durchführung von Transaktionen und der Liquidation von Vermögenswerten zu kontrollieren.

Da DeFi immer weiter entwickelt wird, muss das Entwicklungsteam tiefer nachdenken, Maßnahmen finden und anwenden, um die oben genannten Risiken zu überwinden, der Cashflow wird in diejenigen fließen, die die Frage „Prognose“ beantworten können, vor wie das Projekt die Benutzer schützen wird Oracle-Probleme oder Netzwerküberlastung?”. Die Antworten auf die oben genannten Fragen werden der große Unterschied zwischen Gewinnern und Verlierern in einem wettbewerbsorientierten DeFi-Raum sein.

Epilog

Verstehen Sie die Teile, aus denen DeFi besteht, kennen Sie die Hauptrisiken, die das Projekt betreffen, und wie Sie sie begrenzen können. Dies sind großartige Tools, die Sie bei der Suche nach Investitionsprojekten unterstützen.

Bezugsquelle: Der DeFi Stack