Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Warum habe ich die Protocol/Dapp Operation Model Series geschrieben?

Zu den TOP 5 DEXs auf Ethereum gehören derzeit: Uniswap, Curve, SushiSwap, Balancer, Bancor. Diese 5 DEXs dominieren über 80 % des DEX-Marktes auf Ethereum.

Aber haben Sie sich jemals gefragt, warum diese 5 Namen an der Spitze der DEX-Reihe stehen?

Obwohl der DEX-Markt sehr umkämpft ist, haben die oben genannten 5 DEXs immer noch ihre eigenen Stärken, die kein anderes AMM haben kann:

- Uniswap : Einer der ersten AMMs, mit einer großen und loyalen Community, dessen Waffe Uniswap V3 die DeFi-Marktlandschaft verändern könnte.

- Curve Finance : TVL, die aktuelle Nummer 1 unter den Stablecoin-Handelsplattformen, hat einst Uniswap übertroffen und expandiert auf andere Plattformen wie Polkadot, Polygon, ...

- SushiSwap : Nicht nur ein Fork von Uniswap, wenn es zu Sam zurückkehrt, ein AMM mit allen notwendigen Funktionen für Benutzer wie Farming, Staking, Lending. Bald gibt es auch Miso, die IDO-Plattform auf SushiSwap.

- Balancer : Liquiditätspool aus vielen Vermögenswerten, LBP-Trend (Liquidity Bootstrapping Pool) macht den Projektstart fairer.

- Bancor : Einzigartiges DEX-Modell, kettenübergreifende Unterstützung, Lösung des Problems des unbeständigen Verlusts für Liquiditätsanbieter.

Der Aufbau, der Wettbewerb und die kontinuierliche Weiterentwicklung von DeFi von Zeit zu Zeit ist meiner Meinung nach der entscheidende Faktor, der dazu beiträgt, dass diese 5 DEXs bis heute bestehen bleiben.

Da DeFi sehr schnell geht, ist dies ein offener, dezentralisierter und fairer Raum, nur wirklich innovative Projekte, die Werte für die Gemeinschaft schaffen, können überleben und gedeihen.

Deshalb schreibe ich die Serie zur Analyse des Betriebsmodells eines Protokolls, um Ihnen zu helfen, Protokolle besser zu verstehen, wie ein Projekt funktioniert, um zu verstehen, warum sich ein Projekt in einer solchen Position befindet. Ist es unterbewertet oder überbewertet?

In diesem Teil werde ich das Betriebsmodell von AMMs, der Grundlage des DeFi-Ökosystems, analysieren, um Ihnen zu helfen, den Ursprung zu verstehen, bevor ich zu anderen komplexen Modellen komme.

Damit kommen wir zum Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM. Am Ende des Artikels finden Sie eine Zusammenfassung der Highlights des Modells von Uniswap V2 und der zukünftigen Möglichkeiten.

Bitte beziehen Sie sich auf mehr Perspektiven für Investitionen.

Informationen zu Uniswap V2

Zuvor hatte das Coin98-Team auch eine Reihe von Artikeln, die den Funktionsmechanismus von Uniswap sowie AMM-Börsen erklärten, Sie können es noch einmal auf coin98.net lesen . Um den folgenden Inhalten besser folgen zu können, erkläre ich diesen Mechanismus noch einmal kurz:

- Uniswap V2 ist ein Automated Market Maker (AMM)-Protokoll, mit dem Benutzer jeden ERC20-Token tauschen können, indem sie einen Liquiditätspool anstelle eines Auftragsbuchs verwenden.

- Uniswap V2 ist eine Weiterentwicklung von Uniswap V1, bevor Sie auf Uniswap V1 nur von ETH => ERC20-Token handeln können, seit Uniswap V2 können Sie von ERC 20-Token <=> ERC 20-Token handeln.

Betriebsmodell des Uniswap V2-Protokolls

Die Beteiligten (Rollen)

Uniswap ist eine dezentrale Börse, es gibt keinen Vermittler zwischen der Angebotsseite und der Nachfrageseite, also wie hat Uniswap das gemacht?

Uniswap hat einfach ein Modell mit der gleichen Funktion wie ein Verkaufsautomat gebaut und dabei geholfen, die Angebotsseite und die Nachfrageseite zu verbinden.

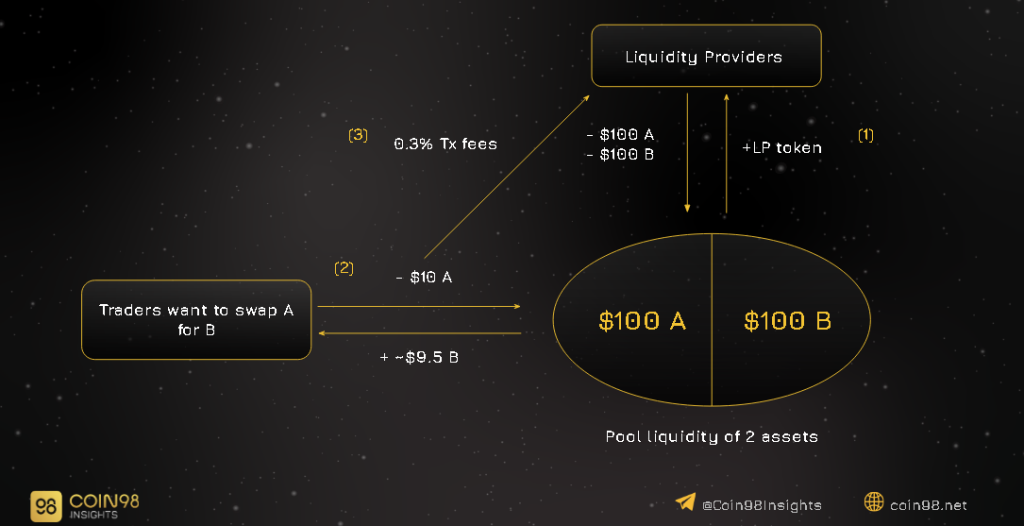

Die Teilnahme an Uniswap besteht aus 2 Hauptteilen:

- Liquiditätsanbieter : Dies ist die Partei, die Vermögenswerte bereitstellt, um Liquidität für den Markt zu schaffen.

- Benutzer (Benutzer, Händler): Benutzer können jeden ERC-20-Token handeln, wenn sie zu Uniswap kommen, im Gegenzug müssen sie 0,3% Gebühr pro Transaktion zahlen.

Arbeitsablauf

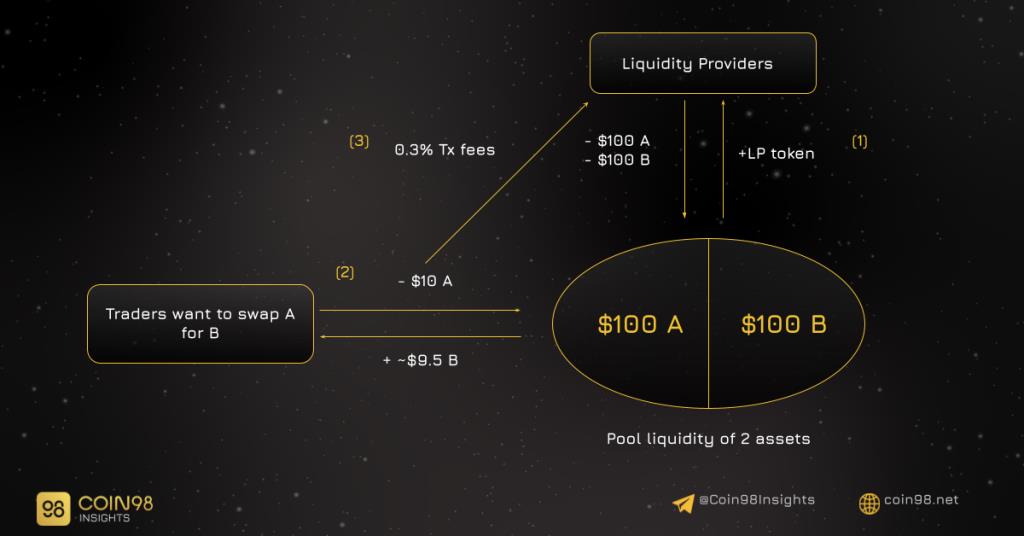

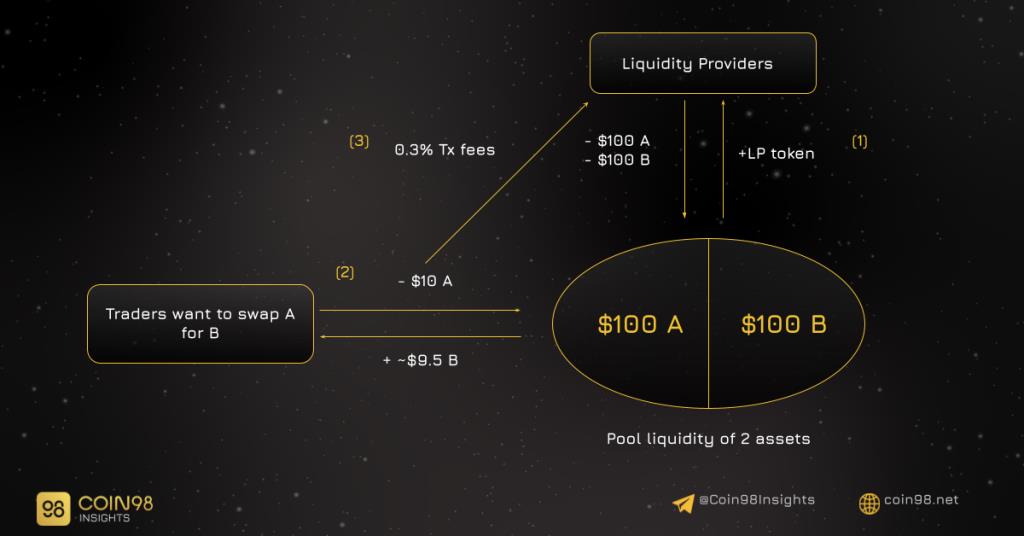

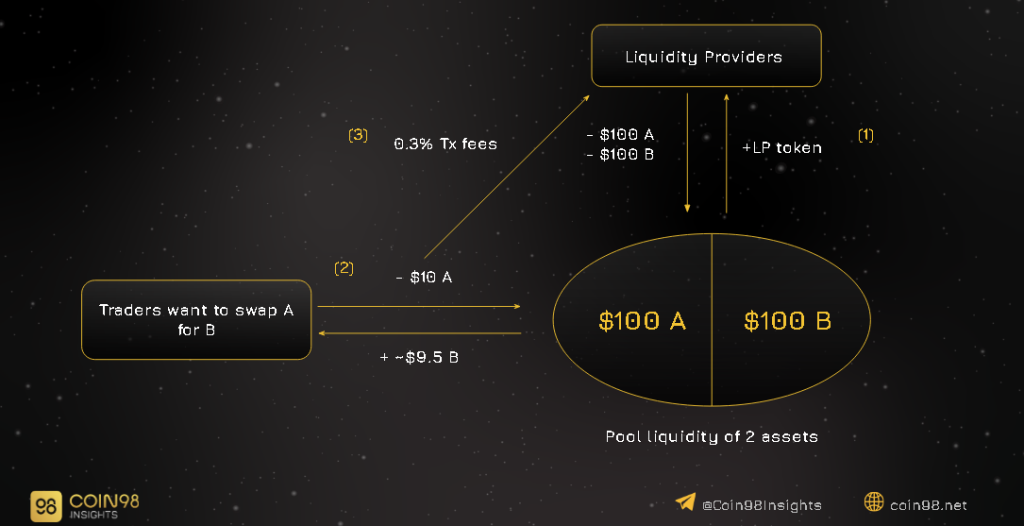

Zusammenfassend lässt sich sagen, dass das Modell von Uniswap in drei Hauptschritten wie folgt funktioniert:

- 1 Pool auf Uniswap wird 2 Arten von Vermögenswerten haben, zum Beispiel A und B, der Liquiditätsanbieter legt 2 Vermögenswerte in einem Verhältnis von 1:1 hinein. Erhalten Sie auch LP-Token, dies ist ein Token, das das Eigentum an einem Teil der Vermögenswerte im Pool darstellt.

- Händler, die von A nach B tauschen möchten, können A in den Pool legen und B erhalten.

- Uniswap erhebt derzeit eine Gebühr von 0,3 % pro Transaktion, die an Liquiditätsanbieter gezahlt wird.

Durch dieses Modell können Sie sehen:

- Die Angebotsseite (Liquiditätsanbieter) und die Nachfrageseite (Händler) konnten sich treffen, ohne dass Zwischenhändler eingeschaltet werden mussten. Und teilen Sie trotzdem die Vorteile füreinander.

- Uniswap ist kein Vermittler für Transaktionen, sondern hat Algorithmen entwickelt, die nach vorgegebenen Programmen laufen und dafür sorgen, dass alles reibungslos abläuft, ohne dass ein Dritter erforderlich ist, wodurch ein wirklich dezentralisierter Börsenmarkt geschaffen wird.

Algorithmus auf Uniswap

Uniswap ist ein AMM - Automated Market Maker (Automatisierter Market Maker).

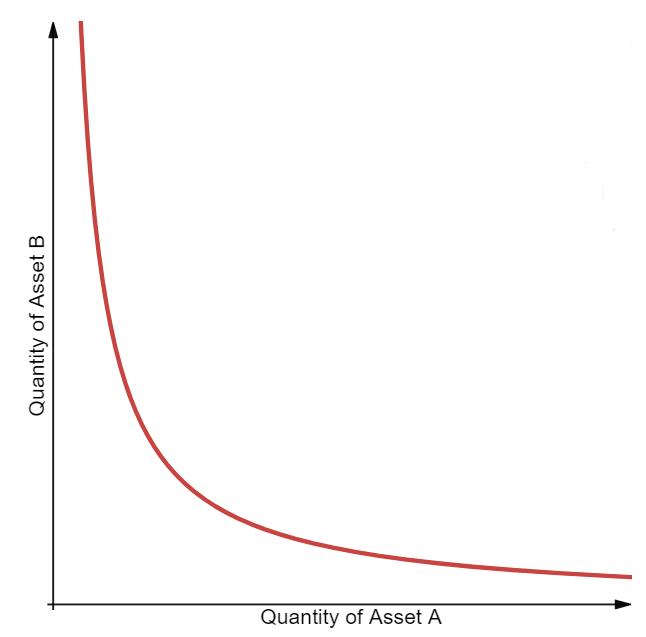

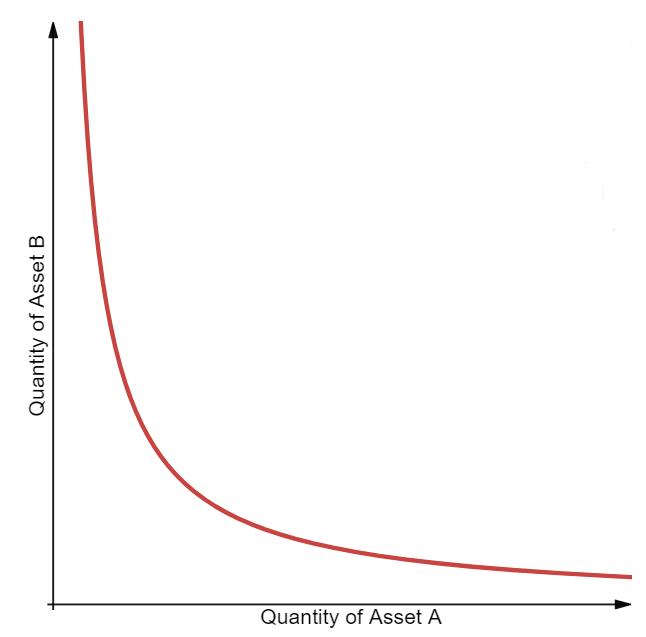

AMMs sind eigentlich Kurven, die von mathematischen Modellen generiert werden. Bei Uniswap wäre die mathematische Formel:

x * y = k

Da drin:

- x ist die Anzahl der Token A.

- y ist die Anzahl der Token B.

- k ist der Gesamtwert von Pool A/B.

Dann bildet die Liquidität im Pool eine Kurve wie diese, wobei die vertikale Spalte die Anzahl der Token B und die horizontale Spalte die Anzahl der Token A ist.

Es scheint immer noch ein bisschen verwirrend, oder?

Zum Beispiel:

Nehmen wir an, der Pool wird mit dem Namen ETH/DAI mit 10 ETH und 1000 DAI erstellt.

Wir werden haben: x * y = k ⇔ 10*1000 = 10.000.

Preis von 1 ETH = 100 DAI und Preis von 1 DAI = 0,01 ETH.

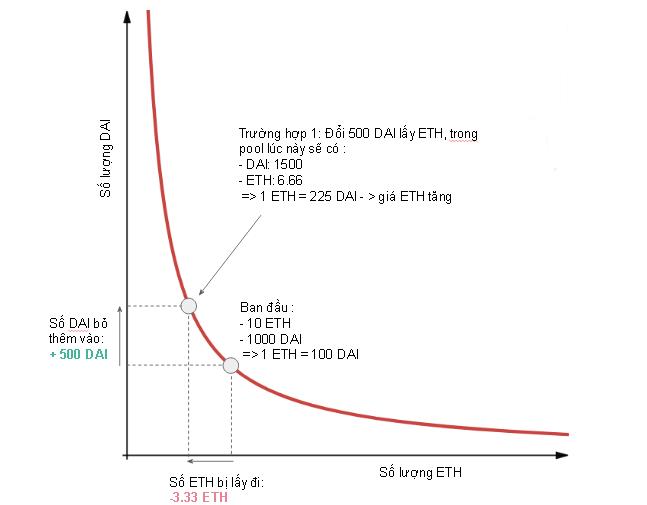

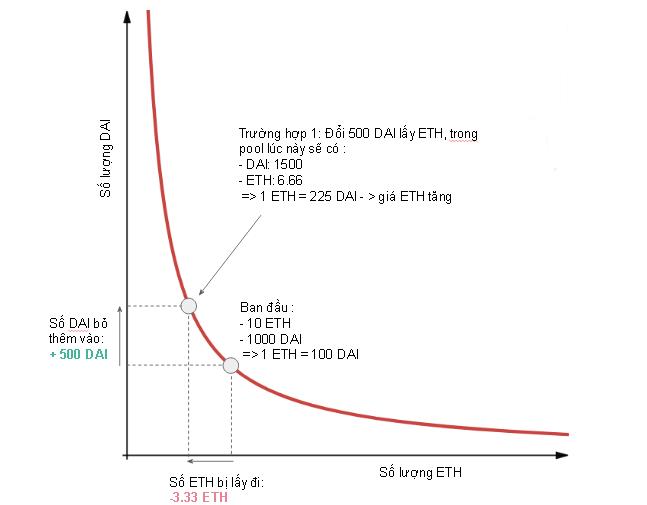

Fall 1: DAI gegen ETH tauschen

Trader A tritt in diesen Pool ein und tauscht 500 DAI + 0,3% Gebühr gegen ETH.

=> y' = 500 + 1000 = 1500 DAI.

k bleibt unverändert, ist immer noch gleich 10.000.

=> x' = 6,66 ETH.

Daraus folgt, dass der Händler x - x' = 10 - 6,66 = 3,33 ETH erhält, was einem Wert von 500 DAI entspricht.

=> Preis 1 ETH = 150 DAI, 50% Erhöhung vom ursprünglichen Preis.

Hinweis: Eine Gebühr von 0,3 % wird dem Pool wieder hinzugefügt, nachdem der Swap den Wert von k geändert hat.

Abbildung für Fall 1

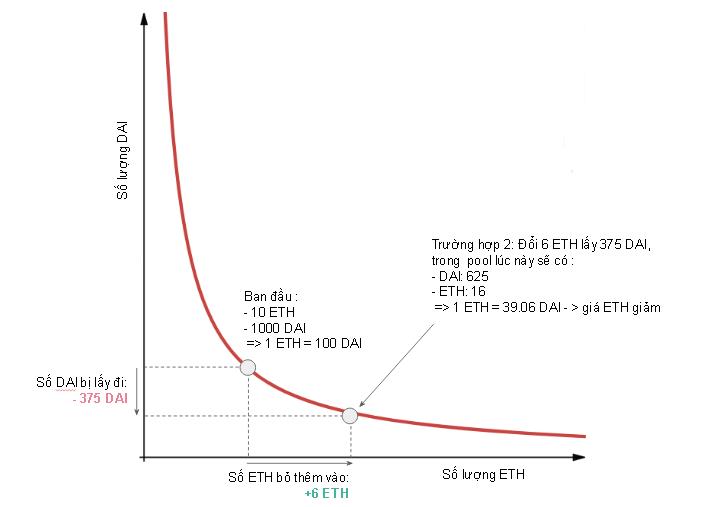

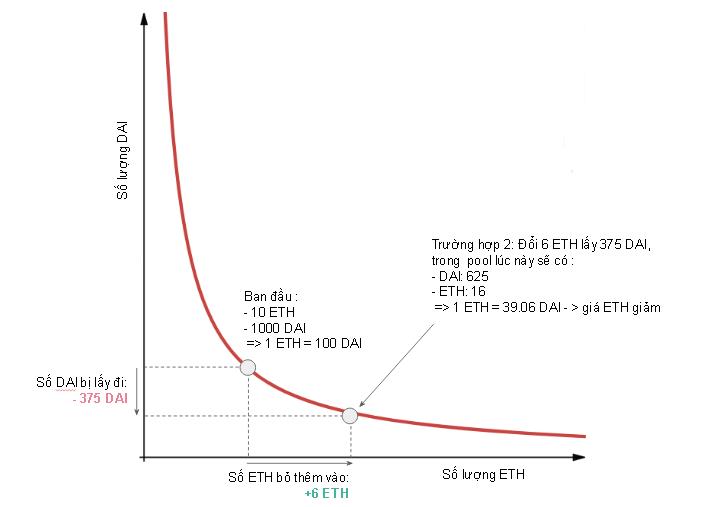

Fall 2: ETH gegen DAI tauschen

Händler B verkauft 6 ETH im Austausch für DAI.

=> x' = 10 + 6 = 16.

=> y' = 10.000/16= 625.

Der Händler erhält also y - y' = 1000 - 625 = 375 DAI, was einem Wert von 6 ETH entspricht.

=> Preis von 1 ETH = 62,5 DAI, 37,5 % Rückgang gegenüber dem ursprünglichen Preis.

Hinweis: Wenn die Slippage zu groß ist, gibt Uniswap eine Warnung aus, bevor Sie mit dem Austausch fortfahren, und zeigt eine Meldung an.

Abbildung für Fall 2

Poolmodell auf Uniswap

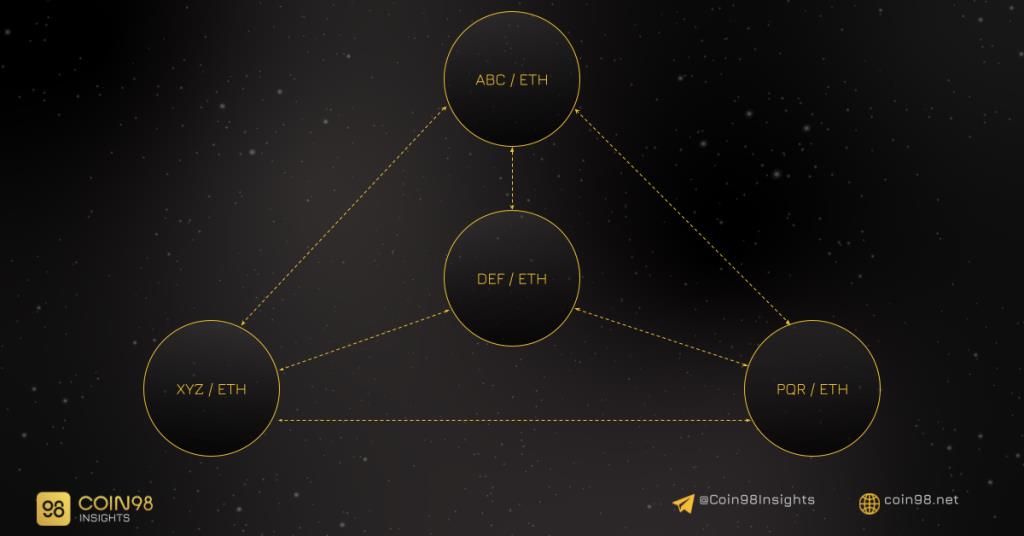

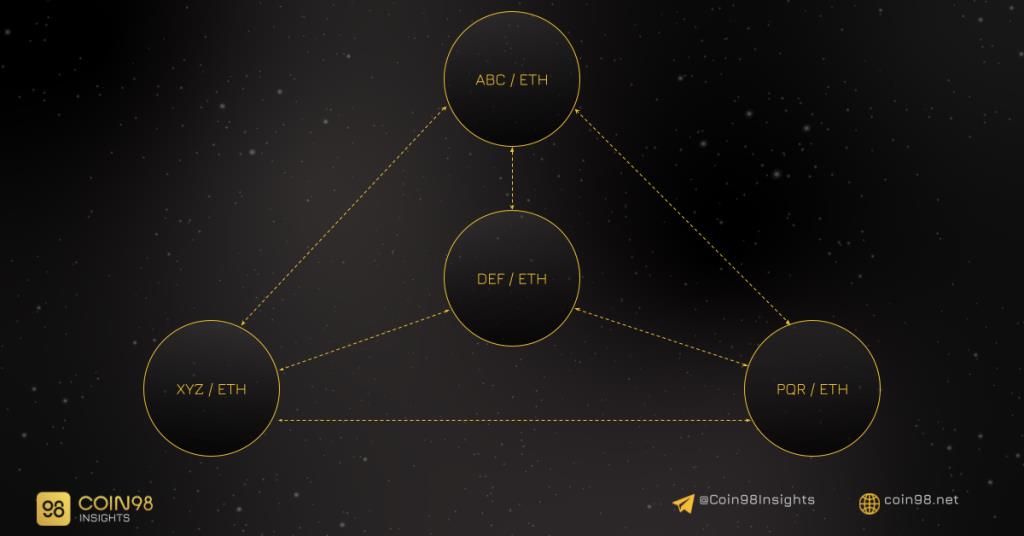

Pools auf Ethereum sind meistens an Ethereum gebunden, dafür gibt es zwei Hauptgründe:

- Uniswap verwendet ein Pool-Modell mit einem Verhältnis von 50:50: Die meisten Pools, 50 % werden ETH sein, 50 % werden ERC-20-Token sein, die Investoren handeln möchten.

- ETH wird in Uniswap als gemeinsame Währung verwendet : Ähnlich wie bei den normalen Aktivitäten von Brüdern und Schwestern verwenden alle Brüder die gemeinsame Währung VND, um den Kauf von Waren zu erleichtern, in Uniswap ist die gemeinsame Hauptwährung ETH.

- ETH wird der Verbindungspunkt sein, der dabei hilft, die Pools miteinander zu verbinden: Sie besitzen ABC-Token und möchten mit jedem Token auf Uniswap tauschen, zum Beispiel Token XYZ, Sie werden nur 2 Routen durchlaufen: ABC => ETH => XYZ. Je weniger Routen Sie durchlaufen, desto geringer sind Ihre Wechselkosten.

Wie erfasst Uniswap den Wert für UNI-Token?

In den ersten 3 Jahren seit seiner Einführung und selbst als Uniswap V2 mit mehr Dienstprogrammen veröffentlicht wurde, hat Uniswap nicht nur keinen einzigen Dollar an Einnahmen verdient, sondern auch ohne einen einzigen Master-Token betrieben, das Projekt funktioniert kostenlos. Das Projekt glaubt, dass Uniswap ohne einen nativen Token immer noch funktioniert und sehr gut funktioniert.

Bis Sushiswap, die Fork-Version von Uniswap, geboren wurde und Uniswap bewies, dass das Native-Token zum Bootstrap des Projekts verwendet werden kann, brachte Uniswap dann sein eigenes Token auf den Markt.

UNI wurde am 16. September zum Preis von 1 $ eingeführt und stieg schnell auf die Preisspanne von 9 $, nachdem es nur wenige Stunden nach dem Start des Tokens an fast allen großen Börsen wie Binance, Coinbase, Huobi, Okex usw. notiert wurde . Es ist ersichtlich, dass das Interesse am UNI-Token groß ist.

In der Uniswap V2-Version werden UNI-Token für drei Hauptzwecke verwendet:

- Governance : Dies ist die Hauptfunktion des UNI-Tokens, in einer großen Community wie Uniswap spielt die Governance-Funktion eine sehr wichtige Rolle.

- Bereitstellung von Liquidität : Sie können UNI-Token kaufen, um Liquidität bereitzustellen. Derzeit gibt es 6 UNI-Pools auf Uniswap mit TVL ~ 300 Mio. USD und APY von 4 % bis 12 %.

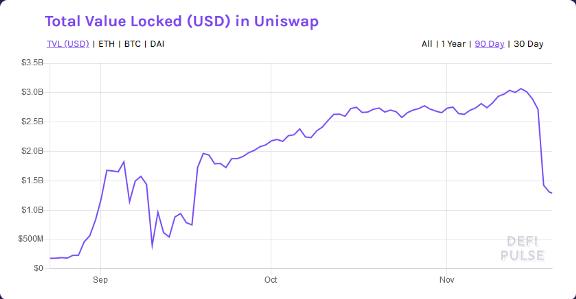

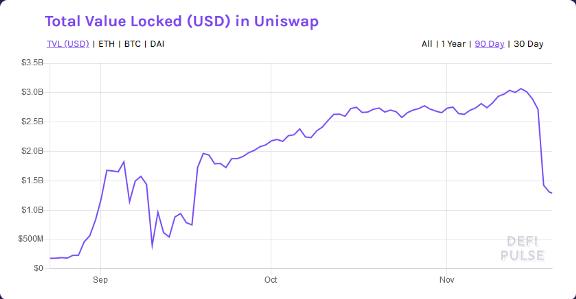

- Liquidity Mining Rewards : In der ersten Phase der UNI-Token-Einführung implementierte Uniswap das Liquidity Mining -Programm , das Anreize für die Bereitstellung von Liquidität und den Erhalt von UNI-Token bietet. Dieses Programm endete jedoch in nur 3 Monaten, was große Auswirkungen auf Uniswap hatte, da eine große Menge an Liquidität abgezogen und an andere direkte Wettbewerber wie SushiSwap übertragen wurde.

Im Allgemeinen erfasst Uniswap in Uniswap V2 den Wert für UNI-Token mithilfe der Governance-Funktion und generiert eine Kaufnachfrage für UNI-Token durch Liquiditätspools. Dies sind immaterielle Werte und spiegeln den aktuellen Preis von 35 USD für UNI-Token sicherlich nicht vollständig wider.

Meiner Meinung nach entspricht der Preis von UNI von 35 USD:

35 $/UNI = Gegenwärtiger Wert des UNI-Tokens (Governance + Provision) + Erwarteter zukünftiger Wert (Uniswap V3).

Der zweite Teil dieser Formel (Future Expected Value) ist meiner Meinung nach sehr wichtig, ist der Hauptgrund für den aktuellen Preis von 35 $, erklärt, warum Uniswap seit jeher die Nummer 1 DEX der Welt ist.

Möglichkeiten in Uniswap V3

Zurück zum Betriebsmodell Uniswap V2.

Wie Sie sehen können, stammen die Einnahmen von Uniswap aus Transaktionsgebühren von 0,3 %. Allerdings wurden 100 % der Transaktionsgebühren an Liquiditätsanbieter zurückerstattet, sodass Uniswap oder insbesondere UNI-Inhaber derzeit noch keinen Gewinn aus diesem Betriebsmodell erzielt haben.

In der Version UNI V3 hat Uniswap damit begonnen, einen Teil der Transaktionsgebühr von 0,3 % auf die Schatzkammer des Projekts zu erheben , wie diese Einnahmen auf den spezifischen UNI-Inhaber aufzuteilen sind, wurde nicht erwähnt. Dies hat sich jedoch auch positiv auf den Preis von UNI im letzten 1 Monat ausgewirkt, was ich im nächsten Teil des Projekts im Detail analysieren werde.

Was die Aufteilung der Einnahmen für UNI-Inhaber betrifft, so glaube ich, dass dies definitiv bald in der Zukunft geschehen wird, solange ein vernünftiger Vorschlag gemacht wird, wird dies in Erfüllung gehen.

Glaube an Uniswap V3 in der Community

Die Geschichte von Uni V3 wurde seit Oktober und November letzten Jahres erwähnt, aber erst im März dieses Jahres enthüllte das Projekt das Modell von Uniswap V3.

Unten ist ein Diagramm, das die Gewinne zwischen 2 Token UNI und SUSHI vergleicht. Wenn Sie sich das Diagramm ansehen, können Sie sehen, wie groß das Vertrauen der Community in UNI V3 ist:

- Bevor das Projekt angekündigt wurde : Uniswap hatte absolut keine Updates, während SushiSwap sehr schnell ging und ständig neue und verbesserte Produkte auf den Markt brachte. Jeder denkt, SushiSwap wird Uniswap übertreffen, Coin98 denkt auch, wir haben Uniswap und SushiSwap verglichen, Sie können es hier lesen . Bei genauerer Betrachtung des Preises ist der Preis des UNI-Tokens in diesem Zeitraum jedoch immer noch stark gestiegen und dem SUSHI-Token nur um einige zehn Prozent unterlegen.

- Nachdem das Projekt angekündigt wurde: Man kann sagen, dass dies eine Belohnung für UNI-Token-Fans ist, hat das Projekt den SUSHI-Token im letzten 1 Monat schnell umgedreht. Offensichtlich ist der Einfluss von Uniswap V3 sehr groß, das werde ich in der nächsten Zeit im Artikel über das Uniswap V3-Modell klären.

Fazit

Um einige Highlights im Modell von Uniswap V2 wie folgt zusammenzufassen:

- Uniswap V2 war eines der bahnbrechenden DeFi-Projekte im AMM-Bereich und ist immer noch führend.

- Durch den Aufbau eines Modells ähnlich einem Verkaufsautomaten löst Uniswap das Problem der Verbindung von Angebotsseite und Nachfrageseite, ohne Zwischenhändler durchlaufen zu müssen.

- Uniswap hat eine sehr loyale Community, die an das Projekt glaubt.

- Uniswap V2 hat derzeit keine Möglichkeit, einen bestimmten Wert für das native Token des Projekts, das UNI-Token, zu erfassen, dies wird in Uniswap V3 veröffentlicht.

Oben ist das Betriebsmodell von Uniswap V2, eines der ersten AMM-Modelle auf dem Markt. Wenn Sie Fragen zum Betriebsmodell von Uniswap haben, können Sie diese im Kommentarbereich unten kommentieren, damit ich sie beantworten und ergänzen kann.

Wir sehen uns im nächsten Artikel zur Aktivitätsmodellanalyse.