DeFi es un espacio abierto, completamente descentralizado y de competencia leal. Los proyectos en el mercado DeFi deben crear un gran valor para la comunidad para poder desarrollarse de manera sostenible y a largo plazo. AMM se considera una de las piezas importantes del rompecabezas y muchos desarrolladores de proyectos lo notan. Entonces, ¿alguna vez te has preguntado cómo funciona un AMM? Para continuar con la serie de artículos sobre el análisis del modelo operativo de Protocolos/DApps, hoy TraderH4 analizará el modelo operativo de Uniswap V2, el AMM gigante en el mercado financiero descentralizado.

Alguna información para saber sobre Uniswap V2

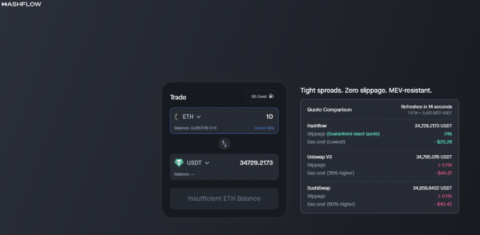

Uniswap es un protocolo de Creador de Mercado Automatizado ( AMM ) basado en Ethereum Blockchain que permite a los usuarios intercambiar entre tokens ERC-20.

Puede encontrar más información básica sobre Uniswap en el análisis de datos en cadena de Uniswap aquí .

Uniswap V2 es un paso adelante de Uniswap V1, en V2 puede intercambiar (intercambiar) entre tokens ERC-20. Uniswap utiliza un grupo de liquidez en lugar de un libro de pedidos.

Leer más: Guía completa de Uniswap 2021.

Uniswap V2 Modelo de operación

Componentes que participan en el modelo

Proveedor de liquidez (LP) para abreviar: actúa como suministro, proporcionando activos para crear liquidez para el mercado.

Usuario (Usuario/Comerciante): actuando como fuente de demanda, los usuarios pueden intercambiar cualquier token ERC-20 en Uniswap y pagar una tarifa del 0,3 % por transacción.

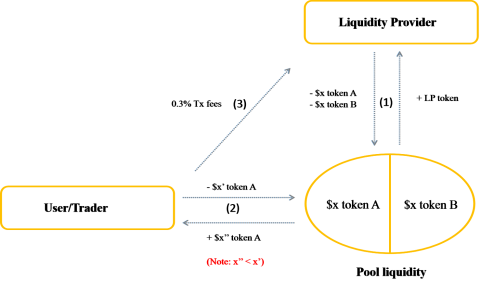

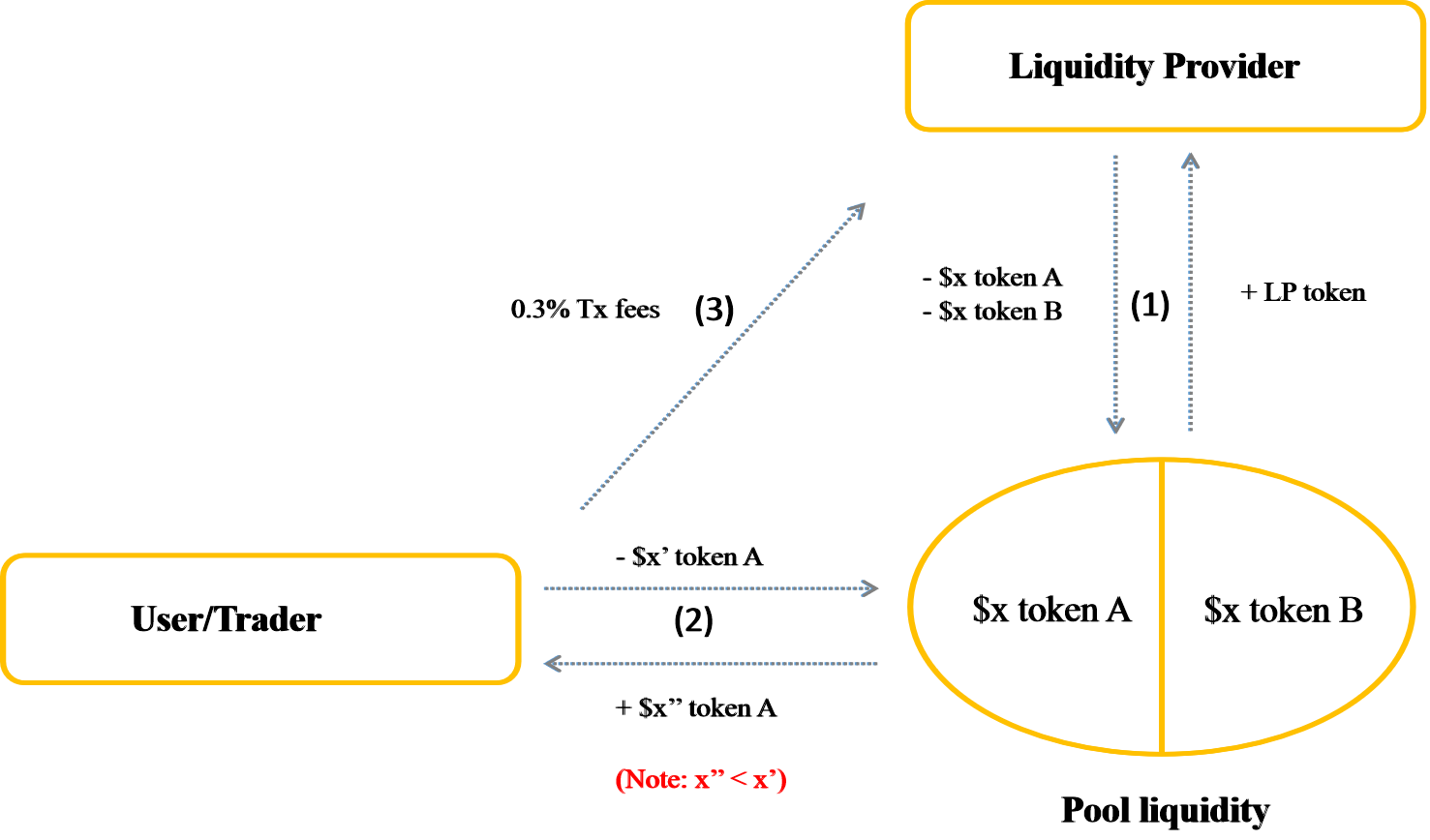

El proceso de operación del modelo Uniswap se describe en 3 pasos principales:

Paso 1: El proveedor de liquidez (LP) proporcionará 2 tipos de activos (A y B) al grupo de liquidez respectivo (A/B) en Uniswap con una proporción de 1:1. Luego reciba el token LP, este token representa la propiedad de una parte de los activos en ese grupo.

Paso 2: Los usuarios (Usuario/Comerciante) que deseen intercambiar (intercambiar) el token A por el token B deben colocar el token A en el grupo correspondiente y recibir el token B.

Paso 3: por cada transacción de intercambio, el usuario debe pagar una tarifa de transacción del 0,3%, esta tarifa se pagará al proveedor de liquidez (LP).

Para que sea más fácil de imaginar, lo ilustraré en la imagen a continuación.

Uniswap V2 Modelo de operación

A través del modelo, se puede ver que:

El modelo no tiene intermediarios, pero aún es posible conectar el lado de la oferta (LP) y el lado de la demanda (usuario/comerciante), quienes comparten beneficios entre sí.

Para conectar la oferta y la demanda, Uniswap crea algoritmos, programados de acuerdo con programas predefinidos, haciendo que todas las operaciones se desarrollen sin problemas sin la necesidad de un tercero y creando así un intercambio. Traducción completamente descentralizada.

Leer más: ¿ Qué es PancakeSwap y qué saber sobre el token CAKE?

El algoritmo Uniswap utiliza

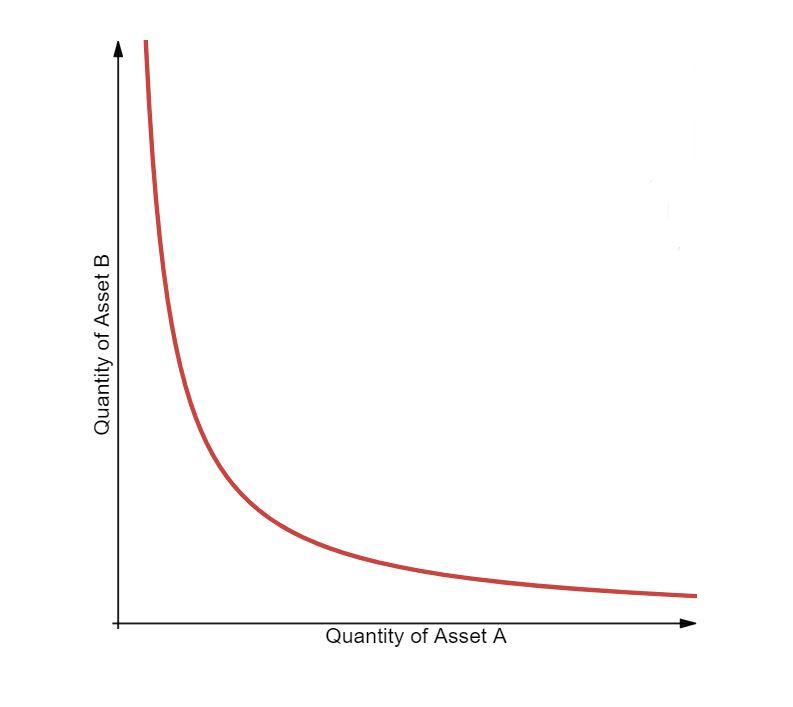

El algoritmo de Uniswap se basa en la fórmula: x * y = k.

Ahí:

- x es el número de fichas A.

- y es el número de fichas B.

- k es la liquidez total del pool A/B.

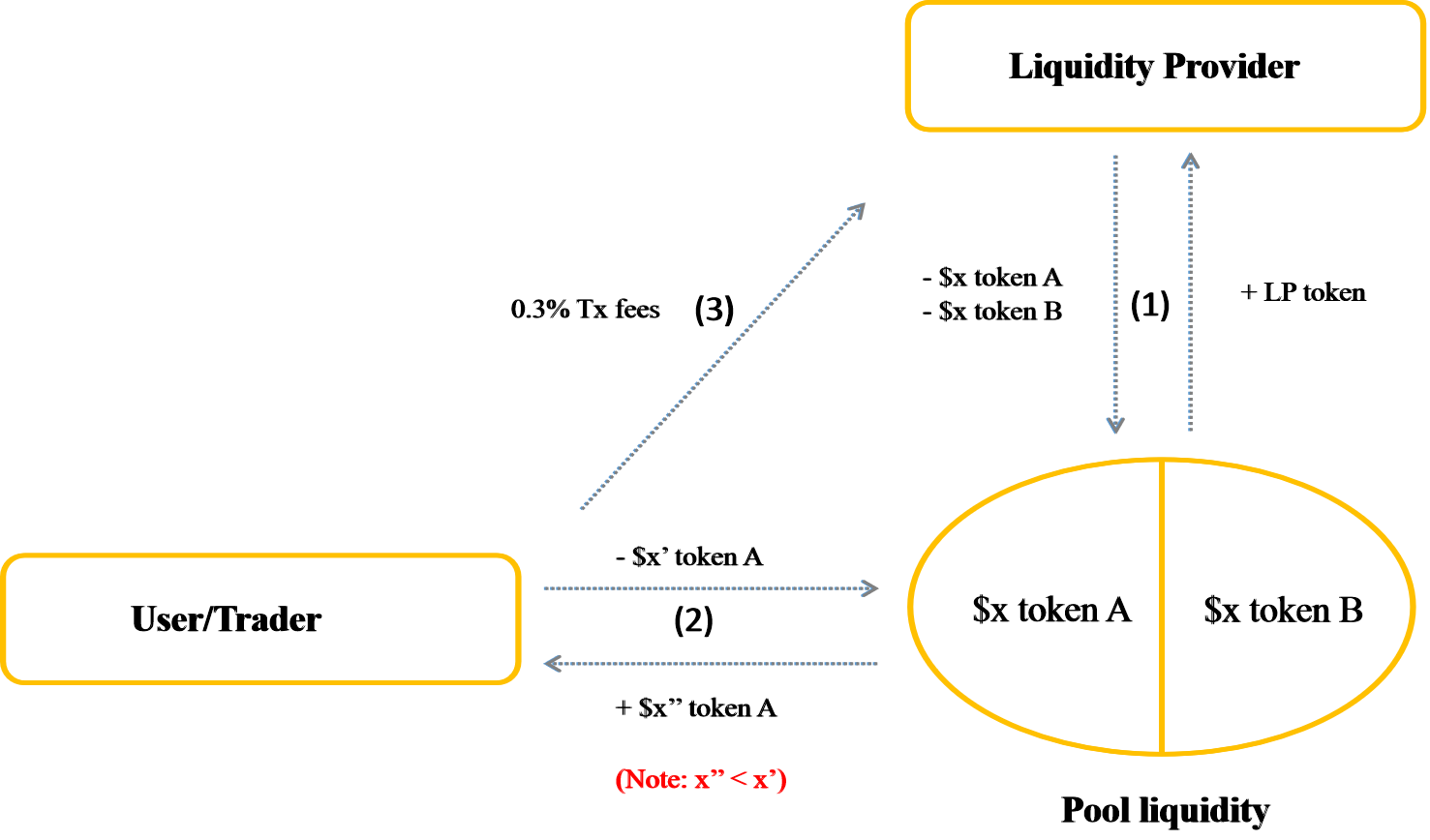

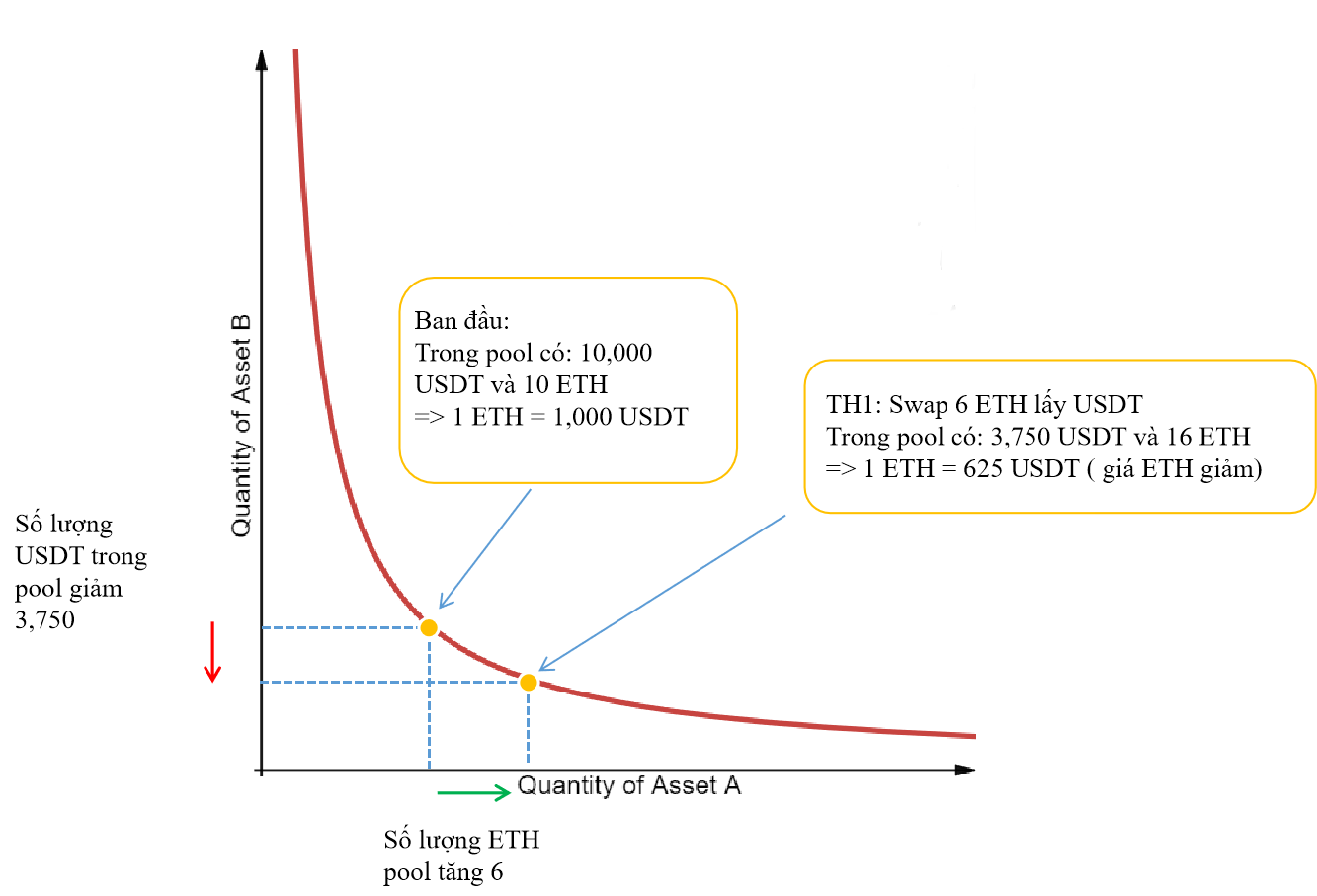

Luego, la liquidez en el Pool formará una curva como se muestra a continuación, siendo el eje vertical el número de Token B y el eje horizontal el número de Token A.

El algoritmo Uniswap utiliza

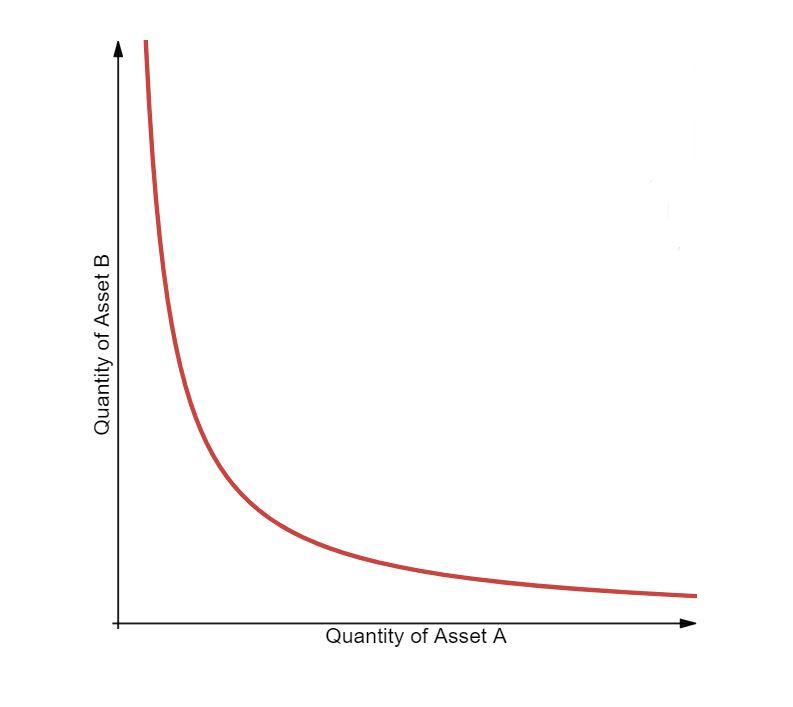

Entonces, ¿qué sucede cuando hay una transacción? Tomaré el par ETH/USDT como ejemplo para que lo visualices fácilmente:

Nota: el precio en el ejemplo que asumo es el precio ideal, pero de hecho el precio dependerá de las fluctuaciones del mercado, puede consultar los precios de las criptomonedas en Coingecko o Coinmarketcap.

Digamos que el grupo se crea a partir del par ETH/USDT con 10 ETH y 10 000 USDT para 1 ETH = 1000 USDT y 1 USDT = 0,001 ETH.

Entonces la liquidez total en el pool: x * y = k ⇔ 10 * 10,000 = 100,000.

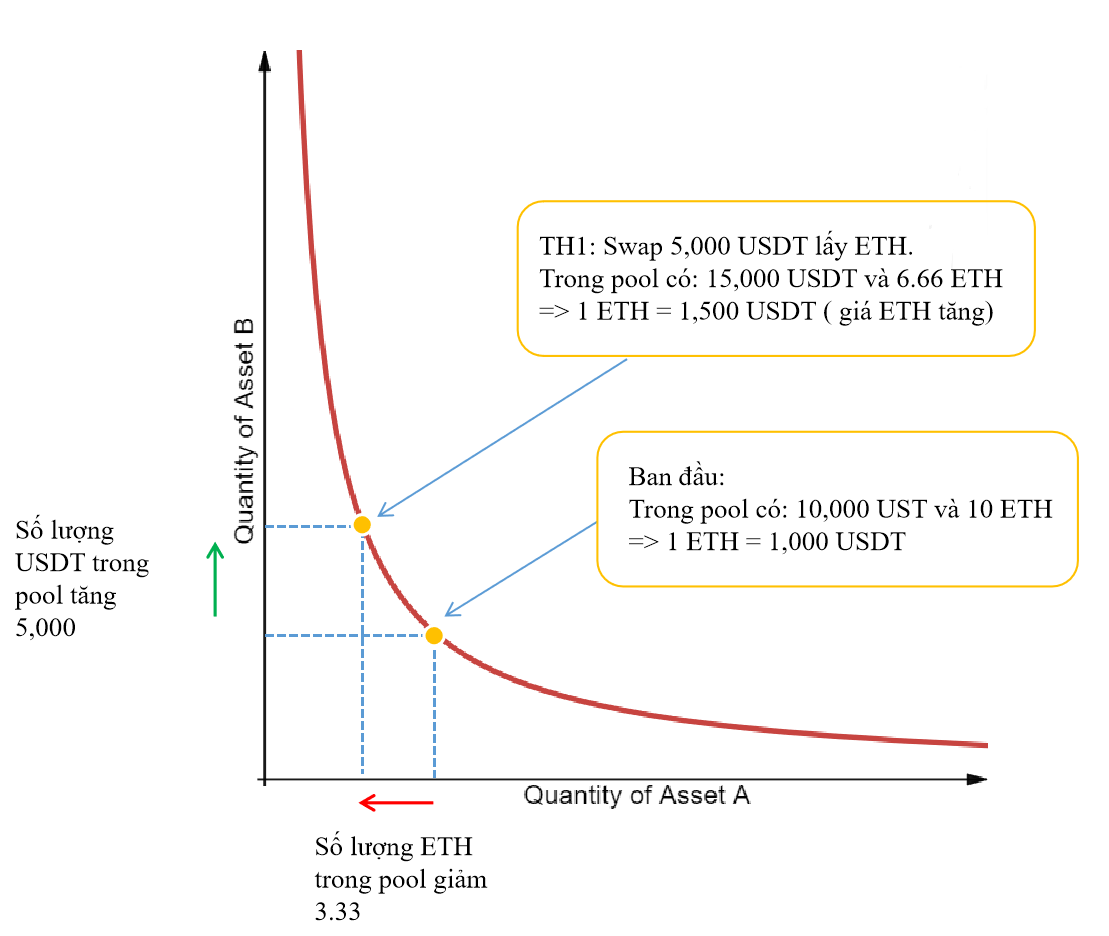

- Caso 1: Intercambiar USDT por ETH

Me uniré a este intercambio de grupo de 5000 USDT y pagaré una tarifa del 0,3 % a cambio de ETH.

=> y' = 5,000 + 10,000 = 15,000 USDT

Con k = 100.000 sin cambios.

=> x' = 6,66 ETH,

Así recibiré la cantidad de ETH = x - x' = 10 - 6,66 = 3,33, con un valor equivalente a 5.000 USDT => 1 ETH = 1.500 USDT, un incremento del 50% respecto al valor original.

Cambia USDT por ETH

¿Por qué está subiendo el precio de ETH?

Se puede entender simplemente que aumenté la parte de USDT y disminuí la parte de ETH del grupo, por lo que la razón por la que el precio de ETH aumentó es porque la cantidad de ETH en el Pool después de que hice el Swap disminuyó pero la liquidez total (k) siempre es 1 constante, lo que hace que el precio de ETH aumente en comparación con el original.

Nota: la tarifa del 0,3 % se volverá a agregar al grupo después de que el intercambio cambie el valor de k.

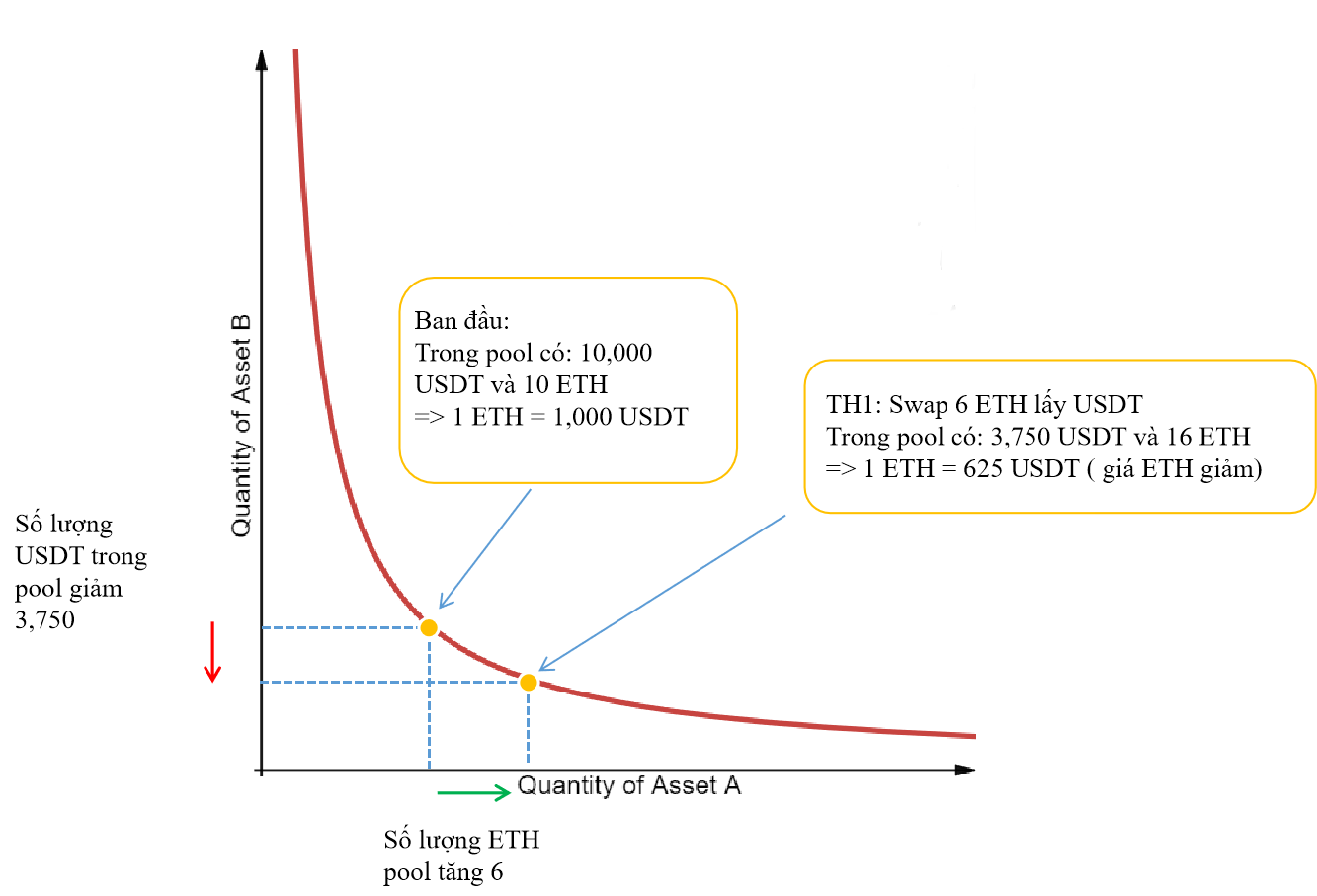

- Caso 2: Intercambiar ETH por USDT

Iré a este grupo para intercambiar 6 ETH por USDT.

=> x' = 10 + 6 = 16 ETH,

Con k = 100.000 sin cambios.

=> y' = 6250 USDT

Entonces recibiré la cantidad de USDT = y - y' = 10,000 - 6,250 = 3,750 con el valor equivalente a 6 ETH => 1 ETH = 625 USDT, 37.5% por debajo del valor original.

Cambia ETH por USDTB

En este punto, puedes explicar por qué el precio de ETH ha bajado, ¿verdad?

Nota: de hecho, cuanto mayor sea el volumen de transacciones, más diferente será la relación de equilibrio entre x e y, es decir, no puede cambiar linealmente. Cuando el volumen de negociación es alto, el precio de la criptomoneda en el grupo será exponencialmente más caro que negociar con un volumen pequeño si la liquidez en el grupo no es suficiente (esto se denomina deslizamiento). Por lo tanto, para reducir el deslizamiento y contribuir a un procesamiento más rápido de transacciones de gran volumen, se requiere una gran liquidez en el grupo. Por lo tanto, debe considerar la liquidez en el grupo antes de realizar una operación.

Leer más: ¿ Qué es Ethereum 2.0 y por qué es importante Ethereum 2.0?

Modelo de piscina en Uniswap

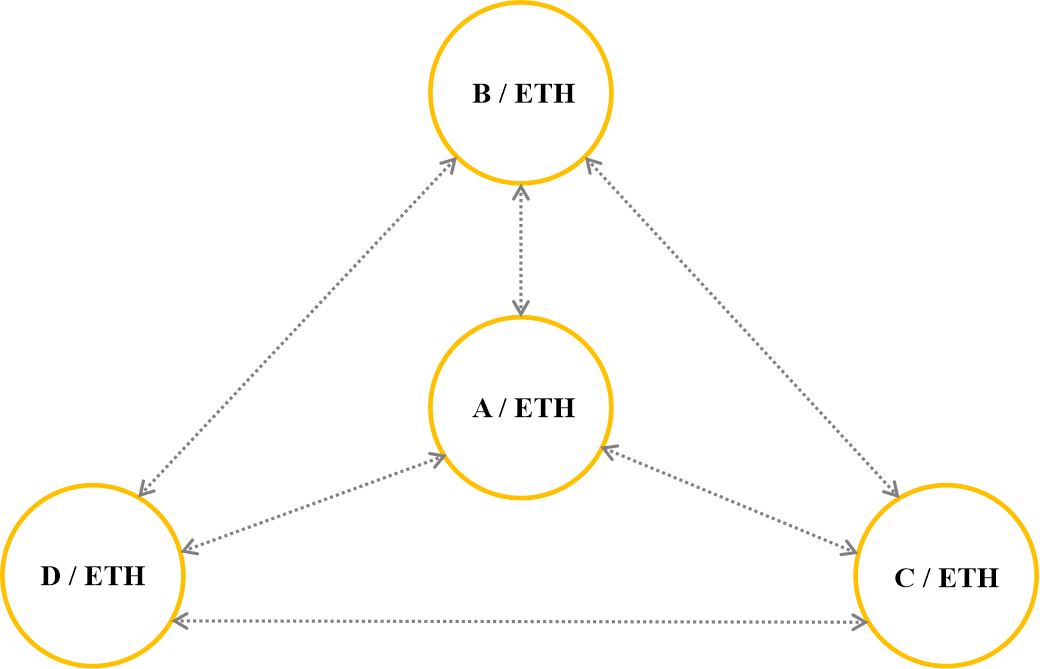

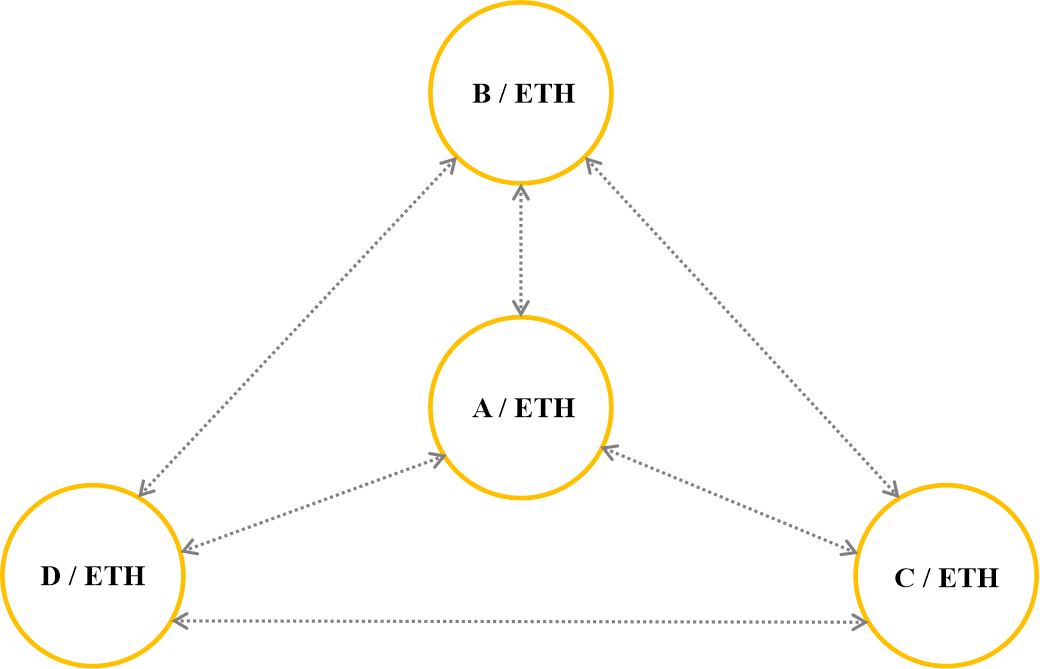

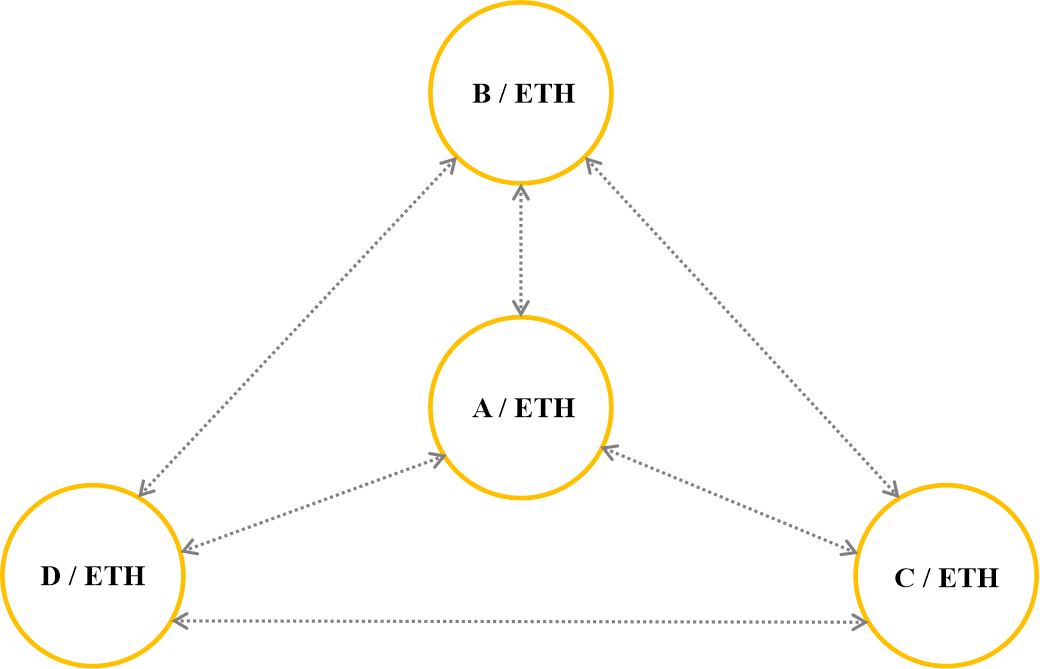

Uniswap utiliza un modelo de grupo con una proporción de 50:50; la mayoría de los grupos en Uniswap estarán compuestos por un 50 % de tokens ETH y un 50 % de ERC-20.

ETH se usa como moneda común en Uniswap y ayuda a conectar los grupos. Por ejemplo, si posee el token A y desea intercambiar con cualquier otro token en Uniswap (por ejemplo, token B), su intercambio será así: Token A => ETH => Token B.

Modelo de piscina en Uniswap

Modelo de piscina en Uniswap

¿Qué tan efectivo es el modelo operativo de Uniswap V2?

Uniswap creó un gran intercambio descentralizado y es completamente sin fines de lucro cuando el 100% de los costos de transacción en el intercambio se pagarán al proveedor de liquidez del grupo. Sin embargo, para Uniswap V2 se encontraron 2 problemas principales:

En primer lugar, las tarifas de transacción en ETH son bastante altas, lo que dificulta el acceso de Uniswap a otros pequeños inversores. Con este problema, espero que se resuelva en Uniswap V3. TraderH4 pronto tendrá un artículo sobre el modelo de trabajo de Uniswap V3. ¡Esperémoslo!

Leer más: El lanzamiento de Uniswap v3 ayuda a DeFi a prosperar durante la recesión de la semana pasada.

En segundo lugar, los proveedores de liquidez enfrentan pérdidas temporales.

Supongamos que deposito 1 ETH y 1000 USDT (proporción 1:1, para 1 ETH = 1000 USDT) en un grupo respectivo en Uniswap. En el pool hay 10 ETH, 10 000 USDT y la liquidez total (k) en este caso es 100 000. Así que tengo una participación del 10% en este caso. Así que me enfrento a una pérdida temporal si ETH sube a 4000 USDT, esto cambia la relación de precios de ETH y USDT en el grupo. Como resultado, los usuarios agregarán más USDT al grupo y retirarán ETH hasta que esta relación refleje el precio correcto (la liquidez total k permanece constante), por lo que ahora habrá 5 ETH en el grupo y 20 000 USDT. Entonces retiro y recibiré el 10% del monto total de 0.5 ETH y 2,000 USDT con un valor de 4000 USDT. Tuve una ganancia de 2000 USDT pero si no la deposito en el pool, mi ganancia es de 3000 USDT (1 ETH y 1000 USDT, 1 ETH = 4000 USDT).

Tenga en cuenta que este efecto ocurre incluso cuando el precio cae desde el momento en que se depositó en el grupo. En cuanto a mantener ETH en su billetera, si el precio de ETH baja, la pérdida puede ser enorme en comparación con enviar ETH al grupo, porque cuando deposita ETH en el grupo, recibirá la tarifa de transacción del usuario al realizar una transacción. Uniswap.

Este problema es un riesgo inevitable, por lo que el proveedor de liquidez debe tenerlo en cuenta al decidir depositar criptomonedas en el grupo.

Leer más: Análisis de datos en cadena de Ampleforth (AMPL): ¿cuál es la demanda de monedas estables algorítmicas?

Epílogo

Arriba hay información útil sobre el modelo operativo de Uniswap V2 de muchas fuentes que TraderH4 sintetiza e investiga para los lectores. Espero ayudarlo a comprender mejor el proyecto y el modelo operativo de un AMM, que actualmente lidera el mercado de DeFi.

Según los lectores, ¿es realmente efectivo el modelo operativo de Uniswap V2? Hable con nosotros en Telegram Group TraderH4. Y no olvide visitar el sitio web de TraderH4 para actualizar rápidamente los próximos eventos del proyecto. Nos vemos de nuevo en el próximo número de "Análisis de modelos activos" de TraderH4.

Nota: toda la información de este artículo tiene como objetivo proporcionar a los lectores la información más reciente del mercado y no debe considerarse un consejo de inversión. Esperamos que lea atentamente la información anterior antes de tomar una decisión de inversión.