Compare y analice los principales AMM en Blockchains, ¿quién es el ganador?

Se puede decir que DEX es el alma de DeFi porque cuando el ecosistema se desarrolle, generará la necesidad de intercambiar tokens de esos proyectos.

Así que hoy compartiré con ustedes una descripción general de los principales AMM en diferentes Blockchains y los compararé para que tengan más información para captar las próximas tendencias en el mercado de DeFi.

Los proyectos de AMM que mencioné en este artículo incluyen:

- Uniswap y SushiSwap en Ethereum.

- PancakeSwap en Binance Smart Chain.

- MDEX en Hecochain.

- Raydio en Solana.

Uniswap y SushiSwap en Ethereum

Uniswap : uno de los nombres pioneros en el mundo de DeFi en general y DEX en particular, cuando se trata de DEX, la comunidad todavía se refiere a Uniswap como "Rey de AMM", no otro nombre.

Actualmente, el DEX líder en términos de TVL es Curve Finance , y Uniswap también es seguido de cerca por SushiSwap en términos de TVL.

La razón por la que Uniswap todavía se considera el "Rey de AMM" es que tiene una comunidad muy fuerte. Prueba de ello es que a la hora de emitir tokens en la plataforma Ethereum siguen prefiriendo Uniswap.

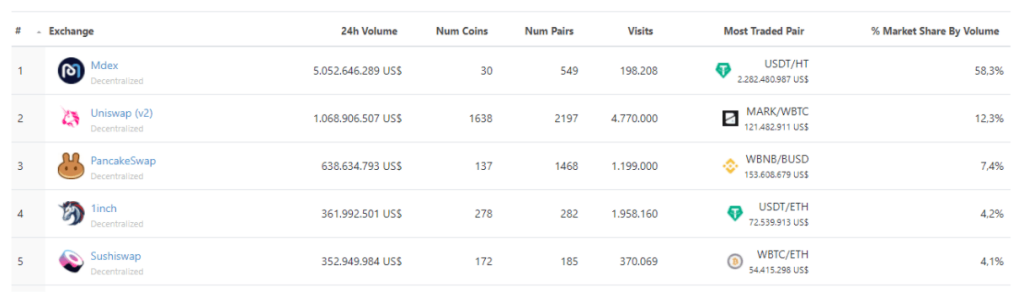

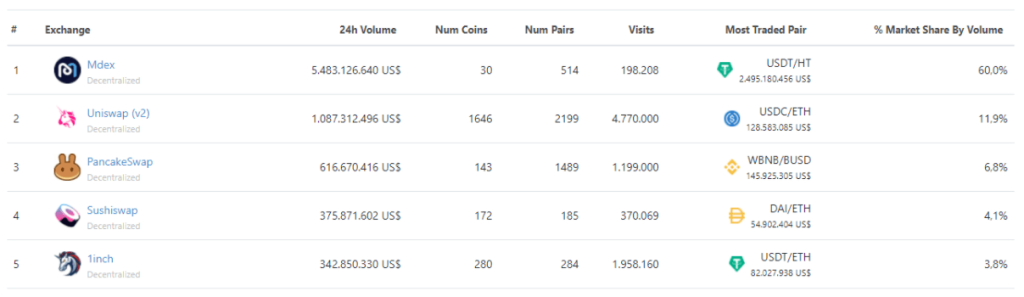

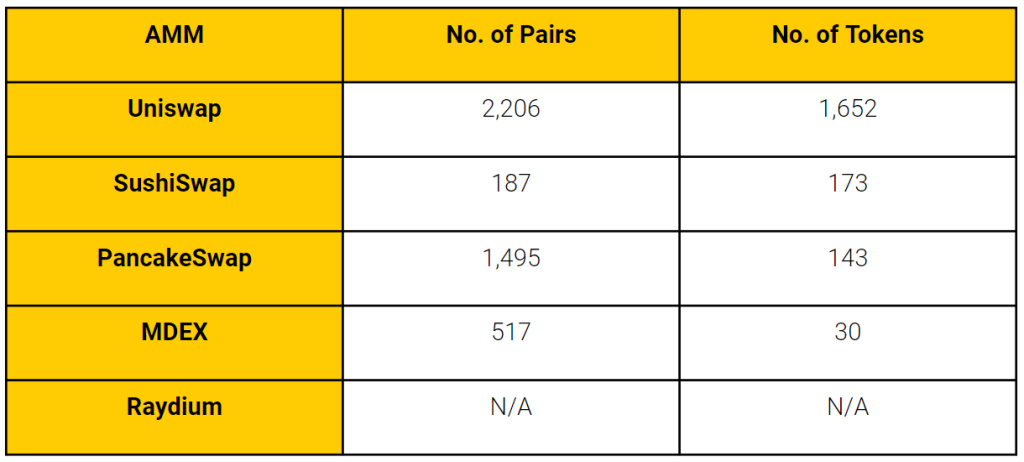

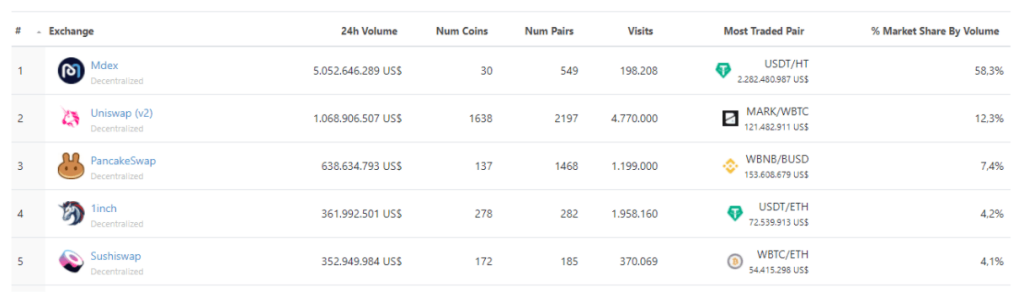

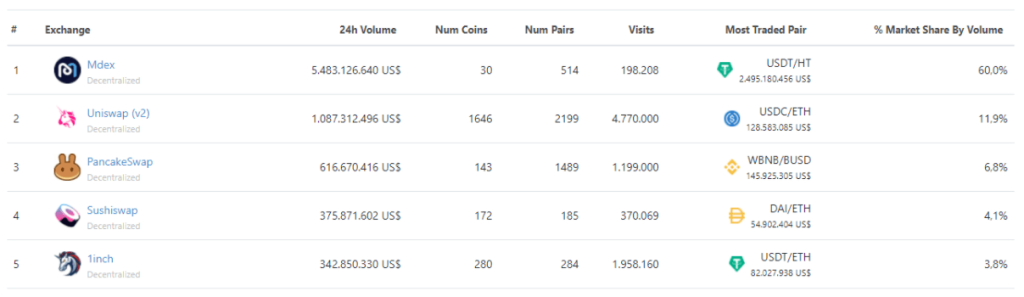

El número de pares comerciales en Uniswap es muy grande con 2197 pares comerciales, muy por delante de competidores como PancakeSwap (1468 pares comerciales), Mdex (549 pares comerciales) o 1 pulgada (282 pares comerciales) con visitas destacadas.

SushiSwap, una "bifurcación" de Uniswap , también un nombre a tener en cuenta en Ethereum, el desarrollador de Sushi tiene grandes ambiciones: construir un ecosistema de muchos productos innovadores, ayudando a brindar los máximos beneficios para los usuarios, puede consultar aquí .

Artículo Entendiendo el Sushi (Parte 2) - ¿Quién usurpó el trono de Uni? señaló que SUSHI tiene una gran tasa de crecimiento y potencial de ganancias, pero Uniswap aún domina y mantiene su posición de liderazgo. Ambos proyectos tienen un núcleo común pero diferentes enfoques y encuentran el mercado adecuado para sus productos.

Dado que Ethereum siempre es bien recibido por la comunidad y el potencial de ETH 2.0, así como las soluciones de escala en la Capa - 2 para reducir la presión en la red, ¿cree que UNI y SUSHI serán los ganadores a largo plazo?

PancakeSwap en Binance Smart Chain

Recientemente, las tarifas de gas en la red Ethereum se han disparado junto con la congestión de la red, lo que hace que las transacciones de capital pequeño sean casi inaceptables.

En ese contexto, Binance Smart Chain ha sido elegido por la comunidad y se ha convertido en un nombre de moda recientemente, el token nativo en la red BEP-20 ha aumentado entre 7 y 8 veces desde el precio de $30 y el proyecto The standout AMM on Binance Smart Chain es PancakeSwap, cuyo token CAKE ha aumentado casi 100 veces desde el fondo.

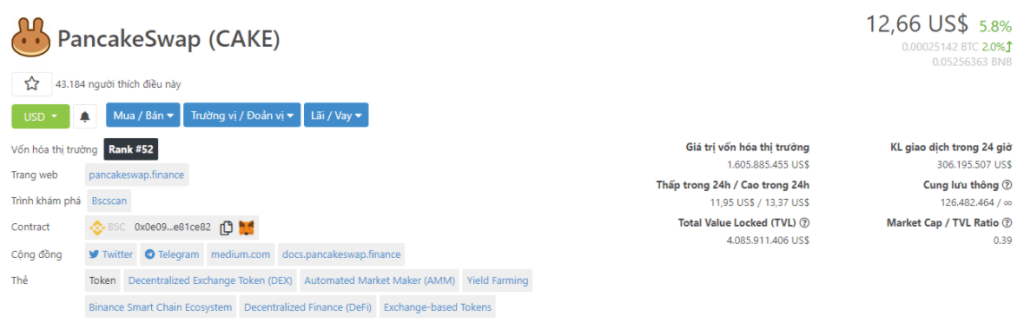

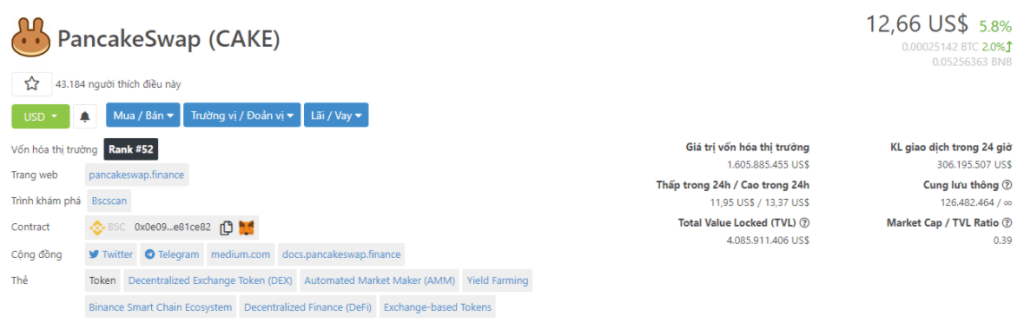

Comparando algunos parámetros básicos, podemos ver por qué PancakeSwap ha estado tan de moda recientemente, el valor total bloqueado de PancakeSwap está actualmente en $ 4.1 mil millones, que está cerca de $ 4.2 mil millones en Uniswap.

Además, la valoración de CAKE aún se considera atractiva, ya que la relación Market Cap/TVL es de solo 0,39 y el índice de Uniswap es de 1,85 con suministro circulante y aproximadamente 6 con una valoración totalmente diluida.

Además, Binance es actualmente el intercambio con el mayor volumen de transacciones en el mercado con un fuerte apoyo para Binance Smart Chain, por lo que PancakeSwap, el AMM más grande en Binance Smart Chain, tendrá una gran cantidad de usuarios de Binance Exchange.

PancakeSwap y Binance Smart Chain son los nombres que han causado revuelo en los últimos tiempos, prometiendo ser un serio competidor de Uniswap, SushiSwap y AMMs en Blockchains mientras que Ethereum completa el desarrollo de ETH 2.0 así como soluciones de Capa 2 ampliamente utilizadas.

MDEX en Hecochain

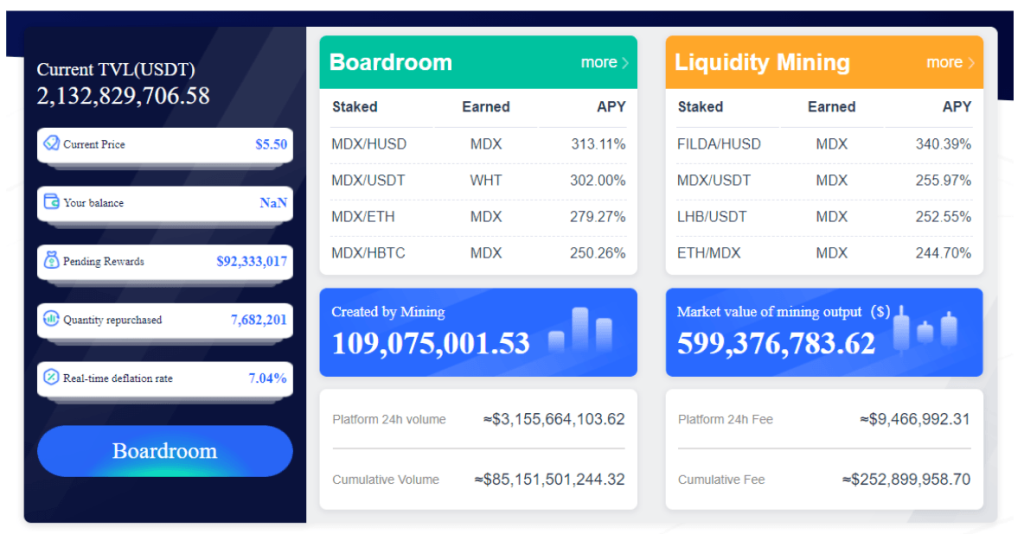

MDEX de Huobi Eco Chain es un nombre muy nuevo en el mercado, aunque solo se lanzó hace más de un mes, MDEX ha logrado algunos logros impresionantes, convirtiéndose en una amenaza potencial para los dos gigantes Uniswap y PancakeSwap:

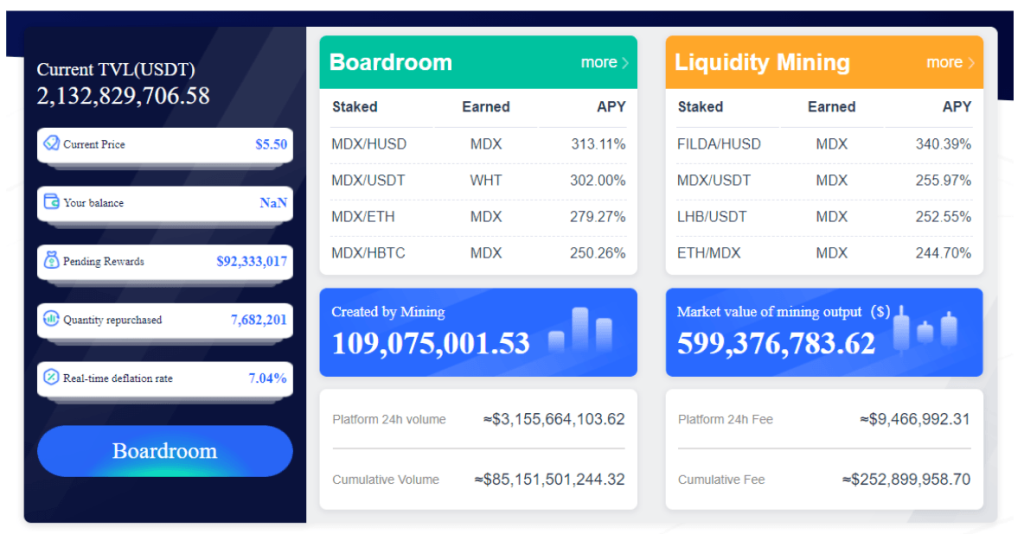

Aunque solo se ha lanzado durante más de un mes, actualmente el volumen de operaciones de 24 horas de Mdex está alcanzando los $ 5.5 mil millones, 5.5 veces más que Uniswap, TVL actualmente alcanza más de $ 2.1 mil millones.

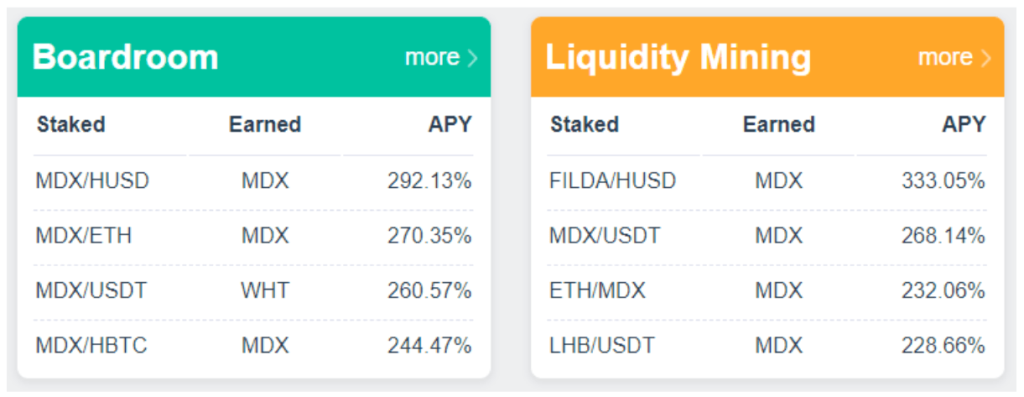

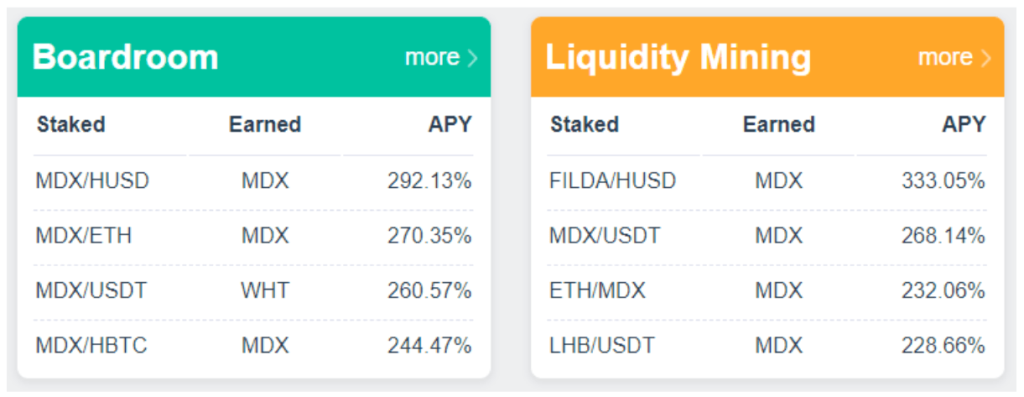

El nivel APY cuando se participa en Liquidity Mining es de más del 300% y el programa Trading Mining, que recompensa tokens de $MDX, ha atraído a una gran cantidad de usuarios, se puede decir que el desarrollo inicial de la plataforma de Mdex fue bastante exitoso cuando recibió reconocimiento Buena marca y números impresionantes.

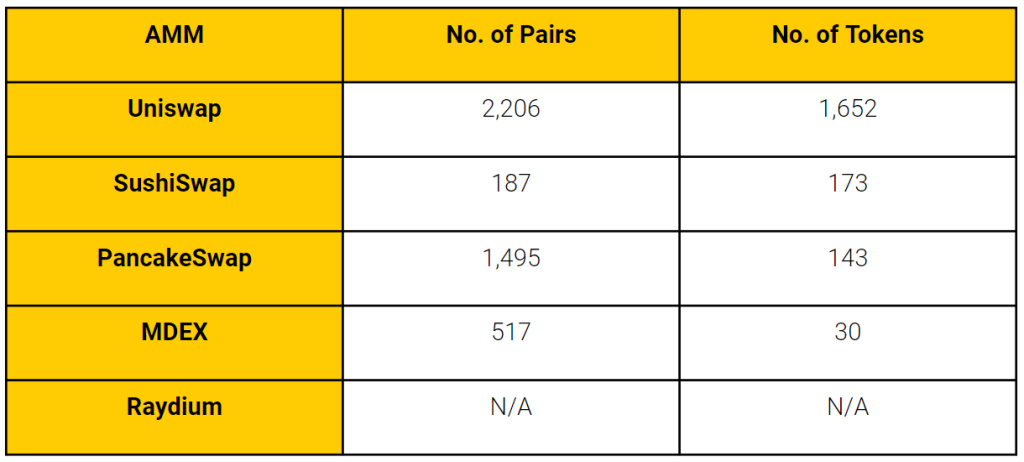

Raydio en Solana

Solana es famosa por su rápida velocidad de transacción que está cerca de la velocidad de procesamiento de transacciones de PayPal, acompañada de una tarifa de transacción de casi $ 0, Raydium es un AMM prominente en Solana, sin embargo, el proyecto solo se ha lanzado por menos de 2 semanas, el los números logrados no son impresionantes, ya que TVL solo alcanza más de 30 millones de dólares.

El potencial de RAY y Solana en el futuro es enorme gracias a la ventaja de la tecnología.

La tarifa de transacción de Binance Smart Chain es bastante barata, alrededor de $ 0.1 cuando PancakeSwap y BSC no son nombres populares, pero cuando aumenta el volumen de negociación, la tarifa de transacción en Binance Smart Chain aumenta a $ 1 - $ 2 en algún momento y la velocidad de transacción también es lento.

Es probable que la cadena Huobi Eco enfrente la misma situación cuando el dinero fluya debido a que se construyó conjuntamente en el servidor EVM de Ethereum, por lo que Solana y Raydium tendrán una ventaja a largo plazo en términos de tecnología.

Sin embargo, Raydium y Solana todavía tienen limitaciones como:

- Actualmente, la comunidad no lo ha recibido: la prueba más grande es que TVL en Raydium todavía es bastante pequeño. Además, el problema de retirar, enviar tokens y comerciar en Solana actualmente es bastante complicado y no es fácil de usar.

- Error del sistema: Recientemente, Solana ha estado experimentando una notable degradación del rendimiento en Mainet, lo que ha provocado que muchas transacciones fallen.

Raydium y Solana actualmente todavía tienen mucho trabajo por hacer para crecer y capturar participación de mercado en el mercado DeFi.

Otra plataforma

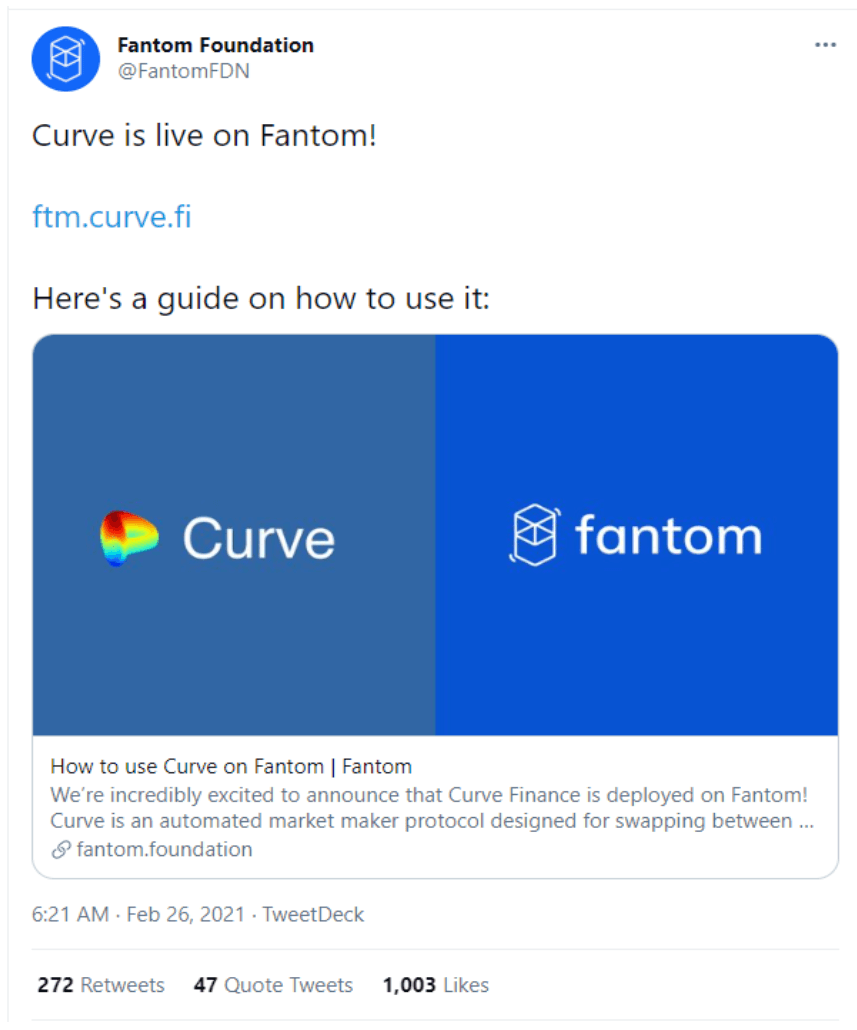

Además de las 4 plataformas anteriores, actualmente otras Blockchains todavía tienen muchas cosas para explorar en el futuro, como NEAR, TomoChain o Fantom recientemente con Curve Finance: AMM alcanzando el top 1 TVL en Ethereum ha dado su primer paso en Ethereum fantasma _

Además de los 5 nombres anteriores, en mi opinión, estas son las plataformas que debes seguir de cerca para captar la tendencia lo antes posible.

Compare los AMM en circulación a través de la eficiencia del capital y los rendimientos de los proveedores de liquidez

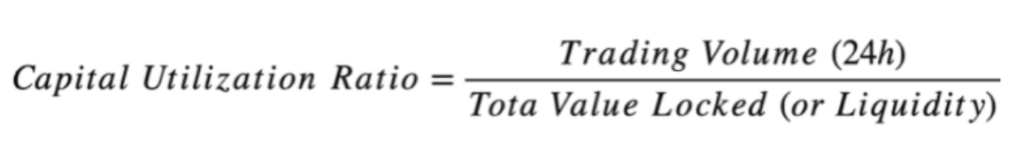

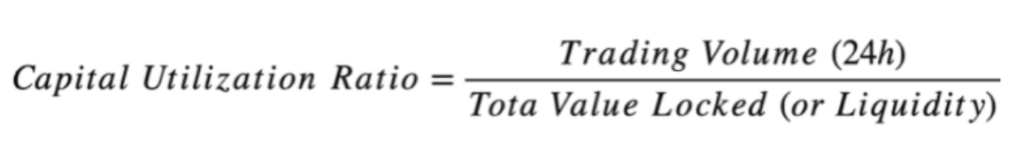

Relación de utilización de capital

El uso efectivo del capital es un factor importante en el mercado financiero en general y criptográfico en particular, donde hay una baja eficiencia de capital, significa que la estructura de la cartera de activos no está optimizada para obtener ganancias. . La eficiencia del capital está regulada por la relación entre el volumen de negociación y la liquidez del mercado.

La eficiencia del uso de capital en AMM se calcula mediante la fórmula:

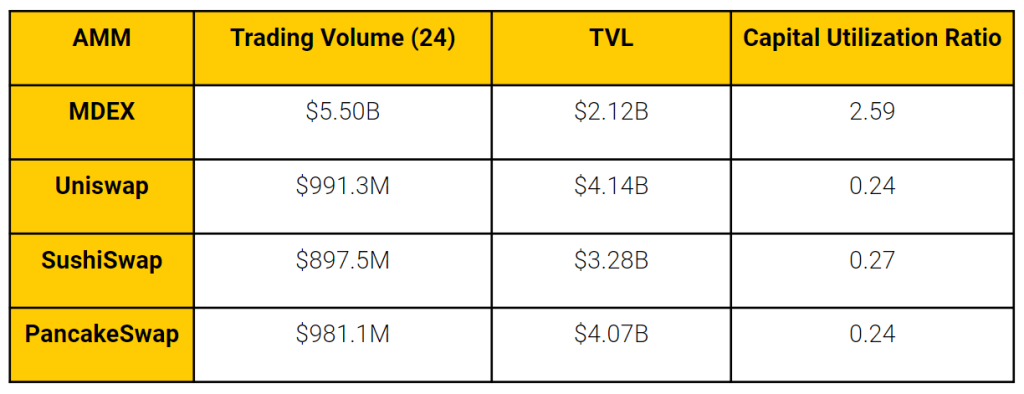

Tabla resumen de Ratio de Utilización de Capital de AMMs:

Los datos muestran que MDEX tiene la mayor eficiencia de capital, PancakeSwap, Uniswap y SushiSwap tienen una eficiencia de capital casi equivalente.

El hecho de que MDEX tenga una eficiencia de capital tan alta se debe al hecho de que el programa Trading Mining de MDEX ha atraído un aumento repentino en el volumen de operaciones, lo que puede hacer que el índice suba considerablemente en el corto plazo, pero en el mediano plazo, debe tenerse en cuenta. Si las Dapps desarrolladas sobre Hecochain atraen usuarios o no.

PancakeSwap tiene un índice de utilización de capital que está cerca de los 2 AMM principales en ERC-20, mientras que el índice de capitalización de mercado/TVL es solo la mitad de SUSHI y ⅕ de UNI, todavía hay espacio para el crecimiento de CAKE.

El hecho de que Uniswap, SushiSwap y PancakeSwap tengan métricas de eficiencia de capital similares muestra una de las razones por las que Trend BSC ha estado tan de moda últimamente.

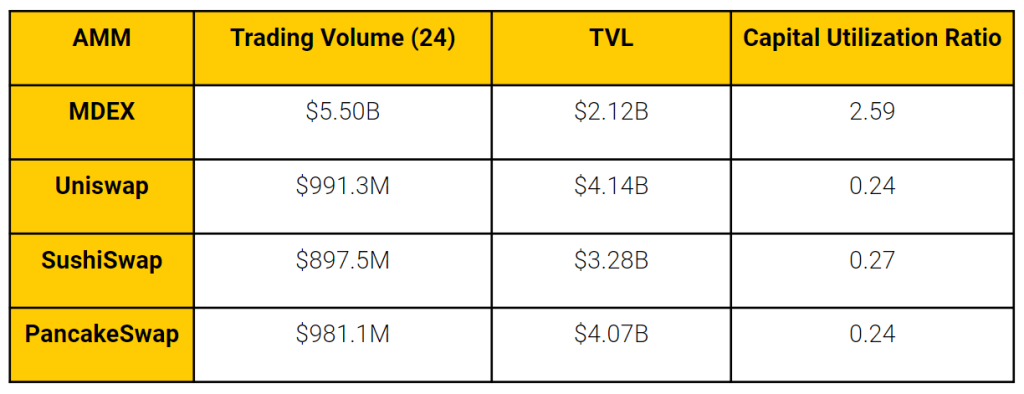

La eficiencia del capital también se ve afectada por la cantidad de Tokens emitidos en los AMM .

Uniswap sigue siendo el AMM más influyente en la comunidad DeFi, con el No. de pares y no. de Tokens es el más alto entre los 5 AMM destacados.

El segundo lugar pertenece a PancakeSwap con el No. of Pairs es bastante grande, lo que ha demostrado su picor en los últimos tiempos.

En tercer lugar se encuentra MDEX, aunque tiene el No. of Tokens es pequeño, pero lo más probable es que sea la próxima tendencia después de BSC si No. of Tokens aumenta a medida que el volumen de transacciones en MDEX está alcanzando el top 1 entre los DEX en el mercado.

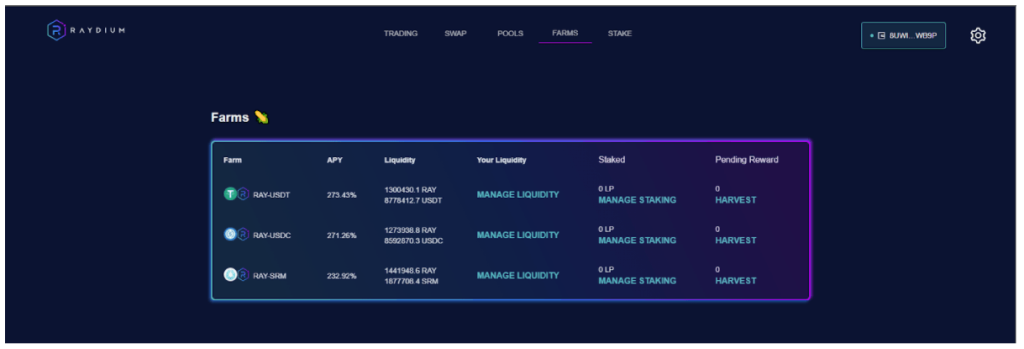

Actualmente, Raydium acaba de lanzarse, por lo que solo hay un grupo de liquidez para 3 pares de tokens, sin embargo, Raydium tiene funciones de Intercambio y Libro de pedidos y se conecta directamente al Libro de pedidos de Serum DEX, por lo que aunque tiene un TVL bajo, pero gracias a la función Order Book, el potencial de crecimiento de Raydium no depende completamente de TVL.

Devoluciones de los proveedores de liquidez

La rentabilidad de los proveedores de liquidez es un factor importante en los mercados financieros en general y en los DEX en particular. Simplemente imagine a los proveedores de liquidez como los creadores del juego, los beneficios que reciben son la razón más importante para que continúen quedándose y manteniendo el juego para usted.

En los mercados financieros tradicionales, el capital fluye de rendimientos bajos a rendimientos más altos, como parece ser el caso de DeFi.

Uniswap actualmente tiene una APR promedio ponderada de 2,991 % (según los datos recopilados en Liquidityfolio.com ), la APR promedio ponderada de los 10 grupos más líquidos en Uniswap es de 12,97 % y en los 10 grupos con mayor liquidez. Uniswap, el grupo ETH-USDC tiene una APR de alrededor del 52%.

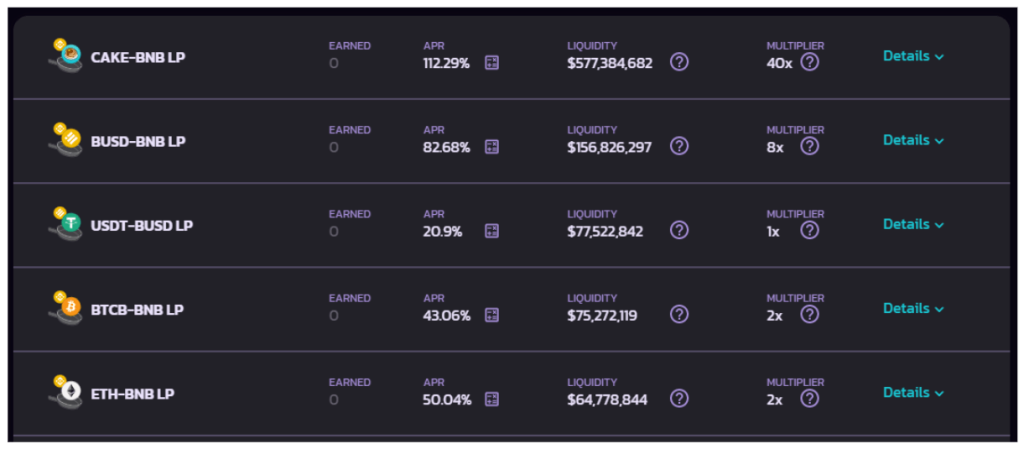

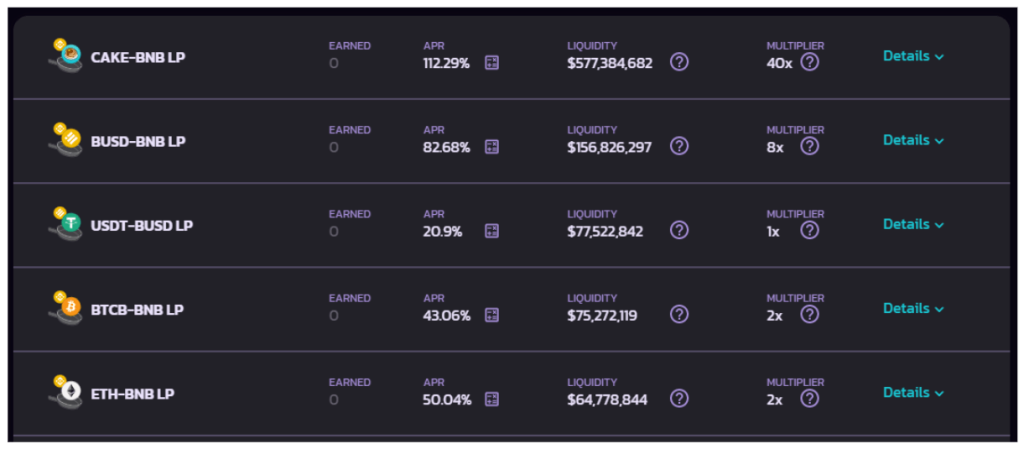

En Pancakeswap, la APR promedio ponderada de los 10 grupos de mayor liquidez alcanzó el 86 %, que es mucho más alta que el 52 % de los grupos ETH-USDC en Uniswap, y PancakeSwap también permite la agricultura apalancada, por lo que la APR recibida puede ser mucho mayor que que.

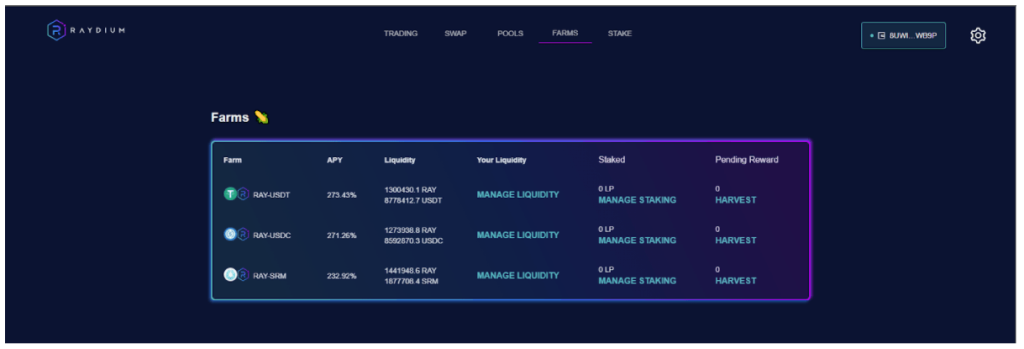

En MDEX y Raydium , la cifra APR es mucho más alta cuando los proveedores de liquidez de los principales grupos de liquidez en la plataforma siempre se mantienen al 200 %, incluso hasta más del 300 %.

Los fondos de liquidez superior en MDEX siempre logran más del 200% APR.

Los números en Raydium son similares:

Por lo tanto, a través del análisis de los rendimientos y la eficiencia del capital de los proveedores de liquidez, queda claro por qué el flujo de efectivo tiende a cambiar de Uniswap a otras plataformas, en particular a PancakeSwap.

El análisis muestra que, aunque el nivel de rendimiento de los proveedores de liquidez en Raydium y MDEX es más alto, PancakeSwap tiene una ventaja competitiva en el sentido de que las Dapps crecen mucho en BSC junto con la agricultura apalancada que ha convertido a PancakeSwap en un nombre popular en el pasado. El criptomercado está creciendo constantemente, Trend BSC probablemente continuará por un tiempo.

Con MDEX y Raydium, la solución para competir con PancakeSwap es fortalecer la cooperación con proyectos para completar el ecosistema DeFi, actualmente el proyecto Oxygen en Yield Farming, Lending & Borrowing promete traer a Solana y Raydium pero nuevas oportunidades de crecimiento.

resumen

En el contexto de tarifas de transacción muy altas en Ethereum y velocidades de transacción lentas, los AMM en otras cadenas de bloques se han convertido en pesos pesados de ETH a corto plazo.

En mi opinión personal, para cuando Ethereum complete ETH 2.0 junto con las soluciones de Capa 2 que aún no se usan ampliamente, será un momento dorado para que surjan otros AMM de Blockchain.

Sin embargo, sin ningún proyecto "Ethereum Killer" que aún cumpla con éxito su propósito, creo que la victoria final pertenecerá a los AMM en Ethereum.

Espero que el artículo le haya brindado información útil sobre AMM, ¿piensa que después de Binance Smart Chain, qué Blockchain y AMM serán el próximo nombre de tendencia, comente a continuación para unirse a nosotros.

Nota: Todos los datos para el cálculo o las estadísticas se toman desde el momento de la redacción, que es el 4 de marzo de 2021, por lo que los datos de lectura reales y los datos contenidos en el artículo pueden ser diferentes.