En la parte 2 de Defi Lego: Lending and Borrowing, compartiré acerca de 3 plataformas: Maker, Compound, Aave y las oportunidades de inversión que las rodean.

En la parte 2 de Defi Lego: Lending and Borrowing, compartiré acerca de 3 plataformas: Maker, Compound, Aave y las oportunidades de inversión que las rodean. Maker, Compound, Aave se consideran "primitivos financieros" en la matriz Lending & Borrowing en particular y Defi en general.

Si no has leído la parte 1, léela aquí .

Fabricante

Concepto basico

Maker es un sistema Over-Collateral operado para crear y mantener precios estables para las monedas estables DAI.

En pocas palabras, por cada valor de $ 40 en activos criptográficos que un usuario deposita en MakerDAO, el usuario puede acuñar entre 15 y 20 DAI, cuanto más acuñado, mayor es el riesgo de liquidación.

caracteristica principal

La característica principal de todo el sistema Maker es que solo hay uno:

- Deposite la garantía en Maker Vault y genere CDP para obtener el token DAI .

El resto de las características son en su mayoría mecanismos adicionales para hacer que la operación de MakerDAO sea fluida y eficiente y mantener el precio de DAI estable alrededor de $1.

¿Qué sigue en 2021?

No hay demasiadas diferencias con MakerDAO en 2021, principalmente integrando funciones de utilidad para hacer que la operación de MakerDAO sea más eficiente.

Por ejemplo:

MakerDAO integra el Protocolo de rendimiento que permite a los usuarios pedir prestado a una tasa de interés fija.

Compuesto

Concepto basico

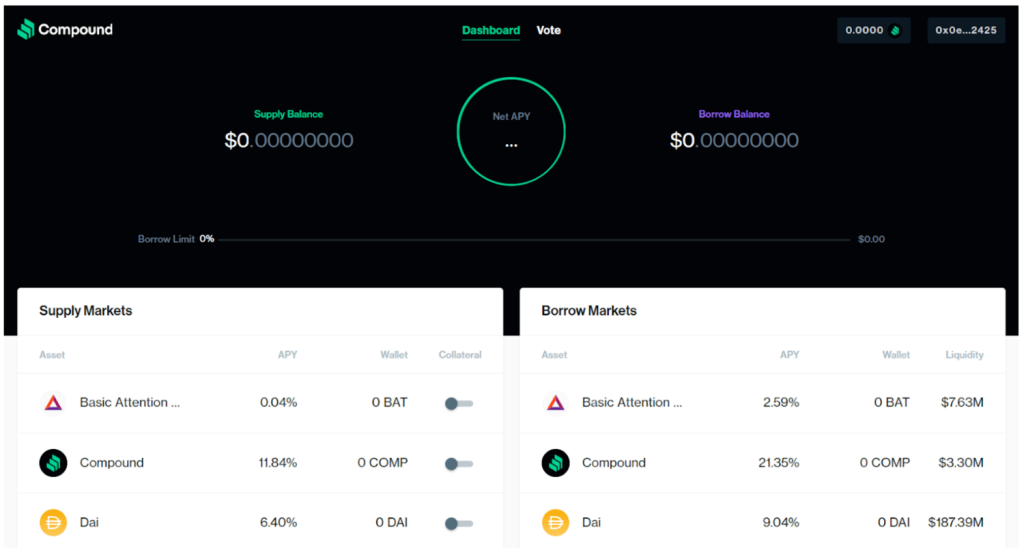

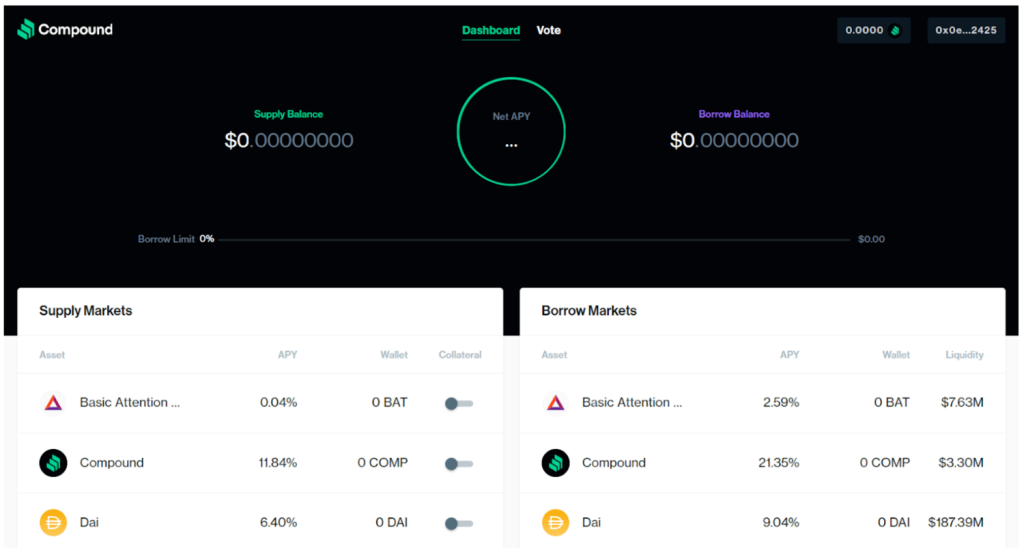

Compound es un protocolo del mercado monetario.

Consiste en grupos de activos con tasas de interés flotantes que se calculan algorítmicamente en función de la oferta y la demanda de ese activo.

Compound se considera un proyecto pionero en este campo, se puede comparar con Uniswap en la matriz AMM.

caracteristica principal

Algunas características clave de Compound:

- Los prestamistas (depositantes) depositan criptoactivos en el grupo para recibir tasas de interés flotantes .

- Los prestatarios (tomadores de préstamos) hipotecan activos criptográficos en el grupo para pedir prestado un monto y pagar intereses en función del monto que toman prestado, básicamente, el prestatario también es un prestamista porque, según el mecanismo de Compound, primero tiene que depositar.

- cToken representa el saldo de un usuario cada vez que interactúa con los fondos de liquidez de Compound.

La participación en el Compuesto no se distribuye directamente . En cambio, los cTokens acumulan intereses a través de su tasa de cambio a lo largo del tiempo. Entonces, solo con cTokens, los usuarios ganarán intereses.

Cada activo subyacente tendrá su propio cToken como representante (DAI - cDAI, ETH - cETH, USDC - cUSD,...), le permite ganar intereses y puede usarse como garantía para pedir prestado en el compuesto.

cToken funciona de manera similar a un ERC20, por lo que puede intercambiarse o usarse para crear otros productos.

Por ejemplo:

Suponiendo que el usuario deposite 1.000 DAI para el compuesto, cuando el tipo de cambio sea 0,020070 cDAI/DAI, el usuario obtendrá 49.825,61 cDAI (1.000/0,020070).

Unos meses después, el Usuario decide que es hora de retirar su DAI de Compound, el tipo de cambio ahora es 0.021591.

El cDAI de 49.825,61 del usuario ahora equivale a 1.075,78 DAI (49.825,61 * 0,021591)

¿Qué sigue en 2021?

El siguiente paso de Compound es Compound Chain : una cadena de bloques diseñada específicamente para poder almacenar y transferir liquidez de manera eficiente entre diferentes cadenas de bloques.

Algunos puntos clave sobre la cadena compuesta:

Cuentas:

- La estructura de dirección de clave pública - clave privada es similar a la mayoría de las Blockchains actuales. Los usuarios no se sorprenderán cuando se expongan a Compound Chain.

- En Compound Chain, los activos de diferentes cadenas de bloques se pueden transferir entre sí. Por ejemplo, una dirección de Ethereum puede transferir ETH a una dirección de Tezos, o una dirección de Tezos puede transferir BTC a una dirección de Solana.

Activos:

- Compound Chain es compatible con otras cadenas de bloques, por lo que puede admitir muchos criptoactivos (ETH, UNI, SOL, DOT, NEAR,...) como garantía.

Mecanismo de consenso:

- Compound Chain utiliza POA como mecanismo de consenso. Básicamente, POA estará menos descentralizado porque se seleccionará el nodo de validadores.

Token nativo de Compound - Token COMP

- El token COMP se utilizará para administrar la cadena compuesta y los conjuntos de validadores.

Token nativo de cadena compuesta - EFECTIVO

- CASH es como el DAI de MakerDAO.

- Se pueden determinar dos cosas: EFECTIVO funciona como una unidad de precio en Compound y tarifas de transacción en Compound Chain, otras cosas relacionadas aún se desconocen.

Aave

Concepto basico

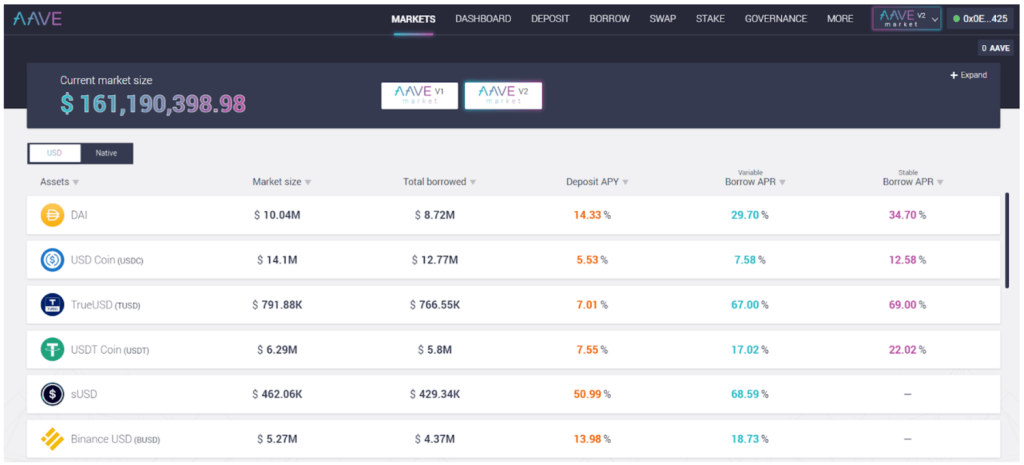

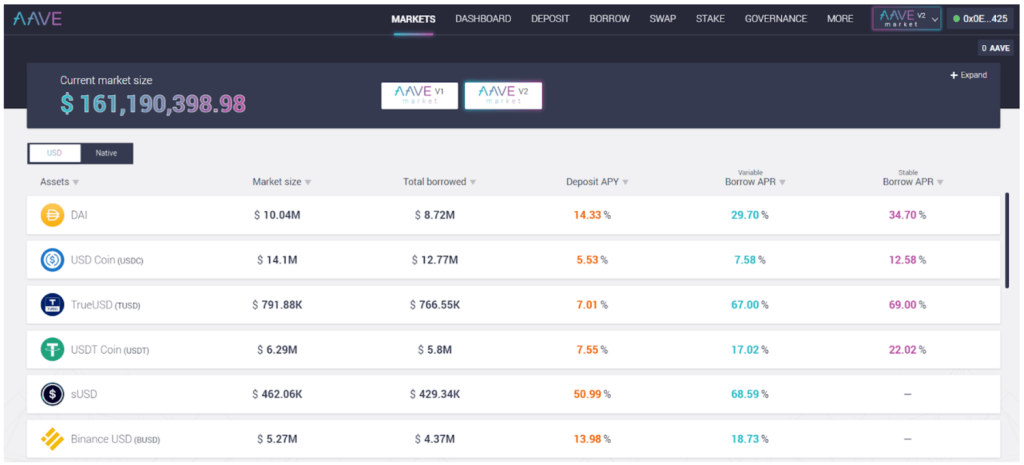

Aave es un protocolo del mercado monetario.

La función principal de Aave es similar a Compound. Uno puede imaginarse a Aave como Sushiswap y Compound como Uniswap.

Un lado tiene la ventaja de estar por delante y liderar la carrera, el otro lado está detrás pero siempre investigando y desarrollando activamente para integrar funciones útiles en la plataforma para atraer nuevos usuarios y retener a los antiguos. .

caracteristica principal

- Los prestamistas (depositantes) depositan criptoactivos en el grupo para recibir tasas de interés flotantes .

- Los prestatarios (tomadores de préstamos) se hacen cargo de las hipotecas para recibir préstamos y pagan intereses en función de la cantidad que piden prestado.

- La integración con Swap.rate permite a los depositantes y prestatarios cambiar entre tasas fijas y flotantes.

- Soporte de préstamo flash.

- aToken representa el saldo de un usuario cada vez que interactúa con los fondos de liquidez de Aave. Los ATokens están vinculados 1:1 al valor de la garantía enviada en el protocolo Aave. Al igual que cToken, aToken se puede almacenar, transferir y comercializar libremente.

Las ganancias en Aave se distribuyen directamente a través del incremento de unToken , se acumulan en tiempo real, los usuarios pueden ver crecer su saldo con cada Bloque Ethereum.

Por ejemplo:

Digamos que el usuario deposita 1,000 DAI en Aave, el usuario obtiene 1,000 aDAI.

Unos meses después, el usuario decidió que era momento de retirar su DAI de Aave, el monto

El aDAI del usuario en este momento es de 1.071,21 aDAI equivalente a 1.071,21 DAI.

¿Qué sigue en 2021?

El siguiente paso de Aave es Aave v2. Aave v2 se enfoca en mejorar y optimizar las soluciones ofrecidas en Aave v1.

Algunos puntos clave sobre Aave v2:

- En Aave v1, las garantías solo se pueden bloquear en el grupo. En Aave v2, las garantías se pueden negociar libremente entre los activos admitidos en el grupo . Esto indirectamente permite que el usuario pueda cambiar el rendimiento.

- Antes de Aave v1, si un usuario quería usar parte de su garantía para pagar un préstamo, primero tenía que retirar la garantía, usarla para comprar la propiedad prestada y luego pagar el préstamo y desbloquear la garantía depositada. Esto requiere al menos 4 transacciones a través de múltiples protocolos, cuesta tiempo y dinero y crea una experiencia general que no es fluida. En Aave v2 permite a los usuarios cerrar préstamos pagando directamente con garantía en solo 1 transacción.

- En Aave v1, un liquidador necesitaba tener capital en su propia billetera u obtenerlo de otro lugar para liquidar una posición y recibir esa recompensa de liquidación. Con Aave V2, el liquidador puede usar el préstamo Flash para pedir prestado capital de Aave para realizar la liquidación y obtener ganancias .

- En Aave v2, Flash Loan se actualizará, brindando nuevas funciones como "tomar prestados múltiples activos" en el mismo tx (Batch Flash Loans). Esto da como resultado que los usuarios puedan combinar diferentes características de Aave para crear una variedad de herramientas creativas.

- La nueva característica Delegación de crédito nativo ayuda a los usuarios a acceder a préstamos sin garantía .

- En Aave V2, el prestatario puede tener una posición de préstamo estable y una posición de préstamo flotante , con el mismo activo subyacente, desde la misma billetera. Esto le da al prestatario más opciones y flexibilidad sobre sus posiciones de préstamo, y los prestatarios aún pueden cambiar entre tasas variables y estables en cualquier momento.

- Además, Aave v2 presentará soluciones de optimización de tarifas de gas, que pueden reducir los costos de transacción en Aave hasta en un 50 % en algunos casos.

Las 3 principales estadísticas de préstamos y préstamos

A continuación se muestran algunos parámetros importantes de Aave, Compound, MakerDAO.

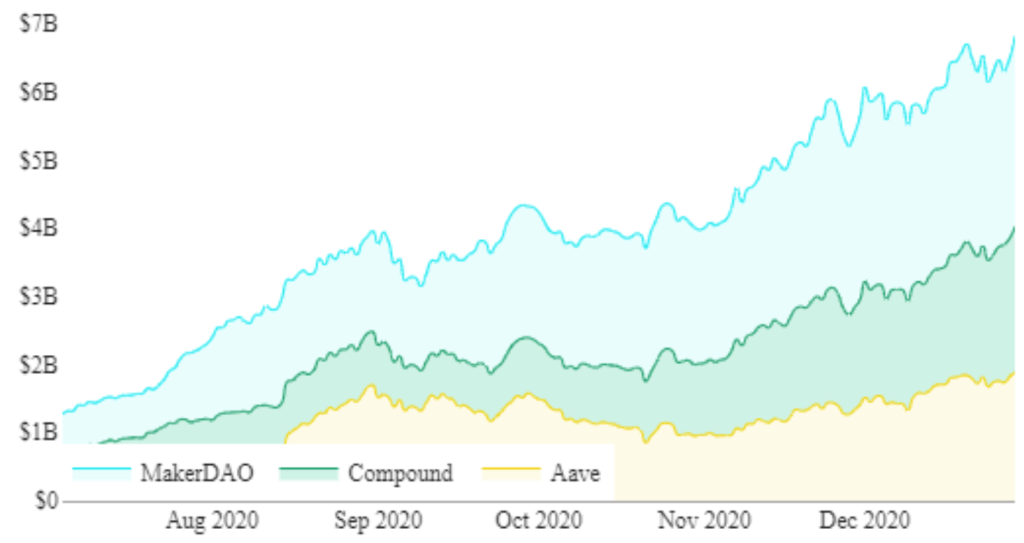

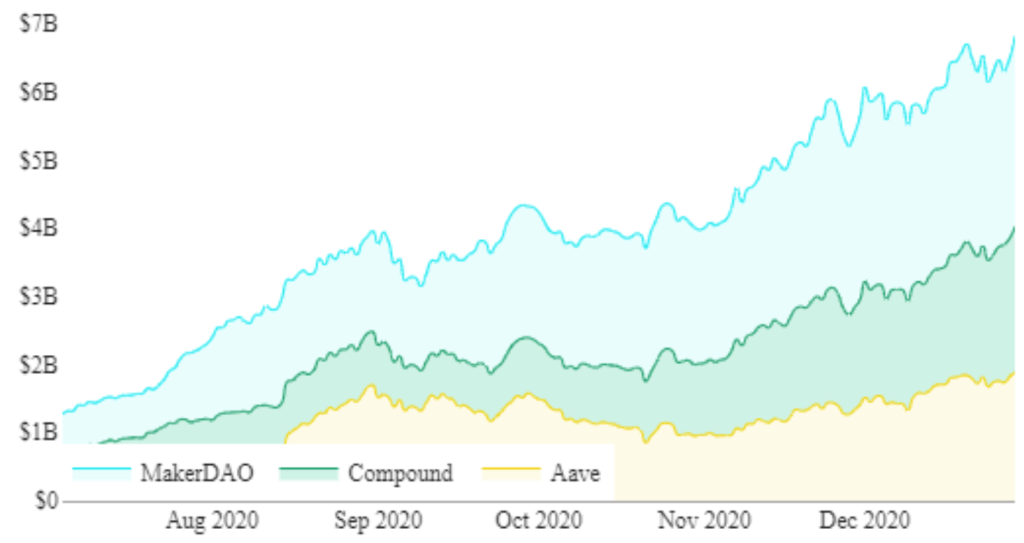

TVL - Valor total bloqueado

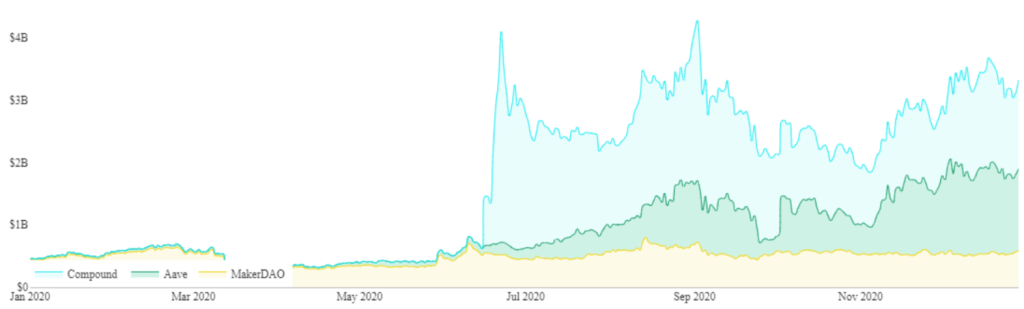

En junio, el TVL total de MakerDAO, Compound, Aave superó los mil millones de dólares. Desde entonces, TVL siempre ha tenido una clara tendencia alcista a pesar de la caída de los precios de la mayoría de los proyectos Defi.

A fines de diciembre de 2020, el TVL de las 3 plataformas estaba cerca de $ 7 mil millones, que es más de x6 en 6 meses. En el cual, TVL de MakerDAO está superando a Compound y Aave. Esto puede deberse a la gran demanda de DAI (DAI es el token más prestado por el prestatario).

FDV - Valoración totalmente diluida

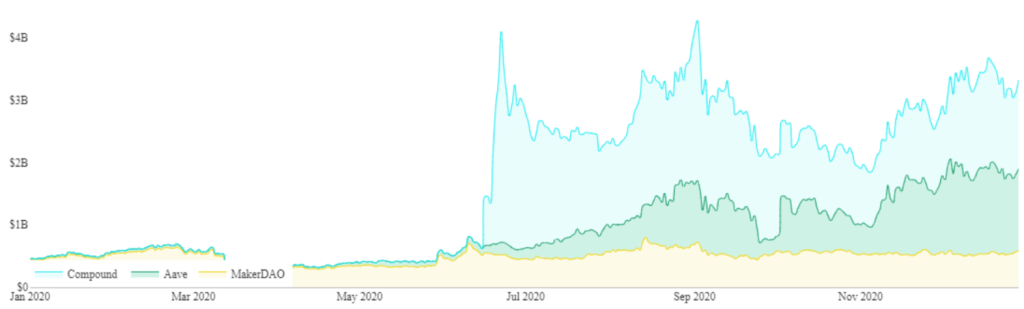

En junio, Compound inició la ola de "minería de liquidez" que convirtió a COMP Token en uno de los tokens de más rápido crecimiento en el mercado durante ese período.

Pero los efectos secundarios de la minería de liquidez también son obvios, el ciclo de cultivo de COMP: vender COMP para obtener ganancias ha provocado una pequeña demanda de venta en el token COMP, lo que hace que el precio del token COMP no tenga una tendencia clara en el período desde junio hasta ahora. .

La tasa de crecimiento más impresionante es AAVE Token, el FDV de AAVE ha aumentado x10 en los últimos 6 meses (el precio también ha aumentado x10 desde entonces).

Préstamos más populares

Los prestatarios aún prefieren tomar prestadas Stablecoins, la primera es DAI, creo que la razón principal es que la mayoría de DAI se acepta en los protocolos Defi o Defi Dapps. El segundo y tercer lugar son USDC y USDT. Las 3 Stablecoins representan más del 90% del valor de los préstamos.

Oportunidades de inversion

“ ¿Por qué aprender sobre protocolos con un tope de casi mil millones de dólares? Si bien mi objetivo es x10 - x100, ¿por qué no saltar directamente a los proyectos con un límite medio-pequeño para tener más posibilidades?".

Si eso es lo que piensas, tengo algunos para compartir a continuación:

- La mayoría de nosotros a menudo sobreestimamos los rendimientos a corto plazo y subestimamos el potencial de crecimiento a largo plazo. Un token tiene x muchas veces antes y Fullcap supera los $ 2 mil millones, no significa que ya no tenga posibilidades de x10 o x100 de ese precio (caso LINK Token de 2 $ a 20 $ en 2020).

- Todos los proyectos grandes comienzan como proyectos pequeños, especialmente Compound, Aave solo necesita menos de 1 año para pasar de cero a la parte superior de la matriz de préstamos y préstamos, obviamente deben tener sus propios puntos buenos y puntos únicos para vencer a otros competidores en el mismo segmento y sube a la cima. Si no entiende lo que hacen, tiene puntos únicos y destacados, ¿cómo puede haber un fondo general para comparar y sacar conclusiones de que un determinado proyecto pequeño en el mismo segmento puede ser x10, x20 o calificar como fallidos los mejores proyectos? ?

- Personalmente, creo que solo estamos en las primeras etapas de Crypto Space, es probable que el tamaño de toda la industria se expanda aún más, por lo que en la etapa actual, cualquier cosa puede pasar, así que siga así. Mantenga una actitud escéptica con la información que absorber, es mejor hacer su propia investigación (DYOR), no por conjeturas emocionales que pierden oportunidades de inversión con altos rendimientos.

Fabricante

En Ethereum, ha visto cómo DeFi calienta DAI y Maker (MKR) tiene un FDV de más de 500M $.

Entonces, ¿qué pasa con el modelo de Maker que se implementa en otras cadenas o en la capa 2 de Ethereum?

Creo que todo lo anterior sucederá pronto, como inversor minorista, puede participar en la compra y tenencia de tokens (si el precio es razonable), o "Skin in the Game" temprano para poder recibir Airdrops sorpresa como UNI y 1 PULGADA.

Algunas Cadenas a las que debes prestar atención y actualizar la información regularmente:

- Acala - Polkadot.

- Solana.

- Cerca.

- Venus - Cadena inteligente de Binance.

- Avalancha.

- Etherem Capa 2 (Matic, xDAI, Sakle,...).

Aave

Al igual que Maker, las oportunidades de inversión de Aave tienen los siguientes casos principales:

- Otros proyectos de clonación de Aave on Chain.

- Clonar proyectos Aave en Ethereum Layer 2 (Easyfi en red Matic).

- Proyectos aprovechando las innovaciones de Aave como préstamo FLash,...

Compuesto

Creo que la mejor oportunidad para ganar dinero con Compound es Compound Chain, actualmente la información aún es poca y limitada.

Por otro lado, Compound Chain también tiene información mixta, pero desde la perspectiva de un especulador como la mayoría de nosotros, no nos importa mucho, principalmente ganar dinero con una cosa, cierto evento es estable. .

Por lo tanto, todos deberían seguir a Compound para orar por oportunidades de Compound Chain.

resumen

Algunas de mis conclusiones:

En 2021, Aave, Compound, Maker Trio seguirán manteniendo la posición Top 3 en el segmento de préstamos y préstamos. Pero la posición será diferente, Aave subirá a la cima, el precio de cada token AAVE puede llegar a 700 - 800 USD en 2021.

Habrá oportunidades de inversión en torno a Aave y Maker en Ethereum Layer 2 y otras cadenas.

Compound Chain es un movimiento arriesgado que, si tiene éxito, fortalecerá la posición de liderazgo de Compound. Pero si Compound Chain no funciona como se esperaba, caerán bastante mal.