Cos'è la Rete Astar? Scopri i dettagli del progetto Astar Network e del token ASTR

Astar è l

Analizza i pezzi del puzzle Lending su ciascun ecosistema, sulla base dei dati per valutare il potenziale e trovare opportunità di investimento con il campo Lending.

Benvenuti nella serie DeFi Legos, questa è una serie di ricerche e analisi approfondite per aiutarti a ottenere la migliore panoramica di un'area nel mercato delle criptovalute. Più nello specifico, in questo articolo, analizzerò con te il campo del Lending, che è una delle aree più importanti che aiuta la capitalizzazione di mercato delle criptovalute ad espandersi come lo è oggi.

Questo articolo tratterà alcuni degli argomenti principali come segue:

Dichiarazione di non responsabilità: questo articolo è stato scritto da una prospettiva analitica solo a scopo informativo. Si prega di non considerare questo come un consiglio di investimento di alcun tipo. Il mercato delle criptovalute è un mercato di capitali di rischio, è necessario conoscere i dettagli prima di partecipare con una grande quantità di capitale.

Per favore, continua con l'articolo qui sotto!

Panoramica del prestito e ruolo del prestito con DeFi

Definizione di prestito

Il prestito è un concetto che si riferisce alle attività di prestito, il prestatore è anche noto come prestatore. Tuttavia, il mercato esiste sempre in parallelo con la domanda di prestiti e la domanda di prestiti. Pertanto, esiste un concetto più di prestito riferito alle attività di prestito, il mutuatario è anche chiamato mutuatario.

Nelle attività di prestito, ci saranno 2 principali entità partecipanti, che sono:

Poiché Prestito e Prestito sono due attività che esistono in parallelo, nel contenuto seguente, uso la parola Prestito solo per riferirmi alle attività di prestito e assunzione di prestiti in generale.

Il prestito è un'attività finanziaria molto importante in qualsiasi mercato in modo che il flusso di cassa possa circolare e creare una forza trainante per l'intera economia. Prima di rispondere alla domanda “Perché il settore Lending ha bisogno della DeFi?” . Lavorerò con te per conoscere le dimensioni del mercato e il ruolo del settore dei prestiti.

La dimensione del mercato dei prestiti

Attualmente, il prestito è una delle attività finanziarie più popolari e importanti al mondo. Il prestito avviene non solo nel mercato delle criptovalute, ma anche nel mercato reale con molti livelli diversi. Alcuni livelli che puoi vedere:

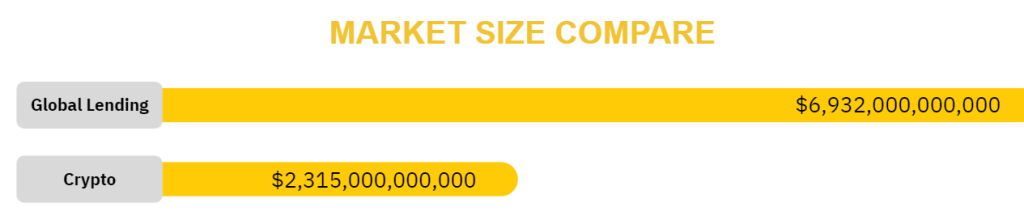

Sembra che a livello globale nessuno possa stimare con precisione le dimensioni del mercato dei prestiti perché provengono da così tante organizzazioni, anche piccoli individui. Ma per farti capire chiaramente le dimensioni del mercato dei prestiti, avrò un piccolo confronto come questo (fonte: Research & Markets 2021):

Dimensione del mercato dei prestiti.

Se hai visto che il mercato delle criptovalute ha una capitalizzazione molto ampia, il mercato globale dei prestiti ha una capitalizzazione di quasi 3 volte quella. In futuro, si prevede che il mercato globale dei prestiti raggiungerà 8.800 miliardi di dollari entro il 2025 con un tasso di crescita annuale composto del 6%.

Il ruolo del prestito

Allora perché il prestito è così popolare e ha una dimensione del mercato così ampia? La risposta è racchiusa in 5 parole: OTTIMIZZA IL CAPITALE. In esso ci saranno 2 entità:

1. Per i prestatori

Per gli individui con un grande capitale, detenere valuta Fiat non è la prima scelta perché la valuta Fiat è altamente inflazionistica, anche se è USD. Sceglieranno spesso classi di attività per proteggersi dalla svalutazione della valuta.

Tuttavia, prima di scegliere un immobile in cui investire, spesso prestano o risparmiano perché:

Il prestito da molti individui aiuta anche la banca a ottenere una grande fonte di capitale, supportando così le attività commerciali di molte società che hanno bisogno di prestiti per espandere le loro attività commerciali, creando un surplus per il paese.

2. Per i mutuatari

Diamo il seguente caso:

Allora come dovrebbe A non perdere l'occasione di aumentare il prezzo sia di SOL che di LUNA? È qui che entra in gioco il prestito. Insieme a un capitale di 10 SOL di $ 1.500. A può eseguire i seguenti passaggi:

Quindi puoi vedere che, utilizzando piattaforme di prestito, A ha realizzato un surplus di $ 500 in più rispetto alla semplice detenzione di SOL.

L'uso del prestito nella leva finanziaria può aiutarti a guadagnare interessi composti dallo stesso capitale, ma ti farà anche subire perdite maggiori se non prendi la decisione giusta.

Panoramica dei prestiti nell'attuale CeFi e DeFi

Così sopra, vi ho presentato la definizione, la dimensione del mercato e l'importante ruolo del prestito nel mercato finanziario. In questa parte, analizzerò con voi due forme popolari di prestito nel mercato finanziario tradizionale e risponderò alla domanda: "Perché la DeFi ha portato una rivoluzione nel campo del prestito?" .

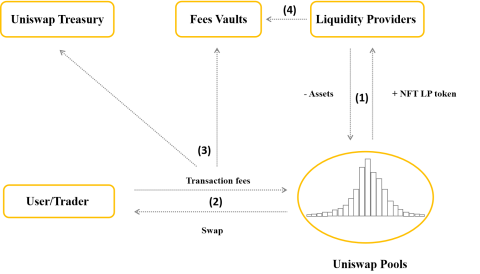

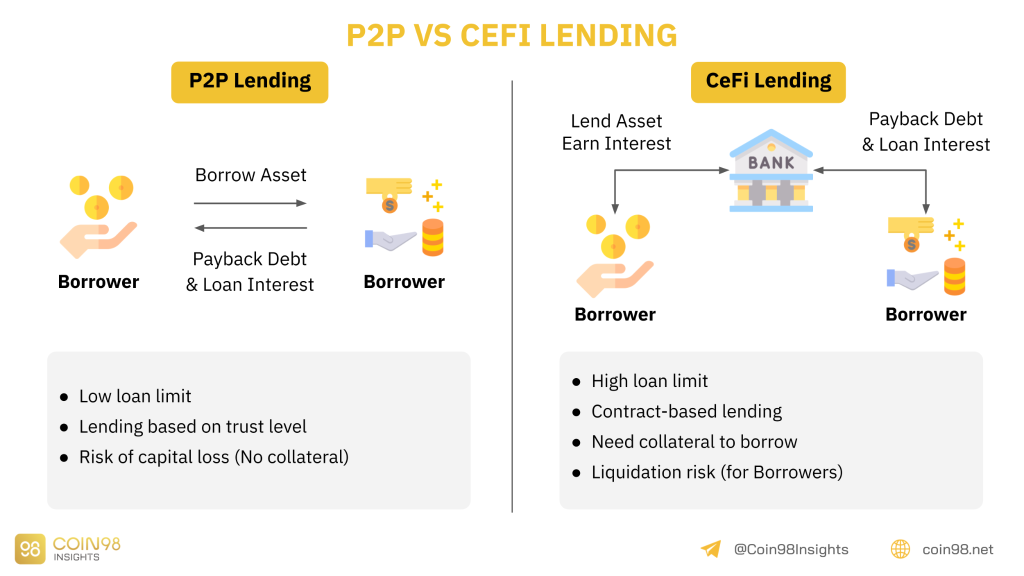

Confronto tra P2P Lending e CeFi Lending.

Come puoi vedere nella simulazione sopra, prima della nascita del DeFi Lending, c'erano due forme popolari di prestito sul mercato, ovvero il P2P (prestito peer-to-peer) e il prestito CeFi (mercato dei prestiti collettivi).

P2P - Prestito peer-to-peer

Immagina che il mercato dei prestiti P2P sia come prestare denaro ad amici e conoscenti. I tassi di interesse possono essere alti o bassi a seconda del mutuatario e del prestatore.

Per i familiari sarà dello 0%, ma per conoscenti e colleghi può essere leggermente superiore a una banca, perché non necessita di garanzie reali e non deve essere firmato su carta.

Il punto debole del prestito P2P è che l'importo del prestito sarà molto basso, perché è il capitale personale di ogni persona. Se c'è un prestito a molte persone, è anche limitato all'ambito della relazione di quella persona.

Tuttavia, il rischio più grande con i prestiti P2P è che nessuno può garantire l'importo del prestito del prestatore (Lender) , può "scappare" in qualsiasi momento se il Mutuatario (Mutuatario)) non mantiene la promessa come ciò che è stato scambiato.

Ad esempio: prestiti tra familiari, prestiti tra conoscenti, prestiti tra colleghi,...

Caratteristiche del prestito P2P:

CeFi Lending - Prestito e prestito tramite terze parti

Pertanto, il mercato finanziario è apparso come una terza parte, ovvero la banca. La banca fungerà da collegamento tra il mutuatario e il prestatore. Per ottenere un prestito, il mutuatario (Mutuatario) deve ipotecare beni (casa, auto, immobili, ...) con un valore superiore all'importo del prestito al tasso del 150% o più.

La garanzia sarà utilizzata dalla banca per liquidare per recuperare il capitale se il mutuatario (Debitore) è insolvente. Quando si rimborsa il prestito alla banca, il mutuatario deve pagare più interessi per recuperare la garanzia.

Dopo aver ricevuto gli interessi dei mutuatari, la banca detrarrà parte di tali interessi per pagare i prestatori - risparmiatori e banche. A causa dei costi sostenuti per la terza parte, la differenza tra l'interesse sul risparmio e l'interesse sul prestito avrà una differenza elevata.

Esempio: prestito tra istituzioni finanziarie e paesi, prestito tra banche e persone, banche e imprese.

Esiste anche un'altra forma di prestito che è un prestito senza garanzie , con questo modulo è necessario essere in possesso di una carta d'identità personale. Tuttavia, con questo metodo, i mutuatari non solo devono affrontare procedure macchinose, ma anche il limite del prestito è piuttosto basso.

Caratteristiche del prestito CeFi:

Perché il settore Lending ha bisogno della DeFi?

Vantaggi del prestito DeFi

Vantaggi di DeFi Lending rispetto a P2P Lending e CeFi Lending.

Quindi sopra, ho analizzato per te le due forme di prestito più popolari nel mercato finanziario tradizionale. Tuttavia, ogni modulo ha i suoi svantaggi:

Per il prestito P2P:

Per il prestito CeFi:

Pertanto, DeFi Lending è nato per risolvere i limiti di cui sopra. DeFi Lending funziona interamente su Smart Contract con tecnologia blockchain . Pertanto, il prestito DeFi avrà i seguenti vantaggi:

L'attuale panorama del prestito DeFi

Prestiti con garanzia (noto anche come prestito garantito).

Sebbene DeFi Lending abbia molti vantaggi, in realtà, DeFi Lending ha applicato solo la forma di Over-collateralized Lending, noto anche come Secured Loan.

Questo è un prestito garantito , il che significa che il mutuatario deve ipotecare beni che valgono più del prestito. Ma questa è una forma di efficienza del capitale molto bassa .

Prestiti senza garanzie (noti anche come prestiti non garantiti).

Nel frattempo, a CeFi Lending, gli utenti potevano prendere in prestito prestiti non garantiti (prestiti non garantiti) solo con la prova del reddito personale. Ciò consente di utilizzare il capitale in modo più efficiente.

Ma perché DeFi Lending non è stato in grado di applicare ampiamente il prestito chirografario?

Questo perché in questo mercato DeFi, non siamo ancora stati in grado di verificare l'identità del mutuatario . Pertanto, DeFi Lending non ha basi per determinare il limite di prestito per ogni persona. Si spera che, con lo sviluppo della tecnologia NFT , ogni persona venga identificata, aprendo così nuove opportunità per il prestito non garantito.

In questo articolo, mi concentrerò sul prestito garantito, noto anche come prestito ipotecario nel mercato del prestito DeFi.

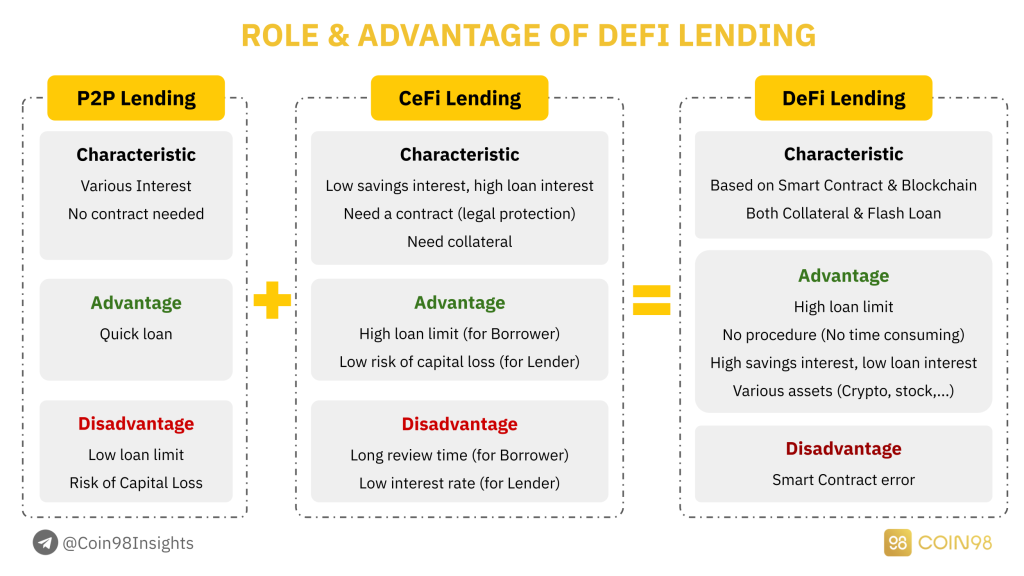

Il modello operativo di DeFi Lending

Il modello operativo di DeFi Lending.

Quindi, come funzionerà il prestito DeFi? Cosa cambia con CeFi Lending?

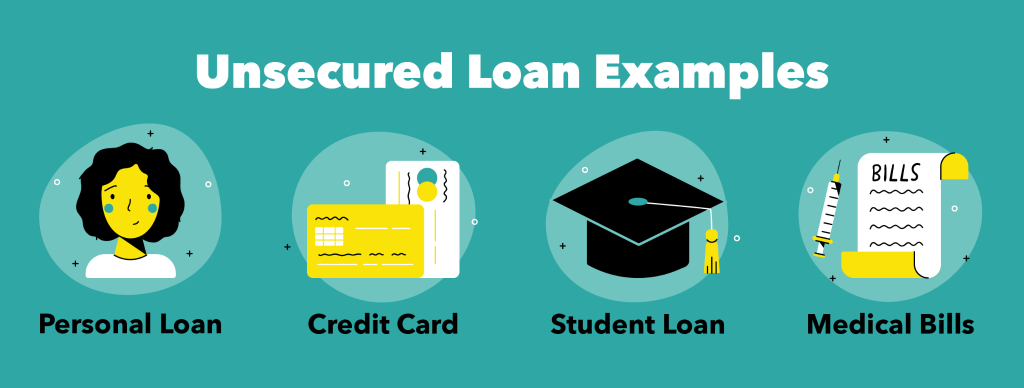

DeFi Lending includerà la partecipazione di 3 entità:

Lì dentro:

Leggendo qui si vedrà che il modello operativo di DeFi Lending è molto simile a CeFi Lending. Hai pensato correttamente, ma la differenza principale qui è che il protocollo di prestito DeFi funziona su Smart Contract e Blockchain , risparmiando centinaia di commissioni grandi e piccole.

⇒ Da lì, è possibile fornire al prestatore un tasso di interesse più elevato sui risparmi e fornire un tasso di interesse più basso per il mutuatario.

Vantaggi tra le parti coinvolte

Vantaggi apportati alle parti che partecipano a DeFi Lending.

Leggendo sopra, forse vedi solo che Lending Protocol porta vantaggi a due parti, Lender e Mutuatario, ma in realtà il modello operativo di Lending Protocol include anche la partecipazione degli Investor, investitori che possono votare per la piattaforma Lending.

I vantaggi di prestatore e mutuatario, capisci dopo l'analisi di cui sopra:

Ma per Investor, questo è un concetto relativamente nuovo, e anche tu non potrai accedervi nel mercato finanziario tradizionale, perché questa è l'entità che rappresenta i banchieri, i fondi di investimento e gli investitori. operazioni.

Ma la DeFi ha aperto una porta tutta nuova, consentendo agli utenti ordinari che possono anche diventare azionisti della banca (qui, Lending Protocol), di avere diritto di voto e apportare modifiche al meccanismo di azione della banca.

Gli investitori nel mercato DeFi sono i token holder del Lending Protocol , avranno il diritto di proporre o votare proposte per apportare modifiche al Lending Protocol. L'investitore potrà formulare alcuni dei seguenti suggerimenti:

Pertanto, posso concludere, DeFi Lending ha aperto un varco completamente nuovo per il settore Lending, consentendo al settore Lending di operare in modo libero, trasparente e condividere i benefici con le parti finaliste aggiungendo valore alla piattaforma.

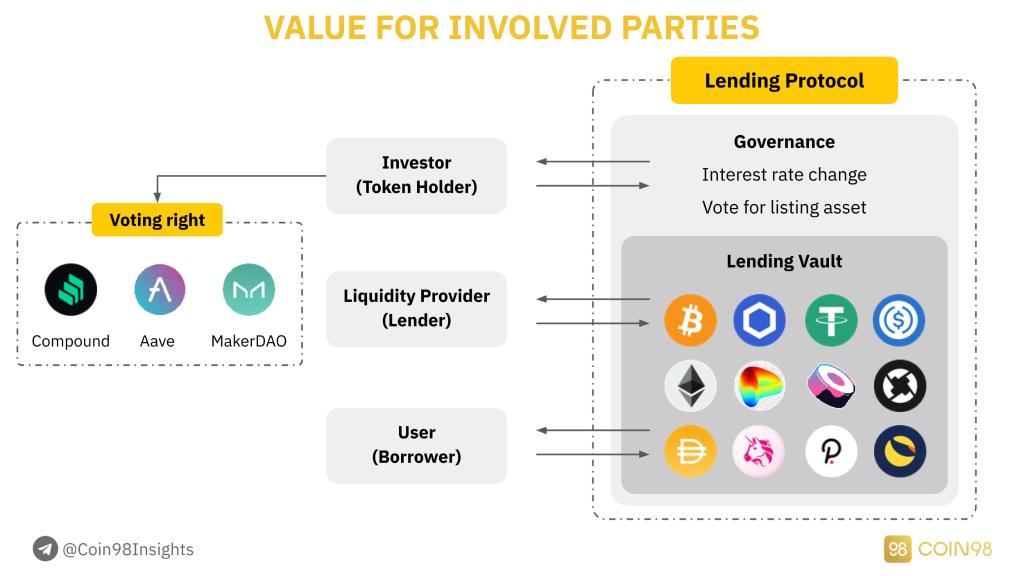

Distinguere il pool di liquidità di prestito e l'aggregatore di prestiti

Tuttavia, ci sono attualmente due tipi di protocollo di prestito sul mercato. quelli sono Lending Liquidity Pool e Lend Aggregator. Allora qual è la loro differenza?

Phân biệt giữa Lending Liquidity Pool và Lending Aggregator.

Nếu như đã đọc bài viết Phân tích AMM, anh em sẽ thấy mảng AMM cũng có các Aggregator tương tự như thế và sự khác biệt của chúng nằm ở quá trình tiếp cận Liquidity Pool (các Pool thanh khoản):

Một số Lending Protocol nổi bật:

05 chỉ số cần nắm trước khi tham gia Lending

Trước khi đi sâu vào phân tích hiệu suất và mô hình hoạt động của các Lending Platform trên thị trường. Dưới đây là 05 chỉ số mà anh em cần phải nắm:

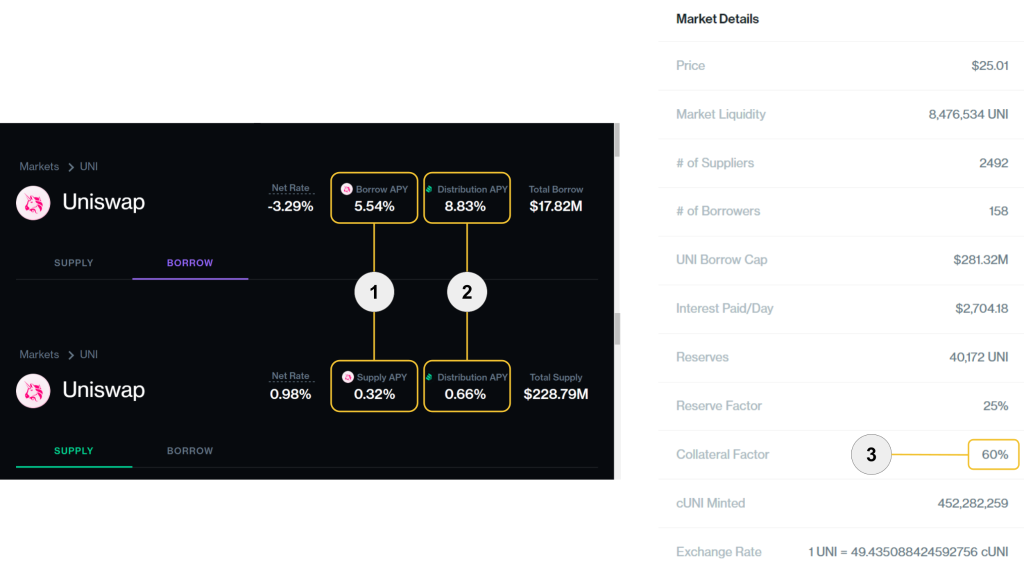

Những chỉ số quan trọng được thể hiện qua các Lending Protocol.

Lending/Borrowing APR

(1) Borrow/Supply APY: Đây là chỉ số cơ bản nhất đối với một User của Lending Protocol. Lending APR chỉ lãi suất gửi tiết kiệm vào Lending Protocol đối với Lender, còn Borrowing APR chỉ lãi suất cho vay đối với Borrower.

(2) Distribution APY: Tuy nhiên, khác với các ngân hàng truyền thống thì các DeFi Lending Protocol sẽ có thưởng thêm cho người dùng để khuyến khích họ đi vay. Anh em có thể thấy ảnh phía trên, khi người dùng gửi tiết kiệm hoặc vay tại Compound, họ sẽ nhận lại phần thưởng là COMP token.

Minimum Collateralization Ratio

(3) Collateral Factor: Đây là tỷ lệ thế chấp tối thiểu trước khi anh em có thể vay các tài sản trong protocol. Ví dụ:

Liquidation Point

Liquidation Point là điểm thanh lý. Nghĩa là khi tài sản thế chấp của anh em đã rớt giá trị, tỷ lệ thế chấp quá thấp và chạm mốc thanh lý, thì các Protocol sẽ kích hoạt cơ chế thanh lý tài sản để trả nợ lại cho Lender.

Tỷ lệ thế chấp tối thiểu của Aave là 133% (tức người dùng có thể vay tối đa 75% tài sản thế chấp). Nhưng nếu tỷ lệ thế chấp tối thiểu rớt còn 125% (hoặc người dùng đã vay hơn 80% giá trị tài sản thế chấp), thì Aave sẽ kích hoạt cơ chế thanh lý tài sản.

Ví dụ: Thế chấp $100 ETH để vay $75 USDC, nhưng ETH rớt giá, tỷ lệ vay đạt 80% thì số ETH sẽ được thanh lý để trả lại USDC cho Lender.

Liquidation Bonus

Liquidation Bonus là khoảng thưởng mà các Protocol sẽ thưởng cho Liquidator, để khuyến khích họ tham gia vào việc thanh lý tài sản sau khi Borrower không thể trả nợ.

Khái niệm Liquidation Bonus còn được gọi bằng cụm từ khác là Liquidation Penalty (Khoản phạt thanh lý), chúng có ý nghĩa tương đồng với nhau. Liquidation Penalty sẽ dành cho Borrower và khoản phạt đó cũng chính là phần thưởng cho Liquidator (Liquidation Bonus).

Liquidation Bonus sẽ được trích một phần từ chính giá trị tài sản thế chấp của Borrower.

Ví dụ:

Vậy 5% ở giữa chính là một phần Protocol thu được và trích lại cho Liquidator để thanh lý tài sản, hay còn gọi là mua lại nợ. Ở Aave, Liquidation Bonus sẽ rơi vào 5% cho những tài sản phổ biến, và 10% cho những tài sản có thanh khoản kém hơn.

Capital Utilization

Đây là khái niệm được nhắc đến chủ yếu bởi các nhà đầu tư khi sử dụng để so sánh hiệu suất của các Lending Protocol trên thị trường. Capital Utilization sẽ cho nhà đầu tư biết được với cùng một số vốn, Lending Protocol nào có thể cho vay nhiều hơn, hay nói cách khác là có thể tối ưu dòng vốn tốt hơn.

Ví dụ:

⇒ Vậy chúng ta có thể suy ra Protocol A đang có hiệu quả sử dụng vốn tốt hơn Protocol B.

Nếu bạn chưa hiểu cụ thể về Hiệu quả sử dụng vốn thì mình sẽ có Case Study thực tế ở phần “Phân tích dữ liệu” phía dưới.

Phân tích các nền tảng Lending nổi bật trên các hệ sinh thái

Sau khi đã nắm rõ về định nghĩa, đặc điểm và vai trò của AMM đối với thị trường Crypto nói chung và DeFi nói riêng. Vậy trong phần này, mình sẽ đi sâu vào phân tích theo chiều dọc, phân tích các nền tảng Lending nối bật của các hệ sinh thái.

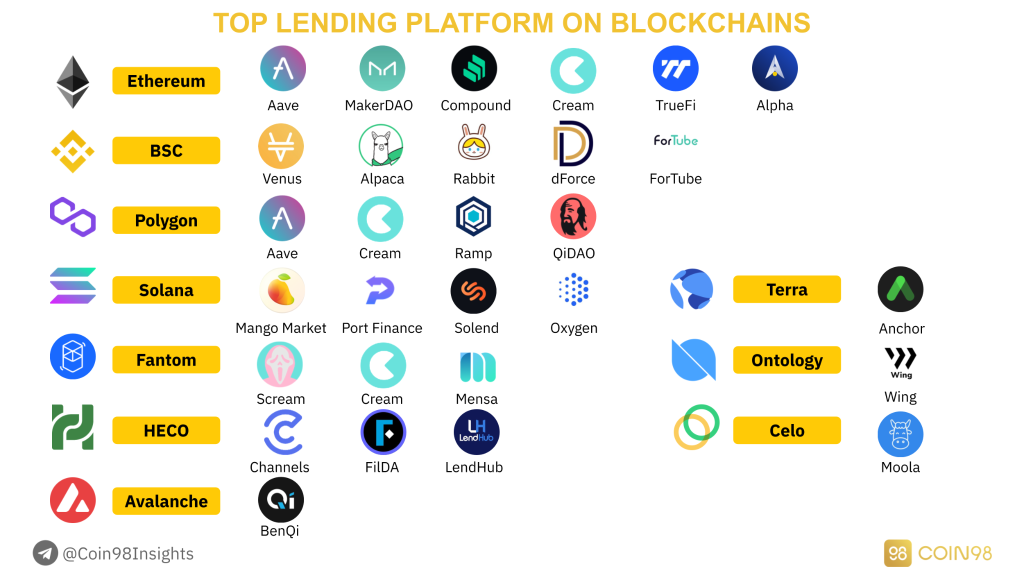

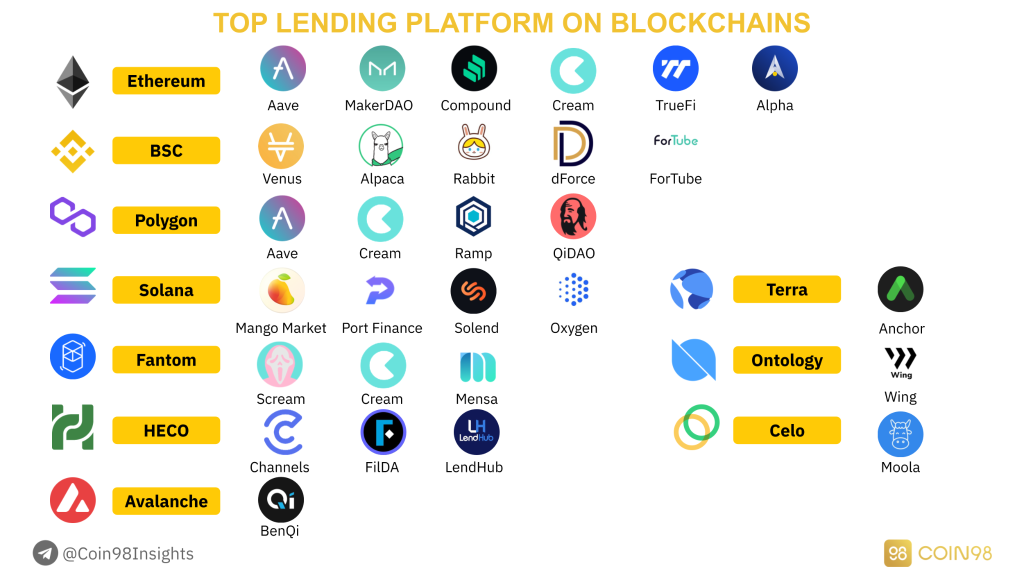

Những nền tảng Lending nổi bật nhất trên mỗi hệ sinh thái.

Trong đó sẽ bao gồm hệ sinh thái Ethereum, Binance Smart Chain, Terra, Solana, Polygon và các hệ sinh thái khác.

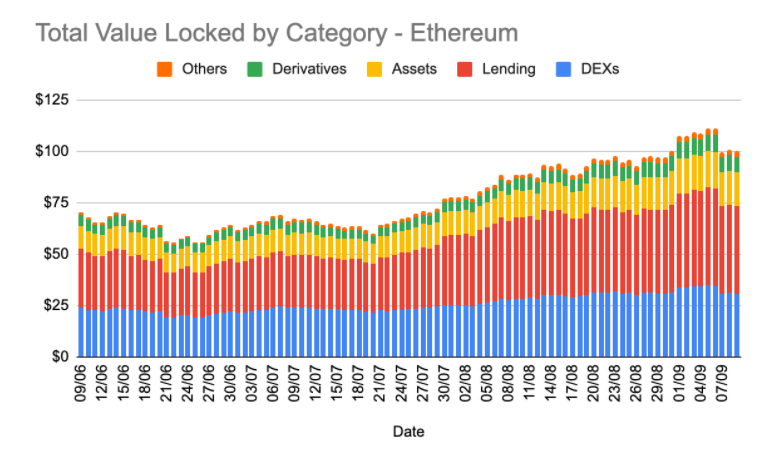

Lending trên Ethereum

Tính đến thời điểm hiện tại, Ethereum đang là hệ sinh thái có DeFi TVL lớn nhất thị trường DeFi. Chính vì thế, mảng Lending cũng có DeFi TVL rất lớn. Xét riêng trong hệ sinh thái Ethereum, mảng Lending đã chiếm 33% tổng số DeFi TVL.

Tương quan giữa Lending TVL và DeFi TVL trên Ethereum.

Điều này cho thấy Lending là mảng vô cùng quan trọng đối với các DeFi Player ở hệ sinh thái Ethereum. Mặc dù vấn đề tắc nghẽn mạng lưới chưa được giải quyết, dẫn đến phí giao dịch trên Ethereum rất cao, nhưng điều này vẫn không thể ngăn cản Whale user sử dụng các Dapp trên Ethereum.

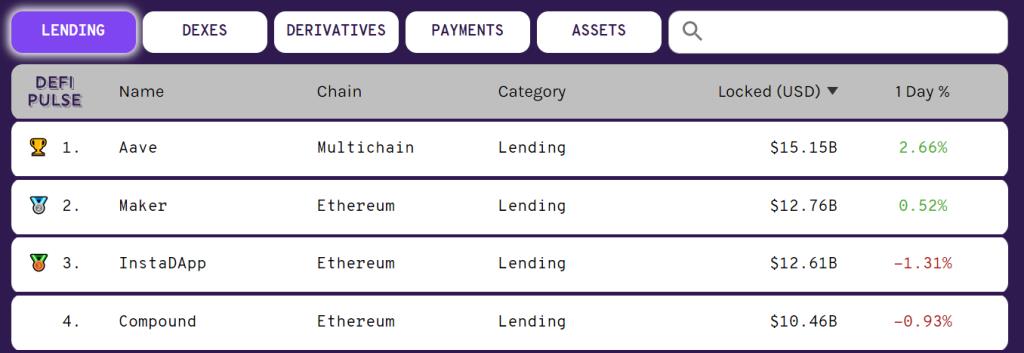

Những Lending Platform nổi bật nhất Ethereum.

Mảng Lending trên Ethereum bị thống trị bởi ba nền tảng Aave, Compound và MakerDAO. Trong 2 năm nay chưa có nền tảng Lending nào có thể vượt qua bộ 3 trên và họ cũng thường xuyên thay đổi vị trí dẫn đầu cho nhau. InstaDapp là Lending Aggregator nên mình sẽ không phân tích case của InstaDapp.

Aave (AAVE): Trước đây Aave chính là nền tảng ETHLend (LEND), tuy nhiên sau này họ đã rebrand lại thành Aave và tăng trưởng vượt bậc với cơn sóng DeFi ở Ethereum.

Hiện tại Aave đang có TVL lên đến 15 tỷ đô và hỗ trợ cho vay với hơn 30 tài sản khác nhau. Ở Aave, người dùng có thể vay tối đa 75% giá trị tài sản đã thế chấp. Anh em có thể tham khảo thêm về mô hình hoạt động của Aave ngay tại đây.

MakerDAO: MakerDAO là nền tảng Lending có cơ chế lạ nhất, thay vì deposit cryptocurrency để vay các cryptocurrency khác, thì MakerDAO sẽ cho người dùng vay DAI (Stablecoin của MakerDAO). Điểm nổi bật của MakerDAO là họ còn cho thế chấp LP token từ Uniswap để vay.

Hiện tại MakerDAO đã rất thành công khi DAI được chấp nhận ở hầu hết các Protocol của Ethereum, thậm chí còn mở rộng sang hệ sinh thái khác như BSC hay Polygon.

Đối với MakerDAO, người dùng có thể vay tối đa 67% giá trị tài sản đã thế chấp. Model của MakerDAO còn được áp dụng ở nhiều protocol khác như Venus (XVS & VAI) ở BSC và Party Parrot (PRT & PAI) ở Solana. Tham khảo thêm về mô hình hoạt động của MakerDAO tại đây.

Compound: Compound là nền tảng Lending có TVL lớn thứ 3, đạt 10 tỷ đô và hỗ trợ 15 tài sản. Đối với Compound, người dùng có thể vay tối đa 75% tài sản được thế chấp vào protocol. Tham khảo thêm về mô hình hoạt động của Compound ngay tại đây.

Aave, MakerDAO & Compound, bộ ba Lending Protocol này có vai trò rất quan trọng đối với DeFi ở Ethereum. Họ không chỉ bootstrap sự tăng trưởng của DeFi mà còn đóng vai trò là Trung tâm thanh khoản cho các Lending Aggregator như InstaDapp, DeFi Saver.

Nếu anh em chưa hình dung được độ lớn của Lending DeFi TVL ở Ethereum thì mình sẽ so sánh như sau:

Lending DeFi TVL trên Ethereum ~ Tổng DeFi TVL của BSC + Solana + Terra ~ 42 tỷ đô.

Lending trên Binance Smart Chain

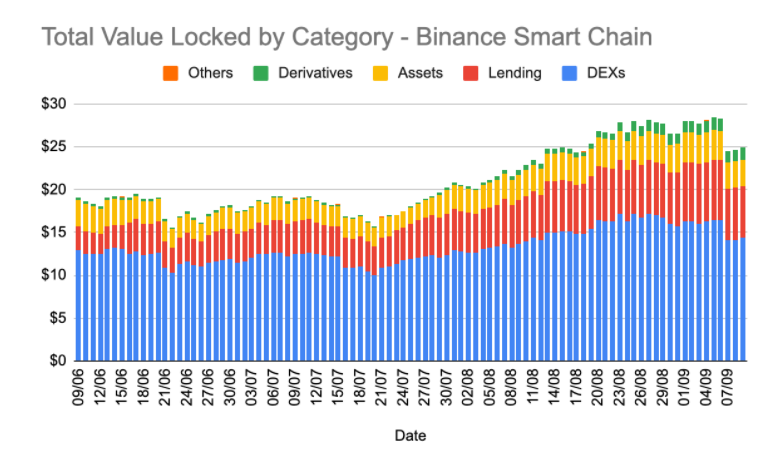

Tương quan giữa Lending TVL và DeFi TVL trên BSC.

Sau khi hệ sinh thái Ethereum phát triển thành công DeFi vào khoảng tháng 9/2020, thì Binance cũng lập tức ra mắt Binance Smart Chain để bắt kịp Ethereum ở không gian DeFi.

Tính tới thời điểm hiện tại thì BSC đã rất thành công trong việc thu hút dòng tiền khi có DeFi TVL đạt 23 tỷ đô, đứng top #2 trên thị trường. Tuy nhiên trong khoảng 4 tháng nay, BSC đang bị chững lại và chưa có dấu hiệu tăng trưởng tiếp.

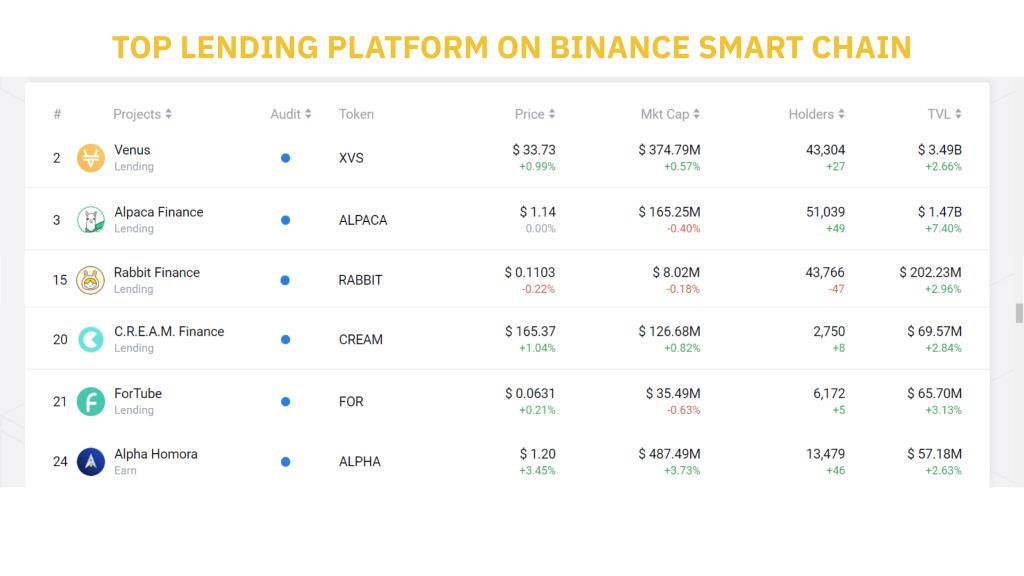

Những Lending Platform nổi bật nhất BSC.

Nếu như DeFi ở Ethereum bị dominance bởi mảng Lending, thì DeFi ở BSC bị dominnance bởi mảng DEX. Mảng Lending chỉ ghi nhận 4.5 tỷ đô (20% tổng DeFi TVL). Phía trên là 6 Lending Platform hoạt động trong hệ sinh thái BSC.

Tuy nhiên, 2 chỉ có 2 Lending Platform hoạt động nổi bật là Venus và Alpaca Finance.

Lending trên Solana

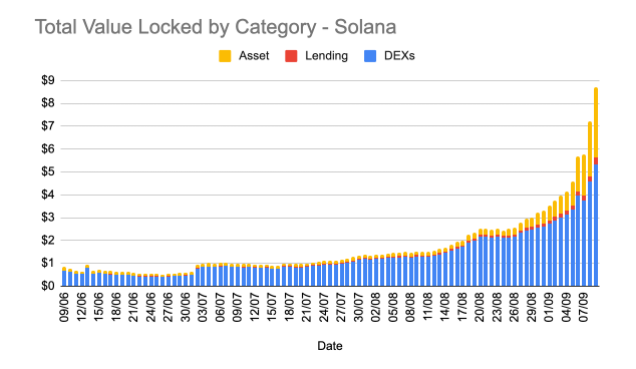

Tương quan giữa Lending TVL và DeFi TVL trên Solana.

Solana là hệ sinh thái có tốc độ tăng trưởng rất nhanh trong thời gian vừa qua. Tuy nhiên, khi dòng tiền đổ vào hệ sinh thái Solana, họ không tập trung nhiều ở các nền tảng Lending, chính vì thế mà chúng có hiệu suất hoạt động khá thấp.

Đa số dòng tiền của hệ sinh thái Solana tập trung ở các mảng AMM và Yield Farming để Earn Incentive từ các dự án mới. Tuy nhiên, trong thời gian gần đây thì mảng Lending của Solana đã nhận được nhiều sự chú ý hơn.

Một số dự án nổi bật: Port Finance, Solend, Party Parrrot,....

Những Lending Platform nổi bật nhất Solana.

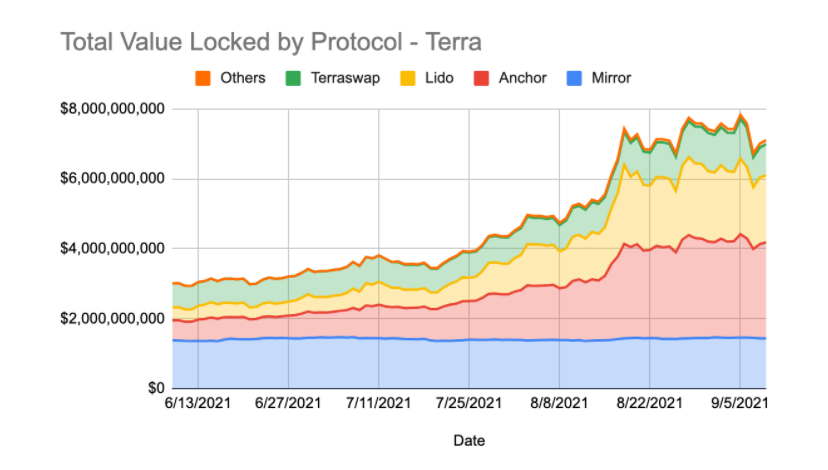

Lending trên Terra

Tương quan giữa Lending TVL và DeFi TVL trên Terra.

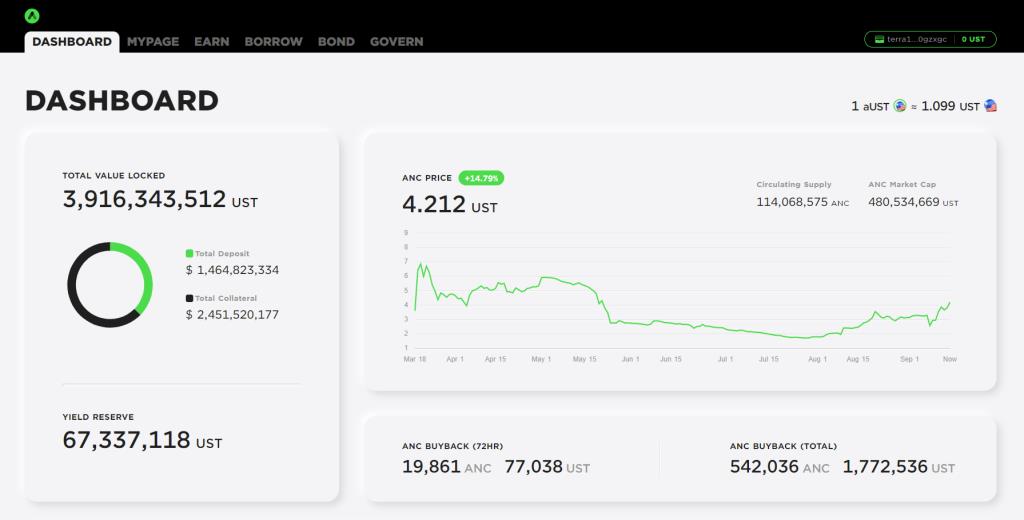

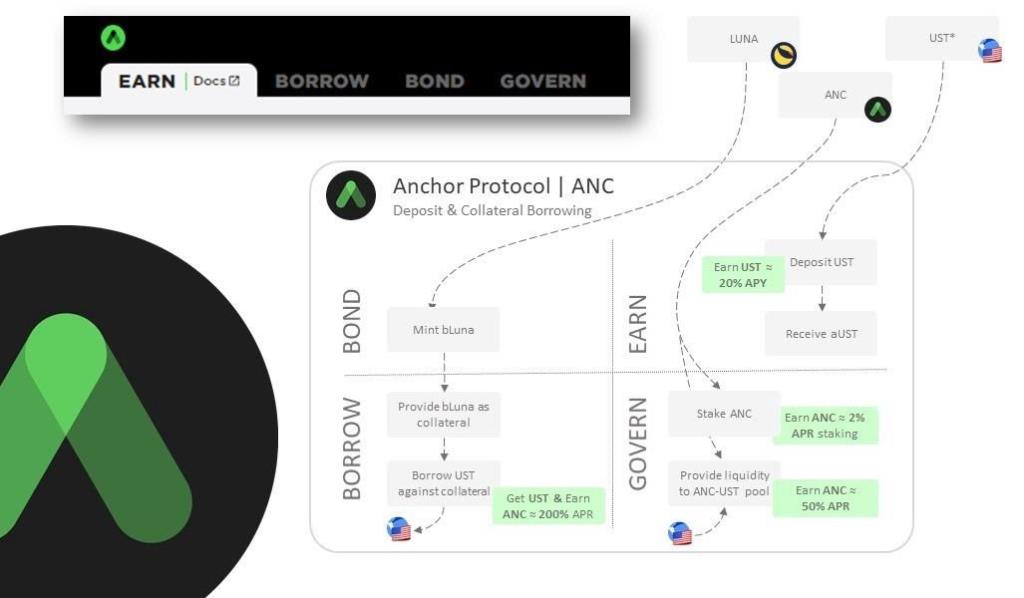

Terra là hệ sinh thái DeFi vô cùng đặc biệt. Mặc dù số lượng Dapp hoạt động nổi bật trên Terra chưa đến 10 Dapps, nhưng Terra lại xuất sắc nằm trong top 4 hệ sinh thái DeFi có TVL cao nhất, đạt 8 tỷ đô. Trong đó Anchor Protocol (Dapp duy nhất hoạt động trong mảng Lending) đã chiếm đến 3 tỷ đô.

Anchor Protoco - Lending Platform nổi bật nhất Terra.

Sự thành công của Anchor Protocol đến từ rất nhiều yếu tố. Trong đó có sự phát triển bền vững của 3 chân kiềng: Terra USD, Mirror Protocol và Anchor Protocol của hệ sinh thái Terra.

Trong thời gian đầu, để thu hút người dùng đến với Terra, Anchor Protocol đã trả lãi suất lên đến 20% cho UST và còn thưởng thêm ANC cho ai tham gia vay & cho vay tại Anchor. Chưa kể Anchor Protocol đang là Liquidity Center của nhiều DeFi Dapp khác như Orion Money, Spar Protocol, Kash,... có người dùng thực ở một số quốc gia như Hàn Quốc.

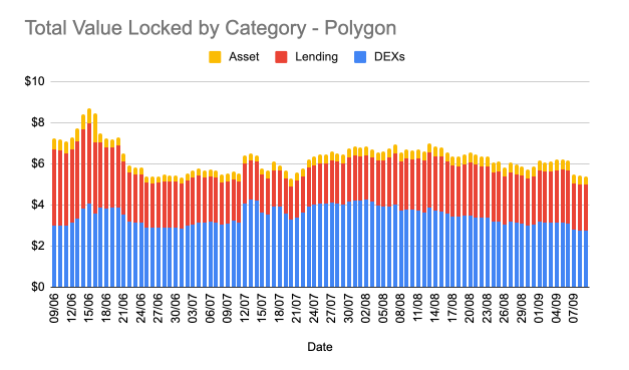

Lending trên Polygon

Tương quan giữa Lending TVL và DeFi TVL trên Polygon.

Xếp sau Solana và Terra là hệ sinh thái Polygon, trong thời gian qua Polygon đã nhiều lần đứng top #3. Đây cũng là hệ sinh thái có số lượng Dapp rất đa dạng. Trong tổng số 50 dự án deploy trên Polygon, thì chỉ có 5 dự án hoạt động trong mảng Lending, 45 dự án còn lại hoạt động trong những mảng khác như AMM, Yield Aggregator,...

Tuy nhiên, chỉ cần một nền tảng Aave, mảng Lending đã chiếm đến 32% tổng DeFi TVL của hệ sinh thái Polygon. Điều này cho thấy Aave có sức thống trị rất cao ở Polygon và cũng đang là Protocol có TVL lớn nhất hệ Polygon.

Những Lending Platform nổi bật nhất Polygon.

Lending trên những hệ sinh thái khác

Như mình đã đề cập phía trên, Lending là mảng rất quan trọng giúp giữ lại thanh khoản trong hệ sinh thái. Chính vì thế, mỗi hệ sinh thái đều có ít nhất 1 Lending Protocol để có thể thu hút người dùng.

Tuy nhiên, nếu so sánh với bộ ba MakerDAO, Aave và Compound thì các Lending Protocol này vẫn còn quá nhỏ và chưa thực sự có những tác động lên toàn bộ thị trường DeFi.

Sự ra đời của chúng mới chỉ mang mục đích phục vụ người dùng của từng hệ sinh thái chứ chưa thể mở rộng tầm ảnh hưởng như DAI của Maker DAO (DAI đã có mặt trên 7 blockchain khác nhau).

Những nền tảng Lending nổi bật nhất trên mỗi hệ sinh thái.

Dưới đây là một số Lending Protocol nổi bật của các hệ sinh thái khác:

Sự thành công của một nền tảng Lending không chỉ phụ thuộc vào mô hình hoạt động của chính họ, mà còn phụ thuộc rất nhiều vào tiềm năng của hệ sinh thái mà Lending Protocol triển khai trên đó. Liệu các Dapp trong hệ sinh thái đã đủ đa dạng và thu hút người dùng sử dụng các nền tảng Lending để tối ưu hóa nguồn vốn đầu tư chưa?

Chính vì thế, khi đánh giá tiềm năng của một Lending Protocol, anh em cần phải có góc nhìn 2 chiều, từ phía mô hình hoạt động và từ góc nhìn tổng quan của một hệ sinh thái.

Phân tích dữ liệu từ các Lending Protocol

Sau khi đã nắm rõ về những nền tảng Lending nổi bật trên thị trường, mình sẽ cùng anh em phân tích với góc nhìn rộng hơn. Đây là phần quan trọng nhất của bài viết giúp anh em nắm được cách phân tích được dòng tiền, tiềm năng của các protocol trên thị trường cũng như đưa ra những quyết định đầu tư.

Trong phần này mình sẽ cùng anh em phân tích:

Lending nằm ở đâu trong thị trường DeFi?

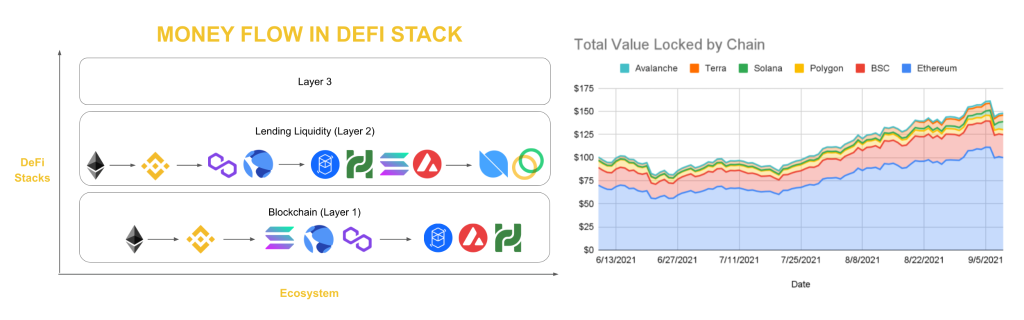

Trước khi đi vào phân tích các số liệu của mảng Lending, mình xin nhắc lại về DeFi Stack. Đây là phần sẽ giúp anh em định hình được các Lending Protocol đang nằm ở đâu trong thị trường DeFi và có vai trò như thế nào?

Sơ lược về DeFi Stack: Như anh em có thể thấy Infographic phía dưới, hệ sinh thái DeFi sẽ bao gồm 3 Layer cơ bản, đó là Blockchain Platform (Layer 1), Liquidity (Layer 2) và Application (Layer 3). Trong đó:

Tương quan giữa dòng tiền trong một hệ sinh thái và trong mảng Lending của hệ sinh thái đó.

Qua phần sơ lược về DeFi Stack, anh em có thể thấy được vai trò rất lớn của Lending trong việc hỗ trợ một hệ sinh thái DeFi phát triển. Nếu không có các Protocol chứa Liquidity như AMM và Lending, DeFi trên hệ sinh thái đó sẽ không thể phát triển.

Anh em muốn tìm hiểu chi tiết hơn về DeFi Stack thì có thể đọc thêm:

DeFi TVL và Lending TVL của các hệ sinh thái DeFi

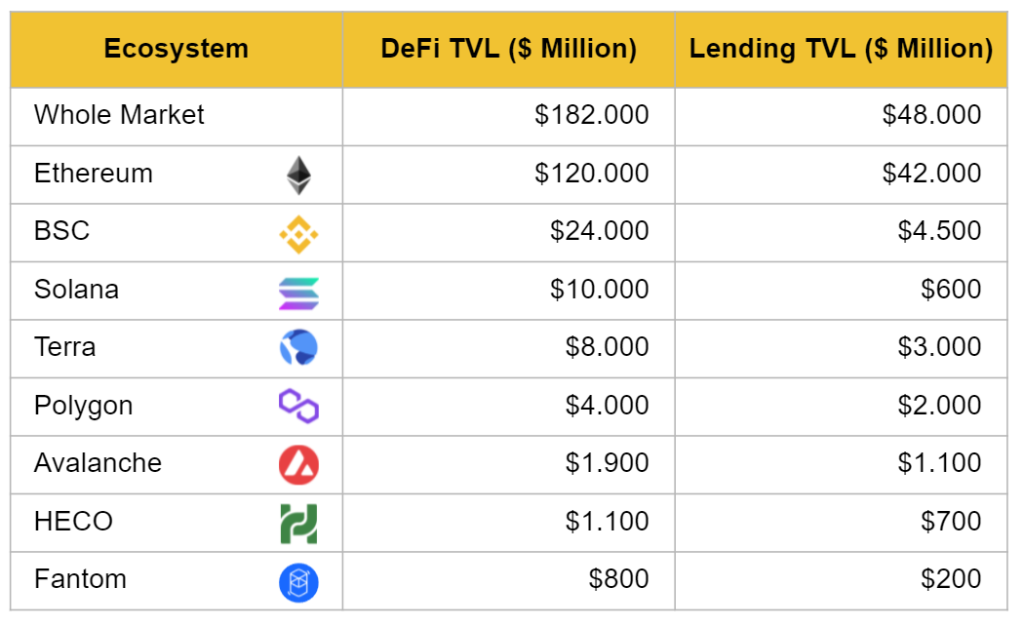

Số liệu tương quan giữa dòng tiền trong một hệ sinh thái và trong mảng Lending của hệ sinh thái đó.

Trên đây là xếp hạng DeFi TVL và Lending TVL của các hệ sinh thái lớn nhất trên thị trường.

Bảng xếp hạng này cho thấy dòng tiền vẫn nằm nhiều nhất ở hai hệ sinh thái Ethereum ($120B) và Binance Smart Chain ($24 B), sau đó mới đến bộ ba Solana ($10 B), Terra ($8 B) và Polygon ($4 B).

Tuy nhiên, Lending TVL thì có sự thay đổi nhỏ, mặc dù Solana có DeFi TVL lớn hơn, nhưng Lending TVL của hệ Solana ($600 M) lại thấp hơn hai hệ Terra ($3 B) và Polygon ($2 B). Đây cũng là một Insight cho anh em track được dòng tiền nhanh nhất khi nhắc về một hệ sinh thái.

Hai mảng Lending và AMM đều rất quan trọng, tuy nhiên nếu như chọn hệ sinh thái nào để Skin in the game, mình ưu tiên những hệ sinh thái phát triển TVL trên mảng AMM hơn.

Bởi vì khi TVL của AMM phát triển, đồng nghĩa hệ sinh thái đó có nhiều dự án đang phát triển và thu hút người dùng cung cấp thanh khoản. Còn TVL ở các nền tảng Lending tăng chỉ mang ý nghĩa hệ sinh thái đó có dòng tiền, người dùng gửi tiết kiệm do lãi cao, nhưng lại không có giá trị về mặt phát triển không gian DeFi.

Lưu ý: Đây là góc nhìn cá nhân về các hệ sinh thái mới nổi, đối với hai hệ sinh thái Ethereum và BSC thì họ đã phát triển rất mạnh và đồng đều giữa 2 mảng nên sẽ không áp dụng góc nhìn này.

⇒ Dựa vào Lending Platform để track dòng tiền của một hệ sinh thái và xem hệ sinh thái đó sẽ phát triển theo hướng nào, từ đó chọn hướng để Skin in the game.

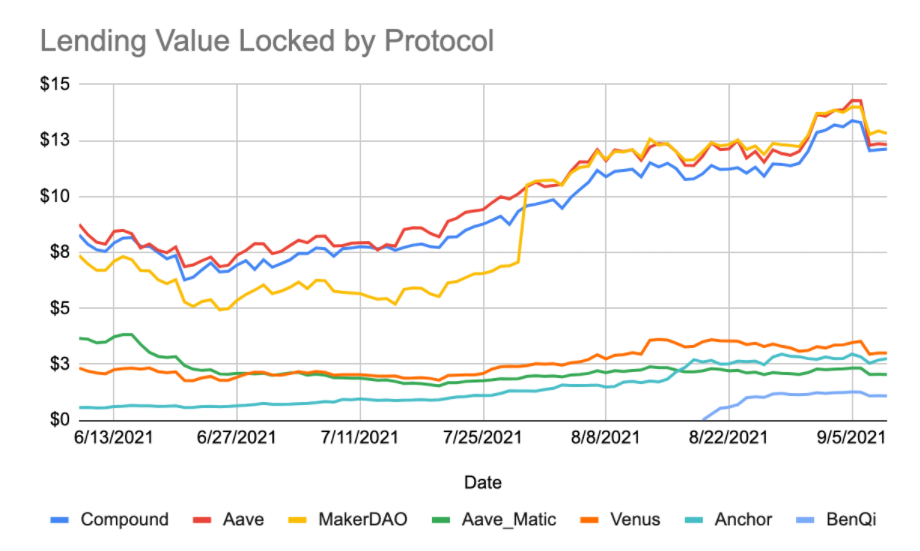

TVL của các protocol nổi bật nhất thị trường

Những nền tảng Lending có TVL cao nhất thị trường.

Dựa vào số liệu phía trên, anh em có thể thấy mảng DeFi Lending đang bị thống trị hoàn toàn bởi 3 nền tảng Aave ($15B), Compound ($13B) và MakerDAO ($14B), chúng hoàn toàn nằm trên hệ sinh thái Ethereum.

Còn lại là những Protocol đại diện cho các hệ sinh thái như: Aave - Polygon ($4B), Venus - BSC ($2B), Anchor - Terra ($3B), BenQi - Avalanche ($1B).

Còn các hệ sinh thái khác như Fantom và Solana vẫn chưa có những Lending Platform, đa số các Lending Platform đều hoạt động riêng lẻ và có TVL chưa đạt $1B.

Điều này cho thấy Lending là mảng vô cùng cạnh tranh và có sức ảnh hưởng rất lớn bởi hiệu ứng mạng lưới. Điều này có nghĩa là Lending Platform nào mạnh thì sẽ “nắm trùm” của cả hệ sinh thái đó, riêng hệ Ethereum có miếng bánh rất to nên cả 3 nền tảng Aave - MakerDAO - Compound có thể chia nhau.

⇒ Nếu như chọn đầu tư vào các Lending Protocol, mình sẽ chọn những nền tảng có hiệu suất tốt nhất, hoặc đang có sự tăng trưởng tốt về TVL, thay vì chỉ dựa vào Market Cap, bởi vì mảng Lending là mảng có tính dominate cao, rất khó cho các nền tảng nhỏ tăng trưởng.

Hiệu quả sử dụng vốn

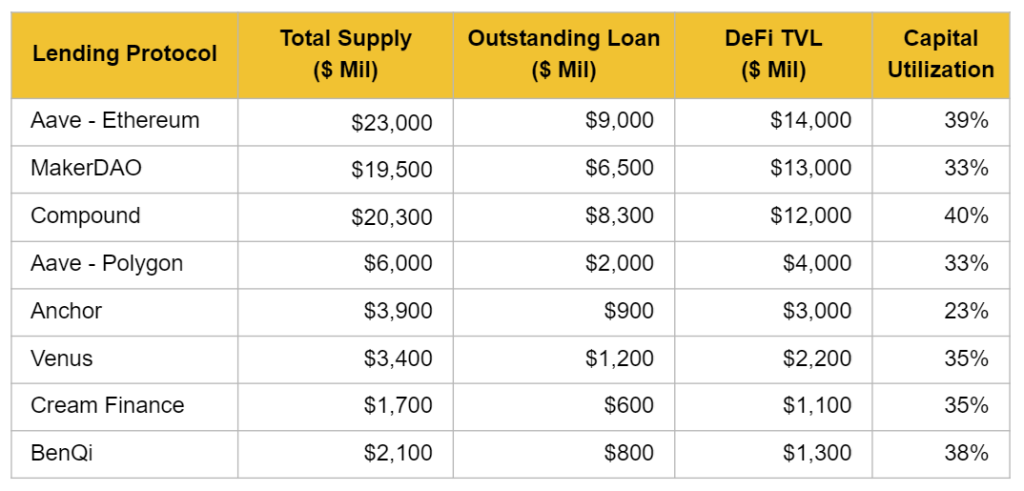

Hiệu quả sử dụng vốn của một nền tảng Protocol cho anh em biết nền tảng nào đang hoạt động hiệu quả hơn với cùng một số vốn. Chỉ số sẽ được tính như sau:

Hiệu quả sử dụng vốn = (Outstanding Loan/Total Supply)*100%

Trong đó:

Đây là khái niệm anh em hay nhầm với TVL, TVL là lượng thanh khoản còn lại sau khi người Borrower đã vay tài sản ra khỏi Protocol.

TVL = Total Supply - Total Borrow

Trong đó:

So sánh Hiệu quả sử dụng vốn của các Lending Protocol.

Xếp hạng TVL: Aave (#1), MakerDAO (#2), Compound (#3), Aave-Polygon (#4),....

Xếp hạng Outstanding loan: Compound (#1), Aave (#2), MakerDAO (#3), Aave -Polygon (#4),...

Xếp hạng Capital Utilization: Compound (#1), Aave (#2), MakerDAO (#3), Aave -Polygon (#4),...

Nhìn tổng quan thị trường, MakerDAO - Aave - Compound không chỉ là ba nền tảng có TVL cao nhất, mà còn là 3 nền tảng có Outstanding Loan nổi bật nhất. Khi xét về hiệu quả sử dụng vốn thì chúng sẽ rơi vào khoảng từ 25% cho tới 40%. Từ đây anh em có thể suy ra tỷ lệ trung bình để áp dụng cho toàn thị trường Lending:

Thông thường đối với nhà đất, vàng bạc, anh em có thể vay lên đến 80% tài sản thế chấp. Tuy nhiên các tài sản trong thị trường crypto đều có mức độ biến động cao, chính vì thế người dùng chỉ vay khoảng 30% giá trị tài sản thế chấp. Điều này giúp họ an toàn khỏi rủi ro thanh lý do thị trường sập đột ngột.

Hiệu quả sử dụng vốn cũng thể hiện gián tiếp tỷ lệ thế chấp tối thiểu của các nền tảng cho vay (Min. Collateral Ratio). Nếu như tỷ lệ này cao thì người dùng sẽ vay ra ít hơn.

Trong 3 nền tảng Aave, MakerDAO và Compound, thì MakerDAO yêu cầu tỷ lệ thế chấp lên đến 150%, trong khi Aave và Compound chỉ yêu cầu 130%. Chính vì thế, Outstanding Loan của MakerDAO thấp hơn hai nền tảng còn lại.

⇒ Đây là chỉ số chủ yếu dành cho các investor đầu tư vào nền tảng đó để xem nền tảng nào có hiệu suất tốt hơn, từ đó tạo ra doanh thu cho protocol cũng như quyền lợi cho các lender.

Giá trị của một Lending Platform

Đối với một Lending Platform, anh em cần phải có góc nhìn như sau:

Chính vì thế, anh em không nên đánh giá sự thành công của một Lending Protocol chỉ thông qua TVL, mà hãy kết hợp thêm với Outstanding Loan. Outstanding Loan mới là nhân tố mang lại doanh thu cho Protocol cũng như mang lại lợi nhuận cho Lender.

Câu nói phía trên không đồng nghĩa nền tảng nào cho vay nhiều hơn thì sẽ tạo ra doanh thu nhiều hơn, bởi vì mỗi một nền tảng sẽ thu phí khác, lãi khác nhau. Nhưng góc nhìn tổng quan đó sẽ giúp anh em có góc nhìn khác về TVL trong thị trường Lending.

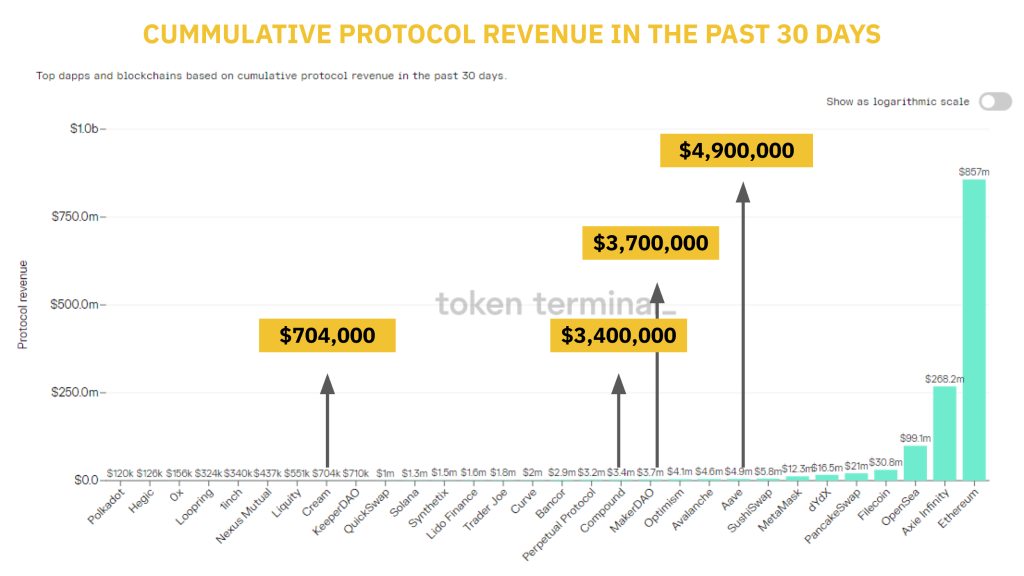

Top 30 DeFi Protocol có doanh thu cao nhất thị trường.

Infographic phía trên thống kê doanh thu của top 30 DeFi Protocol trên thị trường trong vòng 30 ngày. Trong Top 30 Protocol tạo ra doanh thu nhiều nhất, thì có 4 protocol đại diện cho mảng Lending, đó là:

Mặc dù các nền tảng Lending phía trên có doanh thu thuộc top thị trường, nhưng họ đang gặp phải một vấn đề nhỏ đó là chưa Capture được nhiều value cho token holder. Để hiểu được tại sao thì anh em đừng quên đọc Series How It Work để phân tích rõ nhất về mô hình hoạt động của dự án.

Doanh thu của các Protocol có thể được sử dụng với mục đích:

Trường hợp xấu đó là gì mà tại sao Protocol cần phải dự trữ một khoảng doanh thu lớn đến thế?

Đó chính là Case Study đối với nền tảng MakerDAO, khi thị trường sập mạnh vào tháng 3/2020. MakerDAO đã kích hoạt thanh lý hàng loạt tài sản. Tuy nhiên họ vẫn không thể trả nợ cho Lender. Chính vì thế họ đã phải sử dụng tới quỹ doanh thu để đền bù cho Lender.

Doanh thu của nền tảng Lending có thể không mang lại giá trị ngắn hạn cho các token holder, nhưng điều này đảm bảo cho Protocol có thể hoạt động bền vững hơn trong tương lai.

⇒ Đối với một Investor vào Protocol, chúng ta không chỉ nhìn vào chỉ số hoạt động, mà còn phải phân tích mô hình hoạt động của các dự án. Lending Protocol nào có thể đứng vững khi thị trường sập mạnh?

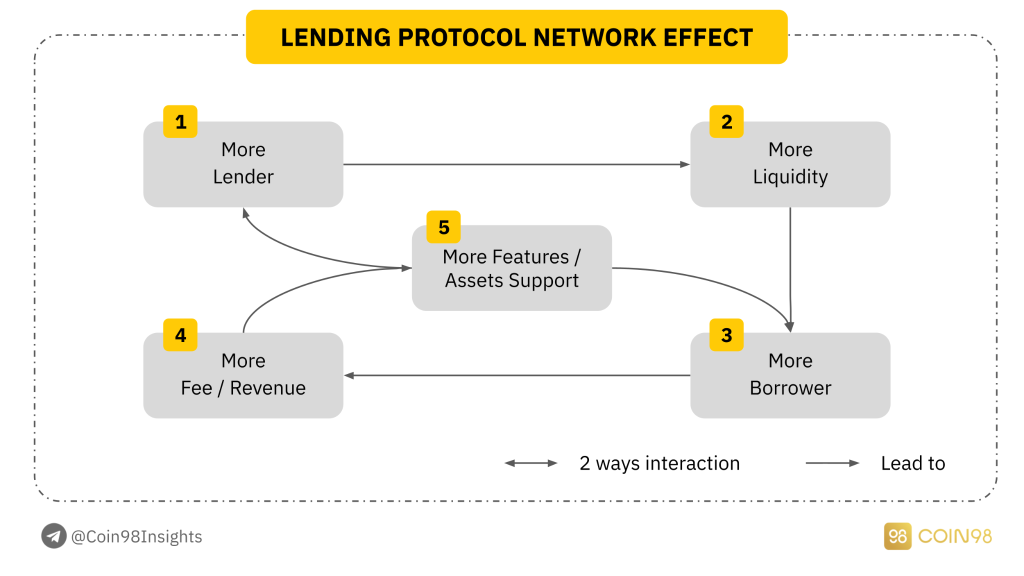

Hiệu ứng mạng lưới của Lending (Network Effect)

Ở phía trên, mình đã phân tích cho anh em theo dọc và chiều ngang của lĩnh vực Lending trong thị trường DeFi. Tuy nhiên, sự thành công của một Lending còn bị tác động bởi nhiều yếu tố khác. Trong đó yếu tốc tác động mạnh mẽ nhất chính là Network Effect.

Giải nghĩa: Hiệu ứng mạng lưới (hay còn gọi là Network Effect) có thể được xem là hiệu ứng mà một nhóm nhân tố có thể mang lại giá trị cho nhau, cũng như có sự tương tác lẫn nhau để mang lại giá trị nhiều nhất cho tập thể.

Hiệu ứng mạng lưới của các Lending Protocol.

Nếu so với AMM, thì lĩnh vực Lending có Network Effect tương đối đơn giản hơn. Mình có thể tóm gọn cho anh em bằng Infographic phía trên:

Cứ như thế vòng lặp sẽ diễn ra và đây cũng chính là FlyWheel của các Lending Protocol. Khi có được thanh khoản cao, Lending Protocol sẽ thu hút Borrower, tạo ra lực cầu để thu hút tiếp Lender, từ đó tạo ra thặng dư cho Lending Protocol và giá trị cho mỗi thực thể tham gia vào nền tảng.

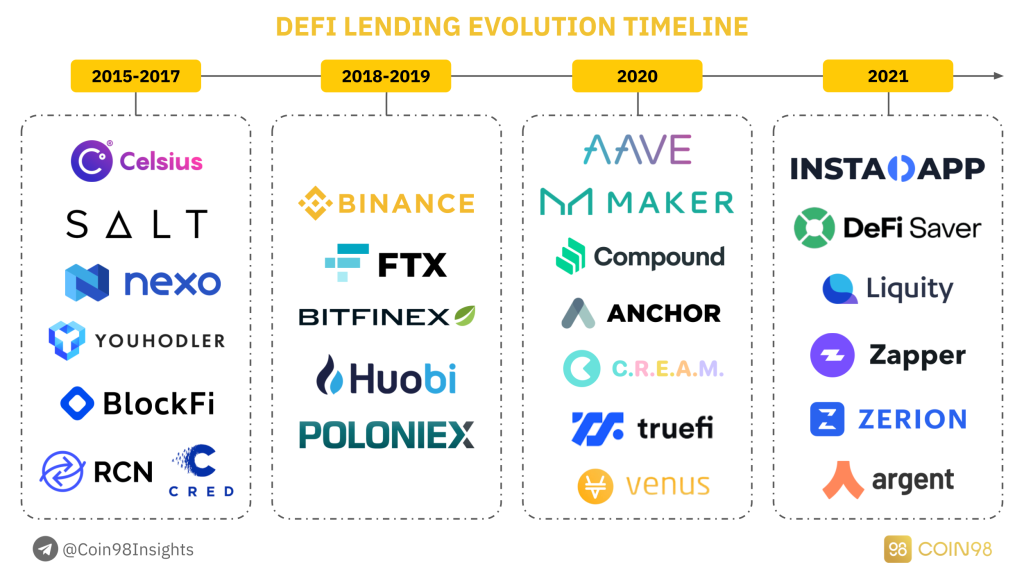

Timeline quá trình phát triển của Lending

Sau khi đã nắm rõ được những nền tảng Lending nổi bật trên thị trường và cách phân tích tổng quan về thị trường Lending. Trong phần này mình sẽ cùng anh em đi qua từng giai đoạn phát triển của các Lending Platform, từ đó giúp anh em dự phóng được những hướng đi của thị trường Lending sau này.

Trong phần này mình sẽ đề cập tổng quan về lĩnh vực Lending ở toàn bộ thị trường crypto chứ không riêng trong thị trường DeFi, vì mảng Lending DeFi vẫn còn khá mới và chịu sự ảnh hưởng khá lớn của lĩnh vực Lending nói chung.

Giai đoạn 1 (2015-2017): Centralized Lending Platform ra đời

Như mình đã đề cập ở phía trên, Lending là lĩnh vực luôn đi song song với bất kỳ thị trường nào. Miễn là nơi đó có dòng tiền, có cơ hội cho nhà đầu tư thì lĩnh vực Lending sẽ ra đời giúp nhà đầu tư có thể tối ưu hóa dòng vốn.

Lending là lĩnh vực đã được nhắc đến lần đầu tiên vào năm 2015. Cho đến 2017, những nền tảng Lending đầu tiên mới ra đời. Tuy nhiên trong thời gian này, đa số người dùng đều chưa chú ý đến DeFi chính vì thế mặc dù ETHLend (tiền thân của Aave) và MakerDAO đều đã hoạt động từ năm 2017, nhưng người dùng chỉ chú ý đến các Centralized Lending Platform.

Trong khoảng năm 2017, Centralized Platform luôn là ưu tiên hàng đầu của các user từ Exchange cho đến Lending và còn nhiều mảng khác. Một số nền tảng Lending nổi bật có thể kể đến như NEXO, BlockFi, SALT, Celsius,…

Giai đoạn 2 (2018-2019): Centralized Exchange hỗ trợ Margin Trading (Lending)

Sau khi các Centralized Lending Platform phát triển mạnh mẽ, người dùng cũng đã quen dần với hình thức vay để tối ưu hóa nguồn vốn khi giao dịch. Tuy nhiên, đây là miếng bánh vô cùng béo bở và các sàn có thanh khoản cao hoàn toàn có thể áp dụng hình thức đó.

Chính vì thế các Centralized Exchange cũng bắt đầu phát triển thêm sản phẩm giao dịch đòn bẩy (Margin Trading). Cơ chế của chúng hoàn toàn giống với các Lending Platform. Nghĩa là người dùng thế chấp tài sản đang có, vay mượn một tài sản khác để mua khống hoặc bán khống.

Trong thời gian đầu, các sàn giao dịch áp dụng đầu tiên là Bitfinex và Poloniex, đây là hai sàn giao dịch có thanh khoản và volume giao dịch rất lớn trong giai đoạn 2018. Tuy nhiên, sau này các sàn giao dịch mới nổi đã chiếm ưu thế hơn, nổi bật là Binance, FTX hay Huobi.

Sự phát triển của Margin Lending (Vay để giao dịch hay Giao dịch đòn bẩy) cũng chính là tiền đề để các sàn giao dịch phát triển giao dịch phái sinh sau này.

Giai đoạn 3 (2020): DeFi Lending ra đời và bùng nổ trên các hệ sinh thái

Cho đến khoảng tháng 6/2020, DeFi bắt đầu được nhiều người biết đến và các lĩnh vực trong DeFi cũng bắt đầu phát triển theo, trong đó có mảng DeFi Lending. Đây là sự kiện tương tự như câu nói “Nước lên, thuyền lên”.

Mặc dù các nền tảng DeFi Lending đứng đầu hiện tại như Aave hay MakerDAO đã được phát triển từ khoảng 2017 - 2018, nhưng cho đến DeFi Summer vào năm 2020, họ mới bắt đầu được mọi người chú ý đến và bùng nổ từ đây.

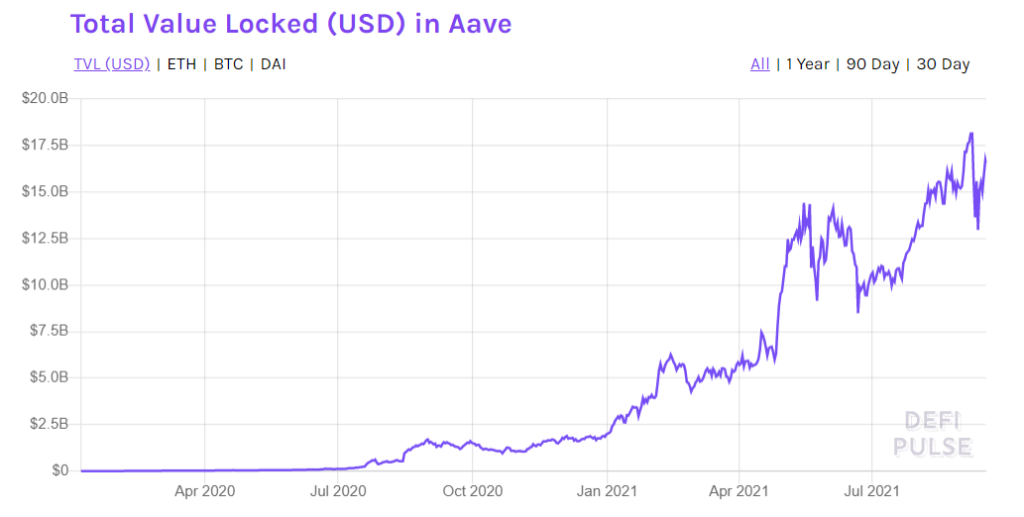

Sự tăng trưởng về TVL của nền tảng Aave.

Hình phía phía trên đây là minh chứng rõ ràng nhất. Từ đầu năm 2020, DeFi TVL của Aave chỉ có khoảng 10 triệu đô, nhưng tới thời điểm hiện tại, Aave đang được ghi nhận ở mốc 16 tỷ đô (tăng trưởng 1,600x trong vòng chưa đến 2 năm).

Trong giai đoạn này, các hệ sinh thái lớn cũng bắt đầu phát triển DeFi Lending Platform, điển hình là Venus của Binance Smart Chain, Anchor của Terra,...

Ngoài ra cũng có một số Lending Platform triển khai Multi-chain như Cream Finance,...

Giai đoạn 4 (2021): DeFi Lending cải tiến và phát triển

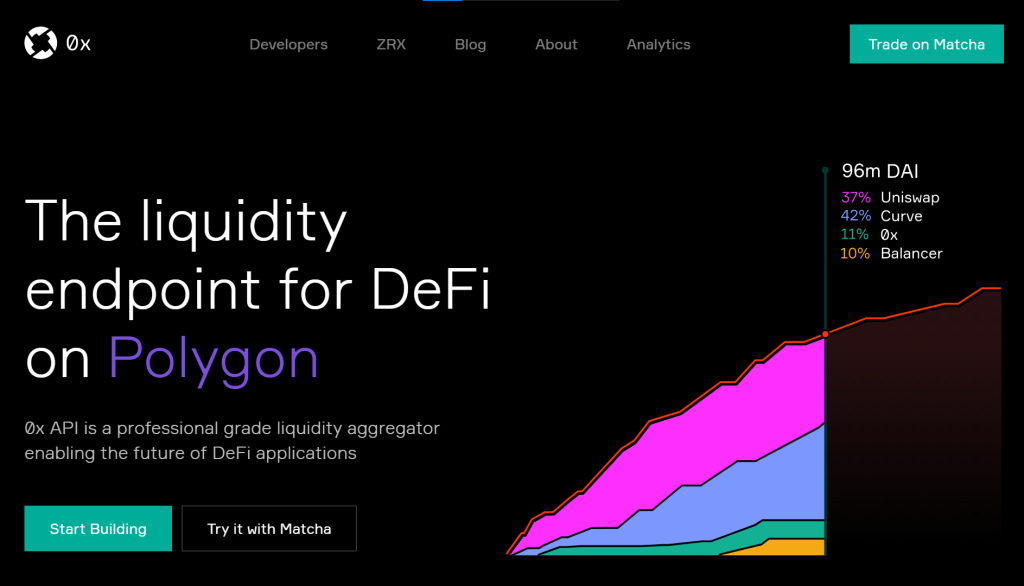

Khi các Lending Protocol đã phát triển vững vàng (thanh khoản dồi dào), anh em sẽ thấy sự xuất hiện của các Lending Aggregator. Đây cũng chính là Insights cho mình biết thanh khoản trong hệ sinh thái đã đủ vững chưa ⇒ Nếu đủ rồi thì các Platform tổng hợp thanh khoản mới ra đời.

Một số Lending Aggregator nổi bật có thể nhắc đến như InstaDapp hay DeFi Saver, họ sẽ tổng hợp thanh khoản từ Aave, Compound hay MakerDAO. Riêng dòng tiền chuyển sang InstaDapp để đến các Lending Protocol đã có TVL lên đến 10 tỷ đô.

Song song đó, các nền tảng Lending cũng bắt đầu phát triển thêm các sản phẩm phụ, chủ yếu là giao dịch đòn bẩy vì họ có thể tận dụng thanh khoản từ Lending Platform để cho người dùng vay. Alpha Finance ra mắt Beta Finance, Mango Market (Solana) kết hợp Margin Trading và Lending.

Dự phóng về tương lai của Lending

Như vậy anh em đã có thể hiểu mình đang ở trong giai đoạn 3 của lĩnh vực Lending. Mình phân tích như thế không có nghĩa là Lending sẽ không phát triển nữa trong tương lai. Tuy nhiên, để biết được họ sẽ đi như thế nào và tổng kết lại thành một giai đoạn, chúng ta cần thêm thời gian để quan sát.

Dưới đây là một số dự phóng của mình về thị trường Lending sắp tới:

Sân chơi của những ông trùm tài chính

Quy mô thị trường của DeFi Lending so với thị trường khác.

Mặc dù DeFi Lending đã tăng trưởng rất nóng trong thời gian qua, nhưng thực tế là vốn hóa thị trường của DeFi Lending vẫn còn rất bé nếu so với Quy mô của thị trường Lending toàn cầu. Chính vì thế thị trường DeFi Lending hoàn toàn có cơ hội để tăng trưởng hơn nữa trong tương lai.

Le grandi istituzioni finanziarie hanno iniziato a prestare attenzione al mercato del prestito DeFi, incluso Coinbase , sono ambiziose a sviluppare più segmento del prestito. Nonostante sia stato "toccato" dalla SEC, credo che il DeFi Lending non sia notato solo da Coinbase ma anche da grandi banche come JP Morgan, HSBC,...

Coinbase è stato "toccato" dalla SEC durante il tentativo di accedere al mercato dei prestiti.

Non limitato al mercato delle criptovalute

Sebbene DeFi Lending sia cresciuto enormemente, ha anche dimostrato chiaramente i suoi svantaggi. Come puoi vedere, DeFi Lending è attualmente molto legato al mercato delle criptovalute. Non possiamo ipotecare beni diversi dalla criptovaluta.

Se questo non viene risolto, la dimensione del prestito DeFi sarà per sempre inferiore alla dimensione del mercato delle criptovalute. Il fatto è che DeFi Lending ha cercato di risolvere questo problema, ma hanno ancora molte difficoltà. I due maggiori problemi che devono risolvere sono:

1. Meccanismo di crittografia delle risorse reali

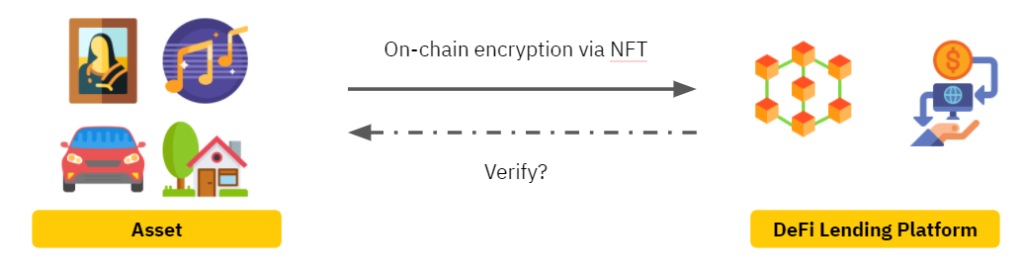

Nel mercato reale, gli utenti possono ipotecare auto, case e molti altri beni da prendere in prestito. Quindi, come possiamo tokenizzare ciascuna di queste risorse sulla blockchain e applicarle alla DeFi? Per non parlare che ogni vettura ha un colore diverso, una marca diversa, da cui anche il loro valore è diverso.

Attualmente NFT è la tecnologia utilizzata per tokenizzare asset separati con proprietà diverse. Ad esempio, la piattaforma Opulous consente agli artisti musicali di prendere in prestito prestiti contro mutui musicali sotto forma di NFT.

Tuttavia, per beni reali come case, veicoli, ecc., in che modo i protocolli di prestito garantiscono che l'NFT codifichi quel bene e non un altro bene con caratteristiche simili, questo è ancora un problema. è un punto interrogativo senza risposta.

Il vero meccanismo di crittografia delle risorse non ha ancora una soluzione efficace.

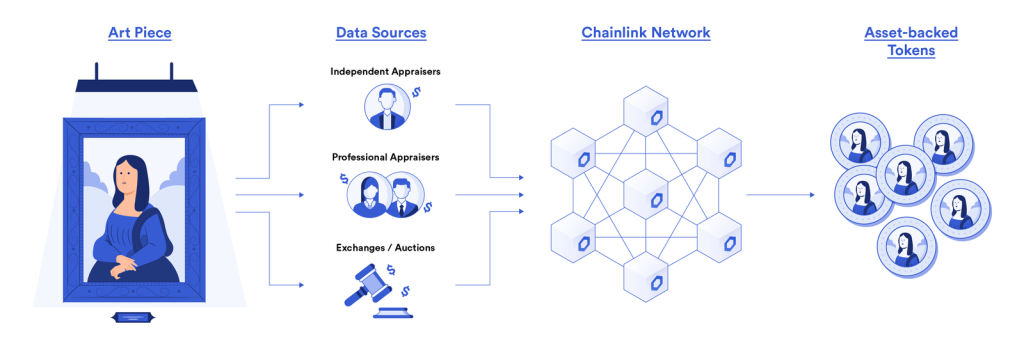

2. Meccanismo di determinazione del prezzo delle attività

La seconda barriera è il meccanismo di determinazione del prezzo degli asset. Per quanto riguarda le criptovalute, il prezzo è relativamente facile in quanto sono altamente liquide e ampiamente accettate. Tuttavia, per gli asset del mondo reale, la valutazione è molto più difficile.

Tuttavia, a seconda degli attributi e delle caratteristiche, ogni auto e ogni casa ha una valutazione diversa. Soprattutto le opere NFT, per ogni collezionista, anche il loro valore è diverso. Come valutare quindi con precisione il valore dell'immobile?

ChainLink è in prima linea nella valutazione delle risorse e nel metterle sulla blockchain.

Attualmente, ChainLink ha sviluppato una tecnologia per consentire la determinazione del prezzo delle risorse NFT, ma non sono state realmente applicate e hanno bisogno di più tempo per svilupparsi.

Se i due problemi di cui sopra vengono risolti, sicuramente la scala dell'array DeFi Lending sarà molto più grande, così grande che non saremo in grado di immaginare. Ma questa è una lunga storia perché le risorse reali toccheranno molte questioni legali.

Quindi, tornando al mercato delle criptovalute, quali sono le opportunità di investimento per te?

Opportunità di investimento in Lending

Dopo aver compreso il processo di sviluppo e la direzione di analisi dei protocolli di prestito, in questa sezione analizzerò le opportunità di investimento nel campo del prestito. Che è diviso in 3 tipi.

Prestito su piattaforme di prestito

Nel mercato DeFi, puoi ottimizzare i profitti con molti metodi diversi, di cui il profitto più alto è la forma di Farming o la partecipazione a IDO. Tuttavia, se hai paura del rischio di Perdita Impermanente o non hai una "scommessa" IDO, il prestito è una delle soluzioni più ottimali.

Sebbene l'interesse del prestito sia piuttosto basso, questa è la prima scelta per coloro che hanno un grande capitale e possono guadagnare dalle attività che detengono. Oltre alle Stablecoin, puoi anche prestare criptovaluta , principalmente asset ad alta liquidità.

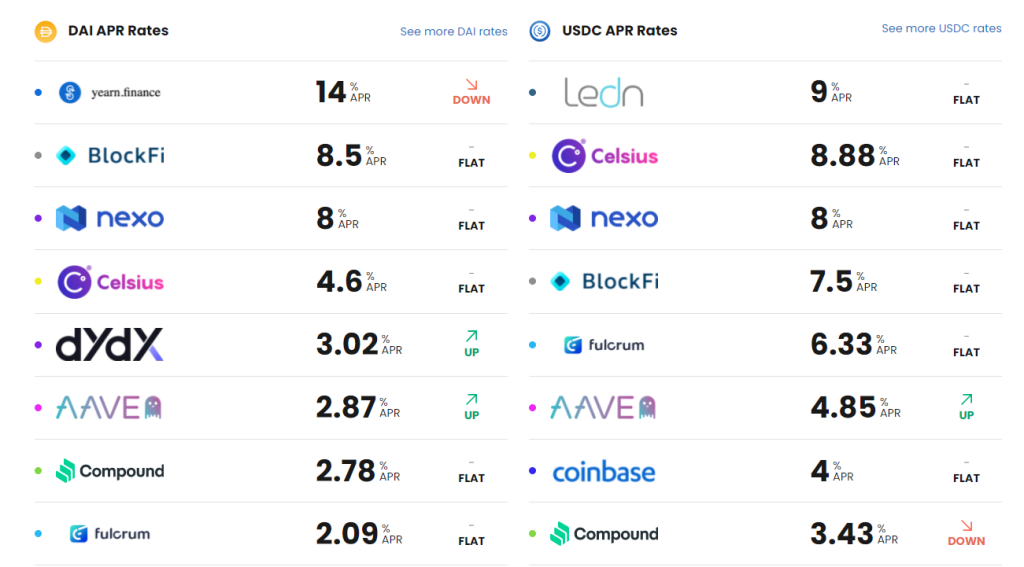

Confronta i tassi di interesse delle piattaforme di prestito.

Ecco due strumenti per tenere traccia degli interessi e degli interessi sui prestiti sulle piattaforme di prestito:

Investi in token nativi di Lending Platform

Questa è la forma di investimento più accessibile, ma anche la più difficile perché richiede di comprendere il modello operativo e valutare le potenzialità delle Piattaforme di Lending.

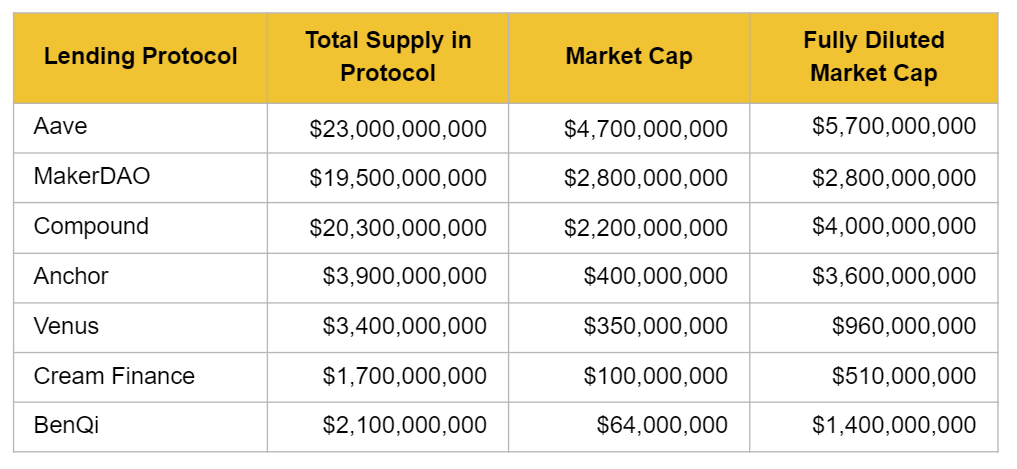

Confronta la capitalizzazione di mercato dei protocolli di prestito DeFi.

Lì dentro:

1. Per i primi 3 protocolli di prestito (Aave - Compound - MakerDAO)

Come puoi vedere nelle statistiche sopra, le piattaforme operative più importanti sono Aave - MakerDAO - Compound che ha una capitalizzazione molto alta. Pertanto, se scommetti sulla crescita di queste 3 piattaforme, il potenziale di crescita non sarà elevato.

Tuttavia, continuo a prestare attenzione a MakerDAO, perché la capitalizzazione di mercato di MakerDAO è uguale solo a Compound, ma FDV è inferiore al doppio. Ciò significa che la capitalizzazione di mercato di MakerDAO non ha ancora raggiunto il "tetto" (supponendo che le 3 piattaforme abbiano lo stesso potenziale).

Perché non scelgo Compound? Poiché Compound ha la capitalizzazione di mercato più bassa del trio, ma l'FDV di Compound si sta avvicinando al "tetto" di Aave, quindi se c'è una crescita nella capitalizzazione di mercato, sarà divisa equamente tra i token sbloccati.

2. Per i restanti Protocolli di Prestito

Sulla base delle statistiche di cui sopra, puoi vedere:

Tuttavia, Cream Finance e Venus hanno l'FDV più basso, quindi a breve sceglierò Cream o Venus, invece di Anchor o BenQi.

Confrontare Market Cap e FDV sono i due metodi più semplici, ma non esagerare e dimenticare l'analisi fondamentale (analizzare il valore intrinseco di un Protocollo).

Ogni protocollo sopra ha i suoi punti salienti, ad esempio:

⇒ È necessario confrontare molti aspetti diversi in base alle prestazioni per prendere la decisione più ragionevole.

Unisciti a Retroattivo

L'ultimo modulo ha lo stesso funzionamento di come si utilizzano le piattaforme di prestito (prestito, mutuo, prestito,...). Ma la differenza è che "cercherai" piattaforme di prestito che non sono conosciute da molte persone, non hanno token e stanno eseguendo l'incentivo per gli utenti in anticipo. Se sei fortunato, guadagnerai gettoni quando hanno un Airdrop o godrai dell'incentivo come nel caso del protocollo di ancoraggio di seguito.

Caso di studio: quando è stato lanciato l'ecosistema Anchor Protocol - Lending Platform of Terra, gli utenti non solo hanno ricevuto il 20% di aprile su UST durante il deposito nella piattaforma, ma hanno anche ricevuto il token ANC retroattivo.

Anchor Protocol ha lanciato molti incentivi per consentire agli utenti di utilizzare la piattaforma.

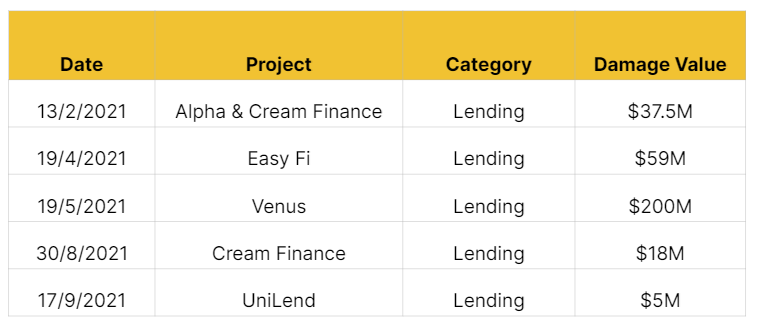

Prestiti e hack

Nell'ultima parte, vorrei ricordarvi alcuni hack nel mercato del prestito DeFi. Questa è anche la parte in cui menziono alcuni dei rischi che potresti incontrare partecipando a DeFi Lending.

Eventi di hacking dei protocolli di prestito.

Dall'inizio dell'anno, il settore Lending ha subito molti hack, più recentemente UniLend, la perdita più grande è la piattaforma Venus con $ 200 milioni. Sebbene il capitale della maggior parte degli utenti sia compensato (nessuna perdita di capitale), i possessori di token soffrono costantemente quando il protocollo viene violato.

Venus (XVS) ha perso il 50% del suo valore, da $ 80 a $ 40 quando la piattaforma ha annunciato un hack da $ 200 milioni, che può essere considerato la perdita più grande dopo l' hacking di Poly Network da $ 611 milioni .

Prestito Flash - La causa principale degli hack

E la maggior parte degli hack deriva dalla vulnerabilità di Flash Loan: questa è una funzionalità che consente agli utenti di prendere in prestito e rimborsare nella stessa transazione senza garanzie. Allora perché le piattaforme di prestito supportano ancora il prestito flash?

In realtà Flash Loan non è poi così male, Flash Loan permette agli utenti di guadagnare grazie alla strategia di Arbitrage (arbitrage), cambiare rapidamente le garanzie, liquidarsi con Flash Loan.

Pertanto, Flash Loan non è del tutto negativo, ma può anche essere visto come un fattore di avvertimento per aiutare i protocolli di prestito a migliorare la sicurezza prima che vogliano svilupparsi in modo sostenibile.

Inoltre, la partecipazione alla DeFi comporterà anche alcuni rischi aggiuntivi in termini di utilizzo del portafoglio e rischi di Smart Contract. Dovresti partecipare solo con un importo ragionevole di capitale. Scopri i dettagli su come aderire a DeFi in modo sicuro qui .

riepilogo

Riassumo per voi alcuni Insights sulle opportunità di investimento nel campo del Lending:

Queste sono tutte analisi per aiutarti a trovare opportunità di investimento nel campo del prestito. Spero che l'articolo ti porti molto valore!

Astar è l

Ellipsis Finance - un potenziale progetto verso uno scambio di criptovaluta con la più grande scala al mondo. Scopriamolo con TraderH4!

Cos

Che cos

Oggi TraderH4 analizzerà il modello operativo di Uniswap V3. Cosa c’è di speciale nel modello operativo Uniswap V3 rispetto a Uniswap V2?

APR e APY sono i due termini che determinano l

Cos

L'agricoltura è una buona opportunità per gli utenti di guadagnare facilmente criptovalute in DeFi. Ma qual è il modo giusto per coltivare criptovalute e unirti alla DeFi in sicurezza?

L'articolo traduce l'opinione dell'autore @jdorman81 sulla questione della valutazione in Defi, insieme ad alcune opinioni personali del traduttore.

Qual è la differenza tra il tasso di interesse fisso in Crypto? Ottieni una panoramica dei progetti a tasso fisso e delle potenziali opportunità di investimento.

Andre Cronje racconterà le difficoltà che ha attraversato quando ha iniziato a sviluppare una delle Dapp DeFi di maggior successo di sempre.

Che cos'è il programma di incentivazione? In che modo il programma di incentivazione influisce sulla moneta della piattaforma e sull'ecosistema? Aiutano davvero la DeFi?

Piaccia o no, i protocolli DeFi come Uniswap, Compound, Curve... devono accettare che saranno FORK sempre, ovunque, da chi.

Analizza la struttura e il funzionamento dell'economia tradizionale, mappando così il mercato Crypto per proiettarne il futuro.

In questa sezione parlerò dei principali rischi della DeFi e di come limitare i rischi nella selezione dei progetti.

L'articolo fornisce i livelli che compongono la DeFi, aiutandoti a valutare i progetti di investimento.

L'articolo condivide un po' del punto di vista dell'autore su Serum: un hub DeFi su Solana, in modo da poter visualizzare ciò che Serum vuole costruire.

DeFi Connected Hackathon organizzato da Delphi Digital mira a sviluppare l'ecosistema Terra. Allora chi sono i vincitori?

Questo articolo ti aiuterà a comprendere meglio Yield Farming, informazioni utili e interessanti che potresti non conoscere sull'Yield Farming.

Raydium è uno scambio decentralizzato che utilizza il meccanismo AMM su Solana. In questo articolo, Coin98 ti guiderà su come utilizzare Raydium in dettaglio, con informazioni aggiornate!

Questo articolo ti guiderà su come utilizzare Uniswap, inclusi lo scambio, l

Mina e Polygon lavoreranno insieme per sviluppare prodotti che aumentino la scalabilità, la verifica avanzata e la privacy.

Analizza e valuta il modello operativo di Uniswap V2, il modello più semplice per qualsiasi AMM.

Lo scambio Remitano è il primo scambio che consente l'acquisto e la vendita di criptovalute in VND. Istruzioni per registrarsi a Remitano e acquistare e vendere Bitcoin in dettaglio proprio qui!

L'articolo ti fornirà le istruzioni più complete e dettagliate per l'utilizzo del testnet di Tenderize.

L'articolo ti fornirà la guida più completa e dettagliata all'utilizzo di Mango Markets per sperimentare tutte le funzionalità di questo nuovo progetto su Solana.

In questo primo episodio della serie UNLOCKED, aggiungeremo un ulteriore livello di sicurezza al tuo portafoglio utilizzando le Impostazioni di sicurezza.

L'agricoltura è una buona opportunità per gli utenti di guadagnare facilmente criptovalute in DeFi. Ma qual è il modo giusto per coltivare criptovalute e unirti alla DeFi in sicurezza?

L'articolo traduce l'opinione dell'autore @jdorman81 sulla questione della valutazione in Defi, insieme ad alcune opinioni personali del traduttore.