Cos'è la Rete Astar? Scopri i dettagli del progetto Astar Network e del token ASTR

Astar è l

Che cos'è il valore controllato dal protocollo (PCV)? Come sta andando il problema di liquidità nella DeFi? In che modo PCV risolverà questo problema di pagamento?

In questo articolo, ti presenterò cos'è il Protocol Controlled Value (PCV) e alcuni modi per applicare il PCV per risolvere il problema di liquidità in DeFi.

Liquidità in DeFi & Liquidity Mining

Personalmente, vedo la DeFi come uno dei principali fattori che guidano l'esplosione del mercato Crypto nell'estate del 2020.

Con la DeFi, chiunque nel mondo può depositare, scambiare, prestare, prendere in prestito asset sulla blockchain utilizzando portafogli non di custodia senza la necessità di una banca o di un broker di terze parti. Se lo desiderano, possono esplorare operazioni finanziarie più avanzate come trading con leva finanziaria, prodotti strutturati, asset sintetici, market making e altro, il tutto mantenendo il controllo completo sui propri asset.

Solitamente i protocolli DeFi di solito aderiscono a due criteri principali: " Permissionless " e " Trasparente ":

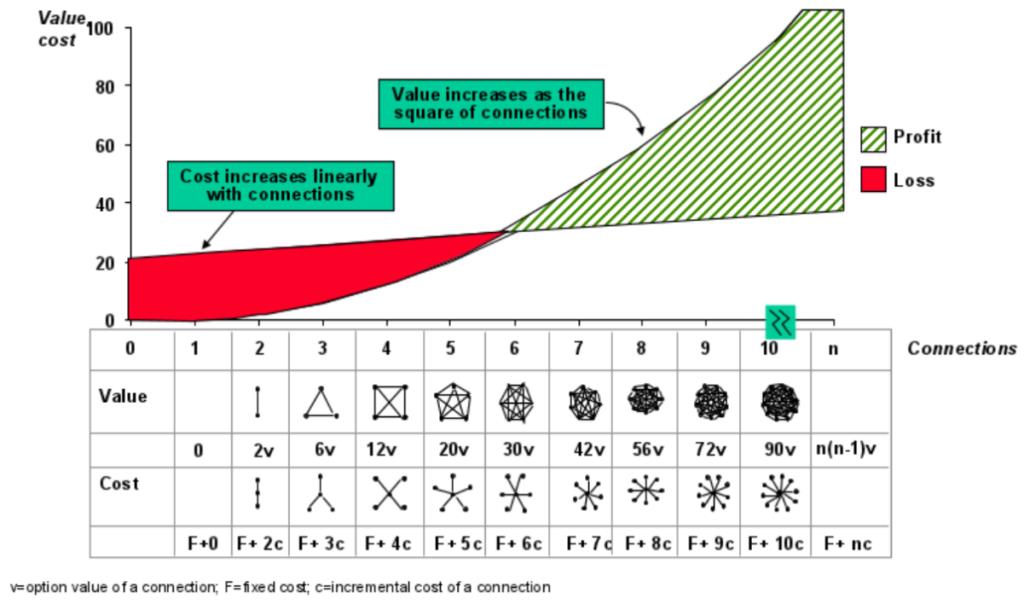

Sebbene i protocolli DeFi possano funzionare in modo indipendente, la maggior parte dei protocolli spesso si combinano insieme, impilati insieme per svilupparsi più velocemente e ottenere effetti di rete positivi. Questo è uno dei maggiori punti di forza, l'interoperabilità e la componibilità della DeFi.

Per esempio:

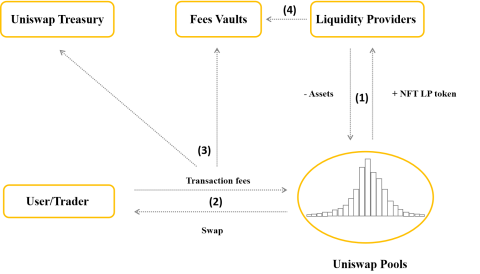

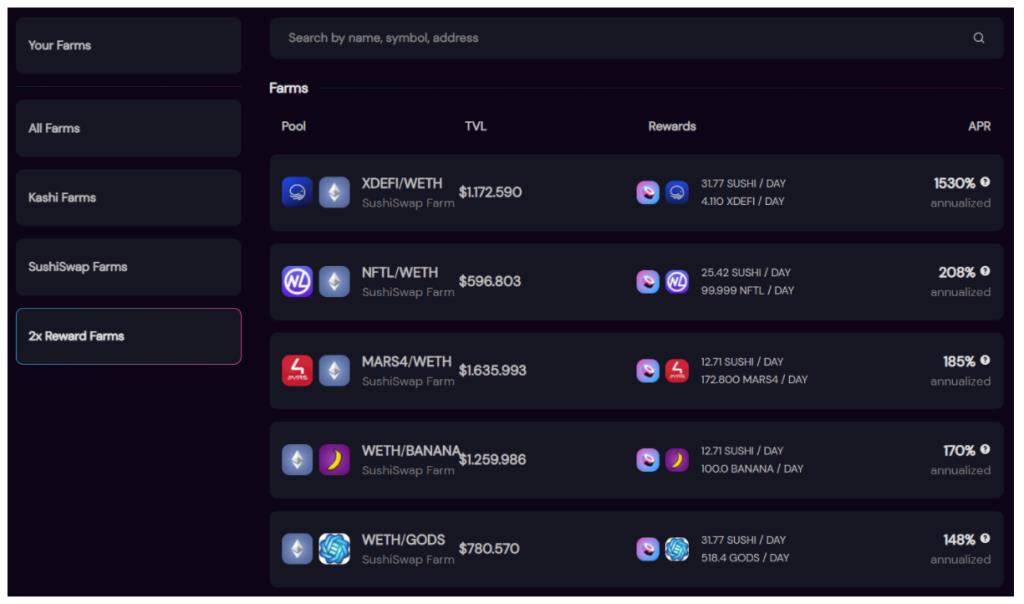

I protocolli utilizzano il token LP di Uniswap V2, Sushiswap per implementare schemi di mining di liquidità per attrarre e creare liquidità per il token nativo del protocollo, da cui possono costruire funzionalità più avanzate.

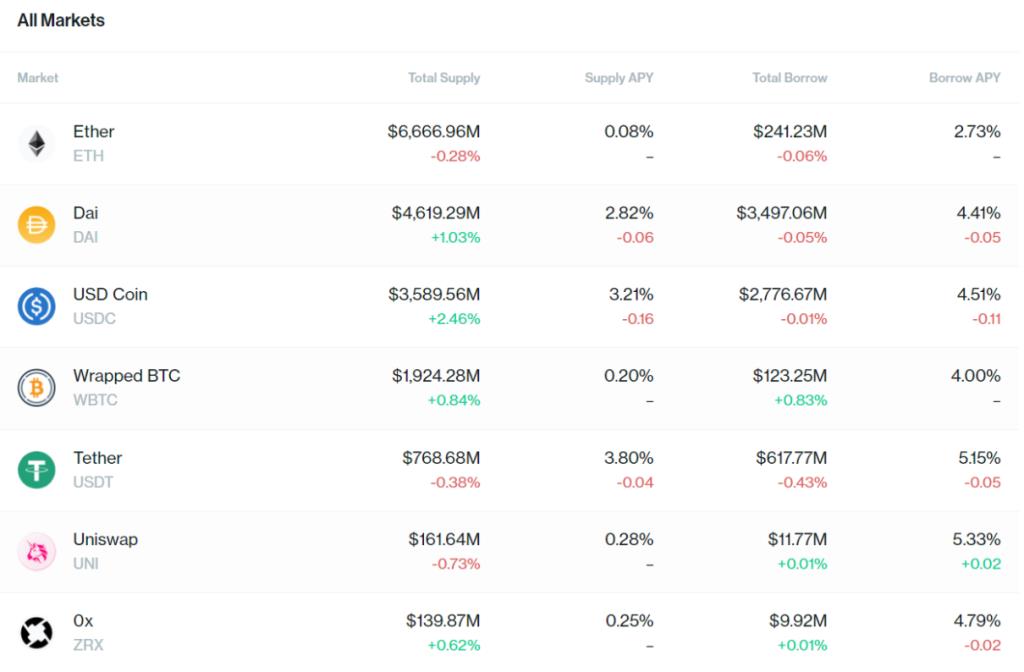

I protocolli di debito come Maker accettano i token Uniswap v2 LP come garanzia per coniare DAI. I protocolli di prestito utilizzano liquidità su Sushiswap, Uniswap per prestiti flashloan,...

Di solito i protocolli DeFi di diverse categorie devono affrontare la propria serie di sfide. In cui la liquidità è sempre uno dei problemi core di molti protocolli DeFi presenti sul mercato, se la liquidità non è abbastanza "densa" la possibilità che i protocolli vengano sfruttati è molto alta.

Per incentivare la liquidità del progetto onchain, i protocolli DeFi implementeranno diversi incentivi, uno dei più riusciti e popolari è l'utilizzo di schemi di liquidity mining, ma ovviamente nel tempo.Oltre ai vantaggi, i programmi di Liquidity Mining portano anche alcune limitazioni.

La duplice natura del mining di liquidità

Il concetto di liquidity mining ha iniziato a essere menzionato per la prima volta nell'estate di DeFi 2020, ha iniziato ad essere applicato da Compound Finance. In poche parole, quando gli utenti utilizzano Compound (prendere in prestito o prendere in prestito), riceveranno ulteriori premi sotto forma di token COMP, più depositi e prestiti ricevono, più premi COMP riceve l'utente. In questo modo, Compound ha attratto miliardi di dollari di TVL nel protocollo in breve tempo.

Dopo il successo di Compound, molti protocolli hanno iniziato a utilizzare il mining di liquidità per avviare i propri progetti.

Sushiswap è uno dei progetti eccezionali in cui, entro 1-2 settimane dal lancio del programma di mining di liquidità, Sushiswap ha attirato miliardi di TVL e volume di scambi, superando Uniswap in quel momento.

Da allora, hanno iniziato a emergere progetti che seguono il modello di liquidity mining, diventando gradualmente lo standard per il bootstrap nelle prime fasi del progetto. Le persone hanno iniziato ad affluire a progetti che avevano APY agricoli di migliaia di % e sono diventati coltivatori di rendimento guadagnando profitti dalla DeFi.

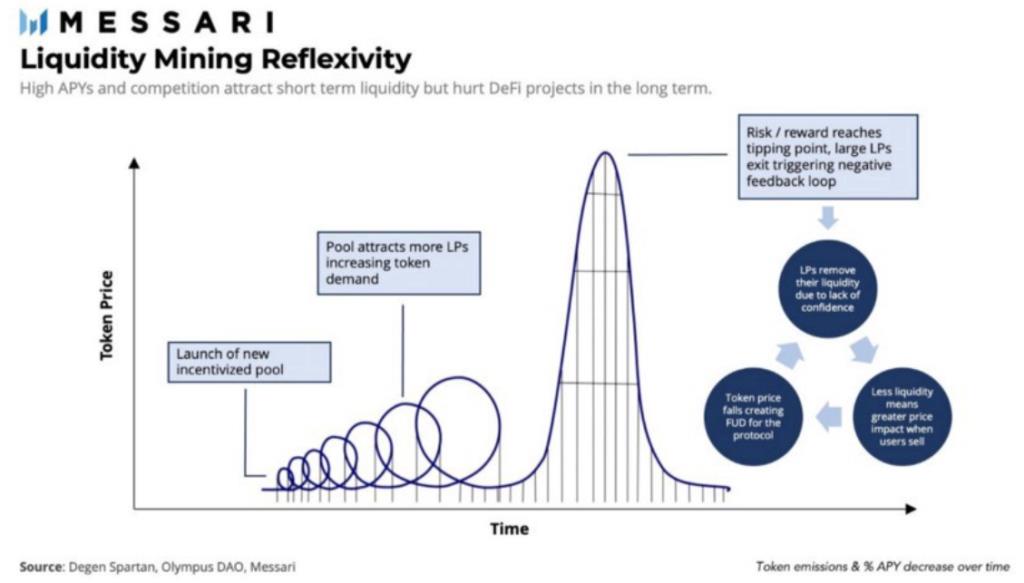

Tuttavia, il modello di liquidity mining è un'arma a doppio taglio. Sebbene il mining di liquidità possa aiutare a eseguire il bootstrap dei protocolli e attirare utenti nelle fasi iniziali, oltre a ciò, comporta anche molte limitazioni, la cui principale limitazione sta creando pressione di vendita sui token nativi del progetto.

Come mostrato sopra, si può vedere che i protocolli DeFi hanno attratto utenti con un APY elevato, il che porta a un'inflazione elevata. Una grande quantità del token nativo del progetto viene distribuita agli agricoltori, creando pressione di vendita sul nativo del progetto, facendo sì che il prezzo del token tenda a diminuire a lungo termine.

Sono state proposte diverse soluzioni per risolvere o limitare le conseguenze dei problemi di liquidity mining, come l'utilizzo di Call Option proposta da Andre Cronje, Range Token proposto da Uma, o l'ottimizzazione della distribuzione dei premi di liquidity mining che Sushiswap sta utilizzando,...

Tuttavia, queste soluzioni sono spesso piuttosto complesse da configurare o distribuire, quindi generalmente non sono una soluzione praticabile per l'adozione di massa.

Nella parte successiva dell'articolo, darò una panoramica del PCV e di come i progetti utilizzano il PCV per risolvere i problemi di liquidità in DeFi.

Panoramica del valore controllato dal protocollo (PCV)

Che cos'è il valore controllato dal protocollo (PCV)?

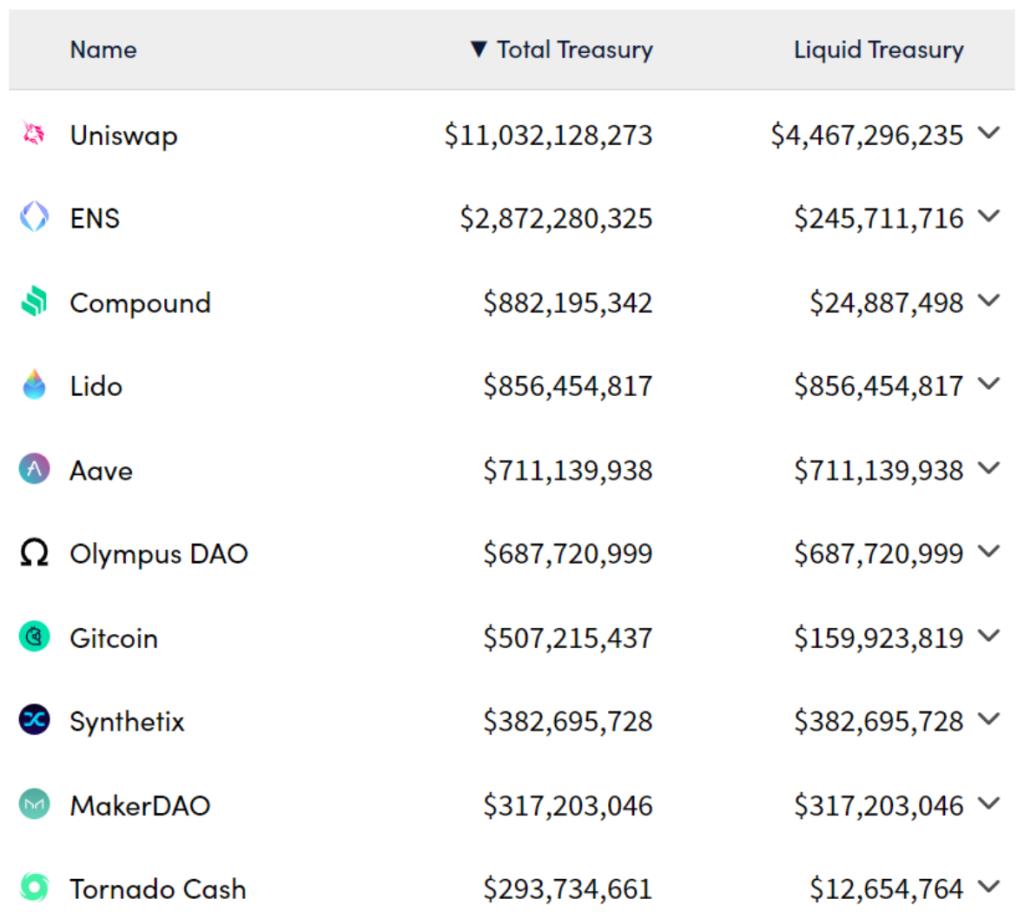

Il valore controllato dal protocollo (PCV) può essere inteso come il valore controllato dal protocollo. Fondamentalmente, il PCV può essere inteso come la quantità di denaro che i protocolli del Tesoro possiedono e controllano. Quasi tutti i protocolli hanno PCV e di solito sono controllati dal DAO del progetto. Ecco i più grandi protocolli di proprietà PCV sul mercato:

Come PCV porta valore a un protocollo

A livello fondamentale, un protocollo di proprietà PCV è simile alle società tradizionali con liquidità e riserve di asset, il che consente ai protocolli di fare di più, creando così la capacità di fare di più.Miglior accumulo di valore per i token del protocollo nativo. Alcuni casi d'uso comuni dei protocolli PCV:

Ci saranno soldi da spendere, i protocolli possono sviluppare il loro PCV attraverso una varietà di fonti:

Tuttavia, i casi d'uso del PCV vengono ancora esplorati ulteriormente nel tempo. Nella prossima parte dell'articolo, impareremo alcuni modi per utilizzare PCV per risolvere il problema del bootstrap della liquidità per i token nativi dei protocolli.

2 nuove soluzioni al problema del Bootstrapping Liquidity dei protocolli

Ecco 2 modi per utilizzare il capitale del PCV in modo estremamente creativo. Invece di "affittare" liquidità da un fornitore di liquidità, questi protocolli la "acquistano" dagli utenti utilizzando fondi da PCV. Poi metterli a disposizione dei protocolli che ne hanno bisogno come servizio (Liquidity as a service).

Olympus DAO - Liquidità di proprietà del protocollo (POL)

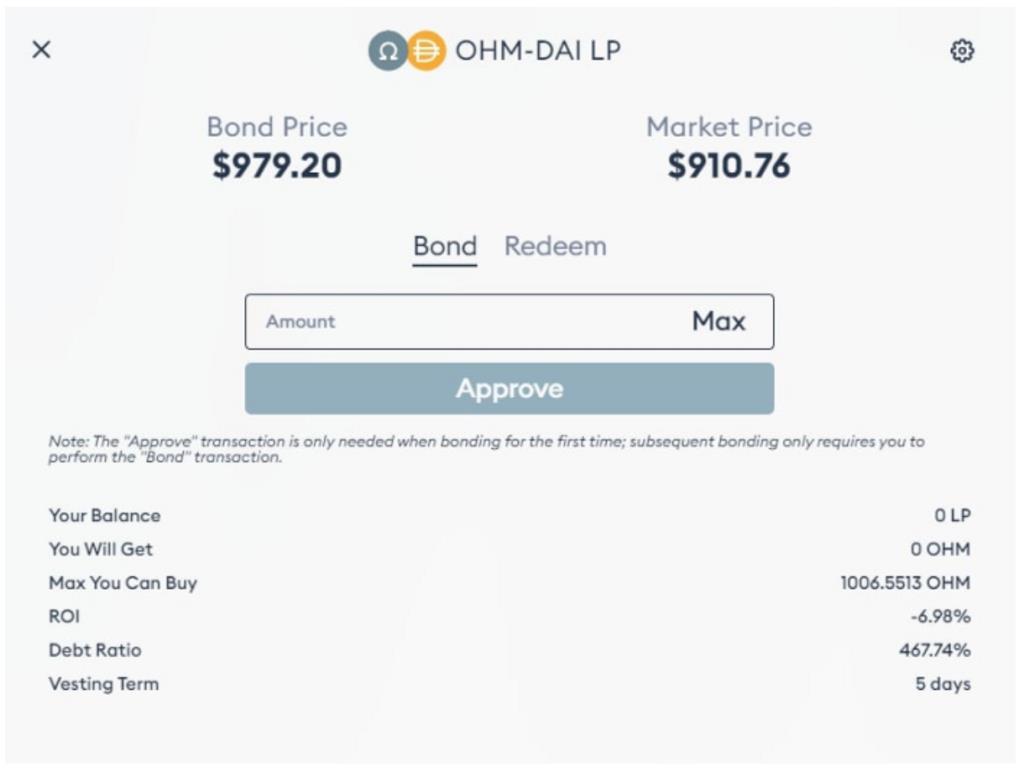

Olympus DAO è un protocollo lanciato nel 2021, questo progetto ha utilizzato il PCV in modo molto creativo, l'idea di questo meccanismo è un protocollo che mantiene la liquidità acquistandolo dagli utenti del protocollo.

Per gli schemi di estrazione di liquidità, i fornitori di liquidità possono interrompere la fornitura di liquidità in qualsiasi momento, ritirare LP e scaricare i premi guadagnati.

Per OlympusDAO, un progetto che utilizza la struttura Staking & Bond, gli utenti possono fornire liquidità a coppie di token specificate e utilizzare token LP per acquistare OHM a un prezzo scontato per un certo periodo di tempo. Con questa implementazione, OlympusDAO genera liquidità di proprietà del protocollo (POL).

Con POL, risolve in parte la limitazione del mining di liquidità perché il protocollo stesso possiede il token LP, non gli utenti. I token LP genereranno commissioni di transazione dal pool di liquidità e allo stesso tempo impediranno la pressione di vendita immediata da parte dei fornitori di liquidità.

Tokemak - market maker gestito da DAO

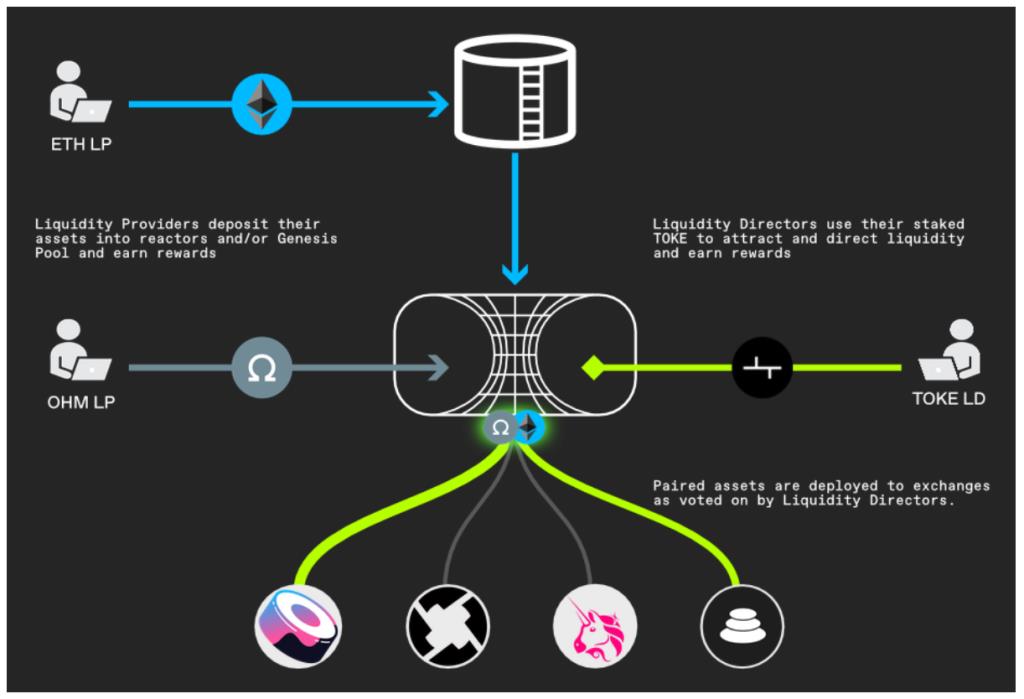

Tokemak è un altro modello, è un market maker gestito dal DAO.

Per diventare un token LD, è necessario puntare una quantità significativa di token TOKE.

Applicabilità futura

Personalmente, penso che il POL di OlympusDAO e il modello Token Reactor di Tokemak abbiano portato l'applicazione del PCV a un nuovo livello, ora il mining di liquidità non è più l'unico modo per attirare e avviare la liquidità per i protocolli.

Soprattutto il modello POL, il potenziale di questo modello è stato molto esplorato in passato, tante sue forcelle sono state lanciate sul mercato, attualmente ci sono più di 30 progetti.

Inoltre, anche altre importanti comunità DeFi sono interessate all'idea di implementare POL per i propri progetti, tipicamente Sushiswap. Credo che in 3 - 6 mesi, molte parti sfrutteranno e applicheranno POL ai loro prodotti.

riepilogo

Si spera che l'articolo sopra ti abbia spiegato e aiutato a capire cos'è il PCV e alcuni modi per applicare il PCV per risolvere il problema di pagamento in DeFi.

Astar è l

Ellipsis Finance - un potenziale progetto verso uno scambio di criptovaluta con la più grande scala al mondo. Scopriamolo con TraderH4!

Cos

Che cos

Oggi TraderH4 analizzerà il modello operativo di Uniswap V3. Cosa c’è di speciale nel modello operativo Uniswap V3 rispetto a Uniswap V2?

APR e APY sono i due termini che determinano l

Cos

L'agricoltura è una buona opportunità per gli utenti di guadagnare facilmente criptovalute in DeFi. Ma qual è il modo giusto per coltivare criptovalute e unirti alla DeFi in sicurezza?

L'articolo traduce l'opinione dell'autore @jdorman81 sulla questione della valutazione in Defi, insieme ad alcune opinioni personali del traduttore.

Qual è la differenza tra il tasso di interesse fisso in Crypto? Ottieni una panoramica dei progetti a tasso fisso e delle potenziali opportunità di investimento.

Andre Cronje racconterà le difficoltà che ha attraversato quando ha iniziato a sviluppare una delle Dapp DeFi di maggior successo di sempre.

Che cos'è il programma di incentivazione? In che modo il programma di incentivazione influisce sulla moneta della piattaforma e sull'ecosistema? Aiutano davvero la DeFi?

Piaccia o no, i protocolli DeFi come Uniswap, Compound, Curve... devono accettare che saranno FORK sempre, ovunque, da chi.

Analizza la struttura e il funzionamento dell'economia tradizionale, mappando così il mercato Crypto per proiettarne il futuro.

In questa sezione parlerò dei principali rischi della DeFi e di come limitare i rischi nella selezione dei progetti.

L'articolo fornisce i livelli che compongono la DeFi, aiutandoti a valutare i progetti di investimento.

L'articolo condivide un po' del punto di vista dell'autore su Serum: un hub DeFi su Solana, in modo da poter visualizzare ciò che Serum vuole costruire.

Analizza i pezzi del puzzle Lending su ciascun ecosistema, sulla base dei dati per valutare il potenziale e trovare opportunità di investimento con il campo Lending.

DeFi Connected Hackathon organizzato da Delphi Digital mira a sviluppare l'ecosistema Terra. Allora chi sono i vincitori?

Questo articolo ti aiuterà a comprendere meglio Yield Farming, informazioni utili e interessanti che potresti non conoscere sull'Yield Farming.

Nella crittografia, la tolleranza ai guasti bizantina gioca un ruolo fondamentale. Scopri come BFT funziona nelle blockchain e la sua importanza nel mondo crypto!

Cos

Che cos

APR e APY sono i due termini che determinano l

Cos’è il protocollo Mina? Cosa rende Mina diversa dalle altre Blockchain? Scopri di più su MINA e le sue innovazioni tecnologiche!

Cos

Cos

Cos

Che cos'è il Fan Token del Santos FC? Che cos'è il token SANTOS? Scopri di più su SANTOS Tokenomics proprio qui!

Che cos'è TomoChain (TOMO)? Questo articolo ti fornisce tutte le informazioni più utili sulla criptovaluta TomoChain (TOMO).