Cos'è la Rete Astar? Scopri i dettagli del progetto Astar Network e del token ASTR

Astar è l

Cos'è l'AMM? Questo articolo ti aiuta a saperne di più sul processo di sviluppo, sui vantaggi, sulle limitazioni e sullo stato attuale di AMM.

Il pavimento DEX probabilmente non è più strano per te. E uno dei principali fattori che ha fatto il boom degli scambi è l'uso del meccanismo AMM. In questo articolo analizzeremo insieme per capire meglio cosa sia l'AMM.

Cos'è l'AMM?

AMM (abbreviazione di Automated Market Maker) è un market maker automatizzato. Questo è un metodo di transazione che utilizza un algoritmo per calcolare il prezzo del token al momento dell'acquisto.

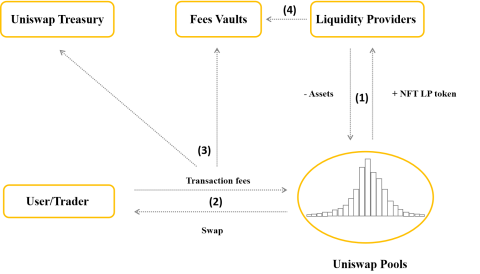

Il meccanismo AMM non ha un concetto di venditore, invece, gli smart contract agiranno da intermediari, il venditore mette gli asset in un luogo chiamato Liquidity Pool, quindi l'acquirente scambierà gli asset che ha con gli asset nel pool tramite smart contract .

L'AMM si trova spesso nei prodotti DEX (Decentralized exchange) come: Uniswap, Bancor, Mooniswap... Anche se sugli exchange, il meccanismo AMM è leggermente cambiato per attirare utenti, ma in generale è abbastanza simile.

[Coin98 Insights TV] Una serie completa di conoscenze di base su AMM DEX - AMM User Guide è stata convertita in un video. Puoi guardare il video proprio qui.

Vantaggi e svantaggi di AMM

Beneficio

Limite

La formula matematica dietro AMM in DEX

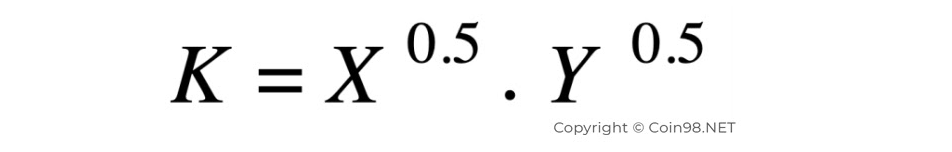

Nel complesso, AMM è un modello molto semplice. Esiste un valore costante associato tra 2 diversi token in uno scambio decentralizzato.

Ecco quel modello:

Lì dentro:

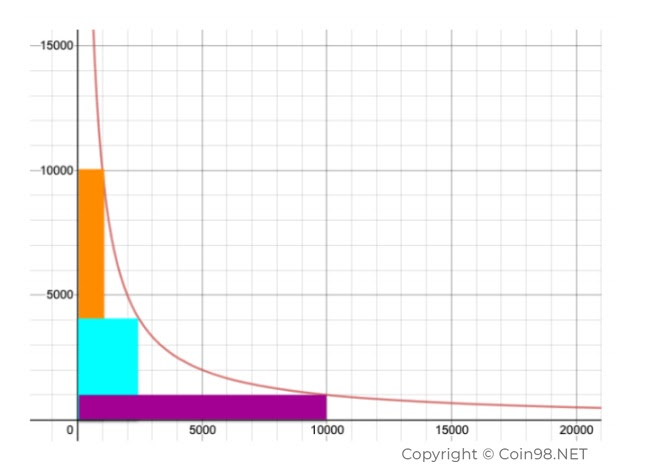

Durante la mappatura, otterrai una curva concava, come mostrato di seguito. Man mano che viene aggiunta più liquidità, la curva si sposta verso l'esterno. Ciò significa che dovrai sostenere meno commissioni (in questo caso, commissioni di slippage) durante il trading. Ma nel complesso, la curva non cambierà molto.

Qual è la costante K nel trading di token?

Poiché K è una costante, che, come ho discusso sopra, porta a un fenomeno interessante!

Immagina che queste forme siano trasparenti e puoi vedere tutti e tre i rettangoli sopra. Questi sono i diversi rettangoli sotto la curva.

Cosa significa quando tutti e 3 sono al di sotto della curva?

L'area sotto la curva mostra il numero di token che riceveremo quando scambiamo (scambiamo) un token con un altro. Si può vedere che quando cambi il numero di gettoni durante lo Swap, otterrai un tasso di swap diverso.

Ma la cosa interessante è che se calcoli l'area di tre rettangoli (immagina che non si sovrappongano) allora l'area di 3 rettangoli è la stessa!

Grazie a questa costante K, rendi questi rettangoli tutti uguali in massa!

Perché secondo la teoria della conservazione, il primo principio della fisica, nulla viene distrutto, cambia solo da una forma all'altra. Quindi vale anche per questa costante K. L'area totale sotto la curva rimarrà la stessa perché nulla viene perso o creato.

Che cosa significa?

Ogni volta che si passa dal token A al token B o dal token B ad A, l'importo del cambiamento è lo stesso, purché la curva non si sposti. Se la curva cambia a causa della maggiore liquidità, l'area sotto la curva sarà diversa. Ma se tutto rimane lo stesso, puoi cambiare qualsiasi numero di token A per token B e il numero totale di token sarà lo stesso.

Il processo di sviluppo di AMM

Uno degli scambi che ha portato AMM in vetta è Uniswap con gemme nascoste x10; x100. Tuttavia, Kyber Network (2018) e Bancor (2017) sono stati i primi ad adottare AMM.

A differenza di Uniswap, Kyber Network è un modello AMM centralizzato, quindi solo il team e il Market maker hanno il controllo sul pool, nessuno può contribuire al pool.

A novembre 2019 Uniswap ha utilizzato ufficialmente il meccanismo di AMM decentralizzato (decentralizzato), consentendo a chiunque di contribuire al pool per aumentare la liquidità. Successivamente, anche i contributori del pool (fornitori) hanno diritto a una parte della commissione di transazione quando viene effettuata una transazione su Uniswap.

Se su Uniswap, puoi inserire solo ETH con 1 altro token in 1 pool, Balancer ha un miglioramento significativo: consente agli utenti di aggiungere fino a 8 token diversi per rendere più conveniente lo scambio. Inoltre, nel Balancer, i provider possono anche personalizzare la percentuale di token inseriti nel pool in 1 trasferimento.

Per esempio:

Il Liquidity Pool in Curve consente solo contributi in stablecoin , il che riduce lo slippage durante il trading. L'uso delle stablecoin per mantenere i prezzi degli asset può essere visto anche in alcuni altri pool non solo sugli scambi decentralizzati (DEX), il pool 1 di Hakka è un esempio.

Uniswap V2 ora può essere considerato il modello più semplice per qualsiasi AMM, quindi come funziona? Ci sono potenzialità e opportunità di investimento in questo progetto? Scopri di più proprio qui.

Pool di liquidità comuni in AMM

Esistono 3 tipi di pool di liquidità comunemente riscontrati in AMM:

Cosa ottieni quando diventi un fornitore di liquidità?

Di solito, i fornitori di liquidità sono ricompensati con commissioni di transazione. In particolare, in Uniswap, la commissione di transazione dello 0,3% sarà divisa equamente tra i membri che contribuiscono al pool di trading, o in Curve è dello 0,04%.

Tuttavia, oltre alle commissioni di transazione, alcuni exchange applicheranno token nativi come BAL (Balancer), Sushi (Sushiswap). Ciò contribuirà ad attirare gli utenti a contribuire al pool, perché se lo scambio prospera, il token ha più incentivi, il profitto aumenterà molto.

Stato attuale di AMM

Nel contesto degli ecosistemi in crescita, l'AMM è quasi il primo anello da notare, perché questo luogo è considerato il centro commerciale dell'intero ecosistema.

Ad esempio in Polygon, quando è stato notato Layer-2 , in particolare a partire da Polygon, Quickswap ha avuto una crescita enorme, da ~$10 a $1.000 per 1 token QUICK. O per Avalanche, quando la community ha notato la crescita di AVAX, anche il prezzo di PNG (il token di Pangolin) o JOE (il token di Joe Trader) è aumentato.

Un'altra tendenza nel 2021 di cui voglio parlare AMM è l'integrazione di una gamma di funzioni, trasformando gli AMM in un hub DeFi in miniatura. Prendiamo ad esempio Sushi : prima conoscevamo SushiSwap solo con token Swap, ora SushiSwap può essere chiamato semplicemente Sushi perché in effetti il progetto ha integrato molti altri prodotti come Lending (Kashi), IDO Platform (Miso),...

Un altro nome abbastanza famoso anche in AMM, ovvero PancakeSwap , va anche in quella direzione con molti modelli costruiti su CAKE (project's token) come IFO, lotteria, ecc.

riepilogo

AMM è uno dei progetti più unici che DeFi abbia mai generato. Se la DeFi è il futuro di Crypto, allora questo puzzle esisterà e crescerà sempre. Cosa ne pensi di AMM oggi? Puoi commentare la tua opinione qui sotto.

Astar è l

Ellipsis Finance - un potenziale progetto verso uno scambio di criptovaluta con la più grande scala al mondo. Scopriamolo con TraderH4!

Cos

Che cos

Oggi TraderH4 analizzerà il modello operativo di Uniswap V3. Cosa c’è di speciale nel modello operativo Uniswap V3 rispetto a Uniswap V2?

APR e APY sono i due termini che determinano l

Cos

L'agricoltura è una buona opportunità per gli utenti di guadagnare facilmente criptovalute in DeFi. Ma qual è il modo giusto per coltivare criptovalute e unirti alla DeFi in sicurezza?

L'articolo traduce l'opinione dell'autore @jdorman81 sulla questione della valutazione in Defi, insieme ad alcune opinioni personali del traduttore.

Qual è la differenza tra il tasso di interesse fisso in Crypto? Ottieni una panoramica dei progetti a tasso fisso e delle potenziali opportunità di investimento.

Andre Cronje racconterà le difficoltà che ha attraversato quando ha iniziato a sviluppare una delle Dapp DeFi di maggior successo di sempre.

Che cos'è il programma di incentivazione? In che modo il programma di incentivazione influisce sulla moneta della piattaforma e sull'ecosistema? Aiutano davvero la DeFi?

Piaccia o no, i protocolli DeFi come Uniswap, Compound, Curve... devono accettare che saranno FORK sempre, ovunque, da chi.

Analizza la struttura e il funzionamento dell'economia tradizionale, mappando così il mercato Crypto per proiettarne il futuro.

In questa sezione parlerò dei principali rischi della DeFi e di come limitare i rischi nella selezione dei progetti.

L'articolo fornisce i livelli che compongono la DeFi, aiutandoti a valutare i progetti di investimento.

L'articolo condivide un po' del punto di vista dell'autore su Serum: un hub DeFi su Solana, in modo da poter visualizzare ciò che Serum vuole costruire.

Analizza i pezzi del puzzle Lending su ciascun ecosistema, sulla base dei dati per valutare il potenziale e trovare opportunità di investimento con il campo Lending.

DeFi Connected Hackathon organizzato da Delphi Digital mira a sviluppare l'ecosistema Terra. Allora chi sono i vincitori?

Questo articolo ti aiuterà a comprendere meglio Yield Farming, informazioni utili e interessanti che potresti non conoscere sull'Yield Farming.

Nella crittografia, la tolleranza ai guasti bizantina gioca un ruolo fondamentale. Scopri come BFT funziona nelle blockchain e la sua importanza nel mondo crypto!

Cos

Che cos

APR e APY sono i due termini che determinano l

Cos’è il protocollo Mina? Cosa rende Mina diversa dalle altre Blockchain? Scopri di più su MINA e le sue innovazioni tecnologiche!

Cos

Cos

Cos

Che cos'è il Fan Token del Santos FC? Che cos'è il token SANTOS? Scopri di più su SANTOS Tokenomics proprio qui!

Che cos'è TomoChain (TOMO)? Questo articolo ti fornisce tutte le informazioni più utili sulla criptovaluta TomoChain (TOMO).