Orca DEX 사용 방법: 단계별 가이드 및 최신 업데이트

이 기사에서 Coin98은 지갑 연결, 스왑, 유동성 추가 및 제거를 포함하여 AZ에서 Orca DEX를 사용하는 방법을 안내합니다. 최신 기능 및 팁도 확인해보세요.

Uniswap과 PancakeSwap의 하이라이트를 비교하고 강점을 분석하고 미래에 대한 잠재력을 평가하십시오.

DeFi 시장이 성장함에 따라 블록체인 플랫폼과 DEX 플랫폼은 점점 더 다양해지고 있습니다.

옛날 옛적에 DeFi와 이더리움은 떼려야 뗄 수 없는 이름이었습니다. 그러나 Ethereum의 높은 가스 요금과 느린 속도로 인해 사용자는 다른 Blockchain 플랫폼을 사용하도록 전환했습니다.

그리고 PancakeSwap과 Binance Smart Chain은 DeFi 시장에서 UniSwap과 Ethereum을 능가하는 세력으로 부상했습니다.

따라서 오늘은 2개의 DEX 거래소에 대한 제 관점을 공유하고 두 플랫폼의 향후 발전 가능성을 분석하겠습니다.

사용자 및 수수료

같은 양의 TVL을 가지고 있음에도 불구하고 Uniswap 은 Pancakeswap 보다 더 많은 수의 거래 쌍과 거래 토큰을 소유하고 있습니다 .

Uniswap은 약 100만 명의 사용자 기반을 보유하고 있으며 월간 사용자 기반은 약 400,000명으로 PancakeSwap 사용자가 228,000명(Dappradar에 따르면)의 거의 두 배입니다.

Uniswap에서 거래할 때 0.3%의 수수료를 내야 하는데, PancakeSwap에서는 그 수치가 0.2%에 불과해 저렴한 거래 수수료 요인도 최근 PancakeSwap을 폭풍으로 몰아넣는 경쟁우위입니다.

Uniswap의 전체 0.3% 거래 수수료는 유동성 공급자에게 분배됩니다. PancakeSwap 위에 거래 수수료의 0.17%만 유동성 공급자에게 분배되고 나머지는 개발자가 관리하는 PancakeSwap 재무부에 예치됩니다.

개인적으로 Uniswap과 같은 강력한 커뮤니티가 있고 거래 수수료가 사용자에게 완전히 분배된다는 사실은 Uniswap이 장기적으로 PancakeSwap보다 완전히 분산되고 수익성이 더 높다는 것을 알았습니다.

토큰노믹스

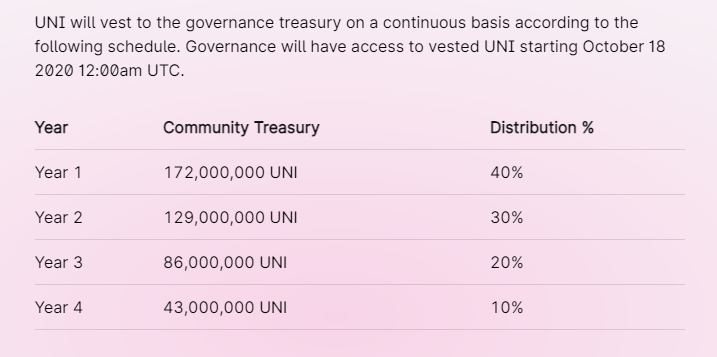

Uniswap 의 총 토큰 공급량은 1,000,000,000 UNI이며 4년 후 연간 인플레이션율은 약 2%가 됩니다.

Uniswap의 매우 관대한 에어드롭 기간 동안 총 UNI 공급량의 15%가 시장에 출시되었으며 Uniswap의 거버넌스 재무부는 총 공급량의 43%를 보유하고 유동성 프로그램 마이닝, 커뮤니티 이니셔티브를 통해 아래 계획에 따라 점진적으로 분배할 것입니다. ..

제 생각에는 Uniswap의 Tokenomics가 UNI의 가격에 불리할 것이고, UNI의 시가총액이 매우 크고 Uniswap의 TVL/시가총액 밸류에이션이 상당히 좋은 맥락에서 UNI의 공급측면은 계속 증가할 것입니다. UNI가 미래에 가격을 인상할 수 있도록.

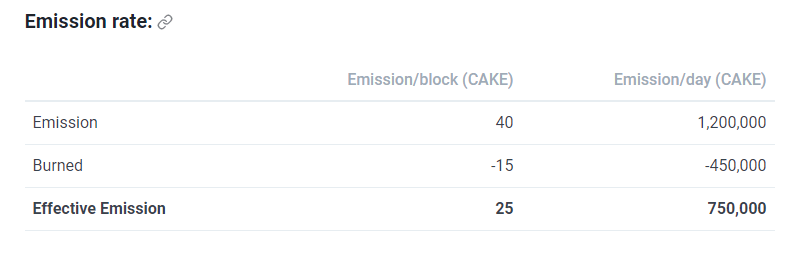

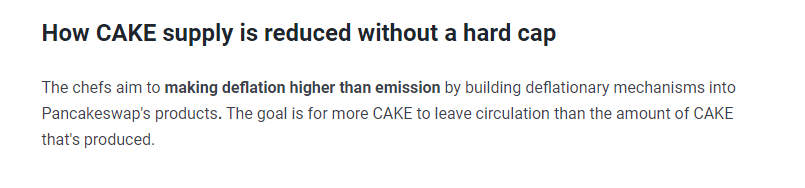

PancakeSwap 에는 공급 제한이 없으며 하루 최대 750,000 CAKE 토큰의 인플레이션이 있습니다.

그러나 CAKE의 개발 팀은 CAKE의 공급이 인플레이션이 아니라 디플레이션이 되도록 하는 메커니즘을 가지고 있기 때문에 이에 대해 걱정할 필요가 없습니다.

현재 CAKE 디플레이션 메커니즘:

지금까지 PancakeSwap의 지갑 주소 0x000000000000000000000000000000000 dead 는 CAKE 토큰의 총 소각량이 7,800만 개 이상에 달함을 보여주며, 이 양은 현재 시장에 나와 있는 CAKE 토큰 양의 약 60%에 해당합니다.

또한 7,500만 개 이상의 CAKE 토큰이 풀에 스테이킹되어 시장에서 거래되는 실제 토큰 수는 그보다 훨씬 적습니다.

따라서 Tokenomics 측면에서 PancakeSwap은 Uniswap보다 토큰 가격을 유지하는 데 분명히 유리하므로 PancakeSwap이 시가총액에서 Uniswap을 따라 잡을 수 있다고 생각합니다. 그러나 장기적 잠재력을 평가하기 위해서는 개발자들이 앞으로 염두에 두고 있는 것이 무엇인지 자세히 살펴볼 필요가 있다.

로드맵 및 성장 가능성

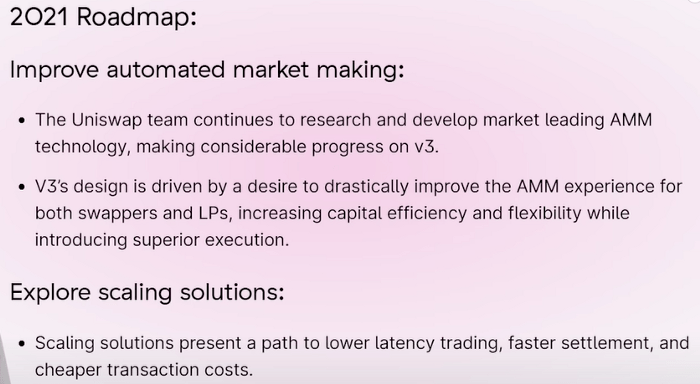

2020년 요약 보고서에 따르면 Uniswap은 Uniswap v3를 출시하고 이더리움의 약점을 극복하기 위해 Layer-2에서 솔루션을 확장하는 작업을 계속할 계획입니다.

현재 Uniswap이 자체 확장 솔루션을 사용할 것인지 아니면 Matic, xDai, Loopring 등과 같은 상용 프로토콜을 사용할 것인지에 대한 구체적인 정보는 없습니다.

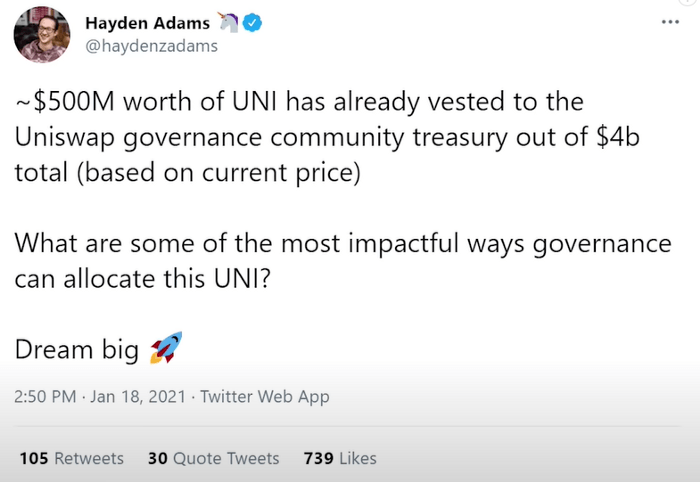

특히 Uniswap은 올해 1월 중순부터 시행되고 있는 UNI Grants 프로그램을 통해 커뮤니티 재무를 사용하고 있습니다.

Uniswap의 커뮤니티 재무부는 현재 수십억 달러를 보유하고 있으며 이것은 Uniswap이 장기적으로 프로젝트를 개발하는 데 큰 자원이 될 것입니다.

특히 UNI Grants에 대해 이것은 다음과 같은 방식으로 Uniswap을 개발하도록 개발자를 유치하기 위해 구현된 프로그램입니다.

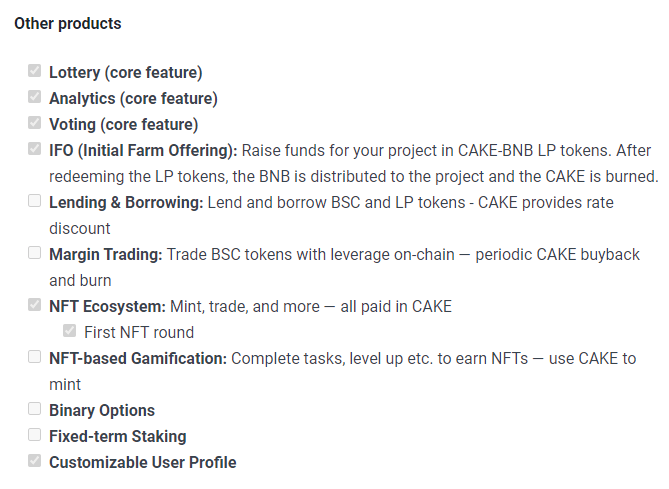

PancakeSwap 은 로드맵에서 대부분의 주요 기능을 구현했지만 여전히 분산된 대출 및 차용, 레버리지 거래, 고정 기간 스테이킹 및 아직 시장에 출시되지 않은 더 많은 제품이 있습니다.

DEX 외에도 Lending & Borrowing 도 DeFi 분야의 핵심 부문이므로 PancakeSwap의 이 제품이 Binance Smart Chain에 새로운 물결을 일으킬 것으로 기대합니다.

On Medium of PancakeSwap에서는 할 일 목록 및 PancakeSwap v2에 대한 정보도 업데이트했습니다.

PancakeSwap의 의도는 위 제품의 개발에서 볼 수 있습니다.

따라서 PancakeSwap은 BSC 트렌드가 매우 뜨겁다는 맥락에서 커뮤니티를 유치하기 위해 매우 공격적인 움직임을 보입니다. Uniswap의 경우 최대 수십억 달러의 커뮤니티 재무부로 대규모 자원을 보유하고 있음에도 불구하고 움직임이 여전히 불분명한 것으로 보입니다.

현재 로드맵에서 나는 PancakeSwap을 단기적으로 더 높게 평가합니다. 이 두 사람의 잠재력에 대해 어떻게 생각하세요?

요약

Pancakeswap과 Uniswap 은 모두 제공할 것이 많은 매우 강력한 AMM입니다.

Pancakeswap에 대한 가장 큰 우려 중 하나는 이것이 Binance의 영향을 많이 받는다는 것입니다. Pancakeswap의 TVL의 대부분은 추가 수동 소득을 위해 BNB를 Binance에 예치하는 사용자로부터 발생하며 실제로 Pancakeswap의 프로토콜을 사용하지 않습니다. 이것이 아마도 CAKE의 시가 총액이 Pancakeswap의 TVL에 비해 낮은 이유일 것입니다.

Pancakeswap은 분명히 단기적으로 더 높은 가격에 책정됩니다. 신규 사용자 채택과 낮은 비용 측면에서 성장할 여지가 많으며 Pancakeswap은 이 두 가지 지표가 모두 상승하도록 하는 데 필요한 많은 인센티브를 제공하고 있습니다. CAKE는 이번 강세장에서 폭발적으로 성장할 것이며 시가총액 면에서 UNI를 추월할 수 있을 것이라고 생각합니다.

그러나 Uniswap은 세계에서 가장 재능 있는 프로젝트를 개발하기 위해 커뮤니티, 후원자 및 인적 자원에서 훌륭한 자원을 소유하고 있습니다. 따라서 나는 여전히 Uniswap이 장기적으로 승리할 것이라고 믿습니다.

제 Uniswap 대 PancakeSwap 비교 기사가 투자 결정을 내리는 데 유용한 정보를 제공했기를 바랍니다. 바이낸스 스마트 체인의 최근 추세에 대해 어떻게 생각하는지, 얼마나 오래 지속될지 아래에 댓글을 달아 논의하십시오.

이 기사에서 Coin98은 지갑 연결, 스왑, 유동성 추가 및 제거를 포함하여 AZ에서 Orca DEX를 사용하는 방법을 안내합니다. 최신 기능 및 팁도 확인해보세요.

마켓메이커란? 기존 시장의 Market Maker(MM)는 Crypto의 AMM(Automated Market Maker)과 어떻게 다릅니까? 여기에서 알아보십시오!

Raydium은 AMM 메커니즘을 사용하는 탈중앙화 거래소입니다. 이번 글에서는 Coin98에서 Raydium 사용법을 자세히 안내해 드립니다!

영구 손실이란 무엇입니까? 영구 손실은 DeFi 및 AMM의 한계 중 하나입니다. 그렇다면 어떻게 작동하며 영구 손실을 계산하는 방법은 무엇입니까?

시크릿스왑(SEFI)이란? 이 기사는 Secretswap 및 SEFI Token 프로젝트에 대한 가장 유용한 정보를 모두 제공합니다. 지금 읽어라!!

Uniswap & SushiSwap, PancakeSwap, MDEX, Raydium이 우승자인 Blockchain의 상위 AMM 분석.

영구 손실의 솔루션 IGain

이 기사는 암호화폐를 풀에 예치하기로 결정할 때 이자 관련 측면에 대한 개요를 제공합니다.

Bancor의 잠재력과 장점의 측면을 분석하면 Bancor가 DEX 마을에서 Unicorn이 될 수 있는지에 대한 질문이 제기됩니다.

Polkadex는 빠른 실행 로직, 3초 블록 시간, 맞춤형 거래 봇 지원과 결합된 주문서 및 AMM의 2가지 기능을 결합합니다.

MDEX 거래소의 기능에 대한 개요와 거래소의 거래 속도를 높일 수 있는 몇 가지 방법에 대한 지침입니다.

이 기사에서는 스왑, 이전 및 유동성 제공과 같은 주요 기능과 함께 Uniswap V3 basic을 사용하는 방법을 보여줍니다.

AMM이란 무엇입니까? AMM은 시장에 유동성을 적극적으로 제공하는 컴퓨터 프로그램입니까? 자동 마켓 메이커는 어떻게 작동합니까?

AMM 전쟁: 각 블록체인의 상위 DEX를 비교하여 각 DEX와 각 블록체인의 생태계를 보다 직관적으로 볼 수 있습니다.

1INCH의 DEX Aggregator 모델과 그 안의 각 제품을 탐색하고 분석하여 고유한 투자 기회를 찾으십시오.

AMM이란 무엇입니까? 이 기사는 AMM의 개발 프로세스, 이점, 제한 사항 및 현재 상태에 대해 더 많이 알 수 있도록 도와줍니다.

이번 포스팅에서는 실수로 BEP20 지갑을 통해 전송된 ERC20 토큰을, Coin98 지갑으로 잘못 전송된 ERC20 토큰을 돌려받는 방법을 쉽고 자세하게 안내합니다!

레이듐이란? RAY 토큰이란? Raydium의 이해도와 RAY Token에 대한 자세한 정보를 알아보자!

이 기사는 가장 간단한 방법으로 Coinbase 지갑을 만들고 사용하는 방법을 보여줍니다. 다양한 암호화폐 관리 팁도 포함되어 있습니다.

OKB와 OKT의 차이점, 기능 및 생태계에 미치는 영향을 설명하는 기사입니다.

아시아는 카지노와 베팅 애호가들에게 큰 허브 역할을 하고 있습니다. 카지노 업계에서 암호화폐가 부상하면서 다양한 지역의 플레이어가 카지노 게임에 쉽게 참여하고 즐길 수 있게 되었습니다.

이 기사에서는 스왑, 유동성 추가 및 Uniswap V2에서 V3으로 유동성 마이그레이션을 포함하여 Uniswap을 사용하는 방법을 안내합니다.

다우 이론의 기본 원리와 그것이 거래에 어떻게 적용되는지를 알아보세요. 더 나아가 암호화폐 및 블록체인 기술과의 관계를 탐구하세요.

프로젝트는 DEX, Lending & Borrowing, Yield Optimization, NFT 등을 포함한 Binance Smart Chain의 5개 영역에 속합니다.

Coinbase의 상장은 시장에서 금본위제로 간주됩니다. 그렇다면 프로젝트는 어떻게 코인베이스에 상장될 수 있을까요? 지금 여기를 참조하십시오!

나카모토 사토시는 누구인가? 이 기사는 사토시 나카모토의 비트코인 탄생 과정인 사토시 나카모토에 대한 흥미로운 정보를 제공할 것입니다.