DeFi Simplificado - Este artigo ajuda você a entender melhor o ecossistema Dei com mais detalhes em apenas 3 minutos.

Visão geral

DeFi é um acrônimo para Finanças Descentralizadas (também conhecido como Finanças Abertas).

De acordo com a Coin98, o DeFi pode ser definido da seguinte forma:

Um ecossistema de produtos e serviços financeiros construído em uma rede descentralizada (Blockchain).

Para ser classificado como DeFi, um produto ou serviço financeiro deve possuir os seguintes atributos:

- Resistência à censura: Nenhum terceiro pode interromper ou reverter uma transação.

- Ativos programáveis: Os ativos usados em um produto ou serviço devem ter todas as propriedades de um token em uma rede descentralizada.

- Pseudônimo: Os usuários não precisarão KYC suas identidades ou AML.

- Transparente e sem confiança: A transparência se reflete no fato de que qualquer pessoa pode verificar as transações através do Blockchain. Trustless é demonstrado pelo fato de que os usuários não precisam confiar na reputação de terceiros para garantir que as transações sejam válidas.

- Sem permissão: qualquer pessoa em qualquer lugar, a qualquer hora, pode acessar e usar produtos e serviços DeFi sem ser descentralizado ou restrito por ninguém.

Alguns componentes comuns no DeFi no momento:

- Empréstimos e Empréstimo: MakerDAO , Composto, Dharma….

- DEXs & Protocols (trocas e protocolos descentralizados): Kyber Network , 0x, Uniswap…

- Derivativos, Margin Trading & Prediction Markets: bZx, dY/dX, Set Protocol, Synthetix , Augur….

- Carteiras/Agregadores: Metamask , Argent, Zerion, Instadapp, DefiZap…

Empréstimos e Empréstimo

Empréstimos e empréstimos são um dos casos de uso mais populares no ecossistema Ethereum DeFi no momento.

Visão geral

O empréstimo/empréstimo em DeFi é uma forma nova e totalmente automatizada de empréstimo e empréstimo, sem a necessidade de terceiros ou de um contrato escrito.

Para que isso aconteça, as plataformas/protocolos DeFi Lending usarão contratos inteligentes para estabelecer regras para:

Montante do empréstimo:

Qual é a taxa máxima de empréstimo com base na garantia?

Taxa de juro:

- Qual é a taxa de juros ao tomar emprestado/empréstimo?

- Qual é o período mínimo de empréstimo?

Ativo de garantia:

- Qual propriedade é aceitável para garantia?

- Quando será a liquidação da hipoteca?

As plataformas/protocolos DeFi Lending beneficiarão:

- Mutuários (mutuários): A capacidade de vender ativos a descoberto ou simplesmente pedir dinheiro emprestado.

- Emprestadores (emprestadores): Otimize a rentabilidade da detenção de ativos (criptoativos).

- Ambos: Oportunidade de lucrar com diferenciais de taxas de juros entre plataformas.

Índice de garantia

Atualmente, a maioria das plataformas/protocolos DeFi Lending realizará atividades de empréstimo com base na sobrecolateralização. Ou seja, você só pode emprestar um valor menor do que o imóvel que hipoteca.

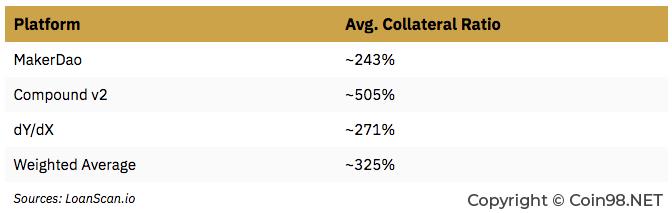

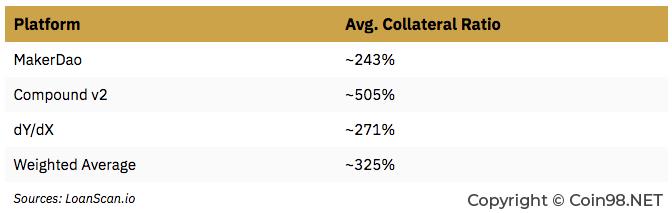

E o Colateral Ratio das plataformas/protocolos de empréstimo é bastante alto, com média de ~325%. Ou seja, se você hipotecar $ 1.000, só poderá emprestar até cerca de $ 308.

Aqui estão as taxas de hipoteca das 3 plataformas/protocolos de empréstimo mais populares:

Taxa de empréstimo/empréstimo de juros

As taxas de juros de empréstimo/empréstimo dependerão de cada plataforma/protocolo e diferentes classes de ativos terão taxas de juros diferentes.

Para monitorar e comparar as taxas de juros entre plataformas/protocolos de empréstimo, você pode usar a ferramenta LoanScan.io.

Crescimento de empréstimos DeFi

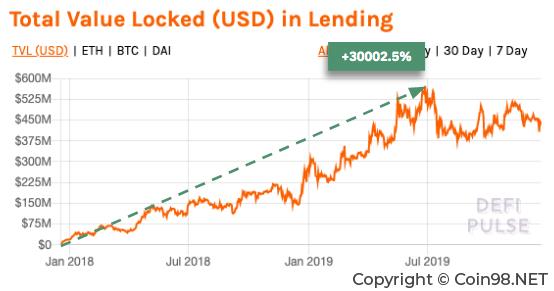

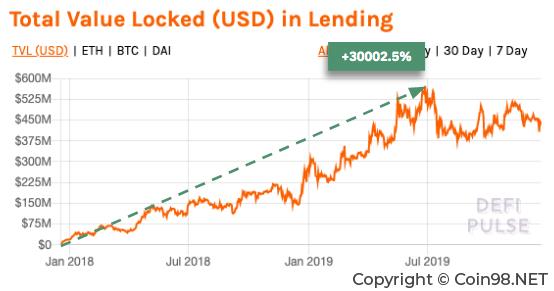

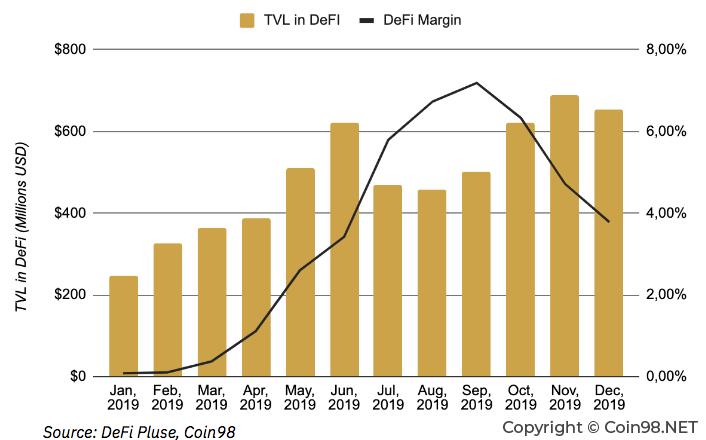

DeFi Lending teve um forte desenvolvimento de 2018 a meados de 2019 com o crescimento do total de ativos bloqueados (TVL) atingindo +30.002,5% (mais de 300 vezes).

Atualmente, com o total de ativos bloqueados (TVL) atingindo US$ 443 milhões, o DeFi Lending representa mais de 66,7% do valor do ecossistema DeFi no Ethereum.

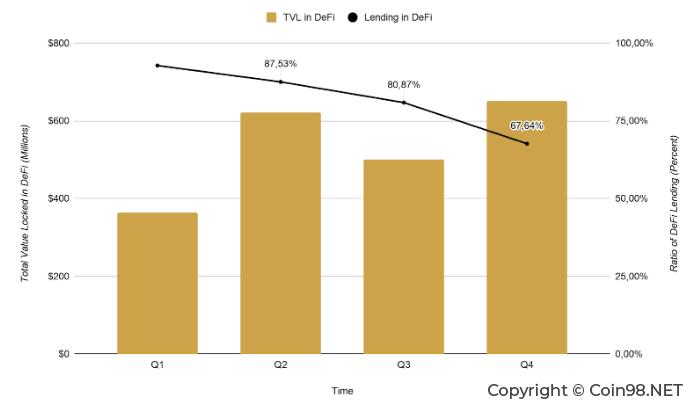

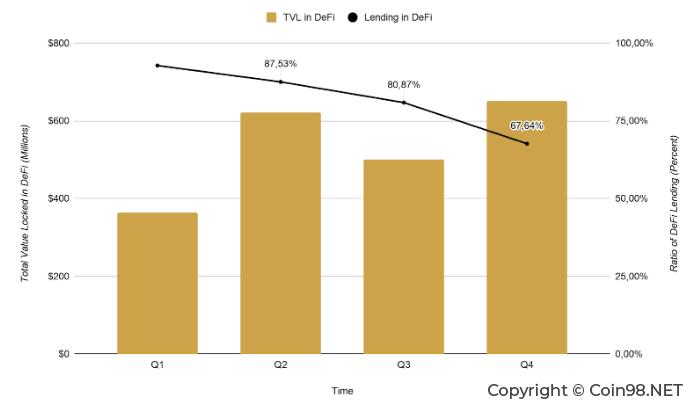

Embora, o DeFi Lending ainda esteja ocupando uma alta proporção em todo o ecossistema. No entanto, a proporção de empréstimos está em tendência de queda (~35%) desde o início de 2019 até agora.

Isso é mostrado no gráfico abaixo:

Isso mostra que DeFi está se movendo para outras áreas além de empréstimos.

DEXs e protocolos

DEX é um acrônimo para Decentralized Exchange.

DEX pode ser definido da seguinte forma:

DEX é uma plataforma/protocolo que permite que duas partes negociem criptoativos peer-to-peer sem ter que confiar em terceiros.

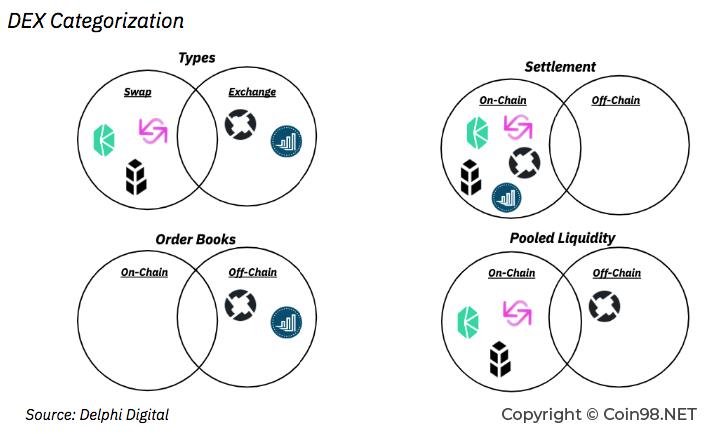

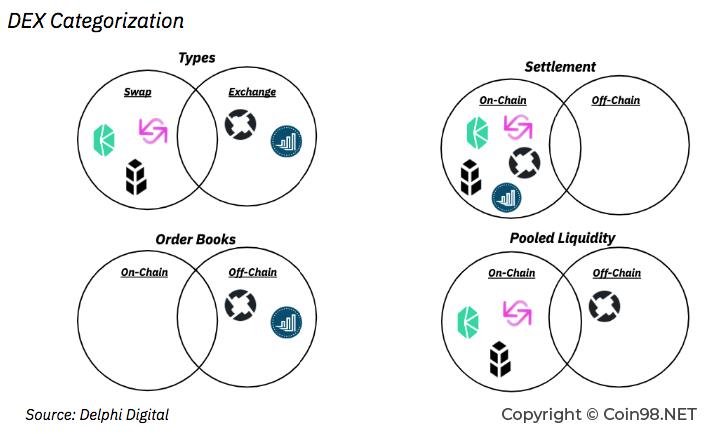

Quatro características da classificação DEX:

- Tipos: Troca ou Troca.

- Liquidação: Onde a transação ocorrerá? On-chain ou off-chain.

- Livros de Pedidos: Onde são mantidas as ordens de compra e venda?

Diretamente no blockchain (on-chain) ou operado por terceiros (off-chain).

- Liquidez Agrupada: Como está a liquidez?

Incluído em contratos inteligentes no blockchain (on-chain)

Ou, muitos terceiros agregam ordens de compra e venda para criar liquidez (off-chain).

Benefícios do DEX:

- Auto-Custódia: Os usuários estão sempre no controle de seus ativos.

- Sem permissão: os usuários podem acessar e realizar transações em qualquer lugar, a qualquer hora.

- Sem confiança: As duas partes que realizam a transação não precisam confiar na reputação uma da outra.

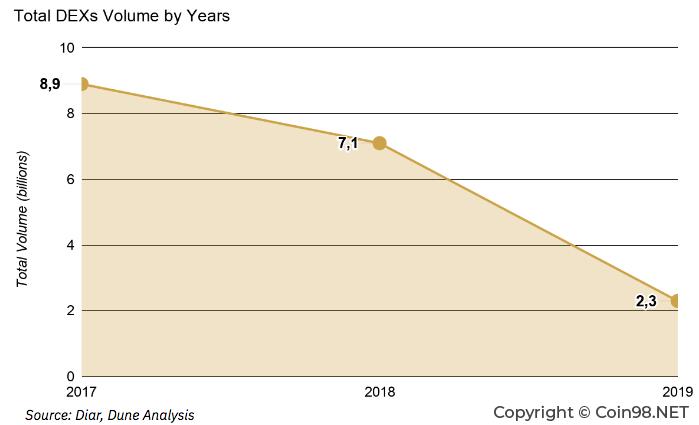

Volume total de DES 2019

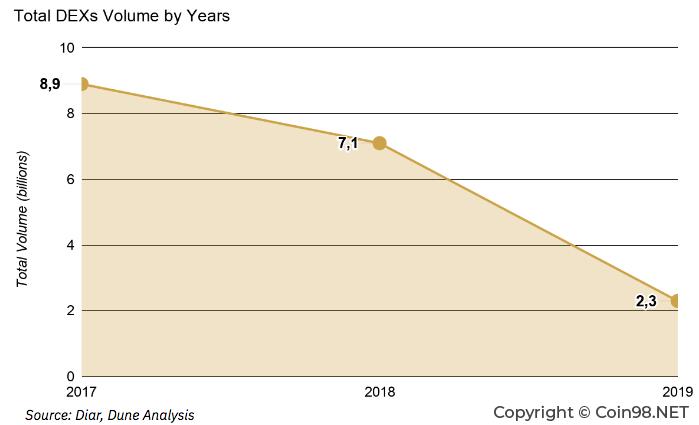

O volume de negociação da DEX em 2019 é de US$ 2,3 bilhões, uma queda de 74% (quase 4 vezes) em relação a 2017.

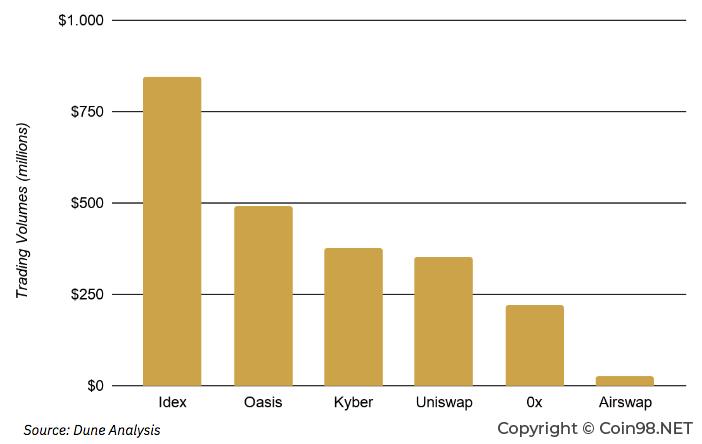

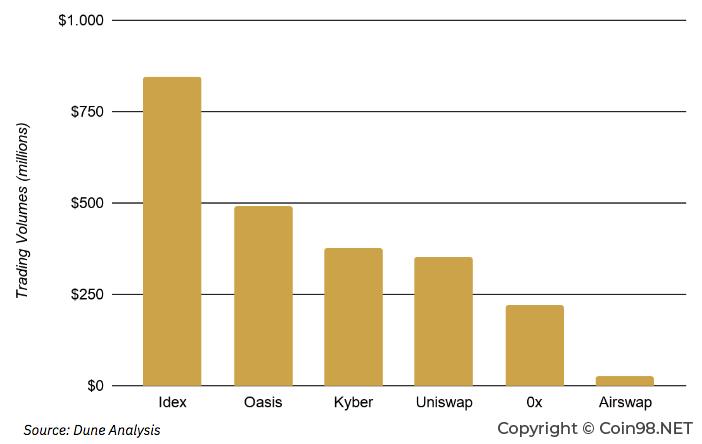

O volume de negociação da DEX em 2019, ainda dominado pelo grupo DEX Order Books, representa 57,82%, liderado pela IDEX.

Seguido de perto está o grupo Pooled Liquidity (Kyber + Uniswap), que representa 31,5% do volume total de negociação.

E,

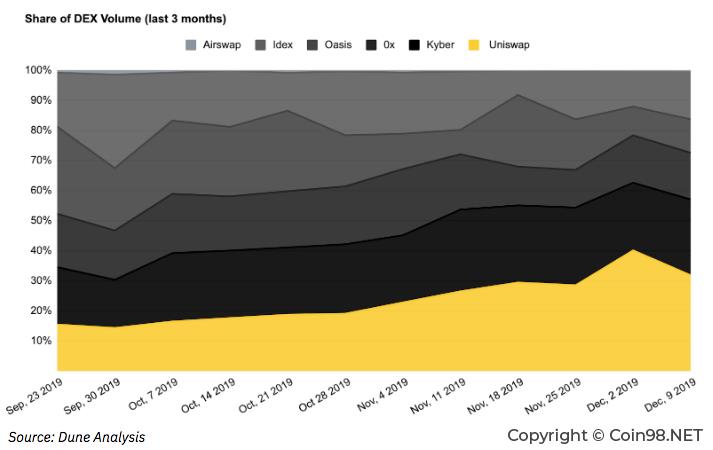

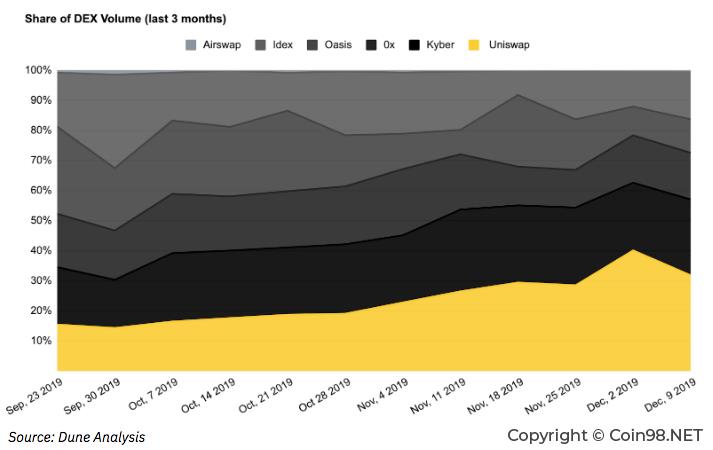

O volume de negociação está mudando do grupo DEX Order Books para o pool Pooled Liquidity DEX.

Isso é claramente mostrado no volume de negociação dos últimos 3 meses, Uniswap + Kyber foi responsável por mais de 60% do volume de negociação.

Protocolos de negociação de margem

O DeFi Margin Trading está apenas no estágio inicial.

O DeFi Margin Trading pode ser definido como:

uma plataforma/protocolo que permite aos usuários comprar/vender criptoativos maiores do que já possuem de maneira automatizada sem confiar em terceiros.

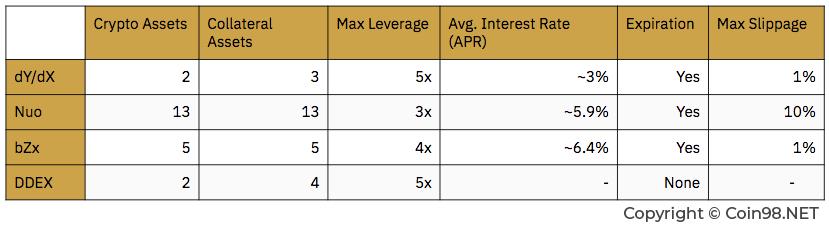

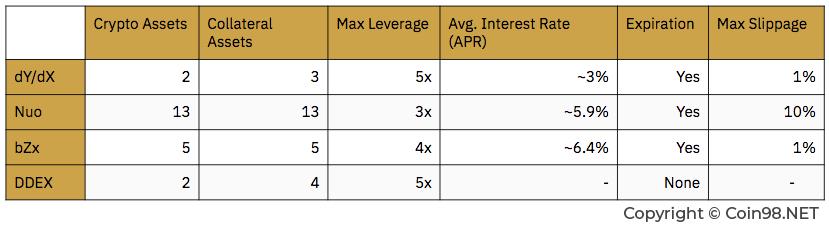

Quando se trata de DeFi Margin Trading, deve haver:

- Criptoativos: Que tipo de ativos criptográficos serão suportados para negociação?

- Ativos colaterais: Que tipo de ativos criptográficos são usados como garantia?

- Taxa de juros (TAEG): Qual é a taxa de empréstimo de cada classe de ativos?

- Alavancagem: Qual é a alavancagem máxima utilizada?

- Expiração: Existe um tempo de expiração especificado?

- Max Slippage: Quanto % é o slippage ao executar ordens de compra/venda?

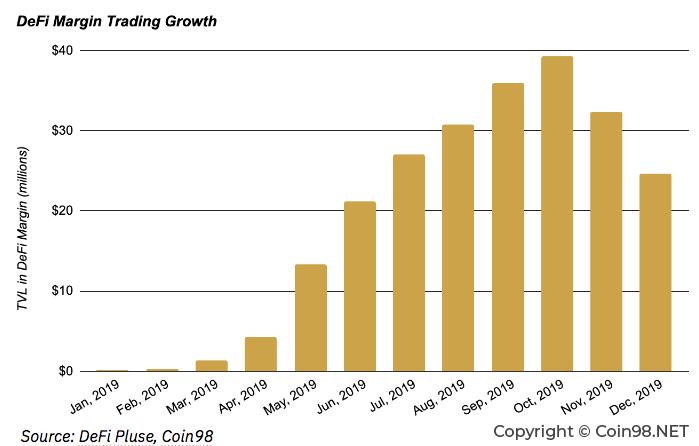

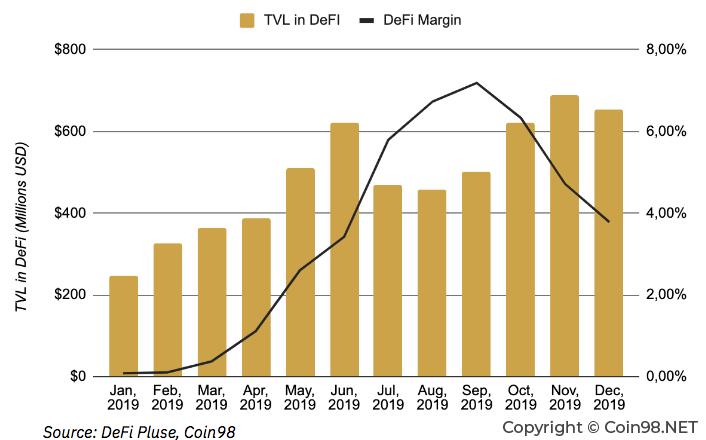

Negociação de Margem DeFi 2019

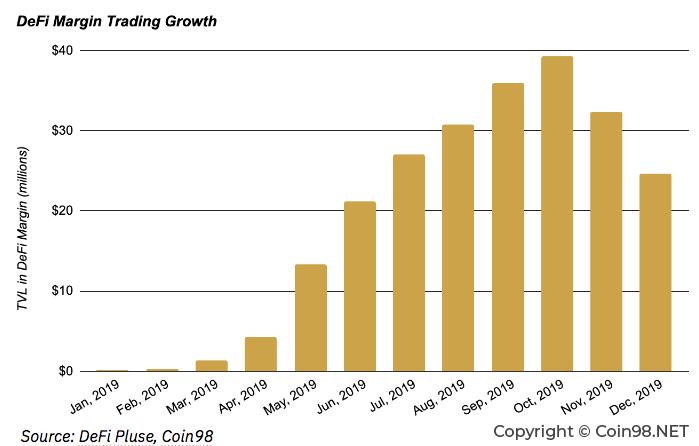

Embora, só apareceu no final de 2018 - início de 2019. No entanto, o grupo DeFi Margin Trading tem uma taxa de crescimento relativamente rápida, com um valor total de ativos bloqueados (TLV) atingindo ~ $ 24,7 milhões, um aumento de + 12.240% após apenas 1 ano.

Em setembro de 2019, a DeFi Margin Trading Team representava aproximadamente 7,19% do TLV total da DeFi.

No entanto, no momento, essa taxa é de apenas 3,78%, uma queda de 47% em apenas 3 meses.

Isso está falando sobre o estado instável das plataformas/protocolos DeFi Margin.

Derivativos e ativos

Derivados DeFi podem ser:

uma plataforma/protocolo que permite aos usuários criar, comprar e vender derivativos relacionados a criptomoedas sem passar por terceiros.

Falando nisso, a DeFi Derivatives terá os pontos que você precisa saber:

- Price Feed: O preço será rastreado pela própria plataforma/protocolo ou fornecido por um fornecedor confiável.

- Ativos de Garantia: Quais ativos serão usados como garantia na criação de produtos derivativos.

- Colateral Ratio: Qual é a taxa de hipoteca?

Exemplo: Synthetix

- Feed de preços: alimentado por ChainLink

- Ativos colaterais: token SNX

- Índice de garantia: > 700%

Derivados DeFi em 2019

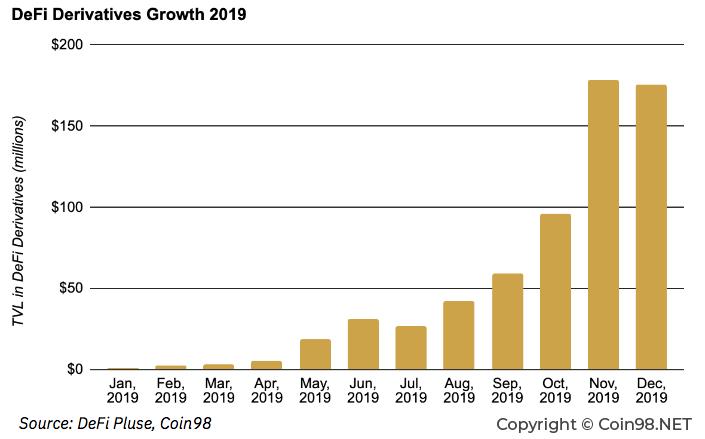

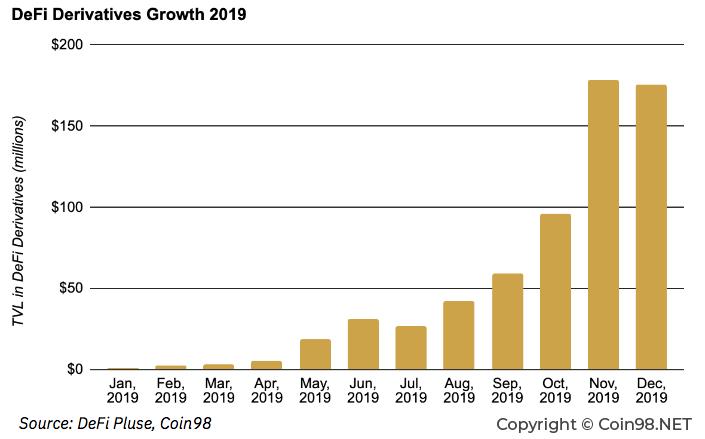

DeFi Derivatives é um segmento de crescimento muito rápido em termos de ativos bloqueados (TVL), aumentando em mais de +9753,3% (~97,5x) em apenas 1 ano.

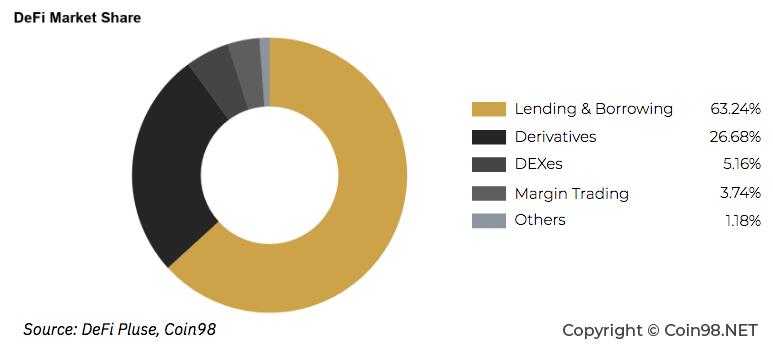

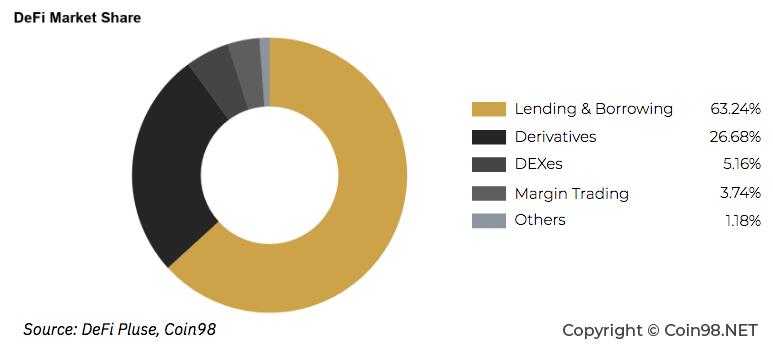

Atualmente, os DeFi Derivatives representam 26,68% de todo o ecossistema DeFi, logo atrás da matriz DeFi Lending.

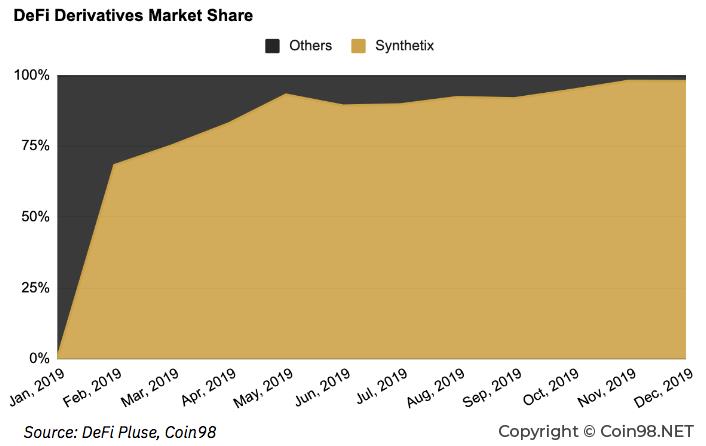

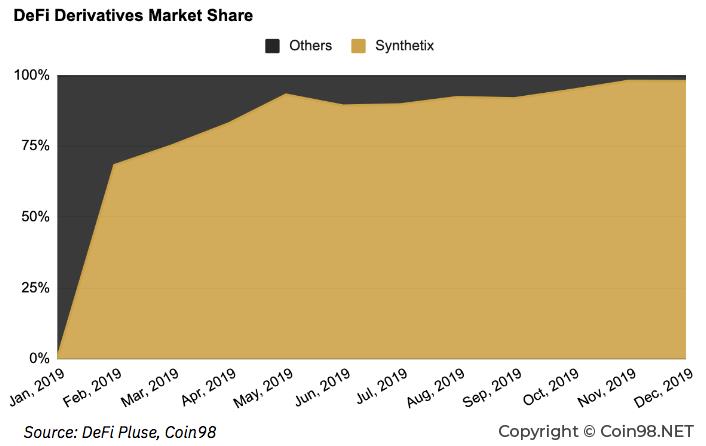

No entanto, os Derivados DeFi estão sendo altamente fragmentados, pois o Synthetix sozinho representa 97,89% do valor total de TVL.

Carteiras/agregadores

DeFi Wallets/Aggregators é um jogo sobre EQUITY, não mais sobre TOKEN.

Carteiras DeFi

Para ser classificada como DeFi Wallets, a carteira hospedada DEVE ser uma carteira sem custódia.

Não custodial significa:

Os usuários assumem o controle total de seus ativos de criptografia por meio da manutenção de chaves privadas.

Lembre-se: nem suas chaves, nem suas moedas.

Algumas carteiras populares sem custódia: MyEtherWallet, Argent, Metamask...

Agregadores DeFi

Os agregadores são entendidos como um agregador de muitos produtos DeFi diferentes, permitindo que os usuários selecionem e usem vários produtos ao mesmo tempo.

Por exemplo, DEX.AG é um agregador de DEXs, permitindo que os usuários comprem e vendam tokens por meio de várias DEXs.

A maioria dos agregadores só apareceu desde 2019, com alguns nomes populares como:

Instadapp, DeFiZap, ParaSwap, Zerion, DefiSaver, DEX.AG, 1inch.exchange…..etc

Oportunidade de investimento em Agregadores?

Para VC: SIM.

Embora, os agregadores ainda não tenham como obter receita/lucro. No entanto, os fundos de investimento de VC ainda aceitam despejar capital de investimento nesse tipo de investimento. Com dois projetos típicos recentes, InstaDapp (US$ 2,4 milhões) e Zerion (US$ 2 milhões).

Para nossos irmãos e irmãs: DURO!