O que é Valor Controlado por Protocolo (PCV)? Como está o problema de liquidez no DeFi? Como o PCV resolverá esse problema de pagamento?

Neste artigo, apresentarei a você o que é Protocol Controlled Value (PCV) e algumas maneiras de aplicar o PCV para resolver o problema de liquidez no DeFi.

Liquidez em DeFi e Mineração de Liquidez

Pessoalmente, vejo o DeFi como um dos principais fatores que impulsionam a explosão do mercado Crypto no verão de 2020.

Com o DeFi, qualquer pessoa no mundo pode depositar, negociar, emprestar, emprestar ativos no blockchain usando carteiras sem custódia sem a necessidade de um banco ou corretor terceirizado. Se desejar, eles podem explorar operações financeiras mais avançadas, como negociação alavancada, produtos estruturados, ativos sintéticos, criação de mercado e muito mais, mantendo o controle total sobre seus ativos.

Normalmente, os protocolos DeFi costumam aderir a dois critérios principais: “ Permissionless ” e “ transparente ”:

- Sem permissão: tanto para usuários finais quanto para desenvolvedores, os aplicativos DeFi podem atender a qualquer pessoa no mundo, desde que tenham uma conexão com a Internet, independentemente de etnia, sexo e idade. Além disso, qualquer grupo de desenvolvedores pode criar aplicativos em plataformas de contratos inteligentes sem a permissão de ninguém.

- Transparência: os protocolos DeFi são principalmente de código aberto, com todo o código-fonte subjacente disponível para revisão e inspeção. Todas as transações são registradas no blockchain, permitindo uma fácil revisão de transações específicas.

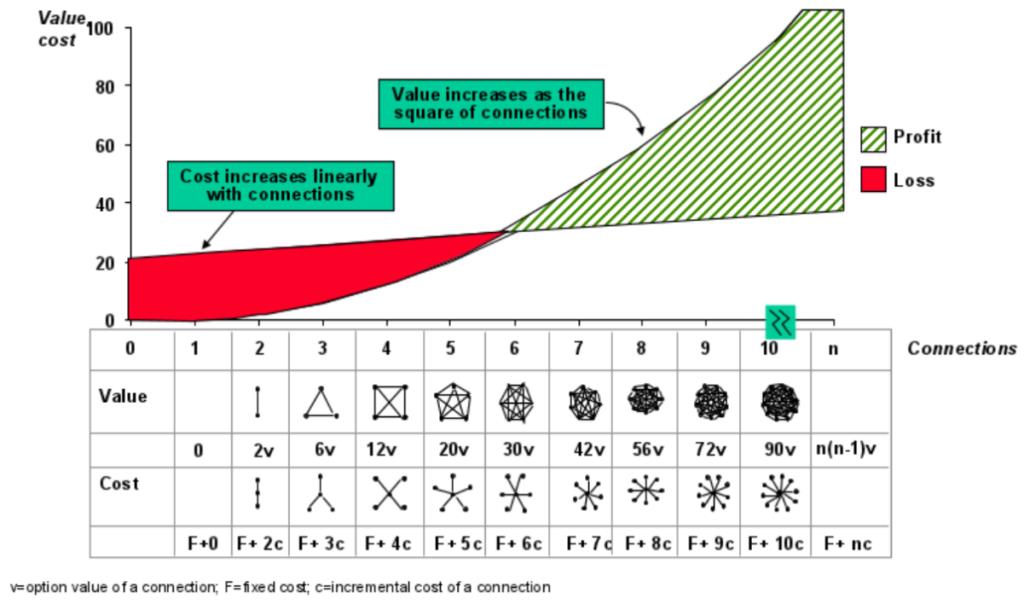

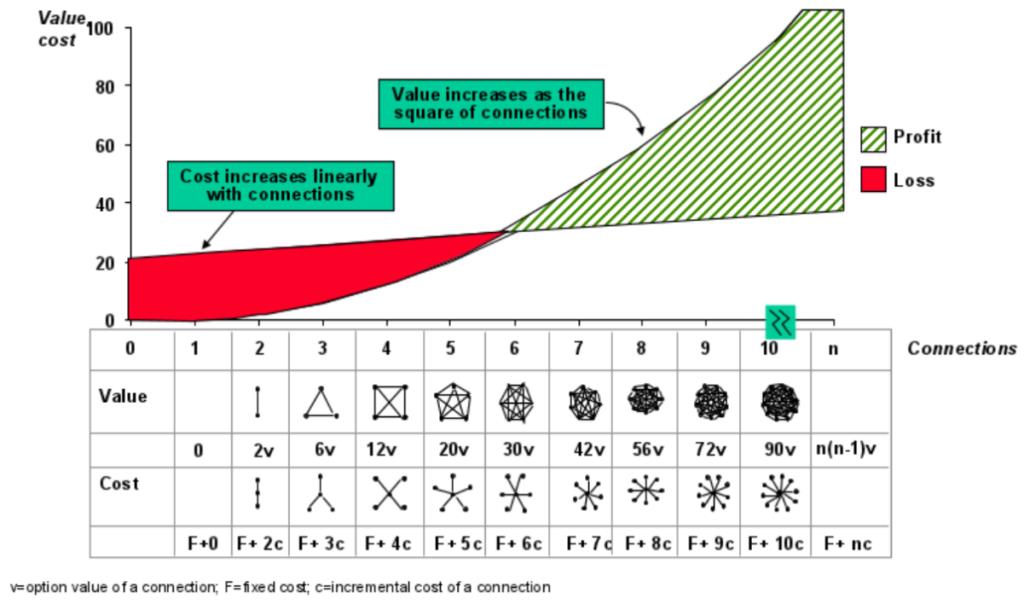

Embora os protocolos DeFi possam funcionar de forma independente, a maioria dos protocolos geralmente se combinam, empilhados para desenvolver mais rapidamente e obter efeitos de rede positivos. Este é um dos maiores pontos fortes do DeFi, interoperabilidade e composição.

Por exemplo:

Os protocolos usam o token LP do Uniswap V2, Sushiswap, para implementar esquemas de mineração de liquidez para atrair e criar liquidez para o token nativo do protocolo, a partir do qual eles podem criar recursos mais avançados.

Protocolos de dívida como o Maker aceitam tokens Uniswap v2 LP como garantia para o DAI da cunhagem. Os protocolos de empréstimo usam liquidez no Sushiswap, Uniswap para empréstimos flashloan,...

Normalmente, os protocolos DeFi de diferentes categorias enfrentam seu próprio conjunto de desafios. Em que a liquidez é sempre um dos problemas centrais de muitos protocolos DeFi no mercado, se a liquidez não for suficientemente "grossa", a possibilidade de exploração dos protocolos é muito alta.

Para incentivar a liquidez do projeto onchain, os protocolos DeFi implementarão diferentes incentivos, um dos mais bem-sucedidos e populares é o uso de esquemas de mineração de liquidez, mas obviamente ao longo do tempo.Além das vantagens, os programas de mineração de liquidez também trazem algumas limitações.

A dupla natureza da mineração de liquidez

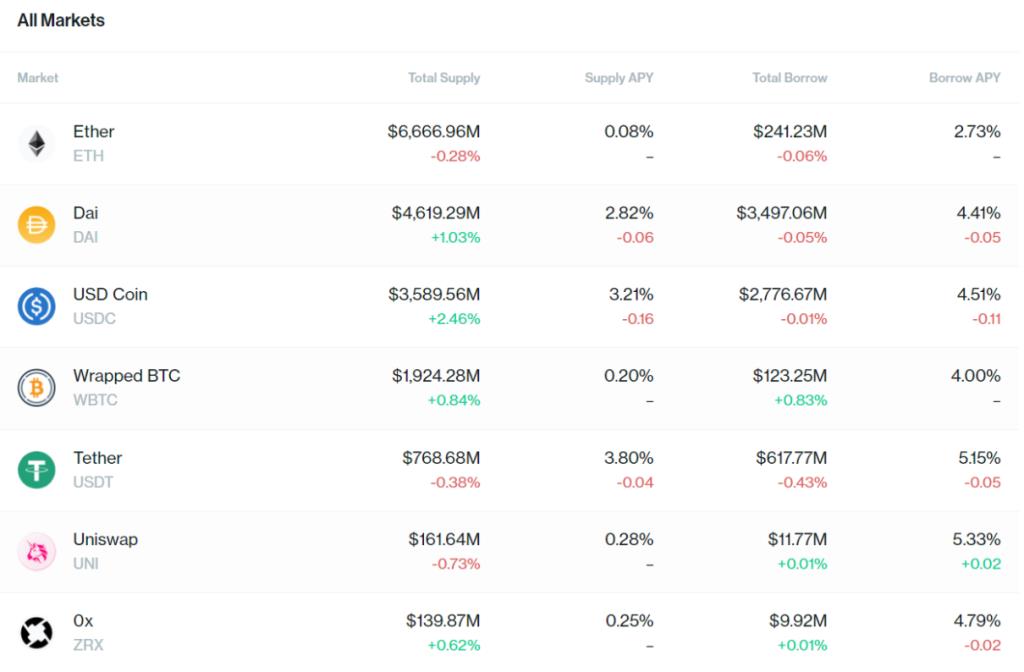

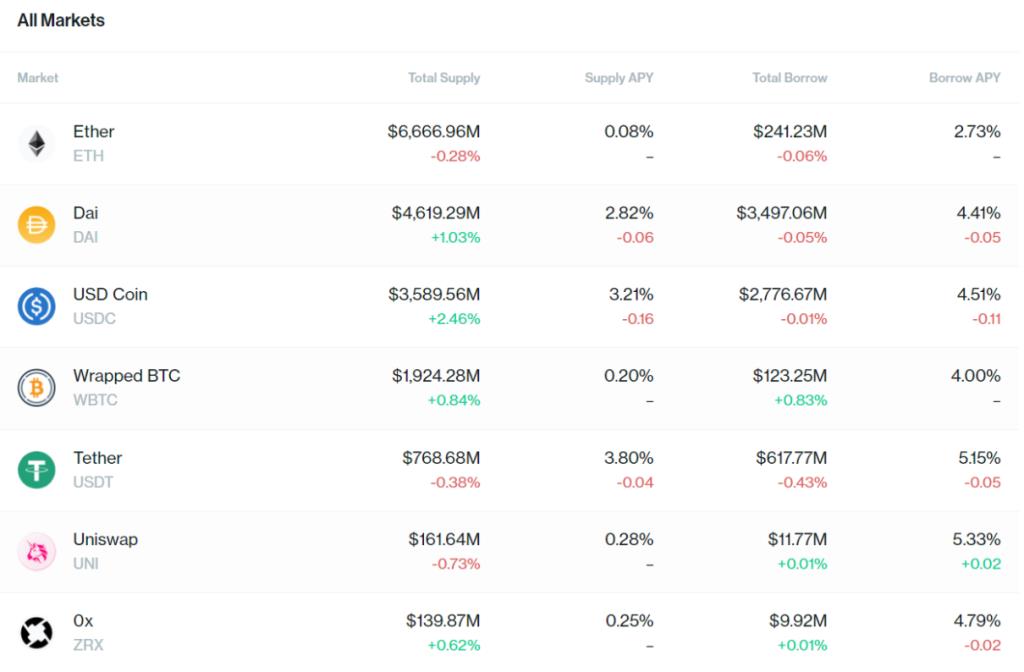

O conceito de mineração de liquidez começou a ser mencionado pela primeira vez no verão do DeFi 2020, começou a ser aplicado pela Compound Finance. Simplificando, quando os usuários usam o Composto (emprestado ou emprestado), eles receberão recompensas adicionais na forma de tokens COMP, quanto mais depositar e emprestar, mais recompensas COMP o usuário recebe. Dessa forma, a Compound atraiu bilhões de dólares de TVL no protocolo em pouco tempo.

Após o sucesso do Compound, muitos protocolos começaram a usar a mineração de liquidez para inicializar seus projetos.

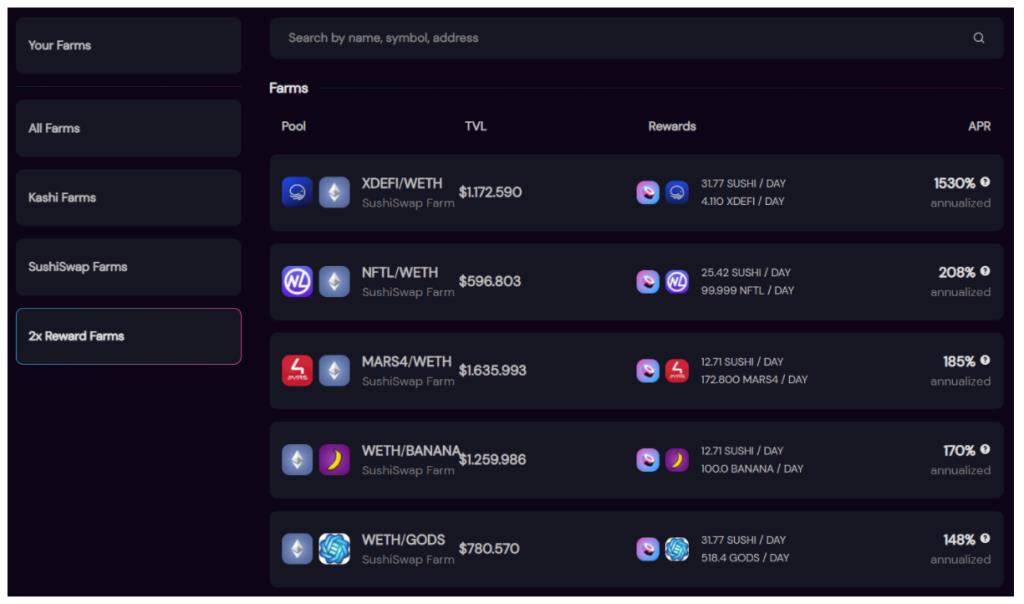

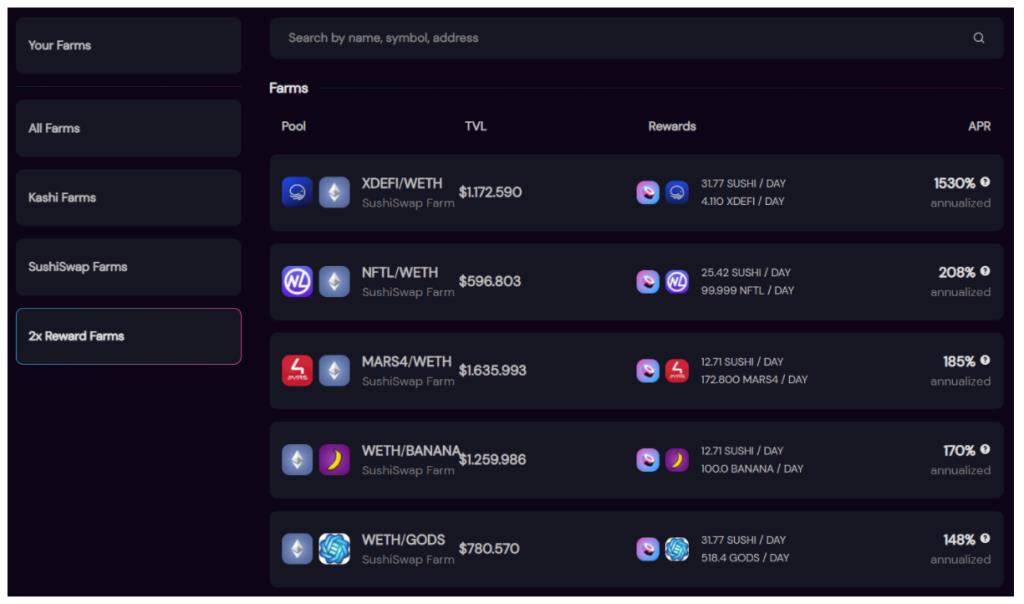

Sushiswap é um dos projetos de destaque em que, dentro de 1-2 semanas após o lançamento do programa de mineração de liquidez, Sushiswap atraiu bilhões de TVLs e volume de negociação, superando o Uniswap naquele momento.

Desde então, os projetos que seguem o modelo de mineração de liquidez começaram a surgir, gradualmente a mineração de liquidez se tornando o padrão para bootstrapping nos estágios iniciais do projeto. As pessoas começaram a migrar para projetos que tinham APYs agrícolas de milhares de% e se tornaram agricultores de rendimento que lucram com DeFi.

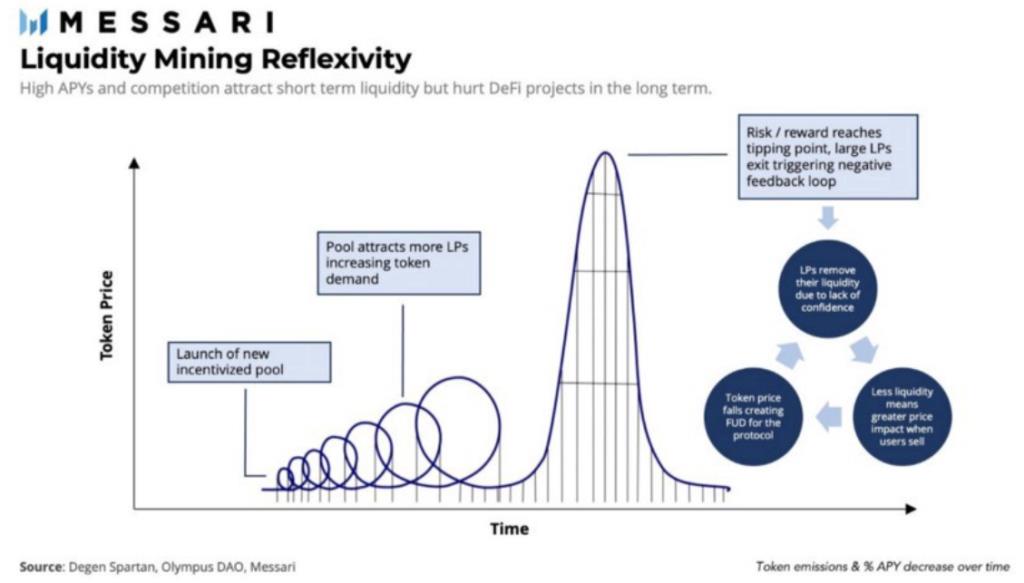

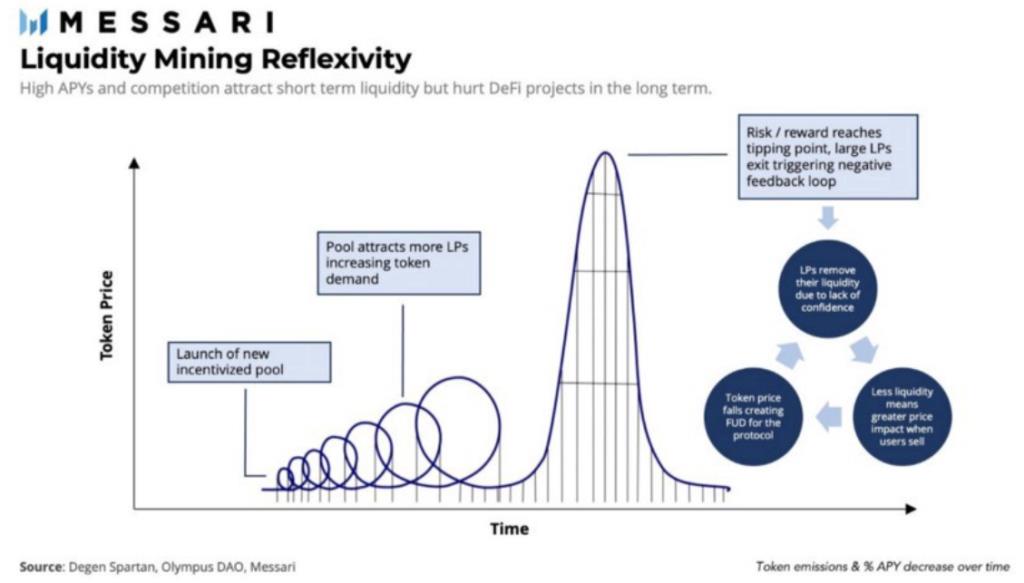

No entanto, o modelo de mineração de liquidez é uma faca de dois gumes. Embora a mineração de liquidez possa ajudar protocolos de bootstrap e atrair usuários nos estágios iniciais, além disso, também traz muitas limitações, cuja limitação proeminente está criando pressão de venda nos tokens nativos do projeto.

Como mostrado acima, pode-se observar que os protocolos DeFi têm atraído usuários com alto APY, o que leva a uma alta inflação. Uma grande quantidade do token nativo do projeto é distribuída aos agricultores, criando pressão de venda sobre o nativo do projeto, fazendo com que o preço do token tenda a diminuir no longo prazo.

Existem várias soluções propostas para resolver ou limitar as consequências dos problemas de mineração de liquidez, como usar a opção de compra proposta por Andre Cronje, o Range Token proposto por Uma ou otimizar a distribuição das recompensas de mineração de liquidez que o Sushiswap está usando,...

No entanto, essas soluções geralmente são bastante complexas para configurar ou implantar, portanto, geralmente não são uma solução viável para adoção em massa.

Na próxima parte do artigo, darei uma visão geral do PCV e como os projetos usam o PCV para resolver problemas de liquidez no DeFi.

Visão geral do valor controlado por protocolo (PCV)

O que é Valor Controlado por Protocolo (PCV)?

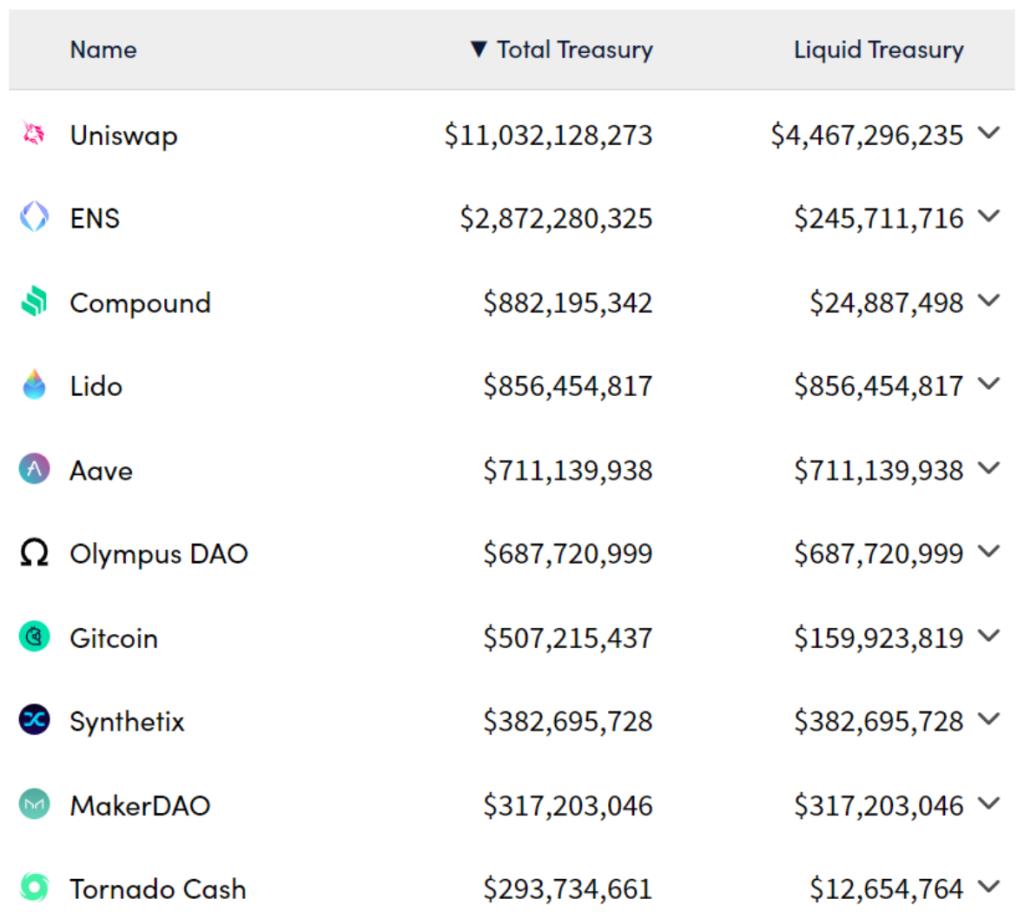

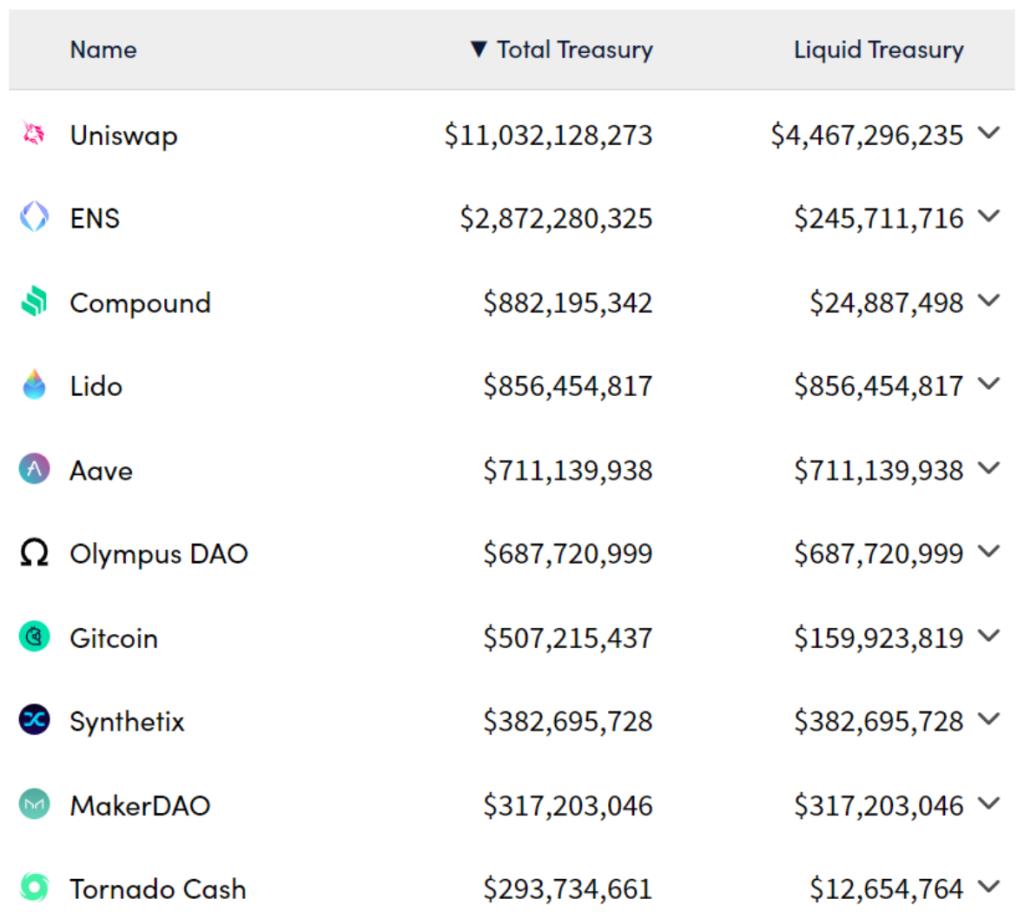

O valor controlado pelo protocolo (PCV) pode ser entendido como o valor controlado pelo protocolo. Basicamente, o PCV pode ser entendido como a quantidade de dinheiro que a tesouraria dos protocolos possui e controla. Quase todos os protocolos possuem PCV e geralmente são controlados pelo DAO do projeto. Aqui estão os maiores protocolos de propriedade de PCV no mercado:

Como o PCV agrega valor a um protocolo

Em um nível fundamental, um protocolo de propriedade de PCV é semelhante às empresas tradicionais com reservas de caixa e ativos, o que permite que os protocolos façam mais, criando assim a capacidade de fazer mais. Melhor acumulação de valor para tokens de protocolo nativo. Alguns casos comuns de uso de protocolos de PCV:

- Recompra tokens nativos do mercado secundário.

- Organizar programas de mineração de liquidez.

- Fornecer liquidez inicial para tokens nativos em novos mercados.

Haverá dinheiro para gastar, os protocolos podem desenvolver seu PCV através de uma variedade de fontes:

- Parte da taxa de transação.

- Taxas de LP.

- Estratégias de rendimento.

No entanto, os casos de uso de PCV ainda estão sendo explorados ao longo do tempo. Na próxima parte do artigo, aprenderemos algumas maneiras de usar o PCV para resolver o problema de bootstrap de liquidez para tokens nativos de protocolos.

2 novas soluções para o problema de Bootstrapping Liquidez de protocolos

Aqui estão 2 maneiras de usar o capital do PCV de uma forma extremamente criativa. Em vez de “alugar” liquidez de um provedor de liquidez, esses protocolos os “compram” de usuários usando fundos do PCV. Em seguida, disponibilize-os para os protocolos que precisam deles como serviço (Liquidez como serviço).

Olympus DAO - Liquidez de propriedade do protocolo (POL)

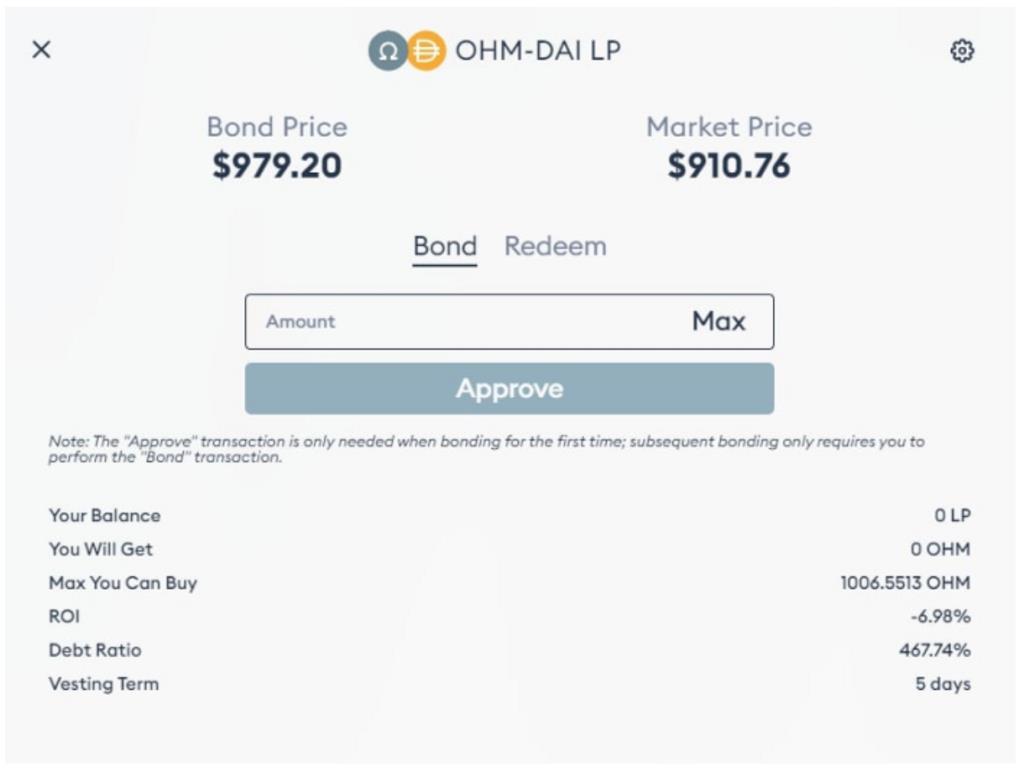

Olympus DAO é um protocolo lançado em 2021, este projeto utilizou o PCV de forma muito criativa, a ideia deste mecanismo é um protocolo que mantém a liquidez comprando-o dos usuários do protocolo.

Para esquemas de mineração de liquidez, os provedores de liquidez podem parar de fornecer liquidez a qualquer momento, retirar LPs e descartar as recompensas que ganham.

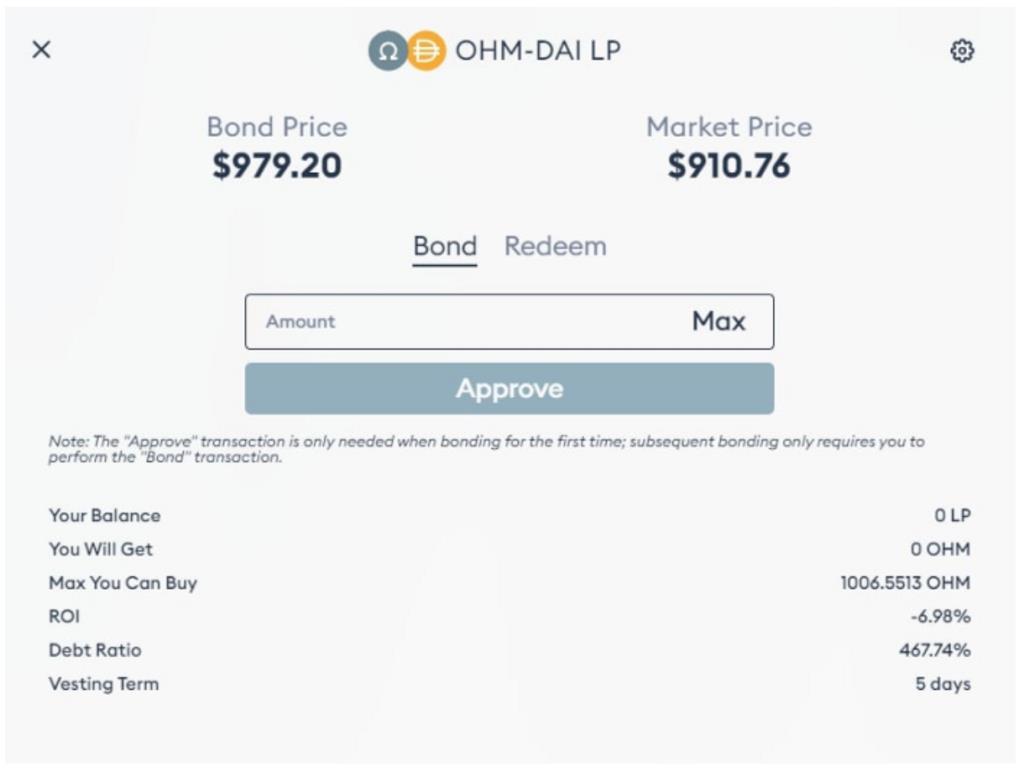

Para o OlympusDAO, um projeto que usa a estrutura Staking & Bond, os usuários podem fornecer liquidez de par de token especificado e usar tokens LP para comprar OHM a um preço com desconto por um determinado período de tempo. Com essa implementação, o OlympusDAO gera liquidez de propriedade do protocolo (POL).

Com POL, resolve parcialmente a limitação da mineração de liquidez porque o próprio protocolo possui o token LP, não os usuários. Os tokens LP gerarão taxas de transação do pool de liquidez e, ao mesmo tempo, evitarão a pressão de venda imediata dos provedores de liquidez.

Tokemak - formador de mercado operado pela DAO

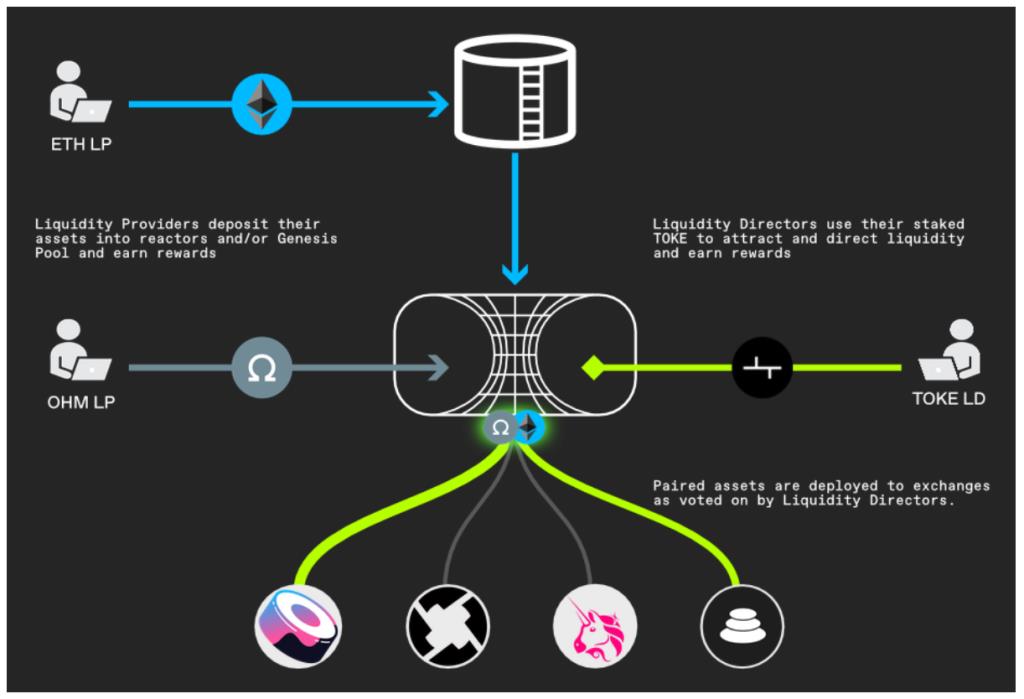

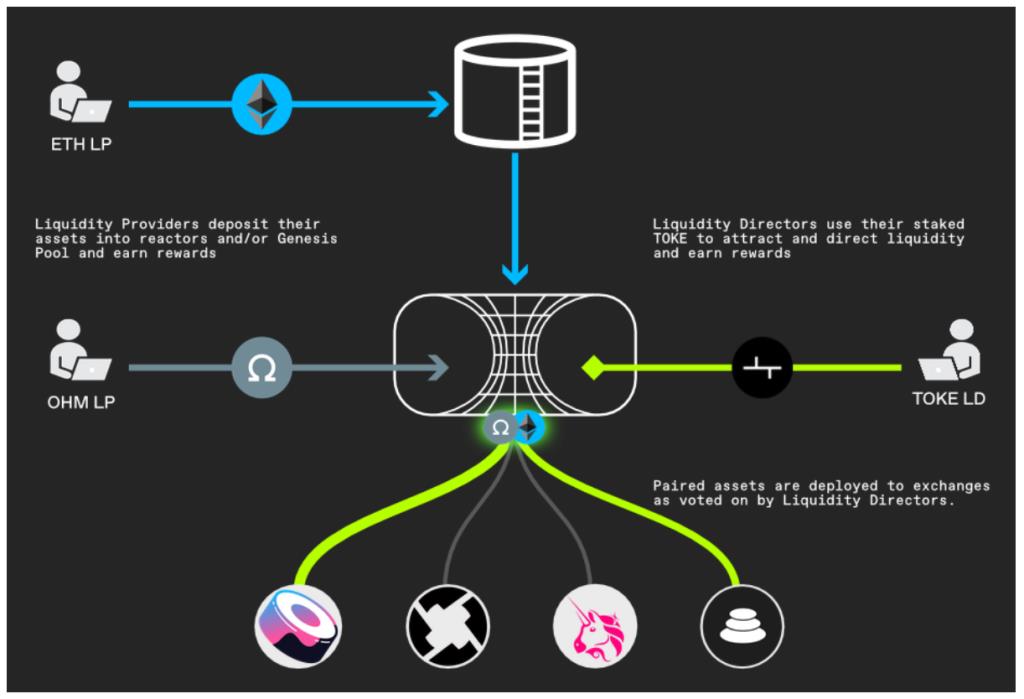

Tokemak é outro modelo, é um formador de mercado administrado pelo DAO.

- Os usuários depositam ativos no Token Reactor de tokenak e recebem incentivos na forma de tokens TOKE.

- O Diretor de Liquidez (LD) tem o poder de coordenar o financiamento do reator que controla aos protocolos de provisão de liquidez.

Para se tornar um token LD, é necessário apostar uma quantidade significativa de tokens TOKE.

Aplicabilidade futura

Pessoalmente, acho que o POL da OlympusDAO e o Token Reactor Model da Tokemak levaram a aplicação do PCV a um novo nível, agora a mineração de liquidez não é mais a única maneira de atrair e inicializar liquidez para protocolos.

Especialmente o modelo POL, o potencial deste modelo foi muito explorado no passado, por isso muitos de seus garfos foram lançados no mercado, atualmente são mais de 30 projetos.

Além disso, algumas outras grandes comunidades DeFi também estão interessadas na ideia de implementar POL para seus próprios projetos, tipicamente Sushiswap. Acredito que em 3 a 6 meses, muitas partes explorarão e aplicarão POL em seus produtos.

resumo

Espero que o artigo acima tenha explicado e ajudado você a entender o que é o PCV e algumas maneiras de aplicar o PCV para resolver o problema de pagamento no DeFi.