Blok Zincirlerindeki En İyi AMM'leri Karşılaştırın ve Analiz Edin, Kazanan Kim?

DEX'in DeFi'nin ruhu olduğu söylenebilir çünkü ekosistem geliştiğinde, bu projelerin Token'larını takas etme ihtiyacına yol açacaktır.

Bu yüzden bugün sizinle farklı Blockchain'lerdeki en iyi AMM'lerin bir özetini paylaşacağım ve onları karşılaştıracağım, böylece DeFi pazarındaki sonraki trendleri yakalamak için daha fazla bilgiye sahip olacaksınız.

Bu yazıda bahsettiğim AMM projeleri şunları içerir:

- Ethereum'da Uniswap ve SushiSwap.

- Binance Smart Chain'de PancakeSwap.

- Hecochain üzerinde MDEX.

- Solana'da Raydyum.

Ethereum'da Uniswap ve SushiSwap

Uniswap - genel olarak DeFi ve özelde DEX dünyasının öncü isimlerinden biri, konu DEX olduğunda, topluluk hala Uniswap'ı başka bir isim değil, "AMM'nin Kralı" olarak adlandırıyor.

Şu anda, TVL açısından lider DEX, Curve Finance'tir ve Uniswap, TVL açısından SushiSwap tarafından da yakından takip edilmektedir.

Uniswap'ın hala "AMM'nin Kralı" olarak görülmesinin nedeni , çok güçlü bir topluluğa sahip olmasıdır. Bunun kanıtı, Ethereum platformunda jeton verirken hala Uniswap'ı tercih etmeleri gerçeğiyle kanıtlanmıştır.

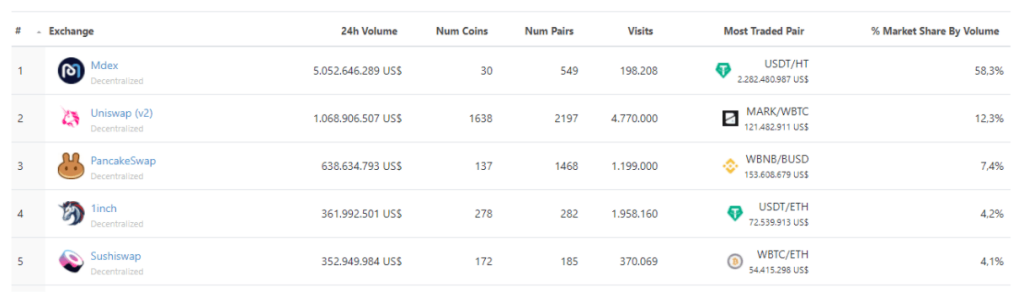

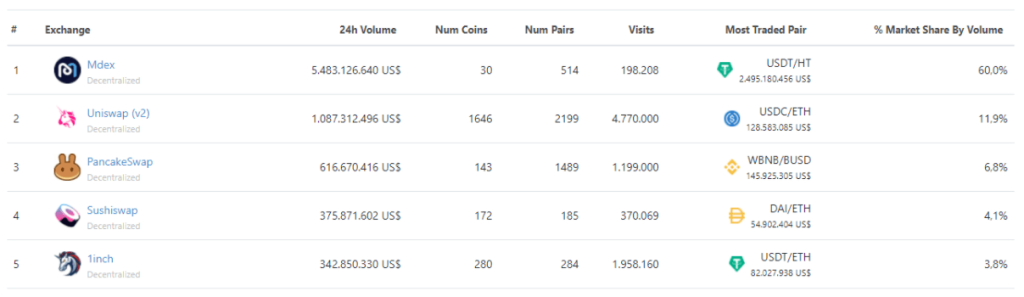

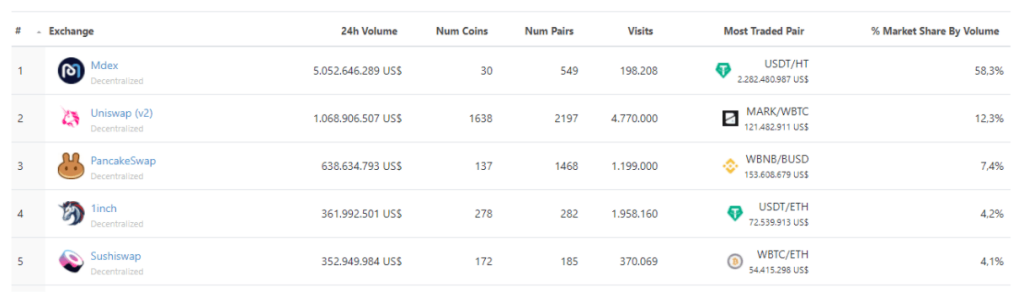

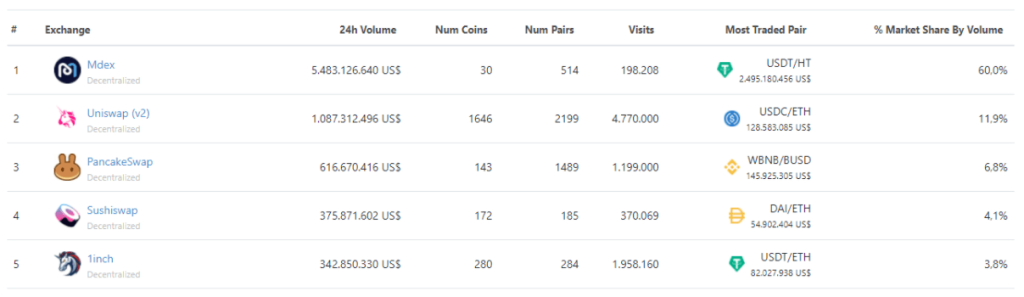

Uniswap'taki işlem çiftlerinin sayısı 2.197 işlem çifti ile çok büyüktür ve PancakeSwap (1.468 işlem çifti), Mdex (549 işlem çifti) veya 1Inch (282 işlem çifti) gibi olağanüstü Ziyaretler ile rakiplerin çok önündedir.

SushiSwap, Uniswap'ın bir "çatağı" ve aynı zamanda Ethereum'da dikkat edilmesi gereken bir isim olan Sushi'nin geliştiricisinin büyük emelleri var - maksimum fayda sağlamaya yardımcı olan birçok çığır açan üründen oluşan bir ekosistem oluşturmak. Kullanıcılar için buraya başvurabilirsiniz .

Makale Sushi'yi Anlamak (Bölüm 2) - Uni tahtını kim gasp etti? SUSHI'nin büyük bir büyüme oranı ve kâr potansiyeline sahip olduğunu, ancak Uniswap'ın hala hakim olduğunu ve lider konumunu koruduğunu, her iki projenin de ortak bir öze sahip olduğunu ancak farklı yaklaşımları olduğunu ve ürünleri için doğru pazarı bulduğunu belirtti.

Ethereum'un topluluk tarafından her zaman iyi karşılandığı ve ETH 2.0'ın potansiyelinin yanı sıra ağ üzerindeki baskıyı azaltmak için Katman - 2'deki ölçeklendirme çözümleriyle, uzun vadede UNI ve SUSHI'nin kazanan olacağını düşünüyor musunuz?

Binance Smart Chain'de PancakeSwap

Son zamanlarda, Ethereum ağındaki gaz ücretleri, ağ tıkanıklığı ile birlikte fırladı ve küçük sermayeli işlemleri neredeyse kabul edilemez hale getirdi.

Bu bağlamda, Binance Akıllı Zincir topluluk tarafından seçildi ve son zamanlarda popüler bir isim haline geldi, BEP-20 ağındaki yerel token, 30 $ 'lık fiyattan ve göze çarpan AMM projesinden bu yana 7-8 kat arttı. Binance Smart Chain, CAKE jetonu dipten bu yana yaklaşık 100 kat artan PancakeSwap'tır.

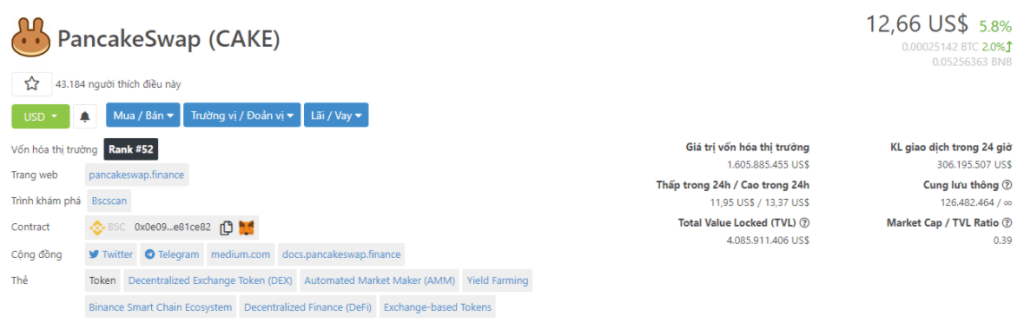

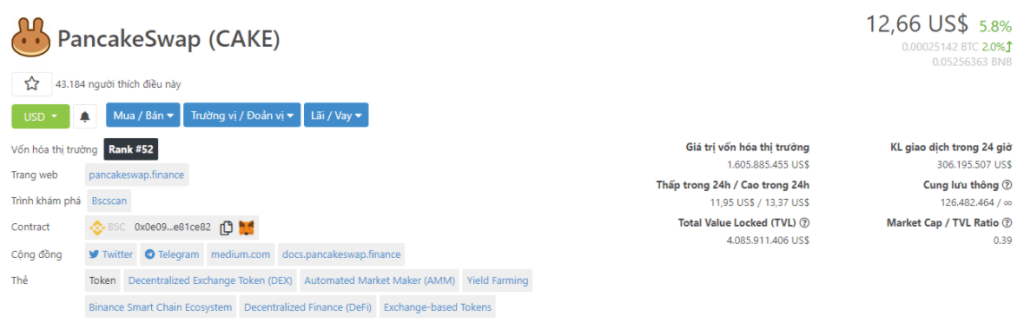

Bazı temel parametreleri karşılaştırarak, PancakeSwap'ın son zamanlarda neden bu kadar sıcak olduğunu görebiliriz, PancakeSwap'ın Kilitli Toplam Değeri şu anda 4,1 milyar dolar, bu da Uniswap'ta 4,2 milyar dolara yakın.

Buna ek olarak, CAKE'nin değerlemesi, Piyasa Değeri / TVL Oranı yalnızca 0.39 ve Uniswap'ın endeksi dolaşımdaki arz ile 1.85 ve tamamen seyreltilmiş değerleme ile yaklaşık 6 olduğundan hala çekici olarak kabul edilmektedir.

Ek olarak, Binance şu anda Binance Smart Chain'e güçlü destek veren piyasadaki en büyük işlem hacmine sahip borsadır, bu nedenle PancakeSwap - Binance Smart Chain'deki en büyük AMM, Binance Exchange'den çok sayıda kullanıcıya sahip olacaktır.

PancakeSwap ve Binance Smart Chain, son zamanlarda fırtınaya neden olan, Uniswap, SushiSwap ve Blockchains üzerindeki AMM'lere ciddi bir rakip olmayı vaat eden isimler olurken, Ethereum da ETH 2.0 geliştirmesini ve çözümlerini tamamlıyor.Katman 2 yaygın olarak kullanılıyor.

Hecochain üzerinde MDEX

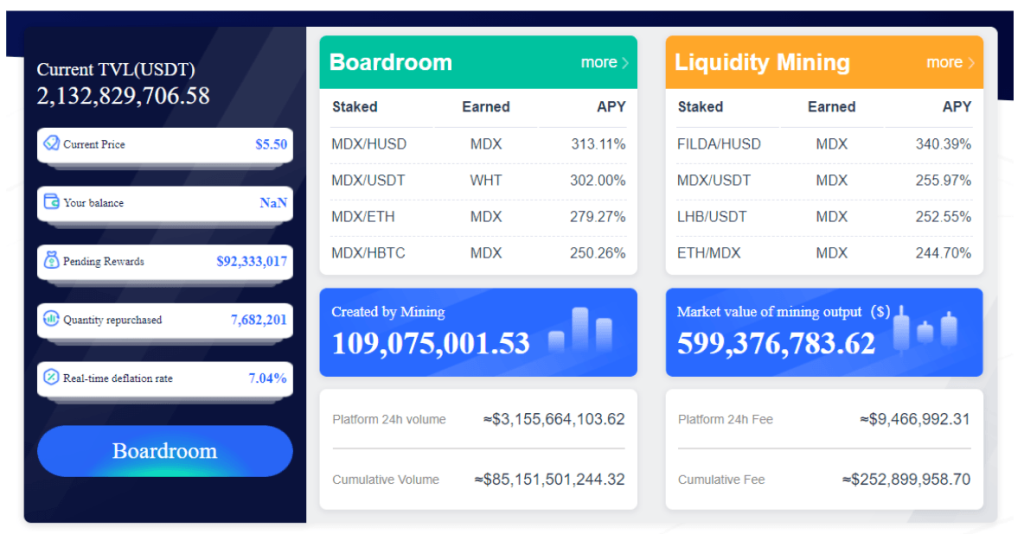

Huobi Eco Chain'in MDEX'i piyasada çok yeni bir isim, ancak bir aydan daha uzun bir süredir piyasaya sürülmesine rağmen, MDEX bazı etkileyici başarılar elde etti ve iki dev Uniswap ve PancakeSwap için potansiyel bir tehdit haline geldi:

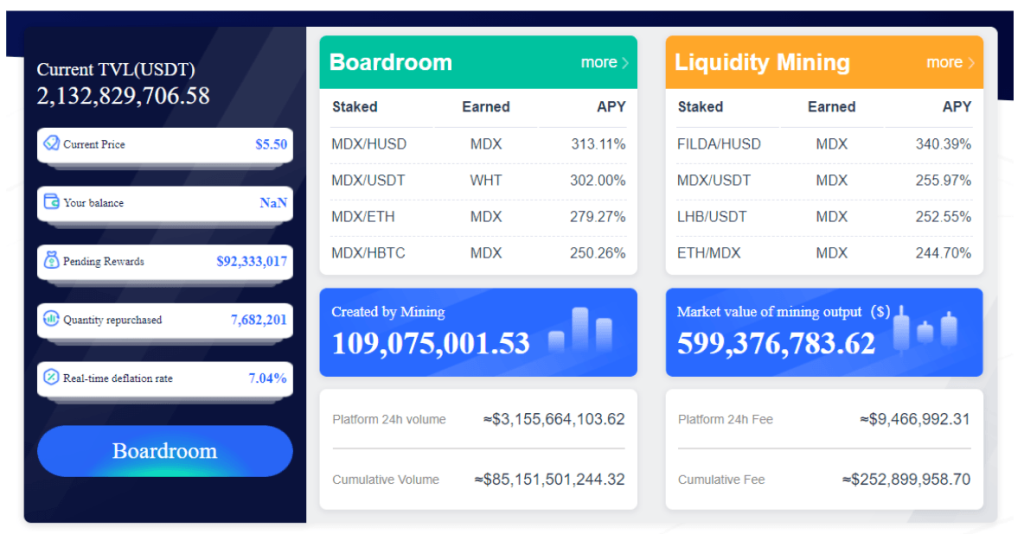

Henüz bir aydan fazla bir süredir piyasaya sürülmesine rağmen, şu anda Mdex'in 24 saatlik işlem hacmi, Uniswap'tan 5.5 kat daha yüksek olan 5.5 milyar $'a ulaşıyor, TVL şu anda 2.1 milyar $'ı aşıyor.

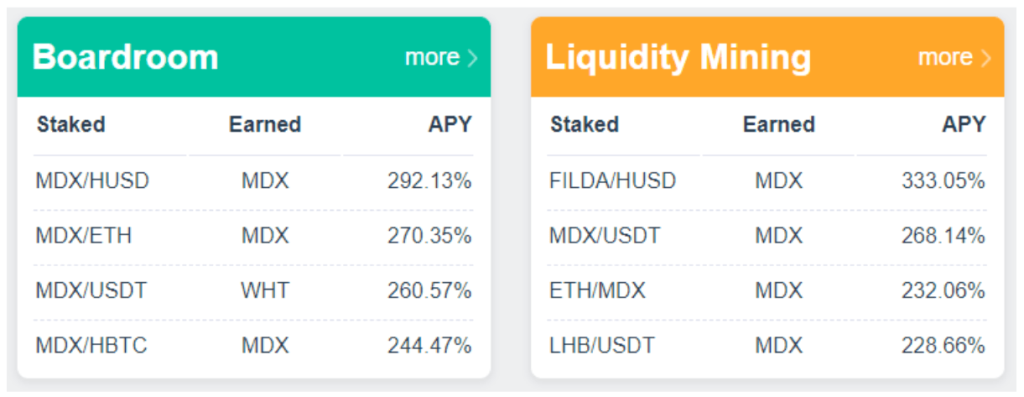

Liquidity Mining'e katılırken APY seviyesi %300'den fazladır ve $MDX tokenlerini ödüllendiren Trading Mining programı çok sayıda kullanıcıyı kendine çekmiştir, Mdex platformunun ilk geliştirmesinin alındığında oldukça başarılı olduğu söylenebilir. tanınma İyi marka bilinci oluşturma ve etkileyici rakamlar.

Solana üzerinde Raydyum

Solana, PayPal'ın işlem işleme hızına yakın hızlı işlem hızı ve yaklaşık 0 $'lık bir işlem ücreti ile ünlüdür Raydium , Solana'da öne çıkan bir AMM'dir, ancak proje yalnızca 2 haftadan daha kısa bir süredir piyasaya sürülmüştür. TVL'nin yalnızca 30 milyon USD'yi aşmasıyla elde edilen rakamlar etkileyici değil.

RAY ve Solana'nın gelecekteki potansiyeli teknolojinin avantajı sayesinde çok büyük.

PancakeSwap ve BSC popüler isimler olmadığında Binance Smart Chain'in işlem ücreti yaklaşık 0.1 $ civarında oldukça ucuz, ancak işlem hacmi arttığında Binance Smart zincirindeki işlem ücreti bir noktada 1 - 2 $'a yükseldi ve işlem hızı aynı zamanda yavaştır.

Huobi Eco zinciri, Ethereum'un EVM sunucusu üzerine ortaklaşa kurulduğu için para aktığında aynı durumla karşı karşıya kalacak, bu nedenle Solana ve Raydium teknoloji açısından uzun vadede bir avantaja sahip olacak.

Ancak, Raydium ve Solana'nın hala aşağıdaki gibi sınırlamaları vardır:

- Şu anda topluluk bunu almadı: En büyük kanıt, Raydium'daki TVL'nin hala oldukça küçük olmasıdır. Ek olarak, Solana'da para çekme, jeton gönderme ve ticaret yapma sorunu şu anda oldukça karmaşık ve kullanıcı dostu değil.

- Sistem Hatası: Son zamanlarda Solana, Mainet'te birçok işlemin başarısız olmasına neden olan Önemli Performans düşüşü yaşıyor.

Raydium ve Solana'nın şu anda DeFi pazarında büyümek ve pazar payını yakalamak için yapacak çok işi var.

Diğer platform

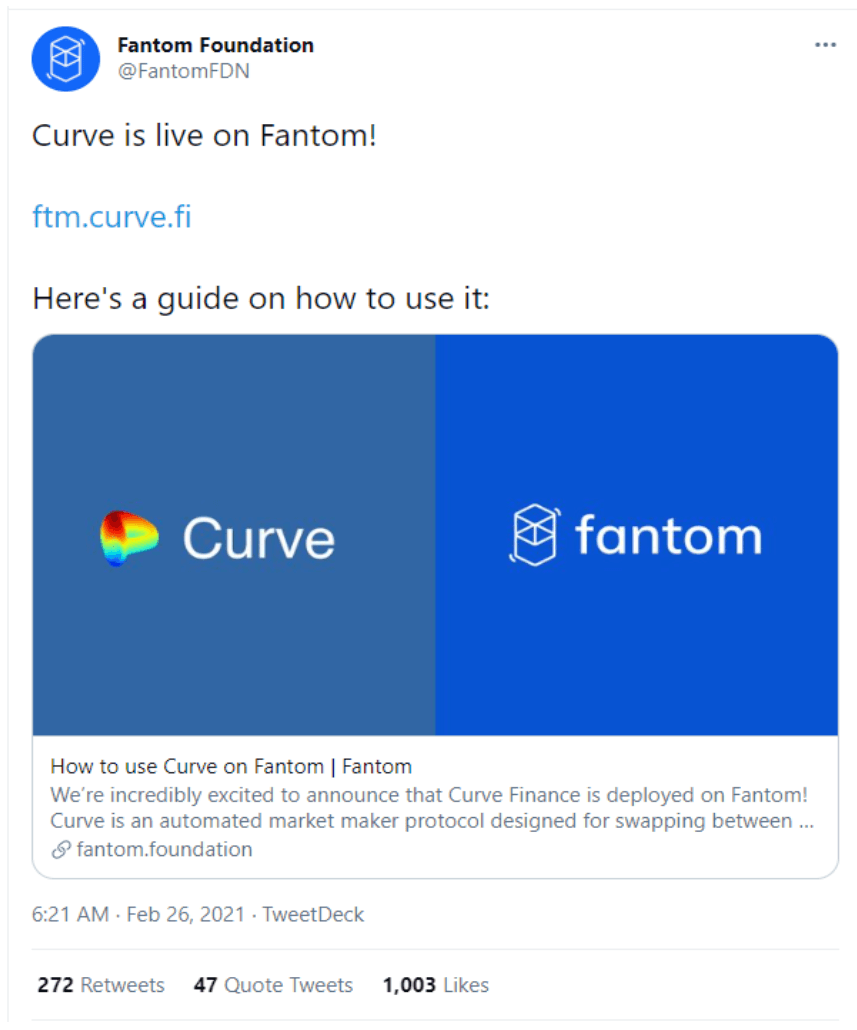

Yukarıdaki 4 platforma ek olarak, şu anda diğer Blockchain'lerin, yakın zamanda Curve Finance ile NEAR, TomoChain veya Fantom gibi gelecekte keşfedilecek çok şeyi var - AMM, Ethereum'da ilk 1 TVL'ye ulaştı, Ethereum'da ilk adımını attı Fantom .

Yukarıdaki 5 isme ek olarak bence bir an önce trendi yakalamak için yakından takip etmeniz gereken platformlar bunlar.

Sermaye verimliliği ve Likidite Sağlayıcıların Getirileri aracılığıyla olağanüstü AMM'leri karşılaştırın

Sermaye Kullanım Oranı

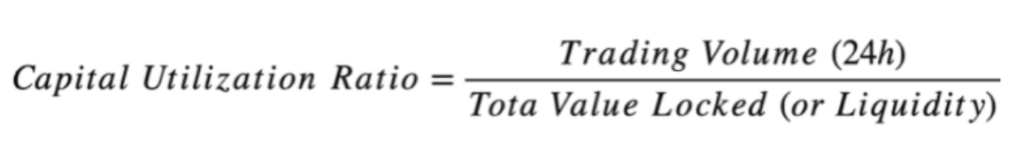

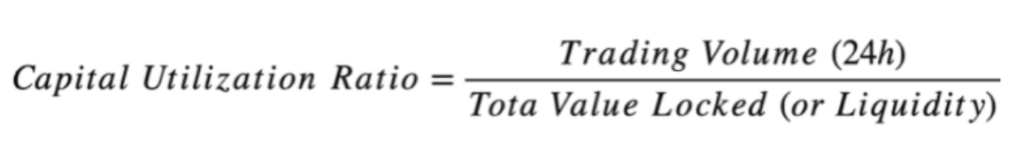

Etkin sermaye kullanımı, düşük sermaye verimliliğinin olduğu genel olarak finansal piyasada ve özellikle kriptoda önemli bir faktördür, bu, varlık portföy yapısının kâr için optimize edilmediği anlamına gelir. Sermaye verimliliği, işlem hacmi ve piyasa likiditesi arasındaki ilişki tarafından düzenlenir.

AMM'de sermaye kullanımının verimliliği aşağıdaki formülle hesaplanır:

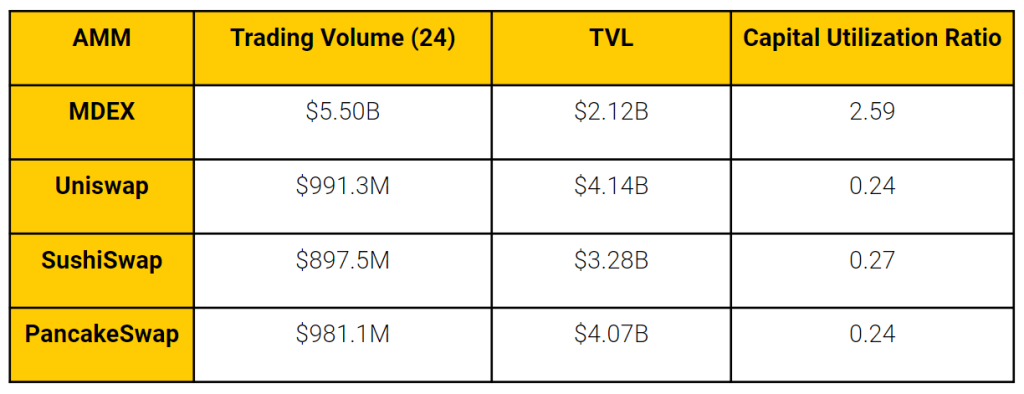

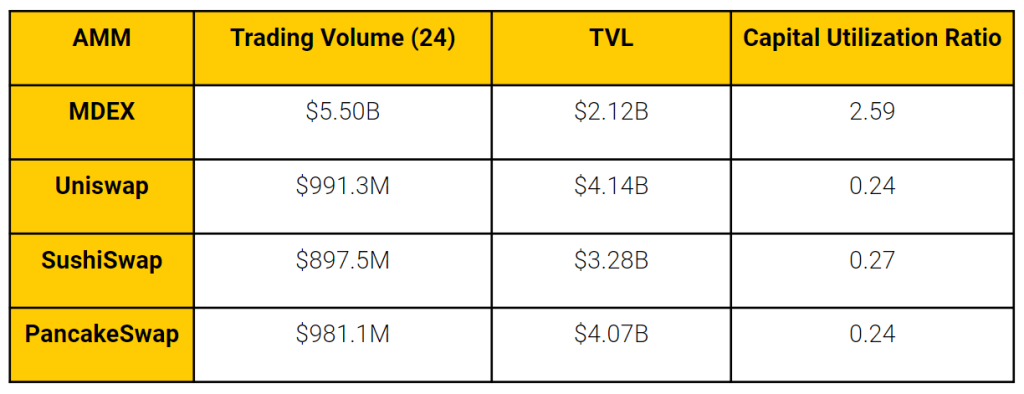

AMM'lerin Sermaye Kullanım Oranı özet tablosu:

Veriler, MDEX'in en yüksek sermaye verimliliğine sahip olduğunu, PancakeSwap, Uniswap ve SushiSwap'ın neredeyse eşdeğer sermaye verimliliğine sahip olduğunu gösteriyor.

MDEX'in bu kadar yüksek sermaye verimliliğine sahip olması, MDEX'in Trading Mining programının işlem hacminde ani bir artış çekmesinden kaynaklanmaktadır, bu da endeksi kısa vadede keskin bir şekilde yukarı çekebilir, ancak orta vadede dikkate alınması gerekir. Hecochain üzerinde geliştirilen Dapps'in kullanıcıları çekip çekmediği.

PancakeSwap, ERC-20'deki ilk 2 AMM'ye yakın bir Sermaye Kullanım Oranına sahipken, Piyasa değeri/TVL endeksi SUSHI'nin sadece yarısı ve UNI'nin ⅕'i kadar, CAKE'nin büyümesi için hala yer var. çok büyük.

Uniswap, SushiSwap ve PancakeSwap'ın benzer sermaye verimliliği metriklerine sahip olması , Trend BSC'nin son zamanlarda bu kadar popüler olmasının nedenlerinden birini size gösteriyor.

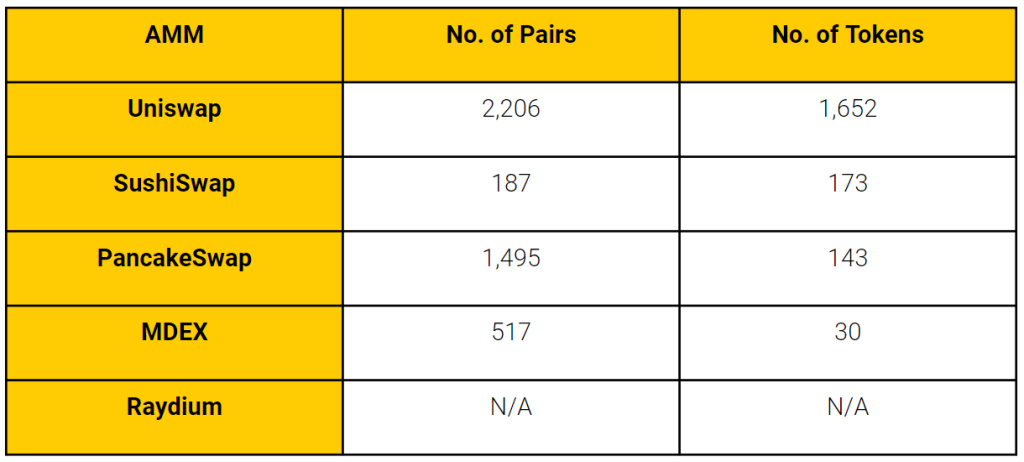

Sermaye verimliliği, AMM'lerde verilen Token sayısından da etkilenir .

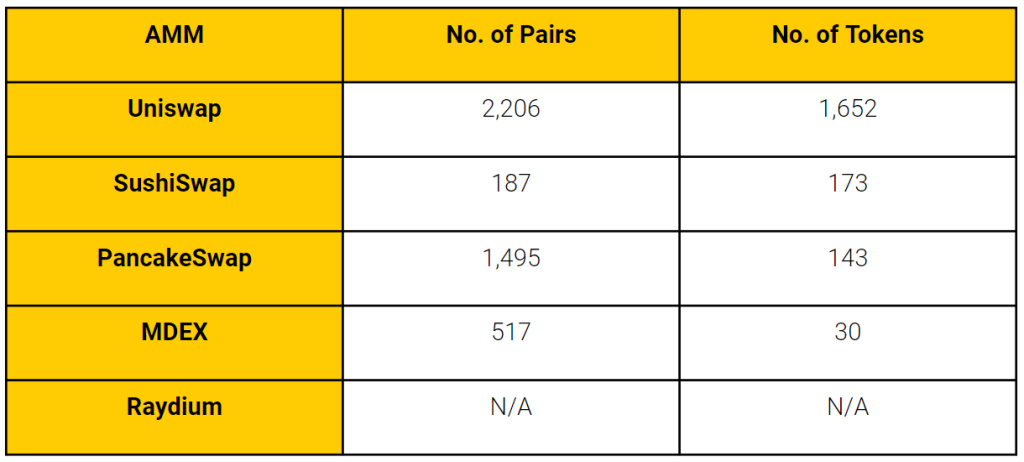

Uniswap, DeFi topluluğunda 1 numara ile en etkili AMM olmaya devam ediyor. Çiftler ve No. Jeton Sayısı, olağanüstü 5 AMM arasında en yüksek olanıdır.

İkincilik 1 numaralı PancakeSwap'a aittir. Çiftlerin oldukça büyük olması son zamanlarda sıcaklığını kanıtlamıştır.

Üçüncü sırada, 1 numara olmasına rağmen MDEX yer alıyor. Belirteçlerin miktarı küçüktür, ancak Hayır ise büyük olasılıkla BSC'den sonraki trend olacaktır. MDEX'teki işlem hacmi, piyasadaki DEX'ler arasında ilk 1'e ulaştıkça, Token miktarı artar.

Şu anda, Raydium yeni piyasaya sürüldü, bu nedenle sadece 3 çift jeton için bir likidite havuzu var, ancak Raydium hem Swap hem de Order Book özelliklerine sahiptir ve doğrudan Serum DEX'in Order Book'una bağlanır, bu nedenle düşük bir TVL'ye sahip olmasına rağmen, ancak Order Book özelliği sayesinde Raydium'un büyüme potansiyeli tamamen TVL'ye bağlı değil.

Likidite Sağlayıcıların İadeleri

Likidite Sağlayıcıların Getirileri, genel olarak finansal piyasalarda ve özel olarak DEX'lerde önemli bir faktördür. Sadece Likidite Sağlayıcıları oyunun yaratıcıları olarak hayal edin, elde ettikleri faydalar, kalmaya devam etmeleri ve oyunu sizin için sürdürmeleri için en önemli nedendir.

Geleneksel finans piyasalarında sermaye, DeFi'de olduğu gibi, düşük getirilerden daha yüksek getirilere doğru akar.

Uniswap'ın şu anda %2.991'lik bir Ortalama Ağırlıklı APR'si var (Liquidiityfolio.com'da toplanan verilere göre ), Uniswap'taki en likit 10 havuzun Ortalama Ağırlıklı APR'si %12,97 ve ilk 10 likidite havuzunda. Uniswap, ETH-USDC havuzunun yaklaşık %52'lik bir APR'si var.

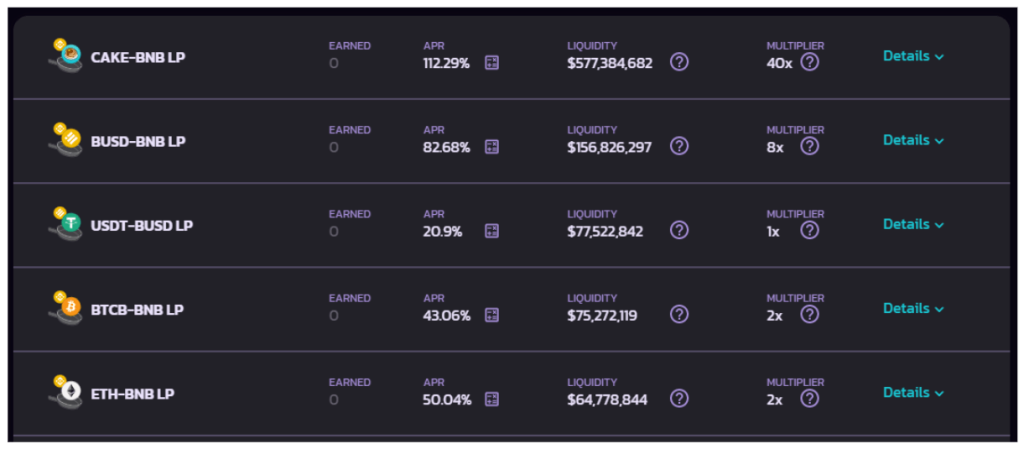

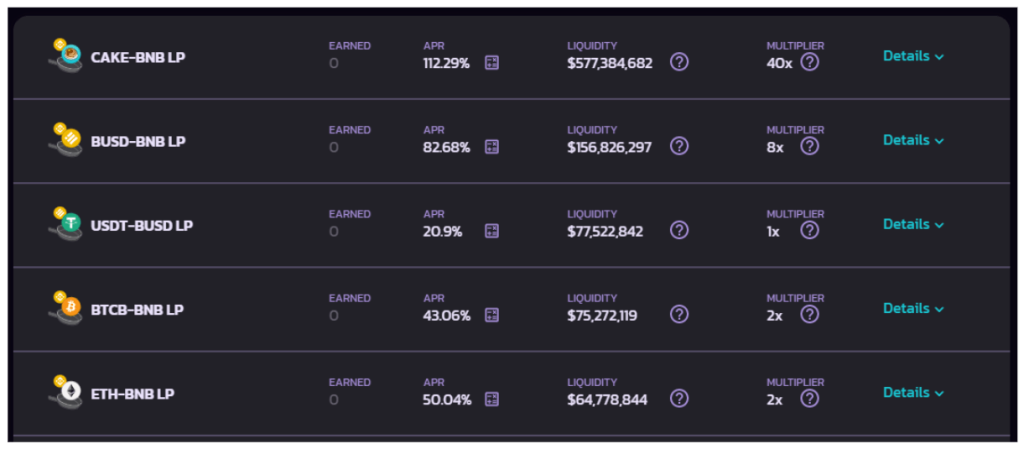

Pancakeswap'ta, en yüksek 10 likidite havuzunun ortalama ağırlıklı APR'si %86'ya ulaştı ve bu, Uniswap'taki ETH-USDC havuzlarının %52'sinden çok daha yüksek ve PancakeSwap kaldıraçlı tarıma da izin veriyor. o.

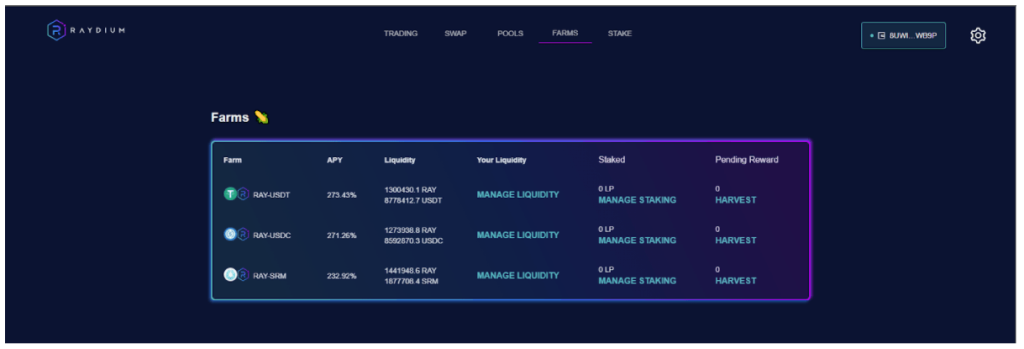

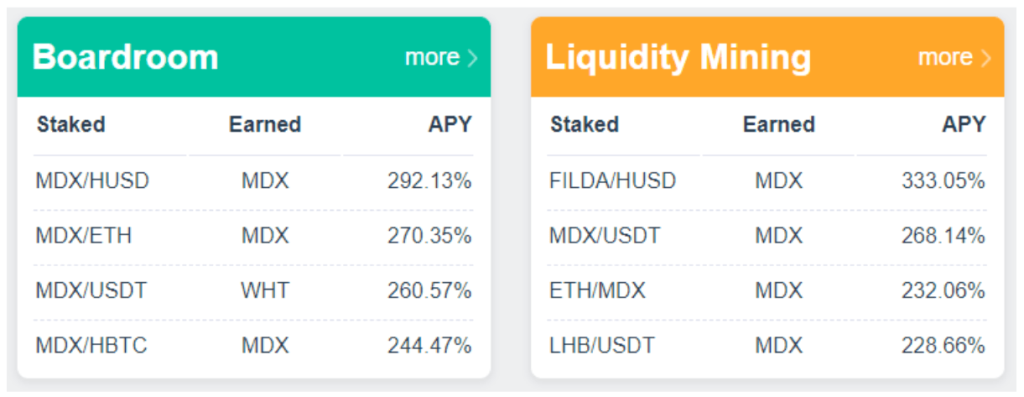

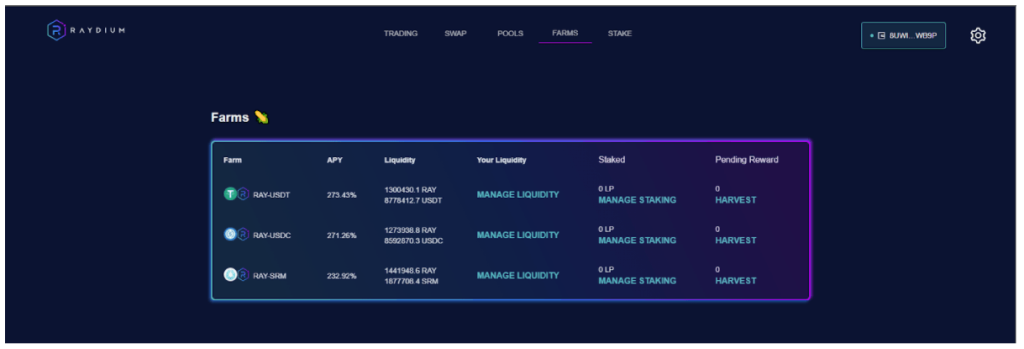

MDEX ve Raydium'da , platformdaki en iyi likidite havuzlarının likidite sağlayıcıları her zaman %200'de, hatta %300'den fazla olduğunda, APR rakamı çok daha yüksektir.

MDEX'teki en iyi Likidite havuzları her zaman %200'ün üzerinde APR elde eder.

Raydium'daki sayılar benzer:

Bu nedenle, Likidite Sağlayıcıların Getirileri ve Sermaye Verimliliği analizi yoluyla, nakit akışının neden Uniswap'tan diğer platformlara, özellikle de PancakeSwap'a kayma eğiliminde olduğu açıktır.

Analizler, Raydium ve MDEX'te Likidite Sağlayıcıların Getirileri seviyesinin daha yüksek olmasına rağmen, PancakeSwap'ın, PancakeSwap'ı geçmişte sıcak bir isim yapan Kaldıraçlı Tarım ile birlikte BSC'de Dapps'in çok fazla büyümesi nedeniyle rekabet avantajına sahip olduğunu gösteriyor. Kripto pazarı istikrarlı bir şekilde büyüyor, Trend BSC muhtemelen bir süre daha devam edecek.

MDEX ve Raydium ile PancakeSwap ile rekabet etmenin çözümü, DeFi ekosistemini tamamlamak için projelerle işbirliğini güçlendirmektir; şu anda Verim Tarımı, Borç Verme ve Borçlanma konusundaki Oksijen projesi Solana ve Raydium'u ancak büyüme için yeni fırsatlar getirmeyi vaat ediyor.

özet

Ethereum'daki çok yüksek işlem ücretleri ve yavaş işlem hızları bağlamında, diğer Blockchain'lerdeki AMM'ler kısa vadede ETH ağırlıkları olarak ortaya çıktı.

Kişisel görüşüme göre, Ethereum, ETH 2.0'ı ve hala yaygın olarak kullanılmayan Katman 2 çözümlerini tamamladığı zaman, diğer Blockchain AMM'lerinin yükselmesi için altın bir zaman olacak.

Ancak, henüz amacını başarıyla yerine getiren bir "Ethereum Killer" projesi olmadığından, nihai zaferin Ethereum üzerindeki AMM'lere ait olacağına inanıyorum.

Umarım makale size AMM'ler hakkında bazı yararlı bilgiler sağlamıştır, Binance Smart Chain'den sonra hangi Blockchain'in ve AMM'nin bir sonraki trend isim olacağını düşünüyor musunuz, lütfen bize katılmak için aşağıya yorum yapın.

Not: Hesaplama veya istatistik verilerinin tümü, 4 Mart 2021 olan yazının yazıldığı zamandan alınmıştır, bu nedenle gerçek okuma verileri ve makalede yer alan veriler farklı olabilir.