DeFi açık bir alandır, tamamen merkezi olmayan ve adil bir rekabettir. DeFi pazarındaki projelerin sürdürülebilir ve uzun vadeli gelişmesi için topluluk için büyük değer yaratması gerekir. AMM, bulmacanın önemli parçalarından biri olarak kabul edilir ve birçok proje geliştiricisi tarafından fark edilir. Bir AMM'nin nasıl çalıştığını hiç merak ettiniz mi? Protokollerin/DApp'lerin çalışma modelini analiz eden makale dizisine devam etmek için bugün TraderH4, merkezi olmayan finans piyasasındaki dev AMM olan Uniswap V2'nin çalışma modelini analiz edecek.

Uniswap V2 hakkında bilinmesi gereken bazı bilgiler

Uniswap , kullanıcıların ERC-20 belirteçleri arasında geçiş yapmasına izin veren, Ethereum Blok Zinciri üzerine kurulu bir Otomatik Piyasa Yapıcı ( AMM ) protokolüdür .

Uniswap hakkında daha fazla temel bilgiyi burada Uniswap'in zincir üstü veri analizinde bulabilirsiniz .

Uniswap V2, Uniswap V1'den bir adım daha ileridir, V2'de ERC-20 belirteçleri arasında takas (takas) yapabilirsiniz. Uniswap, sipariş defteri yerine bir likidite havuzu kullanır.

Daha fazlasını okuyun: Uniswap 2021 Eksiksiz Kılavuz.

Uniswap V2.Çalışma Modeli

Modele katılan bileşenler

Kısaca Likidite Sağlayıcı (LP): piyasaya likidite yaratmak için varlıklar sağlayan bir arz görevi görür.

Kullanıcı (Kullanıcı/Tüccar): Talep kaynağı olarak hareket eden kullanıcılar, Uniswap'te herhangi bir ERC-20 tokeni alıp satabilir ve işlem başına %0,3 ücret ödeyebilir.

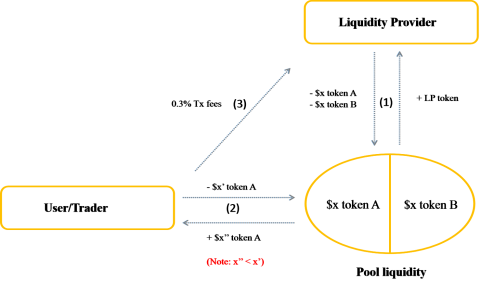

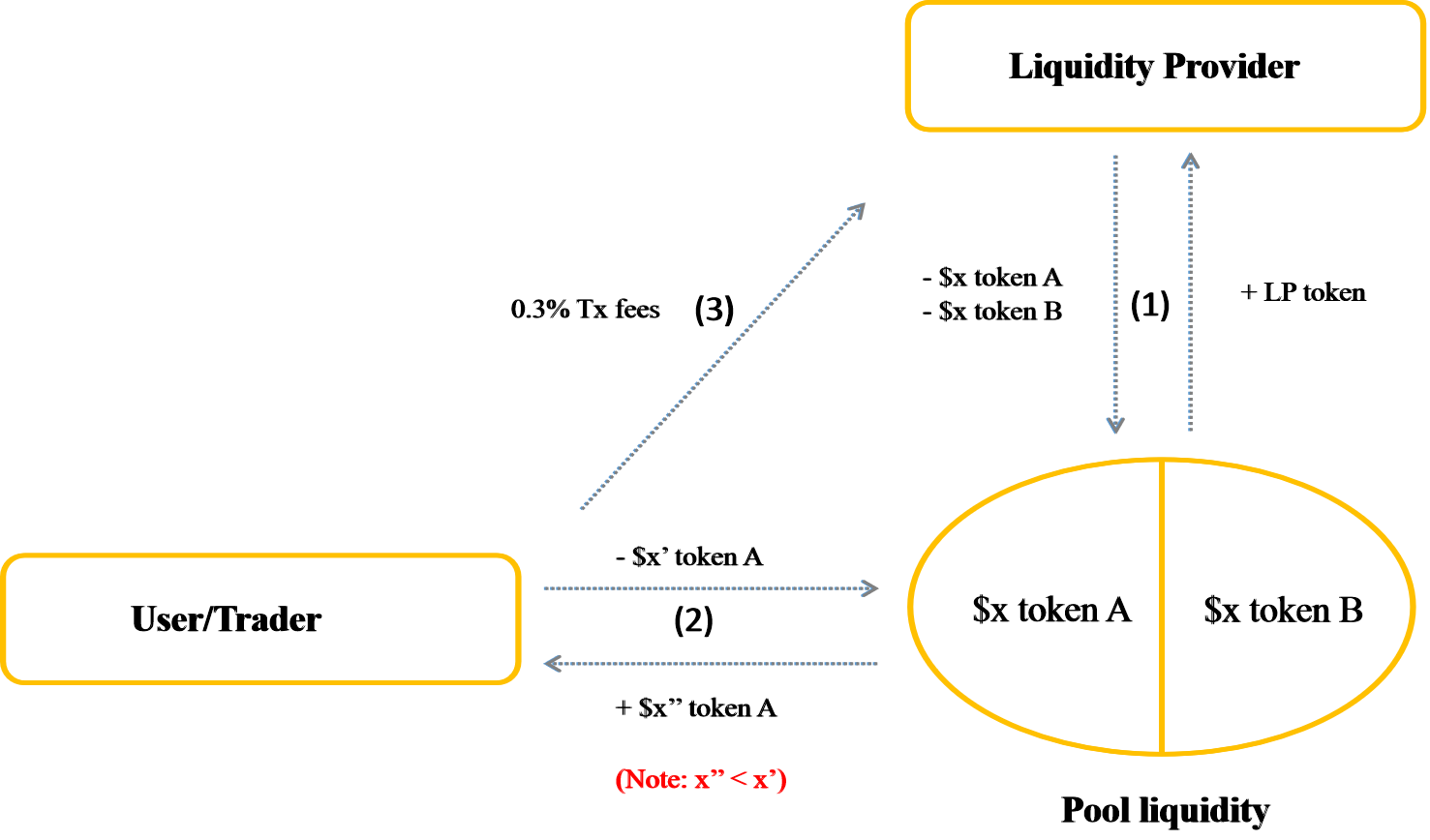

Uniswap modelinin çalışma süreci 3 ana adımda anlatılmaktadır:

Adım 1: Likidite sağlayıcı (LP), Uniswap'teki ilgili likidite havuzuna (A/B) 1:1 oranında 2 tür varlık (A ve B) sağlayacaktır. Ardından LP belirtecini alın, bu belirteç, o havuzdaki varlıkların bir kısmının sahipliğini temsil eder.

Adım 2: A belirtecini B belirteci ile takas etmek (takas) isteyen kullanıcılar (Kullanıcı/Tüccar), A belirtecini ilgili havuza koymalı ve B belirtecini almalıdır.

Adım 3: Kullanıcı her swap işlemi için %0,3 işlem ücreti ödemek zorundadır, bu ücret likidite sağlayıcıya (LP) ödenir.

Hayal etmeyi kolaylaştırmak için aşağıdaki resimde göstereceğim.

Uniswap V2.Çalışma Modeli

Model aracılığıyla şu görülebilir:

Modelde herhangi bir aracı yoktur, ancak her ikisi de birbiri için faydaları paylaşan arz tarafını (LP) ve talep tarafını (Kullanıcı/Tüccar) bağlamak yine de mümkündür.

Arz ve talebi birbirine bağlamak için Uniswap, önceden tanımlanmış programlara göre programlanmış algoritmalar oluşturarak tüm operasyonların 3. bir tarafa ihtiyaç duymadan sorunsuz çalışmasını sağlar ve böylece bir değişim yaratır.Tamamen merkezi olmayan çeviri.

Devamını okuyun: PancakeSwap nedir ve CAKE belirteci hakkında bilinmesi gerekenler?

Uniswap algoritması kullanır

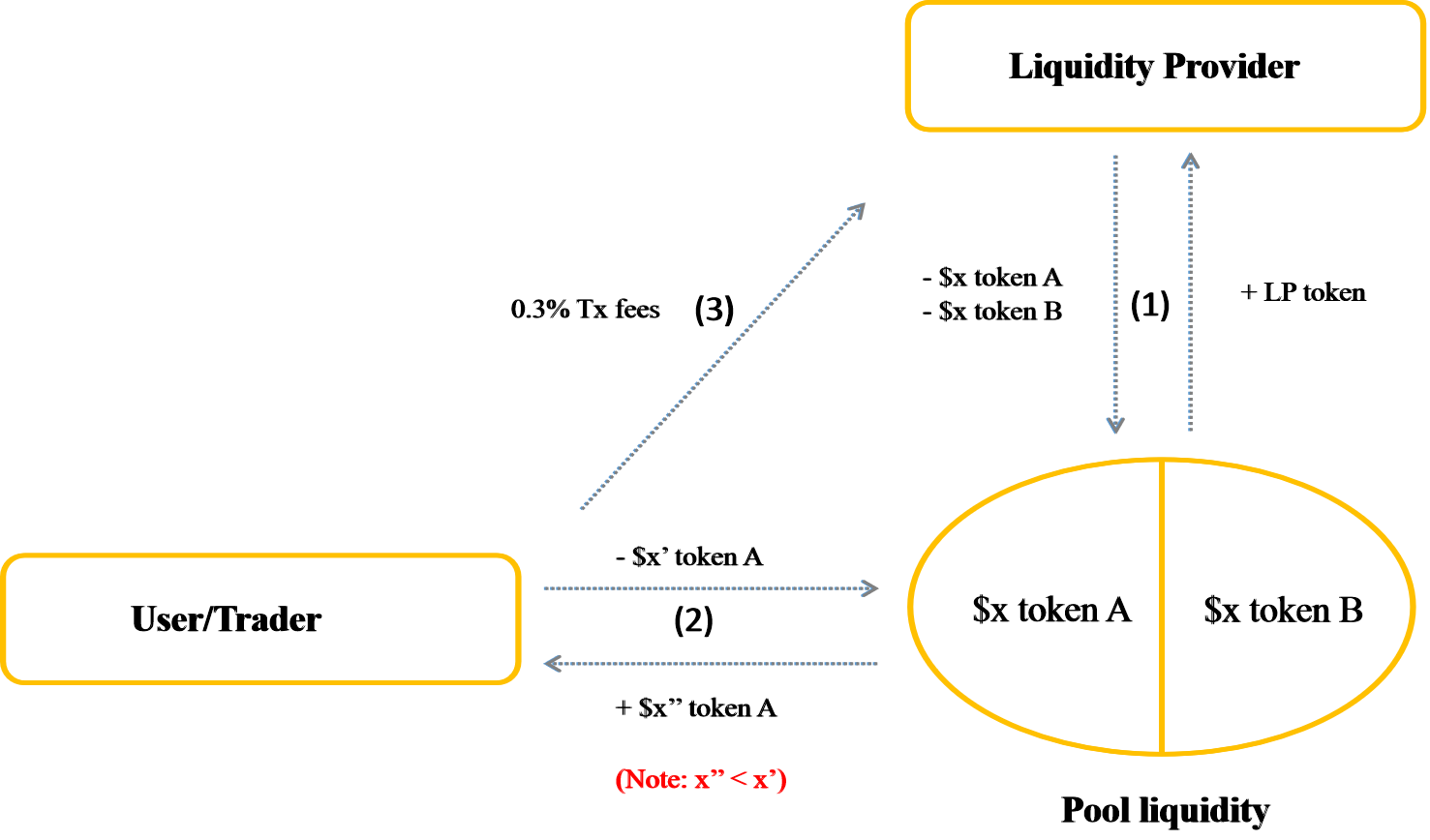

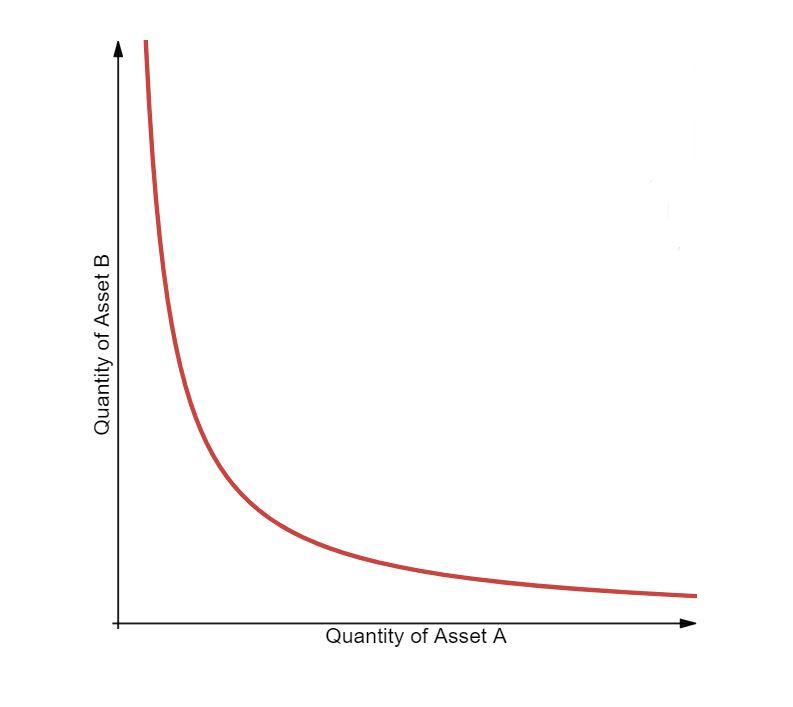

Uniswap'teki algoritma şu formüle dayanmaktadır: x * y = k.

Orada:

- x, A jetonlarının sayısıdır.

- y, B belirteçlerinin sayısıdır.

- k, A/B havuzunun toplam likiditesidir.

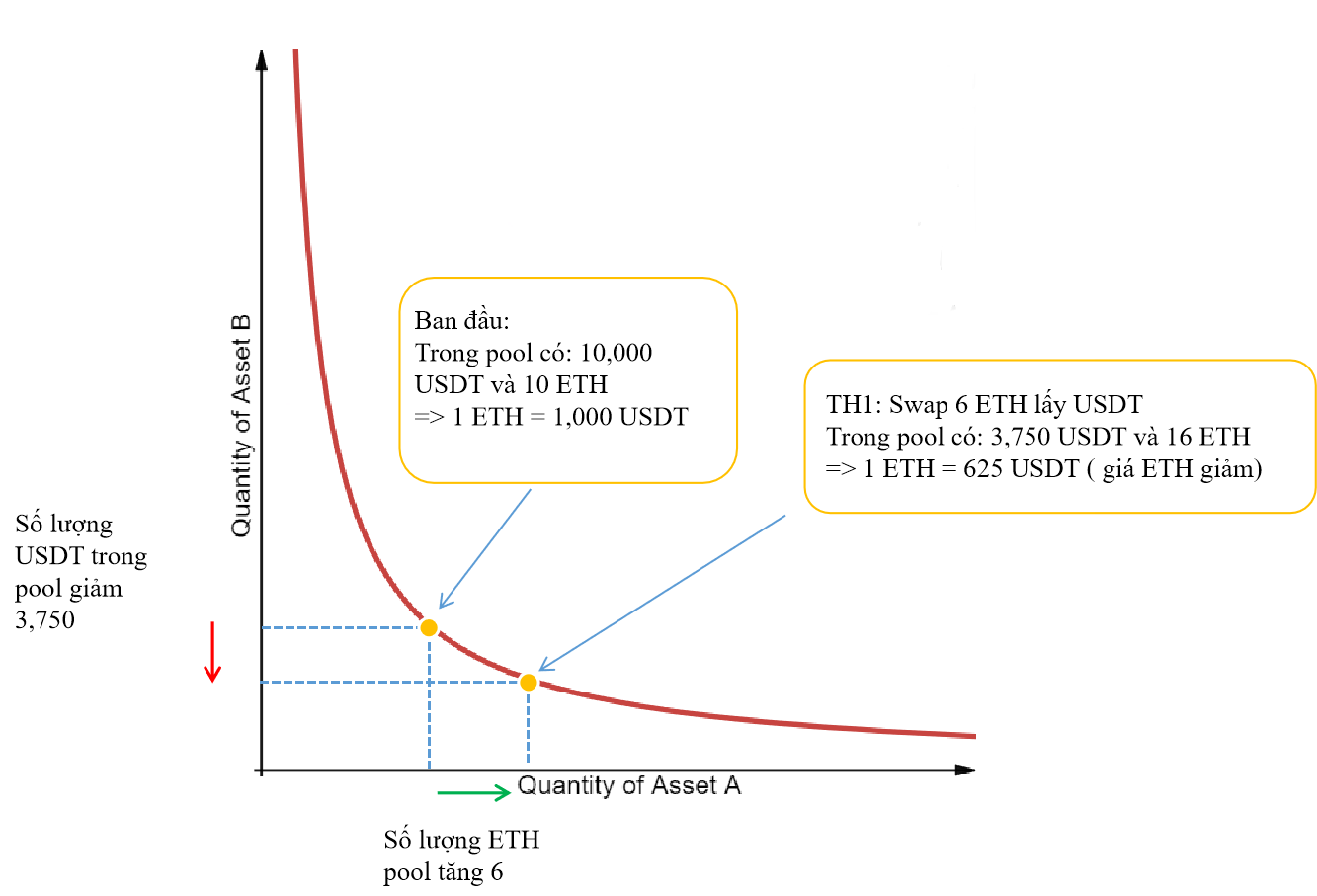

Ardından, Havuzdaki likidite, aşağıda gösterildiği gibi, dikey eksen Token B sayısı ve yatay eksen Token A sayısı olacak şekilde bir eğri oluşturacaktır.

Uniswap algoritması kullanır

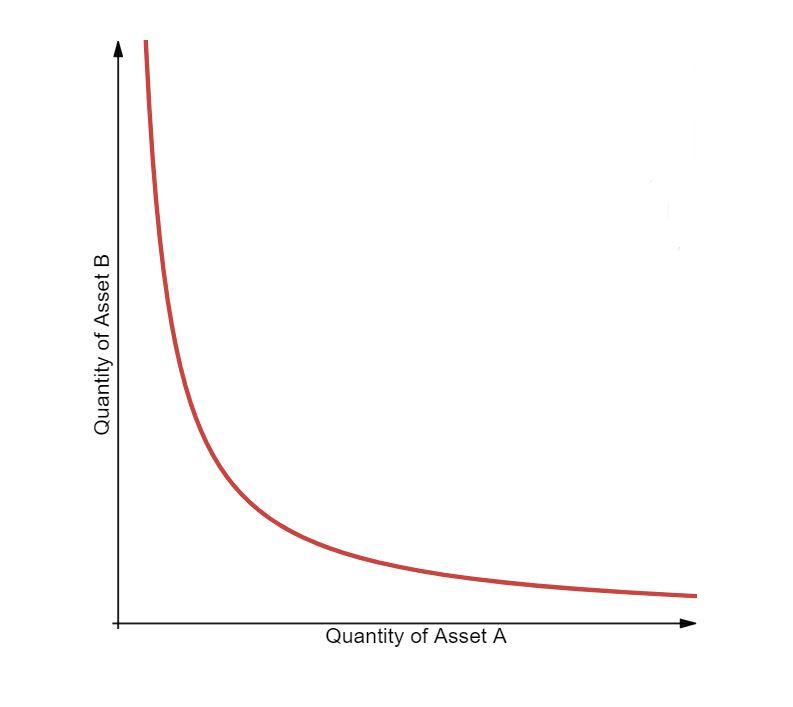

Peki bir işlem olduğunda ne olur? Kolayca görselleştirmeniz için ETH/USDT çiftini örnek olarak alacağım:

Not: Örnekteki fiyatın ideal olduğunu varsayıyorum ama aslında fiyat piyasadaki dalgalanmalara bağlı olacaktır, Coingecko veya Coinmarketcap üzerinden kripto para fiyatlarına bakabilirsiniz .

1 ETH = 1000 USDT ve 1 USDT = 0.001 ETH için 10 ETH ve 10.000 USDT ile ETH/USDT çiftinden havuz oluşturuldu diyelim.

Sonra havuzdaki toplam likidite: x * y = k ⇔ 10 * 10.000 = 100.000.

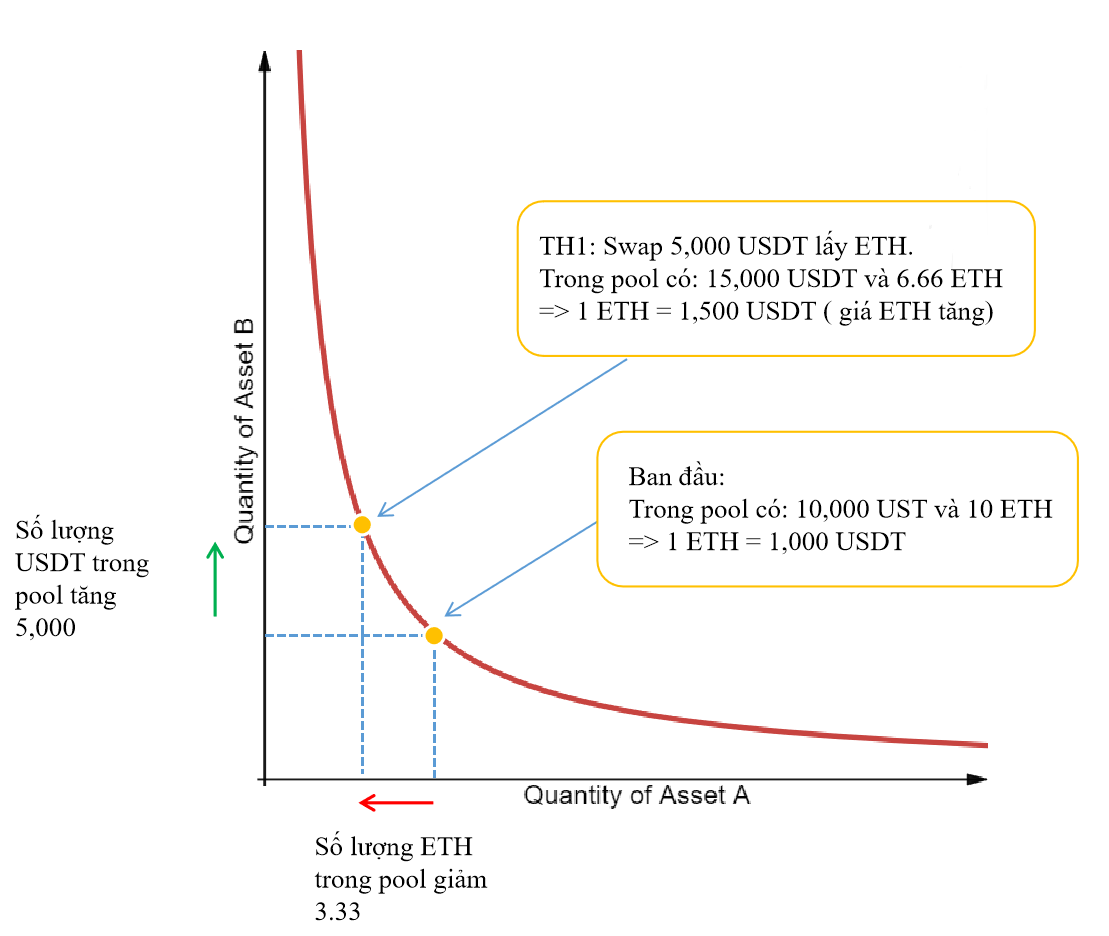

- 1. Durum: USDT'yi ETH ile değiştirin

Bu havuza 5.000 USDT takasla katılacağım ve ETH karşılığında %0,3 ücret ödeyeceğim.

=> y' = 5.000 + 10.000 = 15.000 USDT

k = 100.000 değişmeden.

=> x' = 6.66 ETH,

Böylece orijinal değere kıyasla %50 artışla 5.000 USDT => 1 ETH = 1.500 USDT'ye eşdeğer bir değerle ETH = x - x' = 10 - 6.66 = 3.33 miktarını alacağım.

USDT'yi ETH ile değiştirin

ETH'nin fiyatı neden artıyor?

En basitinden grubun USDT kısmını arttırıp ETH kısmını düşürdüğüm için ETH fiyatının artmasının sebebi Swap yaptıktan sonra Havuzdaki ETH miktarının azalması ama toplam likiditenin (k) olmasıdır. her zaman 1 sabittir, bu nedenle ETH fiyatının orijinaline göre artmasına neden olur.

Not: Swap k değerini değiştirdikten sonra havuza %0,3 komisyon geri eklenecektir.

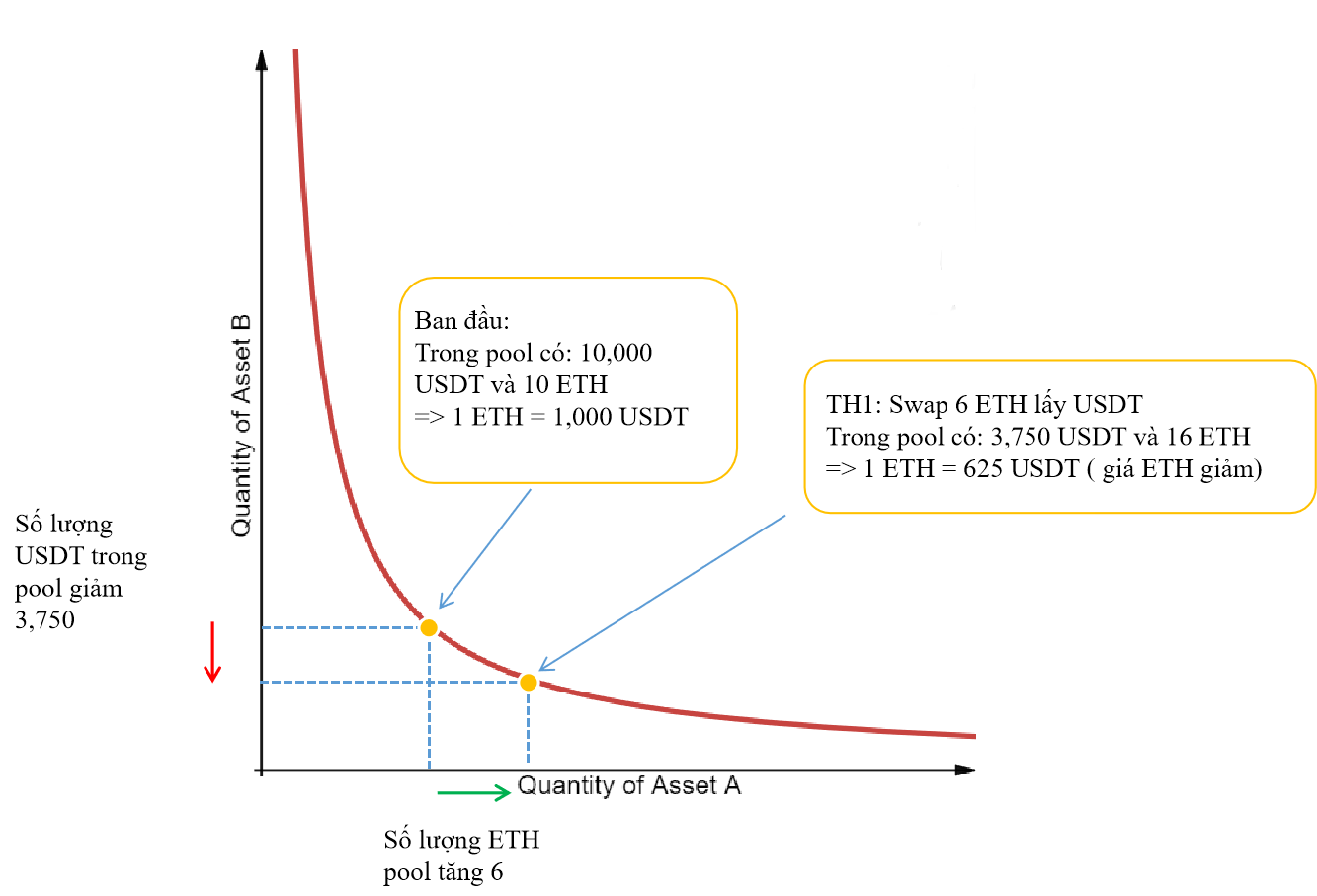

- 2. Durum: ETH'yi USDT ile değiştirin

USDT için 6 ETH takas etmek için bu havuza gideceğim.

=> x' = 10 + 6 = 16 ETH,

k = 100.000 değişmeden.

=> y' = 6250 USDT

Böylece orijinal değerden %37,5 daha düşük, 6 ETH => 1 ETH = 625 USDT eşdeğeri olan USDT = y - y' = 10,000 - 6,250 = 3,750 miktarını alacağım.

USDTB için ETH'yi değiştirin

Bu noktada ETH fiyatının neden düştüğünü açıklayabilirsiniz değil mi?

Not: Aslında, işlem hacmi ne kadar büyükse, x ve y arasındaki denge oranı o kadar farklıdır, yani doğrusal olarak değişemez. İşlem hacmi yüksek olduğunda, havuzdaki kripto para biriminin fiyatı, havuzdaki likidite yeterli değilse (buna kayma denir) küçük bir hacimle işlem yapmaktan katlanarak daha pahalı olacaktır. Dolayısıyla kaymayı azaltmak ve yüksek hacimli işlemlerin daha hızlı işlenmesine katkıda bulunmak için havuzda büyük likidite gerekir. Bu nedenle, işlem yapmadan önce havuzdaki likiditeyi göz önünde bulundurmanız gerekir.

Devamını oku: Ethereum 2.0 nedir ve Ethereum 2.0 neden önemlidir?

Uniswap'te havuz modeli

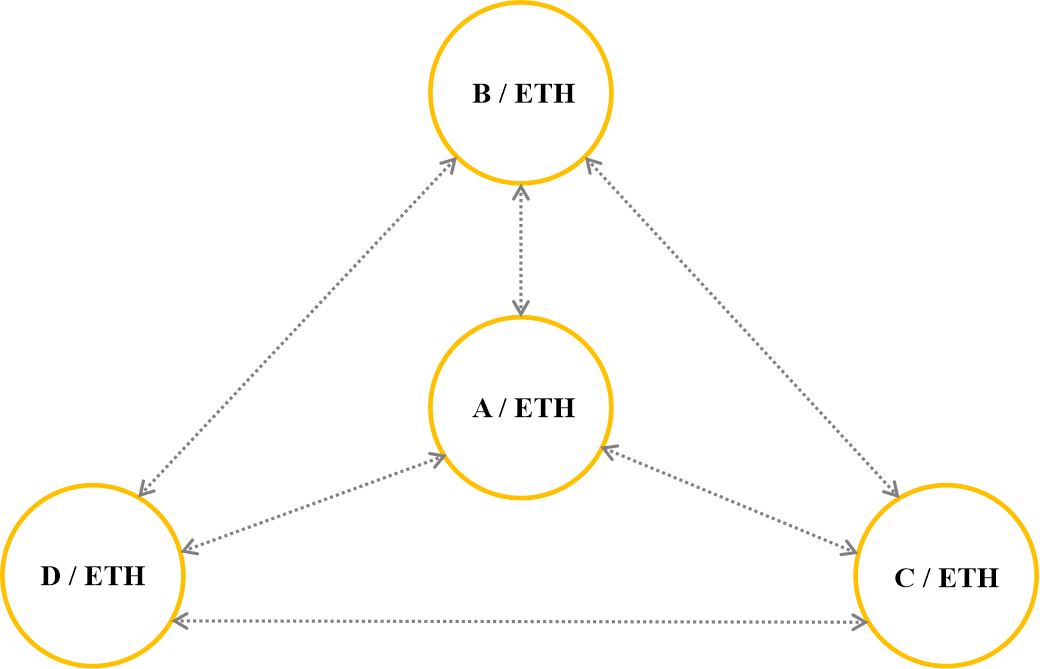

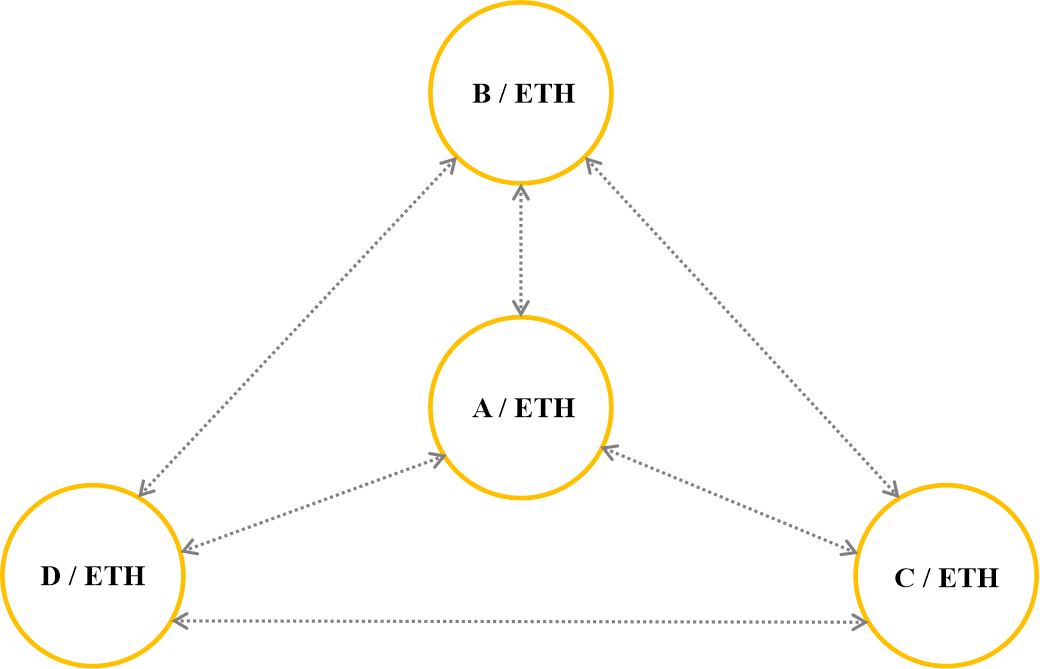

Uniswap, 50:50 oranlı bir havuz modeli kullanır, Uniswap'teki havuzların çoğu %50 ETH ve %50 ERC-20 tokenlerinden oluşacaktır.

ETH, Uniswap'te ortak bir para birimi olarak kullanılır ve havuzları birbirine bağlamaya yardımcı olur. Örneğin, token A'ya sahipseniz ve Uniswap'teki diğer herhangi bir token (örn. token B) ile takas etmek istiyorsanız, takasınız şu şekilde olacaktır: Token A => ETH => Token B.

Uniswap'te havuz modeli

Uniswap'te havuz modeli

Uniswap V2'nin işletim modeli ne kadar etkilidir?

Uniswap harika bir merkezi olmayan borsa yarattı ve borsadaki işlem maliyetlerinin %100'ü havuz için likidite sağlayıcıya ödendiğinde tamamen kar amacı gütmüyor. Ancak, Uniswap V2 için 2 ana sorunla karşılaştı:

Birincisi, ETH'deki işlem ücretleri oldukça yüksek ve bu da Uniswap'in diğer küçük yatırımcılara erişimini engelliyor. Bu sorunun Uniswap V3'te çözülmesini bekliyorum. TraderH4 yakında Uniswap V3'ün çalışma modeli hakkında bir makale yayınlayacak. Dört gözle bekleyelim!

Devamını okuyun: Uniswap v3 lansmanı, DeFi'nin geçen haftaki gerileme döneminde gelişmesine yardımcı oluyor.

İkincisi, likidite sağlayıcıları geçici kayıplarla karşı karşıyadır.

Varsayalım: Uniswap'teki ilgili havuza 1 ETH ve 1000 USDT (oran 1:1, 1 ETH = 1000 USDT) yatırıyorum. Havuzda 10 ETH, 10.000 USDT var ve bu durumda toplam likidite (k) 100.000. Yani bu davada %10 hissem var. Bu yüzden ETH 4000 USDT'ye yükselirse geçici bir kayıpla karşı karşıya kalırım, bu havuzdaki ETH ve USDT fiyat oranını değiştirir. Sonuç olarak, kullanıcılar havuza daha fazla USDT ekleyecek ve bu oran doğru fiyatı yansıtana kadar (toplam likidite k sabit kalır) havuzdan ETH çekecek, yani şimdi havuzda 5 ETH ve 20.000 USDT olacak. Bu yüzden para çekiyorum ve toplam 0,5 ETH ve 4000 USDT değerinde 2.000 USDT'nin %10'unu alacağım. 2.000 USDT karım oldu ama havuza yatırmazsam karım 3.000 USDT (1 ETH ve 1.000 USDT, 1 ETH = 4.000 USDT).

Bu etkinin, havuza yatırıldığı andan itibaren fiyat düştüğünde bile meydana geldiğini unutmayın. ETH'yi cüzdanınızda tutmanıza gelince, eğer ETH fiyatı düşerse, havuza ETH göndermeye kıyasla kayıp çok büyük olabilir çünkü havuza ETH yatırdığınızda işlem yaparken kullanıcının işlem ücretini alırsınız. Uniswap.

Bu sorun kaçınılmaz bir risktir, bu nedenle likidite sağlayıcı havuza kripto para yatırmaya karar verirken dikkate almalıdır.

Devamını okuyun: Ampleforth On-chain Data Analysis (AMPL) – Algoritmik Stablecoin'lere olan talep nedir?

sonsöz

Yukarıda, TraderH4'ün okuyucular için sentezlediği ve araştırdığı birçok kaynaktan Uniswap V2'nin çalışma modeli hakkında faydalı bilgiler bulunmaktadır. Şu anda DeFi pazarında lider olan bir AMM'nin projesini ve işletim modelini daha iyi anlamanıza yardımcı olmayı umuyoruz.

Okuyuculara göre Uniswap V2'nin işletim modeli gerçekten etkili mi? Telegram Group TraderH4'te bizimle tartışın. Ve projenin yaklaşan etkinliklerini hızlı bir şekilde güncellemek için TraderH4'ün web sitesini ziyaret etmeyi unutmayın. TraderH4'ün bir sonraki "Aktif Model Analizi" sayısında görüşmek üzere.

Not: Bu makaledeki tüm bilgiler, okuyuculara piyasadaki en son bilgileri sağlamayı amaçlamaktadır ve yatırım tavsiyesi olarak değerlendirilmemelidir. Bir yatırım kararı vermeden önce yukarıdaki bilgileri dikkatlice okumanızı umuyoruz.