無常損失解釋:什麼是無常損失?(2022)

什麼是無常損失?無常損失是 DeFi 和 AMM 的限制之一。那麼它是如何工作的以及如何計算無常損失呢?

分析 Bancor 的潛力和優勢方面,提出了 Bancor 能否成為 DEX 村的獨角獸的問題。

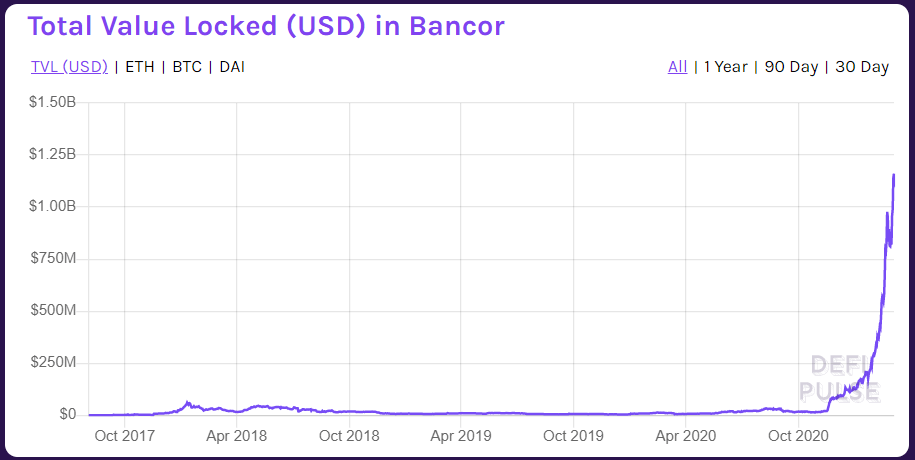

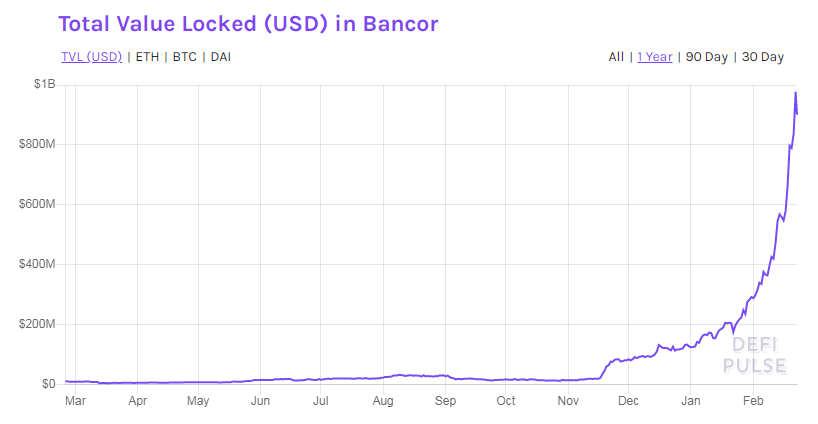

在 DEX 的市場份額競爭中,你一定聽說過 Bancor (BNT)。從 2020 年 10 月到 2021 年 2 月的短短 5 個月內,Bancor 的 TVL 幾乎 x65,並且仍然沒有下降的跡象!

這是一款 DEX 產品,有望在不久的將來席捲加密市場。因此,讓我們在本文中加入 Coin98,了解 Bancor 的特別之處。

什麼是班科 (BNT)?

Bancor 是目前在以太坊和 EOS 區塊鏈上運行的 DEX,但是,該協議的設計使其也可以在其他區塊鏈平台上運行。

到目前為止,AMM 遇到了熟悉的雞蛋問題:

由此可見,一個AMM要想長久的生存和發展,吸引用戶加入LP並保持LP是至關重要的因素之一。那麼 Bancor 是如何解決這個問題的呢?

Bancor有什麼特別之處?

保護用戶免受無常損失

這是 Bancor 的突出特點之一。通常在添加LP時,您必須同時添加2個總價值相同的代幣,但這意味著我們必須承擔無常損失(IL)。

然而,Bancor 允許用戶通過一種特殊的機制來最小化 IL:將池的所有 IL 風險合而為一,然後平均分配,也就是均衡。

那麼如果我們在低風險池中增加流動性,Bancor 的特徵是否意味著 IL 的風險會增加?

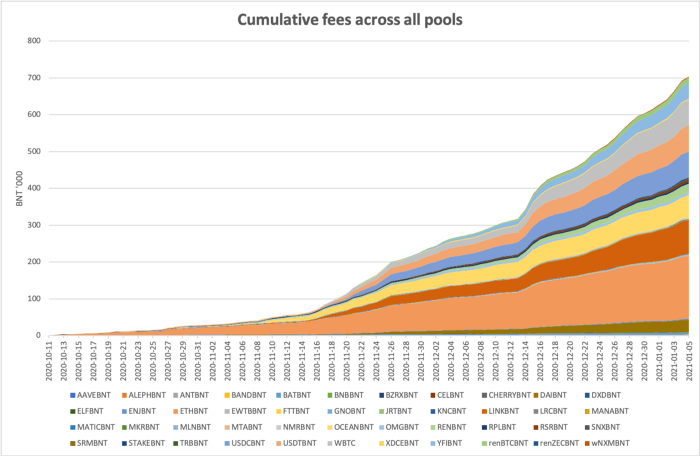

理論上是正確的,然而,根據 Bancor 1 月份的報告,該協議的掉期收入是所有礦池中 IL 份額的 5 倍,這意味著 Bancor 可以補償 LP 的 IL,而不會仍然為協議及其治理令牌持有者產生巨額利潤(BNT)。

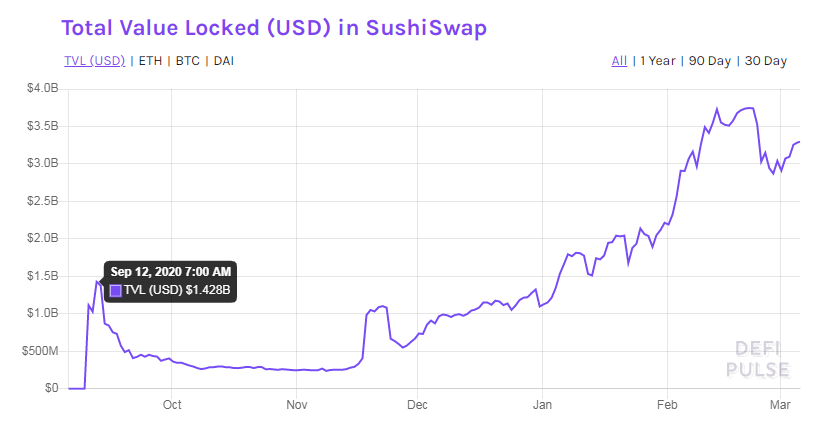

TVL的顯著增長

自 2020 年 10 月推出此 IL 保護功能以來,Bancor 的 TVL 已達到 x65,並在 2021 年 2 月達到 10 億美元(來源:Defipulse.com)

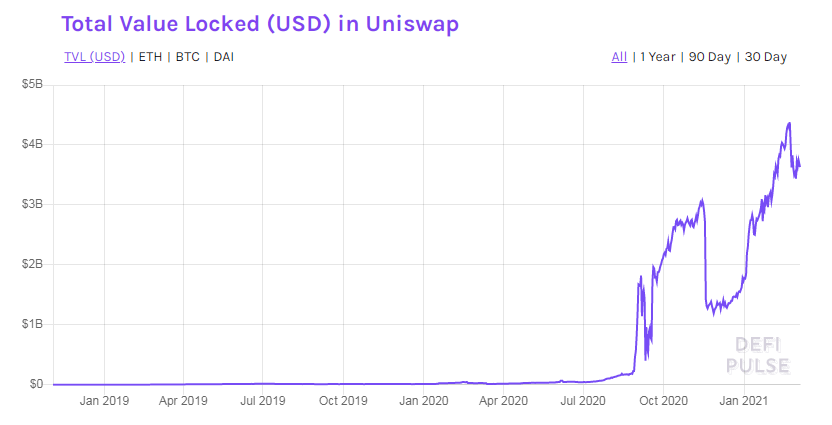

Bancor 的 TVL 增長確實值得討論,尤其是與 Uniswap 或 Sushi 等其他 DEX 相比:

與兩個競爭對手相比,您可以在 Bancor 的 TVL 圖表中看到“站起來”。這表明越來越多的用戶信任 Bancor 並將其資產質押在 Bancor 上。對於 AMM 來說,TVL 的強勁增長意味著交易所的可持續發展以及其治理代幣的價格。

單面流動性 - 僅用 1 個代幣增加流動性

在 Bancor 上,您只需 1 個代幣即可增加流動性。例如,通常您需要同時 100 BNT 和 600 USDT 才能將 LP 添加到 BNT/USDT 池中,但使用 Bancor,您可以使用任意數量的 2 個代幣中的 1 個向 BNT/USDT 池添加流動性。 ,系統會自動為你計算池中的比例。

所以呢?這意味著您將不再需要擔心無常損失。真的,Bancor 的這個特性為普通投資者減少了很多計算負擔,包括本文的編輯。

交易費用低

Bancor 的另一個優點是非常便宜的掉期費用。如果在Uniswap 或Sushiswap上,你必須支付 0.6% 的掉期費,在 Bancor 上,這個數字只有 0.2%。Bancor 的掉期費用與其他主要協議的 1/3 一樣便宜,因此具有極其強大的競爭優勢。

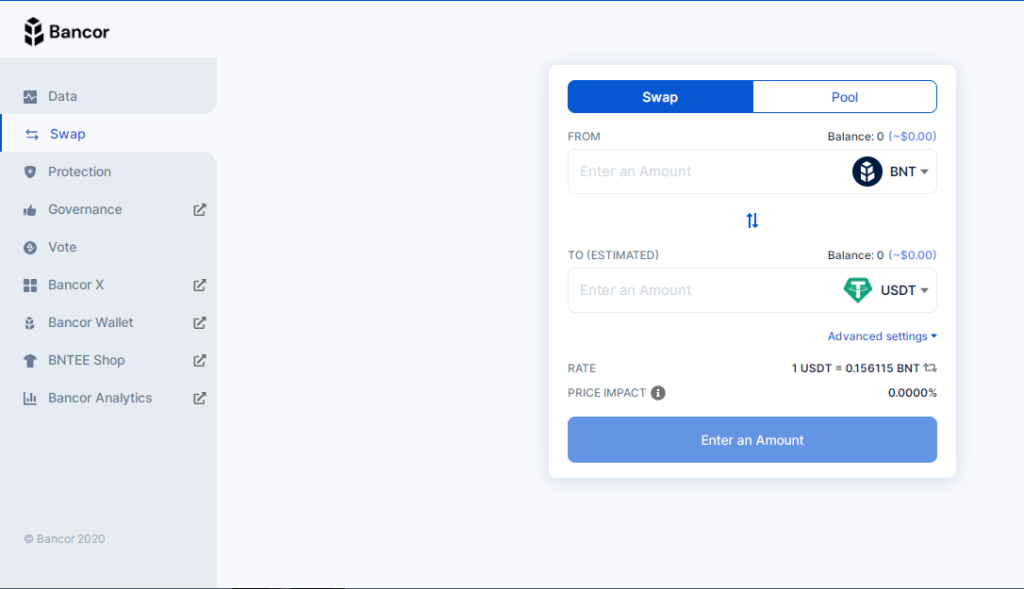

Bancor上的Swap界面

班科漩渦

這對 Bancor 用戶來說是一把雙刃劍,所以在使用 Bancor Vortex 之前要仔細學習。

Bancor Vortex 的本質是槓桿交易:在 Bancor 上擁有和質押的每一個 BNT,用戶將獲得 1 美元的 vBNT。這個 vBNT 硬幣可以與 Bancor 支持的任何加密貨幣交換,交換後您可以將其添加到 LP 或根據需要使用它。

當你想解除BNT時,你必須有足夠的對應vBNT,簡單來說就是用vBNT歸還借入的金額。聽到這裡,想必很多人都明白 Bancor Vortex 的槓桿作用了吧?

Bancor 的未來

新的功能

在其路線圖中,Bancor 提到了為 Bancor 帶來一些新功能的計劃,例如:

您還可以在此處通過協議自己的每月更新報告跟踪 Bancor 的進度。

班科的合夥人

2021 年 2 月中旬左右,Bancor 宣布了與 Polkadot (DOT) 合作的計劃,以便能夠讓 Bancor 在這個平台上工作。對於 Bancor 和 BNT 持有者來說,這是一個相當看漲的信息,因為 Polkadot 目前是當前加密市場中非常熱門的名稱之一。

此外,還有很多“熱門代幣”在等待加入 Bancor 的白名單,最具體的例子就是Coin98的腸道 Alpha 。代幣被列入白名單意味著在 Bancor 的無常損失保護系統以及單面流動性中。

Bancor(BNT)價格的一點評論

目前,1 BNT 的價格為 6.5 美元,總資本為 9.5 億美元,這是 Coinmarketcap 前 100 名中代幣的平均數字。相比 Uniswap(85 億)或 Sushiswap(25 億)的市值,Bancor 的發展和漲價空間可以說還是非常大的。然而,在加密貨幣的世界裡,一枚升起的硬幣並不一定取決於它的想法或實際應用。

這是小編的個人觀點,請作為參考,不作為投資建議。

結語

通過對Bancor的介紹和分析,希望大家對是否投資Bancor的代幣(BNT)有了自己的看法。至於小編,我對Bancor的看法是極其看好的。

文章引用了@Korpi87 的推文風暴。你可以參考這裡。

什麼是無常損失?無常損失是 DeFi 和 AMM 的限制之一。那麼它是如何工作的以及如何計算無常損失呢?

區塊鏈上的頂級 AMM 分析,誰是贏家:Uniswap & SushiSwap、PancakeSwap、MDEX、Raydium。

IGain,無常損失的解決方案

從第一次分析到 2 個月後,Sushi 發生了很大的變化,尤其是 Kashi 和 Miso 的引入。借助鏈上數據,了解 Sushi 的變化!

比較 Uniswap 和 PancakeSwap 的亮點,分析它們的優勢並評估它們的未來潛力。

本文概述了決定將加密貨幣存入礦池時與利息相關的方面。

Polkadex 結合了 orderbook 和 AMM 2 個特性,結合快速執行邏輯,三秒出塊時間,支持自定義交易機器人。

MDEX 交易所的功能概述,以及您可以嘗試提高交易所交易速度的一些方法的說明。

本文將向您展示如何使用 Uniswap V3 基礎版的主要功能:交換、轉移和提供流動性。

什麼是 AMM?AMM 是一種在市場中積極提供流動性的計算機程序?那麼自動做市商是如何工作的呢?

下面我們來分析一下 Uniswap V3 的運營模式,看看 Uniswap V3 有哪些新功能和投資機會!

AMM 大戰:比較跨區塊鏈的頂級 DEX,以更直觀地了解每個 DEX 和每個區塊鏈的生態系統。

探索和分析 1INCH 的 DEX 聚合器模型及其中的每個產品,以尋找獨特的投資機會。

什麼是 AMM?本文幫助您了解更多關於 AMM 的開發過程、優勢、局限性和現狀。

Mina 和 Polygon 將共同開發提高可擴展性、增強驗證和隱私的產品。

分析和評估 Uniswap V2 的運營模式,這是任何 AMM 的最基本模型。

Remitano 交易所是第一個允許以越南盾買賣加密貨幣的交易所。在這裡註冊 Remitano 並詳細買賣比特幣的說明!

本文將為您提供使用 Tenderize 測試網的最完整、最詳細的說明。

本文將為您提供最完整、最詳細的使用 Mango Markets 的指南,以在 Solana 上體驗這個新項目的全部功能。

在解鎖系列的第一集中,我們將使用安全設置為您的錢包添加額外的安全層。

農業是用戶在 DeFi 中輕鬆賺取加密貨幣的好機會。但是,什麼是種植加密貨幣並安全加入 DeFi 的正確方法呢?

文章翻譯了作者@jdorman81對Defi中估值問題的看法,以及譯者的一些個人觀點。

Saddle Finance 是一種 AMM,它允許交易並為 tBTC、WBTC、sBTC 和 renBTC 提供流動性。馬鞍地板用戶手冊。

為什麼你現在應該開始關注比特幣(BTC)?當比特幣(BTC)超過 5 億越南盾 / BTC 的峰值時要準備什麼?