Comment utiliser Orca DEX : un guide étape par étape

Dans cet article, Coin98 vous guidera sur la façon d

Analysons le modèle de fonctionnement d'Uniswap V3 pour voir quelles nouvelles fonctionnalités et opportunités investir dans Uniswap V3 !

Prise rapide :

Informations sur Uniswap V3

Uniswap V3 est la dernière mise à jour d'Uniswap, annoncée fin mars, cette mise à jour est attendue par la communauté pour changer la donne en DeFi.

Coin98 a publié un article sur Uniswap V3 et son impact sur les parties prenantes, vous pouvez le consulter ici .

Aperçu du développement d'Uniswap jusqu'à présent :

Les changements apportés à Uniswap W3 ouvrent tous de nouvelles fonctionnalités dans Uniswap, telles que la maximisation du capital, la réduction des risques lors de la fourniture de LP, la passation d'ordres limités, etc. En même temps, cela crée également de nombreuses opportunités d'investissement dans Uniswap. Nous en discuterons plus en détail plus loin dans l'article.

On peut voir que, bien qu'il soit l'un des premiers AMM et qu'il maintienne toujours sa position de DEX numéro 1 sur le marché, Uniswap a toujours développé et amélioré en permanence le projet lui-même. Le lancement d'Uniswap V3 est une récompense digne de toute l'équipe et de la communauté Uniswap V3.

Plongeons maintenant dans le modèle de fonctionnement d'Uniswap V3 et découvrons des choses intéressantes dans cette mise à jour.

Modèle de fonctionnement Uniswap V3 et quelques nouvelles fonctionnalités

Contrairement à SushiSwap , le projet a choisi de vendre du Burger (AMM) avec quelques plats d'accompagnement tels que de la crème glacée (Lending), de la saucisse (IDO),... Vous pouvez en savoir plus sur le modèle commercial particulier . Et Uniswap est toujours en train de développer son propre Burger.

Le développement de Burger peut également aller dans de nombreuses directions, si Bancor et Curve ont choisi des directions particulières, alors avec Uniswap, le projet choisit la direction de l'efficacité du capital.

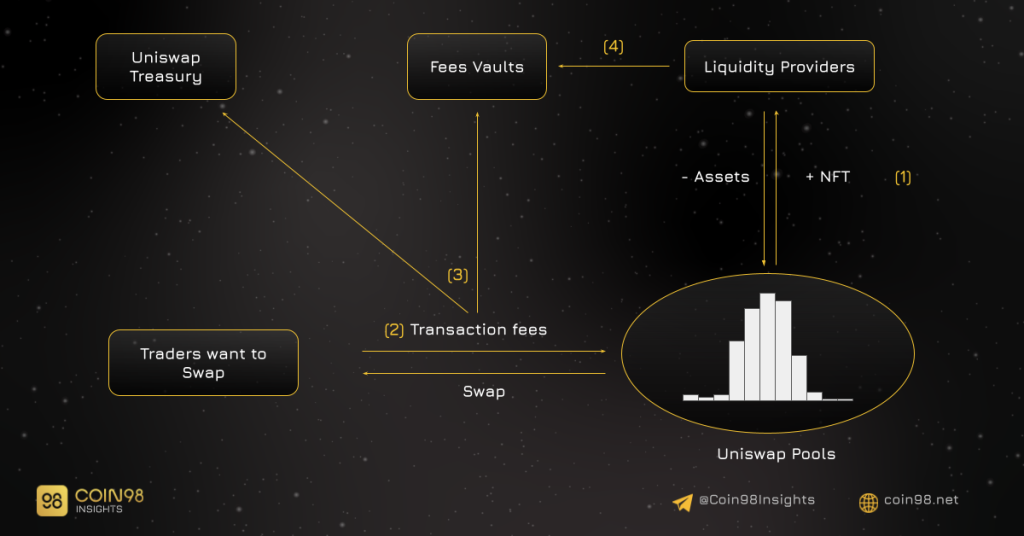

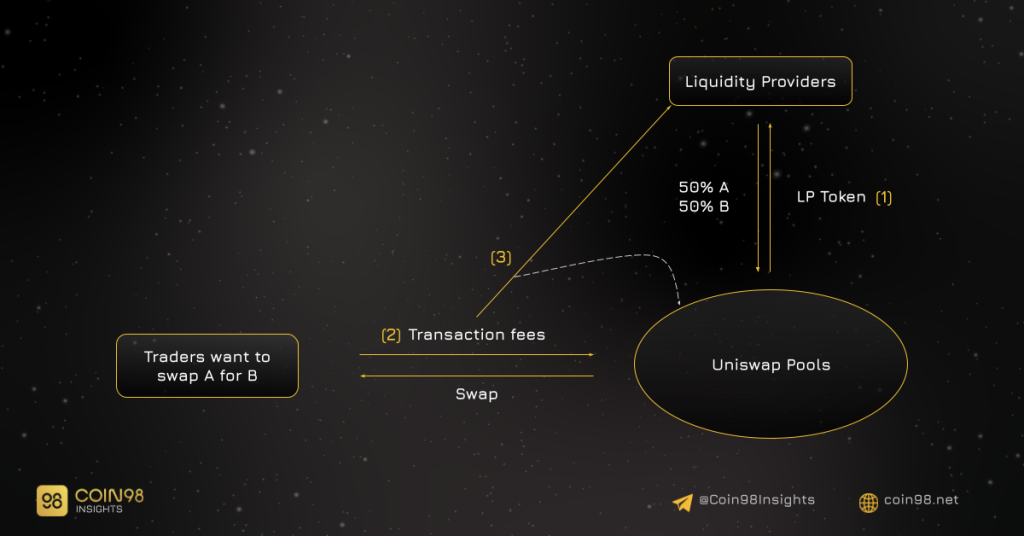

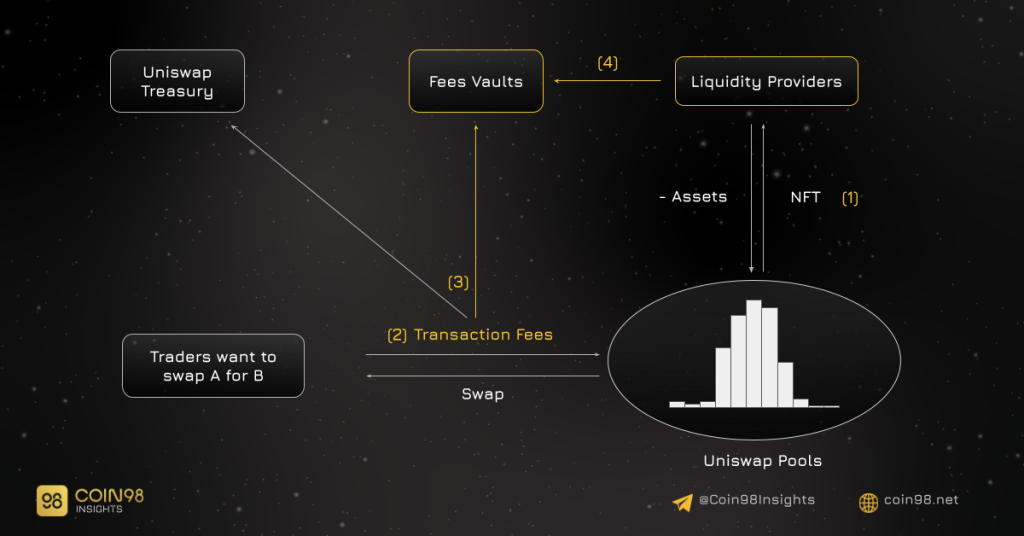

Le processus de fonctionnement d'Uniswap se déroule actuellement comme suit, qui comprendra essentiellement 4 étapes :

(1) Une fois qu'Uniswap a construit son système, le fournisseur de liquidités entreprendra la première étape pour fournir des liquidités et recevoir des jetons NFT LP représentant sa propriété d'actifs dans le pool.

(2) Les commerçants lors de la négociation, l'échange dans les pools Uniswap devront payer une partie des frais de transaction pour le protocole.

(3) Les frais de transaction seront divisés en 2 parties :

(4) Enfin, le fournisseur de liquidité qui souhaite recevoir des frais de transaction peut se rendre dans les coffres des frais pour réclamer des frais.

Si on le compare au modèle de fonctionnement d'Uniswap V2 , le modèle de fonctionnement d'Uniswap V3 est un grand changement. Vous pouvez voir de nouveaux composants dans le modèle d'exploitation d'Uniswap tels que NFT, Uniswap Treasury, Fees Vaults, ...

Cependant, ces composants ne sont que la surface du changement, le changement le plus important vient de l'infrastructure d'Uniswap V3, ces changements ont profondément affecté chaque étape (1), (2), (3), (4) dans Uniswap Operating Procedure , affectant en particulier l'étape (1) Fourniture de liquidité.

Ces changements majeurs incluent :

Seulement 2 changements, mais ils ont ouvert de nombreuses nouvelles fonctionnalités sur Uniswap, créant ainsi plus de cas d'utilisation sur ce projet, certaines des nouvelles fonctionnalités peuvent être mentionnées comme :

Nous allons parcourir chaque partie 1 pour mieux comprendre le projet. À la fin de l'article, j'aurai un résumé détaillé du modèle d'Uniswap pour vous faciliter la compréhension.

Liquidité centralisée dans Uniswap V3

Que résout la fonction de liquidité centralisée ?

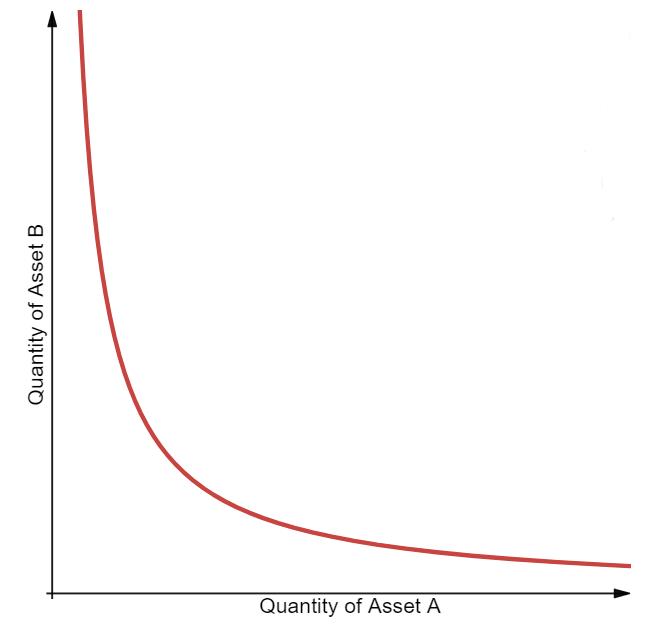

La liquidité centralisée est la caractéristique la plus importante d'Uniswap V3, résultant des inefficacités du modèle AMM x*y=k actuel.

La courbe x*y=k est un modèle assez courant et est appliquée dans de nombreux AMM de premier plan aujourd'hui tels que Uniswap V2, SushiSwap, Bancor, DODO, Pancake, Raydium, Quickswap, .....

La caractéristique de ce modèle AMM est d'aider à créer des liquidités de 0 à l'infini, vous pouvez échanger à n'importe quel prix avec n'importe quel volume.

Cependant, en réalité, le prix ne va pas de 0 à l'infini mais se situe souvent dans une fourchette.

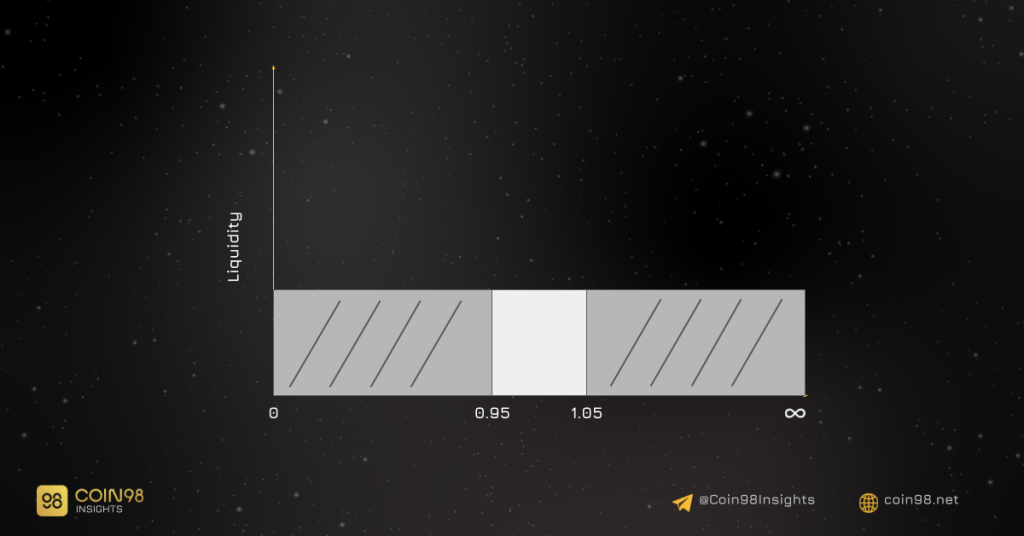

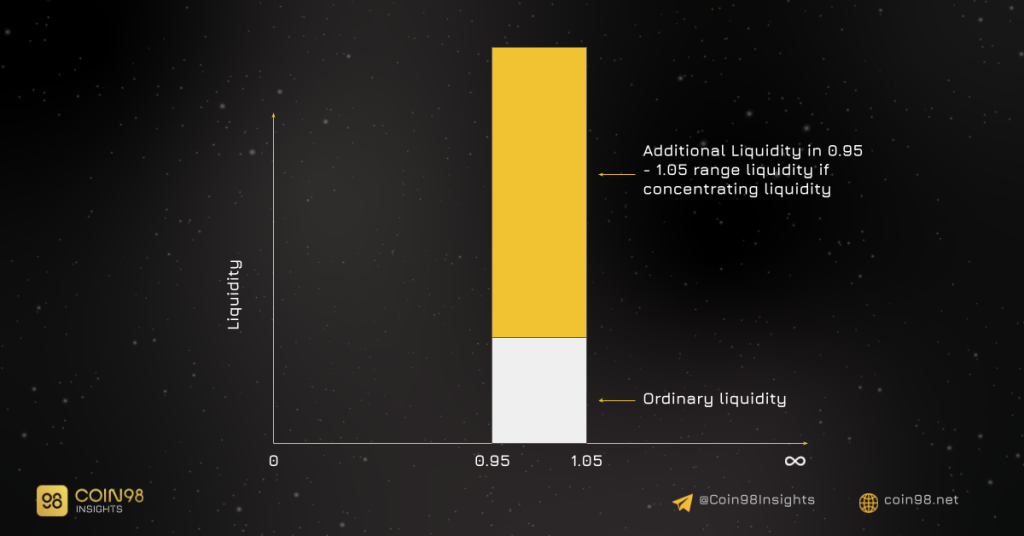

Par exemple, la paire stablecoin DAI/USDC ne fonctionne que dans la fourchette de 0,95 à 1,05 ⇒ Donc la liquidité en dehors de cette fourchette, inférieure à 0,95 et supérieure à 1,05 n'a pas de sens.

C'est pourquoi Uniswap V3 a créé une liquidité centralisée

Au lieu de fournir des liquidités de 0 à l'infini, vous fournirez désormais des liquidités dans une plage, par exemple, de 0,95 à 1,05, comme indiqué sur la figure.

Comme on peut le voir, avec la même quantité de liquidités, mais si elles sont combinées, vous fournirez des liquidités beaucoup plus élevées pour le segment [a - b].

La liquidité est essentielle sur tout marché financier :

Avec cette fonction de liquidité centralisée, la liquidité peut être optimisée jusqu'à x4 000 fois, actuellement TVL sur Uniswap est de 8 milliards de dollars, si seulement optimisé à x10, la liquidité sur Uniswap sera aussi efficace que le montant de TVL 80 milliards de dollars, un énorme quantité de liquidité que TVL sur le marché Ethereum DeFi. Et cette quantité de liquidités peut complètement concurrencer les CEX.

Comment fonctionne la liquidité centralisée

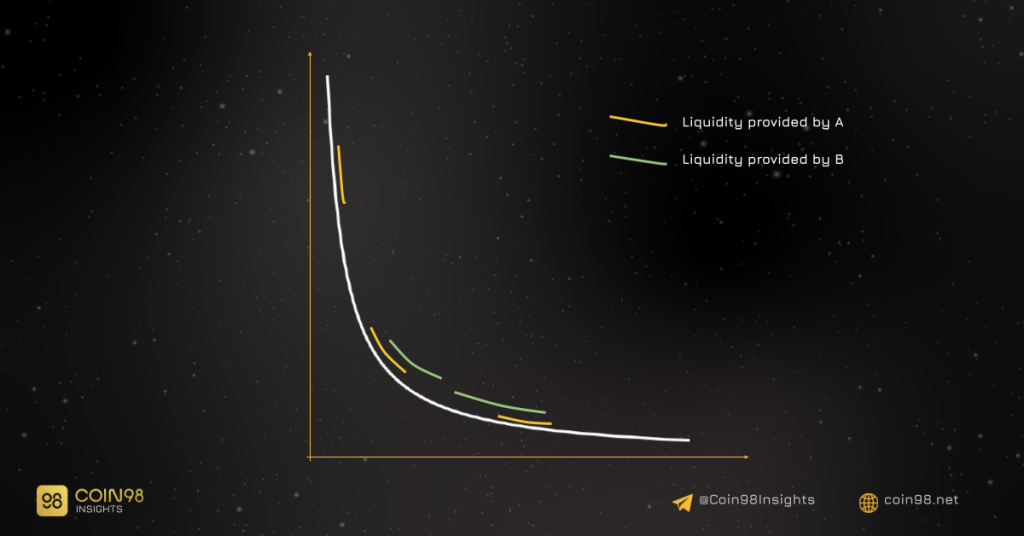

Naturellement, Uniswap vous permet de créer vos propres courbes, pas seulement 1 courbe, vous pouvez créer autant de courbes que vous le souhaitez. Et les autres aussi.

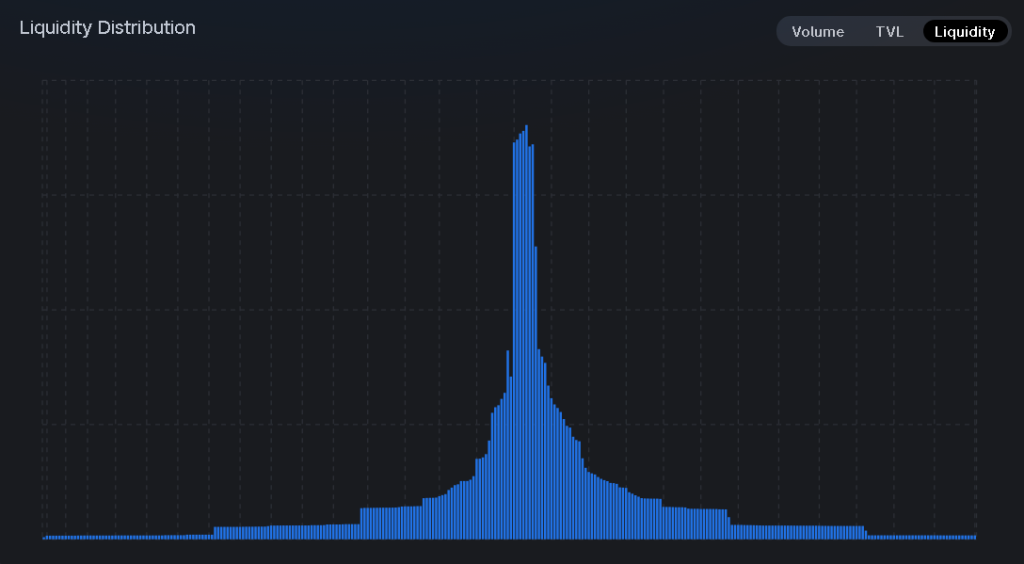

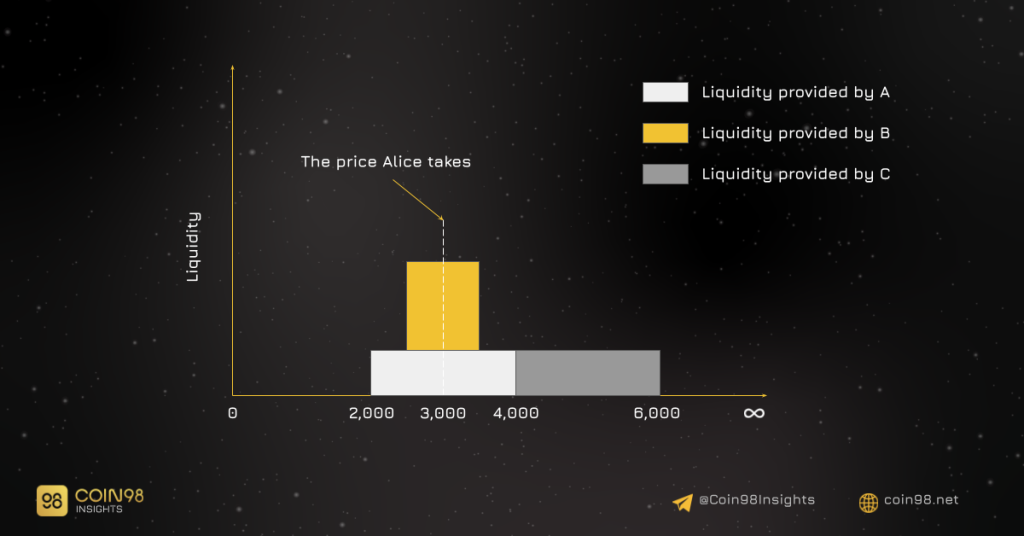

La liquidité dans le Pool sera égale à la somme de toutes les liquidités sur toutes ces courbes , superposées, dans des Pools avec une liquidité comme celle-ci :

Lorsque vous négociez et générez des frais, les frais seront répartis entre les LP selon le taux de liquidité qu'ils fournissent dans ce domaine, détails dont je parlerai plus tard dans la section "Frais de transaction".

De nouvelles fonctionnalités ont été ouvertes à partir d'ici.

3 avantages de la liquidité centralisée

Comme je l'ai dit plus haut, la liquidité est la chose la plus importante sur tout marché commercial. Avec le lancement de la liquidité centralisée, certains des avantages d'Uniswap V3 incluent :

(1) Optimisation du capital

C'est l'avantage le plus évident de la centralisation des liquidités. Désormais, vous pouvez créer le même niveau de liquidité que dans Uniswap mais avec moins de capital.

Exemple (Source : Uniswap)

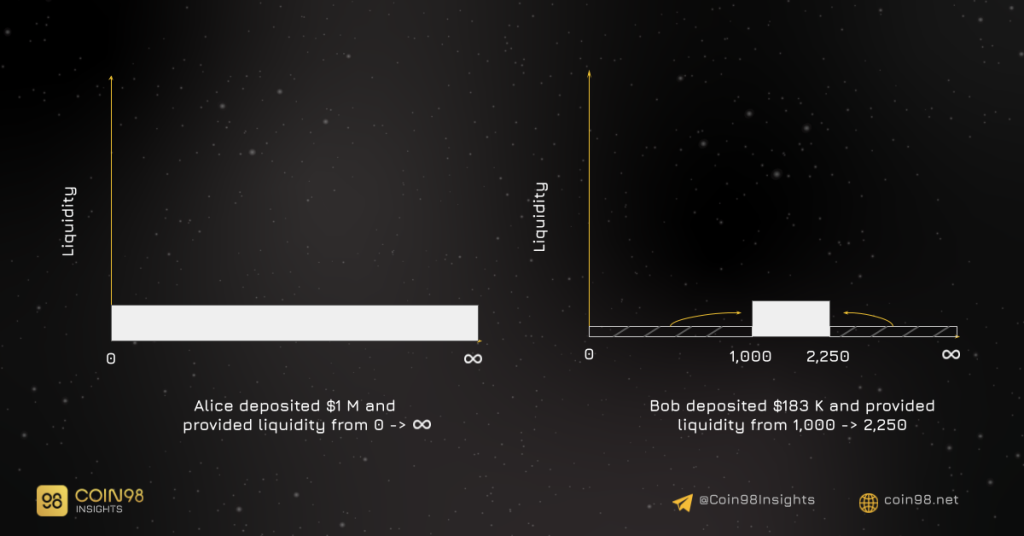

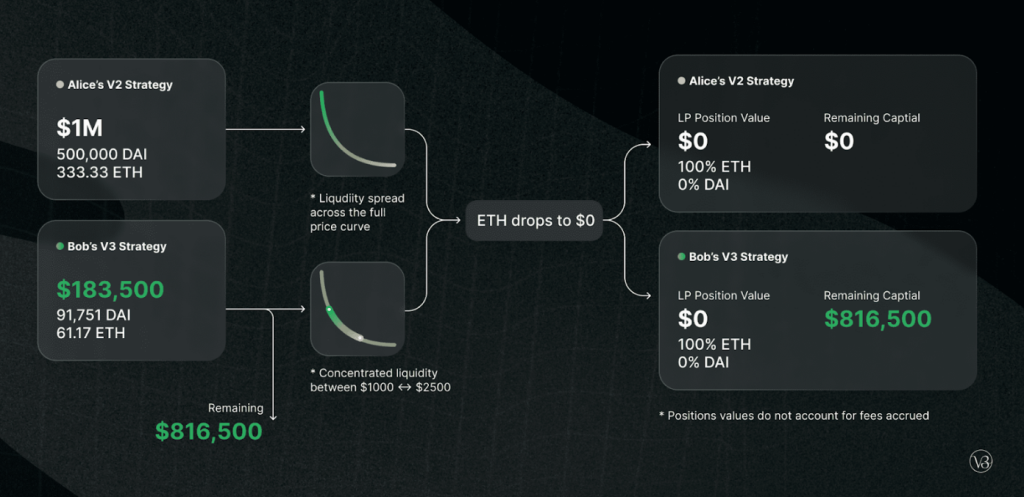

Bob et Alice ont tous deux 1 million de dollars US et veulent tous deux fournir des liquidités pour la paire ETH/DAI dans Uniswap V3. Le taux est maintenant de 1ETH = 1 500 DAI.

Alice choisit de fournir des liquidités dans toutes les gammes de prix, de 0 à l'infini (similaire à la fourniture de liquidités dans Uni V2). Alice divisera donc l'actif en 2 parties et déposera dans le pool ETH/DAI : 500 000 DAI + 333,33 ETH (Total 1 million USD).

Bob pense que le prix ne bougera que latéralement dans la fourchette 1000-2250, il fournit donc une liquidité concentrée dans ce domaine.

Il a déposé 91 751 DAI + 61,17 ETH (total de 183 500 USD) et en fournissant des liquidités centralisées, même si son argent est inférieur à 1/5 de celui d'Alice, la liquidité qu'il fournit se situe dans la région des 1000 - 2250 équivaut à Alice.

Donc, si le prix tourne autour de la fourchette de prédiction de Bob, de 1 000 à 2 250, les deux obtiendront le même profit mais Bob utilisera un coût moindre. ⇒ La liquidité de Bob est x8 fois plus efficace que celle d'Alice.

(2) Minimiser les risques lors de la fourniture de liquidités

Même exemple ci-dessus, dans le cas où le prix de l'ETH baisse fortement, par exemple ETH passe à 0 $, alors 100 % du jeton LP d'Alice et Bob est ETH, avec une valeur de 0 $.

Alice a perdu toute sa fortune, cependant, Bob n'en a perdu qu'un cinquième.

(3) Développement de la stratégie

Comme vous pouvez le constater, Uniswap apporte de nombreux avantages aux fournisseurs de liquidité, mais en même temps, les fournisseurs de liquidité doivent en faire plus. Peut-être qu'Uniswap V3 sera un match entre LP.

Vous pouvez choisir le peigne :

Ce ne sont que 2 stratégies simples, il y a beaucoup plus de choses qui peuvent être faites avec Uniswap V3. Donc, pour optimiser les profits dans Uni v3 ⇒, les joueurs doivent connaître et en savoir plus lors de leur participation, en particulier les fournisseurs de liquidité.

Commandes de gamme

C'est également une fonctionnalité très intéressante dans Uniswap V3, développée à partir de la fonctionnalité de liquidité centralisée.

L'ordre de gamme est une fonctionnalité qui vous permet de fournir des liquidités avec 1 jeton, vous aidant à la fois à recevoir des frais de transaction et à faire plusieurs choses en même temps :

L'exemple suivant vous aidera à mieux le comprendre.

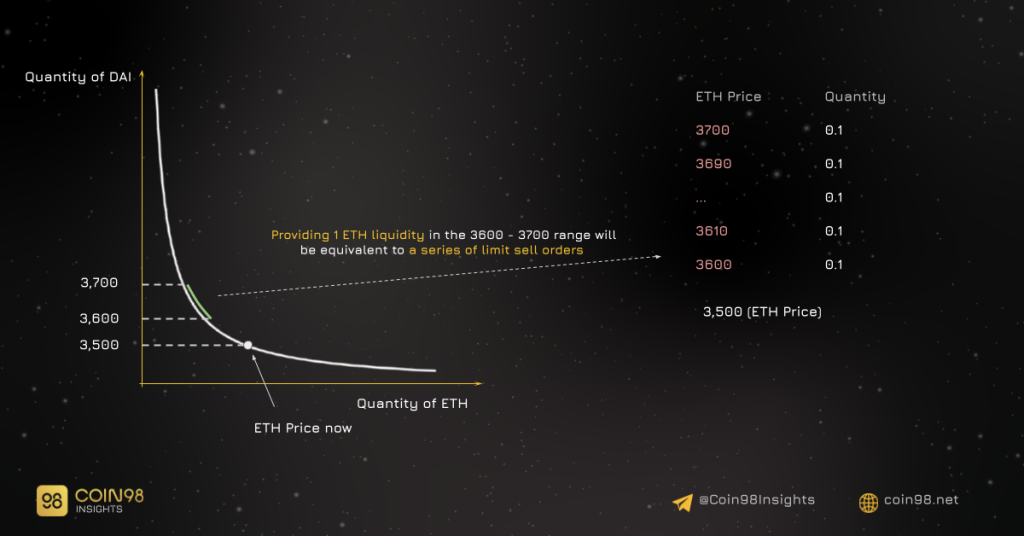

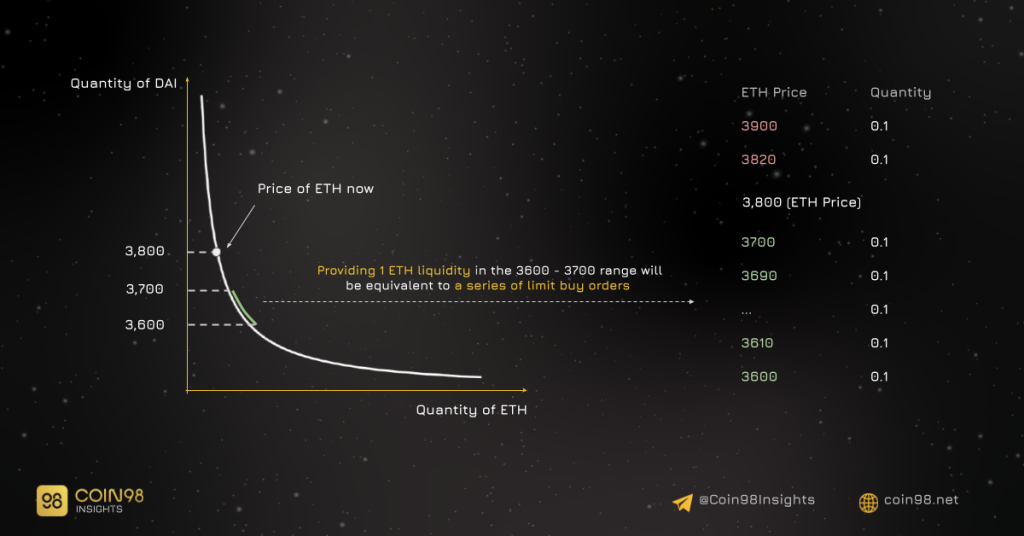

(1) Le prix actuel de l'ETH est de 3 500 $ et Alice peut choisir de fournir 1 liquidité ETH dans la fourchette de prix de 3 600 $ à 3 700 $.

Placer une telle liquidité revient au même que si Alice passait un ordre de vente à cours limité de 1 ETH à cette fourchette de prix.

Si le prix de l'ETH dépasse 3800 $, cela signifie que tous les ETH dans la fourchette de prix de 3600 $ à 3700 $ ont été échangés contre DAI ⇒ Alice a vendu ETH et a obtenu DAI.

Le prix des ETH qu'Alice vend est le prix moyen du segment de liquidité : (3700+3600)/2 = 3650$. Et bien sûr, Alice recevra également des frais de transaction pour fournir des liquidités dans cette fourchette.

Au total, avec ETH dépassant le prix de 3700 $, Alice a vendu avec succès ETH pour 3650 $ et a reçu des frais de transaction supplémentaires.

(2) Cependant, pour conclure la vente, Alice doit retirer les liquidités . Parce qu'en substance, Alice fournit toujours des liquidités dans la fourchette de prix de 3 600 $ à 3 700 $.

Et les actifs d'Alice sont désormais tous DAI, ce qui signifie qu'Alice achète des ETH dans une fourchette de prix de 3 600 à 3 700 DAI.

Et tout comme vous jouez sur les bourses CEX, si Alice veut vraiment vendre des ETH, elle n'a qu'à retirer des liquidités, et l'ordre à cours limité disparaîtra.

⇒ Alice reçoit DAI, finalise la vente d'ETH via Uniswap V3.

(3) Si le prix ne dépasse pas 3 700 $ et que le prix se situe entre 3 600 $ et 3 700 $, l'ordre d'Alice sera partiellement exécuté et, bien sûr, Alice recevra toujours les frais de transaction pour cette partie.

Commentaires sur la fonctionnalité de commande Range d'Uniswap :

À travers l'exemple ci-dessus, vous devez également avoir utilisé l'attractivité de cette fonctionnalité. Range Order permet de passer des ordres à cours limité. Vous aidant ainsi à fournir des liquidités pour recevoir des frais et à faire certaines choses telles que :

On peut dire qu'Uniswap vous permet de devenir de véritables teneurs de marché, et pas seulement des "fournisseurs de liquidité passifs comme avant". Vous pouvez absolument faire plus, à condition non seulement de fournir de l'argent et de recevoir des frais, mais cela peut être fait simultanément avec des stratégies d'investissement.

⇒ La puissance du fournisseur de liquidités dans Uniswap V3 est grande.

Frais de transaction

Les frais de transaction sont la principale source de revenus pour toutes les parties impliquées dans le protocole DEX. Par conséquent, les modifications des frais de transaction, le partage des frais entre les parties, ... affecteront grandement la Tokenomics du projet.

Pour en savoir plus sur les frais de transaction dans Uniswap V3, nous suivrons 3 étapes :

Modèle de frais de transaction dans Uniswap V2 :

Point (3) : Les frais de transaction sont divisés à 100 % par LP indirectement

En général, le modèle de frais de transaction dans Uniswap V2 est assez simple, on peut noter quelques points principaux comme suit :

Pourquoi les frais de transaction ne sont-ils pas transférés directement aux LPs mais déposés dans le Pool ?

Uniswap V2 a 2 raisons de choisir ce mécanisme :

Comment voyez-vous ce modèle de frais de transaction ? C'est assez stable, non ?

Dans Uniswap V3, ce modèle de frais de transaction aura un peu de changement et une nouvelle amélioration. Spécifiquement destiné à aider Uniswap V3 à devenir un protocole plus diversifié, adapté à davantage de cas d'approvisionnement en liquidités.

Innovations dans Uniswap V3

Il y a 4 changements dans le mécanisme de frais d'Uniswap V3 :

(1) Thay đổi thứ nhất, sẽ có tới 3 mức phí giao dịch cho anh em lựa chọn để cung cấp thanh khoản, bao gồm: 0,05%, 0.3%, 1%. Nhiều mức phí phù hợp với nhiều trường hợp cung cấp thanh khoản hơn, ví dụ:

⇒ Uniswap hướng tới việc phục vụ cho nhiều loại Pools, nhiều loại tài sản được giao dịch trên Uniswap.

(2) Thay đổi thứ 2, đó là Uniswap đã bắt đầu thu phí giao dịch, điều đó đồng nghĩa với việc LP sẽ không được hưởng 100% phí như trước. Bây giờ Uniswap sẽ thu từ 10%-25% doanh thu của các LP.

(3) Thay đổi thứ 3, bây giờ các LP không còn cung cấp đều như nhau từ 0 - vô cực như trước, mà phân hóa theo từng đoạn. Giao dịch xảy ra ở giá nào, thì phí giao dịch sẽ được chia theo tỉ lệ cho các LP token cung cấp thanh khoản trong khoảng đó.

Ví dụ, trong cặp ETH/DAI:

Nếu Alice đến Pool ETH/DAI và giao dịch với giá 3000 DAI/ETH, phí giao dịch sẽ được chia như sau:

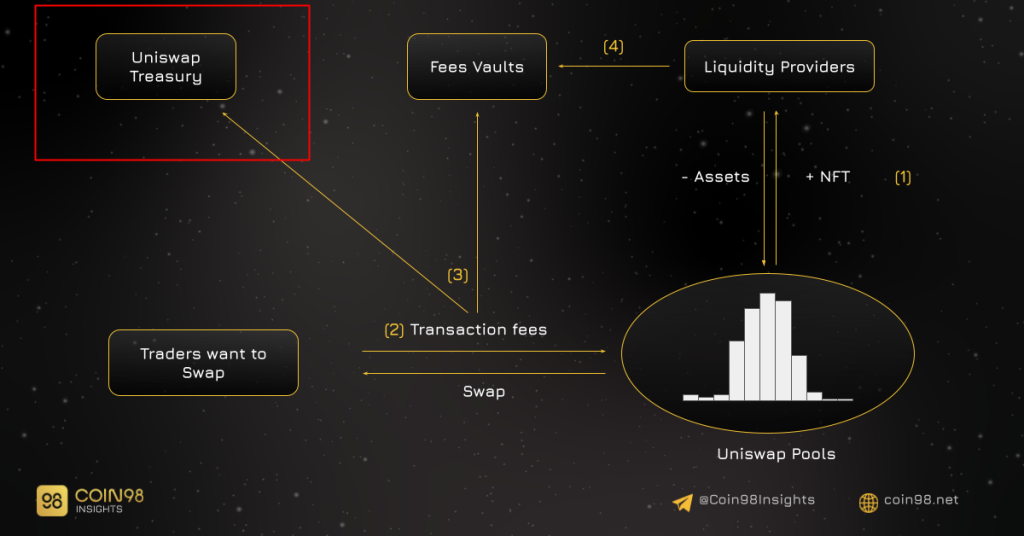

(4) Trong Uniswap V2, phí giao dịch sẽ chuyển đến Pools, thông qua đó gián tiếp chuyển đến Liquidity Provider.

Trong Uniswap V3, phí không thể chuyển đến LP như cách trên được, vì LP token bây giờ là NFT, không phải ERC 20 như trước, mà NFT là token không thể thay đổi, không có tính compound lên. Vậy nên Uniswap đã chuyển phí đến 1 Vault, LP sẽ claim phí tại đó.

Điều này có lợi và có hại như thế nào?

Đây là sự đánh đổi của Uniswap, tuy phí không được tái đầu tư, nhưng qua tính năng thanh khoản tập trung, LP cũng đã tăng mức độ hiệu quả vốn của mình lên rất nhiều lần.

Nhận xét về những thay đổi trong phí giao dịch của Uniswap V3

Tổng kết lại, với việc thay đổi từ những tính năng của Uniswap, Cơ chế phí giao dịch trên Uniswap cũng đã thay đổi nhiều.

Đa phần sự thay đổi đều mang theo hướng tích cực, giúp Uniswap trở thành 1 protocol đa dạng hơn, phù hợp với nhu cầu người dùng nhiều hơn. Đặc biệt, việc Uniswap Treasury đã bắt đầu thu phí là tín hiệu tích cực đối với các UNI-holder

Chỉ có 1 điều tiêu cực trong việc thay đổi cơ chế phí, đó là Phí giao dịch - 1 khoản phí cũng khá lớn, từ nay sẽ không được tái đầu tư. Tuy nhiên, đó là sự đánh đổi do Uniswap chọn, và mình tin các Liquidity Provider cũng hài lòng với sự đánh đổi này.

Tiếp theo, chúng ta sẽ đến với một phần khá hấp dẫn, Uniswap V3 capture cho UNI token như thế nào.

Uniswap V3 capture value cho UNI-token như thế nào?

Trong những bản cập nhật mới nhất, Uniswap V3 không nhắc quá nhiều về UNI token. Tính đến hiện tại, UNI token vẫn được sử dụng với 1 số use case tương tự trong Uniswap V2:

Tuy nhiên trong tương lai, chúng ta có thể dự phóng 1 số use case mới của như UNI token:

Nhìn lại về mô hình hoạt động của Uniswap V3, bên cạnh phần phí giao dịch được chia cho LP, Uniswap đã bắt đầu có doanh thu cho bản thân dự án, từ 10%- 25% phí giao dịch.

Phần doanh thu này có thể được Uniswap được sử dụng để:

Dù theo hướng nào thì nó cũng sẽ điều tích cực, tăng lợi ích cho các UNI-holder.

Tổng kết lại, tính đến hiện tại, Uniswap capture value cho UNI token theo 3 cách:

Trong tương lai, mình tin UNI token sẽ có nhiều use case hơn, mình sẽ quan sát và cập nhật những tin tức cho anh em trong bài viết này.

Flywheel của Uniswap

Có thể thấy, Uniswap không tập trung phát triển tokenomics của UNI, dự án không tạo thêm quá nhiều use case cho native token của mình.

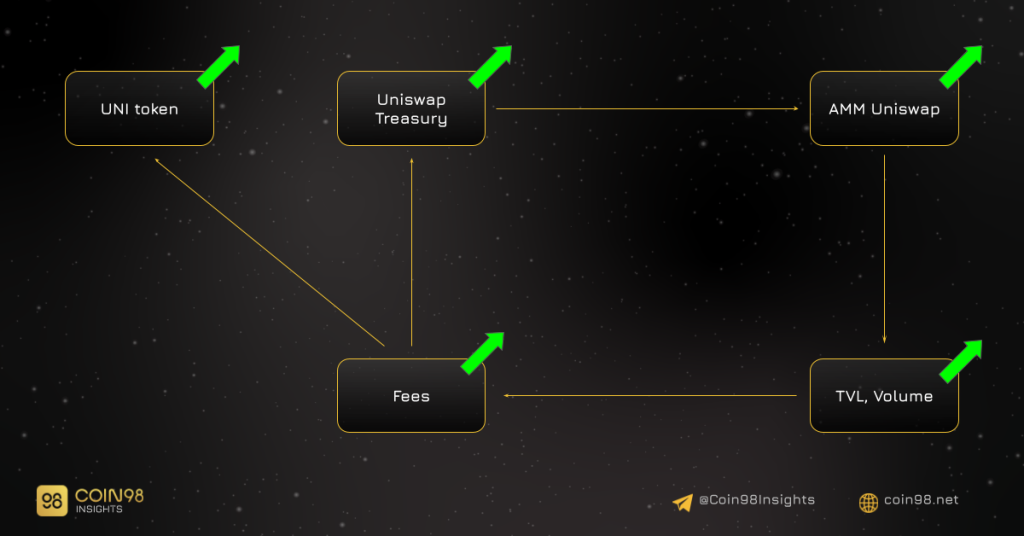

Lequel Uniswap se concentre sur le développement du produit principal est AMM Uniswap, quand AMM se développe => plus il y a de volume TVL => plus il y a de frais de transaction => UNI pourra profiter de beaucoup de frais et Uniswap aura également plus d'argent pour développer développer = > ...

C'est le volant d'inertie d'Uniswap, qui est également la stratégie par laquelle Uniswap capture de la valeur pour le jeton UNI.

Opportunités d'investissement dans Uniswap V3

Uniswap est l'un des premiers AMM et le principal AMM du marché, de nombreux projets forment des produits Uniswap ainsi que se connectent et coopèrent avec des liquidités sur Uniswap.

Ainsi, lorsque Uniswap change, tout ce qui concerne Uniswap change également, même beaucoup de gens pensent qu'Uniswap changera le jeu DeFi.

Dans cette section, je vais diviser les opportunités d'investissement avec Uniswap V3 en 2 parties : Investir sur Uniswap et Investir dans des parties liées .

Uniswap

Chúng ta sẽ có 2 cách đầu tư trên Uniswap:

Các bên liên quan

Theo mình, cơ hội đầu tư sẽ tập trung chính ở phần này.

Uniswap rất hay, tập trung giải quyết vấn đề của các Liquidity Provider, tuy nhiên nó cũng kéo theo hàng loạt sự thay đổi và kém hiệu quả. Một số sự kém hiệu quả của Uniswap V3 có thể kể đến như:

Vậy nên rất nhiều dự án đã và đang phát triển để giải quyết các vấn đề của Uniswap V3. Theo dự án Uniswap đã nói trên Twitter, hiện cộng đồng Uniswap đã và đang xây dựng cả 1 hệ sinh thái trên nền tảng Uniswap V3 để giải quyết những vấn đề này.

Khi Uniswap phát triển, các dự án này chắc chắn cũng sẽ lên theo.

1 số dự án có thể kể đến như:

Nhận xét về mô hình hoạt động của Uniswap V3 và kết luận

Nếu nhìn tổng quan mô hình kinh doanh của Uniswap V3, chúng ta sẽ thấy mô hình này cũng không khác gì nhiều so với mô hình kinh doanh ở Uniswap V2.

Uniswap V3 vẫn là 1 tiệm bánh burger với 4 thành phần tham gia:

Tuy nhiên, có rất nhiều thay đổi cơ sở hạ tầng, công nghệ bên trong đã được phát triển mà chỉ “Bên xây dựng” và “Người làm bánh” mới biết được. Đặc biệt, công nghệ này còn có giấy bản quyền 2 năm, vậy nên công thức bánh Burger của Uniswap V3 là độc nhất.

Với chiến lược kinh doanh và mô hình kinh doanh của mình, tương lai của Uniswap sẽ đặt hết vào chiếc bánh Burger đó, nếu bánh Burger chứng minh được mình thực sự ngon và thu hút khách hàng, Uniswap sẽ phát triển và độc chiếm thị trường Burger.

Tổng kết lại về mô hình hoạt động của Uniswap V3, chúng ta có thể rút ra một số ý chính sau:

Trên đây là bài phân tích chi tiết về mô hình hoạt động của Uniswap V3 - AMM đang được đánh giá số 1 thị trường hiện nay.

Anh em còn thắc mắc chỗ nào hãy comment ý kiến của anh em ở mình có thể giải đáp và bổ sung vào bài viết.

La série de modèles d'opération est une série pour vous aider à mieux comprendre le protocole 1, son fonctionnement et son potentiel de développement futur. Quelques modèles auxquels vous pouvez vous référer : Inverse Finance (INV) , Serum (SRM)

De plus, si vous souhaitez en savoir plus sur le modèle de travail de Protocol, veuillez commenter dans la section des commentaires afin que nous puissions le faire dans les prochains numéros.

Rendez-vous dans la prochaine série de modèles d'opération.

Dans cet article, Coin98 vous guidera sur la façon d

Analysez et évaluez le modèle de fonctionnement d'Uniswap V2, le modèle le plus basique pour tout AMM.

Qu'est-ce qu'une perte impermanente ? La perte impermanente est l'une des limites de DeFi et des AMM. Alors, comment ça marche et comment calculer la perte impermanente ?

Qu'est-ce que Secretswap (SEFI) ? L'article fournit toutes les informations les plus utiles sur le projet Secretswap et SEFI Token. Lisez maintenant!!

Analysez le modèle PancakeSwap à travers le mécanisme de fonctionnement de chaque produit à l'intérieur, trouvant ainsi des opportunités d'investissement avec PancakeSwap.

Analyse des meilleurs AMM sur Blockchains, qui sont les gagnants : Uniswap & SushiSwap, PancakeSwap, MDEX, Raydium.

Analysez le modèle de fonctionnement de Balancer V2 et ses avantages et inconvénients, fournissant ainsi les vues les plus intuitives sur Token BAL.

L'article vous donne les informations les plus importantes sur la prochaine mise à jour de Balancer.

IGain, la solution à la perte impermanente

Après 2 mois à compter de la première analyse, Sushi a beaucoup changé, en particulier l'introduction de Kashi et Miso. Avec les données en chaîne, voyez comment Sushi a changé !

Comparez les points forts d'Uniswap et de PancakeSwap, analysez leurs points forts et évaluez leur potentiel pour l'avenir.

L'article donne un aperçu des aspects liés aux intérêts lors de la décision de déposer des crypto-monnaies dans des pools.

En analysant le modèle d'exploitation d'AMM SushiSwap, AMM avec TVL est le TOP 3 du marché, pour connaître la direction du projet et découvrir par eux-mêmes les idées.

L'analyse des aspects du potentiel et des avantages de Bancor soulève la question de savoir si Bancor peut devenir Unicorn dans le village DEX.

Polkadex combine 2 fonctionnalités de carnet d'ordres et d'AMM, combinées à une logique d'exécution rapide, un temps de blocage de trois secondes, un support pour les bots de trading personnalisés.

Un aperçu des fonctions de l'échange MDEX et des instructions sur certaines des façons dont vous pouvez essayer d'augmenter la vitesse de négociation de l'échange.

Cet article vous montrera comment utiliser Uniswap V3 basic avec des fonctionnalités clés : Échangez, transférez et fournissez des liquidités.

Qu'est-ce qu'un AMM ? AMM est un programme informatique qui fournit activement des liquidités sur un marché ? Alors, comment fonctionne un teneur de marché automatisé ?

Guerre AMM : comparez les meilleurs DEX à travers les Blockchains pour donner un aperçu plus intuitif de chaque DEX et de l'écosystème de chaque Blockchain.

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Cet article vous guidera sur la façon d utiliser Uniswap, y compris l échange, l ajout de liquidités et la migration de liquidités d Uniswap V2 vers V3, ainsi que des mises à jour récentes et des conseils pratiques.

Dans cet article, Coin98 vous guidera sur la façon d

Mina et Polygon travailleront ensemble pour développer des produits qui augmentent l'évolutivité, la vérification améliorée et la confidentialité.

Analysez et évaluez le modèle de fonctionnement d'Uniswap V2, le modèle le plus basique pour tout AMM.

L'échange Remitano est le premier échange qui permet d'acheter et de vendre des crypto-monnaies en VND. Instructions pour s'inscrire à Remitano et acheter et vendre des Bitcoins en détail ici !

L'article vous fournira les instructions les plus complètes et les plus détaillées pour utiliser le testnet Tenderize.

L'article vous fournira le guide le plus complet et le plus détaillé sur l'utilisation de Mango Markets pour découvrir toutes les fonctionnalités de ce nouveau projet sur Solana.

Dans ce premier épisode de la série UNLOCKED, nous ajouterons une couche de sécurité supplémentaire à votre portefeuille en utilisant les paramètres de sécurité.

L'agriculture est une bonne chance pour les utilisateurs de gagner facilement de la crypto dans DeFi. Mais quelle est la bonne façon de cultiver la crypto et de rejoindre DeFi en toute sécurité ?