Comment utiliser Orca DEX : un guide étape par étape

Dans cet article, Coin98 vous guidera sur la façon d

Comparez et analysez les meilleurs AMM sur les chaînes de blocs, qui est le gagnant ?

On peut dire que DEX est l'âme de DeFi car lorsque l'écosystème se développera, cela entraînera la nécessité d'échanger des jetons de ces projets.

Donc, aujourd'hui, je vais partager avec vous un aperçu des meilleurs AMM sur différentes Blockchains et les comparer afin que vous ayez plus d'informations pour saisir les prochaines tendances du marché DeFi.

Les projets AMM que j'ai mentionnés dans cet article incluent:

Uniswap et SushiSwap sur Ethereum

Uniswap - l'un des noms pionniers dans le monde de DeFi en général et de DEX en particulier, en ce qui concerne DEX, la communauté se réfère toujours à Uniswap comme "King of AMM", pas un autre nom.

Actuellement, le premier DEX en termes de TVL est Curve Finance , et Uniswap est également suivi de près par SushiSwap en termes de TVL.

La raison pour laquelle Uniswap est toujours considéré comme le "roi de l'AMM" est qu'il a une communauté très forte. La preuve en est que lors de l'émission de jetons sur la plate-forme Ethereum, ils préfèrent toujours Uniswap.

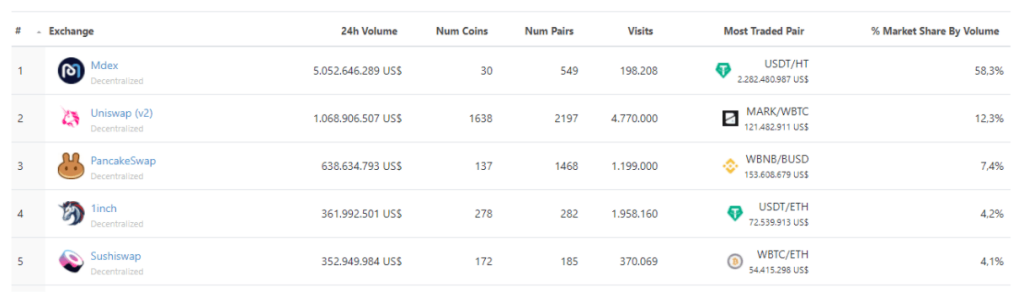

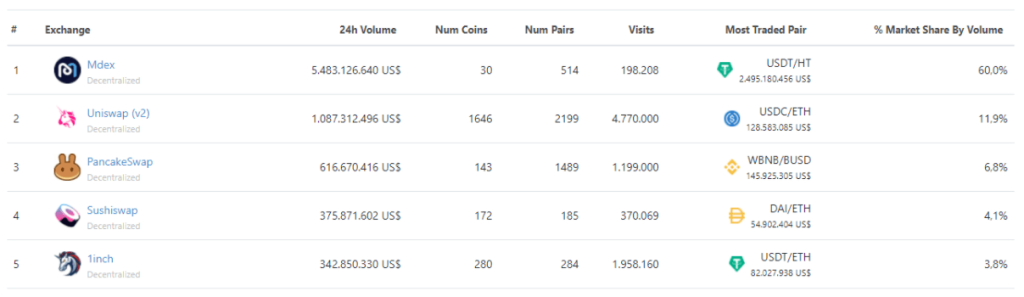

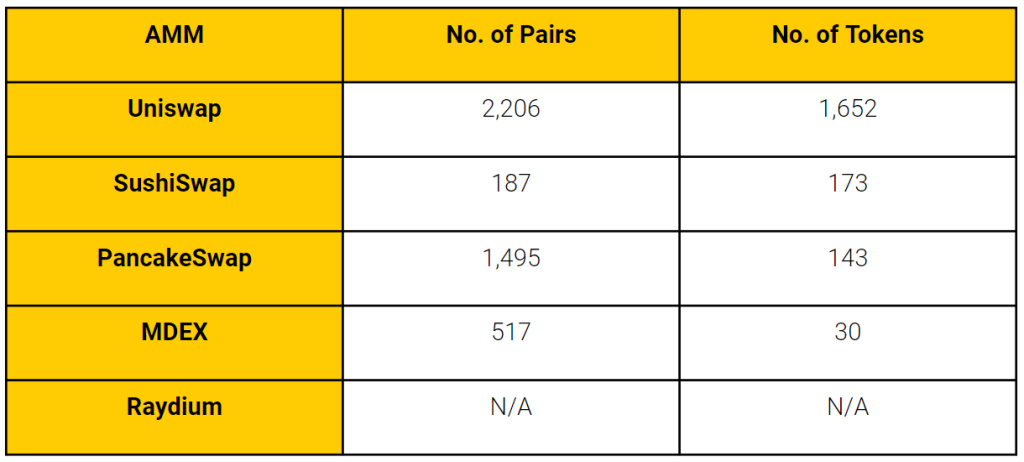

Le nombre de paires de trading sur Uniswap est très important avec 2 197 paires de trading, loin devant des concurrents tels que PancakeSwap (1 468 paires de trading), Mdex (549 paires de trading) ou 1Inch (282 paires de trading) avec des visites exceptionnelles. .

SushiSwap, un "fork" d'Uniswap , également un nom à surveiller sur Ethereum, le développeur de Sushi a d'énormes ambitions - construire un écosystème de nombreux produits révolutionnaires, contribuant à apporter un maximum d'avantages aux utilisateurs, vous pouvez vous référer ici .

Article Comprendre les sushis (Partie 2) - Qui a usurpé le trône d'Uni ? a souligné que SUSHI a un taux de croissance et un potentiel de profit élevés, mais Uniswap domine toujours et maintient sa position de leader, les deux projets ont un noyau commun mais des approches différentes et trouvent le bon marché pour leurs produits.

Avec Ethereum toujours bien accueilli par la communauté et le potentiel de l'ETH 2.0 ainsi que des solutions de mise à l'échelle sur la couche - 2 pour réduire la pression sur le réseau, pensez-vous qu'UNI et SUSHI seront les gagnants à long terme ?

PancakeSwap sur la chaîne intelligente Binance

Récemment, les frais de gaz sur le réseau Ethereum ont monté en flèche avec la congestion du réseau, rendant les transactions à faible capital presque inacceptables.

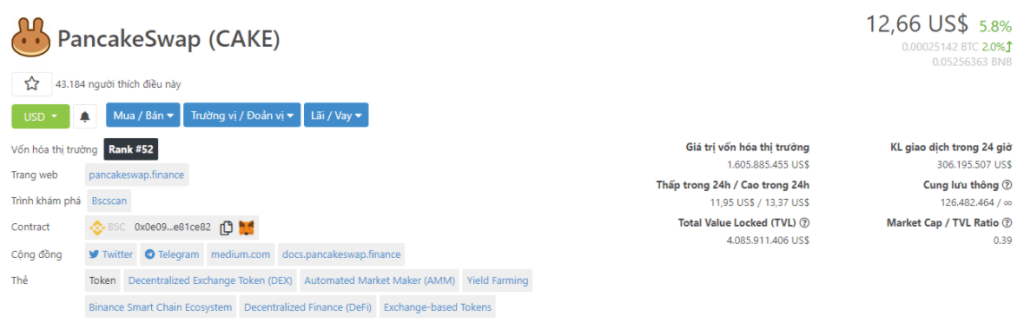

Dans ce contexte, Binance Smart Chain a été choisie par la communauté et est récemment devenue un nom brûlant, le jeton natif sur le réseau BEP-20 a été multiplié par 7 à 8 depuis le prix de 30 $ et le projet The standout AMM on Binance Smart Chain est PancakeSwap dont le jeton CAKE a été multiplié par près de 100 depuis le creux.

En comparant certains paramètres de base, nous pouvons voir pourquoi PancakeSwap a été si chaud récemment, la valeur totale verrouillée de PancakeSwap est actuellement de 4,1 milliards de dollars, ce qui est proche de 4,2 milliards de dollars chez Uniswap.

En outre, la valorisation de CAKE est toujours considérée comme attrayante car le ratio capitalisation boursière / TVL n'est que de 0,39 et l'indice Uniswap est de 1,85 avec une offre en circulation et d'environ 6 avec une valorisation entièrement diluée.

De plus, Binance est actuellement la bourse avec le plus grand volume de trading du marché avec un fort soutien pour Binance Smart Chain, donc PancakeSwap - le plus grand AMM sur Binance Smart Chain aura un grand nombre d'utilisateurs de Binance Exchange.

PancakeSwap et Binance Smart Chain sont les noms qui ont fait fureur ces derniers temps, promettant d'être un sérieux concurrent à Uniswap, SushiSwap et AMMs sur les Blockchains tandis qu'Ethereum achève le développement de l'ETH 2.0 ainsi que des solutions de Layer 2 largement utilisées.

MDEX sur Hecochain

MDEX de Huobi Eco Chain est un tout nouveau nom sur le marché, bien qu'il ne soit sorti que depuis plus d'un mois, MDEX a réalisé des réalisations impressionnantes, devenant une menace potentielle pour les deux géants Uniswap et PancakeSwap :

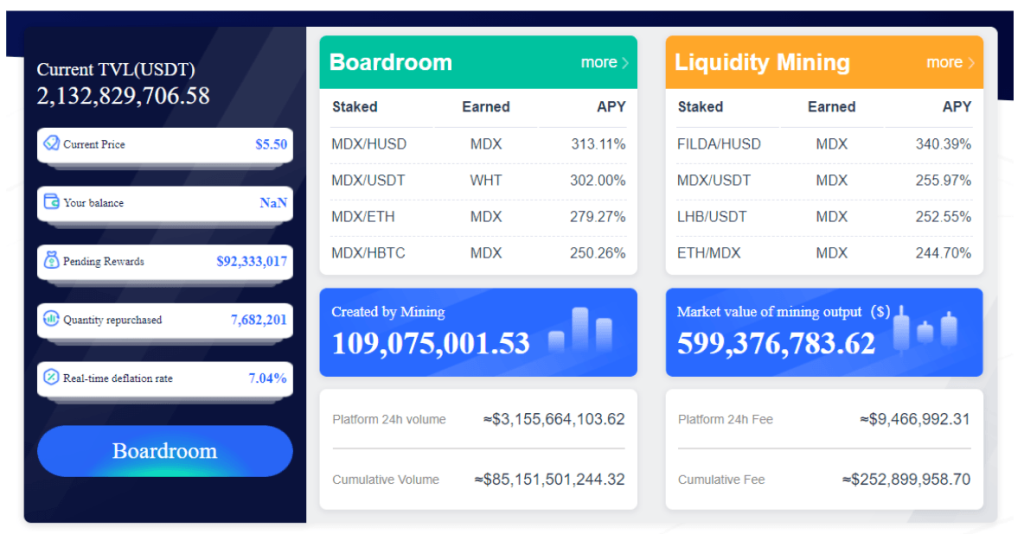

Bien qu'il n'ait été lancé que depuis plus d'un mois, le volume de transactions 24 heures sur 24 de Mdex atteint actuellement 5,5 milliards de dollars, soit 5,5 fois plus qu'Uniswap, TVL atteint actuellement plus de 2,1 milliards de dollars.

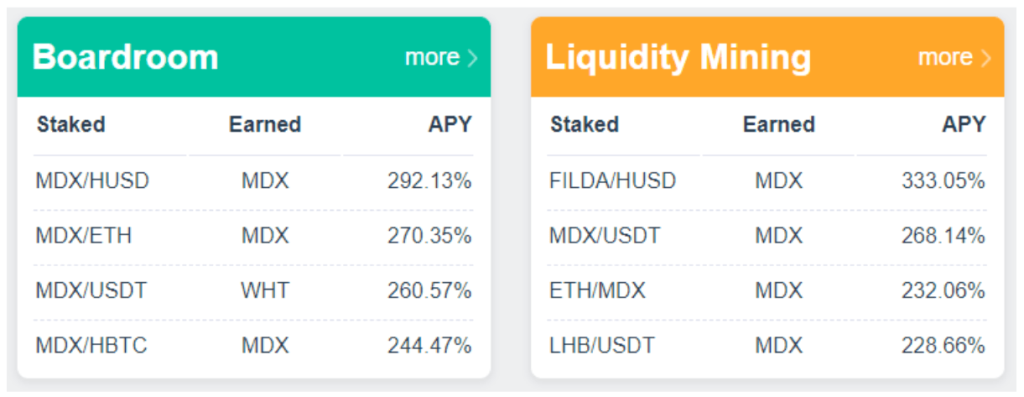

Le niveau APY lors de la participation à Liquidity Mining atteint plus de 300% et le programme Trading Mining, récompensant les jetons $MDX a attiré un grand nombre d'utilisateurs, on peut dire que le développement initial de la plateforme de Mdex a été assez réussi quand il a reçu bonne image de marque et chiffres impressionnants.

Raydium sur Solana

Solana est célèbre pour sa vitesse de transaction rapide proche de la vitesse de traitement des transactions de PayPal, accompagnée de frais de transaction de près de 0 $, Raydium est un AMM de premier plan sur Solana, mais le projet n'est sorti que depuis moins de 2 semaines, le les chiffres obtenus ne sont pas impressionnants, TVL n'atteignant que plus de 30 millions USD.

Le potentiel de RAY et Solana à l'avenir est énorme grâce à l'avantage de la technologie.

Les frais de transaction de Binance Smart Chain sont assez bon marché à environ 0,1 $ lorsque PancakeSwap et BSC ne sont pas des noms chauds, mais lorsque le volume de négociation augmente, les frais de transaction sur la chaîne Binance Smart sont passés à 1 $ - 2 $ à un moment donné et la vitesse de transaction. est aussi lent.

La chaîne Huobi Eco est susceptible de faire face à la même situation lorsque l'argent affluera en raison de sa construction conjointe sur le serveur EVM d'Ethereum, de sorte que Solana et Raydium auront un avantage à long terme en termes de technologie.

Cependant, Raydium et Solana ont encore des limitations telles que :

Raydium et Solana ont actuellement encore beaucoup de travail à faire pour se développer et conquérir des parts de marché sur le marché DeFi.

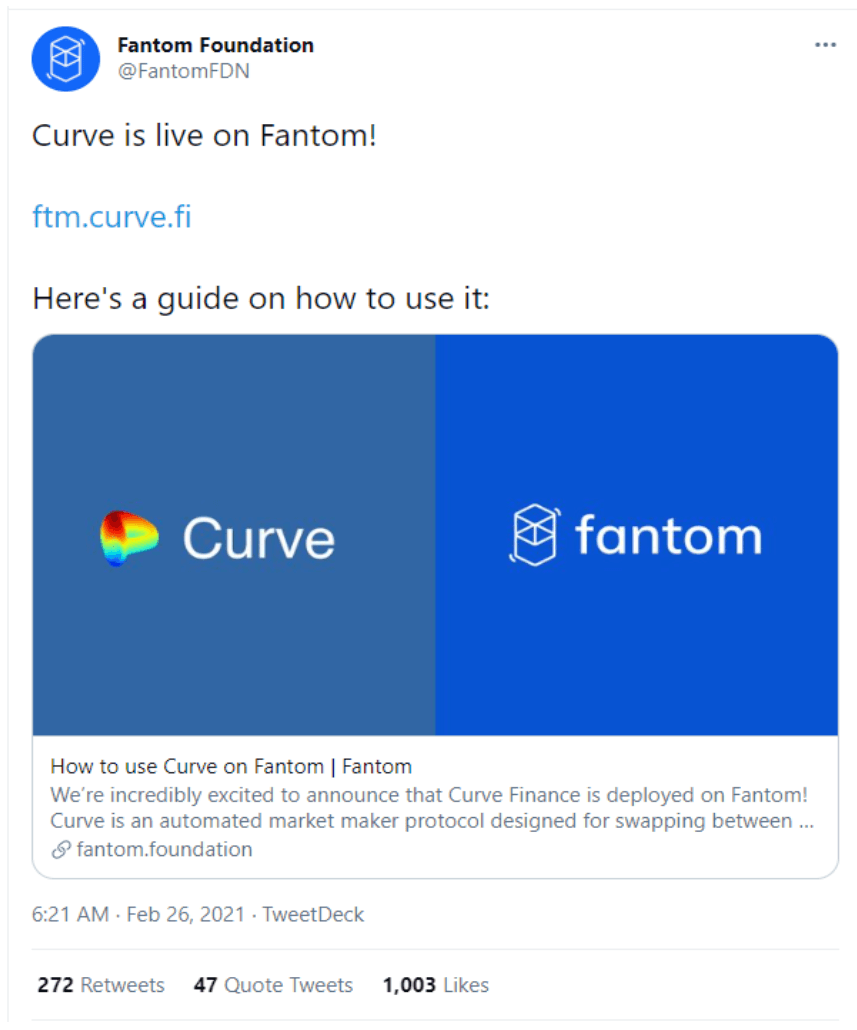

Autre plate-forme

En plus des 4 plates-formes ci-dessus, actuellement d'autres Blockchains ont encore beaucoup de choses à explorer à l'avenir telles que NEAR, TomoChain ou Fantom récemment avec Curve Finance - AMM atteignant le top 1 TVL sur Ethereum a fait son premier pas sur Ethereum Fantôme .

En plus des 5 noms ci-dessus, à mon avis, ce sont les plateformes que vous devriez suivre de près pour saisir la tendance le plus tôt possible.

Comparez les AMM en cours grâce à l'efficacité du capital et aux rendements des fournisseurs de liquidités

Ratio d'utilisation du capital

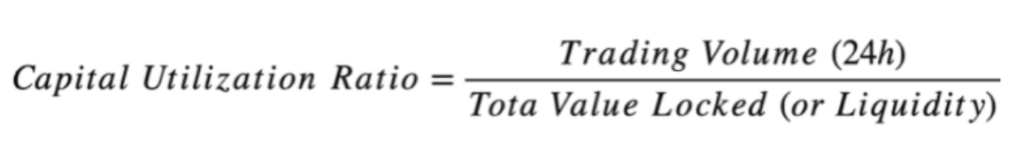

L'utilisation efficace du capital est un facteur important sur le marché financier en général et la cryptographie en particulier, où l'efficacité du capital est faible, cela signifie que la structure du portefeuille d'actifs n'est pas optimisée pour le profit. . L'efficacité du capital est régulée par la relation entre le volume des transactions et la liquidité du marché.

L'efficacité de l'utilisation du capital sur AMM est calculée par la formule :

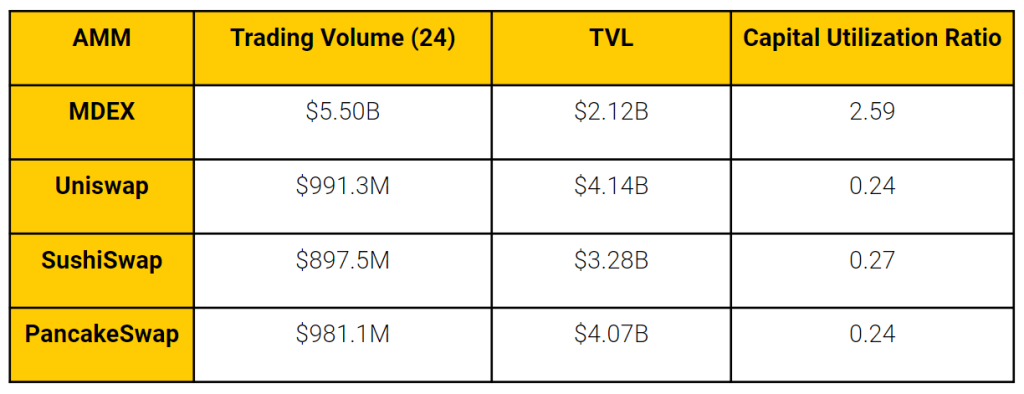

Tableau récapitulatif du ratio d'utilisation du capital des AMM :

Les données montrent que MDEX a l'efficacité du capital la plus élevée, PancakeSwap, Uniswap et SushiSwap ont une efficacité du capital presque équivalente.

Le fait que MDEX ait une efficacité du capital aussi élevée est dû au fait que le programme Trading Mining de MDEX a attiré une augmentation soudaine du volume des transactions, ce qui peut faire grimper fortement l'indice à court terme, mais à moyen terme, il faut considérer Que les Dapps développées sur Hecochain attirent ou non les utilisateurs.

PancakeSwap a un ratio d'utilisation du capital qui est proche des 2 meilleurs AMM sur ERC-20, tandis que l'indice de capitalisation boursière/TVL n'est que la moitié de SUSHI et ⅕ d'UNI, il y a encore de la place pour une très grande croissance de CAKE.

Le fait qu'Uniswap, SushiSwap et PancakeSwap aient des mesures d'efficacité du capital similaires vous montre l'une des raisons pour lesquelles Trend BSC a été si chaud ces derniers temps.

L'efficacité du capital est également affectée par le nombre de jetons émis sur les AMM .

Uniswap reste l'AMM le plus influent de la communauté DeFi, avec No. de paires et non. de Tokens est le plus élevé parmi les 5 AMM en circulation.

La deuxième place appartient à PancakeSwap avec No. of Pairs est assez grand, ce qui a prouvé sa chaleur ces derniers temps.

En troisième place se trouve MDEX, bien qu'il ait le No. des jetons est petit mais sera très probablement la prochaine tendance après BSC si non. de jetons augmente à mesure que le volume des transactions sur MDEX atteint le top 1 parmi les DEX sur le marché.

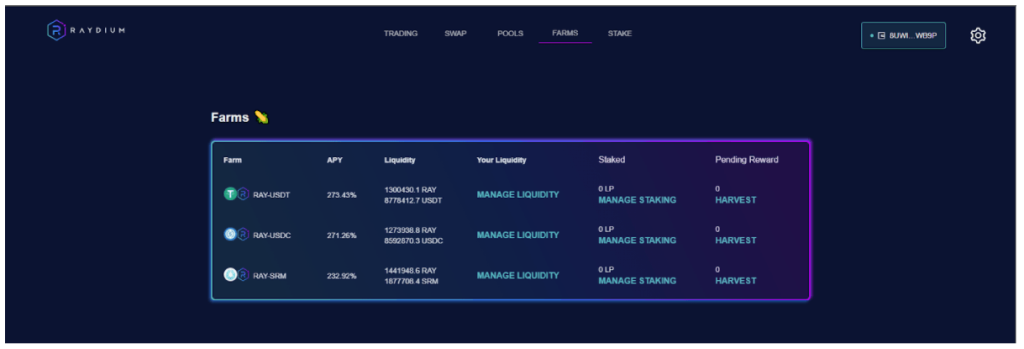

Actuellement, Raydium vient d'être lancé, il n'y a donc qu'un pool de liquidités pour 3 paires de jetons, mais Raydium a à la fois des fonctionnalités Swap et Order Book et se connecte directement au Order Book of Serum DEX, donc même s'il a un TVL au plus bas, mais grâce à la fonctionnalité Order Book, le potentiel de croissance de Raydium ne dépend pas entièrement de TVL.

Rendements des fournisseurs de liquidité

Les rendements des fournisseurs de liquidités sont un facteur important sur les marchés financiers en général et sur les DEX en particulier. Vous imaginez simplement les fournisseurs de liquidités comme les créateurs du jeu, les avantages qu'ils reçoivent sont la raison la plus importante pour eux de continuer à rester et à maintenir le jeu pour vous.

Sur les marchés financiers traditionnels, les capitaux passent de faibles rendements à des rendements plus élevés, ce qui semble être le cas avec DeFi.

Uniswap a actuellement un TAEG moyen pondéré à 2,991 % (selon les données recueillies sur Liquidityfolio.com ), le TAEG moyen pondéré des 10 pools les plus liquides sur Uniswap est de 12,97 % et dans les 10 pools de liquidités les plus importants. Uniswap, le pool ETH-USDC a un APR d'environ 52%.

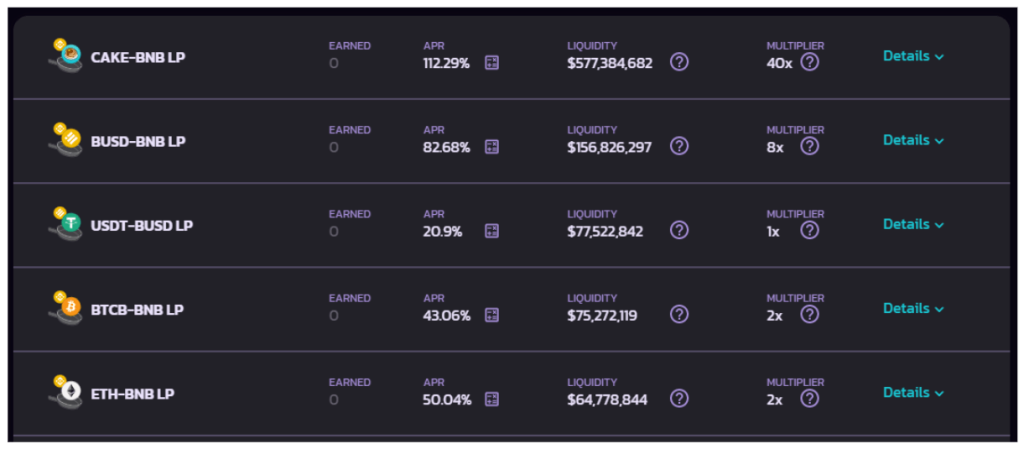

Sur Pancakeswap, l'APR moyen pondéré des 10 pools de liquidités les plus élevés a atteint 86%, ce qui est bien supérieur aux 52% des pools ETH-USDC sur Uniswap, et PancakeSwap permet également l'agriculture à effet de levier, de sorte que l'APR reçu peut être bien supérieur à ce.

Sur MDEX et Raydium , le chiffre APR est beaucoup plus élevé lorsque les fournisseurs de liquidité des principaux pools de liquidité de la plateforme se maintiennent toujours à 200 %, voire jusqu'à plus de 300 %.

Les principaux pools de liquidités sur MDEX atteignent toujours plus de 200% APR.

Les chiffres sur Raydium sont similaires :

Ainsi, grâce à l'analyse des rendements des fournisseurs de liquidités et de l'efficacité du capital, il est clair pourquoi le flux de trésorerie a tendance à passer d'Uniswap à d'autres plateformes, notamment PancakeSwap.

L'analyse montre que bien que le niveau des rendements des fournisseurs de liquidités sur Raydium et MDEX soit plus élevé, PancakeSwap a un avantage concurrentiel dans la mesure où les Dapps se développent beaucoup sur BSC couplé à l'agriculture à effet de levier qui a fait de PancakeSwap un nom chaud dans le passé. Le marché de la cryptographie est en croissance constante, Trend BSC continuera probablement pendant un certain temps.

Avec MDEX et Raydium, la solution pour concurrencer PancakeSwap est de renforcer la coopération avec des projets pour compléter l'écosystème DeFi, actuellement le projet Oxygen sur le Yield Farming, Lending & Borrowing promet d'apporter Solana et Raydium mais de nouvelles opportunités de croissance.

sommaire

Dans le contexte de frais de transaction très élevés sur Ethereum et de vitesses de transaction lentes, les AMM sur d'autres Blockchains sont apparus comme des poids lourds ETH à court terme.

À mon avis personnel, au moment où Ethereum achèvera ETH 2.0 avec les solutions de couche 2 qui ne sont pas encore largement utilisées, ce sera un moment d'or pour que d'autres AMM Blockchain augmentent.

Cependant, en l'absence de projet "Ethereum Killer" remplissant encore avec succès son objectif, je pense que la victoire ultime appartiendra aux AMM sur Ethereum.

J'espère que l'article vous a fourni des informations utiles sur les AMM, pensez-vous après Binance Smart Chain, quelle Blockchain ainsi qu'AMM sera le prochain nom tendance, veuillez commenter ci-dessous pour nous rejoindre, échanger et discuter

Remarque : Les données de calcul ou de statistiques sont toutes tirées du moment de la rédaction, soit le 4 mars 2021, de sorte que les données de lecture réelles et les données contenues dans l'article peuvent être différentes.

Dans cet article, Coin98 vous guidera sur la façon d

Analysez et évaluez le modèle de fonctionnement d'Uniswap V2, le modèle le plus basique pour tout AMM.

Qu'est-ce qu'une perte impermanente ? La perte impermanente est l'une des limites de DeFi et des AMM. Alors, comment ça marche et comment calculer la perte impermanente ?

Qu'est-ce que Secretswap (SEFI) ? L'article fournit toutes les informations les plus utiles sur le projet Secretswap et SEFI Token. Lisez maintenant!!

Analysez le modèle PancakeSwap à travers le mécanisme de fonctionnement de chaque produit à l'intérieur, trouvant ainsi des opportunités d'investissement avec PancakeSwap.

Analysez le modèle de fonctionnement de Balancer V2 et ses avantages et inconvénients, fournissant ainsi les vues les plus intuitives sur Token BAL.

L'article vous donne les informations les plus importantes sur la prochaine mise à jour de Balancer.

IGain, la solution à la perte impermanente

Après 2 mois à compter de la première analyse, Sushi a beaucoup changé, en particulier l'introduction de Kashi et Miso. Avec les données en chaîne, voyez comment Sushi a changé !

Comparez les points forts d'Uniswap et de PancakeSwap, analysez leurs points forts et évaluez leur potentiel pour l'avenir.

L'article donne un aperçu des aspects liés aux intérêts lors de la décision de déposer des crypto-monnaies dans des pools.

En analysant le modèle d'exploitation d'AMM SushiSwap, AMM avec TVL est le TOP 3 du marché, pour connaître la direction du projet et découvrir par eux-mêmes les idées.

L'analyse des aspects du potentiel et des avantages de Bancor soulève la question de savoir si Bancor peut devenir Unicorn dans le village DEX.

Polkadex combine 2 fonctionnalités de carnet d'ordres et d'AMM, combinées à une logique d'exécution rapide, un temps de blocage de trois secondes, un support pour les bots de trading personnalisés.

Un aperçu des fonctions de l'échange MDEX et des instructions sur certaines des façons dont vous pouvez essayer d'augmenter la vitesse de négociation de l'échange.

Cet article vous montrera comment utiliser Uniswap V3 basic avec des fonctionnalités clés : Échangez, transférez et fournissez des liquidités.

Qu'est-ce qu'un AMM ? AMM est un programme informatique qui fournit activement des liquidités sur un marché ? Alors, comment fonctionne un teneur de marché automatisé ?

Analysons le modèle de fonctionnement d'Uniswap V3 pour voir quelles nouvelles fonctionnalités et opportunités investir dans Uniswap V3 !

Guerre AMM : comparez les meilleurs DEX à travers les Blockchains pour donner un aperçu plus intuitif de chaque DEX et de l'écosystème de chaque Blockchain.

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Cet article vous guidera sur la façon d utiliser Uniswap, y compris l échange, l ajout de liquidités et la migration de liquidités d Uniswap V2 vers V3, ainsi que des mises à jour récentes et des conseils pratiques.

Dans cet article, Coin98 vous guidera sur la façon d

Mina et Polygon travailleront ensemble pour développer des produits qui augmentent l'évolutivité, la vérification améliorée et la confidentialité.

Analysez et évaluez le modèle de fonctionnement d'Uniswap V2, le modèle le plus basique pour tout AMM.

L'échange Remitano est le premier échange qui permet d'acheter et de vendre des crypto-monnaies en VND. Instructions pour s'inscrire à Remitano et acheter et vendre des Bitcoins en détail ici !

L'article vous fournira les instructions les plus complètes et les plus détaillées pour utiliser le testnet Tenderize.

L'article vous fournira le guide le plus complet et le plus détaillé sur l'utilisation de Mango Markets pour découvrir toutes les fonctionnalités de ce nouveau projet sur Solana.

Dans ce premier épisode de la série UNLOCKED, nous ajouterons une couche de sécurité supplémentaire à votre portefeuille en utilisant les paramètres de sécurité.

L'agriculture est une bonne chance pour les utilisateurs de gagner facilement de la crypto dans DeFi. Mais quelle est la bonne façon de cultiver la crypto et de rejoindre DeFi en toute sécurité ?