Analyse des Betriebsmodells Uniswap V2 (UNI) – Die Grundlage von AMM

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Automated Market Maker (AMM) ist ein Computerprogramm, das aktiv Liquidität in einem Markt bereitstellt, indem es automatisch Vermögenswerte gemäß vorher festgelegten Regeln kauft und verkauft. Diese Art von Market Maker verwendet Algorithmen, um Preise festzulegen und Trades auf der Grundlage von Angebot und Nachfrage der von ihnen gehandelten Vermögenswerte auszuführen.

Automated Market Maker (AMM) gibt es schon seit einiger Zeit, und viele Menschen sind sich seines Potenzials immer noch nicht bewusst. Um das Konzept von AMM vollständig zu verstehen, müssen wir zunächst verstehen, was ein Market Maker ist. In diesem Artikel tauchen wir tief in die Welt von AMM ein, um Ihnen alles zu erklären, was Sie darüber wissen müssen.

Was ist ein AMM (Automated Market Maker)?

Ein AMM (Automated Market Maker) ist ein Computerprogramm, das aktiv Liquidität auf einem Markt bereitstellt, indem es automatisch Vermögenswerte gemäß vorher festgelegten Regeln kauft und verkauft. Diese Art von Market Maker verwendet Algorithmen, um Preise festzulegen und Trades auf der Grundlage von Angebot und Nachfrage der von ihnen gehandelten Vermögenswerte auszuführen.

Was ist ein AMM (Automated Market Maker)?

Automatisierte Market Maker werden häufig in elektronischen Handelsplattformen wie Börsen eingesetzt, um Liquidität bereitzustellen und sicherzustellen, dass die Preise nicht zu volatil werden. Sie werden auch in Kryptowährungsbörsen verwendet, um Liquidität für digitale Assets bereitzustellen. AMMs tragen dazu bei sicherzustellen, dass Käufer und Verkäufer immer Kontrahenten für ihre Geschäfte finden können.

AMM wird seit vielen Jahren auf traditionellen Finanzmärkten eingesetzt, wurde aber erst kürzlich auf Kryptowährungsmärkte angewendet. AMM ist für Börsen und Händler attraktiv, da es die Notwendigkeit eines zentralisierten Orderbuchs überflüssig macht. Dies bedeutet, dass keine Drittpartei für den Abgleich von Käufern und Verkäufern erforderlich ist, was Kosten sparen und die Effizienz steigern kann.

Zu den Kryptowährungsbörsen, die AMM verwenden, gehören Uniswap, 1inch, Pancakeswap, … Diese Börsen haben seit der Einführung von AMM alle ein erhebliches Wachstum des Handelsvolumens und der Liquidität verzeichnet.

Wie funktioniert AMM?

AMM verwendet Algorithmen, um Preise festzulegen und Trades auszuführen

AMMs verwenden Algorithmen, um Preise festzulegen und Trades auszuführen. Diese Algorithmen berücksichtigen Angebot und Nachfrage der Vermögenswerte auf dem Markt sowie die Preise anderer Vermögenswerte. AMMs verwenden diese Informationen, um Preise festzulegen, die sowohl für Käufer als auch für Verkäufer fair sind.

AMMs können für den Handel mit einer Vielzahl von Vermögenswerten verwendet werden, darunter Aktien, Anleihen, Rohstoffe und Kryptowährungen.

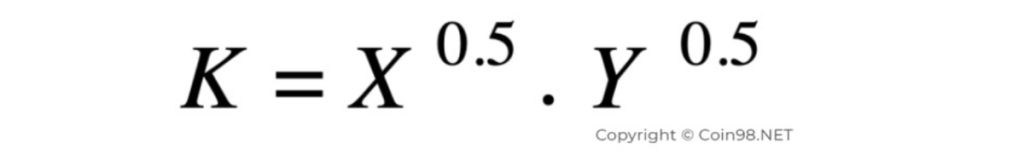

Automatisierte Market-Maker-Formel

Insgesamt ist AMM ein sehr einfaches Modell. Es gibt einen konstanten Wert, der mit 2 verschiedenen Token in einem dezentralen Austausch verbunden ist .

AMM-Formel

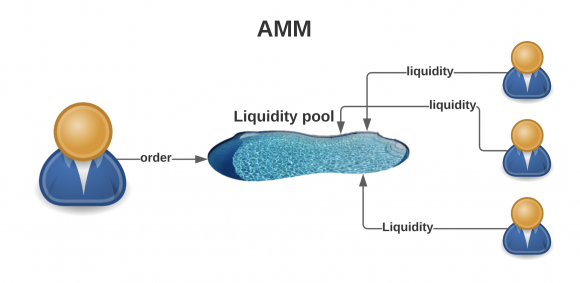

Wenn jemand einen dieser 2 Token kaufen oder verkaufen möchte, tut er dies über die Pools, die das AMM hat.

Diese Pools enthalten beide Token und sind immer gleich im Wert. Das Orakel bestimmt die Menge jedes Tokens in jedem Pool. Wenn jemand kaufen oder verkaufen möchte, gibt er an, wie viel von jedem Token er haben möchte, und der Handel wird automatisch ausgeführt.

Wenn jemand einen Token kaufen möchte, sendet er seine Token an den Pool, der den anderen Token enthält. Der AMM wird dann eine gleiche Menge beider Token aus dem Pool nehmen und sie der Person geben, die sie kaufen wollte. Wenn jemand einen Token verkaufen möchte, sendet er seine Token an den Pool, der denselben Token enthält. Der AMM wird dann eine gleiche Menge beider Token aus dem Pool nehmen und sie der Person geben, die sie verkaufen wollte.

Das Wichtigste, woran Sie denken sollten, ist, dass der Wert jedes Pools immer gleich ist. Wenn also jemand einen Token kauft, sinkt der Wert des Pools, von dem er gekauft hat, und der Wert des Pools, an den er verkauft hat, steigt. Aber insgesamt bleibt der Wert beider Pools gleich.

Das Orakel aktualisiert ständig die Preise jedes Tokens in jedem Pool, so dass sie immer gleich sind. Das bedeutet, dass wenn der Preis eines Tokens steigt, der Preis des anderen Tokens im Pool sinkt, sodass der Gesamtwert des Pools gleich bleibt.

Unterschied zwischen Automated Market Maker und Orderbuch

Wenn es um den Handel mit Kryptowährungen geht, gibt es zwei Haupttypen von Börsen: solche, die Orderbücher verwenden, und solche, die AMMs (Automated Market Maker) verwenden. Beide haben ihre eigenen Vor- und Nachteile, daher ist es wichtig, den Unterschied zu verstehen, bevor Sie sich für eine Börse entscheiden.

Orderbuchbörsen sind die traditionellere Art der Börse, bei der Käufer und Verkäufer Aufträge erteilen, die dann von der Börse zusammengeführt werden. Diese Art der Börse ist in der Regel besser für Händler geeignet, die genau wissen, wonach sie suchen, da sie den Preis angeben können, den sie zu zahlen oder zu akzeptieren bereit sind. Orderbuchbörsen können jedoch von großen Händlern manipuliert werden, die als „Wale“ bekannt sind und die Märkte bewegen können, indem sie große Orders platzieren.

AMM-Börsen hingegen verwenden Algorithmen, um Käufer und Verkäufer automatisch zusammenzubringen. Diese Art des Umtauschs ist eher für diejenigen geeignet, die nur eine bestimmte Kryptowährung kaufen oder verkaufen möchten, da sie sich keine Gedanken darüber machen müssen, eine passende Order zu finden. AMM-Börsen können jedoch oft höhere Gebühren erheben als Orderbuchbörsen, da sie von der Spanne zwischen Kauf- und Verkaufspreis profitieren müssen.

Welche Art von Austausch ist also besser? Es hängt wirklich von Ihrem Handelsstil ab und danach, wonach Sie suchen. Wenn Sie ein erfahrener Trader sind, der genau weiß, was Sie wollen, dann ist ein Orderbuchtausch vielleicht besser für Sie. Wenn Sie jedoch neu im Handel sind oder einfach nur eine bestimmte Kryptowährung kaufen oder verkaufen möchten, ist eine AMM-Börse möglicherweise die bessere Wahl.

Verstehen Sie AMM (Automated Market Maker)?

Liquiditätspools werden häufig in Kryptowährung verwendet, um Händlern die Möglichkeit zu geben, große Mengen digitaler Vermögenswerte schnell und einfach zu kaufen oder zu verkaufen. Es gibt jedoch mehrere Nachteile und Vorteile bei der Verwendung von Liquiditätspools, die Händler kennen sollten, bevor sie sie verwenden.

Vorteile von AMMs

Hier sind einige Vorteile der Verwendung von AMMs:

Risiken von AMMs

Welche Risiken bestehen bei der Verwendung von AMM? Mit der Verwendung von AMMs sind einige Risiken verbunden:

Insgesamt sind automatisierte Market Maker ein nützliches Instrument, um Liquidität und Stabilität in den Märkten bereitzustellen. Es gibt jedoch einige Risiken, die mit ihrer Verwendung verbunden sind. Diese Risiken sollten berücksichtigt werden, bevor in Vermögenswerte investiert wird, die von AMMs gehandelt werden.

Was ist der AMM-Liquiditätspool?

Liquiditätspool ist eine Sammlung von Vermögenswerten, die Benutzer kaufen und verkaufen können

Liquidität bezieht sich darauf, wie schnell ein Vermögenswert auf dem Markt gekauft oder verkauft werden kann, ohne den Preis des Vermögenswerts zu beeinflussen. Ein Liquiditätspool ist eine Sammlung von Vermögenswerten, die leicht in Bargeld umgewandelt werden können.

In der Welt der Kryptowährungen ist ein Liquiditätspool eine Gruppe digitaler Vermögenswerte, die gegen andere Kryptowährungen oder Fiat-Währungen gehandelt werden können. Liquiditätspools bieten Anlegern die Möglichkeit, Kryptowährungen zu kaufen und zu verkaufen, ohne eine zentralisierte Börse durchlaufen zu müssen.

Liquiditätspools werden oft von großen Kryptowährungsbörsen erstellt, um ihren Benutzern mehr Optionen für den Handel zu bieten. Diese Pools können auch von Gruppen von Investoren erstellt werden, die einen bestimmten digitalen Vermögenswert handeln möchten.

Die Größe eines Liquiditätspools kann variieren. Einige verfügen möglicherweise nur über digitale Vermögenswerte im Wert von wenigen Millionen Dollar, während andere über Milliarden verfügen.

Anleger, die eine bestimmte Kryptowährung handeln möchten, sollten prüfen, ob es einen Liquiditätspool für diese Währung gibt. Dies kann ihnen mehr Optionen für den Handel bieten und ihnen helfen, den besten Preis für ihre Trades zu erzielen.

Es gibt einige Variationen von Liquiditätspools auf dem Markt, die kurz erläutert werden.

Fed-Preisreserven

Einige Kryptowährungen verwenden einen Liquiditätspool, um den Preis ihrer Münze zu stabilisieren. Dies ist besonders wichtig für Coins, die keine zentrale Autorität haben, wie Bitcoin . Die Fed-Preisreserven im Liquiditätspool werden verwendet, um den Wert des Coins zu erhalten und stabil zu halten.

Wenn der Preis der Münze zu fallen beginnt, können die Reserven verwendet werden, um Münzen aufzukaufen und den Preis zu stützen. Wenn der Preis zu schnell zu steigen beginnt, können die Reserven in ähnlicher Weise verwendet werden, um einige der Coins zu verkaufen und den Preis wieder zu senken. Dieses System trägt dazu bei, den Wert der Münze stabiler zu halten und macht sie weniger volatil.

Automatisierte Preisreserven

Automatisierte Preisreserven im Liquiditätspool sind eine Art Versicherung gegen Wertschwankungen im Kryptowährungsmarkt. Indem Sie Coins in Reserve halten, können Sie sicher sein, dass ihr Wert nicht auf Null sinkt, egal wie niedrig der Gesamtmarktwert von Kryptowährungen fällt. Dies macht sie zu einem wesentlichen Bestandteil des Portfolios eines jeden ernsthaften Anlegers und zu einer großartigen Möglichkeit, sich vor dem finanziellen Ruin zu schützen.

Wenn Sie darüber nachdenken, in Kryptowährungen zu investieren, dann sollten Sie unbedingt in Betracht ziehen, automatisierte Preisreserven in Ihrem Liquiditätspool zu verwenden. Sie bieten ein wertvolles Sicherheitsnetz, das Ihre Münzen in Zeiten von Marktturbulenzen sicher aufbewahren kann und dafür sorgt, dass Sie immer Zugriff auf Ihr Geld haben.

Brückenreserven

Brückenreserven sind eine Art Kryptowährungsreserve, die verwendet wird, um Liquidität für einen Brückenpool bereitzustellen. Bridge-Reserven werden in der Regel auf einem Treuhandkonto oder einer anderen Art von Treuhandkonto gehalten und dienen zur Deckung der Coins, die in den Pool eingezahlt werden. Der Zweck des Haltens dieser Reserven besteht darin, sicherzustellen, dass immer genügend Liquidität im Pool vorhanden ist, um Abhebungen zu decken, und um die Benutzer des Pools im Falle eines plötzlichen Wertverlusts der zugrunde liegenden Vermögenswerte zu schützen.

Überbrückungsreserven können verwendet werden, um eine Vielzahl unterschiedlicher Arten von Risiken abzudecken, darunter Marktrisiko, Kreditrisiko und operationelles Risiko. Im Allgemeinen gilt: Je volatiler die Anlageklasse, desto höher die Anzahl der Überbrückungsreserven, die gehalten werden sollten. Zum Beispiel von Reserven, die gehalten werden sollten. Wenn sich ein Pool beispielsweise auf volatile Vermögenswerte wie Bitcoin konzentriert, würde er wahrscheinlich einen höheren Prozentsatz seines Vermögens in Reserve halten als ein Pool, der in stabilere Vermögenswerte wie Stablecoins investiert .

Beliebte automatisierte Market Maker-Plattformen

Uniswap ist die größte dezentrale Börse, die auf der Ethereum-Blockchain operiert. Es ermöglicht Benutzern überall auf der Welt, Krypto ohne Zwischenhändler zu handeln. Uniswap war Pionier des Automated Market Maker-Modells, bei dem Benutzer Ethereum-Token an Uniswap-„Liquiditätspools“ liefern und Algorithmen Marktpreise basierend auf Angebot und Nachfrage festlegen.

Uniswap ist die größte dezentrale Börse auf Ethereum

Curve ist eine dezentrale Börse (DEX), die auf Ethereum läuft. Es wurde speziell für den Austausch zwischen Stablecoins entwickelt. Alles, was Sie brauchen, ist eine Ethereum-Wallet, etwas Geld, und Sie können verschiedene Stablecoins mit niedrigen Gebühren und Slippage tauschen.

Fazit

Automatisierte Market Maker spielen eine wichtige Rolle für das Funktionieren dezentraler Börsen, da sie auf diesen Plattformen oft die einzige Liquiditätsquelle darstellen. Das Vorhandensein von automatisierten Market Makern trägt dazu bei, diese Probleme zu mildern, indem sie eine konstante Liquiditätsquelle bereitstellen. Daher werden AMMs immer ein notwendiger Faktor auf den Märkten für Kryptowährungen sein.

Ich hoffe, Sie haben es genossen, diesen Artikel zu lesen. Wenn Sie Fragen oder Kommentare haben, können Sie diese gerne unten hinterlassen und vergessen Sie nicht, der Coin98-Community beizutreten, um weitere wertvolle Einblicke und Kryptowährungsdiskussionen zu erhalten.

Wie immer danke fürs Lesen!

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Was ist ein vorübergehender Verlust? Impermanenter Verlust ist eine der Einschränkungen von DeFi und AMMs. Wie funktioniert es also und wie berechnet man den vorübergehenden Verlust?

Was ist Secretswap (SEFI)? Der Artikel enthält die nützlichsten Informationen über das Secretswap- und SEFI-Token-Projekt. Lies jetzt!!

Analysieren Sie das PancakeSwap-Modell anhand des Funktionsmechanismus jedes darin enthaltenen Produkts und finden Sie so Investitionsmöglichkeiten mit PancakeSwap.

Analyse der Top-AMMs auf Blockchains, wer die Gewinner sind: Uniswap & SushiSwap, PancakeSwap, MDEX, Raydium.

Analysieren Sie das Betriebsmodell von Balancer V2 und seine Vor- und Nachteile und bieten Sie so die intuitivsten Ansichten über Token BAL.

Der Artikel gibt Ihnen die wichtigsten Informationen zum nächsten Update von Balancer.

IGain, die Lösung für unbeständigen Verlust

2 Monate nach der ersten Analyse hat sich Sushi stark verändert, insbesondere die Einführung von Kashi und Miso. Sehen Sie mit On-Chain-Daten, wie sich Sushi verändert hat!

Vergleichen Sie die Highlights von Uniswap und PancakeSwap, analysieren Sie ihre Stärken und bewerten Sie ihr Potenzial für die Zukunft.

Der Artikel gibt einen Überblick über die interessenbezogenen Aspekte bei der Entscheidung, Kryptowährungen in Pools einzuzahlen.

Analysiert man das Betriebsmodell von AMM SushiSwap, ist AMM mit TVL TOP 3 auf dem Markt, um die Richtung des Projekts zu kennen und selbst Einblicke zu gewinnen.

Die Analyse von Aspekten des Potenzials und der Vorteile von Bancor wirft die Frage auf, ob Bancor Unicorn im DEX-Dorf werden kann.

Polkadex kombiniert 2 Funktionen von Orderbuch und AMM, kombiniert mit schneller Ausführungslogik, drei Sekunden Blockzeit, Unterstützung für benutzerdefinierte Trading-Bots.

Eine Übersicht über die Funktionen der MDEX-Börse und Anweisungen zu einigen Möglichkeiten, wie Sie versuchen können, die Handelsgeschwindigkeit der Börse zu erhöhen.

Dieser Artikel zeigt Ihnen, wie Sie Uniswap V3 Basic mit den wichtigsten Funktionen verwenden: Tauschen, transferieren und Liquidität bereitstellen.

Lassen Sie uns das Betriebsmodell von Uniswap V3 analysieren, um zu sehen, welche neuen Funktionen und Möglichkeiten in Uniswap V3 zu investieren sind!

AMM-Krieg: Vergleichen Sie die besten DEXs über Blockchains hinweg, um einen intuitiveren Blick auf jeden DEX und das Ökosystem jeder Blockchain zu erhalten.

Was ist Market Maker? Wie unterscheidet sich Market Maker (MM) im traditionellen Markt von Automated Market Maker (AMM) in Crypto? Hier herausfinden!

Was ist NuCypher? Was zeichnet NuCypher aus? Erfahren Sie hier mehr über den Wirkungsmechanismus von NuCypher und die Tokenomik von NU-Token!

Arweave ist ein dezentrales Speichernetzwerk. Was ist AR-Token? Was unterscheidet Arweave von anderen Projekten? Erfahren Sie mehr über AR-Tokenomics und seine vielversprechende Zukunft!

Was ist die Postleitzahl? Dieser Artikel hilft Ihnen dabei, die Postleitzahl Vietnams, auch als Postleitzahl Ihres Ortes bekannt, einfach nachzuschlagen.

Was ist das Spiegelprotokoll? Was ist MIR-Token? Was macht das Mirror-Protokoll einzigartig? Erfahren Sie hier mehr über MIR Tokenomics und die neuesten Entwicklungen!

Was ist CoinGecko? Der Artikel hilft Ihnen, die besten und nützlichsten Tipps für die Verwendung von CoinGecko im Krypto-Markt zu finden.

Was ist Venus? Was ist XVS? Erfahren Sie alle herausragenden Merkmale von Venus und tokenomischen Informationen zu XVS!

Was ist Santos FC Fan-Token? Was ist ein SANTOS-Token? Erfahren Sie hier mehr über SANTOS Tokenomics!

Was ist TomoChain (TOMO)? Dieser Artikel bietet Ihnen die nützlichsten Informationen über die Kryptowährung TomoChain (TOMO).

Was ist Lawine? Was ist eine AVAX-Münze? Was unterscheidet Avalanche von anderen Blockchains? Erfahren Sie mehr über AVAX Tokenomics!!!

Was ist ShibaSwap? Erfahren Sie hier mehr über alle ShibaSwap-Highlights und SHIB-Token-Tokenomics-Details!