Analyse des Betriebsmodells Uniswap V2 (UNI) – Die Grundlage von AMM

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Analysieren Sie das Betriebsmodell von Balancer V2 und seine Vor- und Nachteile und bieten Sie so die intuitivsten Ansichten über Token BAL.

How It Works ist eine Serie, die das Betriebsmodell von Protokollen/DApps analysiert, das grundlegende Verständnis eines Tokens aktualisiert und Ihnen dadurch die intuitivsten Ansichten über das Token dieses Projekts bietet. Sie können sich darauf beziehen, um weitere Anlageperspektiven zu erhalten.

Balancer-Übersicht (BAL)

Balancer ist ein AMM, bei dem Benutzer mit zwei oder mehr Token und zu unterschiedlichen Kursen handeln (tauschen) und Liquidität bereitstellen (Liquidität hinzufügen) können.

Balancer gibt es in zwei Versionen;

Das Design von V2 weist viele einzigartige und unterschiedliche Punkte von V1 auf. In diesem Artikel werde ich mich darauf konzentrieren, die Stärken von V2 zu analysieren und zu verstehen und wie es den Wert für BAL, das native Token des Balancers, erfasst.

Hier können Sie sich vorab über Balancer V2 informieren .

Vor- und Nachteile von Balancer V1

Ich werde mich darauf konzentrieren, die Hauptpunkte zu präsentieren, die v1 gut macht, und ihre Einschränkungen.

Vorteile

Zum Zeitpunkt des zweiten Quartals 2020 begann DeFi zu explodieren, Benutzer begannen mit AMM und verwandten Produkten zu interagieren, sie begannen, viele Vorteile von AMM zu erkennen, aber auch seine Grenzen zeigten sich – das Problem des unbeständigen Verlusts (IL) und die damalige Monotonie der AMMs.

Der Balancer kam in dieser Phase ins Spiel, er bot ein AMM mit vielen Optionen für eine Vielzahl von Anwendungsfällen und bot gleichzeitig eine vorübergehende Lösung für das IL-Problem.

Grenze

Trotz der Bereitstellung eines so vielversprechenden Produkts in Bezug auf TVL und Volumen war der Balancer nicht sehr erfolgreich. (Ende 2020 sind TVL und Volumen von Uniswap 6- bis 8-mal höher als TVL und Volumen von Balancer).

Das Versagen des Balancers liegt meiner persönlichen Meinung nach an Folgendem:

Überblick über Balancer V2

V2 ist eine aktualisierte Version von V1, die Highlights von V2 im Vergleich zu V1:

Protokolltresor

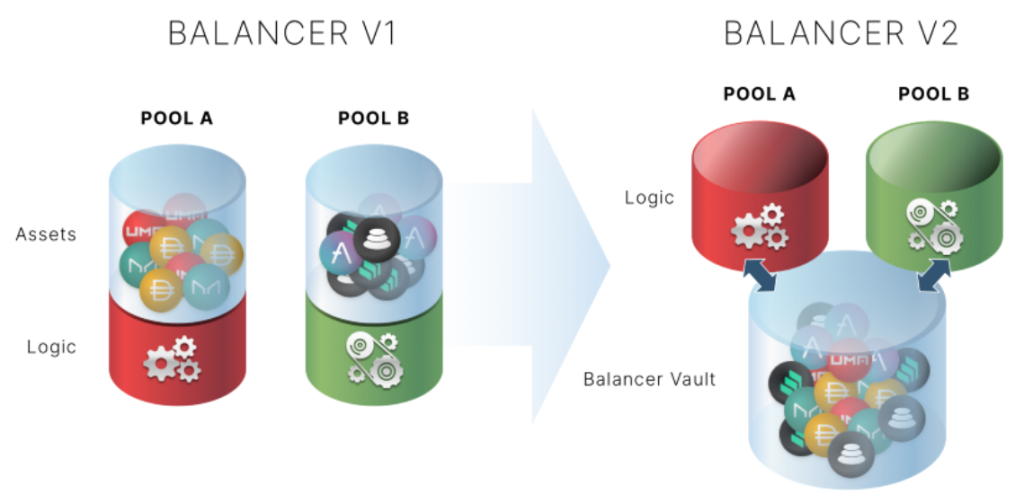

Die wichtigste architektonische Änderung zwischen V1 und V2 besteht darin, dass V2 nur einen einzigen Tresor verwendet, um alle Balancer-Pool-Assets zu speichern und zu verwalten.

Balancer V2 trennt die AMM-Logik von der Token-Verwaltung und -Abrechnung. Die Tokenverwaltung/-abrechnung erfolgt durch Vault, während die AMM-Logik für jeden Pool einzeln ausgeführt wird.

Benutzerdefinierte AMM-Formel

In V1 gibt es drei Arten von Pools: öffentliche Pools, private Pools und intelligente Pools.

In V2 wird es mehr Typen geben, zunächst werden 2 Haupttypen von Pools ausgeführt;

Es werden 3 Arten von Pools entwickelt und getestet:

Gaseffizienz

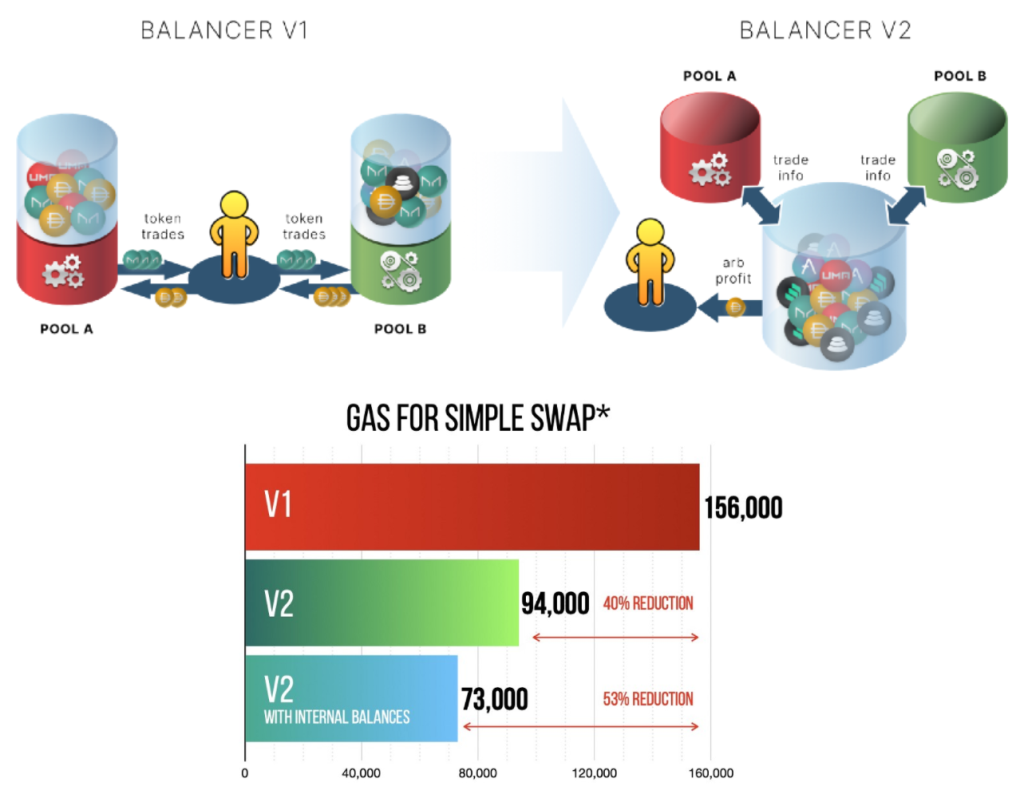

In V1 funktioniert der Handel mit zwei oder mehr Pools nicht, da Benutzer ERC20-Token von Pools senden und empfangen müssen.

Mit V2 wird, obwohl Transaktionen gegen mehrere Pools gebündelt werden, nur die Nettomenge der Token schließlich in den Tresor verschoben, wodurch eine erhebliche Menge an Gas eingespart wird.

Vermögensverwalter

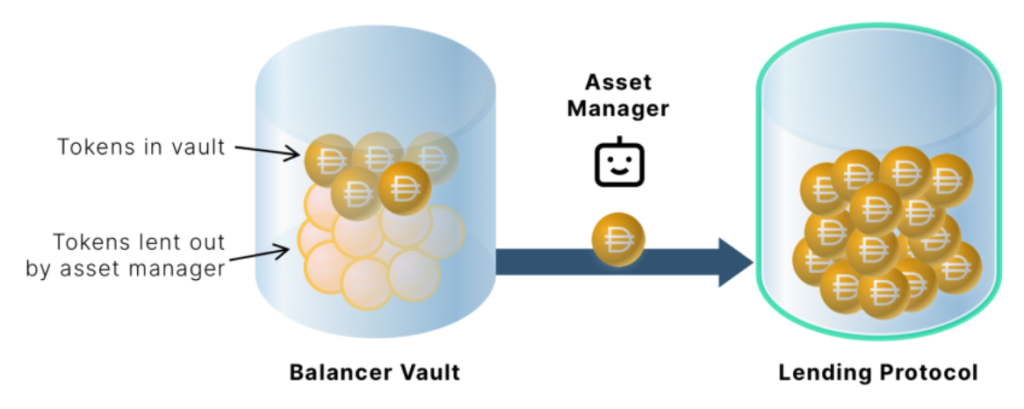

In den meisten AMMs werden die meisten Vermögenswerte zu keinem Zeitpunkt tatsächlich genutzt => die Kapitaleffizienz ist gering.

Balancer v2 führt Asset Manager ein, um dieses Problem zu lösen. Vermögensverwalter sind externe Smart Contracts, die von Pools nominiert werden, die volle Rechte an den zugrunde liegenden Token haben, die Pool in den Tresor hinterlegt hat.

Die Anwendung von Vermögensverwaltern besteht darin, einigen der Balancer-Pools dabei zu helfen, mehr Rendite zu erzielen, indem sie einen Teil des ungenutzten Kapitals in den Balancer-Pools in das Kreditprotokoll (wie Aave) bringen, um den Gewinn für die Pools zu erhöhen.

Diese Lösung ist nicht neu, Curve hat mit der Einführung von Compound-Pool und Y-Pool Pionierarbeit geleistet, aber das Problem mit Curve ist, dass die Kosten zu hoch sind.

Beispielsweise verbraucht ein einfacher Swap von TUSD zu USDC auf Curve über 800.000 Gas, während ein normaler Swap auf Uniswap nur etwa 100.000 - 120.000 Gas kostet.

Die Vermögensverwalter von Balancer v2 versprechen, dieses und die damit verbundenen Probleme zu lösen. Hier können Sie mehr über das Projekt lesen .

Fortschritt von Balancer v2

Obwohl es viele Verbesserungen im Vergleich zu v1 gibt, hat V2 auch nur ein paar der oben genannten Funktionen eingeführt, wie zum Beispiel:

Balancer-Komponenten

Gegenwärtig baut und perfektioniert Balancer v2 weiter, so dass die Komponenten von Balancer in der Zukunft anders sein können als jetzt;

Grundsätzlich wird v2 3 Hauptkomponenten haben:

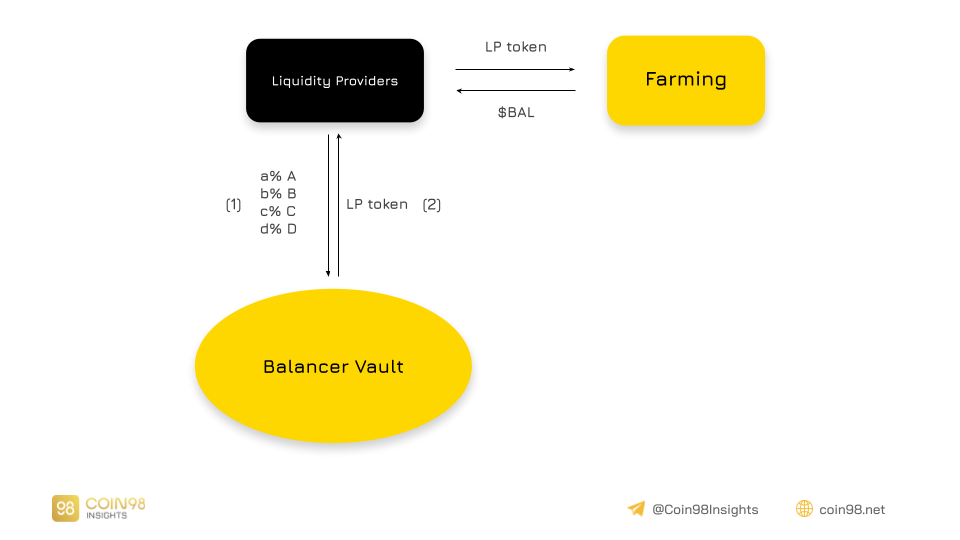

Liquiditätsanbieter

Der Prozess ist ähnlich wie bei Uniswap-LPs, LPs stellen Pool-proportionale Token bereit, erhalten LP-Gebühren und können farmen (es wird nur ein Pool unterstützt).

Balancer v2 hat 2 weitere Punkte wie folgt:

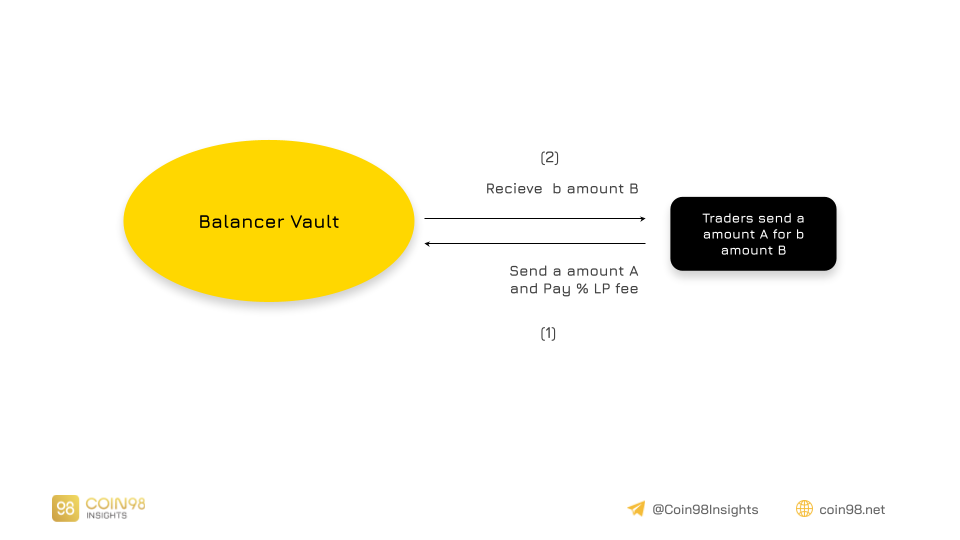

Tauscher

Beim Handel mit Balancer v2 sendet Swapper 1 Menge Token A plus einen Teil der LP-Gebühr (vielleicht später etwas mehr Protokollgebühr), um eine gewisse Menge Token B zu erhalten.

Balancer hat einen Unterschied bei den Transaktionsgebühren, auf den die Benutzer achten müssen, nämlich dass die LP-Gebühr nicht wie Uniswap auf 0,3 % festgelegt ist, sondern von jedem Pool abhängt, also sollten Sie bei der Verwendung von Balancer auf die Gebühr jedes Pools achten % - 10 %).

Vermögensverwalter

Das abstrakte Konzept besteht darin, einen ungenutzten Teil des Kapitals in den Balancer-Pools, die in den Tresoren enthalten sind, nach außen zu bringen, um mehr Gewinne für diese Pools zu erzielen.

Der erste Vermögensverwalter auf Balancer wurde als Aave bestätigt, Aave wird einen Teil des ungenutzten Kapitals in Balancer-Pools in das Kreditprotokoll von Aave einbringen, um zusätzliche Erträge für Balancer-Pools zu erzielen.

Derzeit befindet sich Asset Managers noch im Aufbau, Sie können diesen Artikel für weitere Details lesen.

Wie erfasst Balancer den Wert für BAL-Token?

Derzeit ist die einzige Funktion von BAL das Balancer Governance Token (Voting).

Aber meiner Erfahrung nach wird es in Zukunft, wenn die Funktionen des Startprotokolls und des stabilen Betriebs verfügbar sein werden, Vorschläge geben, eine Reihe von Anreizen zu aktivieren, die BAL-Inhaber genießen können, anstatt nur einen einzigen Anreiz wie jetzt.

Die Idee von v2 wird meines Erachtens wiederum diesem Prozess folgen:

Derzeit ist die Protokollgebühr standardmäßig auf 0 gesetzt und die Möglichkeiten, Gelder in der Schatzkammer zu verwenden, sind so vielfältig wie;

Darüber hinaus kann die Verteilung an BAL-Inhaber (oder BAL-Staker) auf eine der folgenden 3 Arten erfolgen:

Abschließende Gedanken

Obwohl Balancer viele Innovationen in seinem Design bietet, sind die oben genannten herausragenden Funktionen im Moment nicht live => Halte es vorübergehend für eine Idee, weil ich nicht weiß, wie und wann sie in der Realität funktionieren.

Außerdem haben ihre direkten Konkurrenten Uniswap v3 und Sushiswap Multi-Chain gestartet und haben sehr gute Zahlen. Wird Balancer nach der Einführung der Innovationsfunktionen von v2 Marktanteile von Uniswap v3 und anderen prominenten AMMs zurückgewinnen?

Darüber hinaus ist auch das Thema Skalierung auf Layer 2 oder andere EVM-kompatible Chains sehr wichtig, während der AMM-Kuchen in Ethereum sehr beengt ist und vorübergehend keine Anzeichen für eine weitere Expansion zeigt, neue Märkte im Außen (Layer 2,... ) hatte eine größere Chance zu expandieren.

Wird der Balancer sich bewegen? Wird Balancer weiterhin hart daran arbeiten, die verbleibenden Funktionen von Balancer v2 im Ethereum-Mainnet zu entwickeln und zu perfektionieren? Oder gibt es andere Pläne?

Kurz gesagt, Balancer befindet sich in einer ziemlich sensiblen Phase und muss weitere Projektbewegungen zum Fortschritt von V2 und zur Erweiterung des Ökosystems von Balancer beobachten, um genauere Investitionsentscheidungen treffen zu können.

Wenn wir das Betriebsmodell des Balancers zusammenfassen, können wir einige Hauptideen wie folgt skizzieren:

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Was ist ein vorübergehender Verlust? Impermanenter Verlust ist eine der Einschränkungen von DeFi und AMMs. Wie funktioniert es also und wie berechnet man den vorübergehenden Verlust?

Was ist Secretswap (SEFI)? Der Artikel enthält die nützlichsten Informationen über das Secretswap- und SEFI-Token-Projekt. Lies jetzt!!

Analysieren Sie das PancakeSwap-Modell anhand des Funktionsmechanismus jedes darin enthaltenen Produkts und finden Sie so Investitionsmöglichkeiten mit PancakeSwap.

Analyse der Top-AMMs auf Blockchains, wer die Gewinner sind: Uniswap & SushiSwap, PancakeSwap, MDEX, Raydium.

Der Artikel gibt Ihnen die wichtigsten Informationen zum nächsten Update von Balancer.

IGain, die Lösung für unbeständigen Verlust

2 Monate nach der ersten Analyse hat sich Sushi stark verändert, insbesondere die Einführung von Kashi und Miso. Sehen Sie mit On-Chain-Daten, wie sich Sushi verändert hat!

Vergleichen Sie die Highlights von Uniswap und PancakeSwap, analysieren Sie ihre Stärken und bewerten Sie ihr Potenzial für die Zukunft.

Der Artikel gibt einen Überblick über die interessenbezogenen Aspekte bei der Entscheidung, Kryptowährungen in Pools einzuzahlen.

Analysiert man das Betriebsmodell von AMM SushiSwap, ist AMM mit TVL TOP 3 auf dem Markt, um die Richtung des Projekts zu kennen und selbst Einblicke zu gewinnen.

Die Analyse von Aspekten des Potenzials und der Vorteile von Bancor wirft die Frage auf, ob Bancor Unicorn im DEX-Dorf werden kann.

Polkadex kombiniert 2 Funktionen von Orderbuch und AMM, kombiniert mit schneller Ausführungslogik, drei Sekunden Blockzeit, Unterstützung für benutzerdefinierte Trading-Bots.

Eine Übersicht über die Funktionen der MDEX-Börse und Anweisungen zu einigen Möglichkeiten, wie Sie versuchen können, die Handelsgeschwindigkeit der Börse zu erhöhen.

Dieser Artikel zeigt Ihnen, wie Sie Uniswap V3 Basic mit den wichtigsten Funktionen verwenden: Tauschen, transferieren und Liquidität bereitstellen.

Was ist ein AMM? AMM ein Computerprogramm ist, das aktiv Liquidität in einem Markt bereitstellt? Wie funktioniert ein automatisierter Market Maker?

Lassen Sie uns das Betriebsmodell von Uniswap V3 analysieren, um zu sehen, welche neuen Funktionen und Möglichkeiten in Uniswap V3 zu investieren sind!

AMM-Krieg: Vergleichen Sie die besten DEXs über Blockchains hinweg, um einen intuitiveren Blick auf jeden DEX und das Ökosystem jeder Blockchain zu erhalten.

Was ist Market Maker? Wie unterscheidet sich Market Maker (MM) im traditionellen Markt von Automated Market Maker (AMM) in Crypto? Hier herausfinden!

Dieser Artikel zeigt Ihnen detailliert und einfach, wie Sie ERC20-Token zurückerhalten, die fälschlicherweise durch das BEP20-Wallet und umgekehrt auf das Coin98-Wallet gesendet wurden!

Wer ist André Cronje? André Cronje ist ein produktiver Programmierer und Web3-Entwickler, der das Gesicht von DeFi verändert hat. Erfahre mehr über Andre Cronje - Fair Launch Creator und seine bahnbrechenden Projekte!

Was ist Front Running Bot? Untersuchungen über die Auswirkungen, Herausforderungen und innovative Lösungen für Benutzer und Projekte im Zusammenhang mit Front Running Bots.

Mina und Polygon werden zusammenarbeiten, um Produkte zu entwickeln, die die Skalierbarkeit, verbesserte Überprüfung und den Datenschutz verbessern.

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Die Remitano-Börse ist die erste Börse, die den Kauf und Verkauf von Kryptowährungen in VND ermöglicht. Anweisungen zur Registrierung für Remitano und zum Kauf und Verkauf von Bitcoin im Detail gleich hier!

Der Artikel enthält die umfassendsten und detailliertesten Anweisungen zur Verwendung des Tenderize-Testnetzes.

Der Artikel bietet Ihnen die vollständigste und detaillierteste Anleitung zur Verwendung von Mango Markets, um die volle Funktionalität dieses neuen Projekts auf Solana zu erleben.

In dieser ersten Folge der UNLOCKED-Serie fügen wir Ihrer Brieftasche mithilfe der Sicherheitseinstellungen eine zusätzliche Sicherheitsebene hinzu.

Farming ist eine gute Chance für Benutzer, in DeFi einfach Krypto zu verdienen. Aber was ist der richtige Weg, um Krypto zu farmen und DeFi sicher beizutreten?