Cos'è la Rete Astar? Scopri i dettagli del progetto Astar Network e del token ASTR

Astar è l

Il protocollo dYdX gestisce uno scambio di derivati sulla rete StarkEx di livello 2. L'exchange decentralizzato ibrido offre contratti future perpetui simili a quelli che si trovano su Binance, FTX e altri exchange centralizzati. L'obiettivo finale del protocollo è costruire uno scambio di derivati completamente decentralizzato in cui nessuna parte, incluso il team di sviluppo, può interferire con le operazioni di base del protocollo.

Nell'estate del 2017, Antonio Juliano, ex ingegnere di Coinbase, ha fondato dYdX. I primi due prodotti del protocollo, Expo e Solo, sono stati realizzati per il trading a margine su Ethereum. Dopo aver visto un'esplosione del trading di contratti perpetui su Bitmex nel 2019, dYdX ha deciso di diventare il primo protocollo DeFi a offrire questo tipo di trading. Il lancio di tipi di trading perpetuo per i principali token come BTC ed ETH sta rapidamente guadagnando popolarità tra molti trader.

Nel secondo trimestre del 2022, dYdX ha annunciato il passaggio da StarkEx alla propria blockchain nativa, chiamata dYdX Chain, come parte di uno sforzo completamente decentralizzato.

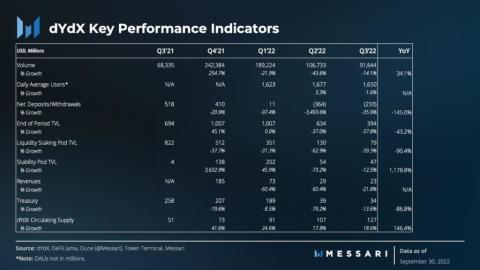

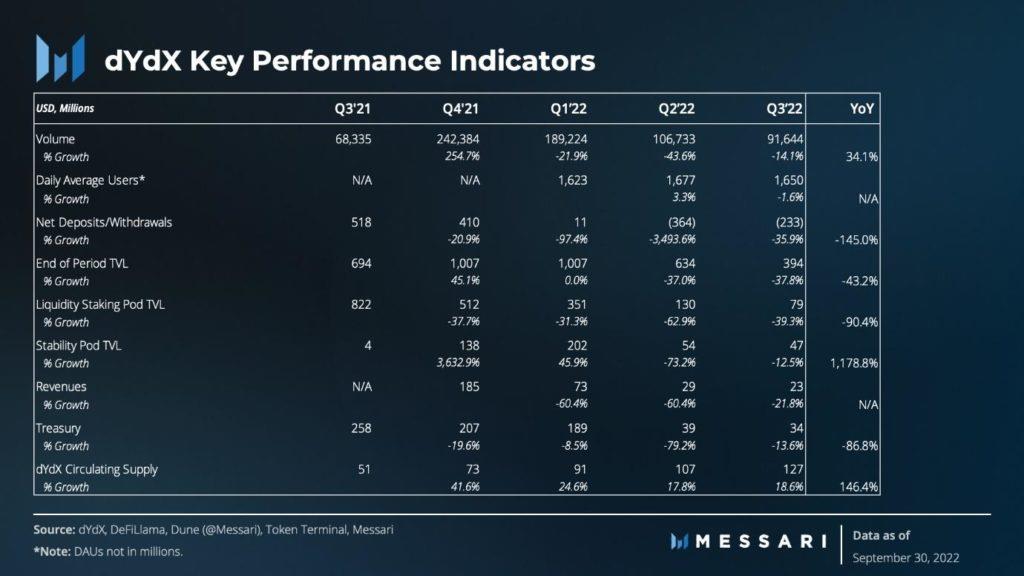

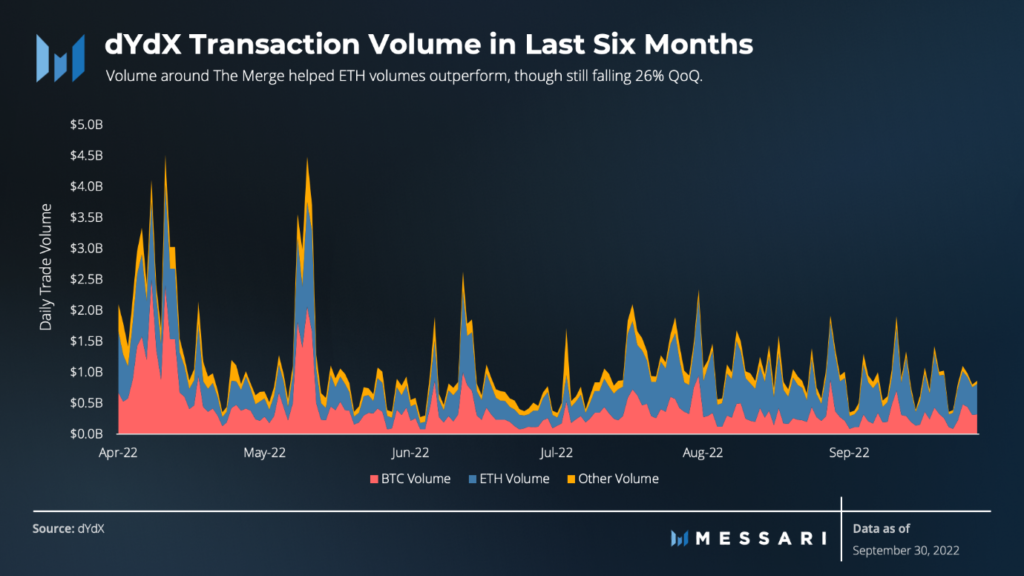

Nel terzo trimestre, dYdX non ha avuto tanti punti salienti come nel secondo trimestre, ma The Merge è stato un evento importante e ha sicuramente avuto un impatto sui risultati trimestrali. Il volume degli scambi giornalieri e gli utenti su dYdX nel terzo trimestre sono stati attivi come nel secondo trimestre, se misurati su base media. Il trading in ETH ha una percentuale più alta rispetto ai trimestri precedenti, poiché i trader erano preparati a diversi casi di tentativi di trading durante l'hard fork di Ethereum. Nonostante la sana attività dei trader, dYdX continua a vedere grandi prelievi dalla rete.

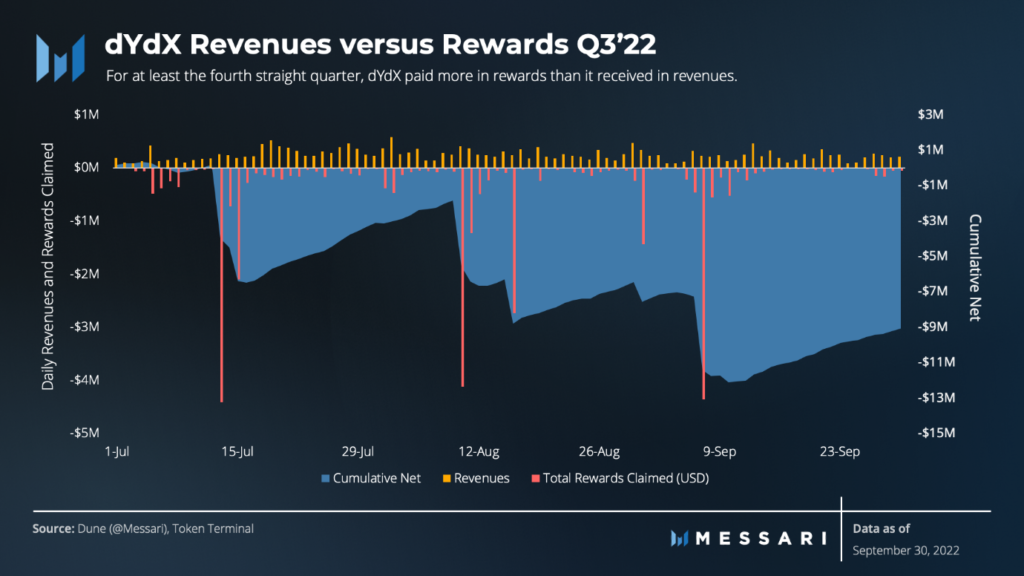

Gli sforzi di governance durante il trimestre si sono concentrati sull'ottimizzazione della ricompensa inflazionistica DYDX (token nativo del protocollo). In un altro trimestre, le entrate generate dal protocollo sono state superiori al valore in USD dei token pagati come incentivi. Le entrate vengono ora accumulate a dYdX Trading, non alla tesoreria della comunità. Il Tesoro ha solo token DYDX per finanziare iniziative.

Il passaggio alla V4, annunciato a giugno, rappresenta un'importante pietra miliare con il lancio del testnet per sviluppatori. Si prevede di lanciare dYdX Chain nel secondo trimestre del 2023, creando un portafoglio ordini decentralizzato e migliorando l'allineamento tra i possessori di token e il protocollo.

Le entrate commerciali di dYdX sono diminuite del 22%, da $ 29 milioni nel secondo trimestre a $ 22,6 milioni nel terzo trimestre. Nonostante il calo dei prezzi dei token, i premi pagati (in USD dopo i reclami) hanno comunque superato le entrate guadagnate. Le spese nette di 9 milioni di dollari sono state le più basse degli ultimi quattro trimestri. Il picco delle ricompense richieste è dovuto a un programma che consente di raccogliere le ricompense ogni 28 giorni circa.

Nel terzo trimestre, il volume degli scambi è sceso del 14% a 91,6 miliardi di dollari. Il volume degli scambi nel secondo trimestre è stato potenziato da tre eventi ad alto volume in aprile, maggio e giugno.Il terzo trimestre ha avuto l'evento The Merge a settembre, che ha aumentato la quota di mercato del volume di ETH. Nonostante il volume totale inferiore, il volume medio degli scambi giornalieri su dYdX nel terzo trimestre è stato in realtà di $ 115 milioni superiore a quello del secondo trimestre.

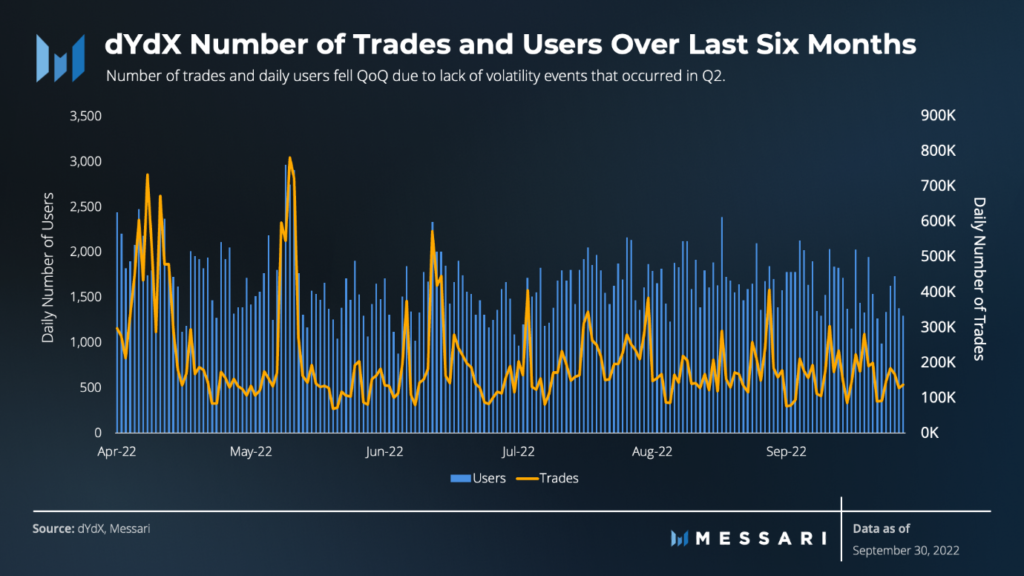

Analogamente ai dati relativi al volume delle transazioni, gli utenti attivi giornalieri (DAU) e le transazioni totali sono diminuiti nel terzo trimestre, il che potrebbe essere il risultato di un minor numero di eventi in questo trimestre. dYdX ha registrato una media di 167.000 transazioni nel terzo trimestre e 1.667 utenti giornalieri.

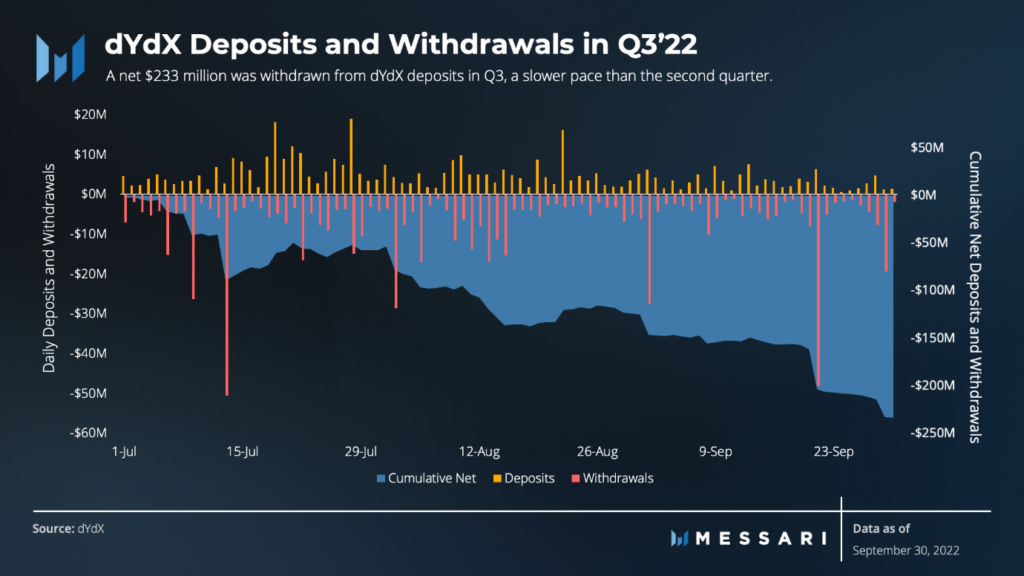

Nonostante il buon utilizzo misurato dalle transazioni e dagli utenti giornalieri, dYdX ha continuato a registrare prelievi nel terzo trimestre: dopo che 362 milioni di dollari hanno lasciato la piattaforma nel secondo trimestre dell'anno, nel 2022 sono stati prelevati 233 milioni di dollari nel terzo trimestre.

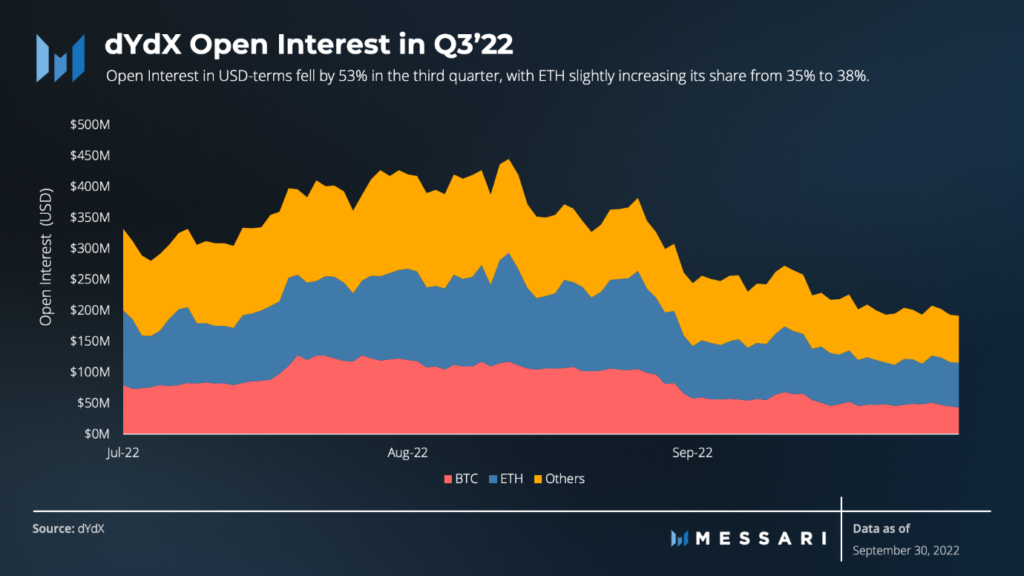

A causa del calo dei depositi, l'open interest (OI) su dYdX si è dimezzato nel terzo trimestre. In base ai termini contrattuali, BTC OI è sceso del 50%, mentre ETH è sceso del 38%, tenendo la meglio. Altri token hanno numeri molto più bassi: SUSHI, SOL, LTC, EOS e AVAX hanno tutti registrato cali di OI dell'80% o più. Mentre AAVE, DOGE, DOT, FIL, MATIC, MKR e UNI sono in calo di almeno il 70%. L'unico aumento nelle statistiche OI è stato nell'ETC, che è cresciuto del 59% nel terzo trimestre del 2022.

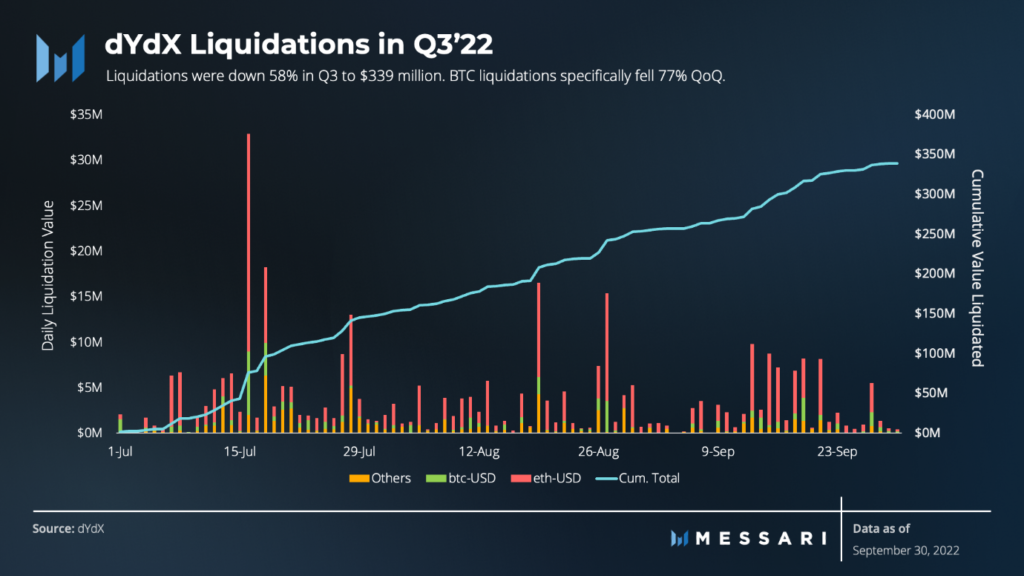

Mercati meno volatili significano meno liquidazioni nel terzo trimestre e i volumi di liquidazione sono scesi del 58% a 340 milioni di dollari. Le liquidazioni di Ethereum sono aumentate dal 52% nel secondo trimestre al 65% nel terzo trimestre. La ridotta volatilità di Bitcoin ha comportato un calo del 77% del volume di liquidazione, mentre la liquidazione di BTC ha rappresentato solo il 14% del volume totale di liquidazione nel terzo trimestre sulla piattaforma dYdX.

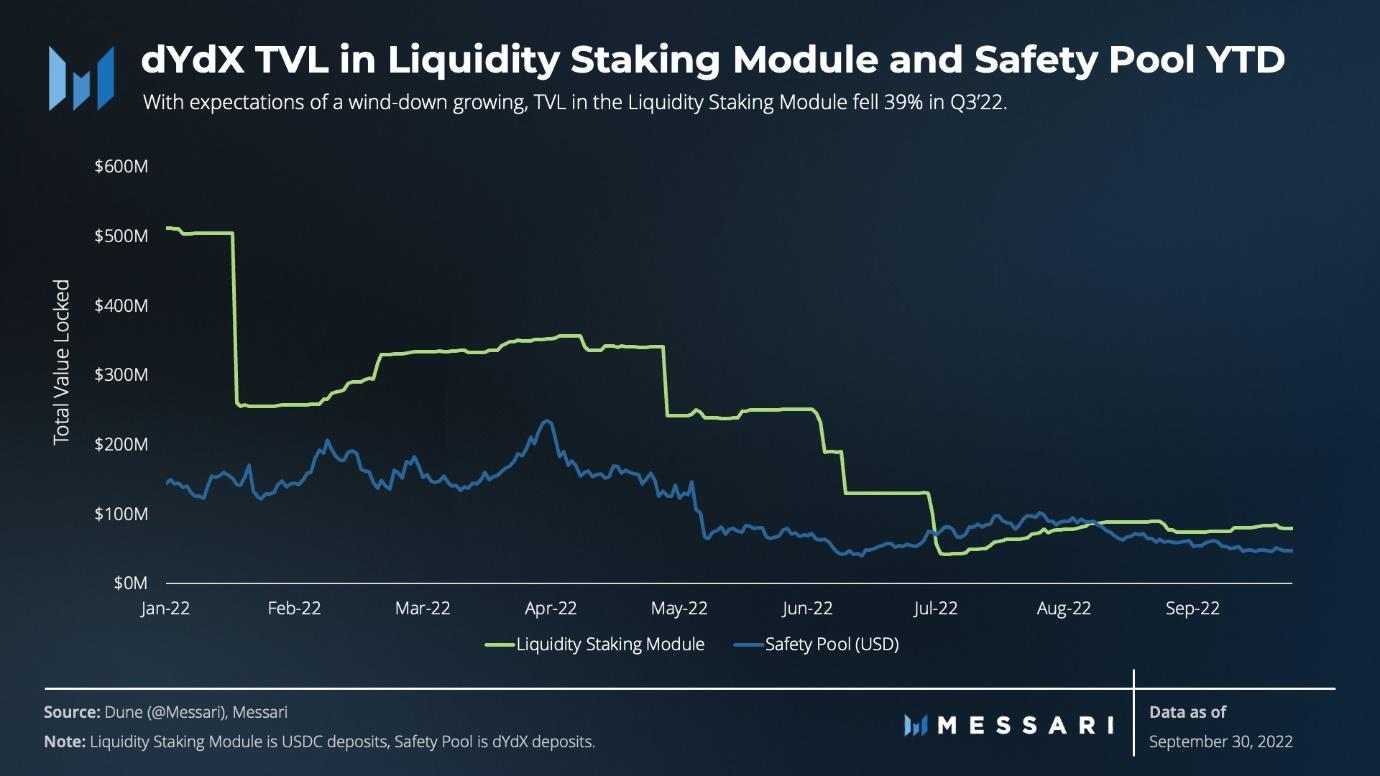

Il 2 luglio è stata avviata una proposta istantanea per votare sul taglio del modulo di staking di liquidità. Sebbene le discussioni del forum siano iniziate a giugno, nella settimana successiva al voto istantaneo, il TVL nel modulo è sceso da $ 130 milioni a $ 42 milioni. Ciò ha superato una votazione on-chain che si è conclusa il 27 settembre. Ciò richiede ancora un voto on-chain per l'implementazione.

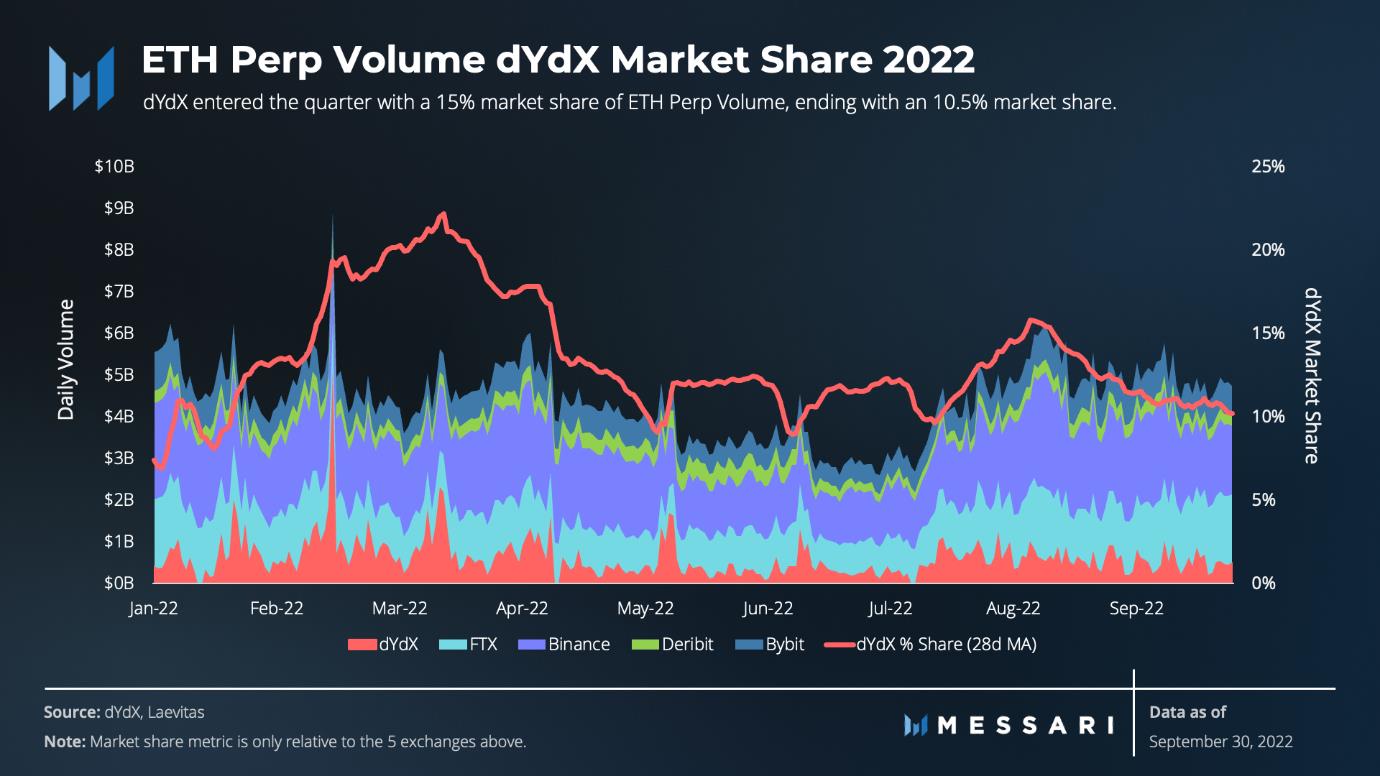

Gli eventi on-chain nel primo e nel secondo trimestre hanno portato a una quota di volume più elevata per dYdX nella prima metà del 2022. Un aspetto positivo per il protocollo è vedere un massiccio picco di volume verso la fine delle epoche standardizzate. Questo commercio tipicamente non produttivo è incentivato attraverso premi. La modifica del programma di ricompensa sembra aver funzionato come previsto.

Il trading di futures ETH su cinque exchange dYdX, FTX, Binance, Deribit, Bybit è aumentato del 17% da $ 350 miliardi nel secondo trimestre a $ 420 miliardi nel terzo trimestre. dYdX mantiene la quota di mercato del 10-15% per tutto il trimestre, mostrando tassi di finanziamento che competono con i maggiori CEX.

dYdX offre un Liquidity Staking Module (LSM), dove chiunque può depositare USDC approvato dai Market Maker e approvato dalla comunità come garanzia per fornire liquidità su dYdX. Gli stakinger sono stati premiati con token DYDX. I market maker hanno accesso a capitale economico (senza interessi) che può essere utilizzato solo all'interno dell'ecosistema. Il 27 settembre, la comunità dYdX ha votato a favore del ridimensionamento del pool di prestiti impostando la ricompensa DYDX associata allo staking USDC a 0.

Nonostante il suo design accattivante, il Liquidity Staking Module non sembra essere un modo efficiente di allocare le risorse per il protocollo. Sponsorizzato da dYdX Grants, Xenophon Labs ha pubblicato un rapporto di ricerca su LSM che ha rilevato che "l'81% dei token bonus è stato assegnato a USDC senza andare a nessun market maker". Il problema principale è che l'importo dello staking di USDC dipende dal prezzo di dYdX e il cambiamento nella disponibilità di capitale porta a un utilizzo molto basso da parte dei market maker.

Il 6 luglio, la comunità ha votato per annullare il pool di prestito collegato a LSM e riutilizzare i restanti premi in token DYDX.

Il 31 luglio, Ryan Rodenbaugh di TrueFi ha pubblicato sul forum una proposta per migliorare LSM utilizzando il prodotto "Automatic Line of Credit" (ALOC) di TrueFi. Idealmente, l'ALOC a tasso variabile di TrueFi addebiterà tassi di interesse variabili a seconda dell'utilizzo dei pool di prestiti. Questi tassi di interesse, che sono in gran parte basati su USDC ma sono anche incentivati con alcuni dYdX, ridurranno la volatilità del capitale disponibile e quindi aumenteranno l'usabilità. Una domanda importante, tuttavia, è fino a che punto i market maker saranno disposti a prendere in prestito?

dYdX incentiva l'utilizzo sul suo scambio premiando il trading con token DYDX per aiutare a compensare le commissioni pagate. La versione precedente della formula di ricompensa del trading includeva commissioni pagate, open interest (OI) e stkDYDX (staked DYDX).

A marzo, una nuova ricerca ha dimostrato che l'opportunità di ottenere grandi premi OI ha creato un enorme spazio di gioco per gli agricoltori per guadagnare DYDX senza liquidità o commissioni aggiuntive. Dopo la modifica iniziale all'equazione dei premi ad aprile, riducendo i pesi dati a OI, la comunità ha votato per rimuovere qualsiasi premio attribuito a un maggiore interesse aperto. Il voto riduce anche la ricompensa totale della transazione per epoca del 25%.

L'open interest è notevolmente diminuito da questi cambiamenti, ma l'OI non influisce necessariamente sulla liquidità. Infatti, open interest e volume sugli exchange non sembrano essere altamente correlati.

La riduzione complessiva dei premi rafforza la tesoreria e dà più forza agli investimenti a lungo termine.

La gestione della ricompensa dei token è l'argomento principale del trimestre ed è stata affrontata anche la ricompensa per i fornitori di liquidità. Il primo cambiamento è arrivato a febbraio, abbassando la soglia per gli LP e aprendo i premi a più venditori. Poi, a maggio, per volere di Wintermute (uno dei maggiori Market Maker di dYdX), la comunità ha votato per aggiungere un fattore volume all'equazione dei premi LP. Questo agosto, la comunità ha fatto un ulteriore passo avanti nel piano.

Il voto di agosto ha dato peso al fattore volume in tutti i mercati. È importante sottolineare che ha aumentato il peso dei mercati BTC ed ETH a causa delle preoccupazioni che ridurre troppo il fattore di profondità avrebbe avuto un impatto negativo sui mercati illiquidi. Per bilanciare ulteriormente tale incentivo, la community ha ridotto il rapporto di ricompensa per i mercati BTC ed ETH dal 20% al 10% ciascuno, il che ora consente a più premi di andare ai mercati. Questi sono i due mercati più approfonditi in borsa e potrebbe non essere necessario spendere molti soldi per attirare liquidità.

Finora, i cambiamenti hanno ridotto la spesa per attrarre profondità senza danneggiare la liquidità complessiva. Poiché la DAO si concentra sull'ottimizzazione delle risorse spese durante il mercato ribassista, l'adeguamento delle ricompense che offrono agli utenti è la leva principale che stanno utilizzando.

Il 23 agosto, dYdX Trading ha pubblicato un blog aggiornando i progressi sulla V4. Gli annunci principali sono che Milestone 1, il lancio della rete di test per sviluppatori, è completo. Inoltre, questo aggiornamento ha fornito una tempistica per il lancio di Mainnet, attualmente previsto per il secondo trimestre del 2023. Altri piani includono:

Il lancio del testnet per sviluppatori include il completamento del motore di corrispondenza del portafoglio ordini e del sistema di marginazione. Come primo passo, il team di progetto ha raggiunto 50 transazioni al secondo. Ci sono ancora molte ottimizzazioni e miglioramenti da apportare, ma questo è un progresso positivo su un importante cambiamento del protocollo.

I trader continuano a fare trading sull'exchange dYdX, nonostante continuino a prelevare fondi dal protocollo. Il numero medio di utenti giornalieri tende ad aumentare. Le ricompense pagate a trader e investitori sono maggiori delle entrate pagate al protocollo. La comunità ha utilizzato la governance e il voto per modificare tutti i principali programmi di ricompensa, chiudere il pool di staking di liquidità e ridurre i premi di trading. Il lancio della catena dYdX è attualmente previsto per il secondo trimestre del 2023. Offre l'opportunità di decentralizzare ulteriormente il protocollo e coinvolgere meglio i possessori di token con gli utenti.

Astar è l

Ellipsis Finance - un potenziale progetto verso uno scambio di criptovaluta con la più grande scala al mondo. Scopriamolo con TraderH4!

Cos

Che cos

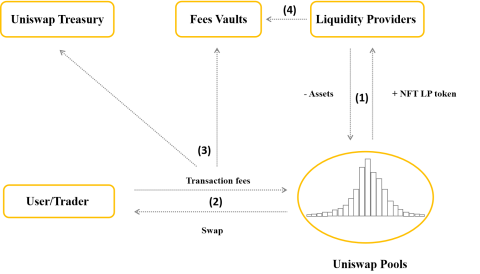

Oggi TraderH4 analizzerà il modello operativo di Uniswap V3. Cosa c’è di speciale nel modello operativo Uniswap V3 rispetto a Uniswap V2?

APR e APY sono i due termini che determinano l

Cos

L'agricoltura è una buona opportunità per gli utenti di guadagnare facilmente criptovalute in DeFi. Ma qual è il modo giusto per coltivare criptovalute e unirti alla DeFi in sicurezza?

L'articolo traduce l'opinione dell'autore @jdorman81 sulla questione della valutazione in Defi, insieme ad alcune opinioni personali del traduttore.

Qual è la differenza tra il tasso di interesse fisso in Crypto? Ottieni una panoramica dei progetti a tasso fisso e delle potenziali opportunità di investimento.

Andre Cronje racconterà le difficoltà che ha attraversato quando ha iniziato a sviluppare una delle Dapp DeFi di maggior successo di sempre.

Che cos'è il programma di incentivazione? In che modo il programma di incentivazione influisce sulla moneta della piattaforma e sull'ecosistema? Aiutano davvero la DeFi?

Piaccia o no, i protocolli DeFi come Uniswap, Compound, Curve... devono accettare che saranno FORK sempre, ovunque, da chi.

Analizza la struttura e il funzionamento dell'economia tradizionale, mappando così il mercato Crypto per proiettarne il futuro.

In questa sezione parlerò dei principali rischi della DeFi e di come limitare i rischi nella selezione dei progetti.

L'articolo fornisce i livelli che compongono la DeFi, aiutandoti a valutare i progetti di investimento.

L'articolo condivide un po' del punto di vista dell'autore su Serum: un hub DeFi su Solana, in modo da poter visualizzare ciò che Serum vuole costruire.

Analizza i pezzi del puzzle Lending su ciascun ecosistema, sulla base dei dati per valutare il potenziale e trovare opportunità di investimento con il campo Lending.

DeFi Connected Hackathon organizzato da Delphi Digital mira a sviluppare l'ecosistema Terra. Allora chi sono i vincitori?

Questo articolo ti aiuterà a comprendere meglio Yield Farming, informazioni utili e interessanti che potresti non conoscere sull'Yield Farming.

XYO Network è una rete che raccoglie e identifica dati o informazioni relativi a luoghi fisici, combinando la tecnologia blockchain e la tecnologia IoT.

Astar è l

Ellipsis Finance - un potenziale progetto verso uno scambio di criptovaluta con la più grande scala al mondo. Scopriamolo con TraderH4!

OneCoin è un progetto spesso menzionato dalla community perché funziona come un modello multilivello e mostra segni di frode. Scopri i dettagli sulla vera natura di OneCoin e i rischi associati.

Cos

Oggi TraderH4 analizzerà il modello operativo di Uniswap V3. Cosa c’è di speciale nel modello operativo Uniswap V3 rispetto a Uniswap V2?

Daremo unocchiata alle metriche che circondano la perdita di ancoraggio di USDD che ha portato a preoccupazioni degli investitori sulla stablecoin. Esploreremo anche l

Blockade Games fornisce una piattaforma che consente agli sviluppatori di creare giochi blockchain. Inoltre, Blockade Games crea anche molti giochi gratuiti interessanti.

UNQ Club è un progetto che fornisce una piattaforma blockchain che consente agli investitori di raccogliere e gestire asset NFT esistenti.

BENQI è uno dei pezzi importanti dell'ecosistema Avalanche. Unisciti a TraderH4 per scoprire cos'è BENQI (QI) e informazioni dettagliate sul token QI.