운영 모델 분석 Uniswap V2(UNI) - AMM의 기초

모든 AMM의 가장 기본적인 모델인 Uniswap V2의 운영 모델을 분석하고 평가합니다.

Aave는 1년이 넘는 기간 동안 업계에서 가장 높은 TVL에 빠르게 도달했습니다. A씨는 어떻게 그랬어요? Aave는 어떻게 작동합니까?에서 답을 찾으십시오.

Aave는 P2P 대출을 제공한 조상 ETHLend가 있는 최초의 DeFi 프로토콜입니다. 2019년에 이 프로토콜은 Aave로 브랜드를 변경하고 2019년 1월 현재 P2P 프로토콜의 첫 번째 버전을 출시하여 업계에서 가장 높은 TVL에 빠르게 도달했습니다. A씨는 어떻게 그랬어요? "Aave는 어떻게 작동합니까?"에 관한 이 기사 그것을 설명할 것입니다.

Aave 개요

Aave는 사용자의 예금이 함께 모여 자금을 즉시 빌릴 수 있는 유동성 풀인 대출 풀을 형성하는 대출 플랫폼입니다. Aave는 현재 다음 구성 요소와 함께 V1 및 V2의 두 가지 버전을 운영 중입니다.

아베 V1:

위험 관리 도구를 추가하고 거래 수수료를 최적화하는 Aave V2:

Aave는 어떻게 작동합니까?

Aave는 두 가지 유형의 차용을 제공했습니다.

대출 - 차입 메커니즘

대출 - 차용 메커니즘:

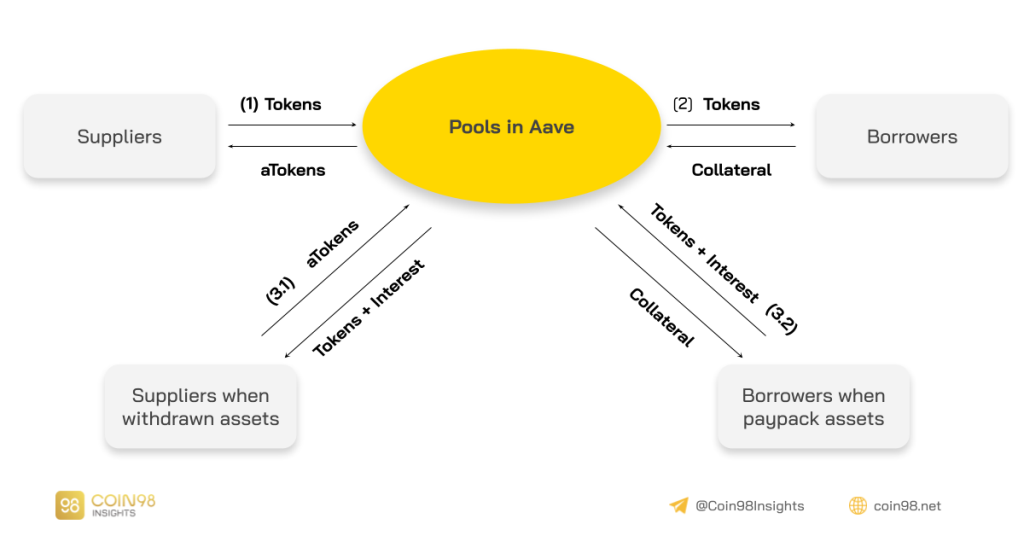

Aave: 대출 - 차용 메커니즘.

(1): 대출 기관/공급자는 Aave에 자산을 예치하고 1:1 비율로 aToken을 받습니다(100 DAI ⇒ 100 aDAI).

(2): 차용자가 원하는 자산을 차입할 수 있는 차입력을 받기 위해 담보 자산을 예치합니다. 차용자는 청산을 피하기 위해 건전한 지위를 유지해야 합니다.

(3.1): 대출 기관/공급자는 예치된 원래 자산과 1:1로 aToken을 상환할 수 있습니다. 사용자 토큰 잔액은 자산 차용인이 지불한 이자를 반영하여 증가합니다. 공급업체는 지급된 이자를 뺀 5-35% 범위의 Reserve Factor와 Flash Loan 수수료를 자산별로 정의한 생태계 수집가가 징수한 지분을 받습니다.

(4): 부채 포지션을 청산하려는 차용자는 차용 자산에 이자를 더한 금액을 반환해야 합니다. 부채 상태가 있는 한 일부 담보는 프로토콜에 잠겨 있습니다.

Aave는 고품질 자산의 높은 유동성을 보유하고 있습니다. V1에는 22개의 지원 자산, V2에는 26개, AMM Market에는 21개 등…이 있습니다. 이는 Aave가 11개의 자산만 제공하는 주요 경쟁자인 Compound에 비해 많은 자산과 호환된다는 것을 의미합니다.

청산 메커니즘

Aave의 청산 메커니즘을 이해하려면 먼저 Health Factor에 대해 알아야 합니다.

건강 인자(HF)란 무엇입니까?

HF(Health Factor)는 빌린 자산과 그 기초 가치에 대한 사용자 자산의 안전성을 나타냅니다. 이 숫자가 높을수록 대출이 더 안전합니다.

예를 들어, HF = 2일 때 담보 가치 대 차입 가치가 -50%일 때 포지션이 청산됩니다.

HF 계산 공식:

HF = ⅀(담보 가치 * 청산 기준)/대출(ETH)

그러므로:

현시점에서 HF의 감소는 담보가격의 하락뿐만 아니라 차입자산의 가치가 상승했기 때문이라는 점을 강조하고자 한다. 따라서 스테이블 코인을 빌릴 경우 담보 가치(대부분의 경우 전부는 아님)에만 관심을 가질 수 있습니다. 하지만 AAVE, LINK, ETH 등의 다른 자산을 빌릴 경우에는 담보 가격을 잘 관찰하고 자산을 빌릴 필요가 있습니다. 자산 가격은 Chainlink Price Oracle로 업데이트됩니다.

청산 메커니즘:

청산에서 청산인은 차용인의 단일 자산 부채의 최대 50%를 상환할 수 있습니다. 그 대가로 청산인은 추가 비용으로 해당 금액의 담보를 받습니다.

이 청산 수수료는 보너스가 다른 자산 유형에 따라 다릅니다. 예를 들어, 청산인은 ETH를 받기로 선택하면 5%, YFI 15% 등을 받습니다.

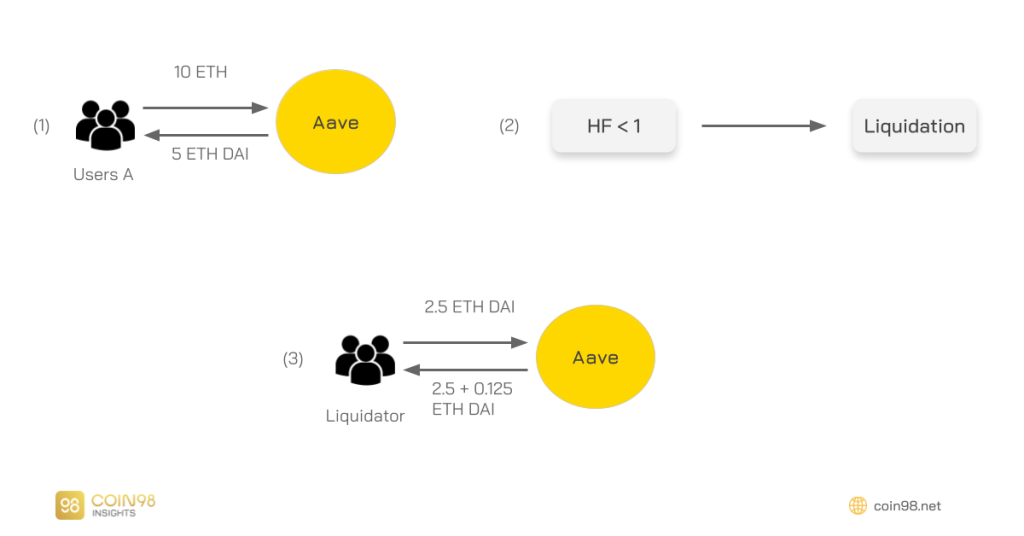

예 1: 단일 담보 자산.

Aave: 단일 담보 자산을 사용한 청산 메커니즘 .

(1): 사용자 A는 10 ETH를 담보로 예치하고 5 ETH 상당의 DAI를 차입합니다.

(2): 불행히도 HF가 1 미만으로 떨어지면 대출이 청산될 수 있습니다.

(삼):

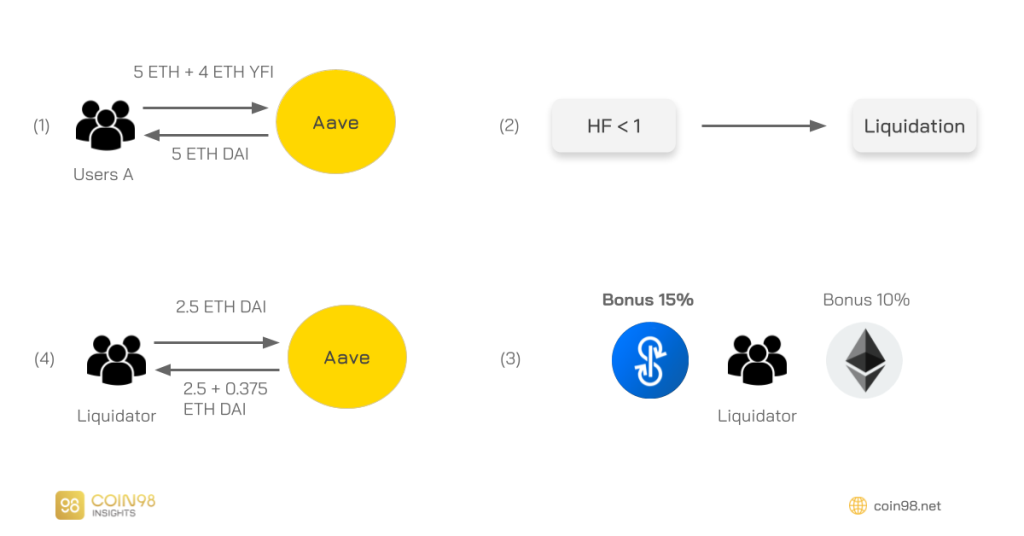

예 2: 다중 담보 자산.

Aave: 다중 담보 자산이 있는 청산 메커니즘.

(1): 사용자 A는 5 ETH와 4 ETH 상당의 YFI를 예치하고 5 ETH 상당의 DAI를 빌립니다.

(2): 불행히도 HF가 1 미만으로 떨어지면 대출이 청산될 수 있습니다.

(삼):

(4): 마지막으로 청산인은 2.5 ETH 상당의 DAI를 상환하기 위해 2.5 + 0.375 ETH 상당의 YFI를 청구합니다.

장단점

사용자는 자산의 최대 50%까지만 청산할 수 있으며 프로젝트에는 장단점이 있습니다.

청산에 실패하면 어떻게 됩니까? 사용자가 상환할 인센티브가 없는 상태에서 포지션이 담보되지 않게 됩니다. 불량 부채가 있습니다. 이 위험을 어떻게 관리할 수 있습니까? 아래에서 답을 찾아보자.

지급 능력 위험 완화 메커니즘

이 섹션에서는 세 가지 구성 요소에 대해 자세히 설명합니다.

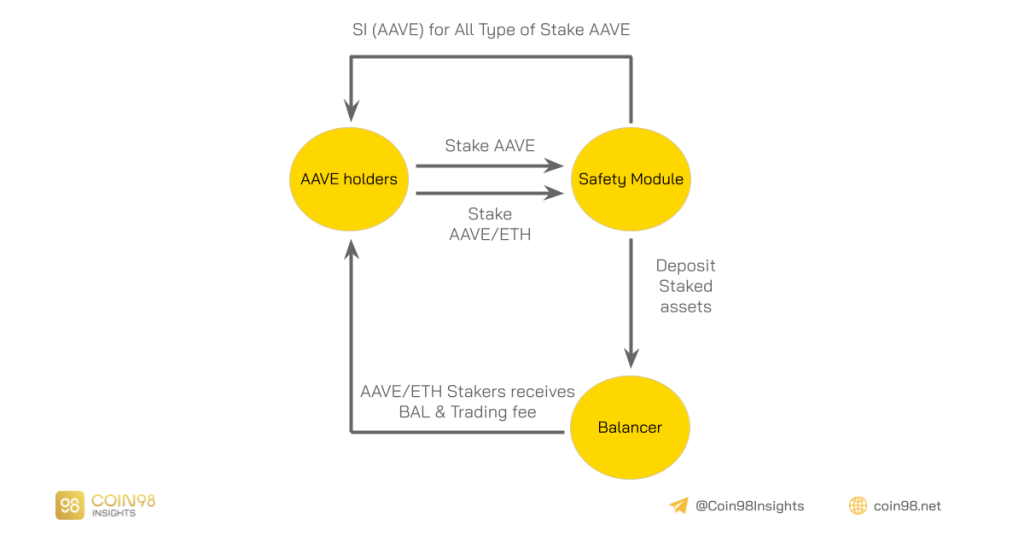

안전 모듈(기본 메커니즘):

안전 모듈은 Aave 프로토콜 위에 있는 위험 완화 프로토콜입니다.

2019년 3월 검은 목요일에 Maker에게 발생한 자산 준비금 중 하나에 적자가 있는 부족 이벤트를 충당하기 위해 안전 기금을 보유하고 있습니다. AAVE 보유자는 부족 이벤트를 확인하고 대출 풀을 재융자하기 위해 투표합니다.

사용자는 AAVE 토큰을 SM에 스테이킹합니다. 이 자금의 최대 30%는 대출 풀의 적자를 메우기 위해 사용될 수 있습니다. stkAAVE 지분을 잃을 위험에 대한 대가로 사용자는 안전 인센티브(SI)를 받게 됩니다: SM의 모든 Stake AAVE 사용자에게 매일 배포되는 550 StkAAVE.

DAO가 부족 이벤트를 수락하기 전에 뱅크런 위험을 피하기 위해 StkAAVE(및 StkAAVE에서 받은 인센티브)를 철회하는 데 10일의 휴지 기간이 있습니다.

AAVE/ETH 80/20 Balancer V1 LP 토큰을 스테이킹하여 AAVE 유동성을 향상시킬 수도 있습니다. 안전 인센티브 외에도 교환 수수료 및 BAL 유동성 채굴 보상의 이점을 누릴 수 있습니다.

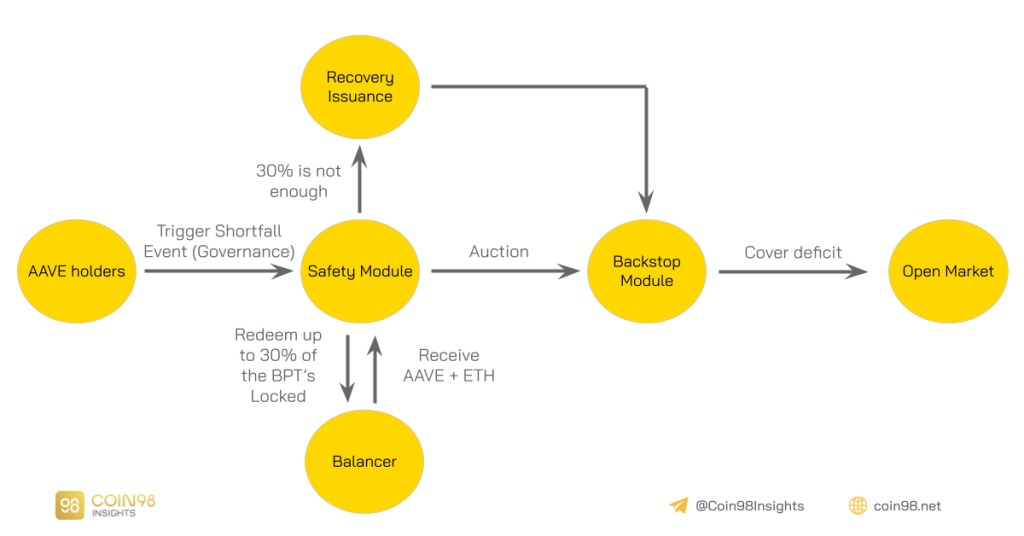

지급 능력 위험 완화 메커니즘: 안전 모듈.

백스톱 모듈:

부족 이벤트의 경우 프로토콜의 적자를 재융자하는 데 필요한 지분은 백스톱 모듈에 경매되며, 여기서 사용자는 공개 시장에서 판매하기 전에 스테이블코인 또는 ETH를 백스톱 모듈에 예치합니다. 다양한 시장에서 서로 다른 시간에 여러 부족 이벤트가 있을 수 있습니다.

Aave의 위험 회피 메커니즘에 대한 요약은 다음과 같습니다.

지불 능력 위험 완화 메커니즘: 백스톱 모듈.

복구 발급(보조 메커니즘):

적자가 지속되는 극단적인 경우 DAO는 AAVE 토큰의 복구 발행에 대해 투표하여 백스톱 모듈에 먼저 경매된 다음 시장을 공개할 수 있습니다. 그럼에도 불구하고 Aave DAO는 복구 발행을 진행하는 것보다 현재 7억 달러(Aave 생태계 준비금 및 생태계 수집가로 구성) 이상을 보유하고 있는 재무부의 자금을 사용하는 것을 선호할 수 있습니다.

지급 능력 위험 완화 메커니즘: 회수 발행.

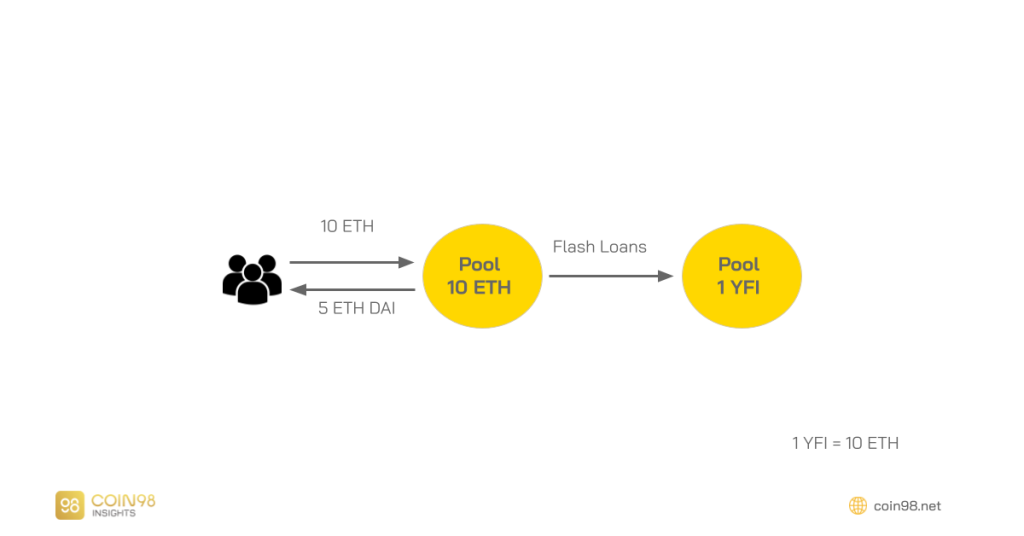

플래시 대출

플래시 론은 담보 없이 단일 블록 내에서 자산을 빌리고 상환하는 것을 말합니다.

현재 Flash Loans 응용 프로그램은 다음과 같습니다.

Flash 대출 수수료는 Flash Loans에 대한 차입량의 0.09%이며 모두 예금자에게 돌아갑니다.

Aave의 Flash Loans는 현재 사용자를 위한 UI가 없지만 Furucombo와 같이 사용할 수 있습니다. 모든 프로젝트에 쉽게 통합할 수 있습니다.

Aave DAO 재무부

Aave DAO 재무부는 AAVE 보유자가 관리하는 2개의 중요한 기금으로 구성됩니다.

Aave 커뮤니티는 둘 다 관리합니다.

심사

Aave는 각 V1 및 V2에 대해 7개의 보안 감사, 1개의 공식 검증, 2개의 시장 위험 평가를 통해 가장 많이 감사된 DeFi 프로토콜입니다. 여기에서 확인할 수 있습니다 .

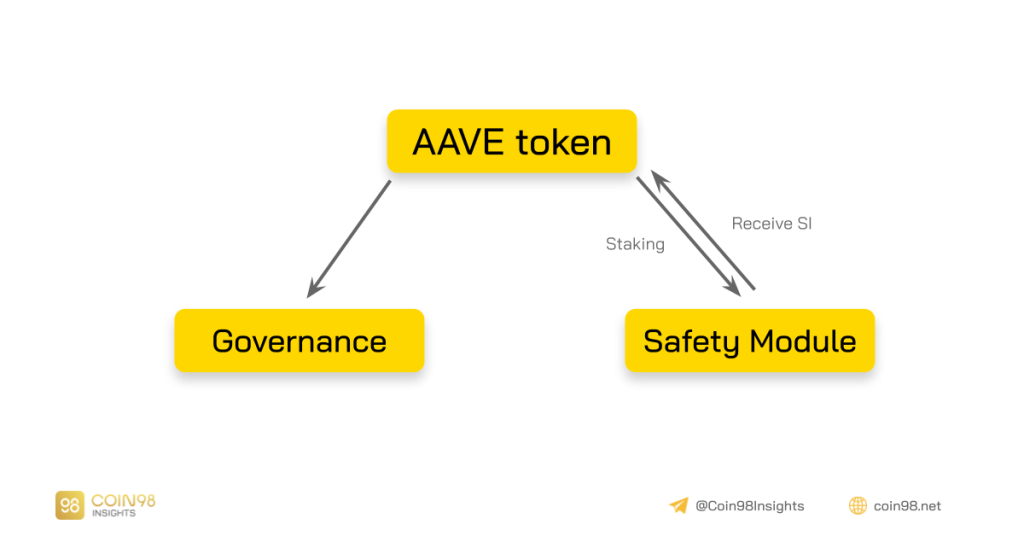

Aave가 AAVE의 가치를 포착하는 방법

현재 모델에서 AAVE 토큰은 거버넌스와 SI를 받기 위해 SM에 스테이킹이라는 두 가지 주요 사용 사례만 있습니다. 현재 DAO가 수집하는 프로토콜에 의해 생성된 모든 수수료는 토큰 소유자가 언제든지 변경할 수 있는 프로토콜의 성장에 재투자됩니다. 지금까지 AAVE 소지자와 공유되는 수수료는 없습니다.

두 가지 두드러진 사용 사례가 있는 AAVE 토큰.

개인적인 의견:

사용자는 SM 스테이커에게 하루에 총 550 AAVE를 받기 위해 SM에 스테이킹할 때 AAVE의 최대 30%를 잃을 때 많은 거래를 하고 있습니다.

(1) Aave의 W25/2021 주간 보고서에 따르면 SM 양측(Stake only AAVE 및 Stake AAVE/ETH)의 AAVE Staking APR 은 각각 7% 및 19.4%입니다. 따라서 1년에 한 번 부족 이벤트가 발생하면 사용자가 다시 30%(최악의 경우 30%에 판매)에 도달하는 데 최소 2년이 걸립니다.

현실에서: 이것은 한 번도 일어난 적이 없습니다. Black 목요일에 Maker에게 부족 이벤트가 발생했을 때 부족액은 5백만 달러였습니다. 따라서 이것은 Staker가 지분의 0.6%만 잃게 된다는 것을 의미하지만 현재 8개월 동안 7% 이상을 보유하고 있습니다.

(2) 또한 프로젝트의 생태계 예비 기금이 제한됩니다. 따라서 언젠가는 이 기금이 고갈되고 사용자는 더 이상 SM에 지분을 투자할 인센티브가 없습니다.

(1) & (2)에서 우리는 Aave가 다음 2가지 제안을 가져야 한다고 생각합니다.

Aave V2 및 그 효과의 일부 하이라이트:

Aave V2는 많은 개선 사항과 함께 2020년 말에 출시되었습니다. 이 문서의 범위 내에서 몇 가지 주목할만한 기능만 언급합니다.

담보 스왑

이 기능을 통해 사용자는 현재 담보 자산을 다른 자산으로 교환할 수 있습니다. 따라서 사용자가 위험을 관리하고 청산을 피하기가 더 쉬울 것입니다. 예를 들어:

담보 스왑 메커니즘.

사용자는 ETH를 담보로 DAI를 빌립니다. 어떤 이유에서인지 그들은 ETH 가격이 하락할 것이라는 것을 알고 있습니다. 사용자는 모든 ETH를 YFI로 전송하고 YFI는 좋은 소식을 가져와 가격이 상승합니다. 따라서 사용자는 청산을 피하고 YFI 가격 상승으로 인해 더 많은 DAI를 빌릴 수 있습니다.

Aave의 이점: 사용자를 위한 개선된 위험 관리 도구로 프로토콜의 전체 위험을 줄입니다.

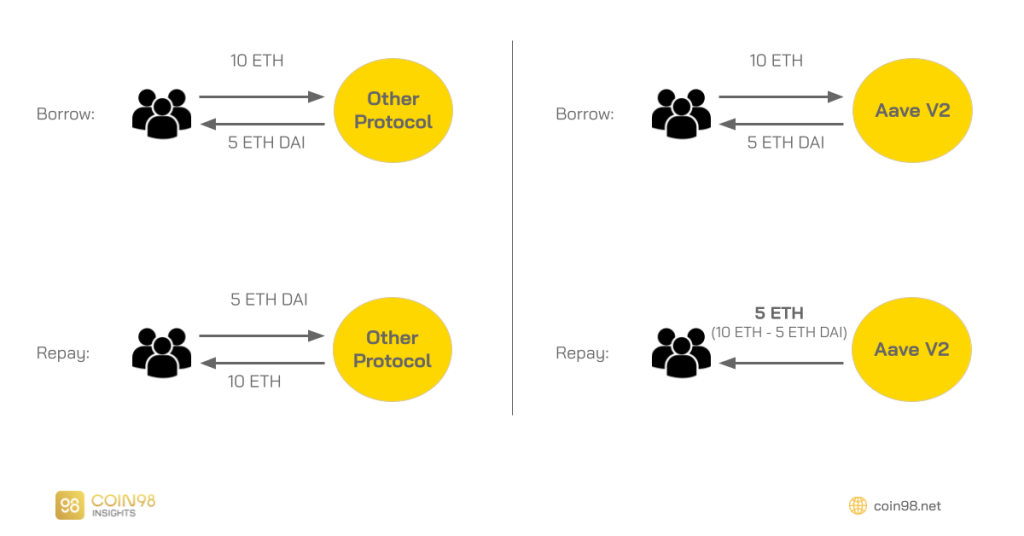

담보로 상환

담보로 결제하면 추가 유동성 없이 현재 보유하고 있는 담보 자산으로 대출을 마감할 수 있어 사용자의 편의성을 높인다.

담보 메커니즘을 통한 상환.

Aave의 이점: 사용자를 위한 개선된 위험 관리 도구로 프로토콜의 전체 위험을 줄입니다.

변동금리 & 안정금리 스와핑

Aave에는 변동 APY, 안정적인 APY의 두 가지 대출 금리가 있습니다. 두 비율 모두 수요와 공급에 의해 정의됩니다. 변수는 대출 전반에 걸쳐 시장 상황에 따라 변화하는 반면 안정적인 이자율은 대출 개시 시점에 고정됩니다.

평균 차입 이자율이 APY 25% 미만이고 자본 활용률이 95% 이상인 경우에도 안정적인 이자율을 재조정할 수 있습니다.

고정 금리는 사용자에게 예측 가능성과 정확한 재무 계획을 제공합니다. Anchor Protocol은 Anchor를 기반으로 구축할 다른 많은 소규모 프로젝트를 유치하고 있기 때문에 Anchor Protocol을 통해 많은 사용자가 선호하는 모델임이 입증되었습니다.

Aave의 이점: 위의 기능과 유사하게 금리 변환은 사용자가 선택할 수 있는 옵션이 더 많아져 더 많은 사용자를 유치하는 데 도움이 됩니다.

신용 위임

DeFi의 무담보 대출은 담보 자산 없이 유동성에 접근하는 방법으로 점점 인기를 얻고 있습니다. 그리고 Aave V2에는 이 기능이 있습니다.

신용 위임의 목적은 조직, 거래소, 기업, 사용자 등이 DeFi의 유동성에 접근할 수 있도록 돕는 것입니다.

Aave의 이점: 대출 부문의 프로젝트에는 신용 대출 기능이 있는 경우가 많지 않습니다. 따라서 Aave가 이를 잘 수행하면 위에서 언급한 상당한 자금을 포함하여 많은 고객을 유치할 것입니다.

Aave V2에 대한 우리의 의견: 많은 고유 기능을 추가했음에도 불구하고 모두 가능한 한 많은 Ave 사용자를 유치하여 프로젝트 수익을 높이는 것을 목표로 합니다. 그러나 위에서 언급했듯이 AAVE를 보유한 사용자에게는 수익이 없으므로 이러한 기능은 커뮤니티에 많은 이익을 가져다주지 않는 것 같습니다.

아베 미래

2020년 1월에 출시된 Aave는 DeFi 블루칩의 지위를 얻었습니다. 현재 100,000명 이상의 고유 사용자가 있는 가장 신뢰할 수 있는 대출 플랫폼 중 하나입니다. 현재 약 100억 달러의 가치가 프로토콜(TVL)에 잠겨 있습니다.

게다가, 프로젝트는 여러 체인으로 확장된 이후 매우 빠르게 트렌드를 포착했습니다. Polygon에 대한 Aave의 TVL은 거의 40억 달러의 ATH에 도달했습니다. 이는 짧은 시간에 상당한 수치입니다.

그러나 이것은 또한 유동성 단편화라는 문제를 야기합니다. Aave의 총 TVL은 ~$10B이며, 그 중 Polygon 버전은 $2.2B이고 나머지는 Ethereum에 있습니다. Aave가 향후 다른 체인으로 확장되면 유동성이 더욱 분할됩니다.

더 큰 규모로 보면 Aave가 하는 일을 기반으로 Crypto에 참여하고자 하는 외부 조직을 대상으로 하는 대출 플랫폼 중 하나인 것 같습니다. 따라서 Aave가 현재의 성능을 유지하고 Aave Pro 버전을 완벽하게 완성한다면 Aave는 대규모 조직에 노출되는 대출 부문의 승자가 될 수 있습니다.

5월에 Aave의 창립자인 Stani도 조직을 위한 Aave Pro 버전에 대해 트윗했습니다.

요약

이 섹션에서는 Aave가 어떻게 작동하는지 보기 위해 Aave의 주요 요점 중 일부를 요약할 것입니다.

모든 AMM의 가장 기본적인 모델인 Uniswap V2의 운영 모델을 분석하고 평가합니다.

Anchor Protocol의 운영 모델을 분석하여 프로젝트가 ANC 토큰의 가치를 창출하고 투자 기회를 예측하는 방법을 이해합니다.

내부에 있는 각 제품의 작동 메커니즘을 통해 PancakeSwap 모델을 분석하여 PancakeSwap으로 투자 기회를 찾습니다.

Balancer V2의 운영 모델과 장단점을 분석하여 Token BAL에 대한 가장 직관적인 관점을 제공합니다.

Compound의 운영 모델에 대한 자세한 분석을 통해 향후 COMP에 대한 예측 및 투자 기회를 제공합니다.

AMM SushiSwap의 운영 모델을 분석하면 AMM with TVL은 프로젝트의 방향을 알고 스스로 통찰력을 찾기 위해 시장에서 TOP 3입니다.

Terra의 작동 메커니즘을 분석하면 UST와 LUNA의 차이점과 Terra가 LUNA에 대한 가치를 포착하는 방법을 이해하는 데 도움이 됩니다.

Ventures DAO와 함께 잠재적인 투자 기회를 실현하기 위해 Decentralized Investment Funds의 운영 모델을 분석함으로써!

Maker Dao의 작동 메커니즘과 MKR 토큰의 가치를 포착하는 방법을 분석하여 이 선도적인 대출 프로젝트의 미래와 잠재력을 예측합니다.

The Sandbox의 운영 모델을 분석하면 Sandbox의 각 기능과 메커니즘을 이해하고 수익을 창출하는 방법을 이해하는 데 도움이 됩니다.

로닌 네트워크와 RON 토큰의 모든 정보를 포함합니다. 이 혁신적인 블록체인 플랫폼의 기능, 주요 이점 및 발전 방향에 대해 알아보세요.

폴리곤 지갑은 블록체인에서 MATIC 및 PRC20 표준 토큰을 안전하게 저장하고 관리하는 데 필요한 도구입니다. 최신 정보를 확인해 보세요!

미나 프로토콜은 암호화폐 및 블록체인 기술 분야에서 중요한 혁신을 제공합니다. 이제 MINA 토큰 노믹스 및 생태계에 대해 자세히 알아보세요!

이더리움 지갑이란? 이더리움 지갑은 어디서 생성하나요? 오늘 기사에서는 Ethereum Wallet을 사용하는 방법에 대한 최신 정보를 보여드립니다.

파티 앵무새는 무엇입니까? PRT란 무엇입니까? Party Parrot의 모든 뛰어난 기능과 PRT 토큰의 토큰 정보를 알아보자!

트론이란? TRX 토큰이란 무엇입니까? Tron이 다른 블록체인과 다른 점은 무엇입니까? 여기에서 TRX 토큰노믹스에 대해 자세히 알아보세요!

퀵스왑이란? QUICK 토큰이란 무엇입니까? QuickSwap의 이해 기능과 SUSHI Token에 대한 자세한 정보를 알아보자!

Swarm(SWM)은 Swarm 플랫폼 내부의 유틸리티 토큰입니다. SWM 토큰은 이더리움 기반의 ERC-20 표준에 따라 구축되었습니다.

바이낸스 체인은 무엇을 의미합니까? 바이낸스의 프라이빗 체인으로 이전하는 프로젝트가 시장 가격에 어떤 영향을 미치나요?

Huobi Global은 원래 중국에서 설립된 중앙 집중식 거래소입니다. 이 기사에서 Huobi Global 리뷰와 사용 방법을 살펴보겠습니다. 최신 정보와 기능도 포함되어 있습니다.