Wat is TerraUSD (UST)? Alles wat u moet weten over UST

Wat is TerraUSD (UST)? Alle informatie over de UST-munt zal snel worden onthuld door TraderH4 in dit artikel. Bekijk het alsjeblieft vandaag nog.

Het artikel geeft u de lagen waaruit DeFi bestaat, zodat u investeringsprojecten kunt evalueren.

Het uiteindelijke doel van DeFi is kapitaalefficiëntie, wat betekent dat geld constant in beweging moet zijn om het grootste rendement voor investeerders te genereren.

Als u een winnaar wilt worden, moet u eerst begrijpen uit welke "winststukken" DeFi bestaat. Wat is het belangrijkste stuk dat als iets hen beïnvloedt, het de andere stukken zal doen instorten. Als we eenmaal een schets van DeFi in gedachten hebben, kunnen we gemakkelijker kansen vinden en risico's anticiperen, waardoor we een winnaar worden in deze markt.

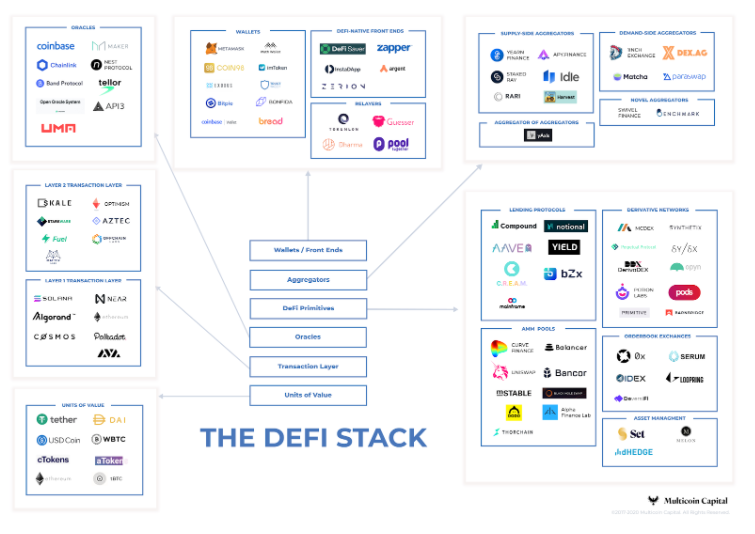

Door de vertaling van Multicoin Capital over DeFi Stack (zie het originele artikel hier ), zal ik samen met jullie het DeFi-masker naar beneden halen om te zien wat erin zit en leren hoe je multi-risico's in DeFi kunt beheren en minimaliseren.

Laten we beginnen!

Overzicht

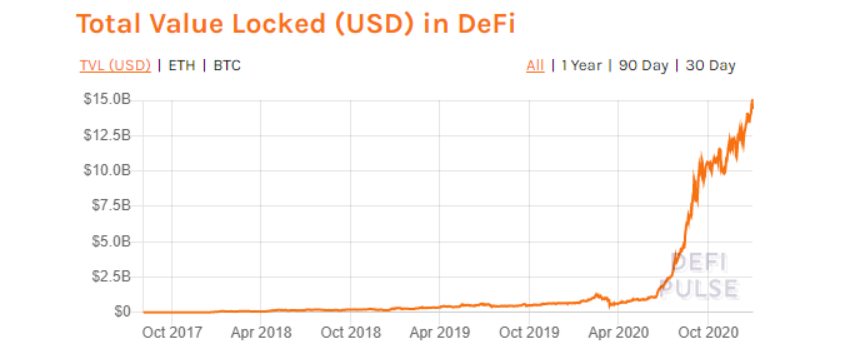

Year-to-date heeft DeFi's TVL op Ethereum alleen al bijna $ 15 miljard bereikt, meer dan 20 keer meer dan vorig jaar.

Bron: DeFi Pulse

80% van deze ongelooflijke groei komt van leenplatforms (Compound, Aave, Cream, MakerDAO, dForce) en handelsplatforms (Uniswap, dYdX, Kyber, Curve, 0x) met een wapen genaamd liquidity mining .

Liquidity mining is een hulpmiddel om het netwerkeffect van het protocol te bevorderen. Gebruikers kunnen aantrekkelijke opbrengsten verdienen door simpelweg liquiditeit te verstrekken aan AMM's (Uniswap, Curve, SushiSwap), activa uit te lenen op geldmarkten (Aave, Compound, Cream) of tokens te geven aan winstoptimizers zoals (Yearn Finance, Idle Finance, APY.Finance) .

Maar daar stopt het mooie niet, dankzij "composability", een nieuw winstprobleem in de DeFi-ruimte. Combineerbaarheid betekent dat de componenten in DeFi als Lego-stukken zijn en op elkaar kunnen worden gestapeld.

Helpt ontwikkelaars niet helemaal opnieuw te bouwen, maar kunnen bestaande stukken gebruiken en er bovenop ontwikkelen. Het resultaat hiervan is dat producten sneller op de markt kunnen worden gebracht, waardoor ze beter worden en meer mensen ze willen gebruiken.

Een voorbeeld van het optimaliseren van kapitaalefficiëntie: u gebruikt ETH als onderpand en leent Dai, zet die Dai in Tornado.cash om de veiligheid te vergroten en ruilt DAI voor USDC op Curve, en gebruikt het uiteindelijk. Gebruik USDC om op Polymarket te wedden.

Het vermogen om te combineren biedt grote voordelen, maar brengt ook risico's met zich mee. Als er een laag (laag) aan de onderkant een probleem heeft, zal dit ervoor zorgen dat alle lagen erboven worden aangetast. Dus als je begrijpt uit welke lagen DeFi bestaat en weet hoe je moet beoordelen of elke laag goed presteert, zul je veel mogelijkheden vinden om de winst te maximaliseren en risico's voor jezelf te minimaliseren.

Hieronder verdeel ik de DeFi Stack in 6 verschillende lagen:

Decodeer elke laag waaruit DeFi . bestaat

Niveau 1: Valuta

Niveau 1 in de DeFi Stack is valuta. Simpelweg omdat het nodig is om geld te gebruiken om geld te creëren, dat is wat je er eerst in stopt en ook wat je later ontvangt.

Valuta's hier zijn: DAI, ETH, tokens binnen geldmarkten (cToken, aToken), stablecoins (USDT, USDC, WBTC, renBTC, tBTC) en LP-tokens die als activa worden gebruikt. onderpand op DeFi-protocollen.

Elk type token heeft verschillende risico's. Het grootste risico van DAI is bijvoorbeeld wanneer het Maker-systeem instort en DAI waarde verliest, Tether (USDT), het juridische risico voor de bankrekening van Tether, ... Hoewel elk token een ander risico heeft, maar ze zijn allemaal de eerste steen aan de onderkant van de piramide, als er een bug of storing in het slimme contract is, zal het hele systeem instorten, hoe goed de code ook is. .

Bron: Muntstatistieken

Niveau 2: Transactielaag

Het is niet genoeg om geld in te zamelen, we moeten de transactie nog doen. Wat vaak als vanzelfsprekend wordt beschouwd, is niveau 2 in de DeFi Stack.

Naarmate DeFi groeide, werden hun systemen steeds complexer. Niet alleen het verzenden van transacties en het ontvangen van tokens, moderne DeFi-protocollen moeten ook veel transacties uitvoeren om verschillende problemen op te lossen, zoals: het vinden en opslaan van het saldo van het onderpand, het berekenen van het onderpandpercentage, het verwerken van orakelprijsgegevens, het uitvoeren van liquidatie, het verdelen van inzetbeloningen, het berekenen van de hefboomwerking ,...

Deze operaties vereisen allemaal een grote hoeveelheid gasvergoedingen en vereisen daarom geschikte Layer 1- of Layer 2-oplossingen om aan de vraag naar transacties op DeFi te voldoen. Gaskosten op Ethereum lopen soms op tot meer dan $ 100 per transactie, wat duidelijk het huidige probleem van Ethereum illustreert. Als gebruikers of bots niet kunnen handelen, zal alles wat volgt niet werken en zal DeFi instorten.

De probleemoplossende oplossingen van Ethereum kunnen laag 1-projecten zijn zoals Solana (met de mogelijkheid om 50.000 transacties per seconde uit te voeren en bijna geen transactiekosten) of andere laag 2-projecten zoals Matic , Skale, Optimism is bovenop Ethereum gebouwd.

Niveau 3: Oracle levert prijsgegevens (Price Oracles)

De prijsorcales zijn ontwikkeld bovenop de transactielaag en vormen het volgende fundament van de DeFi-infrastructuur. Vertrouwelijkheid en nauwkeurige marktgegevens zijn voorwaarden om DeFi-protocollen te laten werken.

Gecentraliseerde orakels nemen slechts gegevens van één kant op, wat mogelijk van invloed is op het hele systeem (de recente orakelcrash van Compound zorgde ervoor dat de prijs van DAI met 30% steeg, waardoor een grote hoeveelheid activawaarde werd geliquideerd. ).

Om meer te weten te komen over orakel en potentiële orakelprojecten, kun je het volgende artikel lezen .

Als een top-orakelproject als Chailink ten onder gaat met onjuiste prijsgegevens, kunnen leningen op Aave, synthetische activa op Synthetix worden geliquideerd, en Oracle-gebaseerde Dexs zoals DODO zouden ook grote verliezen veroorzaken voor gebruikers. Een volledig onderling verbonden systeem kan binnen enkele seconden failliet gaan.

Niveaus 1,2 en 3 vormen de kerninfrastructuur van DeFi. Daarboven bevinden zich complexere onderling verbonden en zeer interactieve financiële systemen (Financial Facility).

Niveau 4: DeFi-faciliteit (DeFi Primitives)

DeFi-primitieven zijn onder meer:

Elke tak kan onafhankelijk worden gebruikt of communiceren met verschillende takken op verschillende lagen van de DeFi Stack.

Bijvoorbeeld:

Nog een paar voorbeelden van primitieven die profiteren van puzzelstukjes van niveau 1 - 3.

Niveau 5: Protocolaggregatie (Protocolaggregators)

Deze protocollen zijn gebaseerd op primitieven om vraag en aanbod van de markt te bundelen.

Bijvoorbeeld:

Aggregators hebben de laatste tijd stormenderhand de krantenkoppen gehaald omdat ze de winst maximaliseren (of kosten besparen). Omdat het echter in een van de bovenste lagen is ontwikkeld, moet je rekening houden met de risico's bij het gebruik van deze protocollen. Als een van de onderstaande lagen problemen heeft, is de kans groot dat u schade oploopt of zelfs uw eigendommen verliest.

Bijvoorbeeld: protocollen voor geaggregeerde opbrengst, zoals Yearn, zoeken naar plaatsen met de beste opbrengst en zetten uw activa in als er een probleem is dat tot schade aan uw activa zal leiden. Aan de andere kant zijn Dex-aggregators relatief veilig, zoals 1Inch die optreedt als makelaar, het protocol houdt niet de activa vast, maar verhandelt alleen de activa voor de broers.

Niveau 6: Portemonnee en Front-end

Portefeuilles en front-end zijn het gezicht en gebouwd aan de bovenkant van DeFi

Bijvoorbeeld:

Wallet en Front-end concurreren niet op technische of financiële aspecten, ze concurreren in ontwerp, gebruikerservaring, enz.

Epiloog

In het bovenstaande gedeelte heb ik u een diagram gegeven van de samenstelling van DeFi, de relevantie en de uitstaande projecten in elke laag. Hopelijk heb je op basis van dit diagram een overzicht van DeFi van waaruit je een redelijke richting voor projectevaluatie kunt vinden.

In het volgende gedeelte laat ik u de risico's zien die in DeFi bestaan, en hoe u deze risico's beheert en beperkt. Zo helpt u uw winst te maximaliseren en risico's voor uzelf te minimaliseren.

Wat is TerraUSD (UST)? Alle informatie over de UST-munt zal snel worden onthuld door TraderH4 in dit artikel. Bekijk het alsjeblieft vandaag nog.

Dit artikel biedt een gedetailleerde uitleg over hoe u Uniswap gebruikt, inclusief het wisselen van tokens, liquiditeit toevoegen en migreren van liquiditeit van Uniswap V2 naar V3.

In dit artikel wordt de cross-chain interoperabiliteit van Poly Network besproken, evenals nieuwe ontwikkelingen en trends in de cryptocurrency-wereld.

Farming is een goede kans voor gebruikers om gemakkelijk crypto te verdienen in DeFi. Maar wat is de juiste manier om crypto te farmen en veilig lid te worden van DeFi?

Het artikel vertaalt de mening van auteur @jdorman81 over de kwestie van waardering in Defi, samen met enkele persoonlijke meningen van de vertaler.

Wat is het verschil tussen vaste rente in Crypto? Krijg een overzicht van vastrentende projecten en potentiële investeringsmogelijkheden.

Andre Cronje vertelt over de ontberingen die hij doormaakte toen hij begon met het ontwikkelen van een van de meest succesvolle DeFi Dapps ooit.

Wat is een stimuleringsprogramma? Hoe beïnvloedt het Incentive Program de platformmunt en het ecosysteem? Helpen ze DeFi echt?

Of je het nu leuk vindt of niet, DeFi-protocollen zoals Uniswap, Compound, Curve ... moeten accepteren dat ze altijd en overal FORK zullen zijn, door wie.

Analyseer de structuur en werking van de traditionele economie, en breng daarbij de Crypto-markt in kaart om de toekomst ervan te projecteren.

In deze sectie zal ik het hebben over de belangrijkste risico's in DeFi en hoe u de risico's bij projectselectie kunt beperken.

Het artikel deelt een beetje het perspectief van de auteur op Serum - een DeFi Hub op Solana, zodat je kunt visualiseren wat Serum wil bouwen.

Analyseer de puzzelstukjes voor lenen op elk ecosysteem, op basis van de gegevens om het potentieel te beoordelen en investeringsmogelijkheden te vinden met het veld Lenen.

DeFi Connected Hackathon georganiseerd door Delphi Digital heeft als doel het Terra-ecosysteem te ontwikkelen. Dus wie zijn de winnaars?

Dit artikel zal u helpen om Yield Farming beter te begrijpen, interessante en nuttige informatie die u misschien niet weet over Yield Farming.

Analyseer NFT-puzzelstukken op elk ecosysteem en zoek naar investeringsmogelijkheden met toekomstige NFT- en DeFi-trends!

Het artikel is vertaald vanuit het perspectief van Teddy Woodward - een lid van Notional Finance, die spreekt over het belang van DeFi Fixed Rate.

Dit artikel helpt u een overzicht te krijgen van DeFi-protocollen in het Serum-ecosysteem en hun sterke en zwakke punten.

Wat is DeFi? Hoe werkt DeFi en of we investeringsmogelijkheden hebben met deze markt?Laten we meer te weten komen in dit door DeFi uitgelegde artikel!!!

Dit artikel biedt een gedetailleerde uitleg over hoe u Uniswap gebruikt, inclusief het wisselen van tokens, liquiditeit toevoegen en migreren van liquiditeit van Uniswap V2 naar V3.

Mina en Polygon zullen samenwerken om producten te ontwikkelen die de schaalbaarheid, verbeterde verificatie en privacy vergroten.

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Remitano-uitwisseling is de eerste uitwisseling die het kopen en verkopen van cryptocurrencies in VND mogelijk maakt. Instructies voor het registreren voor Remitano en het kopen en verkopen van Bitcoin in detail hier!

Het artikel geeft je de meest complete en gedetailleerde instructies voor het gebruik van het Tenderize testnet.

Dit artikel geeft je de meest complete en gedetailleerde gids voor het gebruik van Mango Markets om de volledige functionaliteit van dit nieuwe project op Solana te ervaren.

In deze eerste aflevering van de UNLOCKED-serie voegen we een extra beveiligingslaag toe aan uw portemonnee met behulp van Beveiligingsinstellingen.

Farming is een goede kans voor gebruikers om gemakkelijk crypto te verdienen in DeFi. Maar wat is de juiste manier om crypto te farmen en veilig lid te worden van DeFi?

Het artikel vertaalt de mening van auteur @jdorman81 over de kwestie van waardering in Defi, samen met enkele persoonlijke meningen van de vertaler.

Saddle Finance is een AMM die handel mogelijk maakt en liquiditeit verschaft aan tBTC, WBTC, sBTC en renBTC. Gebruikershandleiding zadelvloer.