Wat is TerraUSD (UST)? Alles wat u moet weten over UST

Wat is TerraUSD (UST)? Alle informatie over de UST-munt zal snel worden onthuld door TraderH4 in dit artikel. Bekijk het alsjeblieft vandaag nog.

In deze sectie zal ik het hebben over de belangrijkste risico's in DeFi en hoe u de risico's bij projectselectie kunt beperken.

Voortzetting van de serie over DeFi Stack, in deel 1, gaf ik je een overzicht van de "winstgevende stukken" waaruit DeFi bestaat (je kunt het hier lezen om een manier te vinden om het project te evalueren).

In deze sectie zullen we de grootste risico's in DeFi beoordelen en hoe deze risico's kunnen worden beheerd en beperkt. Zo helpt u uw winst te maximaliseren en risico's voor uzelf te minimaliseren.

Laten we beginnen!

Risicobeheer in DeFi

Exponentieel risico in DeFi

Fragment uit de tweet van Arjun Balaji:

“Het risico in DeFi groeit exponentieel. De reden is te wijten aan:

Deze risico's worden groter met de samenstelling en hefboomwerking."

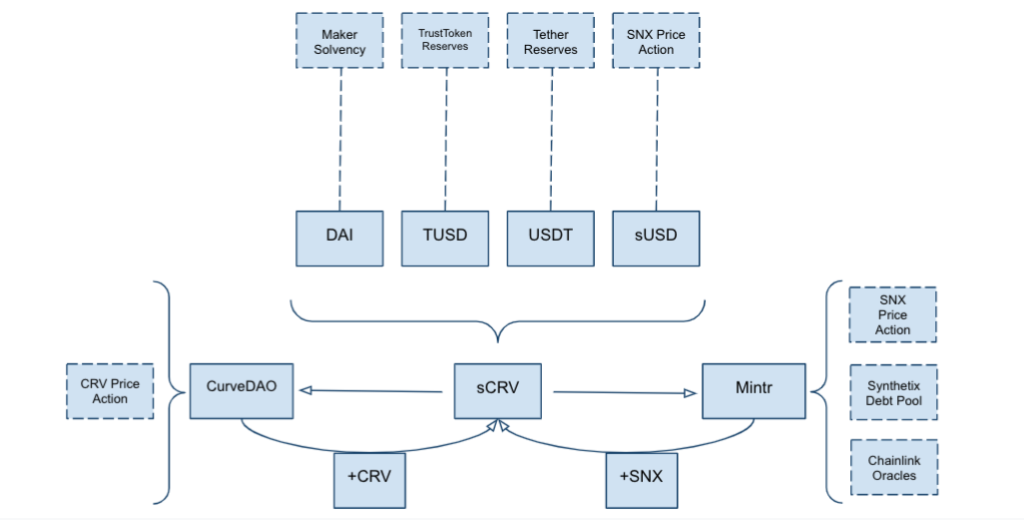

Ik neem een voorbeeld van een beroemde opbrengstlandbouwstrategie: Curve's sUSD-pool. Gebruikers kunnen een of meer stablecoins (DAI, USDT, TUSD, sUSD) in de pool storten en LP-tokens inzetten op het Mintr-platform van Synthetix om SNX-beloningen te ontvangen.

Elke stablecoin in de pool van Curve is onderhevig aan zijn eigen risico dat rechtstreeks van invloed is op de waarde van de munt (DAI loopt risico door governance in Maker, Oracle,.. USDT loopt risico vanaf de bankrekening van Tether).

Met het bovenstaande poolontwerp dat veel stablecoins bevat, zal het de impact verminderen wanneer een stablecoin crasht en ondersteuning hebben om de prijzen tussen munten bij elkaar te houden. Als een munt echter instort, heeft dit nog steeds een zeer slechte invloed op de resterende munten in de pool en zal dit de protocollen die deze pool gebruiken verder beïnvloeden.

Dit is een tweesnijdend zwaard, assimilatie biedt grote doorbraken, maar brengt ook exponentieel toenemende risico's met zich mee.

De grootste risico's in DeFi vandaag

Hypotheek risico

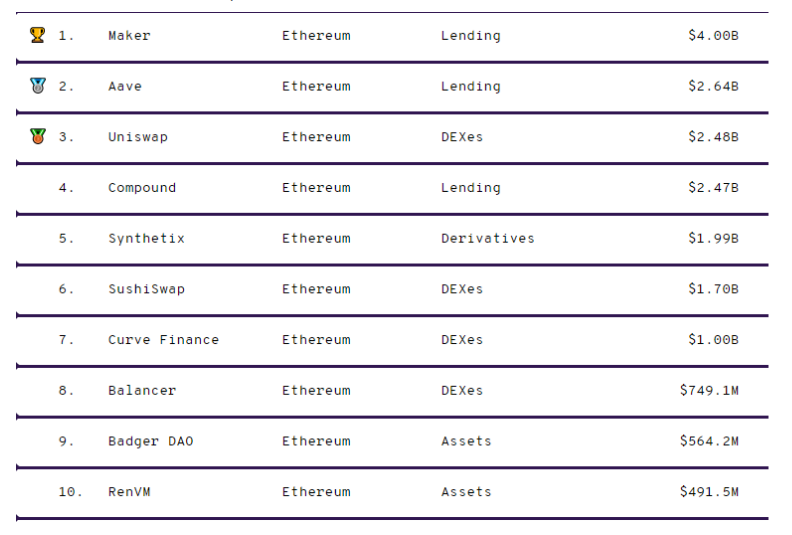

Er zijn momenteel meer dan $ 13 miljard aan activa opgesloten in de top 10 DeFi-protocollen (Uniswap, Compound, Aave, Balancer, Curve, MakerDAO, ..). Onder hen zijn grote hoeveelheden DAI, USDC, renBTC, enz. Als er iets met een van hen gebeurt, zal dit resulteren in een massale golf van activaliquidaties, wanbetalingen en negatieve gevolgen voor de prijs van de rest.

Oracle-risico's

Synthetix kreeg op 25 juni 2019 een orakelaanval en veroorzaakte schade van ongeveer $ 37 miljoen aan ETH (na onderhandeling gaf de aanvaller het gestolen geld terug).

Op 18 februari 2020 maakte een aanvaller gebruik van een flitslening om de prijs van sUSD op te pompen tot $ 2, verstrekte hij sUSD als onderpand op bZx om 2400 ETH te lenen, verliet vervolgens een positie op bZx en hield het gehypothekeerde eigendom. Sindsdien zijn Oracle-aanvallen toegenomen (Harvest, Value DeFi), wat het risico van Oracle in DeFi benadrukt.

Chainlink speelt een centrale rol voor toonaangevende DeFi-projecten zoals (Aave, Synthetix en Yearn,..) en als er een groot probleem is met dit toonaangevende orakelproject, heeft dat gevolgen voor het hele systeem.DeFi eco.

Ethereum-netwerkcongestierisico

Zoals je hebt gezien met de schaalbaarheid van Ethereum vandaag, is het netwerk niet klaar voor wereldwijde handel. Sommige projecten zoals Perpetual Protocol of Aavegotchi hebben het lanceringsschema van het mainnet moeten uitstellen vanwege de hoge gastarieven. De hoge gastarieven zullen transacties en gerelateerde activiteiten op DeFi (zoals activaliquidatie of hypotheek) erg moeilijk maken.

Beperk risico's in DeFi

Zoals vermeld in deel 1 van de serie, is Level 1 tot Level 3 van de DeFi Stack de basis die direct van invloed is op de gehele DeFi. Dus als we nadenken over risicovermindering, moeten we ons vooral op deze lagen concentreren, die kunnen worden beschouwd als een paar criteria om risico's bij projectselectie te helpen minimaliseren.

Hypotheekmunten

De meeste DeFi-protocollen gebruiken dezelfde soorten onderpand (DAI, USDC, USDT, wBTC, aToken, cToken,...), zodat projecten de risico's verbonden aan activa op verschillende manieren kunnen verminderen, zoals:

Orakel

Oracle is de belangrijkste oorzaak van aanvallen op DeFi Protocol. De top DeFi-namen vertrouwen op prijsgegevens van Chainlink of gebruiken het LINK-token in hun protocol. Als er iets misgaat met de "Oracle king", zal dit zeker een fatale klap zijn voor DeFi.

Om het risico veroorzaakt door Oracle te beperken, kan het project gemiddelde prijsgegevens krijgen van veel Oracle-aanbieders zoals Chainlink, Band, Nest,...

Mogelijkheid om transacties uit te voeren

In deel 1 vertelde ik je over het belang van de mogelijkheid om transacties te doen in DeFi Protocol.

"Naarmate DeFi groeit, wordt hun systeem steeds complexer. Niet alleen het verzenden van transacties en het ontvangen van tokens, moderne DeFi-protocollen moeten ook veel transacties uitvoeren om problemen op te lossen. Diverse onderwerpen zoals: het vinden en opslaan van onderpandsaldi, berekenen van hypotheekrentes, verwerking Oracle prijsgegevens, liquidaties uitvoeren, stakingsbeloningen uitdelen, leverage berekenen, ..."

Met de toenemende vraag naar protocollen op Ethereum, zal de mogelijkheid om transacties uit te voeren een van de grootste zorgen zijn.

Er zijn verschillende oplossingen die DeFi-primitieven kunnen gebruiken om het risico te overwinnen dat een transactie niet kan worden uitgevoerd.

1. Laag 2-oplossingen

2. Laag 1-oplossingen

3. Maak bots om te helpen bij liquidatie

4. Miningpools kunnen transacties op blokken prioriteren. Simpel gezegd, het uitgeven van tokens aan de pool, wanneer het transactieadres een pool van tokens bevat, krijgt de transactie prioriteit.

5. Gasfiches. U ontgint gastokens wanneer de gasprijzen laag zijn en wisselt ze in wanneer de gasprijzen hoog zijn om de transactiekosten te minimaliseren.

Inhoudsoverzicht

Er zijn veel verschillende DeFi-protocollen, maar de meeste hebben een gemeenschappelijk patroon.

Daarom heb ik u in het artikel een raamwerk gegeven om de belangrijkste risico's in DeFi te beheersen (1) Onderpandrisico, (2) Oracle-risico (3) Potentieel risico om transacties uit te voeren en activa te liquideren.

Naarmate DeFi meer en meer ontwikkeld wordt, zal het ontwikkelingsteam dieper moeten nadenken, maatregelen moeten vinden en gebruiken om de bovengenoemde risico's te overwinnen, zal cashflow worden gestort in degenen die de vraag "Voorspelling" kunnen beantwoorden. Hoe zal het project gebruikers beschermen tegen orakelproblemen of netwerkcongestie?”. De antwoorden op de bovenstaande vragen zullen het grote verschil zijn tussen winnaars en verliezers in een competitieve DeFi-ruimte.

Epiloog

Begrijp de onderdelen waaruit DeFi bestaat, weet wat de belangrijkste risico's zijn die van invloed zijn op het project en hoe u deze kunt beperken. Dit zijn geweldige hulpmiddelen om u te helpen bij het vinden van investeringsprojecten.

Referentiebron: The DeFi Stack

Wat is TerraUSD (UST)? Alle informatie over de UST-munt zal snel worden onthuld door TraderH4 in dit artikel. Bekijk het alsjeblieft vandaag nog.

Dit artikel biedt een gedetailleerde uitleg over hoe u Uniswap gebruikt, inclusief het wisselen van tokens, liquiditeit toevoegen en migreren van liquiditeit van Uniswap V2 naar V3.

In dit artikel wordt de cross-chain interoperabiliteit van Poly Network besproken, evenals nieuwe ontwikkelingen en trends in de cryptocurrency-wereld.

Farming is een goede kans voor gebruikers om gemakkelijk crypto te verdienen in DeFi. Maar wat is de juiste manier om crypto te farmen en veilig lid te worden van DeFi?

Het artikel vertaalt de mening van auteur @jdorman81 over de kwestie van waardering in Defi, samen met enkele persoonlijke meningen van de vertaler.

Wat is het verschil tussen vaste rente in Crypto? Krijg een overzicht van vastrentende projecten en potentiële investeringsmogelijkheden.

Andre Cronje vertelt over de ontberingen die hij doormaakte toen hij begon met het ontwikkelen van een van de meest succesvolle DeFi Dapps ooit.

Wat is een stimuleringsprogramma? Hoe beïnvloedt het Incentive Program de platformmunt en het ecosysteem? Helpen ze DeFi echt?

Of je het nu leuk vindt of niet, DeFi-protocollen zoals Uniswap, Compound, Curve ... moeten accepteren dat ze altijd en overal FORK zullen zijn, door wie.

Analyseer de structuur en werking van de traditionele economie, en breng daarbij de Crypto-markt in kaart om de toekomst ervan te projecteren.

Het artikel geeft u de lagen waaruit DeFi bestaat, zodat u investeringsprojecten kunt evalueren.

Het artikel deelt een beetje het perspectief van de auteur op Serum - een DeFi Hub op Solana, zodat je kunt visualiseren wat Serum wil bouwen.

Analyseer de puzzelstukjes voor lenen op elk ecosysteem, op basis van de gegevens om het potentieel te beoordelen en investeringsmogelijkheden te vinden met het veld Lenen.

DeFi Connected Hackathon georganiseerd door Delphi Digital heeft als doel het Terra-ecosysteem te ontwikkelen. Dus wie zijn de winnaars?

Dit artikel zal u helpen om Yield Farming beter te begrijpen, interessante en nuttige informatie die u misschien niet weet over Yield Farming.

Analyseer NFT-puzzelstukken op elk ecosysteem en zoek naar investeringsmogelijkheden met toekomstige NFT- en DeFi-trends!

Het artikel is vertaald vanuit het perspectief van Teddy Woodward - een lid van Notional Finance, die spreekt over het belang van DeFi Fixed Rate.

Dit artikel helpt u een overzicht te krijgen van DeFi-protocollen in het Serum-ecosysteem en hun sterke en zwakke punten.

Wat is DeFi? Hoe werkt DeFi en of we investeringsmogelijkheden hebben met deze markt?Laten we meer te weten komen in dit door DeFi uitgelegde artikel!!!

Dit artikel biedt een gedetailleerde uitleg over hoe u Uniswap gebruikt, inclusief het wisselen van tokens, liquiditeit toevoegen en migreren van liquiditeit van Uniswap V2 naar V3.

Mina en Polygon zullen samenwerken om producten te ontwikkelen die de schaalbaarheid, verbeterde verificatie en privacy vergroten.

Analyseer en evalueer het bedrijfsmodel van Uniswap V2, het meest basale model voor elke AMM.

Remitano-uitwisseling is de eerste uitwisseling die het kopen en verkopen van cryptocurrencies in VND mogelijk maakt. Instructies voor het registreren voor Remitano en het kopen en verkopen van Bitcoin in detail hier!

Het artikel geeft je de meest complete en gedetailleerde instructies voor het gebruik van het Tenderize testnet.

Dit artikel geeft je de meest complete en gedetailleerde gids voor het gebruik van Mango Markets om de volledige functionaliteit van dit nieuwe project op Solana te ervaren.

In deze eerste aflevering van de UNLOCKED-serie voegen we een extra beveiligingslaag toe aan uw portemonnee met behulp van Beveiligingsinstellingen.

Farming is een goede kans voor gebruikers om gemakkelijk crypto te verdienen in DeFi. Maar wat is de juiste manier om crypto te farmen en veilig lid te worden van DeFi?

Het artikel vertaalt de mening van auteur @jdorman81 over de kwestie van waardering in Defi, samen met enkele persoonlijke meningen van de vertaler.

Saddle Finance is een AMM die handel mogelijk maakt en liquiditeit verschaft aan tBTC, WBTC, sBTC en renBTC. Gebruikershandleiding zadelvloer.