Wat is TerraUSD (UST)? Alles wat u moet weten over UST

Wat is TerraUSD (UST)? Alle informatie over de UST-munt zal snel worden onthuld door TraderH4 in dit artikel. Bekijk het alsjeblieft vandaag nog.

Het dYdX-protocol beheert een derivatenbeurs op Layer 2 StarkEx Network. De hybride gedecentraliseerde beurs biedt eeuwigdurende futures-contracten die vergelijkbaar zijn met die op Binance, FTX en andere gecentraliseerde beurzen. Het uiteindelijke doel van het protocol is om een volledig gedecentraliseerde derivatenbeurs te bouwen waar geen enkele partij, inclusief het ontwikkelingsteam, zich kan bemoeien met de basisactiviteiten van het protocol.

In de zomer van 2017 richtte Antonio Juliano, een voormalig Coinbase-ingenieur, dYdX op. De eerste twee producten van het protocol, Expo en Solo, zijn gebouwd voor margehandel op Ethereum. Na het zien van een explosie van eeuwigdurende contracthandel op Bitmex in 2019, heeft dYdX besloten om het eerste DeFi-protocol te worden dat dit type handel aanbiedt. De uitrol van eeuwigdurende handelstypes voor grote tokens zoals BTC en ETH wint snel aan populariteit bij veel handelaren.

In Q2 2022 kondigde dYdX de overstap aan van StarkEx naar zijn eigen native blockchain, genaamd dYdX Chain, als onderdeel van een volledig gedecentraliseerde inspanning.

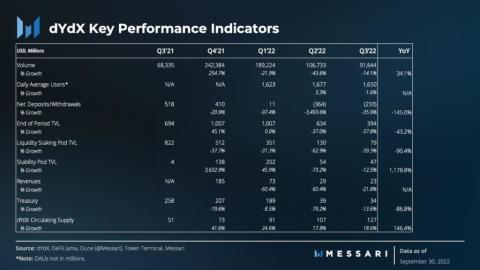

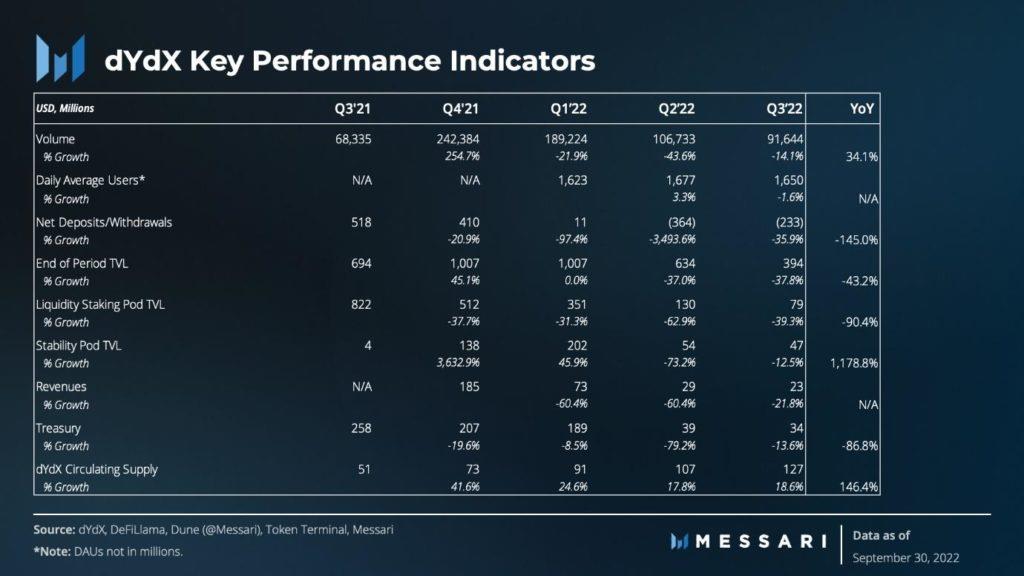

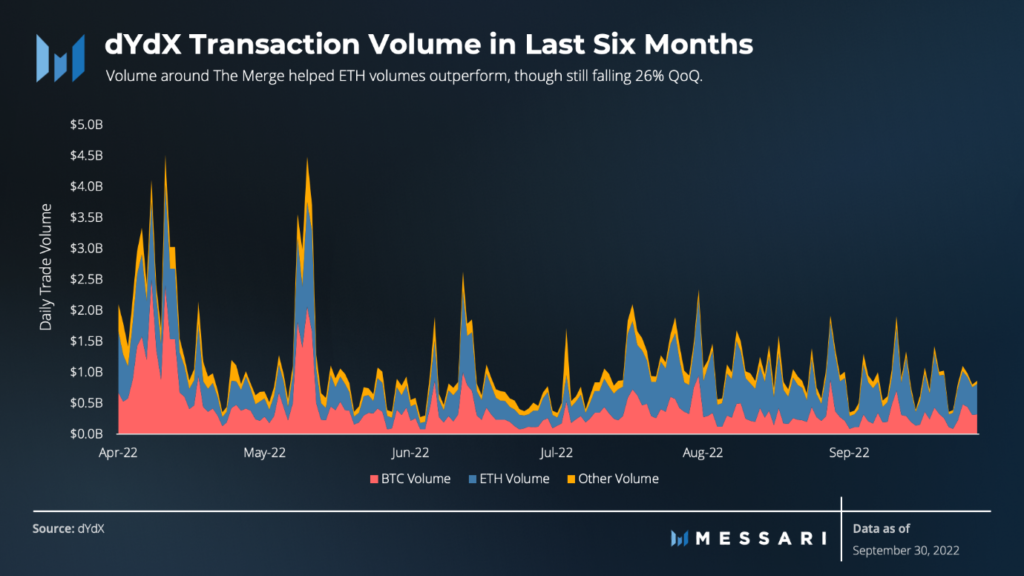

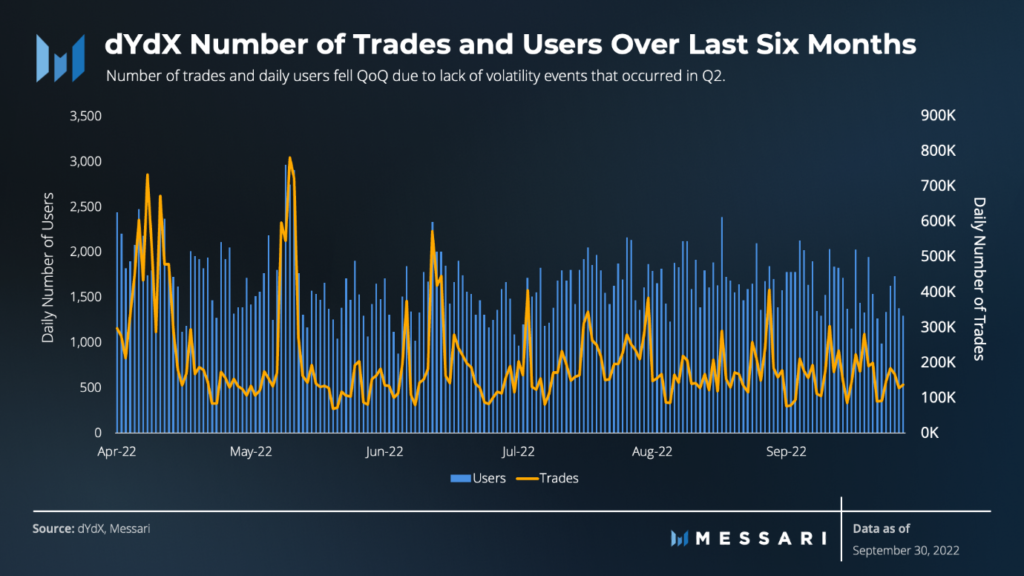

In Q3 had dYdX niet zoveel hoogtepunten als in Q2, maar The Merge was een belangrijke gebeurtenis en had zeker een impact op de kwartaalresultaten. Het dagelijkse handelsvolume en gebruikers op dYdX waren in Q3 net zo actief als in Q2, gemeten op gemiddelde basis. De handel in ETH heeft een hoger percentage in vergelijking met voorgaande kwartalen, omdat handelaren voorbereid waren op verschillende pogingen om te handelen tijdens de Ethereum hard fork. Ondanks een gezonde handelsactiviteit, blijft dYdX grote opnames van het netwerk zien.

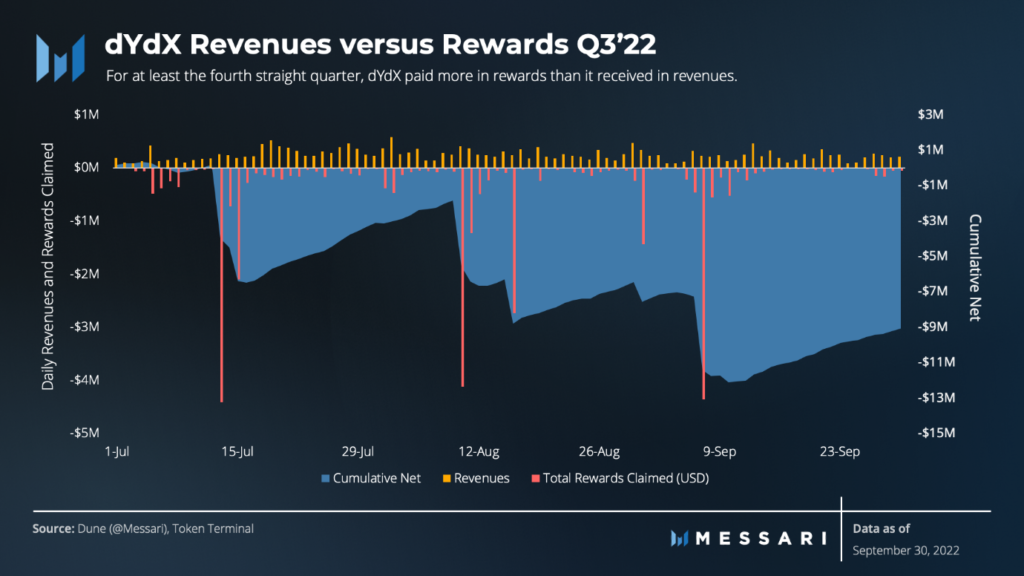

De governance-inspanningen tijdens het kwartaal waren gericht op het optimaliseren van de DYDX-inflatiebeloning (protocol native token). In een ander kwartaal waren de door het protocol gegenereerde inkomsten hoger dan de USD-waarde van tokens die als incentives werden uitbetaald. Inkomsten komen nu toe aan dYdX Trading, niet aan de gemeenschapskas. Treasury heeft alleen DYDX-tokens om initiatieven te financieren.

De overstap naar V4, aangekondigd in juni, is een belangrijke mijlpaal met de lancering van het testnet voor ontwikkelaars. Het zal naar verwachting dYdX Chain in Q2 van 2023 lanceren, waardoor een gedecentraliseerd orderboek ontstaat en de afstemming tussen tokenhouders en het protocol wordt verbeterd.

De handelsinkomsten van dYdX daalden met 22%, van $ 29 miljoen in Q2 naar $ 22,6 miljoen in Q3. Ondanks de daling van de tokenprijzen, overtroffen de betaalde beloningen (in USD na claims) nog steeds de verdiende inkomsten. De netto-uitgaven van $ 9 miljoen waren de laagste in de afgelopen vier kwartalen. De geclaimde piek in beloningen is te wijten aan een schema waarmee beloningen ongeveer elke 28 dagen kunnen worden verzameld.

In het derde kwartaal daalde het handelsvolume met 14% tot $ 91,6 miljard. Het handelsvolume in het tweede kwartaal werd gestimuleerd door drie grote volume-evenementen in april, mei en juni.Het derde kwartaal had het Merge-evenement in september, waardoor het marktaandeel van ETH groter werd. Ondanks het lagere totale volume was het gemiddelde dagelijkse handelsvolume op dYdX in Q3 eigenlijk $115 miljoen hoger dan in Q2.

Vergelijkbaar met de cijfers voor het transactievolume, daalden de dagelijkse actieve gebruikers (DAU's) en het totale aantal transacties in Q3. Dit kan het gevolg zijn van minder gebeurtenissen dit kwartaal. dYdX had gemiddeld 167.000 transacties in Q3 en 1.667 dagelijkse gebruikers.

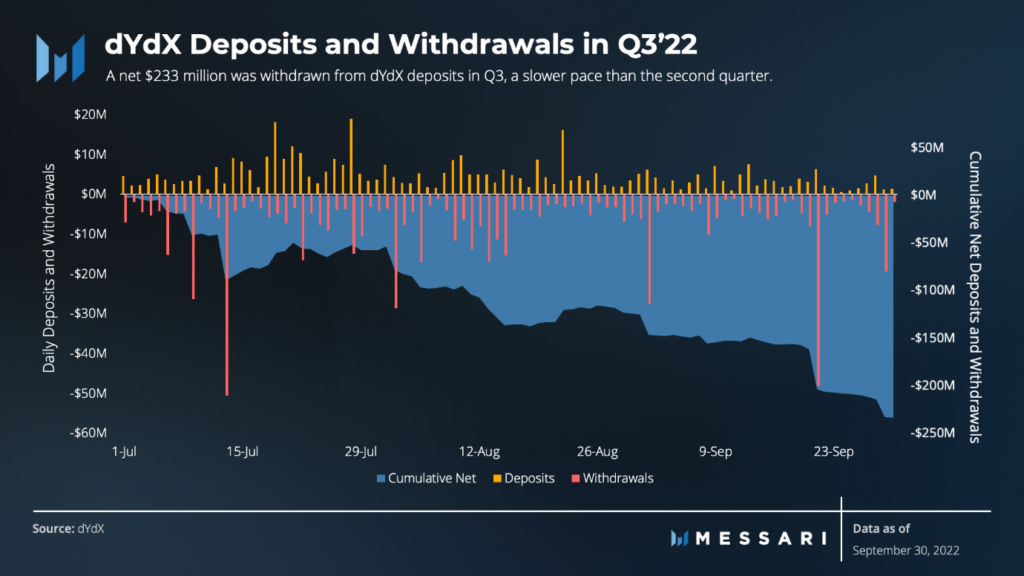

Ondanks een gezond gebruik zoals gemeten door transacties en dagelijkse gebruikers, bleef dYdX geldopnames zien in Q3. Nadat $ 362 miljoen het platform verliet in Q2 van het jaar 2022, werd $ 233 miljoen opgenomen in Q3.

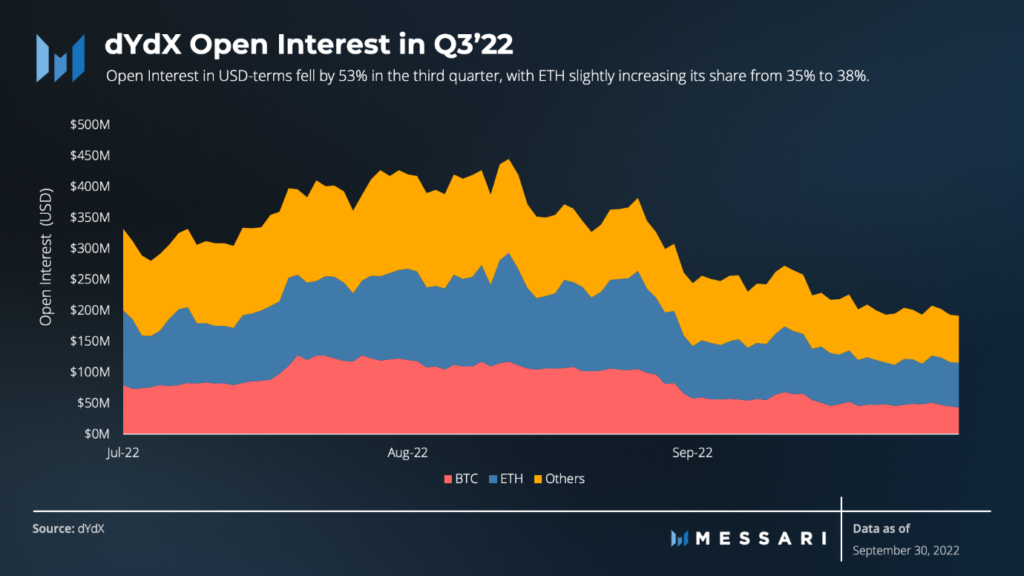

Als gevolg van de daling van de deposito's halveerde de open rente (OI) op dYdX in Q3. Volgens contractvoorwaarden daalde BTC OI met 50%, terwijl ETH met 38% daalde, hoe beter. Andere tokens hebben veel lagere cijfers: SUSHI, SOL, LTC, EOS en AVAX zagen allemaal OI-dalingen van 80% of meer. Terwijl AAVE, DOGE, DOT, FIL, MATIC, MKR en UNI met minstens 70% zijn gedaald. De enige toename in OI-statistieken was in ETC, dat in het derde kwartaal van 2022 met 59% groeide.

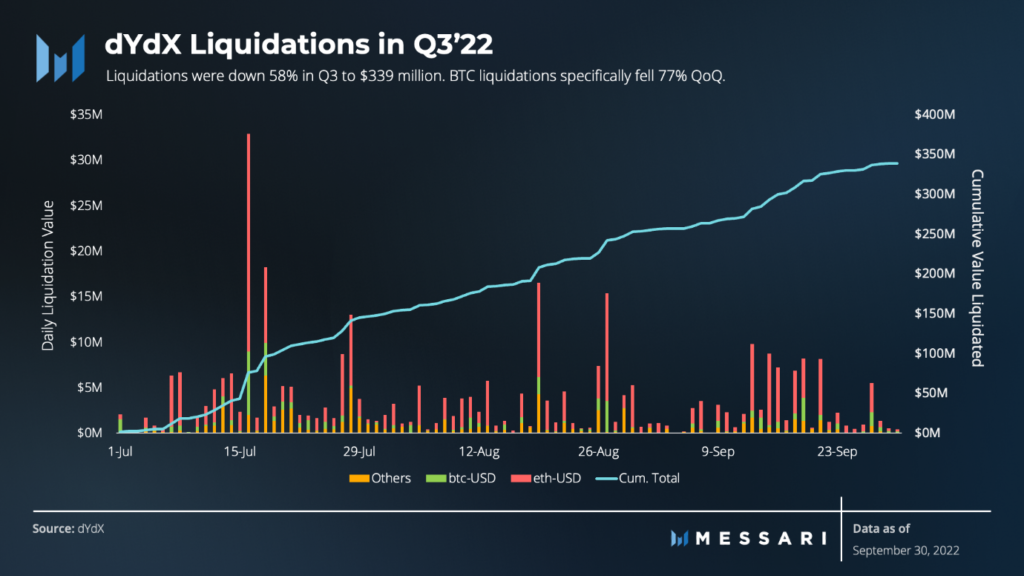

Minder volatiele markten betekenen minder liquidaties in het derde kwartaal en de liquidatievolumes daalden met 58% tot $340 miljoen. Ethereum-liquidaties stegen van 52% in Q2 naar 65% in Q3. De verminderde volatiliteit van Bitcoin resulteerde in een daling van 77% in liquidatievolume, BTC-liquidatie was slechts goed voor 14% van het totale liquidatievolume in Q3 op het dYdX-platform.

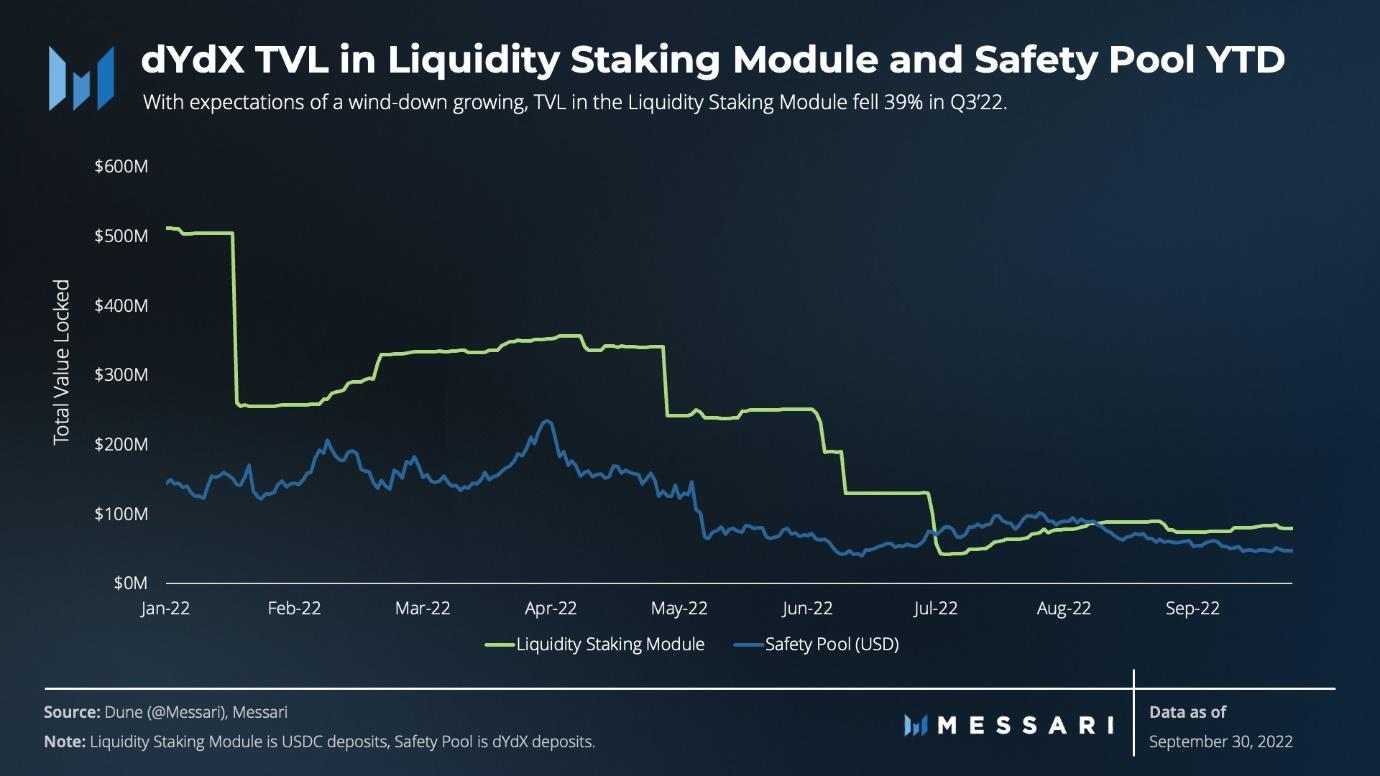

Op 2 juli werd een momentopnamevoorstel ingediend om te stemmen over het verlagen van de liquiditeitsinzetmodule. Hoewel de forumdiscussies in juni begonnen, daalde de TVL in de module in de week na de snapshot-stemming van $ 130 miljoen naar $ 42 miljoen. Hierdoor werd een on-chain stemming aangenomen die eindigde op 27 september. Dit vereist nog steeds een on-chain stemming voor implementatie.

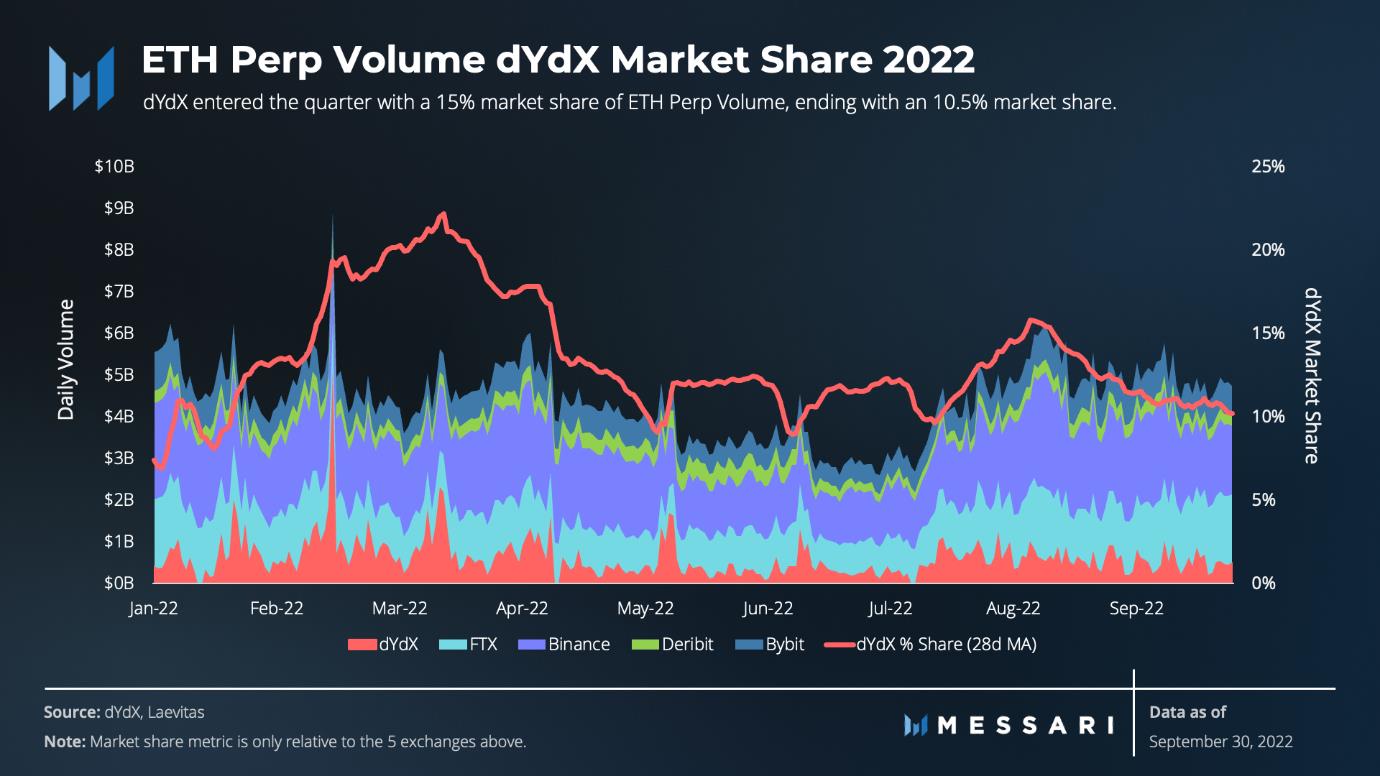

On-chain-gebeurtenissen in Q1 en Q2 resulteerden in een hoger volumeaandeel voor dYdX in de eerste helft van 2022. Een positief punt voor het protocol is een enorme volumepiek tegen het einde van de tijdperken. Deze typisch niet-productieve handel wordt gestimuleerd door middel van beloningen. De wijziging van het beloningsschema lijkt te hebben gewerkt zoals bedoeld.

ETH-futures die worden verhandeld op vijf beurzen dYdX, FTX, Binance, Deribit, Bybit stegen met 17% van $350 miljard in Q2 tot $420 miljard in Q3. dYdX handhaaft het marktaandeel van 10-15% gedurende het hele kwartaal, met financieringspercentages die wedijveren met de grootste CEX's.

dYdX biedt een Liquidity Staking Module (LSM) - waar iedereen USDC kan storten die is goedgekeurd door Market Makers en goedgekeurd door de gemeenschap als onderpand om liquiditeit op dYdX te verschaffen. Stakingers werden beloond met DYDX-tokens. Market makers hebben toegang tot goedkoop (renteloos) kapitaal dat alleen binnen het ecosysteem kan worden gebruikt. Op 27 september stemde de dYdX-gemeenschap voor het terugschroeven van de leningpool door de DYDX-beloning in verband met USDC-staking op 0 te zetten.

Ondanks het aantrekkelijke ontwerp lijkt de Liquidity Staking Module geen efficiënte manier om middelen voor het protocol toe te wijzen. Gesponsord door dYdX Grants, bracht Xenophon Labs een onderzoeksrapport uit over LSM waaruit bleek dat "81% van de bonustokens werd toegekend aan USDC zonder naar enige marktmaker te gaan." Het grootste probleem is dat de hoeveelheid USDC-staking afhangt van de prijs van dYdX en de verandering in kapitaalbeschikbaarheid leidt tot een zeer laag gebruik door marktmakers.

Op 6 juli stemde de gemeenschap om de LSM-gekoppelde leenpool te annuleren en de resterende DYDX-tokenbeloningen opnieuw te gebruiken.

Op 31 juli plaatste Ryan Rodenbaugh van TrueFi een voorstel op het forum om LSM te verbeteren met TrueFi's product "Automatic Line of Credit" (ALOC). In het ideale geval zal TrueFi's ALOC met variabele rente variabele rentetarieven in rekening brengen, afhankelijk van het gebruik van leningpools. Deze rentetarieven, die grotendeels gebaseerd zijn op USDC maar ook worden gestimuleerd met wat dYdX, zullen de volatiliteit van het beschikbare kapitaal verminderen en zo de bruikbaarheid vergroten. Een belangrijke vraag is echter in hoeverre market makers bereid zijn te lenen.

dYdX stimuleert het gebruik op de beurs door handel met DYDX-tokens te belonen om de betaalde vergoedingen te helpen compenseren. De vorige versie van de handelsbeloningsformule omvatte betaalde vergoedingen, open rente (OI) en stkDYDX (staked DYDX).

In maart toonde nieuw onderzoek aan dat de mogelijkheid om grote OI-beloningen te behalen een enorme speelruimte creëerde voor boeren om DYDX te verdienen zonder extra liquiditeit of kosten. Na de eerste wijziging in de beloningsvergelijking in april, waardoor het gewicht dat aan OI werd toegekend, werd verlaagd, stemde de gemeenschap om beloningen te verwijderen die werden toegeschreven aan een grotere openstaande interesse. De stemming verlaagt ook de totale transactiebeloning per tijdvak met 25%.

De openstaande rente is sinds deze wijzigingen aanzienlijk afgenomen, maar OI heeft niet noodzakelijkerwijs invloed op de liquiditeit. In feite lijken openstaande rente en volume op beurzen niet sterk gecorreleerd.

De algehele vermindering van beloningen versterkt de schatkist en geeft meer kracht aan langetermijninvesteringen.

Token-beloningsbeheer is het belangrijkste onderwerp van het kwartaal en ook de beloning voor Liquidity Providers is aan bod gekomen. De eerste verandering kwam in februari, waardoor de drempel voor LP's werd verlaagd en beloningen voor meer leveranciers werden opengesteld. Vervolgens stemde de community in mei, in opdracht van Wintermute (een van dYdX's grootste Market Makers), om een volumefactor toe te voegen aan de LP-beloningsvergelijking. In augustus ging de gemeenschap een stap verder met dat plan.

De stemming in augustus gaf gewicht aan de volumefactor in alle markten. Belangrijk is dat het het gewicht van de BTC- en ETH-markten verhoogde vanwege bezorgdheid dat het te veel verminderen van de depth-factor een negatief effect zou hebben op illiquide markten. Om die stimulans verder in evenwicht te brengen, heeft de gemeenschap de beloningsratio voor BTC- en ETH-markten verlaagd van elk 20% naar 10%, waardoor er nu meer beloningen naar de andere markten kunnen gaan. Dit zijn de twee meest diepgaande markten op de beurs en het is misschien niet nodig om veel geld uit te geven om liquiditeit aan te trekken.

Tot nu toe hebben de veranderingen de uitgaven verlaagd om diepte aan te trekken zonder de algehele liquiditeit te schaden. Aangezien de DAO gericht is op het optimaliseren van de middelen die tijdens de bearmarkt worden uitgegeven, is het aanpassen van de beloningen die ze gebruikers bieden de belangrijkste hefboom die ze gebruiken.

Op 23 augustus publiceerde dYdX Trading een blog waarin de voortgang van V4 werd bijgewerkt. De belangrijkste aankondigingen zijn dat Milestone 1, de lancering van het ontwikkelaarstestnetwerk, voltooid is. Bovendien heeft deze update een tijdlijn gegeven voor de lancering van Mainnet, momenteel gepland voor Q2 2023. Andere plannen zijn onder meer:

De lancering van het testnet voor ontwikkelaars omvat de voltooiing van de orderboek-matching-engine en het margesysteem. Als eerste stap realiseerde het projectteam 50 transacties per seconde. Er moeten nog veel optimalisaties en verbeteringen worden aangebracht, maar dit is een positieve vooruitgang bij een grote wijziging van het protocol.

Handelaren blijven handelen op de dYdX-beurs, ondanks het feit dat ze geld blijven opnemen uit het protocol. Het gemiddeld aantal dagelijkse gebruikers neemt toe. De beloningen die aan handelaren en investeerders worden betaald, zijn groter dan de inkomsten die aan het protocol worden betaald. De gemeenschap gebruikte bestuur en stemmen om alle belangrijke beloningsprogramma's te wijzigen, de liquiditeitspool te sluiten en handelsbeloningen te verminderen. De lancering van de dYdX-keten staat momenteel gepland voor Q2 2023. Het biedt de mogelijkheid om het protocol verder te decentraliseren en tokenhouders beter te betrekken bij gebruikers.

Wat is TerraUSD (UST)? Alle informatie over de UST-munt zal snel worden onthuld door TraderH4 in dit artikel. Bekijk het alsjeblieft vandaag nog.

Dit artikel biedt een gedetailleerde uitleg over hoe u Uniswap gebruikt, inclusief het wisselen van tokens, liquiditeit toevoegen en migreren van liquiditeit van Uniswap V2 naar V3.

In dit artikel wordt de cross-chain interoperabiliteit van Poly Network besproken, evenals nieuwe ontwikkelingen en trends in de cryptocurrency-wereld.

Farming is een goede kans voor gebruikers om gemakkelijk crypto te verdienen in DeFi. Maar wat is de juiste manier om crypto te farmen en veilig lid te worden van DeFi?

Het artikel vertaalt de mening van auteur @jdorman81 over de kwestie van waardering in Defi, samen met enkele persoonlijke meningen van de vertaler.

Wat is het verschil tussen vaste rente in Crypto? Krijg een overzicht van vastrentende projecten en potentiële investeringsmogelijkheden.

Andre Cronje vertelt over de ontberingen die hij doormaakte toen hij begon met het ontwikkelen van een van de meest succesvolle DeFi Dapps ooit.

Wat is een stimuleringsprogramma? Hoe beïnvloedt het Incentive Program de platformmunt en het ecosysteem? Helpen ze DeFi echt?

Of je het nu leuk vindt of niet, DeFi-protocollen zoals Uniswap, Compound, Curve ... moeten accepteren dat ze altijd en overal FORK zullen zijn, door wie.

Analyseer de structuur en werking van de traditionele economie, en breng daarbij de Crypto-markt in kaart om de toekomst ervan te projecteren.

In deze sectie zal ik het hebben over de belangrijkste risico's in DeFi en hoe u de risico's bij projectselectie kunt beperken.

Het artikel geeft u de lagen waaruit DeFi bestaat, zodat u investeringsprojecten kunt evalueren.

Het artikel deelt een beetje het perspectief van de auteur op Serum - een DeFi Hub op Solana, zodat je kunt visualiseren wat Serum wil bouwen.

Analyseer de puzzelstukjes voor lenen op elk ecosysteem, op basis van de gegevens om het potentieel te beoordelen en investeringsmogelijkheden te vinden met het veld Lenen.

DeFi Connected Hackathon georganiseerd door Delphi Digital heeft als doel het Terra-ecosysteem te ontwikkelen. Dus wie zijn de winnaars?

Dit artikel zal u helpen om Yield Farming beter te begrijpen, interessante en nuttige informatie die u misschien niet weet over Yield Farming.

Analyseer NFT-puzzelstukken op elk ecosysteem en zoek naar investeringsmogelijkheden met toekomstige NFT- en DeFi-trends!

Het artikel is vertaald vanuit het perspectief van Teddy Woodward - een lid van Notional Finance, die spreekt over het belang van DeFi Fixed Rate.

Dit artikel helpt u een overzicht te krijgen van DeFi-protocollen in het Serum-ecosysteem en hun sterke en zwakke punten.

Wat is DeFi? Hoe werkt DeFi en of we investeringsmogelijkheden hebben met deze markt?Laten we meer te weten komen in dit door DeFi uitgelegde artikel!!!

Wat is TerraUSD (UST)? Alle informatie over de UST-munt zal snel worden onthuld door TraderH4 in dit artikel. Bekijk het alsjeblieft vandaag nog.

ShopNEXT is een project om de Shop-to-Earn trend te lanceren van het toepassen van blockchain technologie op het gebied van e-commerce met de steun van Shopiness.

In dit artikel wordt de cross-chain interoperabiliteit van Poly Network besproken, evenals nieuwe ontwikkelingen en trends in de cryptocurrency-wereld.

Blockade Games biedt een platform waarmee ontwikkelaars blockchain-games kunnen maken. Daarnaast creëert Blockade Games ook veel interessante gratis spellen.

UNQ Club is een project dat een blockchain-platform biedt waarmee investeerders bestaande NFT-activa kunnen verzamelen en beheren.

BENQI is een van de belangrijke onderdelen van het lawine-ecosysteem. Word lid van TraderH4 om erachter te komen wat BENQI (QI) is, evenals gedetailleerde informatie over het QI-token.

Naast een cryptocurrency-opslagportemonnee is SafePal bij veel investeerders ook bekend om zijn SFP-tokens en airdrop-evenementen met aantrekkelijke beloningen.

De koorts van Akita Inu op de Crypto-markt in de afgelopen tijd heeft voor een grote buzz gezorgd, samen met de snelle ontwikkeling van het "dog house token".

Wat is IoTeX? Dit is een blockchain die is gebouwd en ontwikkeld in samenwerking met het Internet of Things (IoT). Word lid van TraderH4 om dit artikel te lezen.

Wat is OKB? OKB is een wisselmunt van OKX en de OKX Chain-blockchain. Laten we in dit artikel meer te weten komen over OKX- en OKB-uitwisselingen met TraderH4.