Automated market maker (AMM) é um programa de computador que fornece liquidez ativamente em um mercado comprando e vendendo ativos automaticamente de acordo com regras pré-determinadas. Esse tipo de formador de mercado usa algoritmos para definir preços e executar negociações com base na oferta e demanda dos ativos que negociam.

O Automated Market Maker (AMM) já existe há algum tempo e muitas pessoas ainda desconhecem seu potencial. Para entender completamente o conceito de AMM, devemos primeiro entender o que é um formador de mercado. Neste artigo, vamos mergulhar fundo no mundo do AMM para explicar tudo o que você precisa saber sobre ele.

O que é um AMM (Automated Market Maker)?

Um AMM (formador de mercado automatizado) é um programa de computador que fornece liquidez ativamente em um mercado comprando e vendendo ativos automaticamente de acordo com regras pré-determinadas. Esse tipo de formador de mercado usa algoritmos para definir preços e executar negociações com base na oferta e demanda dos ativos que negociam.

O que é um AMM (Automated Market Maker)?

Os criadores de mercado automatizados são frequentemente usados em plataformas de negociação eletrônica, como bolsas de valores, para fornecer liquidez e garantir que os preços não se tornem muito voláteis. Eles também são usados em trocas de criptomoedas para fornecer liquidez para ativos digitais. Os AMMs ajudam a garantir que compradores e vendedores possam sempre encontrar contrapartes para suas negociações.

O AMM tem sido usado nos mercados financeiros tradicionais por muitos anos, mas só recentemente foi aplicado aos mercados de criptomoedas. AMM é atraente para exchanges e traders porque elimina a necessidade de um livro de pedidos centralizado. Isso significa que não há necessidade de terceiros para combinar compradores e vendedores, o que pode economizar custos e aumentar a eficiência.

As exchanges de criptomoedas que usam AMM incluem Uniswap, 1inch, Pancakeswap,… Todas essas exchanges tiveram um crescimento significativo no volume de negociação e liquidez desde a adoção do AMM.

Como funciona o AMM?

AMM usa algoritmos para definir preços e executar negociações

Os AMMs usam algoritmos para definir preços e executar negociações. Esses algoritmos levam em consideração a oferta e demanda dos ativos no mercado, bem como os preços de outros ativos. Os AMMs usam essas informações para definir preços justos para compradores e vendedores.

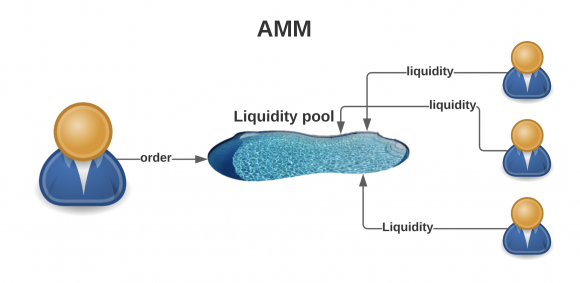

- Quando um comprador deseja comprar um ativo, ele envia uma ordem de compra ao AMM. O AMM então combinará o comprador com um vendedor e executará a negociação. A AMM cobrará uma pequena taxa pela prestação deste serviço.

- Quando um vendedor deseja vender um ativo, ele envia uma ordem de venda ao AMM. O AMM então combinará o vendedor com um comprador e executará a negociação. A AMM cobrará uma pequena taxa pela prestação deste serviço.

Os AMMs podem ser usados para negociar uma ampla variedade de ativos, incluindo ações, títulos, commodities e criptomoedas.

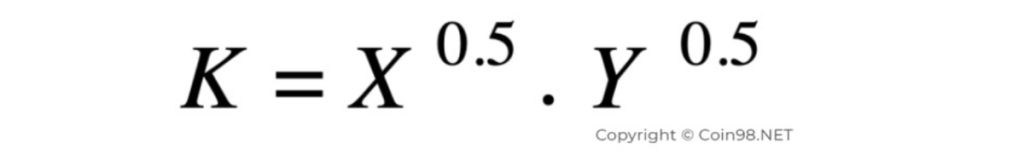

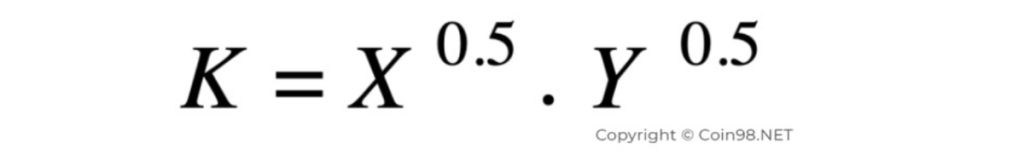

Fórmula do criador de mercado automatizado

No geral, o AMM é um modelo muito simples. Existe um valor constante associado a 2 tokens diferentes em uma troca descentralizada .

Fórmula AMM

Quando alguém quer comprar ou vender um desses 2 tokens, o faz através dos pools que o AMM possui.

Esses pools contêm ambos os tokens e são sempre iguais entre si em valor. O oráculo determina a quantidade de cada token em cada pool. Quando alguém quer comprar ou vender, especifica quanto de cada token deseja e a negociação é executada automaticamente.

Se alguém quiser comprar um token, ele enviará seus tokens para o pool que contém o outro token. O AMM então pegará uma quantidade igual de ambos os tokens do pool e os entregará à pessoa que queria comprá-los. Se alguém quiser vender um token, ele enviará seus tokens para o pool que contém o mesmo token. O AMM então pegará uma quantidade igual de ambos os tokens do pool e os entregará à pessoa que queria vendê-los.

A principal coisa a lembrar é que o valor de cada pool é sempre o mesmo. Portanto, se alguém comprar um token, o valor do pool do qual comprou diminui e o valor do pool para o qual vendeu aumenta. Mas no geral, o valor de ambas as piscinas permanece o mesmo.

O oráculo está constantemente atualizando os preços de cada token em cada pool para que sejam sempre iguais. Isso significa que, se o preço de um token subir, o preço do outro token no pool diminuirá para que o valor geral do pool permaneça o mesmo.

Diferença entre Criador de Mercado Automatizado e Livro de Pedidos

Quando se trata de negociar criptomoedas, existem dois tipos principais de exchanges: aquelas que usam livros de pedidos e aquelas que usam AMMs (criadores de mercado automatizados). Ambos têm suas próprias vantagens e desvantagens, por isso é importante entender a diferença antes de escolher uma troca.

As trocas de livros de pedidos são o tipo mais tradicional de troca, onde compradores e vendedores fazem pedidos que são correspondidos pela troca. Esse tipo de troca geralmente é mais adequado para traders que sabem exatamente o que estão procurando, pois podem especificar o preço que estão dispostos a pagar ou aceitar. No entanto, as bolsas de livros de pedidos podem estar sujeitas à manipulação por grandes comerciantes, conhecidos como "baleias", que podem movimentar os mercados fazendo grandes pedidos.

As exchanges AMM, por outro lado, usam algoritmos para combinar automaticamente compradores e vendedores. Esse tipo de troca é mais adequado para quem está apenas procurando comprar ou vender uma determinada criptomoeda, pois não precisa se preocupar em encontrar uma ordem correspondente. No entanto, as exchanges AMM geralmente podem cobrar taxas mais altas do que as exchanges de livros de pedidos, pois precisam lucrar com o spread entre os preços de compra e venda.

Então, qual tipo de troca é melhor? Isso realmente depende do seu estilo de negociação e do que você está procurando. Se você é um trader mais experiente que sabe exatamente o que deseja, uma troca de livros de pedidos pode ser melhor para você. No entanto, se você é novo na negociação ou apenas deseja comprar ou vender uma criptomoeda específica, uma troca AMM pode ser uma escolha melhor.

Entendendo o AMM (Automated Market Maker)?

Os pools de liquidez são frequentemente usados em criptomoedas para fornecer aos traders a capacidade de comprar ou vender grandes quantidades de ativos digitais de maneira rápida e fácil. No entanto, existem várias desvantagens e vantagens em usar pools de liquidez que os traders devem estar cientes antes de usá-los.

Vantagens dos AMMs

Aqui estão alguns benefícios do uso de AMMs:

- Fornecer liquidez nos mercados. Isso significa que sempre há compradores e vendedores disponíveis para negociar ativos.

- Ajudando a manter os preços estáveis. Eles fazem isso comprando e vendendo ativos quando há grandes oscilações de preço. Isso ajuda a evitar que os preços se tornem muito voláteis.

- Ajudando a garantir que compradores e vendedores possam sempre encontrar contrapartes para seus negócios.

- Tomando uma pequena taxa por seus serviços. Essa taxa geralmente é muito menor do que as taxas cobradas pelos formadores de mercado tradicionais.

Riscos de AMMs

Quais são os riscos de usar AMM? Existem alguns riscos associados ao uso de AMMs:

- Ser dependente de algoritmos. Esses algoritmos às vezes podem cometer erros.

- Pode ser hackeado. Isso pode resultar na perda de ativos se os pools forem explorados por hackers.

- Perda Imperfeita: Esse tipo de perda é inerente a qualquer estratégia de negociação ou criação de mercado que envolva a manutenção de dois ativos simultaneamente. Isso ocorre porque quando o preço de um ativo cai, o valor da sua posição nesse ativo também cai. Quando você está fornecendo liquidez a um AMM, a parcela perderá valor em comparação com a detenção.

- Por fim, os pools de liquidez também podem cobrar taxas altas. Algumas bolsas ou pools podem cobrar uma porcentagem do valor da negociação como taxa. Isso pode prejudicar os lucros e tornar mais difícil ganhar dinheiro com a negociação de ativos digitais.

Em geral, os criadores de mercado automatizados são uma ferramenta útil para fornecer liquidez e estabilidade nos mercados. No entanto, existem alguns riscos associados ao seu uso. Esses riscos devem ser considerados antes de investir em ativos negociados por AMMs.

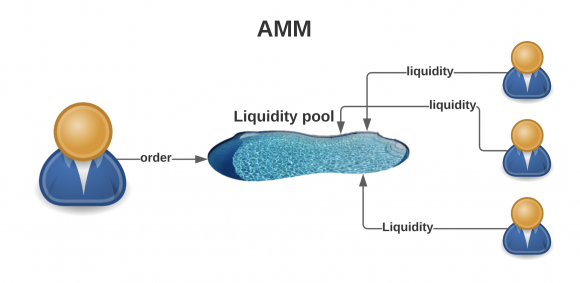

O que é AMM Liquidity Pool?

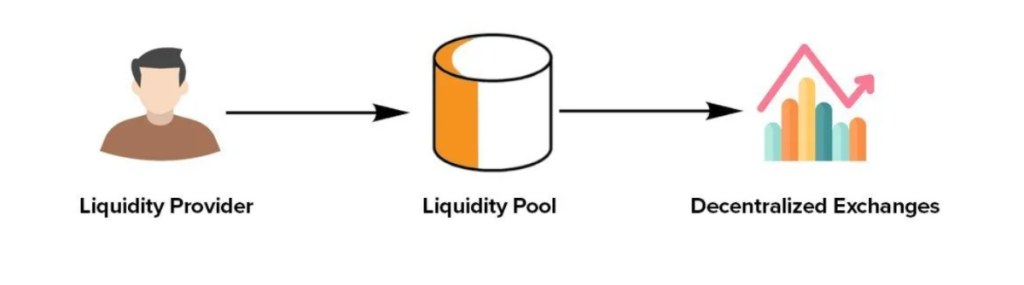

Liquidity Pool é uma coleção de ativos que os usuários podem comprar e vender

Liquidez refere-se à rapidez com que um ativo pode ser comprado ou vendido no mercado sem afetar o preço do ativo. Um pool de liquidez é uma coleção de ativos que são facilmente convertidos em dinheiro.

No mundo das criptomoedas , um pool de liquidez é um grupo de ativos digitais que podem ser negociados por outras criptomoedas ou moedas fiduciárias. Os pools de liquidez fornecem aos investidores uma maneira de comprar e vender criptomoedas sem precisar passar por uma troca centralizada.

Os pools de liquidez geralmente são criados por grandes exchanges de criptomoedas como forma de fornecer a seus usuários mais opções de negociação. Esses pools também podem ser criados por grupos de investidores que desejam negociar um ativo digital específico.

O tamanho de um pool de liquidez pode variar. Alguns podem ter apenas alguns milhões de dólares em ativos digitais, enquanto outros podem ter bilhões.

Os investidores que desejam negociar uma criptomoeda específica podem querer verificar se existe um pool de liquidez para essa moeda. Isso pode fornecer a eles mais opções de negociação e pode ajudá-los a obter o melhor preço para seus negócios.

Existem algumas variações de pools de liquidez no mercado que serão brevemente explicadas.

Reservas de preços do Fed

Algumas criptomoedas usam um pool de liquidez para ajudar a estabilizar o preço de sua moeda. Isso é especialmente importante para as moedas que não possuem uma autoridade central, como o Bitcoin . As reservas de preços do Fed no pool de liquidez são usadas para ajudar a manter o valor da moeda e mantê-la estável.

Se o preço da moeda começar a cair, as reservas podem ser usadas para comprar moedas e sustentar o preço. Da mesma forma, se o preço começar a subir muito rápido, as reservas podem ser usadas para vender algumas das moedas e trazer o preço de volta para baixo. Este sistema ajuda a manter o valor da moeda mais estável e a torna menos volátil.

Reservas de preços automatizadas

As reservas de preços automatizadas no pool de liquidez são um tipo de seguro contra flutuações de valor no mercado de criptomoedas. Ao manter as moedas em reserva, você pode ter certeza de que seu valor não cairá para zero, não importa quão baixo o valor geral de mercado das criptomoedas caia. Isso os torna uma parte essencial do portfólio de qualquer investidor sério e uma ótima maneira de se proteger da ruína financeira.

Se você está pensando em investir em criptomoedas, definitivamente deve considerar o uso de reservas de preços automatizadas em seu pool de liquidez. Eles oferecem uma valiosa rede de segurança que pode manter suas moedas seguras em tempos de turbulência no mercado e garantir que você sempre tenha acesso ao seu dinheiro.

Reservas de ponte

As reservas de ponte são um tipo de reserva de criptomoeda usada para fornecer liquidez a um pool de ponte. As reservas de ponte são normalmente mantidas em uma conta fiduciária ou outro tipo de conta de garantia e são usadas para apoiar as moedas que são depositadas no pool. O objetivo de manter essas reservas é garantir que haja sempre liquidez suficiente no pool para cobrir saques e fornecer proteção aos usuários do pool em caso de queda repentina no valor dos ativos subjacentes.

As reservas-ponte podem ser usadas para cobrir diversos tipos de riscos, incluindo risco de mercado, risco de crédito e risco operacional. Em geral, quanto mais volátil a classe de ativos, maior o número de reservas-ponte que devem ser mantidas. Por exemplo, de reservas que devem ser mantidas. Por exemplo, se um pool se concentra em ativos voláteis, como Bitcoin, provavelmente manteria uma porcentagem maior de seus ativos em reserva do que um pool que investe em ativos mais estáveis, como stablecoins .

Plataformas populares de criadores de mercado automatizados

Uniswap é a maior exchange descentralizada operando na blockchain Ethereum. Ele permite que usuários em qualquer lugar do mundo negociem criptomoedas sem intermediários. A Uniswap foi pioneira no modelo Automated Market Maker, no qual os usuários fornecem tokens Ethereum para os “pools de liquidez” da Uniswap e os algoritmos definem os preços de mercado com base na oferta e demanda.

Uniswap é a maior exchange descentralizada do Ethereum

Curve é uma exchange descentralizada (DEX) rodando no Ethereum. Ele foi projetado especificamente para trocar entre stablecoins. Tudo o que você precisa é de uma carteira Ethereum, alguns fundos e você pode trocar diferentes stablecoins com taxas baixas e derrapagens.

Conclusão

Os criadores de mercado automatizados desempenham um papel importante no funcionamento das bolsas descentralizadas, pois muitas vezes são a única fonte de liquidez nessas plataformas. A presença de formadores de mercado automatizados ajuda a mitigar esses problemas, fornecendo uma fonte constante de liquidez. Portanto, os AMMs sempre serão um fator necessário nos mercados de criptomoedas.

Espero que tenha gostado de ler este artigo. Se você tiver dúvidas ou comentários, sinta-se à vontade para deixá-los abaixo e não se esqueça de se juntar à Comunidade Coin98 para obter informações mais valiosas e discussões sobre criptomoedas.

Como sempre, obrigado pela leitura!