SUSD是什麼?有關如何在 Synthetix 上鑄造 sUSD 的說明

sUSD 是一種穩定幣,用於在 Synthetix 上交易資產以及以有吸引力的利率參與質押。

什麼是加密指數?傳統金融市場(CeFi)和去中心化金融(DeFi)的指數有什麼區別?DeFi 的指數投資有潛力嗎?

目前,幾乎所有傳統金融的細分或領域,從借貸、存入資產以獲得儲蓄利息,或投資於債券、股票和合成資產,都已經在市場上出現了去中心化金融。

與 Index 類似,這是集中式市場中的一個重要難題,它已經存在於加密市場中,儘管沒有那麼突出。

讓我們仔細看看這個指數,從傳統市場中取出核心,評估指數在加密市場的地位!

開始!

傳統金融市場指數(CeFi)

什麼是指數?

在傳統金融市場中,指數或指數是一種以標準化方式跟踪一組資產表現的方法。指數通常衡量一籃子證券的表現,以復制市場的某個區域。金融市場指數通常被用作衡量投資表現的基準。

如何評估指數

指數的估值將根據相關資產類別的價格計算。一些指數的價值基於市值權重、收入權重、浮動權重和其他基本權重。加權是一種調整指數中商品的個體影響的方法。

CeFi中典型的索引類型

傳統金融中常見的指標有兩種:

指數的類型在傳統金融市場中眾所周知,例如追踪美國股市的三大指數,包括:

還可以創建指數來代表市場的地理部分,例如跟踪新興市場或英國和歐洲股票的指數。FTSE 100 就是這種指標的一個例子。

不僅囊括了股票市場的指數,還囊括了債券市場等其他領域的許多指數。債券市場指數是衡量投資業績和債券市場特徵的指標。彭博美國綜合債券指數 - 彭博美國綜合債券指數是美國債券市場的通用基準。

指標含義

各種市場指數(market index)的含義旨在幫助投資者能夠:

⇒衡量宏觀和微觀層面的經濟或金融數據,如利率、通貨膨脹或生產產出、股票市場、債券等。

例如,納斯達克、標準普爾 500 或道瓊斯 3 指數將告訴我們美國股市的總體情況。因為這些指數由多個在美國證券交易所上市的公司組成,只是計算權重不同。

CeFi 市場指數限制

指數在中心化市場的局限性在於:

=>該事件凸顯了美國數據(可能包括指數)缺乏透明度。嚴重的後果是世界上最大的經濟體陷入危機。當然,當佔全球大部分份額的經濟體陷入危機時,規模較小或聯繫緊密的經濟體不會受到或多或少的影響。

DeFi 去中心化金融市場指數指數

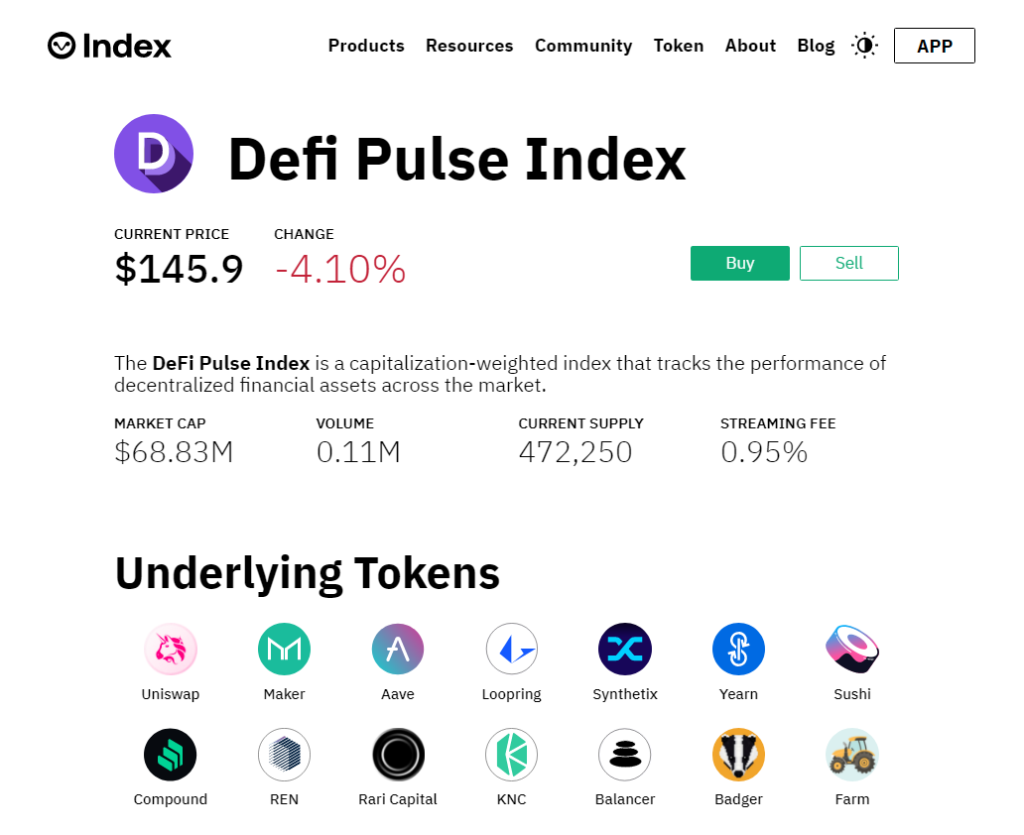

DeFi Pulse Index - Index 數組中的典型名稱

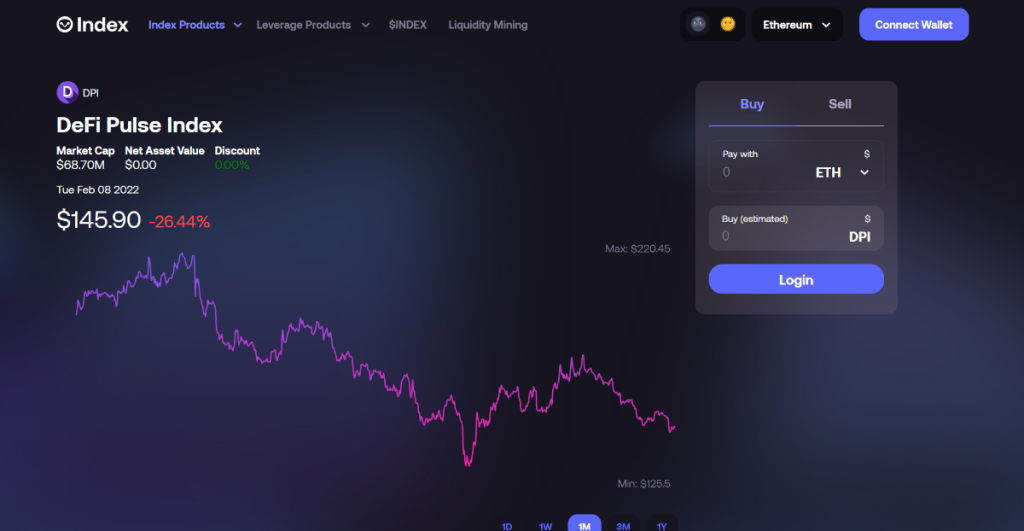

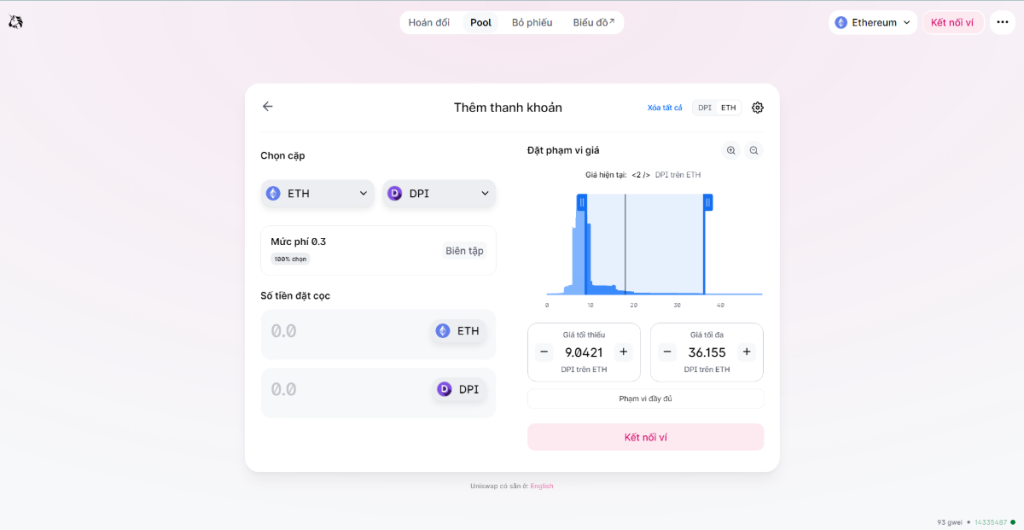

DeFi Index Pulse(DPI)是Index Co-op(DAO誕生的目的就是為了滿足指數交易需求)結合Set Protocol開發的一個指數籃子,幫助投資者參與到加密市場中,通過指數形式,可以實現多元化您的投資組合,通過投資跟踪 14 個“藍籌”項目(具有 TVL、資本化或收入和利潤的項目)的指數來定制您的風險偏好。在頂部)。

DeFi Pulse Index 是 Index Co-op 創建的幾個指數之一。此外,Index Co-op 還提供了額外的指標,例如:

正如我所提到的,將根據提供商希望滿足用戶需求的加權方法生成索引。

有了DPI,他們將自己定位為一個開創性的項目,也將建設項目定位為行業標準,所以DPI的代幣選擇方法是基於4個高要求的因素進行加權的,如下所示:

有關 DeFi Index Pulse 要求的更多詳細信息,請參閱此處。

DeFi 市場 Index 數組誕生的脈絡

加密是一個高度波動的行業,但機構和傳統投資者(如貝萊德基金)的參與度都在增加。貝萊德是全球最大的資產管理公司,截至 2019 年 6 月管理著 6.84 萬億美元的資產。隨著如此大的參與者進入加密市場,較小的組織沒有理由不加入這塊尚未開發的潛力巨大的蛋糕。

當然,他們都有專家團隊,能夠以區塊鏈平台為核心,分析 DeFi 市場的潛力。

DeFi 擁有技術的所有要素,風險回報率足以讓他們選擇作為目的地。儘管 Crypto 或 DeFi 是一個高度波動的市場,但它也提供了許多獲利機會。指數是其中之一,波動性可以接受,但回報比傳統市場好得多。

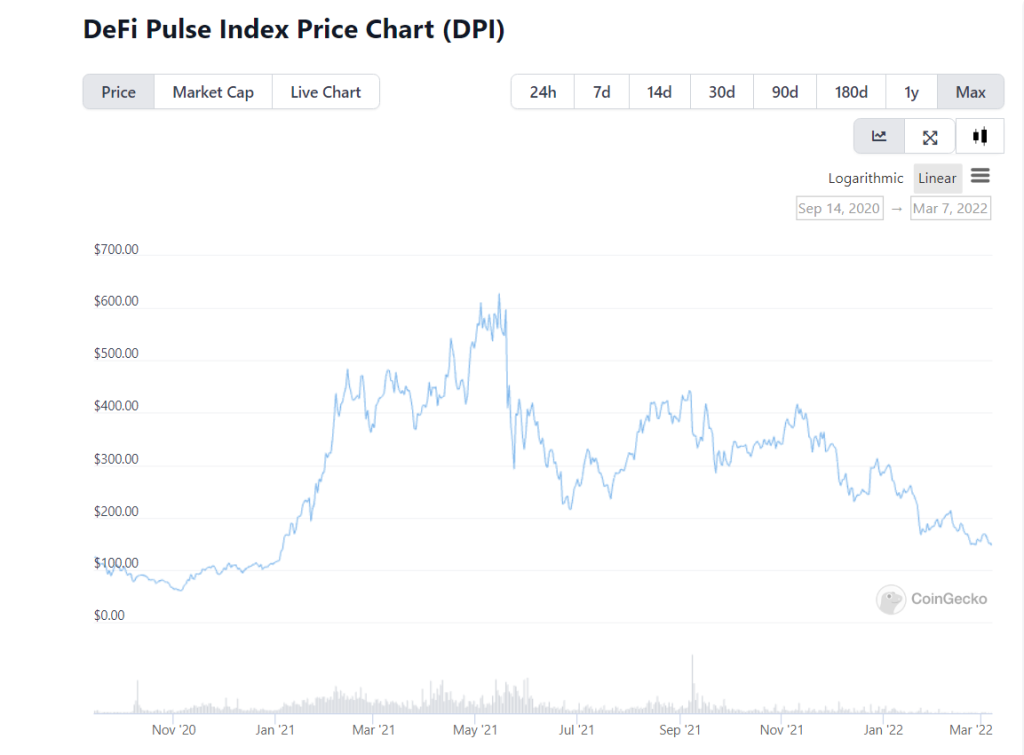

數據顯示,標普500指數從1926年到2021年底的平均年回報率——AAR(Average Annuallized Returns)僅為10.49%左右(根據Investopedia)。將該指標與DeFi Pulse Index進行比較時,加密指數的1 年回報率最高,為154.7%。

當然,由於兩個市場的規模不同,無法進行如此直接的比較。然而,這樣的指數投資利率對於抓住這個機會的投資者來說確實很有吸引力。

最早的指數製作項目之一是Index Co-Op,這是發布DeFi Pulse Index的方——陣列的旗艦,該項目誕生於2020年9月左右,也是黃金開始之前的時期。 2021 年 5 月至 5 月左右生成 DeFi 陣列。

因此,在此期間 DPI 增長也非常好,因為它受益於直到 2021 年 5 月之前專注於 DeFi 產品的現金流。之後,現金流被重新導向其他吸引更多現金流的趨勢,受影響的 Index 部分和 DeFi 部分將被撤回,因為 Index 不是 DeFi 陣列的支柱部分,如 DEX、流動性、借貸。

DPI價格走勢圖

CeFi 和 DeFi 市場指數的區別

CeFi 和 DeFi 這兩個金融市場的指數差異在於區塊鏈相關的技術和基本特徵問題。此外,兩個市場的指數差異還來自於各個市場的局限性和規模不同等因素。

加密指數的特點

與中心化金融市場的指數不同,DeFi 市場的指數在技術、數據準確性等方面會有一些突出的優勢。

具體來說,加密市場的指數將具有以下特點:

示例:如果世界前 5 大科技公司的指數基金在 Solana 上創建了一個指數,交易該指數的人將能夠對該指數籃子中的代幣價格充滿信心。快速操作。這有助於降低第三方的成本,例如交易者如何向中介支付費用以進行交易。

⇒ DeFi 市場上的指數交易將降低中介、交易費用等成本。

DPI提供者請參考Index Co-op的運營模式:Index Co-op運營模式!

加密指數的用途

⇒ DeFi 解決了這個問題,因為基本上 DeFi 本質上是無國界的主平台。因此,不同國家的投資者可以在美國或任何地方等法律嚴格的國家購買指數基金。

⇒ 當邊界不再是障礙時加密指數的強度。然而,僅僅因為背後沒有合法的組織,投資這些指數並不安全。因為為了將項目的代幣添加到像 DPI 這樣的指數中,需要評估和考慮保護投資者的因素,審查過程可能需要長達一個月的時間。

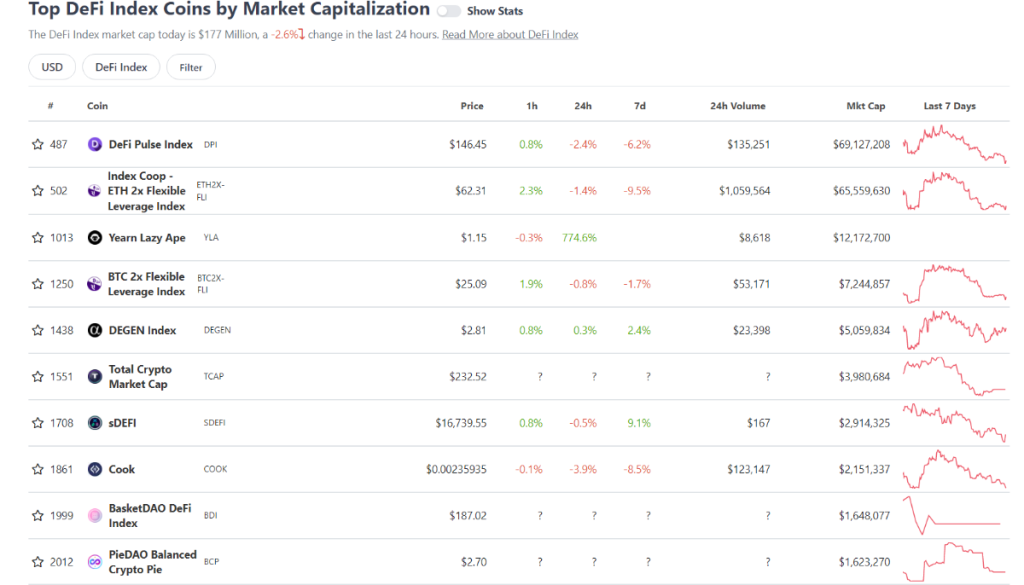

加密指數市場概覽

加密指數市場概述 有 32 個指數跟踪市場利基(根據 Coingecko)。更具體地說,DeFi Index 數組有 16 個指數,總市值約為 1.77 億美元。其中,DeFi Pulse Index (38%) 和 Index Coop - ETH 2x Flexible Leverage Index 僅前 2 大指數就佔該細分市場總市值的 74%。

為什麼 Index 數組仍然沒有焦點?

指數,一個在加密市場上存在超過 1 年的細分市場,由於目前阻礙投資者的障礙和困難如下:

個人投資者入市主要是為了從高波動中獲取高額利潤

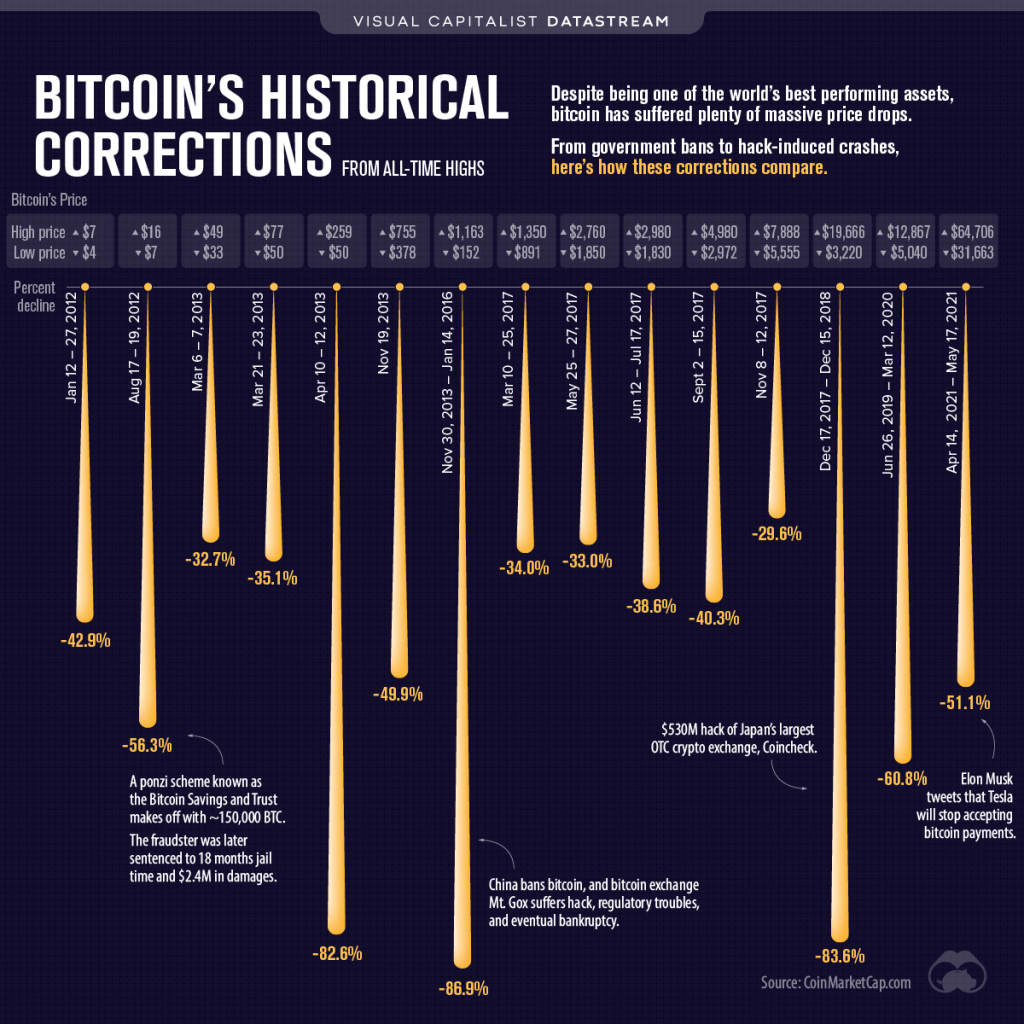

加密貨幣是一個高度波動的市場(比特幣或大盤硬幣每天在 10-100% 之間波動。

歷年比特幣價格波動對比表

這與傳統金融市場不同,如越南股市在 10-30% 之間波動,而美國股市則在 1-6% 左右,這已經是相當大的數字了。

該數據顯示,大多數進入加密市場的用戶是偏好高風險和高利潤的投資者。這與指數作為一種風險較小的投資形式的性質形成鮮明對比。

投資者仍然對加密貨幣等具有許多風險的市場不感興趣

交易者仍然沒有足夠的信心,仍然擔心加密市場的潛在風險以及仍然從 CeFi 市場獲得豐厚利潤的高可能性。

一些專業的指數交易員仍在從傳統金融市場中獲利豐厚,他們還沒有準備好在協議故障、詐騙、各種形式的詐騙仍然存在大量風險的市場中。這個島就像在他們的控制之外加密市場。

由於美國和世界各地的立法者尚未完全頒布法律來規範這個市場,因此投資者仍然非常猶豫是否參與,因為他們的利益無法得到保障和保護。

示例:一些最近的市場黑客,如 OpenSea,或一些 Magic Eden rugpulls 等。

難以進入的壁壘

眾所周知,加密貨幣投資難,學習如何使用加密貨幣和區塊鏈市場的產品更是難上加難。這導致得出的結論是,一些零售指數交易者可能仍然不感興趣並且沒有足夠的知識來自信地參與加密市場的指數部分。

Crypto Index 的增長潛力和預測

比較兩個金融市場的 Index 數組很難得到一個準確的數字來預測 Crypto 上的 Index 的發展,因為沒有具體的統計數據,因為 Index 的性質是一個市場。市場可以包括很多項目/其他主要金融市場的資產,如股票、債券或石油等。

但是,嘗試使用道瓊斯指數自己的規模來比較,因為兩者目前都有大約 30 個項目。道瓊斯指數的市值約為 1010 萬美元(2022 年 1 月 31 日),而加密指數市場的這一數字僅為 1.77 億美元。

這樣的比較是很蹩腳的,但是一旦加密市場逐漸被接受,我提到的壁壘等風險就會降到最低,也許Index Crypto陣列可以接收來自傳統金融市場的轉移用戶。

=> 如果隨著時間的推移以及整個加密貨幣和區塊鏈市場的成熟度,指數部分的機會和發展潛力仍然很大。

需要解決智能合約錯誤、被利用、被黑客攻擊或安全性必須提高到與 CeFi 市場相同的水平。

=> 只有達到這個狀態,指數交易在 DeFi 市場上的其他優勢才能發揮出來,成為該細分市場未來發展的基礎。

結論

因此,我為您提供了有關指數(Index)的信息和知識,以及此類投資在傳統市場和 DeFi 上的區別。希望你們從文章中獲得很多見解,並就這個加密指數部分得出自己的想法和評論!

sUSD 是一種穩定幣,用於在 Synthetix 上交易資產以及以有吸引力的利率參與質押。

文章翻譯了作者@jdorman81對Defi中估值問題的看法,以及譯者的一些個人觀點。

加密中的固定利率有什麼區別?了解固定利率項目和潛在投資機會。

什麼是激勵計劃?激勵計劃如何影響平台幣和生態系統?他們真的對 DeFi 有幫助嗎?

不管你喜不喜歡,像 Uniswap、Compound、Curve 等 DeFi 協議都必須接受,它們將隨時隨地被誰分叉。

文章為您提供構成 DeFi 的層級,幫助您評估投資項目。

根據數據分析每個生態系統中的借貸拼圖,以評估借貸領域的潛力並尋找投資機會。

Delphi Digital 組織的 DeFi Connected Hackathon 旨在開發 Terra 生態系統。那麼誰是贏家?

分析每個生態系統上的 NFT 拼圖,尋找未來 NFT 和 DeFi 趨勢的投資機會!

文章從 Notional Finance 的成員 Teddy Woodward 的角度翻譯,談論 DeFi 固定利率的重要性。

本文幫助您了解 Serum 生態系統中的 DeFi 協議及其優缺點。

什麼是 DeFi?DeFi 是如何運作的,我們在這個市場上是否有任何投資機會?讓我們在這篇 DeFi 解釋文章中了解更多信息!!!

本文概述了決定將加密貨幣存入礦池時與利息相關的方面。

文章回顧了基於區塊鏈開發的技術項目的方向——即轉向Web3。

本文為您提供有關 houbi 區塊鏈的第一個信息。請參閱項目的更詳細視圖。

什麼是協議控制值 (PCV)?DeFi 的流動性問題進展如何?PCV 將如何解決這個支付問題?

以下是過去一段時間的追溯計劃列表。在撰寫本文時記錄了數據。

MDEX 交易所的功能概述,以及您可以嘗試提高交易所交易速度的一些方法的說明。

讓我們來看看談論 DeFi 的數字,這樣你就可以看到這種去中心化金融形式的熱度越來越高。

本文將提供詳細的指導,幫助您輕鬆創建和使用 TRON (TRX) 錢包和相關代幣。

什麼是 DIA (DIA) 代幣?本文為您提供有關 DIA 代幣加密貨幣的所有最有用的信息。

由 Sam Bankman-Fried 支持的 Alameda Research 是加密領域最大的風險投資之一。了解 Alameda Research 的運作歷程及其對區塊鏈和加密技術的影響。

什麼是 Santos FC 球迷令牌?什麼是 SANTOS 代幣?在此處了解有關 SANTOS 代幣經濟學的更多信息!

什麼是 TomoChain (TOMO)?本文為您提供有關 TomoChain (TOMO) 加密貨幣的所有最有用的信息。

什麼是雪崩?什麼是 AVAX 幣?是什麼讓 Avalanche 與其他區塊鏈不同?了解有關 AVAX 代幣經濟學的更多信息!!!

什麼是 ShibaSwap?在此處了解有關所有 ShibaSwap 亮點和 SHIB 代幣代幣經濟學詳細信息的更多信息!

什麼是特所思?什麼是 XTZ 代幣?Tezos 與其他區塊鏈有何不同?在此處了解有關 XTZ 代幣經濟學的更多信息!

什麼是單元協議(DUCK)?本文為您提供有關單元協議 (DUCK) 加密貨幣的所有最有用的信息。

什麼是 Quantstamp (QSP)?本文為您提供了有關虛擬貨幣 Quantstamp (QSP) 的所有必要和有用的信息。