Analyse des Betriebsmodells Uniswap V2 (UNI) – Die Grundlage von AMM

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Der Artikel über das Dex-Segment 2021 und eine Erläuterung des aktuellen Top-Dex-Preismodells.

Schnell nehmen

Haftungsausschluss: Auf den Artikel wird von SEABank verwiesen, um einen Überblick über aktuelle Dexs zu geben, und er gilt nicht als Anlageberatung. Der Originallink wird am Ende des Artikels als Referenz für die Leser hinterlassen.

Die Puzzleteile in AMM

Automated Market Makers (AMMs) sind einer der größten Durchbrüche von DeFi. Dank AMM kann jeder Market Maker werden, was auf den traditionellen Finanzmärkten schwierig war, wird jetzt durch die Bereitstellung von Liquidität leicht erreicht.

Es gibt 3 Hauptobjekte in AMM:

Im nächsten Abschnitt werden wir (1) die Vorteile analysieren, ein Liquiditätsanbieter (LP) in AMM zu sein, (2) Wege zur Reduzierung des unbeständigen Verlusts (IL) – eines der herausragenden Risiken von LPs und ideale Marktbedingungen für alle drei.

Liquiditätsanbieter (LP)

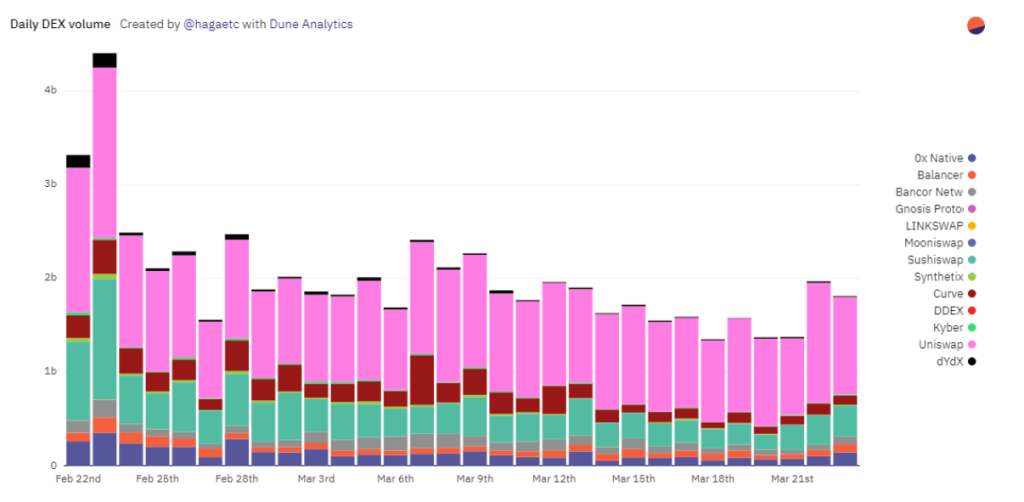

Es gibt 2 Gründe, ein Liquiditätsanbieter (LP) zu werden. Der erste Grund ist, Transaktionsgebühren zu genießen. Allein am 13. März erreichte das gesamte Handelsvolumen von Indizes 2 Milliarden Dollar. Wenn wir den normalen Gebührenrichtwert von 0,25 % nehmen, brachten die LPs etwa 5 Millionen US-Dollar ein.

Quelle: defiprime.com

Der zweite Grund ist, dass AMM LPs hilft, ihr Portfolio auszugleichen. LPs können ihre Vermögenswerte bei AMM hinterlegen, sodass sie beide Transaktionsgebühren erhalten und gleichzeitig den Markt ihr Portfolio neu ausbalancieren lassen können. Zur Erklärung: Wenn sich der Wert außerhalb des Marktes ändert, nutzen die Arbitrageure die Gelegenheit, für sich selbst zu profitieren, sodass das Vermögen der LP automatisch ausgeglichen wird.

IL - Das Hauptrisiko der Bereitstellung von Liquidität

Der Wertminderungsverlust (IL) kann als Preis für den Markt zur Neugewichtung des Portfolios angesehen werden, daher müssen LPs die Parameter sorgfältig berechnen, bevor sie Liquidität im Protokoll bereitstellen.

Der erste Faktor, der den IL beeinflusst, ist die Preiskurve jedes AMM. Je stärker die Kurve gekrümmt ist, desto größer ist der Preiseinfluss, je flacher die Linie, desto geringer der Schlupf und desto niedriger der IL.

Unterschied zwischen Uniswap- und Curve-Kurven

Je flacher die Linie, desto besser für den Handel mit ähnlichen Wertanlagen wie Stablecoins oder Wrap-Anlagen wie BTC zu wBTC. Je stärker die Linie gekrümmt ist, desto höher ist der Schlupf, was Arbitrageuren Chancen eröffnet.

Parameter, die den Gewinn beeinflussen

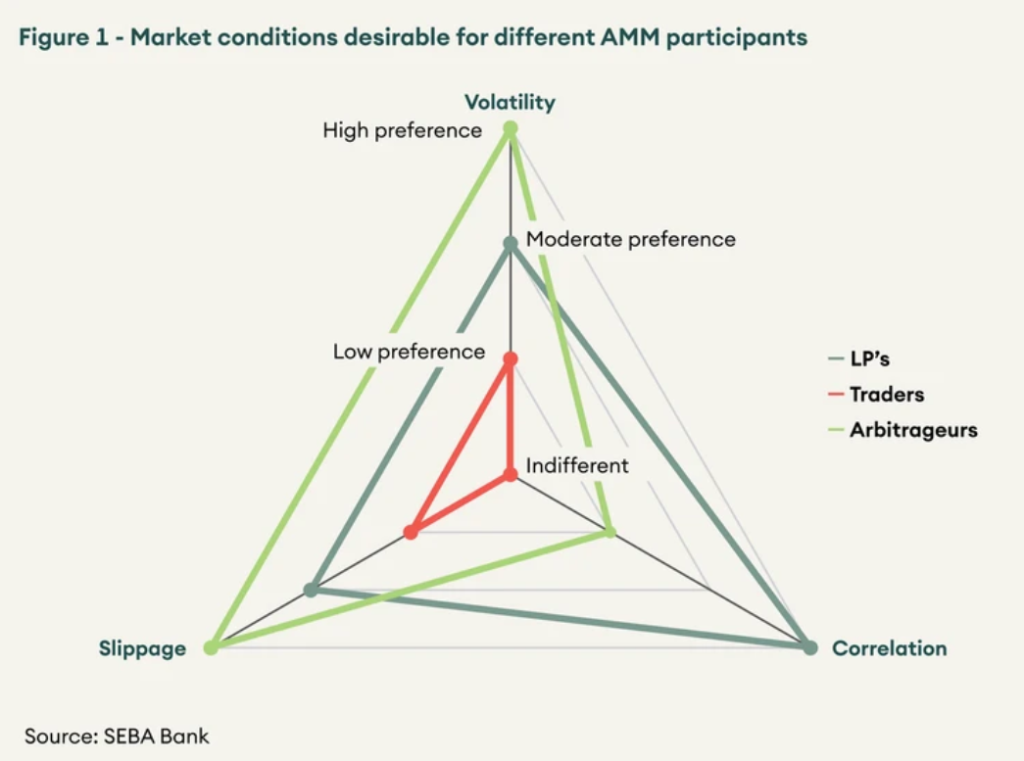

Es gibt drei Hauptparameter, die die Rentabilität von Objekten in AMM beeinflussen, darunter: (1) Korrelation zwischen Anlageklassen, (2) Preisvolatilität, (3) Asset Slippage.

Als LP möchten wir, dass die beiden Vermögenswerte korreliert werden, da sie dazu beitragen, IL zu reduzieren. Beispielsweise ist die Bereitstellung von Liquidität für einen Top-Tier-Token wie LINK/ETH besser als die Bereitstellung von Liquidität für einen Token wie LINK/HAKKA. Denn wenn ETH steigt, ist die Wahrscheinlichkeit, dass LINK steigt, größer als die von HAKKA.

LPs wollen auch eine Preisbewegung relativ zum Coin-Preis, einfach weil der Preis schwankt, gibt es mehr Arbitrage-Möglichkeiten, die mehr Einnahmen für die LP generieren.

Im Gegensatz zu LPs wollen Arbitrageure eine hohe Volatilität und eine niedrige Korrelation. Somit haben Arbitrageure mehr Möglichkeiten und machen mehr Gewinne.

Trader werden Slippage und niedrige Preisvolatilität bevorzugen, damit der Vermögenswert vollständig genutzt werden kann.

Durch die Kombination der oben genannten Faktoren ist es möglich, ideale Marktbedingungen für jedes Objekt im AMM zu reproduzieren.

Mit dem aktuellen Markt ist es nicht möglich, IL vollständig zu eliminieren, aber LPs haben einige Maßnahmen, um Vermögenswerte zu schützen, wie z. Die zweite Methode ist jedoch nur vorübergehend, da Anreizprogramme schließlich enden.

Fallstudien Dex

Nachfolgend finden Sie Fallstudien der heutigen Top-Dexs und gesammelten Werte für Projektbenutzer

Uniswap

Uniswap ist derzeit das führende AMM und wendet die Formel x*y=k an, das Projekt ermöglicht es Benutzern, Vermögenswerte in Pools zu tauschen. Uniswap-LPs erhalten derzeit eine Gebühr von 0,3 % pro Transaktion.

Uniswap, das Ideen von Bancor, dem bahnbrechenden Projekt für AMM, ausleiht und 150 Millionen USD ICO aufbringt, ist mit nur 100.000 US-Dollar aus Ethereum-Zuschüssen zum führenden Dex aufgestiegen und hat AMM für DeFi populär gemacht.

Wie andere Dexs wird Uniswap häufig für seine IL kritisiert. Mit Uniswap V3 und vielen bahnbrechenden Updates soll das Projekt jedoch dazu beitragen, die Risiken von IL zu minimieren und dadurch günstigere Marktbedingungen für LP schaffen.

Kumulativer Wert: Derzeit erhalten LPs 0,3 % der Transaktionsgebühr, Uniswap hat einen UNI-Governance-Token, UNI-Inhaber haben noch keine Einnahmen aus dem Projekt geteilt. Aber in V3 kann der Prozentsatz der geteilten Gebühren durch Governance angepasst werden und Token-Inhaber können auch Transaktionsgebühren von Uniswap teilen.

Sushitausch

Sushiswap ging aus einem Fork von Uniswap hervor und baute nach und nach eine eigene Position im Dex-Dorf auf. Mit vielen herausragenden Funktionen wie Miso, einer Reihe von Verträgen, die es dem Projekt ermöglichen, Token nach Belieben zu starten, oder Bentobox, Sushis Kreditlösung.

Von einem Projekt in der Nähe von „matting“ stieg Sushi mit verschiedenen Produkten zu einem der Top 3 Dex auf und erhielt dadurch große Unterstützung von der Community.

Kumulierter Wert: LPs erhalten eine Transaktionsgebühr von 0,25 %. Der SUSHI-Governance-Token kann auch im Protokoll gestaket werden, der Staker wird 0,05 % des Handelsvolumens teilen. SUSHI-Spieler verdienen durchschnittlich 75 Millionen US-Dollar pro Jahr.

0x

Das Besondere an 0x ist, dass das Projekt anstelle eines Liquiditätspools für das Order-Matching ein Orderbuch-Off-Chain-Modell verwendet. Sie arbeiten auf der Grundlage des Mechanismus zum Senden von Aufträgen. Wenn ein Auftrag erteilt wird, finden Relayer (ähnlich wie Market Maker) die Partei, die die Transaktion benötigt, und der Auftrag wird in der Kette verarbeitet.

Die beiden Hauptstücke von 0x sind Mesh und Matcha. Mesh ist ein Off-Chain-P2P-Command-Book-Sharing-Netzwerk. Matcha ist ein Index-Aggregator, der hilft, die besten Preise zu finden, während Trades ausgeführt werden.

Kumulativer Wert

Weitere Details zu 0x finden Sie hier .

Kurve

Curve verwendet das optimale Modell für den Austausch von Stablecoins (USDT, USDC, DAI,..) und korrelierten Vermögenswerten (WBTC/sBTC, sETH/ETH,..). Dieses Modell hilft Curve, große Trades mit minimaler Slippage auszuführen.

Curve ist eines der am häufigsten verwendeten DeFI-Produkte. Dies ist der führende Dex in Bezug auf den Key Asset Value (TVL) mit über 4 Milliarden US-Dollar, die im Protokoll eingeschlossen sind.

Kumulativer Wert: CRV ist das Governance-Token von Curve. Derzeit erheben alle Curve-Pools eine Gebühr von 0,04 %. 50 % werden an LPs und der Rest an veCRV geteilt (CRV für eine feste Zeit sperren, um veCRV zu erhalten).

1 Zoll

1inch ist ein Dex-Aggregator, ein Projekt, das hilft, auf Liquidität und die besten Preise von verschiedenen Börsen zuzugreifen und Benutzer zu sparen. Da 1Inch Liquidität von mehreren Börsen aggregiert, müssen Benutzer keine Gasgebühren ausgeben, um denselben Token mehrmals zu genehmigen.

Kürzlich war das Projekt auf der Binance Smart-Kette und kündigte etwa die 1-Zoll-V3-Version an, die laut Offenlegung des Projekts die Gasgebühr günstiger sein wird als Uniswap.

Kumulativer Wert: 1INCH ist das Governance-Token von 1Inch, das Entwicklungsteam von 1Inch hat auch einen DEX namens Mooniswap eingeführt. Mooniswap verwendet einen virtuellen Ausgleichsmechanismus, um das Problem des Schlupfs zu lösen. Die Börse berechnet 0,3 % für jeden Swap, 5 % davon werden als Anreize verwendet (Handelsvolumen-Boostrap-Programme, Kooperationen, ...), der Rest wird an LPs verteilt.

Ausgleicher

Balancer ist ein AMM ähnlich wie Uniswap, aber insofern spezieller, als es LPs ermöglicht, Pools mit mehr als zwei Arten von Vermögenswerten zu erstellen. Dadurch zahlen LPs nicht nur keine Gebühren für die Neugewichtung des Portfolios, sondern erhalten auch Transaktionsgebühren.

Balancer erhebt keine Transaktionsgebühren, Pool-Ersteller können jedoch Swap-Sätze festlegen. Diese Gebühr kann je nach Art des Pools zwischen 0,01 % und 10 % angepasst werden.

Theoretisch macht der Balancer alles, was Uniswap und Sushiswap machen, und sogar noch mehr. Wenn wir jedoch das Handelsvolumen und die aktiven Benutzer berücksichtigen, liegt Balancer weit hinter den beiden anderen Dexs. Der Grund kann in der Fragmentierung der Benutzererfahrung von Balancer liegen, da jeder Pool eine andere Gebühr erhebt.

Mit der Ankündigung der jüngsten V2-Version beabsichtigt Balancer jedoch, diesen Nachteil zu beheben. Zu den bemerkenswerten Änderungen gehört ein neuer Tresor zum Speichern und Verwalten von Assets, die in Balancer-Pools enthalten sind. V2 trennt die Tokenverwaltung und die Kostenrechnung. Jeder Pool hat eine andere Logik, während der Tresor Token verwaltet.

Kumulativer Wert

Bankor

Bancor war das erste AMM vor Uniswap. In Version 2.1 erlaubt Bancor LPs, Liquidität von einer Seite bereitzustellen, und Bancor wird vorübergehend eine entsprechende Menge an BNT abbauen. Wenn LPs Token abheben, verbrennt Bancor die entsprechende Menge an BNT. LPs können weiterhin Liquidität sowohl mit BNT- als auch mit BNT-Nummern hinzufügen, um die IL der LPs abzudecken. LPs können bis zu 30 % der IL-Verluste abgedeckt werden (pro Tag wird bis zum 30. Tag um 1 % erhöht).

Obwohl Bancor einen riesigen Betrag von 150 Millionen US-Dollar aus dem ICO aufbrachte, brauchte Bancor eine ganze Weile, um das richtige Produkt für die Marktnachfrage zu finden. Der Versuch, mehr Token ohne Wert zu geben, sorgte in der Community für ziemliche Kontroversen.

Kumulativer Wert :

Kyber-Netzwerk

Kyber Network war 2019 eine der umsatzstärksten Börsen. Das Projekt konzentrierte sich jedoch zu sehr darauf, das Konzept des traditionellen Market-Making in die Kette zu bringen, und ignorierte den Trend von DeFi. Derzeit beträgt das Volumen von Kyber weniger als 1/10 von Uniswap.

Das Kyber-Entwicklungsteam scheint die Einschränkungen seines Produkts erkannt zu haben und plant, es im Januar 2021 zu aktualisieren. Im Wesentlichen wird Kyber DMM (Dynamic Market Maker) auf den Markt bringen, ein Produkt, mit dem jeder auch Pools erstellen und LPs werden kann.

Der Ansatz von DMM kombiniert den virtuellen Ausgleichsmechanismus ähnlich dem Mooniswap von 1Inch und fügt flexible Gebührenanpassungen hinzu, um die Auswirkungen von IL zu reduzieren.

Kumulativer Wert: KNC ist das Governance-Token des Kyber-Netzwerks. Benutzer können KNC in das DAO einsetzen, um sich an der Governance zu beteiligen. Nachfolgende Aktualisierungen bestimmen die Höhe der im Protokoll erhobenen Gebühren, die an KyberDAO verteilt werden.

Bewertung

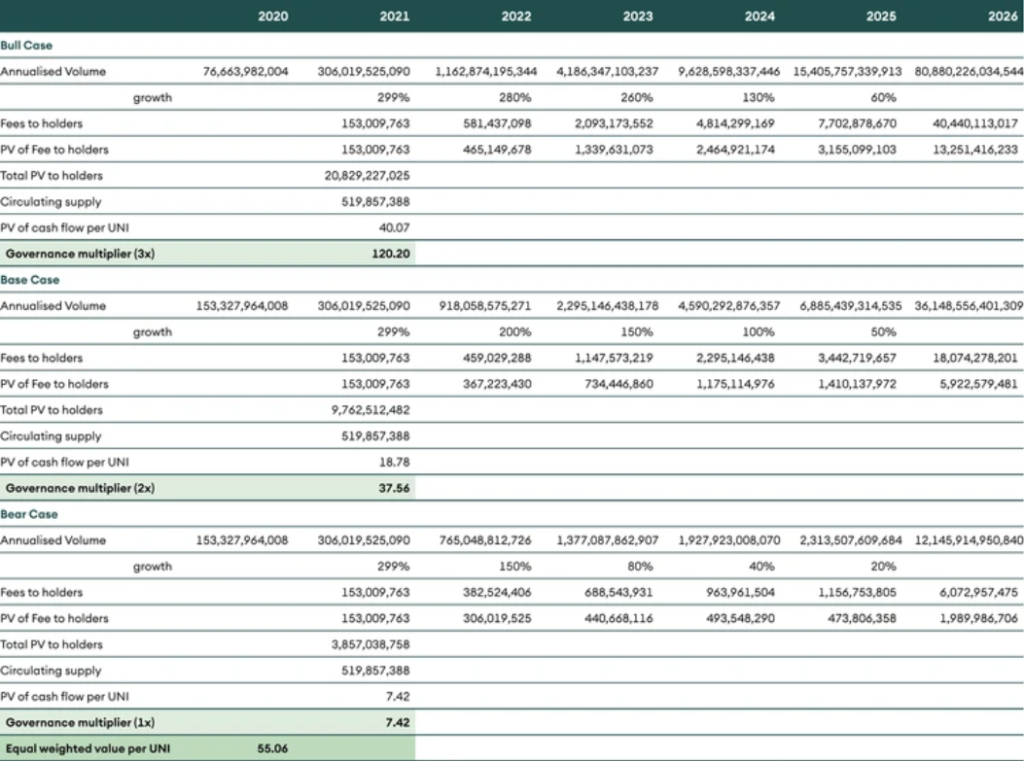

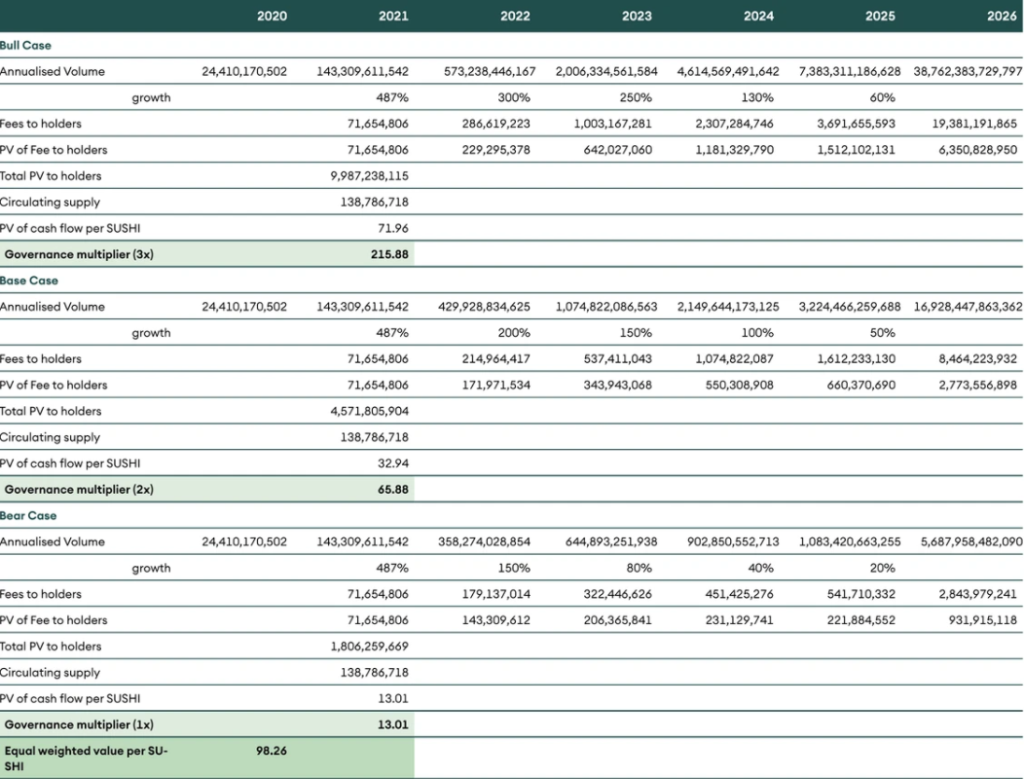

In diesem Teil werden wir die 2 größten Dexs, SushiSwap und Uniswap, durch die Discounted-Cashflow-Methode bewerten und dann das Kurs-Gewinn-Verhältnis anwenden, um den relativen Wert der verbleibenden Dexs zu berechnen. Es wird 3 Fälle geben, bullish, base case und bearish.

Im bullischen Fall gehen wir von Projekten mit gutem Wachstum aus, im bärischen Fall gehen wir davon aus, dass das Wachstum im Laufe der Zeit stark zurückgeht, und der Basisfall ist der Durchschnitt der beiden oben genannten Fälle.

Mit der Discounted-Cashflow-Bewertungsmethode liegen die fairen Preise für UNI und SUSHI bei 55 $ bzw. 98 $. Beide sind derzeit „unterbewertet“.

Annahmen für die Bewertung

Uniswap

Hinweise zum Lesen der Tabelle:

SushiSwap

Die Tabellenlesung ist ähnlich wie bei Uniswap.

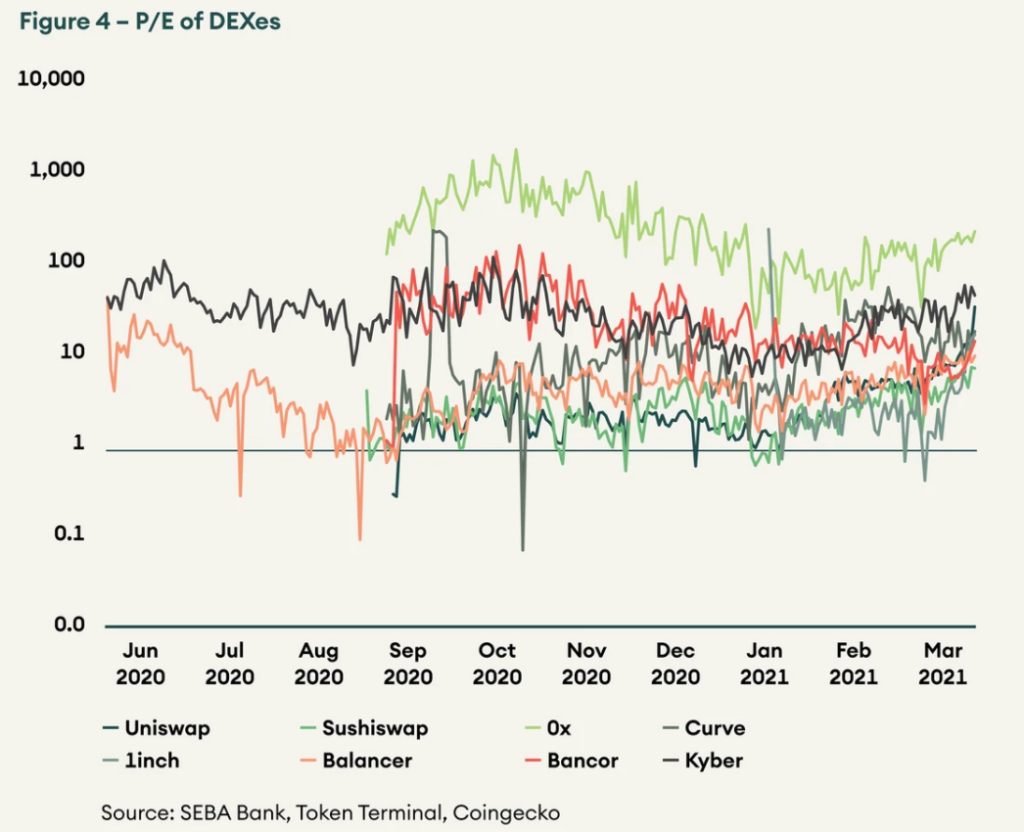

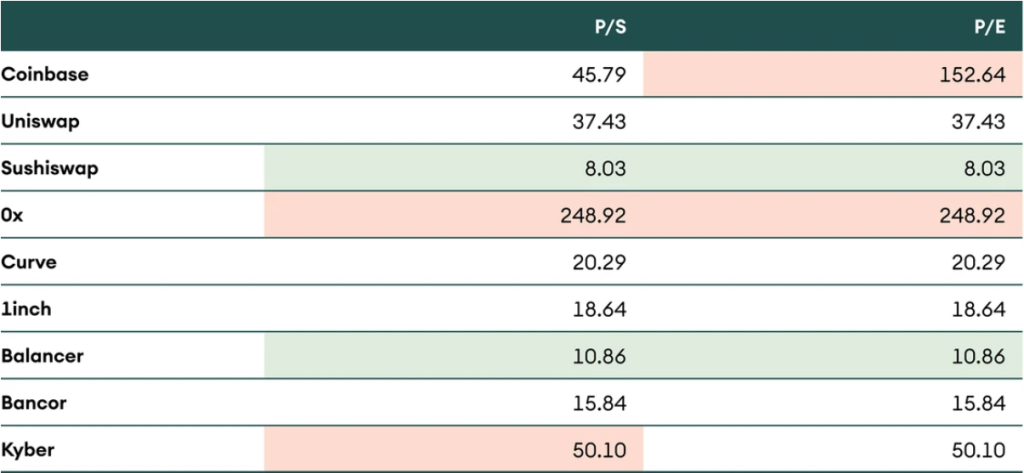

Als nächstes vergleichen wir den Wert von Dex-Fischen durch P/E, P/S. Einfach ausgedrückt, P/E, P/S zeigt, wie viel Investoren bereit sind, im Austausch für 1 Dollar Gewinn aus dem Projekt auszugeben. Je niedriger also das KGV, P/S, desto unterbewerteter ist das Projekt.

Für die Korrelation nehmen wir Coinbase als Standard für die Preisgestaltung. Die Börse hat derzeit einen Wert von etwa 100 Milliarden US-Dollar, und wenn Sie den Wert der derzeit an FTX gehandelten Aktien berechnen, ist Coinbase 117 Milliarden US-Dollar wert. Coinbase erzielte im Jahr 2021 einen Umsatz von 1,3 Milliarden US-Dollar und einen Nettogewinn von 322 Millionen US-Dollar. Unter der Annahme einer Umsatzwachstumsrate von 100 % und einer Steigerung des Nettogewinns um 30 % hätte Coinbase ein P/S und P/E von 45,79 bzw. 152,64.

Mit dieser Methode schließen wir, dass mit Ausnahme von 0x fast alle verbleibenden DEXs im Vergleich zu Coinbase unterbewertet sind. Wobei Sushiswap das attraktivste Projekt unter den Dex ist.

Fazit

Börsen sind der fruchtbare Markt von DeFi, Börsen von Cex bis Dex haben alle große Erfolge im Jahr 2020 erzielt. Mit zunehmend großen Cashflows und dem Markt sind wir komplett. Wir alle können davon ausgehen, dass das Dex-Segment in den kommenden Jahren stark wachsen wird.

Der Artikel hat die aktuelle Dex-Übersicht überprüft und jeden Spieler in diesem Segment bewertet. Unter Verwendung der Discounted-Cashflow-Methode erhalten wir die Werte von UNI und SUSHI bei 55 $ bzw. 98 $. Außerdem ist Sushi der am stärksten unterbewertete Vermögenswert, basierend auf dem KGV.

Referenzquelle - Recherchen der SebaBank

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Was bedeutet Binance Chain? Welche Auswirkungen werden die Projekte, die zur privaten Kette von Binance wechseln, auf den Marktpreis haben?

Der Artikel übersetzt die Meinung des Autors @jdorman81 zum Thema Bewertung in Defi, zusammen mit einigen persönlichen Meinungen des Übersetzers.

Was sind CFDs? Was sind die Vorteile und Einschränkungen des Handels mit CFDs? Sehen Sie hier weitere effektive CFD-Handelserfahrungen!

Warum sollten Sie Bitcoin (BTC) jetzt im Auge behalten? Und was ist vorzubereiten, wenn Bitcoin (BTC) den Höchststand von 500 Millionen VND/BTC überschreitet?

Was ist Cashflow in Kryptomikro? Die Schichten, durch die der Cashflow fließen wird? Anzeichen dafür, dass das Geld durchfließt?

Merkmalsanalyse mit einigen IFO-Zahlen zu PancakeSwap, die Ihnen helfen, eine objektivere Perspektive zu haben.

Was ist Web 3.0? Was sind die Möglichkeiten und Grenzen von Web 3.0? Was sind die herausragenden Projekte in diesem Bereich? Jetzt alles über Web 3.0 erfahren!!!

Andre Cronje wird von den Schwierigkeiten erzählen, die er durchgemacht hat, als er mit der Entwicklung eines der erfolgreichsten DeFi-Dapps aller Zeiten begann.

Bewertung von BNB Um Ihnen zu helfen, eine genauere Sicht auf die Kriterien für die Bewertung von Projekt-Token zu bekommen, hier ist BNB – das Token von Binance.

Wird Opensea die heiße Marktphase nutzen, um Token einzuführen? Wenn es Opensea Retroactive gibt, wie bekomme ich es?

Gepaart mit dem starken Wachstum gibt es immer raffiniertere Betrügereien. Hier sind 19 Arten von Krypto-Betrug und wie man sie vermeidet!

Lassen Sie uns das Modell von Raydium analysieren, um zu sehen, wie das Modell von Raydium ist, an einigen Stellen gut und nicht gut abschneidet und wie sie sich ändern werden, um dApps zu entwickeln.

Ob es Ihnen gefällt oder nicht, DeFi-Protokolle wie Uniswap, Compound, Curve … müssen akzeptieren, dass sie jederzeit, überall und von wem FORK werden.

Analysieren Sie das PancakeSwap-Modell anhand des Funktionsmechanismus jedes darin enthaltenen Produkts und finden Sie so Investitionsmöglichkeiten mit PancakeSwap.

Analyse der Top-AMMs auf Blockchains, wer die Gewinner sind: Uniswap & SushiSwap, PancakeSwap, MDEX, Raydium.

Analysieren Sie die Struktur und den Betrieb der traditionellen Wirtschaft und ordnen Sie sie dem Crypto-Markt zu, um seine Zukunft zu prognostizieren.

Das Staking von OHM bietet einen APY-Gewinn von 100.000 %. Ist das Olympus DAO-Modell bei einer so großen Anzahl ein Betrug, wie gemunkelt wird?

Analysieren Sie das Lido-Finanzmodell, um die Highlights des Betriebsmechanismus jedes Produkts und das zukünftige Potenzial von Lido zu verstehen.

Web3 ist ein großes Thema und stößt bei der Crypto-Community auf großes Interesse. Was sind also die Top 5 Web3-Münzen im Jahr 2021?

An welcher Börse sollten Neueinsteiger Coins handeln? In diesem Artikel stellt Coin98 die 3 renommiertesten Münzhandelsbörsen im Jahr 2021 vor!

Im Vergleich zu WBTC mit einer Marktkapitalisierung von 8 Milliarden USD (direkter Konkurrent von REN) ist die erreichte Anzahl an renBTC noch recht gering. Also, was ist der Grund?

Wofür wird TabTrader verwendet? Warum TabTrader verwenden? Sehen Sie sich hier die ausführliche und leicht verständliche TabTrader-Bedienungsanleitung für Neulinge an!!!

Als Bitcoin zusammenbrach, war es auch die Zeit, in der der Markt „red on fire“ war. Lassen Sie uns mit Coin98 die starken Dumps von Bitcoin und die Erholung des Marktes Revue passieren lassen.

Der Artikel gibt Ihnen einen Einblick in Alphas Tokenomics Fee Accrual, was ist das Besondere daran und wie wirkt es sich auf Spieler aus?

Derivate haben der Krypto-Welt Tonnen von Liquidität beigesteuert. Was sind also Krypto-Derivate? Erfahren Sie hier mehr über den Handel mit Krypto-Derivaten.

Anweisungen zur Verwendung von SolFarm, um durch Farming Gewinne zu erzielen, mit Vorgängen wie: Bereitstellung, Entnahme von Liquidität und Kreditvergabe.

Artikel über Iron Bank, das Schlüsselprodukt von Cream V2. Helfen Sie mit, die Kreditvergabe in DeFi auf die nächste Stufe zu heben.

Web3 ist ein großes Thema und stößt bei der Crypto-Community auf großes Interesse. Was sind also die Top 5 Web3-Münzen im Jahr 2021?

Dieser Artikel stellt einige Fork-Projekte des großen Algorithmic Stablecoin-Projekts vor. Ist das ein Trend im Jahr 2021?