Analyse des Betriebsmodells Uniswap V2 (UNI) – Die Grundlage von AMM

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Lassen Sie uns das Modell von Raydium analysieren, um zu sehen, wie das Modell von Raydium ist, an einigen Stellen gut und nicht gut abschneidet und wie sie sich ändern werden, um dApps zu entwickeln.

Als Fortsetzung der How It Works-Reihe – einer Reihe, die die Betriebsmodelle von Projekten erklärt und analysiert – werde ich das Top-AMM-DEX-Projekt des Solana-Ökosystems – namens Raydium – analysieren.

Als Top-DEX-Projekt mit vielen Spielen, die neben AMM DEX gestartet wurden, lassen Sie uns sehen, ob das Modell von Raydium für den aktuellen Markt geeignet ist, wo sie gut, wo nicht gut abschneiden und was geändert werden kann, um diese dApp zu entwickeln!

Raydium-Übersicht

Raydium ist ein DEX auf der Solana-Plattform, das mit dem Ziel entwickelt wurde, den Austausch und Handel von fungiblen Token auf dieser Plattform zu unterstützen. Obwohl es viele Ähnlichkeiten mit Uniswap V2 hat, ist Raydium nicht nur ein gewöhnlicher DEX.

Produkte in Raydium

Raydium hat neben beiden Arten von DEX, AMM DEX und Orderbuch-DEX, viele Funktionen. Zu den gebündelten Funktionen von Raydium gehören:

Derzeit ist Raydium der führende DEX auf Solana, daher gibt es viele Vorteile, wenn Geld zu Solana fließt. Kürzlich ist Raydium auch noch einen Schritt weiter gegangen, um das DEX-Protokoll genehmigungsfrei zu machen, damit Projekte frei auf Raydium gelistet werden können.

Die Komponenten (Benutzer) innerhalb von Raydium

Mit dem AMM DEX-Mechanismus von Raydium, der Uniswap V2 ähnelt, umfassen die am AMM DEX-Protokoll beteiligten Komponenten:

Da das Orderbuch von Raydium das Orderbuch von Serum DEX ist, umfassen die Protokollteilnehmer mit dem Auftragsbuchmechanismus:

Ähnliche Projekte

Einige ähnliche Projekte im DEX-Array in anderen Ökosystemen umfassen:

Lassen Sie uns als Nächstes mehr über das Betriebsmodell der Protokolle in Raydium erfahren!

Analyse des Aktivitätsmusters von Raydium

Zuerst werde ich Ihnen das Betriebsmodell der beiden Hauptprotokolle von Raydium vorstellen, die die beiden DEXs in der Plattform sind, die sowohl als die ersten beiden Protokolle als auch als Entwicklungsplattform von Raydium fungieren.Raydium, weil die dahinter hinzugefügten Protokolle hauptsächlich funktionell sind einen Mehrwert für die ersten beiden Protokolle schaffen und den Inhabern von RAY-Token mehr Wert bringen.

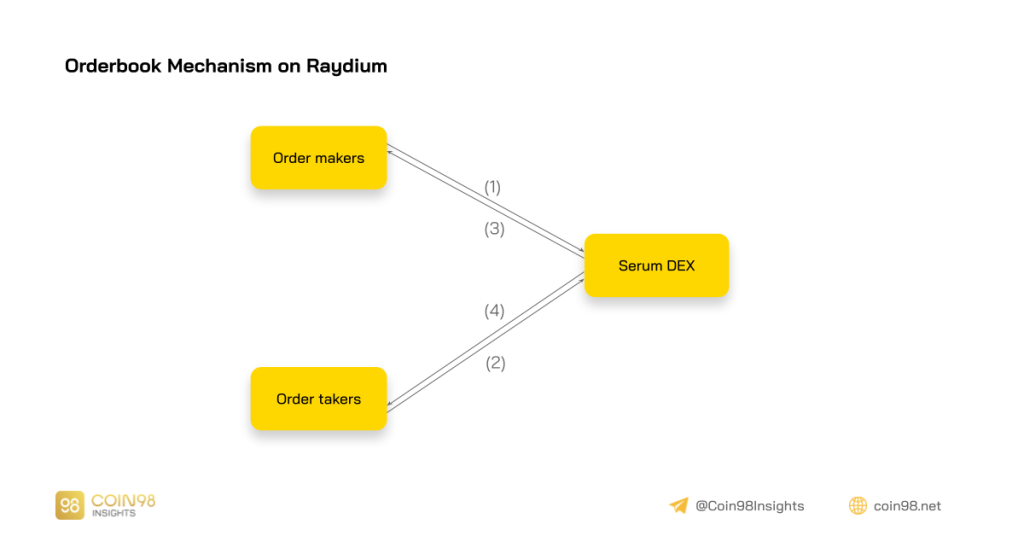

Bestellbuch DEX Raydium

Betriebsmodell

Raydiums erster DEX war ein Orderbuch-DEX, der Liquidität direkt von der Serum-DEX -Börse abzog .

Das Auftragsbuch ist der Betriebsmechanismus von Börsen in der traditionellen Finanzwelt sowie der Mechanismus von zentralisierten Börsen auf dem Kryptowährungsmarkt. Dies ist ein Mechanismus, der zwei Transaktionsparteien umfasst: den Auftragsgeber und den Auftragsnehmer.

Die Aufgabe des Ordermachers besteht darin, die Menge und den Preis für die Token festzulegen, die er handeln möchte. Diese Orders werden in einem Ledger (Orderbuch) mit zwei Käufern und Verkäufern veröffentlicht. Wenn der Auftragsnehmer diesen Preis mit einer bestimmten Menge akzeptiert, werden die Aufträge beider Parteien zusammengeführt und die Transaktion ausgeführt.

(1) Besteller erstellen Bestellungen und übermitteln sie an Serum DEX. Dann werden die Befehle auf der Oberfläche von Raydium angezeigt;

(2) Auftragsnehmer interagieren mit der Orderbuch-Schnittstelle von Raydium, um Aufträge von Auftragsgebern zu erhalten, senden diesen Auftrag dann an Serum DEX, und Serum DEX gleicht zwei Aufträge ab, um eine Transaktion zu erstellen;

(3) Auftragsgeber erhalten den Token, der durch die Token-Abwicklung gehandelt wurde, zurück und zahlen eine Transaktionsgebühr;

(4) Auftragsnehmer erhalten Token, die über Settlement-Token gehandelt wurden, und zahlen eine Transaktionsgebühr.

Gründe für Orderbuch

Der Grund, warum DEXs diese Orderbuchlösung nicht mögen, liegt darin, dass die Liquidität bei dezentralen Börsen ein großes Problem darstellt, insbesondere bei neuen Token auf der Liste. Weniger Liquidität führt dazu, dass der Token-Handel im Orderbuch nicht möglich ist. Daher wurde der AMM-Mechanismus geboren, um die Schwäche dieses Orderbuchmechanismus zu beheben.

In Märkten mit geringer Liquidität liegt die Stärke von AMM darin, dass es jederzeit Trades ausführen kann. In Märkten mit hoher Liquidität ist die Slippage des Orderbuchs jedoch sehr gering und bietet eine bessere Benutzererfahrung als AMM. Daher ist der wichtige Punkt des Orderbook-Mechanismus, ob die Token auf dem Serum DEX (oder Raydium Orderbook DEX) genügend Liquidität haben?

Um dieses Problem zu lösen, wählt Raydium nicht eine von zwei Optionen (AMM oder Orderbook), sondern beide Optionen. Für den Orderbuchmechanismus nehmen sie reichlich Liquidität direkt aus Serum DEX und bieten den Benutzern eine reibungslose Erfahrung auf der Benutzeroberfläche von Raydium, um den Anforderungen des Handels mit Token-Paaren mit großer Liquidität gerecht zu werden.

Raydium hat auch einen AMM DEX mit eigenem Liquiditätspool entwickelt, um weniger liquide Token-Paare zu bedienen, und Sie werden diesen Mechanismus weiter unten mit uns untersuchen.

AMM DEX Raydium

Gründe für AMM DEX

Mit einem herausragenden Vorteil gegenüber dem Orderbuch-Mechanismus, nämlich der Fähigkeit, Trades auch in Märkten mit extrem hoher Slippage auszuführen, eignet sich AMM DEX für den Handel mit illiquiden Token – die Mehrheit der Token auf dem Markt, wenn sie neu eingeführt werden oder nur wenige Investoren haben.

Daher wurde Raydiums AMM DEX entwickelt, um solche Token-Paare zu bedienen. Zusammen mit den neu eingeführten Permissionless Pools, die es ermöglichen, jedes Token-Paar an der Börse (wie Uniswap) zu notieren, kann jedes Token-Paar unabhängig von seiner hohen Liquidität auf Raydium gehandelt werden.

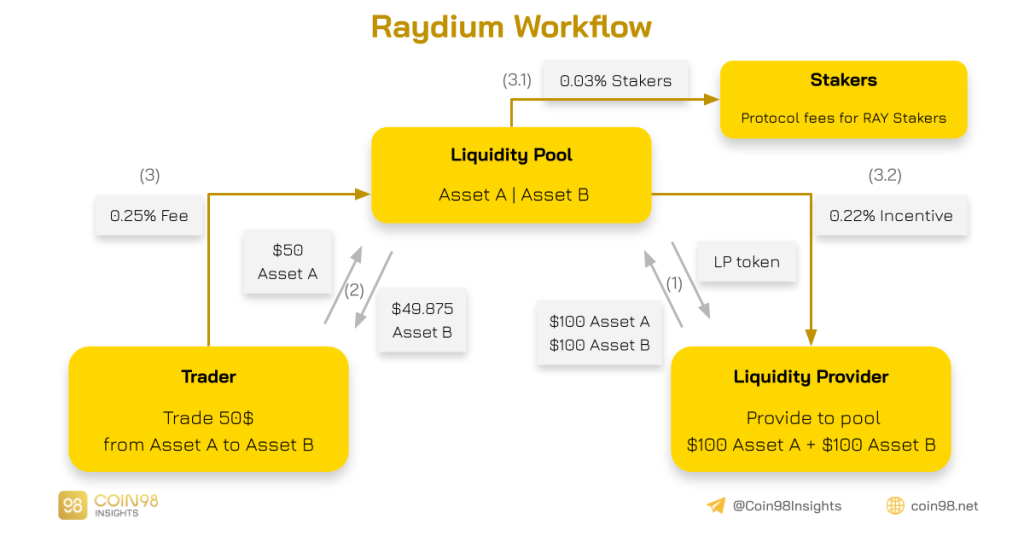

Betriebsmodell

Wenn ich kurz über diesen AMM DEX-Mechanismus spreche, werde ich ihr allgemeines Betriebsmodell zusammenfassen.

(1) Liquiditätsanbieter stellen dem Pool Liquidität im Verhältnis 1:1 zur Verfügung und erhalten LP-Token, die die Liquidität darstellen, die sie im Pool bereitstellen.

(2) Händler handeln mit Anlageklassen und zahlen eine Gebühr von 0,3 % pro Transaktion.

(3) Die Gebühr im Lidiquity Pool wird nun in 2 Teile geteilt:

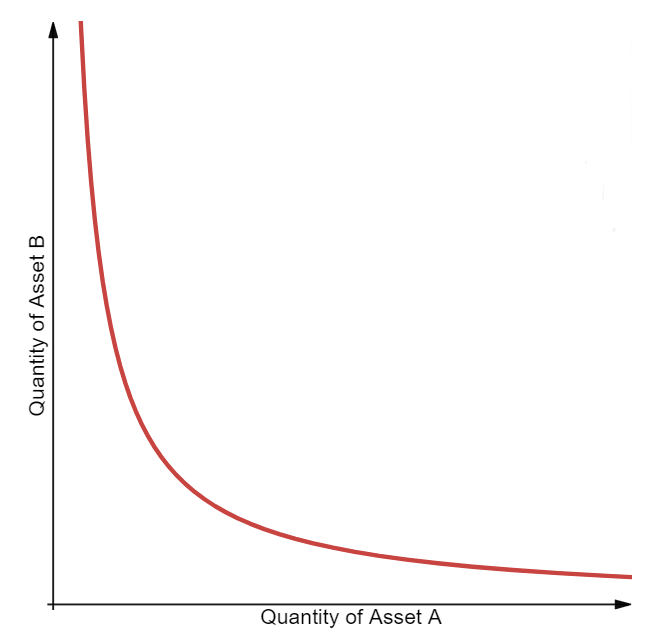

Protokollalgorithmen

Trades auf Raydiums AMM DEX werden mit dem folgenden Algorithmus berechnet:

x*y=k

Da drin:

Raydium baut auf Solana auf und bietet schnelles, kostengünstiges Austauschen und eine benutzerfreundliche, benutzerfreundliche Oberfläche.

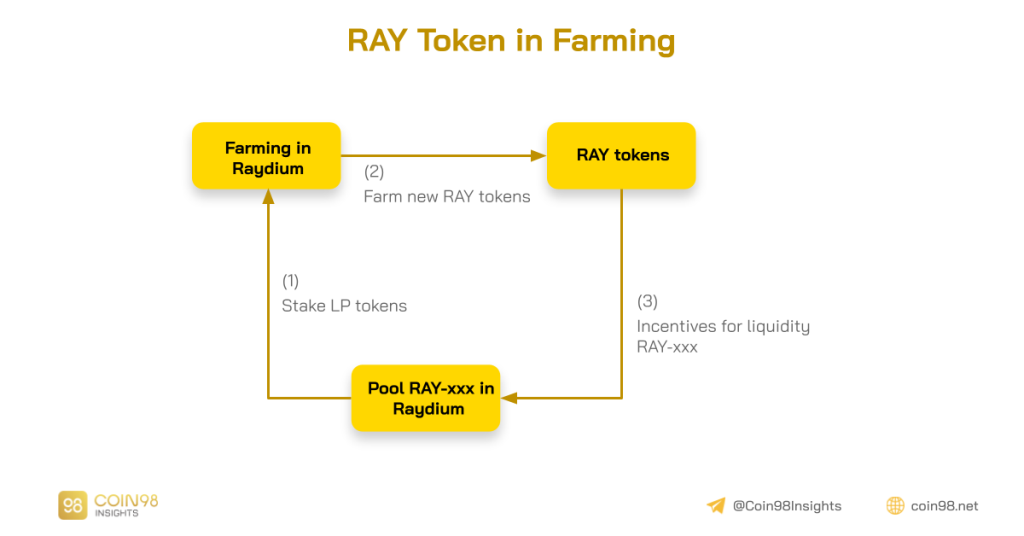

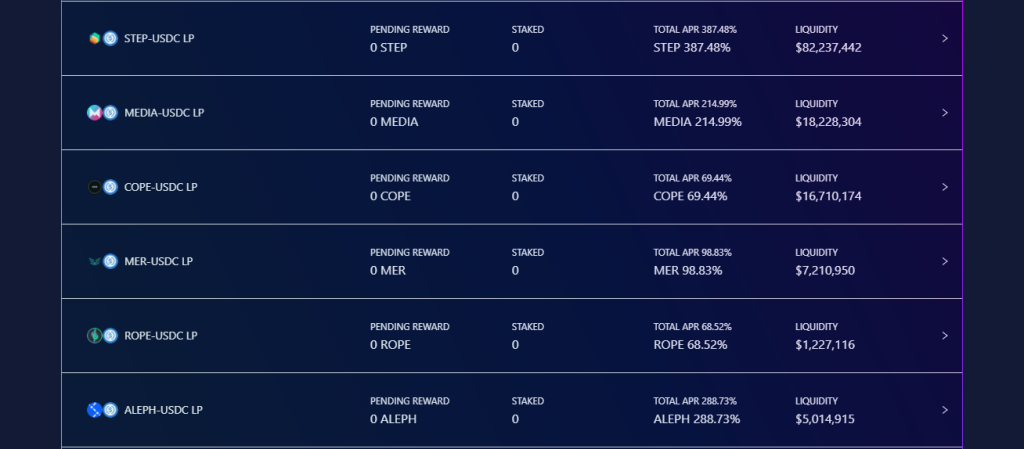

Landwirtschaft auf Raydium

Konventionelle Landwirtschaft

Die Farming-Funktion auf Raydium konzentriert sich auf die Bereitstellung reichlicher Liquidität für RAY-Token-Paare (wie RAY/USDT, RAY/USDC, RAY/SOL, RAY/SRM, RAY/ETH).

Das bedeutet, dass Sie, wenn Sie Liquidität für die oben genannten Token-Paare bereitstellen und die erhaltenen LP-Token zum Einsatz in Raydium's Farms bringen, zusätzlich zur Transaktionsgebühr des Pools von Bruder-Token-Paaren, die Liquidität bereitstellen, zusätzliche RAY-Token erhalten.

(1) Pool RAY-xxx erhöht die Liquidität durch Anreize aus der Landwirtschaft;

(2) Setzen Sie das LP-Token-Paar RAY-xxx in Farming ein, um RAY prägen zu lassen;

(3) Dadurch werden Anreize für die Bereitstellung von Liquidität für RAY-Token-Paare geschaffen.

Dies ist eine der Funktionen, die entwickelt wurden, um Anreize für Benutzer zu schaffen, Liquidität für RAY-Token bereitzustellen, um RAY zu einer hohen Liquidität und einem geringen Schlupf zu verhelfen, wodurch indirekt der Wert von Projekt-Token erhöht wird.

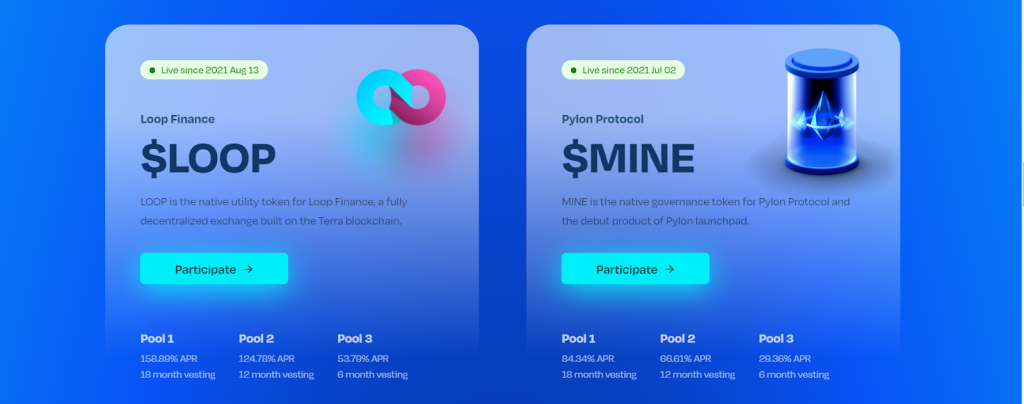

Farmen auf Fusion Pools

Neben der konventionellen Landwirtschaft, um Liquidität für RAY-Token zu ziehen, unterstützt Raydium auch die Auflistung von Projekten auf Raydium, die Anreize für Benutzer schaffen können, auf ähnliche Weise Liquidität bereitzustellen, indem Projekt-Token an LPs über die Fusion Pools-Funktion vergeben werden.

In Fusion Pools ermöglicht Raydium Liquiditätsanbietern von festen Token-Paaren, Projekt-Token auszugeben. Dies wird LPs einen zusätzlichen Anreiz geben, Projekten Liquidität zur Verfügung zu stellen – was für neue Projekte unerlässlich ist und auch zur Erhöhung der Gesamtmenge an TVL auf der Raydium-Plattform beiträgt.

(1) Bereitstellung von Liquidität für das xxx-USDC-Tokenpaar;

(2) Setzen Sie LP-Token in die Landwirtschaft ein, um mehr xxx-Token zu erhalten;

(3) Dadurch werden Anreize für Nutzer geschaffen, auch in Zukunft Liquidität bereitzustellen.

Außerdem verleiht Raydium LPs auch eine Dual-Yield-Funktion. Dies bedeutet, dass Sie bei der Bereitstellung von Liquidität für eine feste Anzahl von Token-Paaren (von denen eines RAY ist) sowohl RAY-Token als auch das andere Token ausgeben. Derzeit sind FIDA, OXY und MAPS die Token-Paare, die mit RAY einen doppelten Ertrag erzielen.

Ähnlich wie bei der konventionellen Landwirtschaft schafft dies Anreize für LPs, Liquidität bereitzustellen, um die Liquidität von RAY ausreichend zu halten.

Das ständige Farmen von Token kann jedoch leicht zu einer Token-Inflation führen, wodurch der Preis von RAY-Token negativ beeinflusst wird. Daher hat das Entwicklungsteam ein anderes Protokoll eingeführt, um Token-Inhaber davon abzuhalten, Token zu verkaufen, sondern sie im Protokoll zu verwenden – das ist das Staking-Protokoll.

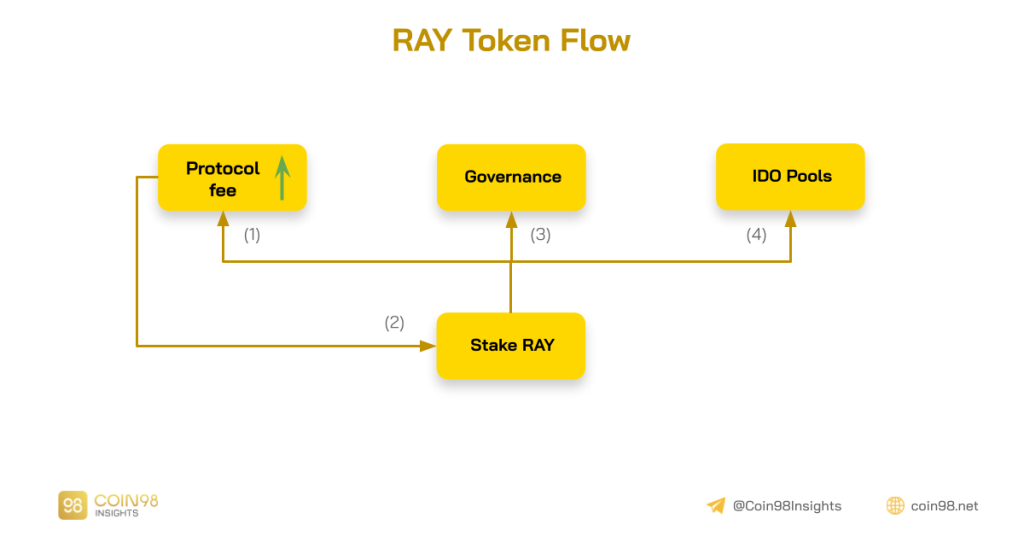

Staking auf Raydium

(1) Auf der Benutzerseite hilft ihnen das Staking auf Raydium dabei, einen Teil der Transaktionsgebühren der Plattform zu erhalten.

(2) Dieser Betrag an Transaktionsgebühren wird verwendet, um RAY zu kaufen und an die Benutzer zu zahlen. Dieser Mechanismus ist sehr intelligent, da die Zahlung von Plattformtransaktionsgebühren für Benutzer mit RAY nicht nur eine Kaufforderung für RAY darstellt, sondern den Benutzern auch hilft, weiterhin RAY zu staken, um Zinseszinsen zu erhalten.

(3) Darüber hinaus ermöglicht das Staking von RAY den Benutzern auch die Teilnahme an anderen Funktionen der Plattform, wie z. B. Plattform-Governance;

(4) Und das Recht zur Teilnahme an IDO-Pools auf AcceleRaytor.

Alles in allem ist die Staking-Funktion eine gute Kaufnachfrage für RAY-Token, die den Token-Inhabern einen Mehrwert bietet, indem sie die Transaktionsgebühren der Plattform durch die Token-Inhaber teilt, das Recht auf Teilnahme an der Governance, das Recht auf Teilnahme an IDO und dadurch den Verkauf reduziert .Druck von RAY.

AcceleRaytor Raydium

Diese Funktion von Raydium ist ein Launchpad, das es Projekten ermöglicht, IDO direkt auf der Raydium-Plattform durchzuführen. Dies erhöht nicht nur den Wert der Projekte, da sie Zugang zu reichlich Kapital haben, sondern erhöht auch den Wert der Raydium-Plattform in vielerlei Hinsicht.

Erstens sind Projekte, bei denen IDO auf Raydium gelistet sind, und haben in der Anfangsphase oft ein sehr großes Volumen, was eine große Menge an Transaktionsgebühren auf die Plattform bringt. Um an IDO teilnehmen zu können, müssen die Teilnehmer als nächstes eine Anzahl von RAY-Token für 7 Tage sperren. Dies verringert direkt den Verkaufsdruck von RAY für eine Weile und ist auch eine starke Kaufforderung für viele Investoren.

Meiner Meinung nach ist dies ein sehr intelligentes Spiel des Produktentwicklungsteams, da AcceleRaytor sowohl den DEX-Produkten von Raydium als auch dem RAY-Token des Projekts einen großen Mehrwert bringen wird.

Wie erfasst Raydium den Wert für RAY-Token?

Anwendungsfälle von RAY

Wie oben erwähnt, hat der RAY-Token 3 Hauptzwecke:

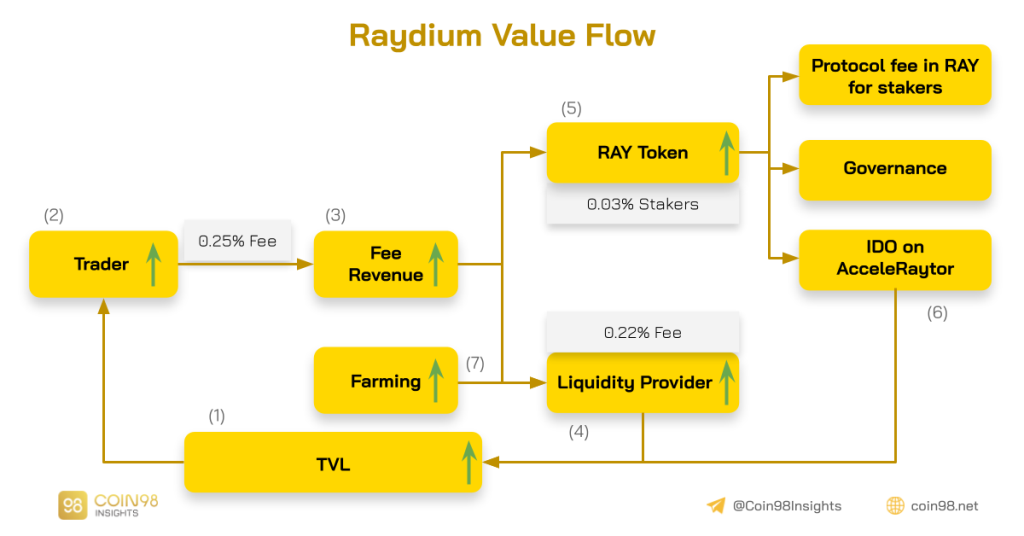

Wertefluss von Raydium

(1) Das Wachstum von TVL wird der Plattform helfen, mehr Händler anzuziehen, da die Slippage und die hohe Transaktionsgeschwindigkeit nahezu null Transaktionsgebühren sind;

(2) Viele Handelshändler bringen ein großes Handelsvolumen, erhöhen die Einnahmen aus Transaktionsgebühren, da Transaktionsgebühren nach folgender Formel berechnet werden:

Gebühreneinnahmen = Volumen*0,25 %

(3) Die Gebühreneinnahmen werden aufgeteilt, wobei 0,03 % über Staking an RAY-Inhaber gehen, 0,22 % an Liquiditätsanbieter.

(4) Höhere Transaktionsgebühren werden LP helfen, eine größere Belohnung zu erhalten, wodurch ein Anreiz für sie geschaffen wird, dem Protokoll weiterhin Liquidität zur Verfügung zu stellen.

(5) Um Plattform-Transaktionsgebühren zu erhalten, müssen RAY-Inhaber RAY einsetzen. Das Abstecken von RAY hat auch Vorteile wie die Teilnahme an der Governance;

(6) Durch den Beitritt zu IDO-Pools auf AcceleRaytor werden Projekte, die an AcceleRaytor teilnehmen, auf Raydium mit großem Anfangsvolumen gelistet, was TVL und Plattform-Transaktionsvolumen erhöht;

(7) Um die Liquidität zu fördern, wurde zusätzlich zum regulären Farming-RAY ein Farming-Programm gestartet, das Fusionspools und Dual Yield umfasst.

Raydiums Zukunftsprojektion

Gemäß der Projekt-Roadmap

Einer der Schritte, die ich auf der Projektseite schätze, ist, dass sie gerade Permissionless Pools geöffnet haben, damit sich Projekte auf Raydium auflisten können. Sofort, in den ersten zwei Wochen, haben 40 weitere Projekte ihre Token auf Raydium gelistet. Es beweist, dass dies ein Schritt ist, der die Gemeinschaft sehr unterstützt und dem Projekt hilft, die Dezentralisierung zu erhöhen.

Darüber hinaus informiert das Projekt auch über seine nächsten Schritte in naher Zukunft:

Derzeit sind die Transaktionsgebühren auf Raydium mit einer Transaktionsgebühr von nur 0,25 % günstiger als auf anderen AMM DEX-Plattformen wie Uniswap und Sushiswap. Davon gehen 0,22 % an LPs und 0,03 % werden unter RAY-Spielern aufgeteilt.

Persönliche Bewertung von Raydiums Schwungrad

Außerdem denke ich, dass eines der Features, das RAY hilft, die Verkaufsnachfrage weiter zu reduzieren, die Einführung der Auto-Compound-Funktion beim Staking und Farming ist. Dies wird dazu beitragen, dass der Fluss von gezüchteten Token in Umlauf gebracht wird, die direkt an die Poolfarm zurückgegeben werden können, um die Verkaufsnachfrage nach RAY und gezüchteten Token zu reduzieren.

Als nächstes wird das Schwungrad von IDO Pools eine große Rolle spielen, damit RAY seinen Wert steigern kann, denn die Schärfe von AcceleRaytor ist unbestreitbar. Wenn wir weiterhin hochwertige IDOs ausgeben, zusammen mit einer Erhöhung der Menge an RAY, die gesperrt werden muss, um an IDO-Pools teilzunehmen, wird dies ein bedeutendes Schwungrad für RAY-Token sein.

Ein großes Schwungrad für RAY ist auch eine Transaktionsgebühr von 0,03 % für RAY Stakers. Das Volumen von Raydium in den letzten 24 Stunden beträgt 26 Millionen US-Dollar, was bedeutet, dass 7.800 US-Dollar an Gebühren an die Spieler ausgeschüttet werden. Um die Token-Entlastung zu kompensieren, muss die an einem Tag gezüchtete Menge an RAY geringer sein als die Höhe der generierten Gebühren. Derzeit werden täglich etwa 700.000 RAY gefarmt, d. h. 3 Millionen USD an RAY-Token werden generiert – eine große Zahl im Vergleich zu den fast 8.000 USD Transaktionsgebühr.

Dieser Vergleich kann jedoch nicht den gesamten Wert von RAY-Token widerspiegeln, da die Token-Bewertung wie oben gesagt von anderen Faktoren abhängt (IDO-Pool, Governance, zukünftige Bewertung, .. .).

Da Raydium derzeit die größte AMM DEX-Plattform auf Solana ist, wird die Entwicklung von Raydium sicherlich maßgeblich von der Gesamtentwicklung dieser Plattform getragen werden. Die Bewertung des RAY-Tokens ergibt sich meiner Meinung nach aus der Bewertung der folgenden zwei Faktoren:

Um die Zukunft von Raydium vorherzusagen, wird es daher wahrscheinlich von anderen Faktoren wie der Entwicklung der Solana-Plattform abhängen (weil Raydium nur auf einer Plattform, Solana, funktioniert).

Zusammenfassend könnten folgende Faktoren das Wachstum von RAY ankurbeln:

Raydium-Benutzerhandbuch finden Sie hier AcceleRaytor IDO detailliert von A bis Z.

Zusammenfassung

Zusammenfassend können Sie im obigen Artikel einige Ideen wie folgt zusammenfassen:

Oben ist das Arbeitsmodell des Projekts Raydium – führender DEX auf Solana. Wenn Sie Fragen haben, können Sie unter dem Artikel kommentieren, ich werde diese Fragen beantworten. Wir sehen uns im nächsten Wie es funktioniert Artikel!

Bezugsquellen:

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Analysieren Sie das Betriebsmodell des Anchor-Protokolls, um zu verstehen, wie das Projekt Wert für das ANC-Token schafft, und prognostizieren Sie Investitionsmöglichkeiten.

Analysieren Sie das Betriebsmodell jeder Komponente innerhalb von Cream Finance, einschließlich: Geldmärkte, Iron Bank, Cream Staking, ETH2 Staking. Siehe jetzt hier.

Analysieren Sie das PancakeSwap-Modell anhand des Funktionsmechanismus jedes darin enthaltenen Produkts und finden Sie so Investitionsmöglichkeiten mit PancakeSwap.

Das Staking von OHM bietet einen APY-Gewinn von 100.000 %. Ist das Olympus DAO-Modell bei einer so großen Anzahl ein Betrug, wie gemunkelt wird?

Analysieren Sie das Lido-Finanzmodell, um die Highlights des Betriebsmechanismus jedes Produkts und das zukünftige Potenzial von Lido zu verstehen.

Analysieren Sie das Betriebsmodell von Balancer V2 und seine Vor- und Nachteile und bieten Sie so die intuitivsten Ansichten über Token BAL.

Detaillierte Analyse des Betriebsmodells von Compound, wodurch Prognosen und Investitionsmöglichkeiten in COMP für die Zukunft bereitgestellt werden.

Was ist Pangolin? Das Betriebsmodell von Pangolin und wie generieren sie Einnahmen? Welche Position wird Pangolin im Vergleich zu anderen DEX AMMs einnehmen? erfahren Sie hier mehr.

Analysiert man das Betriebsmodell von AMM SushiSwap, ist AMM mit TVL TOP 3 auf dem Markt, um die Richtung des Projekts zu kennen und selbst Einblicke zu gewinnen.

Analysieren Sie das Betriebsmodell von Yield Guild Games (YGG) mit seinem einzigartigen Mechanismus und wie das Projekt Wert für YGG Token schafft.

Die Analyse des Wirkungsmechanismus von Terra wird Ihnen helfen, den Unterschied zwischen UST und LUNA zu verstehen und wie Terra den Wert für LUNA erfasst.

Durch die Analyse des Betriebsmodells dezentraler Investmentfonds zur Realisierung potenzieller Investitionsmöglichkeiten mit Ventures DAO!

Analysieren und bewerten Sie das Betriebsmodell von Inverse Finance und bieten Sie so die intuitivsten Perspektiven auf INV.

Analysieren Sie den Wirkungsmechanismus jedes Produkts von Serum, einschließlich: Serum DEX, GUI-Sharing, Pools, um die Idee besser zu verstehen: Alle Werte gehen an Serum!

Warum ist das ALPHA so stark gestiegen? Was ist das Besondere an Alpha Homora? Wird es in Zukunft Investitionsmöglichkeiten in ALPHA geben? Hier herausfinden.

Analysieren Sie den Arbeitsmechanismus von Maker Dao und wie Sie den Wert für MKR-Token erfassen können, um so die Zukunft und das Potenzial dieses führenden Kreditprojekts zu projizieren.

Wie erfasst Polkastarter den Wert für POLS-Token? Lassen Sie uns den Arbeitsmechanismus von Polkastarter analysieren, um die Zukunft vorherzusagen und Investitionsmöglichkeiten mit dem Projekt zu finden!

Die Analyse des Betriebsmodells von The Sandbox hilft, den Mechanismus zu verstehen und wie man mit jeder Funktion von The Sandbox Geld verdienen kann.

Dieser Artikel zeigt Ihnen detailliert und einfach, wie Sie ERC20-Token zurückerhalten, die fälschlicherweise durch das BEP20-Wallet und umgekehrt auf das Coin98-Wallet gesendet wurden!

Wer ist André Cronje? André Cronje ist ein produktiver Programmierer und Web3-Entwickler, der das Gesicht von DeFi verändert hat. Erfahre mehr über Andre Cronje - Fair Launch Creator und seine bahnbrechenden Projekte!

Was ist Front Running Bot? Untersuchungen über die Auswirkungen, Herausforderungen und innovative Lösungen für Benutzer und Projekte im Zusammenhang mit Front Running Bots.

Mina und Polygon werden zusammenarbeiten, um Produkte zu entwickeln, die die Skalierbarkeit, verbesserte Überprüfung und den Datenschutz verbessern.

Analysieren und bewerten Sie das Betriebsmodell von Uniswap V2, dem grundlegendsten Modell für jedes AMM.

Die Remitano-Börse ist die erste Börse, die den Kauf und Verkauf von Kryptowährungen in VND ermöglicht. Anweisungen zur Registrierung für Remitano und zum Kauf und Verkauf von Bitcoin im Detail gleich hier!

Der Artikel enthält die umfassendsten und detailliertesten Anweisungen zur Verwendung des Tenderize-Testnetzes.

Der Artikel bietet Ihnen die vollständigste und detaillierteste Anleitung zur Verwendung von Mango Markets, um die volle Funktionalität dieses neuen Projekts auf Solana zu erleben.

In dieser ersten Folge der UNLOCKED-Serie fügen wir Ihrer Brieftasche mithilfe der Sicherheitseinstellungen eine zusätzliche Sicherheitsebene hinzu.

Farming ist eine gute Chance für Benutzer, in DeFi einfach Krypto zu verdienen. Aber was ist der richtige Weg, um Krypto zu farmen und DeFi sicher beizutreten?