¡Analicemos el modelo operativo de Uniswap V3 para ver qué nuevas características y oportunidades para invertir en Uniswap V3!

Toma rápida:

- Hay muchas formas de explotar la función de liquidez centralizada en Uniswap V3.

- El poder del proveedor de liquidez en Uniswap V3 es excelente.

- Todavía no hay muchos casos de uso de UNI-token.

- Hay muchos proyectos en desarrollo en la plataforma de Uniswap V3.

Información sobre Uniswap V3

Uniswap V3 es la última actualización de Uniswap, anunciada a fines de marzo, la comunidad espera que esta actualización cambie las reglas del juego en DeFi.

Coin98 ha publicado un artículo sobre Uniswap V3 y su impacto en las partes interesadas, puede revisarlo aquí .

Descripción general del desarrollo de Uniswap hasta el momento:

- En 2017, el proyecto desarrolló Uniswap V1, que permite crear un Pool de 1 token con ETH ⇒ ERC20-ETH pool .

- En 2020, el proyecto desarrolla Uniswap V2, con el destaque de crear un Pool entre dos tokens cualesquiera ⇒ Pool ERC20-ERC20.

- En 2021, lanzar Uniswap V3, con el objetivo de maximizar el capital “ Capital Efficiency ”. Algunos cambios nuevos agregados en esta versión, diferentes de las versiones anteriores incluyen:

- Proporciona liquidez centralizada.

- Tarifa.

- Oráculo.

Todos los cambios en Uniswap W3 abren nuevas funciones en Uniswap, como maximizar el capital, reducir los riesgos al proporcionar LP, colocar órdenes limitadas, etc. Al mismo tiempo, también crea muchas oportunidades de inversión en el futuro de Uniswap. Discutiremos esto con más detalle más adelante en el artículo.

Se puede ver que, a pesar de ser uno de los primeros AMM y mantener siempre su posición como el DEX número 1 en el mercado, Uniswap siempre ha estado desarrollando y mejorando continuamente el proyecto en sí. El lanzamiento de Uniswap V3 es una valiosa recompensa para todo el equipo y la comunidad de Uniswap V3.

Ahora, profundicemos en el modelo operativo de Uniswap V3 y descubramos cosas interesantes en esta actualización.

Modelo operativo Uniswap V3 y algunas novedades

A diferencia de SushiSwap, el proyecto optó por vender Hamburguesa (AMM) con algunas guarniciones como Helado (Lending), Salchicha (IDO),... Puedes conocer más sobre el modelo de negocio especial.Este especial de SushiSwap está aquí . Y Uniswap todavía está en camino de desarrollar su propia hamburguesa.

El desarrollo de hamburguesas también puede ir en muchas direcciones, si Bancor y Curve han elegido direcciones especiales, entonces con Uniswap, el proyecto elige la dirección de la eficiencia del capital.

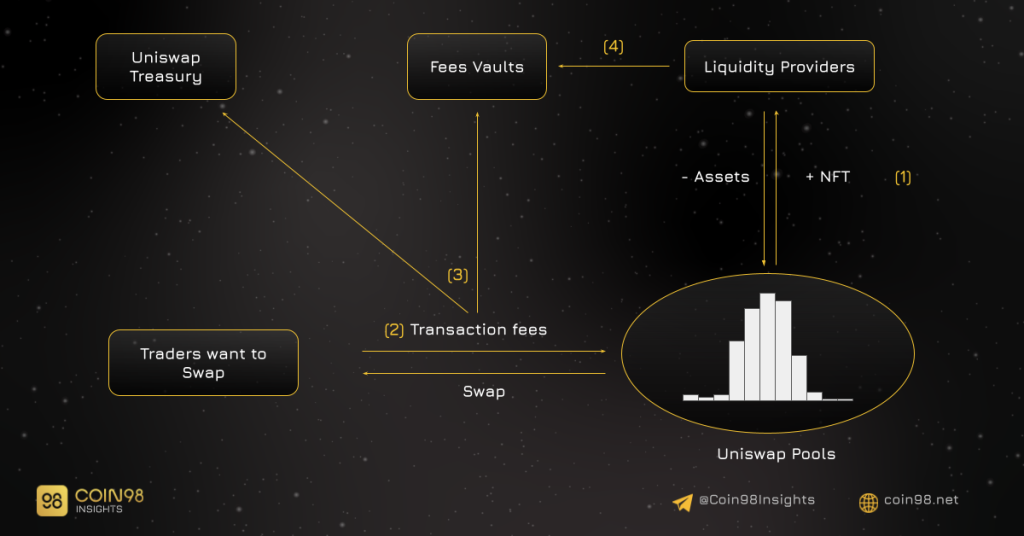

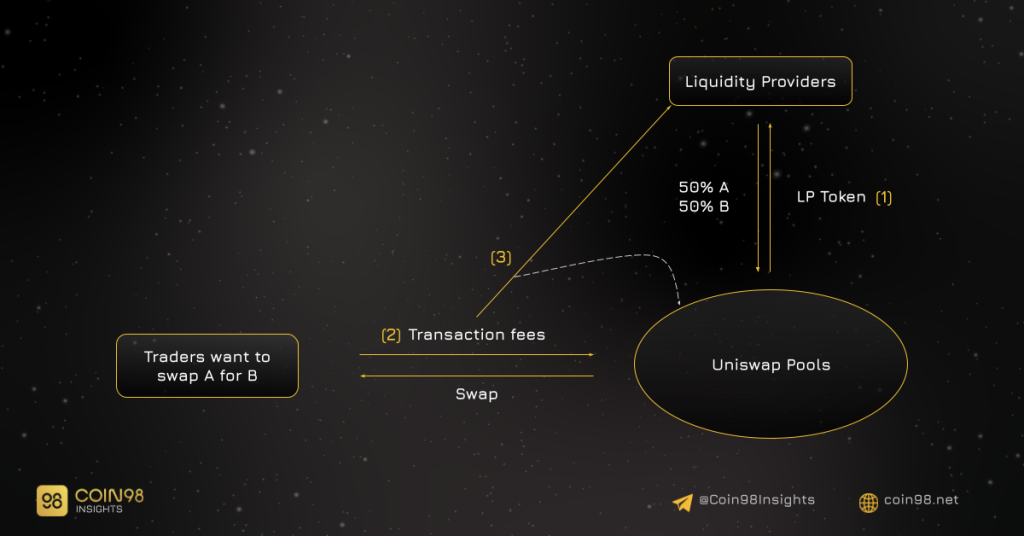

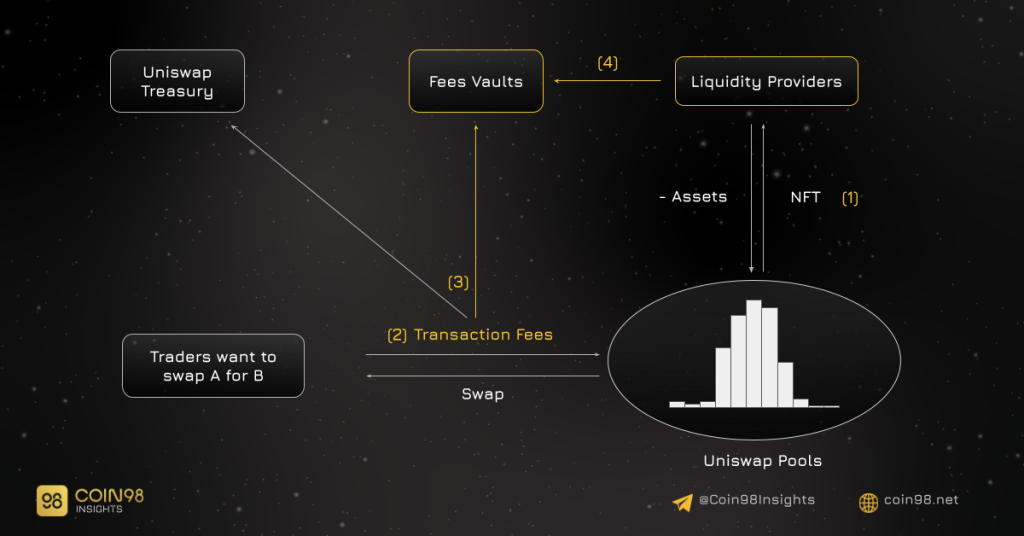

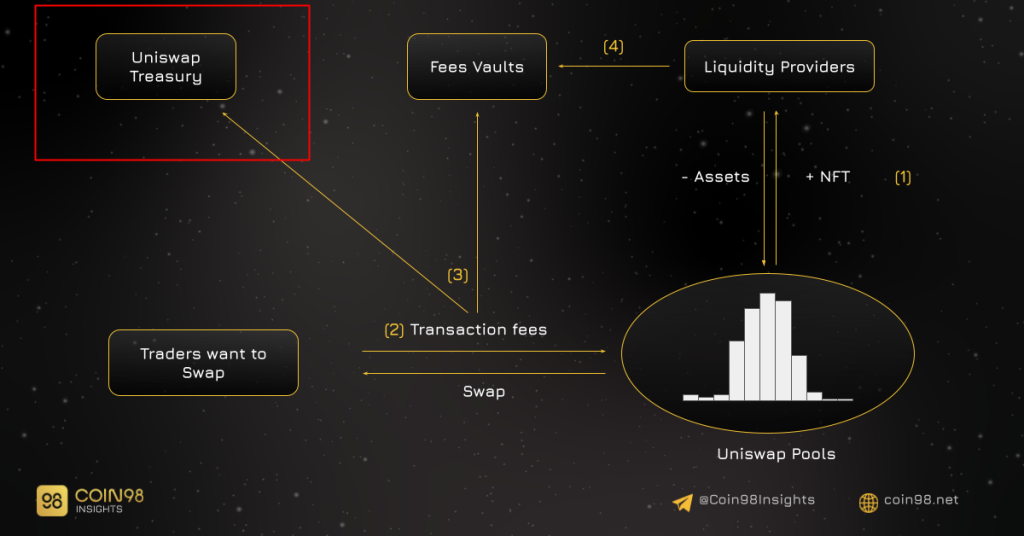

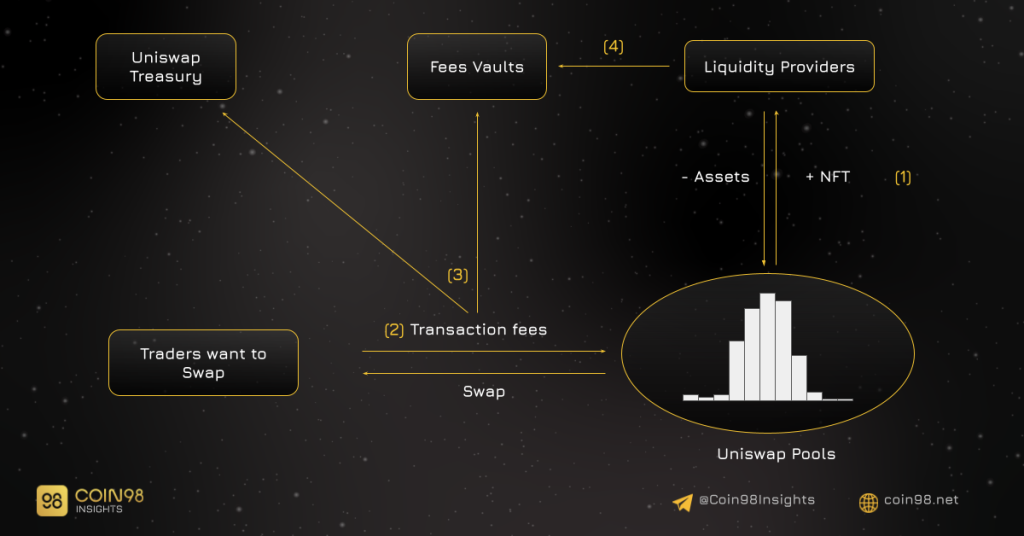

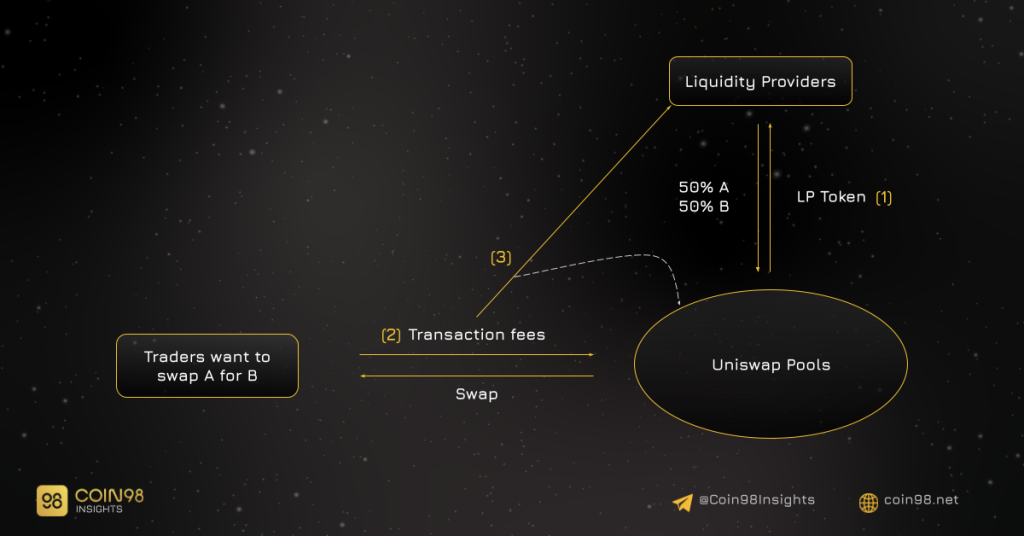

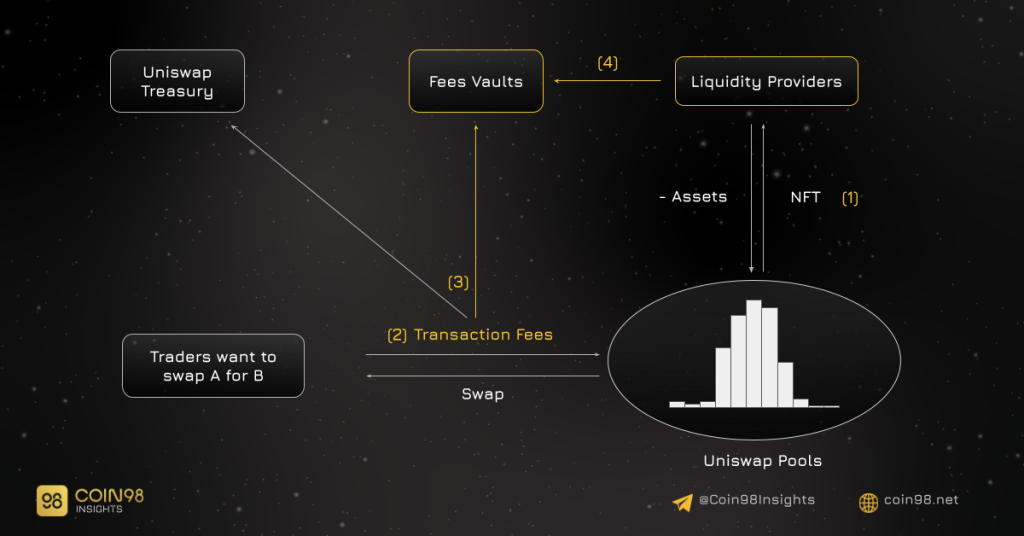

El proceso de operación de Uniswap actualmente se lleva a cabo de la siguiente manera, el cual constará básicamente de 4 pasos:

(1) Después de que Uniswap haya creado su sistema, el Proveedor de Liquidez dará el primer paso para proporcionar liquidez y recibir tokens NFT LP que representen su propiedad de activos en el Pool.

(2) Los comerciantes cuando negocian, intercambian en Uniswap Pools tendrán que pagar una parte de la tarifa de transacción por el Protocolo.

(3) La tarifa de transacción se dividirá en 2 partes:

- Gran parte se destinará a Fees Vaults para devolver a los proveedores de liquidez.

- Alrededor del 10-25% irá a la Tesorería de Uniswap.

(4) Finalmente, el proveedor de liquidez que desea recibir tarifas de transacción puede ir a las bóvedas de tarifas para reclamar tarifas.

Si se compara con el modelo operativo de Uniswap V2 , el modelo operativo de Uniswap V3 es un gran cambio. Puede ver algunos componentes nuevos en el modelo operativo de Uniswap, como NFT, tesorería de Uniswap, bóvedas de tarifas,...

Sin embargo, estos componentes son solo la superficie del cambio, el cambio más importante proviene de la infraestructura de Uniswap V3, estos cambios han afectado profundamente cada paso (1), (2), (3), (4) en el procedimiento operativo de Uniswap , afectando especialmente al paso (1) Disposición de Liquidez.

Estos cambios importantes incluyen:

- Habilita la liquidez centralizada.

- Múltiples tarifas de transacción.

Solo 2 cambios, pero han abierto muchas funciones nuevas en Uniswap, creando así más casos de uso en este proyecto, algunas de las nuevas funciones se pueden mencionar como:

- Optimización de Capital: Mayor ROI, Menos Riesgo.

- Órdenes de rango: Permite colocar órdenes limitadas, tomar ganancias, comprar el dip,...

- Desarrollar una estrategia para proporcionar liquidez.

- Liquidez NFT.

- Desarrollando más tipos de Piscinas,...

Revisaremos cada parte 1 para entender más sobre el proyecto. Al final del artículo, tendré un resumen detallado del modelo de Uniswap para que sea más fácil de entender.

Liquidez centralizada en Uniswap V3

¿Qué resuelve la función de liquidez centralizada?

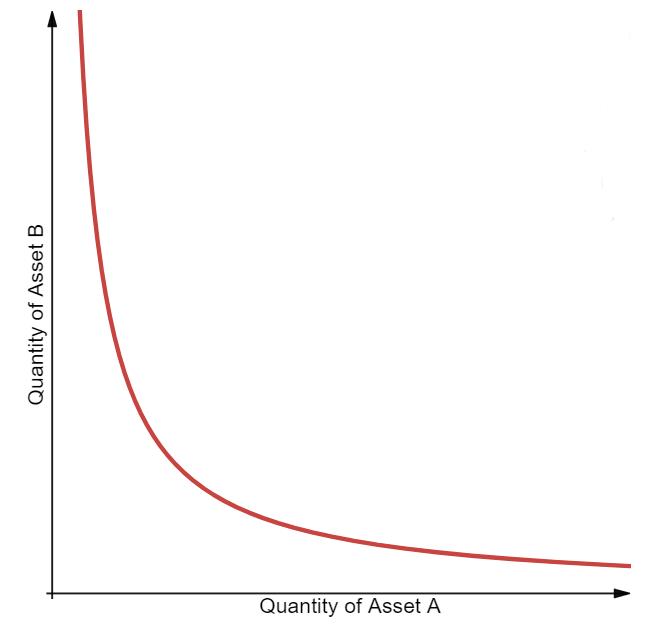

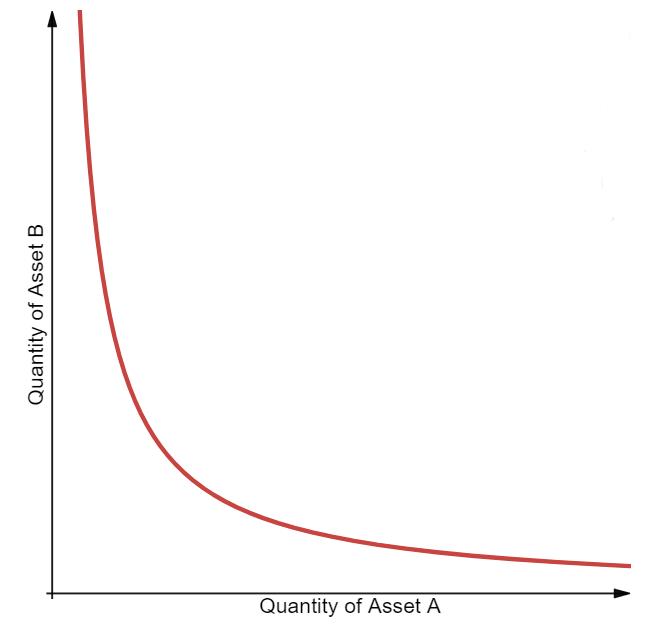

La liquidez centralizada es la característica más destacada de Uniswap V3, derivada de las ineficiencias del modelo x*y=k AMM actual.

La curva x*y=k es un modelo bastante común y se aplica en muchos AMM líderes en la actualidad, como Uniswap V2, SushiSwap, Bancor, DODO, Pancake, Raydium, Quickswap, .....

La característica de este modelo AMM es ayudar a crear liquidez de 0 a infinito, puede intercambiar a cualquier precio con cualquier volumen.

Sin embargo, en realidad, el precio no va de 0 a infinito, sino que a menudo se mueve en un rango.

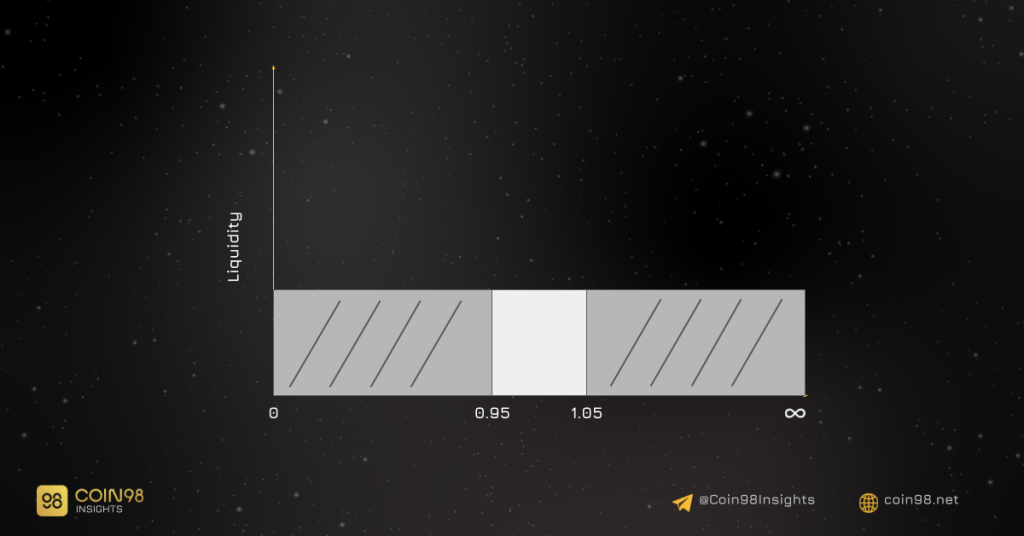

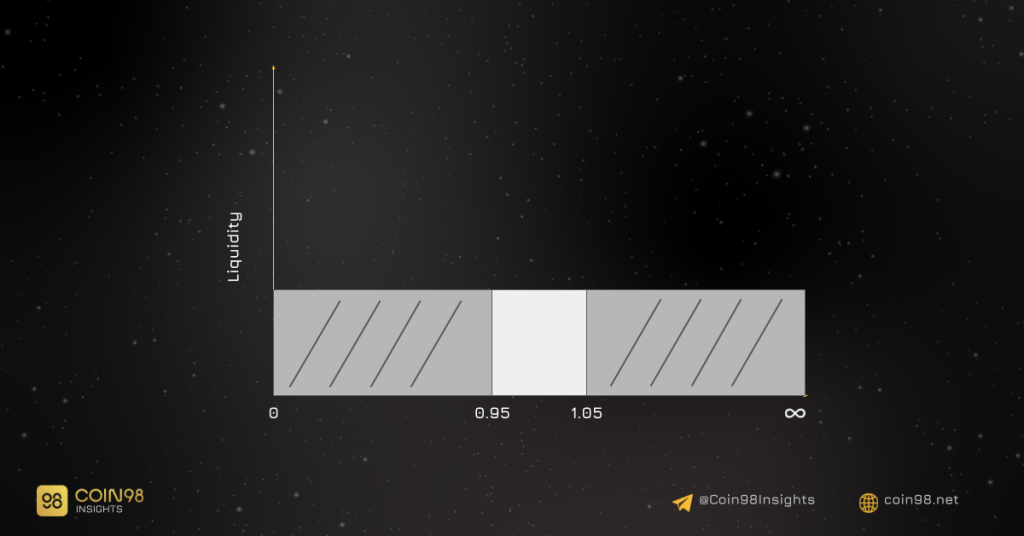

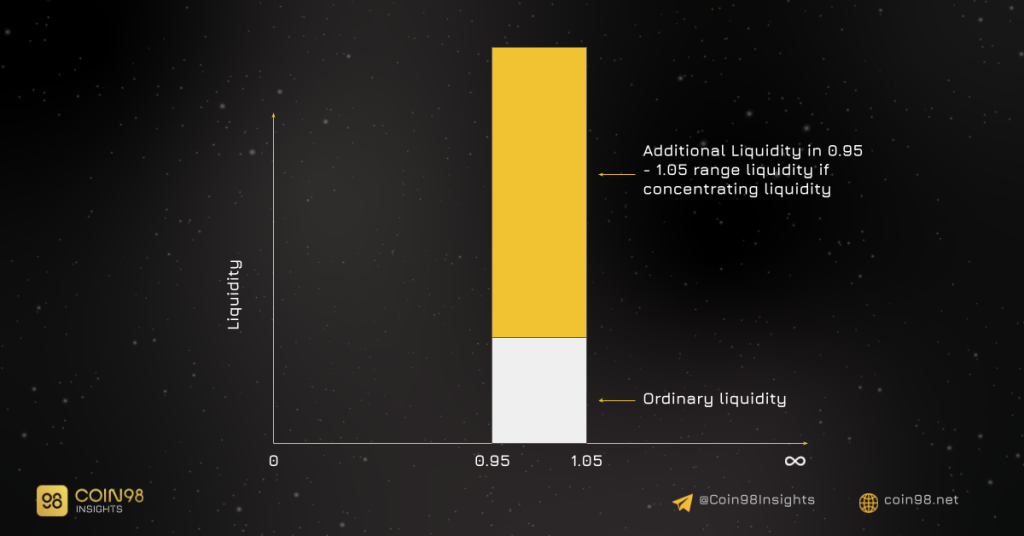

Por ejemplo, el par de monedas estables DAI/USDC solo se ejecuta en el rango de 0,95-1,05 ⇒ Por lo tanto, la liquidez fuera de ese rango, menos de 0,95 y más de 1,05 no tiene sentido.

Es por eso que Uniswap V3 creó liquidez centralizada

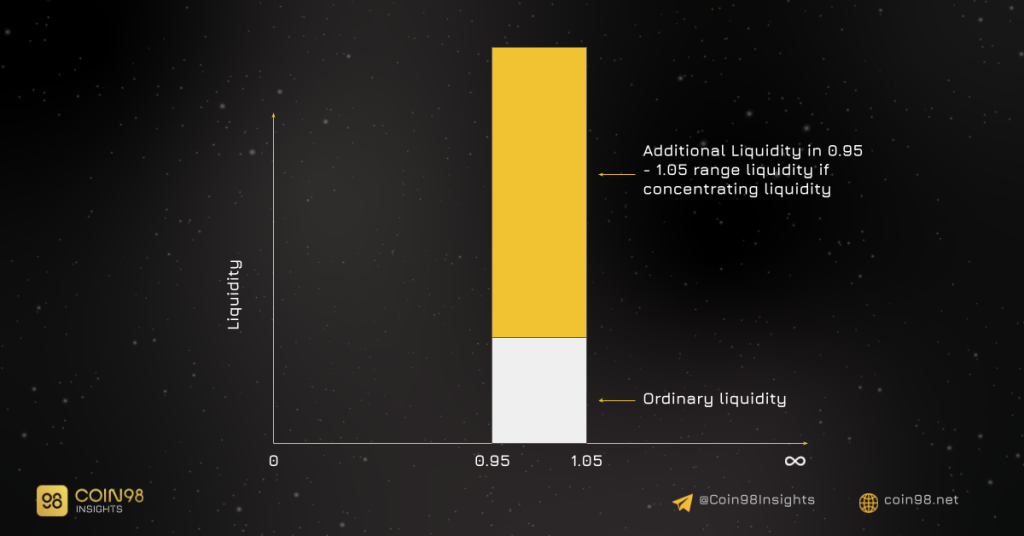

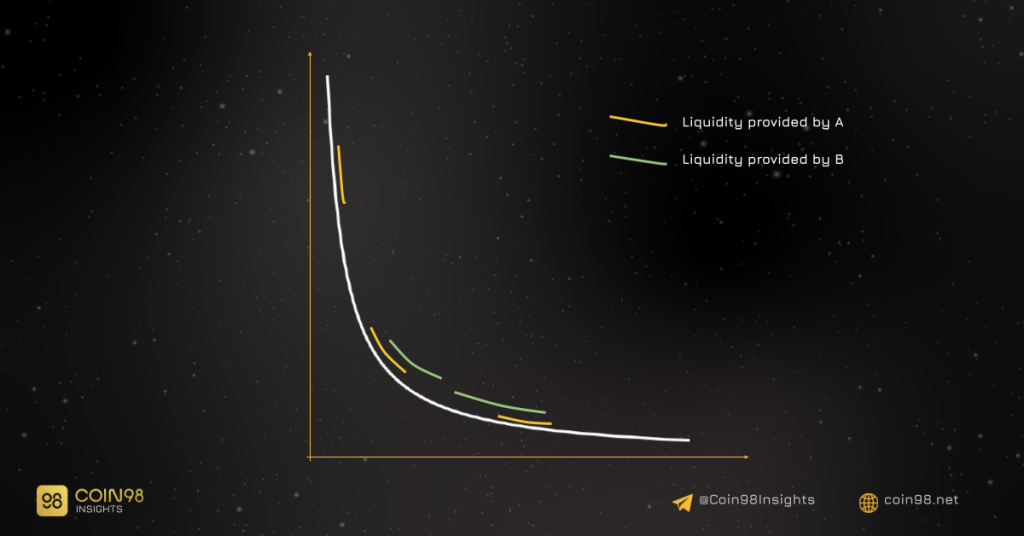

En lugar de proporcionar liquidez de 0 a infinito, ahora proporcionará liquidez en un rango, por ejemplo, de 0,95 a 1,05, como se muestra en la figura.

Como se puede ver, con la misma cantidad de liquidez, pero si se combinan, proporcionará una liquidez mucho mayor para el segmento [a - b].

La liquidez es fundamental en cualquier mercado financiero:

- Para comerciantes: la alta liquidez reducirá el deslizamiento al operar, fácil de operar con un gran volumen.

- Con el proyecto y el mercado DeFi en general: La alta liquidez es la premisa para desarrollar más otros productos financieros como Margen, Futuros, Opciones,...

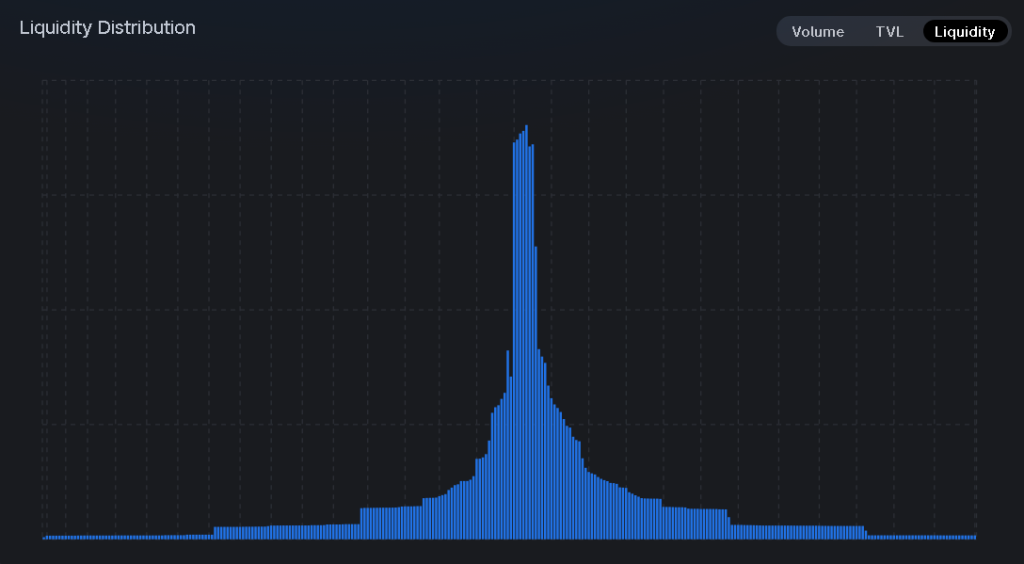

Con esta característica de liquidez centralizada, la liquidez se puede optimizar hasta x4,000 veces, actualmente TVL en Uniswap es de $ 8 B, si solo se optimiza a x10, la liquidez en Uniswap será tan efectiva como la cantidad de TVL $ 80 B, una enorme cantidad de liquidez que TVL en el mercado Ethereum DeFi. Y esta cantidad de liquidez puede competir completamente con los CEX.

Cómo funciona la liquidez centralizada

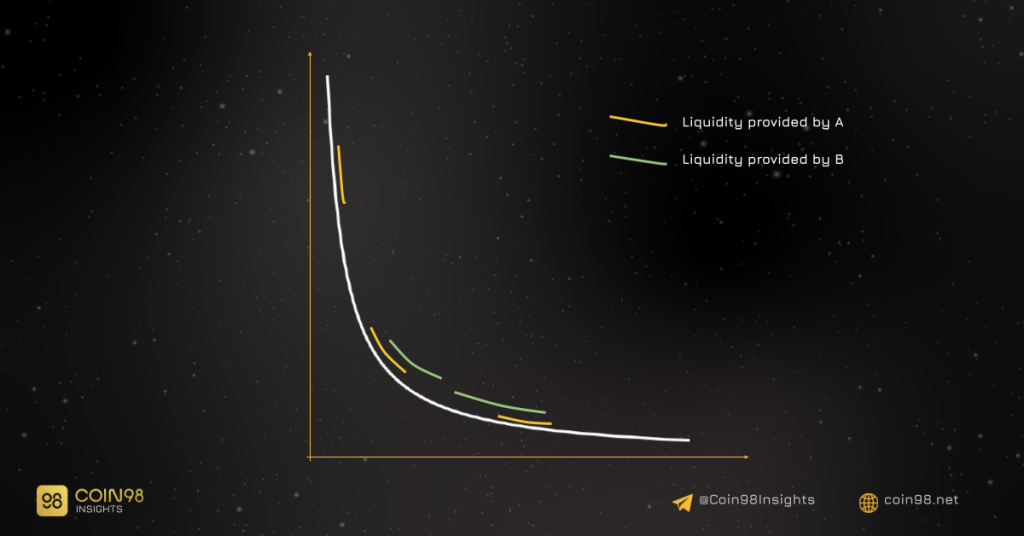

Comprensiblemente, Uniswap le permite crear sus propias curvas, no solo 1 curva, puede crear tantas curvas como desee. Y también lo hacen otras personas.

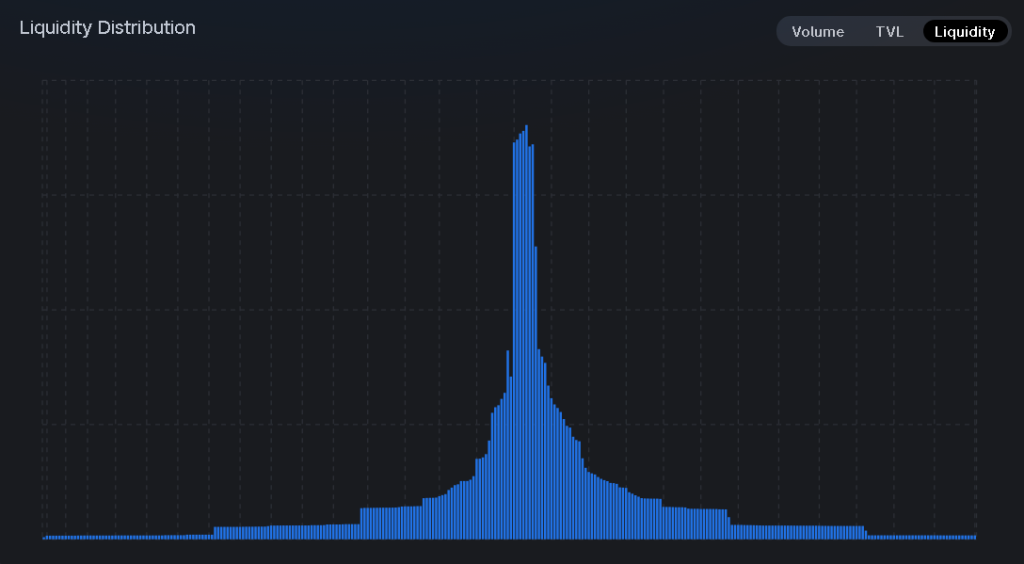

La liquidez en el Pool será igual a la suma de toda la liquidez de todas aquellas curvas , superpuestas, en Pools con liquidez así:

Cuando opere y genere tarifas, la tarifa se dividirá entre los LP en la tasa de liquidez que proporcionen en esa área, hablaré de los detalles en la sección "Comisiones de transacción" más adelante.

Se han abierto nuevas funciones desde aquí.

3 beneficios de la liquidez centralizada

Como dije anteriormente, la liquidez es lo más importante en cualquier mercado comercial. Con el lanzamiento de la liquidez centralizada, algunos de los beneficios de Uniswap V3 incluyen:

- Optimización de capitales.

- Minimizar el riesgo al proporcionar liquidez.

- Desarrollo de la estrategia: Diversificar la estrategia de suministro de liquidez, cartera de suministro de liquidez.

(1) Optimización de capital

Este es el beneficio más obvio de la centralización de la liquidez. Ahora, puede crear el mismo nivel de liquidez que en Uniswap pero con menos capital.

Ejemplo (Fuente: Uniswap)

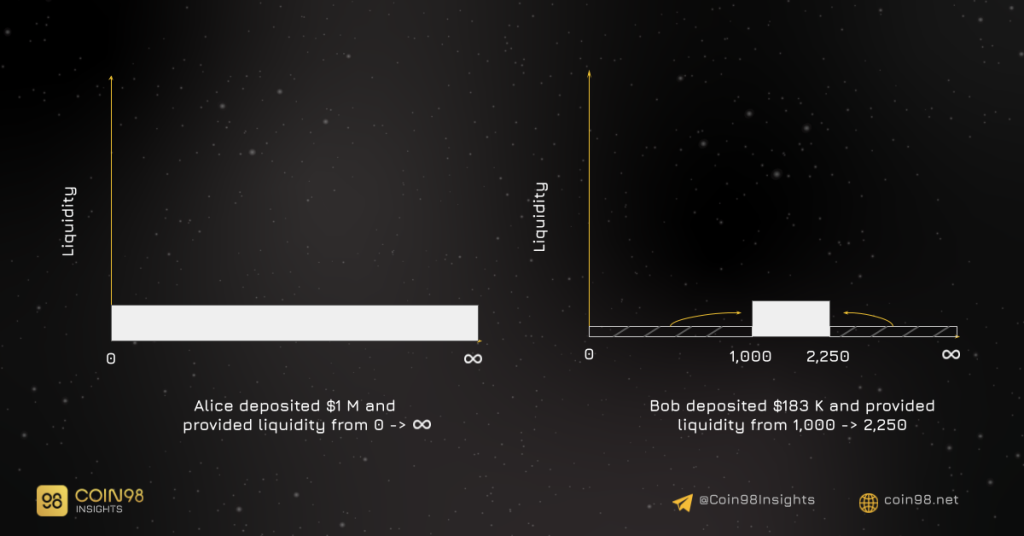

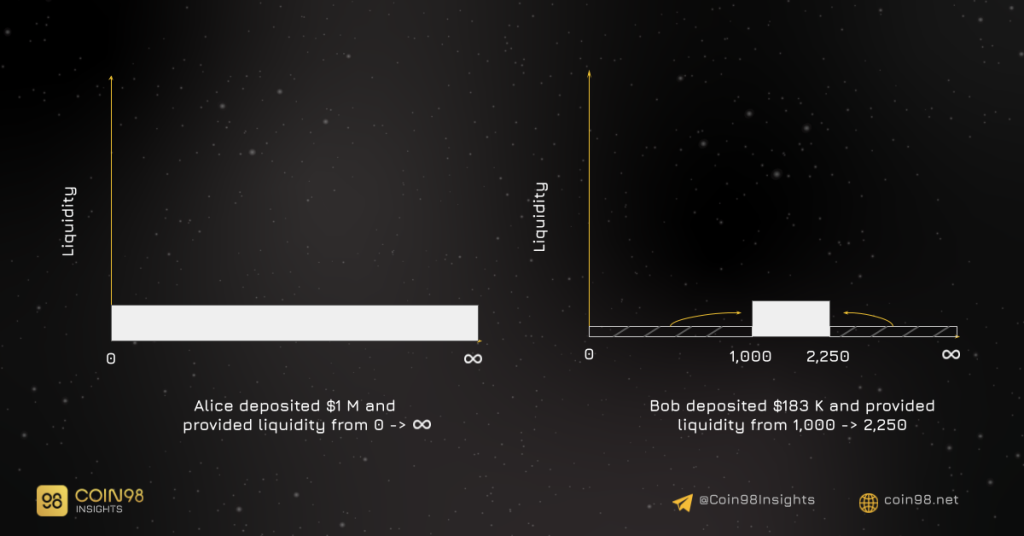

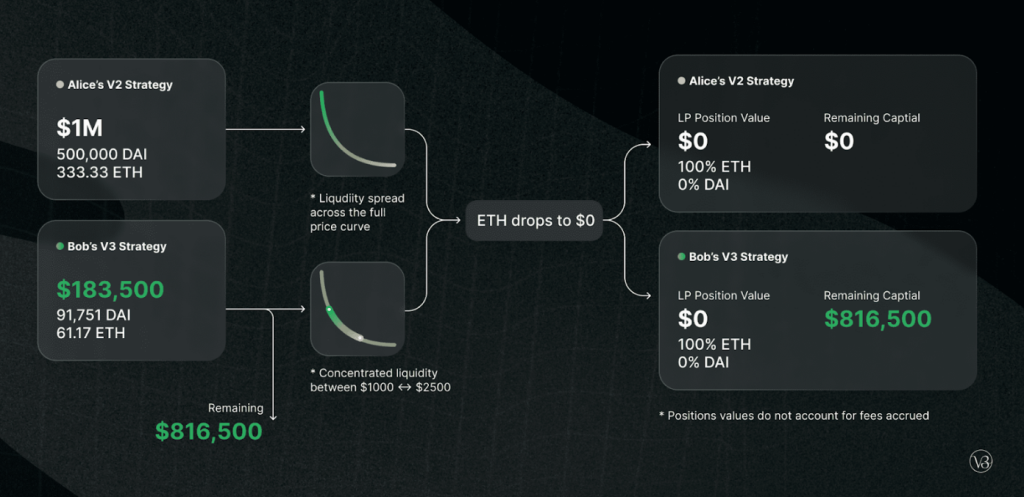

Bob y Alice tienen $ 1 millón de dólares y ambos quieren proporcionar liquidez para el par ETH/DAI en Uniswap V3. La tasa ahora es 1ETH = 1,500 DAI.

Alice elige proporcionar liquidez en todos los rangos de precios, de 0 a infinito (similar a la provisión de liquidez en Uni V2). Entonces, Alice dividirá el activo en 2 partes y lo depositará en Pool ETH/DAI: 500,000 DAI + 333.33 ETH (Total $1 millón de dólares).

Bob cree que el precio solo se moverá lateralmente en el rango de 1000-2250, por lo que brinda liquidez concentrada en esa área.

Depositó 91.751 DAI + 61,17 ETH (un total de $183.500 USD) y al proporcionar liquidez centralizada, aunque su dinero es menos de 1/5 del de Alice, la liquidez que proporciona está en la región 1000: 2250 es equivalente a Alice.

Entonces, si el precio ronda el rango de predicción de Bob, de 1000 a 2250, ambos obtendrán la misma ganancia, pero Bob usa menos costos. ⇒ La liquidez de Bob es x8 veces más eficiente que la de Alice.

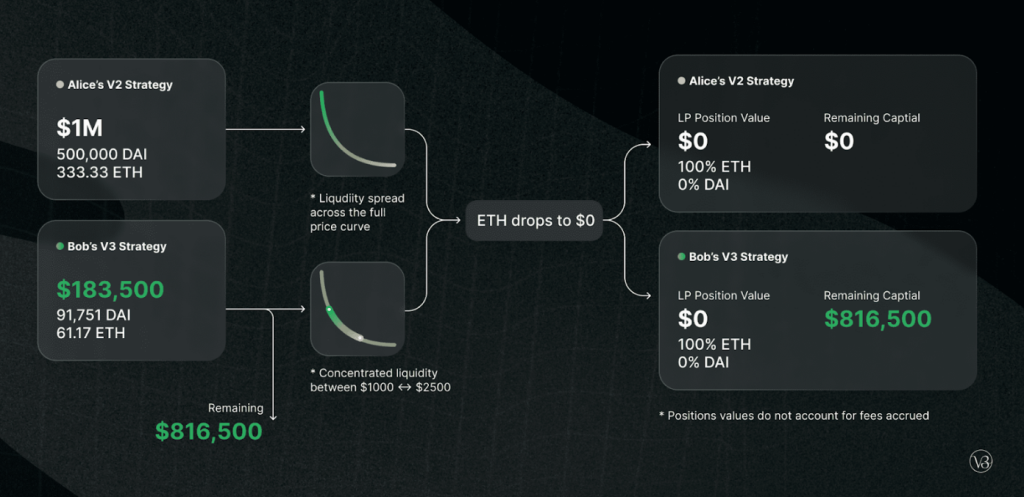

(2) Minimizar el riesgo al proporcionar liquidez

El mismo ejemplo anterior, en caso de que el precio de ETH caiga bruscamente, por ejemplo, ETH llega a $0, entonces el 100 % del token LP de Alice y Bob es ETH, con un valor de $0.

Alice perdió toda su fortuna, sin embargo, Bob solo perdió 1/5 de ella.

(3) Desarrollo de la estrategia

Como puede ver, Uniswap brinda muchos beneficios a los proveedores de liquidez, pero al mismo tiempo requiere que los proveedores de liquidez hagan más. Tal vez, Uniswap V3 sea una coincidencia entre LP.

Puedes elegir el peine:

- Diversifique la estrategia de proporcionar liquidez: puede dividir la liquidez en varias partes, si la mayoría de los jugadores se enfocan en la liquidez en el medio, entonces puede elegir las partes en el borde. Cuando el precio fluctúa fuertemente, usted será uno de los pocos que proporciona liquidez en el borde, la cantidad de comisiones recibidas se duplicará.

- Diversifique su cartera de liquidez: como en el ejemplo anterior, la liquidez concentrada le dará más activos residuales para hacer otras cosas, a través de los cuales puede optar por proporcionar liquidez a través de múltiples fondos comunes para reducir el riesgo al hacer LP.

Esas son solo 2 estrategias simples, hay muchas más cosas que se pueden hacer con Uniswap V3. Entonces, para optimizar las ganancias en Uni v3 ⇒ se requiere que los jugadores conozcan y aprendan más al participar, especialmente los Proveedores de Liquidez.

Órdenes de rango

Esta también es una característica muy interesante en Uniswap V3, desarrollada a partir de la función de liquidez centralizada.

El orden de rango es una característica que le permite proporcionar liquidez con 1 token, lo que lo ayuda a recibir tarifas de transacción y hacer algunas cosas al mismo tiempo:

- Coloque una orden de límite, tome ganancias.

- Compra el chapuzón.

- Utilizado para la venta de tokens, lanzamiento inicial de tokens.

El siguiente ejemplo te ayudará a entenderlo mejor.

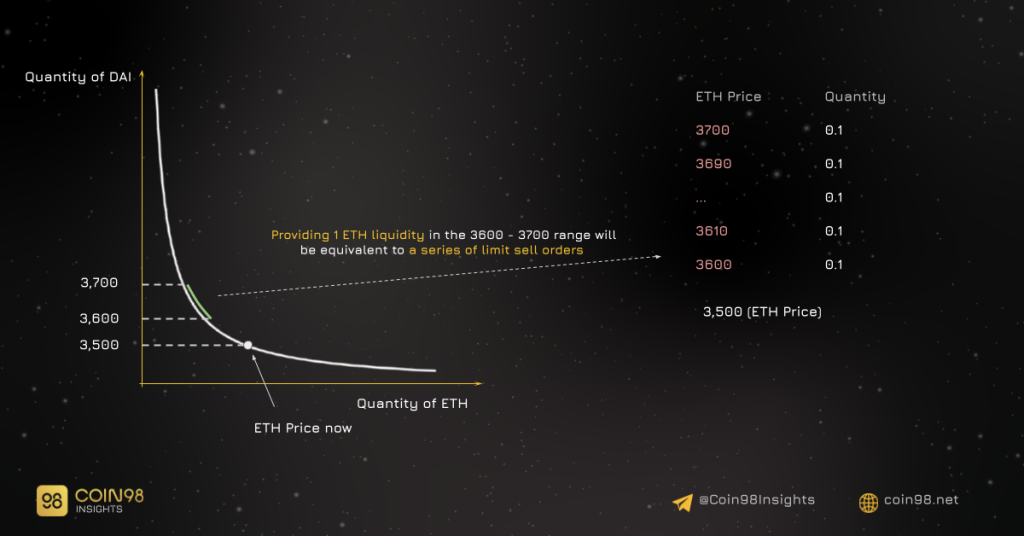

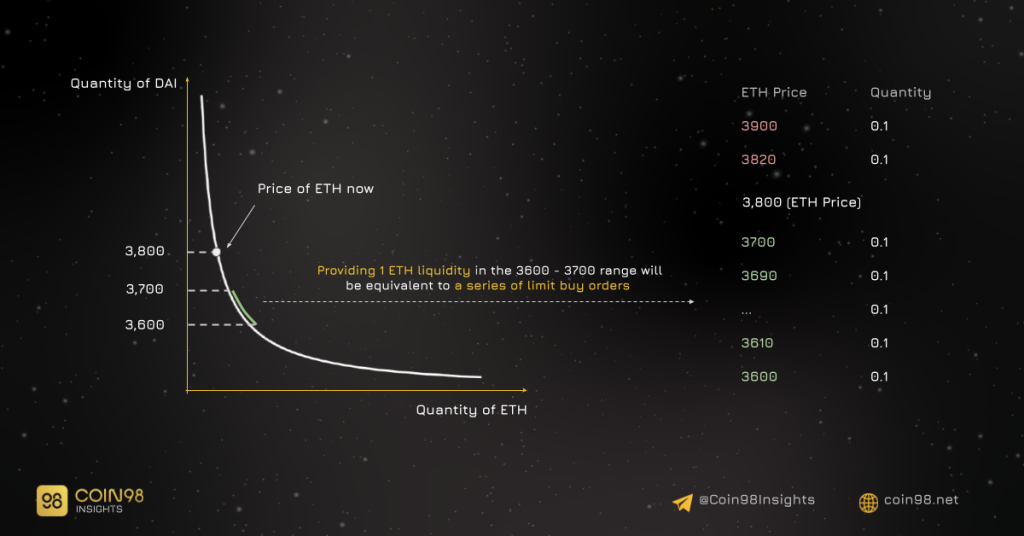

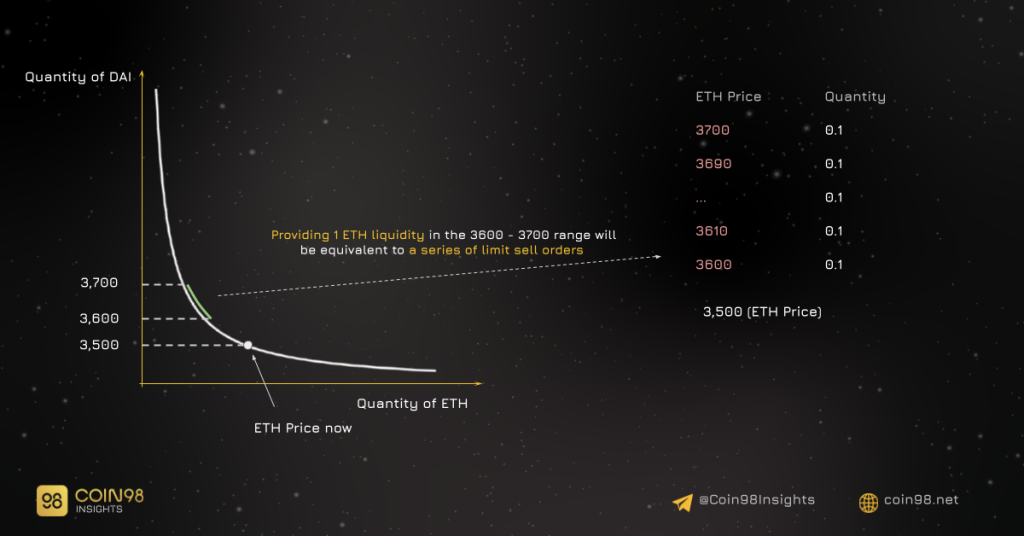

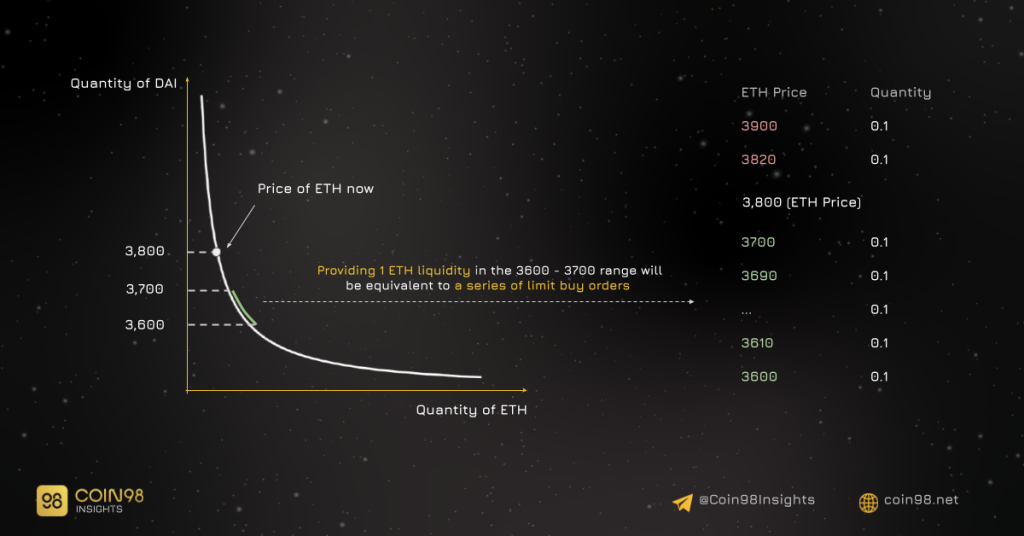

(1) El precio actual de ETH es de $3500 y Alice puede optar por proporcionar 1 ETH de liquidez en el rango de precios de $3600 - $3700.

Colocar dicha liquidez es lo mismo que si Alice estuviera colocando una orden de venta limitada de 1 ETH en ese rango de precios.

Si el precio de ETH supera los $3800, significa que todo el ETH en el rango de precios de $3600 - $3700 se cambió a DAI ⇒ Alice vendió ETH y obtuvo DAI.

El precio de ETH que vende Alice es el precio promedio del segmento de liquidez: (3700+3600)/2 = $3650. Y, por supuesto, Alice también recibirá tarifas de transacción por proporcionar liquidez en ese rango.

En total, con ETH superando el precio de $3700, Alice vendió con éxito ETH por $3650 y recibió tarifas de transacción adicionales.

(2) Sin embargo, para completar la venta, Alice debe retirar la liquidez . Porque, en esencia, Alice sigue proporcionando liquidez en el rango de precios de $3600 a $3700.

Y los activos de Alice ahora son todos DAI, lo que significa que Alice está comprando ETH en el rango de precios de 3600 - 3700 DAI.

Y al igual que juegas en los intercambios de CEX, si Alice realmente solo quiere vender ETH, solo necesita retirar liquidez y la orden de límite desaparecerá.

⇒ Alice recibe DAI, completa la venta de ETH a través de Uniswap V3.

(3) En caso de que el precio no supere los $ 3700 y el precio esté en el rango de $ 3600 - $ 3700, la orden de Alice se ejecutará parcialmente y, por supuesto, Alice seguirá recibiendo la tarifa de transacción por esa parte.

Comentarios sobre la función de orden de rango de Uniswap:

A través del ejemplo anterior, también debe haber utilizado el atractivo de esta característica. Orden de rango permite colocar órdenes de límite. De este modo, lo ayudamos a proporcionar liquidez para recibir tarifas y hacer algunas cosas como:

- Realizar órdenes de venta, TP.

- Coloque una orden de comprar el dip.

- Vende tokens en Uniswap, lanza tokens a la comunidad por primera vez.

Se puede decir que Uniswap le permite convertirse en verdaderos creadores de mercado, no solo en "proveedores de liquidez pasiva como antes". Absolutamente puede hacer más, siempre que no solo proporcione dinero y reciba tarifas, sino que se pueda hacer simultáneamente con estrategias de inversión.

⇒ El poder del proveedor de liquidez en Uniswap V3 es excelente.

Tarifa de transacción

Las tarifas de transacción son la principal fuente de ingresos para todas las partes involucradas en el Protocolo DEX. Por lo tanto, los cambios en las tarifas de transacción, el intercambio de tarifas entre las partes, ... afectarán en gran medida a la Tokenomics del proyecto.

Para conocer las tarifas de transacción en Uniswap V3, seguiremos 3 pasos:

- Comprender el modelo de tarifa de transacción en Uniswap V2.

- Innovaciones de carga en Uniswap V3.

- Modelo operativo de tarifa de transacción en Uniswap V3.

Modelo de tarifa de transacción en Uniswap V2:

Ítem (3): La tarifa de transacción se divide 100% por LP indirectamente

En general, el modelo de tarifa de transacción en Uniswap V2 es bastante simple, podemos señalar algunos puntos principales a continuación:

- Tarifa de Uniswap del 0,3 % para todas las transacciones.

- El 100% de la tarifa de transacción se dividirá entre los LP indirectamente: la tarifa cobrada de cada transacción se depositará nuevamente en el Pool, luego la tasa de propiedad del Pool de los LP permanece sin cambios, y cuando los LP retiran liquidez, la cantidad que reciben incluirá honorarios.

¿Por qué la tarifa de transacción no se transfiere directamente a los LP, sino que se deposita en el Pool?

Hay 2 razones para que Uniswap V2 elija este mecanismo:

- Ahorro de costos : hay muchos LP en 1 Pool, si cada transacción divide esa tarifa entre todos los LP, la gasolina costará mucho.

- Optimización del capital : actualmente, Uniswap gana más de $ 100 millones en tarifas cada mes, ¿cómo cree que esta liquidez creará plusvalía? La cantidad de tarifas recibidas por transacción será pequeña, pero si el compuesto es continuo, creará mucho valor.

¿Cómo ve este modelo de tarifa de transacción? Es bastante estable, ¿no?

En Uniswap V3, este modelo de tarifa de transacción tendrá un pequeño cambio y una nueva mejora. Específicamente dirigido a ayudar a Uniswap V3 a convertirse en un protocolo más diverso, adecuado para más casos de suministro de liquidez.

Innovaciones en Uniswap V3

Hay 4 cambios en el mecanismo de pago de Uniswap V3:

- Múltiples tarifas de transacción.

- El Tesoro de Uniswap ha comenzado a disfrutar de las tarifas.

- Cómo dividir las tarifas de los LP.

- Cómo reciben los LP las tarifas de transacción.

(1) El primer cambio, habrá hasta 3 tarifas de transacción para que elija para proporcionar liquidez, que incluyen: 0.05%, 0.3%, 1%. Las tarifas múltiples son adecuadas para escenarios de mayor liquidez, por ejemplo:

- 0.05%: Aplicable a pares de activos de Stablecoin, pares comerciales que necesitan estabilidad (porque las tarifas altas afectarán el precio de estos pares).

- 0,3%: Aplicable a los Pools más comunes como ETH/DAI, ETH/WBTC,...

- 1%: Aplicar pares comerciales raros, oferta baja pero demanda comercial alta.

⇒ Uniswap tiene como objetivo servir muchos tipos de grupos, muchos tipos de activos negociados en Uniswap.

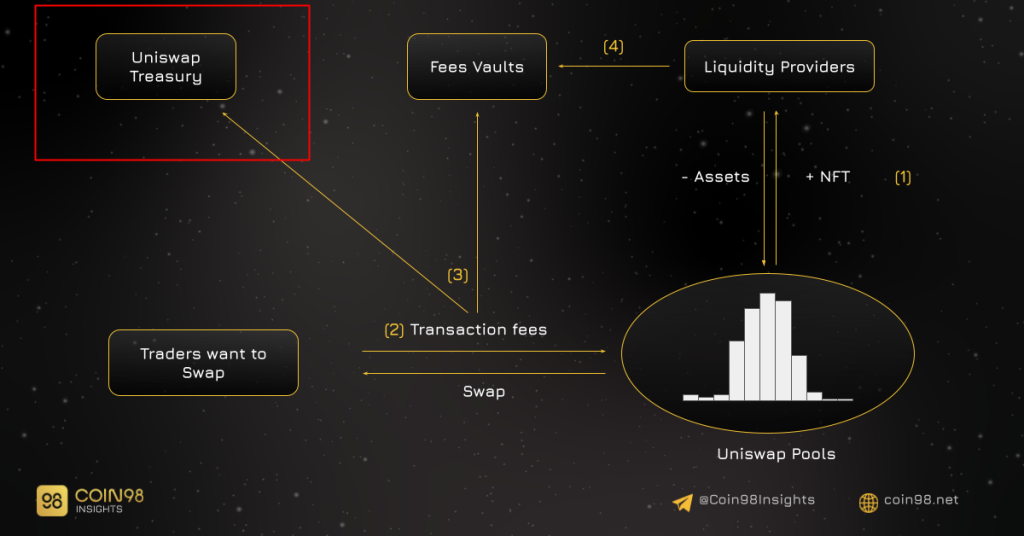

(2) El segundo cambio es que Uniswap ha comenzado a cobrar tarifas de transacción, lo que significa que los LP no tendrán derecho al 100 % de las tarifas como antes. Ahora Uniswap cobrará del 10% al 25% de las ventas de LP.

(3) El tercer cambio, ahora los LPs ya no se brindan igual de 0 - infinito como antes, sino diferenciados por segmentos. Cualquiera que sea el precio de la transacción, la tarifa de transacción se prorrateará entre los tokens LP que proporcionen liquidez en ese rango.

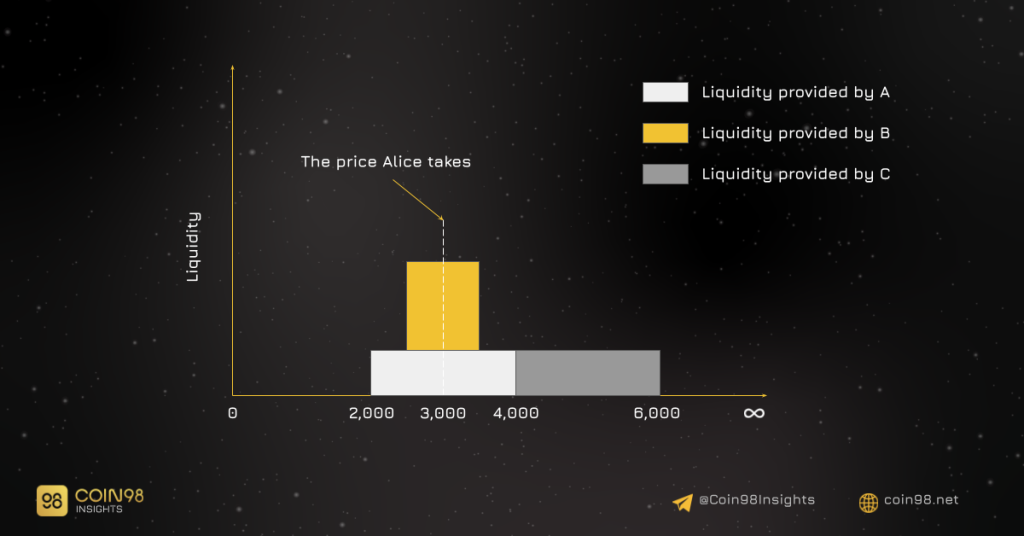

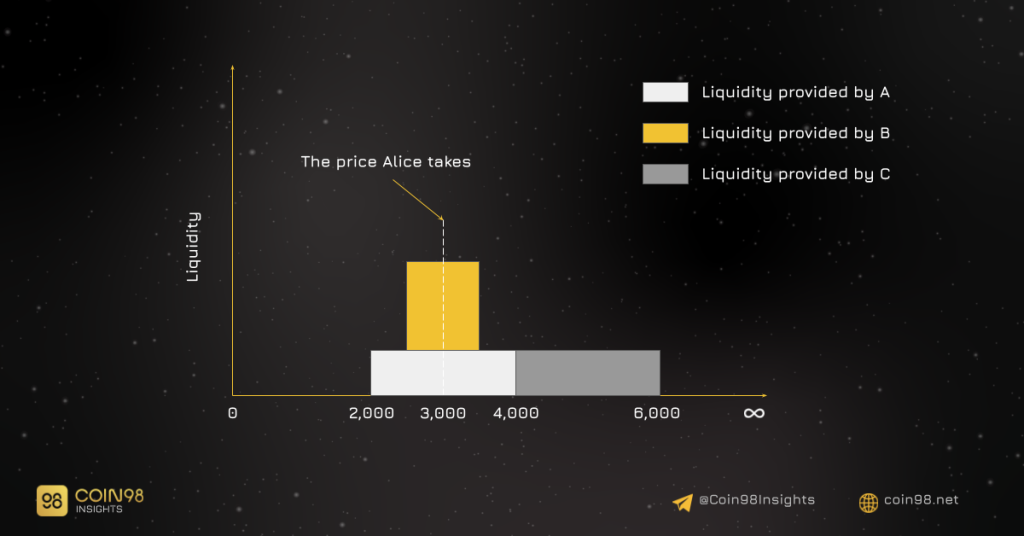

Por ejemplo, en el par ETH/DAI:

- A proporciona liquidez de $1000 en el rango de precios de 2000 DAI / 1 ETH - 4000 DAI / 1 ETH.

- B proporciona $ 1000 de liquidez en el rango de precios de 2500 DAI / 1 ETH - 3500 DAI / 1 ETH.

- C proporciona $1,000 de liquidez en el rango de precios de 4,000 DAI/ 1ETH - 6,000 DAI/ 1 ETH.

Si Alice va al ETH/DAI Pool y realiza transacciones por 3000 DAI/ETH, la tarifa de transacción se dividirá de la siguiente manera:

- C no recibirá comisiones ya que no hay provisión de liquidez a 3000 DAI/ETH.

- A y B dividirán la tarifa, pero por la misma cantidad, B elige enfocarse en proporcionar liquidez a un rango más pequeño que A ⇒ La cantidad que B gasta para proporcionar liquidez en el rango de 3000 DAI/ETH más que A ⇒ B recibirá una tarifa más alta que A, es decir, será más del doble.

(4) En Uniswap V2, las tarifas de transacción irán a los grupos, a través de los cuales indirectamente al proveedor de liquidez.

En Uniswap V3, las tarifas no se pueden transferir a LP como se indicó anteriormente, porque el token de LP ahora es NFT, no ERC 20 como antes, pero NFT es un token inmutable, sin capitalización. Entonces Uniswap transfirió la tarifa a 1 Vault, LP reclamará la tarifa allí.

¿Cómo es esto beneficioso y perjudicial?

- Beneficios: el proveedor de liquidez ahora puede reclamar sus tarifas de transacción en cualquier momento, sin necesidad de esperar el retiro de liquidez

- Daño: las tarifas ahora no se reinvertirán, lo que reduce la eficiencia del capital de los proveedores de liquidez.

Esta es una compensación de Uniswap, aunque las tarifas no se reinvierten, pero a través de la función de liquidez centralizada, LP también ha aumentado su eficiencia de capital muchas veces.

Comentarios sobre los cambios en las tarifas de transacción de Uniswap V3

En resumen, con el cambio de las características de Uniswap, el mecanismo de tarifas de transacción en Uniswap también ha cambiado mucho.

La mayoría de los cambios son positivos y ayudan a Uniswap a convertirse en un protocolo más diverso, adecuado para las necesidades de más usuarios. En particular, el hecho de que el Tesoro de Uniswap haya comenzado a cobrar tarifas es una señal positiva para los titulares de UNI.

Solo hay una cosa negativa en cambiar el mecanismo de tarifas, que es la tarifa de transacción, una tarifa que también es bastante alta, a partir de ahora no se reinvertirá. Sin embargo, es una compensación elegida por Uniswap y creo que los proveedores de liquidez también están satisfechos con esta compensación.

A continuación, llegamos a una parte bastante interesante, cómo captura Uniswap V3 para tokens UNI.

¿Cómo captura Uniswap V3 el valor de UNI-token?

En las últimas actualizaciones, Uniswap V3 no menciona demasiado sobre el token UNI. Hasta ahora, el token UNI todavía se usa con algunos casos de uso similares en Uniswap V2:

- Gobernanza : esta es la función principal del token UNI, en una gran comunidad como Uniswap, la función de gobernanza juega un papel muy importante.

- Proporcione liquidez : puede comprar tokens UNI para proporcionar liquidez, actualmente hay 6 UNI Pools en Uniswap, con TVL ~ $ 300 M y APY del 4% al 12%

Sin embargo, en el futuro, podemos proyectar algunos casos de uso nuevos como el token UNI:

- Liquidity Mining : un programa de Liquidity Mining que atraerá rápidamente liquidez a Uniswap V3 y ayudará a los LP a acostumbrarse a este producto.

- Compartir una parte de los ingresos del Protocolo Uniswap: esto lo mencioné en el análisis del modelo Uniswap V2, y lo más probable es que se haga realidad en un futuro cercano.

Mirando hacia atrás en el modelo operativo de Uniswap V3, además de la tarifa de transacción dividida por LP, Uniswap comenzó a tener ingresos para el proyecto en sí, del 10% al 25% de las tarifas de transacción.

Uniswap puede utilizar esta parte de los ingresos para:

- Desarrollo de proyecto Uniswap V3.

- Divídalo de nuevo al titular de UNI.

- Compra UNI y quema.

- …

De cualquier manera, será positivo, aumentando los beneficios para los UNI.

Para resumir, hasta ahora, Uniswap captura el valor de los tokens UNI de 3 maneras:

- Gobernanza: El titular de UNI tiene derecho a participar en la gestión del proyecto.

- Generar ganancias indirectas: las tarifas se han dividido a la Tesorería de Uniswap, el Fondo utilizará esta cantidad de manera razonable para optimizar las ganancias de UNI-token.

- Crear Demanda de Compra: A través de la provisión de liquidez de pares UNI en Uniswap.

En el futuro, creo que el token UNI tendrá más casos de uso, observaré y actualizaré las noticias en este artículo.

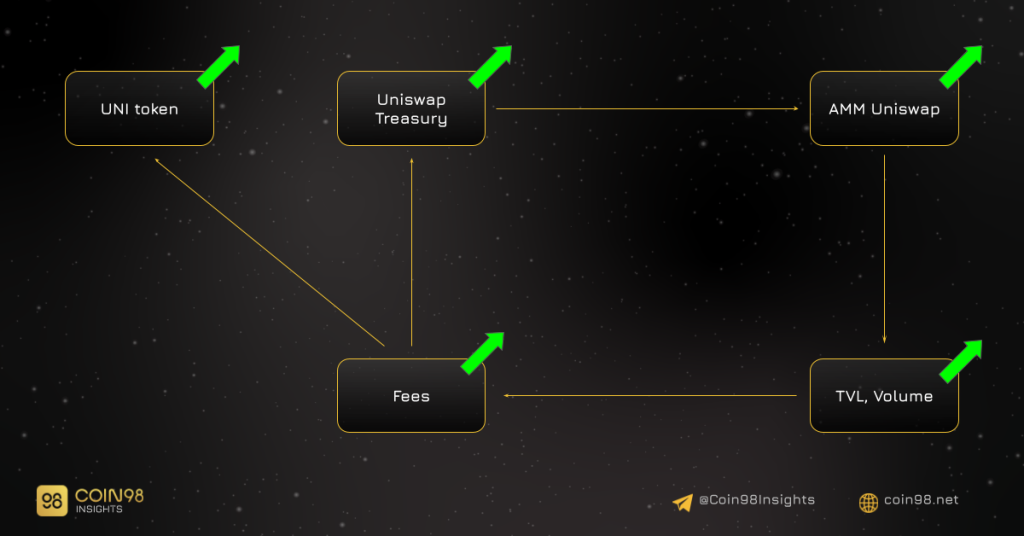

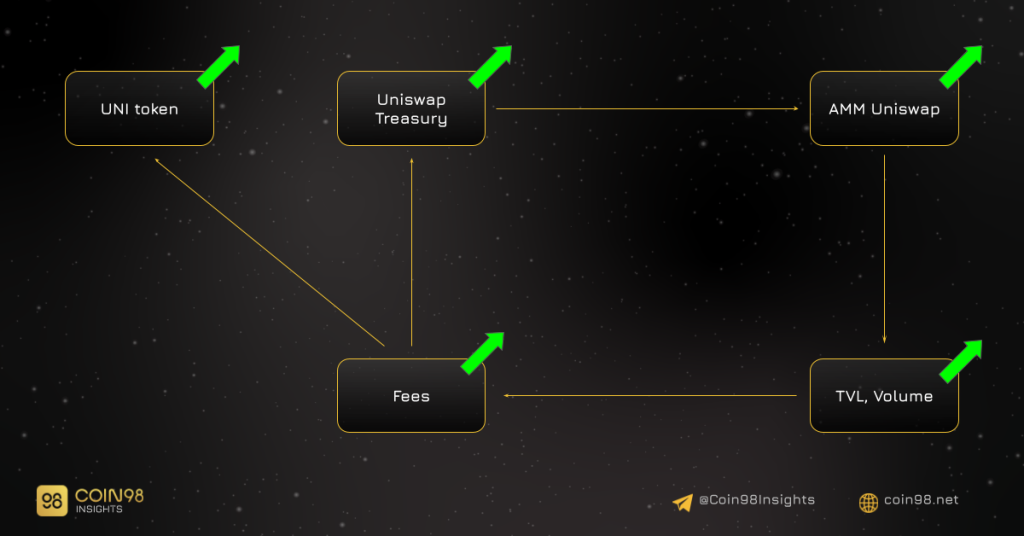

Volante de Uniswap

Como se puede ver, Uniswap no se enfoca en desarrollar la tokenómica de UNI, el proyecto no crea demasiados casos de uso para su token nativo.

Uniswap se enfoca en desarrollar el producto principal AMM Uniswap, cuando AMM desarrolla => mayor volumen de TVL => más tarifas de transacción => UNI podrá disfrutar de muchas tarifas y Uniswap también tendrá más dinero para desarrollar desarrollar = > ...

Ese es el Flywheel de Uniswap, que también es la estrategia en la que Uniswap captura valor para el token UNI.

Oportunidades de inversión en Uniswap V3

Uniswap es uno de los primeros AMM y el AMM líder en el mercado, muchos proyectos bifurcan los productos de Uniswap, así como también se conectan y cooperan con la liquidez en Uniswap.

Entonces, cuando Uniswap cambia, todo lo relacionado con Uniswap también cambia, incluso muchas personas piensan que Uniswap cambiará el juego DeFi.

En esta sección, dividiré las oportunidades de inversión con Uniswap V3 en 2 partes: Invertir en Uniswap e Invertir en partes relacionadas .

Uniswap

Tendremos 2 formas de invertir en Uniswap:

- En primer lugar, invierta en token UNI : UNI es el valor de captura de token nativo de todo el proyecto Uniswap, a medida que crece Uniswap, el token UNI seguramente aumentará.

- En segundo lugar, conviértase en un proveedor de liquidez : el poder del proveedor de liquidez en Uniswap es excelente, especialmente en Uniswap, su capital se utilizará de manera mucho más efectiva, lo que ayuda a generar más ganancias. .

Partes relacionadas

En mi opinión, las oportunidades de inversión se centrarán en esta parte.

Uniswap es genial, enfocado a solucionar el problema de los Proveedores de Liquidez, pero también conlleva una serie de cambios e ineficiencias. Algunas de las ineficiencias de Uniswap V3 se pueden mencionar como:

- Demasiado complicado : obviamente, los proveedores de liquidez de Uniswap requieren mucho conocimiento, no simplemente "LP pasivos" como antes.

- Los LP tienen que trabajar mucho : incluso con conocimiento, los LP tienen que hacer mucho, como cambiar los rangos que brindan liquidez para maximizar las ganancias.

- Token NFT LP : muchos protocolos ahora admiten swap, préstamo, token LP de agricultura de rendimiento, ... pero esa es la versión ERC 20 del token LP. Entonces, cuando el token LP se convierte en NFT, ¿qué proyecto admitirá estas características? la capacidad de intercambiar, prestar, etc.?

- ...

Se han desarrollado tantos proyectos para resolver los problemas de Uniswap V3. Según el proyecto Uniswap dicho en Twitter, la comunidad Uniswap ha estado construyendo un ecosistema completo en la plataforma Uniswap V3 para resolver estos problemas.

A medida que crece Uniswap, estos proyectos seguramente seguirán.

Algunos de los proyectos pueden incluir:

- Tokemak : plataforma de agregación que lo ayuda a administrar el rango en Uniswap.

- Visor (VISR) : la plataforma de administración de NFT Vaults, directamente integrada con Uniswap V3, lo ayuda a administrar tokens NFT LP en Uniswap con mayor facilidad.

- Charm Finance : lanzamiento de Alpha Vaults, una herramienta que se puede utilizar para administrar automáticamente la liquidez de Uniswap V3.

- Y muchos otros proyectos como Lixr, Uni Pilot, Method, Alchemist,...

Comentarios sobre el modelo de funcionamiento de Uniswap V3 y conclusiones

Si tomamos una descripción general del modelo comercial de Uniswap V3, veremos que este modelo no es muy diferente del modelo comercial de Uniswap V2.

Uniswap V3 sigue siendo una hamburguesería con 4 participantes:

- Uniswap es el constructor de casas.

- El titular de la UNI es el dueño de la casa.

- El proveedor de liquidez es el panadero.

- Los comerciantes son clientes.

Sin embargo, hay muchos cambios de infraestructura, se ha desarrollado la tecnología interna que solo "Constructor" y "Panadero" conocen. En particular, esta tecnología también tiene una licencia de 2 años, por lo que la receta Burger de Uniswap V3 es única.

Con su estrategia comercial y modelo de negocios, el futuro de Uniswap descansará en esa hamburguesa, si la hamburguesa demuestra ser realmente deliciosa y atrae clientes, Uniswap desarrollará y monopolizará el mercado Burger School.

Resumiendo el modelo de operación de Uniswap V3, podemos señalar algunos puntos principales de la siguiente manera:

- Uniswap continúa enfocándose en desarrollar su producto principal, AMM Uniswap, esta vez el proyecto se desarrolla en la dirección de "Capital Efficiency".

- El cambio principal en esta actualización es habilitar la "Liquidez centralizada", que abre un montón de nuevas funciones en Uniswap.

- El modelo operativo cambiante también lleva a que las tarifas de transacción en Uniswap también cambien, pero la mayoría de ellas aún cambian en una dirección positiva.

- Muchas características nuevas brindan muchos beneficios, pero también requieren que el token LP haga más y también causan algunas dificultades para las partes interesadas.

- Se están construyendo muchos proyectos para resolver los problemas de Uniswap, y el proyecto aún se centrará en desarrollar su producto principal.

Arriba se encuentra un análisis detallado del modelo de operación de Uniswap V3 - AMM que está siendo evaluado como el número 1 en el mercado hoy.

Si tiene alguna pregunta, comente dónde puede responder y agregar al artículo.

La Serie de modelos de operación es una serie para ayudarlo a comprender más profundamente sobre 1 Protocolo, cómo funciona el Protocolo y su potencial para el desarrollo futuro. Algunos modelos a los que puede hacer referencia: Finanzas inversas (INV) , Suero (SRM)

Además, si desea obtener más información sobre el modelo de trabajo de Protocol, comuníquese en la sección de comentarios para que podamos hacerlo en los próximos números.

Nos vemos en la próxima Operation Model Series.