Comment utiliser Orca DEX : un guide étape par étape

Dans cet article, Coin98 vous guidera sur la façon d

DeFi est un espace ouvert, complètement décentralisé et une concurrence loyale. Les projets sur le marché DeFi doivent créer une grande valeur pour la communauté afin de se développer durablement et à long terme. AMM est considéré comme l'une des pièces importantes du puzzle et est remarqué par de nombreux développeurs de projets. Vous êtes-vous déjà demandé comment fonctionne un AMM ? Pour continuer la série d'articles sur l'analyse du modèle de fonctionnement des protocoles/DApps, TraderH4 analysera aujourd'hui le modèle de fonctionnement d'Uniswap V2 - le géant AMM du marché financier décentralisé.

Uniswap est un protocole Automated Market Maker ( AMM ) basé sur la blockchain Ethereum qui permet aux utilisateurs d'échanger entre les jetons ERC-20.

Vous pouvez trouver plus d'informations de base sur Uniswap dans l'analyse des données en chaîne d'Uniswap ici .

Uniswap V2 est une avancée par rapport à Uniswap V1, dans V2, vous pouvez échanger (échanger) entre les jetons ERC-20. Uniswap utilise un pool de liquidités au lieu d'un carnet de commandes.

En savoir plus: Guide complet Uniswap 2021.

Composants participant au modèle

Fournisseur de liquidité (LP) en abrégé : agit comme un approvisionnement, fournissant des actifs pour créer de la liquidité pour le marché.

Utilisateur (utilisateur/commerçant) : agissant en tant que source de demande, les utilisateurs peuvent échanger n'importe quel jeton ERC-20 sur Uniswap et payer des frais de 0,3 % par transaction.

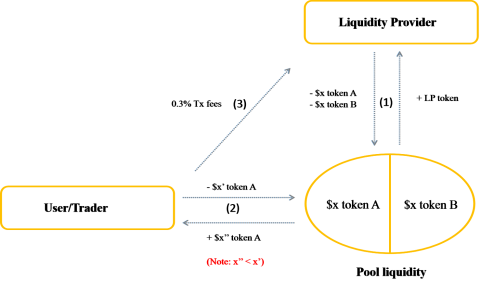

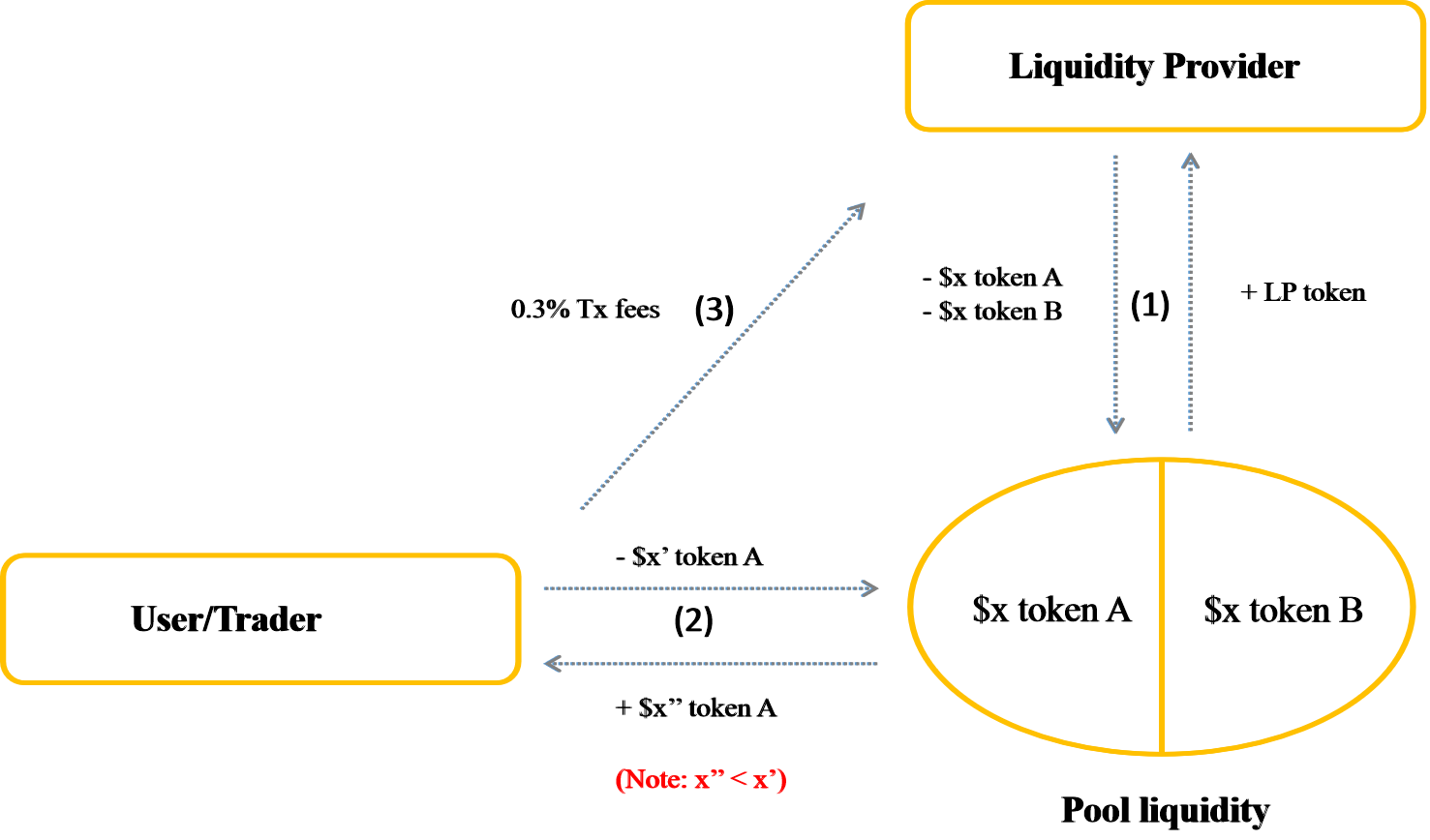

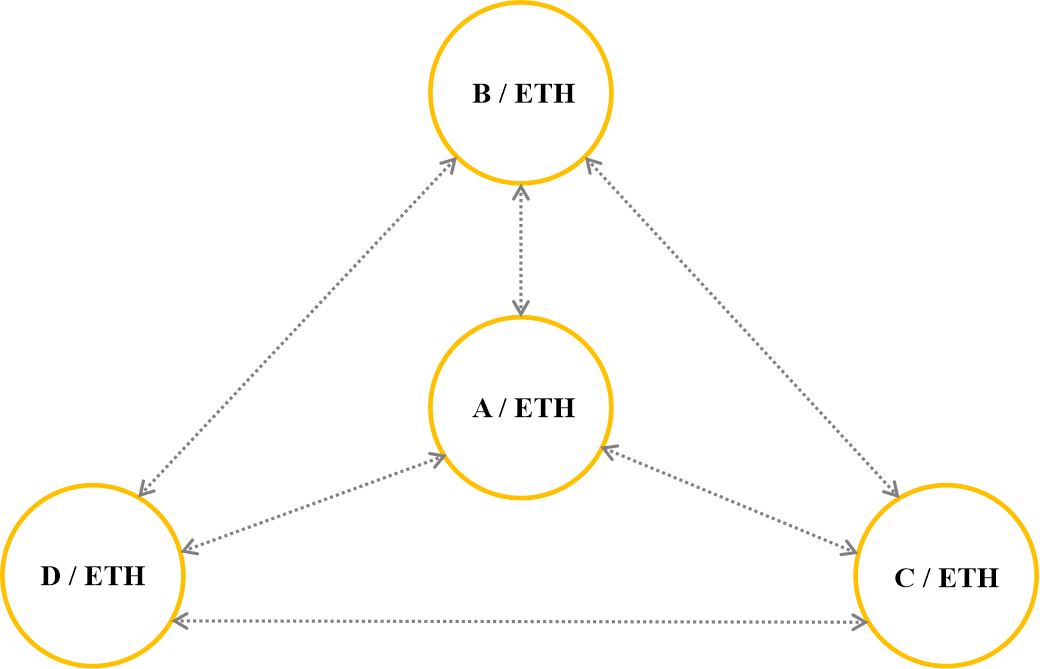

Le processus de fonctionnement du modèle Uniswap est décrit en 3 étapes principales :

Étape 1 : Le fournisseur de liquidité (LP) fournira 2 types d'actifs (A et B) au pool de liquidité respectif (A/B) sur Uniswap avec le ratio 1:1. Recevez ensuite le jeton LP, ce jeton représente la propriété d'une partie des actifs de ce pool.

Étape 2 : Les utilisateurs (utilisateur/commerçant) qui souhaitent échanger (échanger) le jeton A contre le jeton B doivent mettre le jeton A dans le pool correspondant et recevoir le jeton B.

Étape 3 : Pour chaque transaction de swap, l'utilisateur doit payer des frais de transaction de 0,3 %, ces frais seront payés au fournisseur de liquidité (LP).

Pour faciliter l'imagination, je vais illustrer dans l'image ci-dessous.

Modèle de fonctionnement Uniswap V2.

A travers le modèle, on peut voir que :

Le modèle n'a pas d'intermédiaires, mais il est toujours possible de connecter le côté offre (LP) et le côté demande (utilisateur/commerçant), qui partagent tous les deux des avantages pour l'autre.

Pour connecter l'offre et la demande, Uniswap crée des algorithmes, programmés selon des programmes prédéfinis, faisant en sorte que toutes les opérations se déroulent de manière fluide sans avoir besoin d'une tierce partie. Et créant ainsi un échange. Traduction entièrement décentralisée.

Lire la suite : Qu'est-ce que PancakeSwap et que savoir sur le jeton CAKE ?

L'algorithme Uniswap utilise

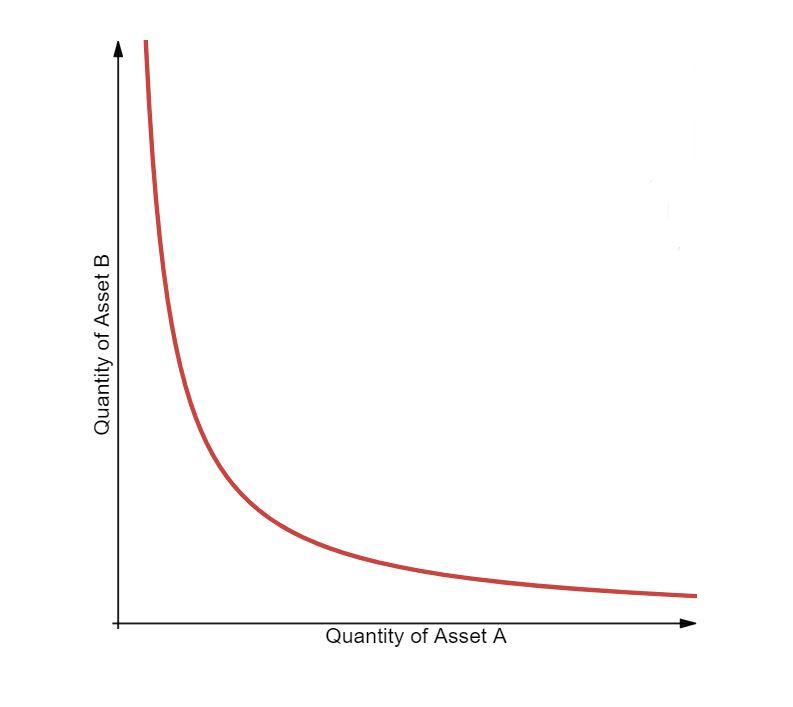

L'algorithme sur Uniswap est basé sur la formule : x * y = k.

Là-dedans :

Ensuite, la liquidité du Pool formera une courbe comme indiqué ci-dessous, l'axe vertical étant le nombre de Token B et l'axe horizontal étant le nombre de Token A.

L'algorithme Uniswap utilise

Alors que se passe-t-il lorsqu'il y a une transaction ? Je prendrai la paire ETH/USDT comme exemple pour que vous visualisiez facilement :

Remarque : le prix dans l'exemple que je suppose est le prix idéal, mais en fait le prix dépendra des fluctuations du marché, vous pouvez vous référer aux prix des crypto-monnaies sur Coingecko ou Coinmarketcap.

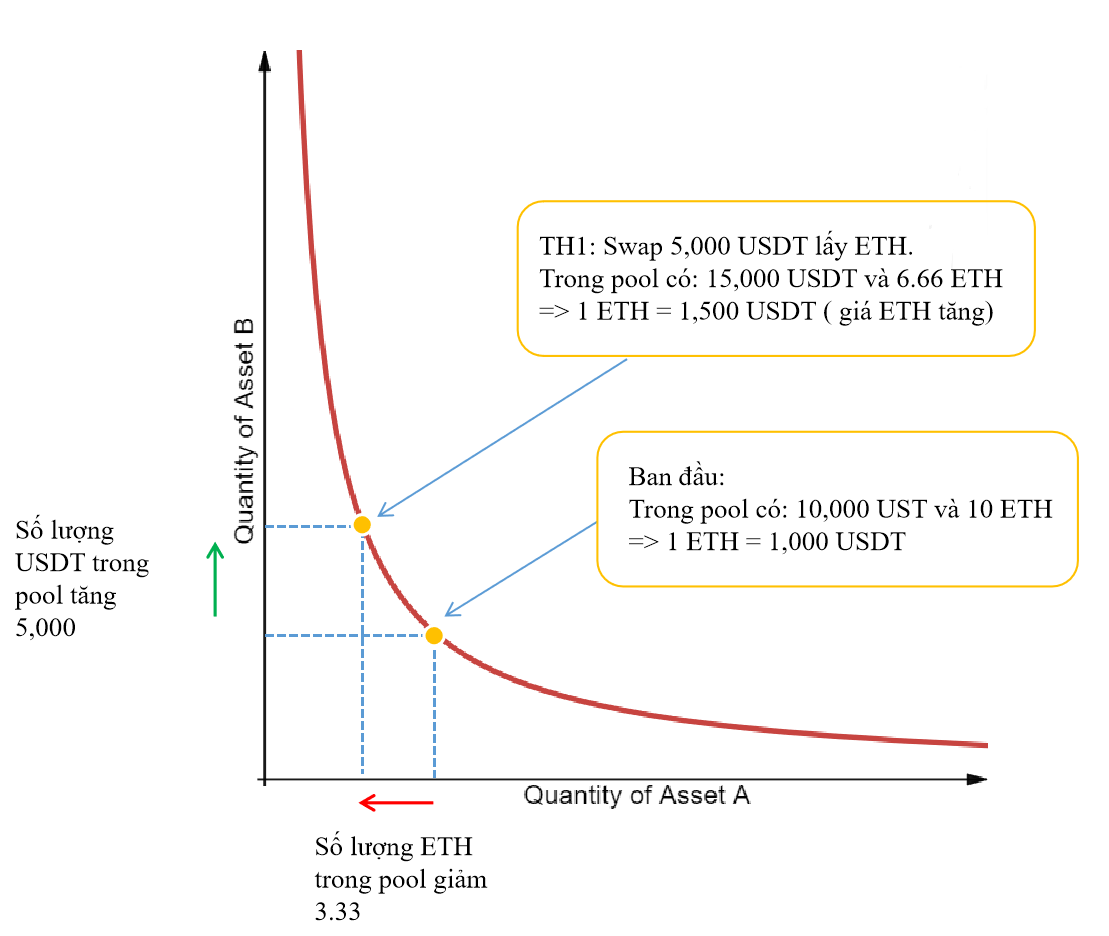

Disons que le pool est créé à partir d'une paire ETH/USDT avec 10 ETH et 10 000 USDT pour 1 ETH = 1000 USDT et 1 USDT = 0,001 ETH.

Alors la liquidité totale dans le pool : x * y = k ⇔ 10 * 10 000 = 100 000.

Je rejoindrai ce pool d'échange de 5 000 USDT et paierai des frais de 0,3% en échange d'ETH.

=> y' = 5 000 + 10 000 = 15 000 USDT

Avec k = 100 000 inchangé.

=> x' = 6,66 ETH,

Je recevrai donc le montant de ETH = x - x' = 10 - 6,66 = 3,33, avec une valeur équivalente à 5 000 USDT => 1 ETH = 1 500 USDT, soit une augmentation de 50 % par rapport à la valeur d'origine.

Échangez USDT contre ETH

Pourquoi le prix de l'ETH augmente-t-il ?

On peut comprendre simplement que j'ai augmenté la partie USDT et diminué la partie ETH du groupe, donc la raison pour laquelle le prix de l'ETH a augmenté est parce que la quantité d'ETH dans le pool après avoir effectué le swap a diminué mais la liquidité totale (k) est toujours 1 constant, entraînant ainsi une augmentation du prix de l'ETH par rapport à l'original.

Remarque : des frais de 0,3 % seront ajoutés au pool après que le swap aura modifié la valeur de k.

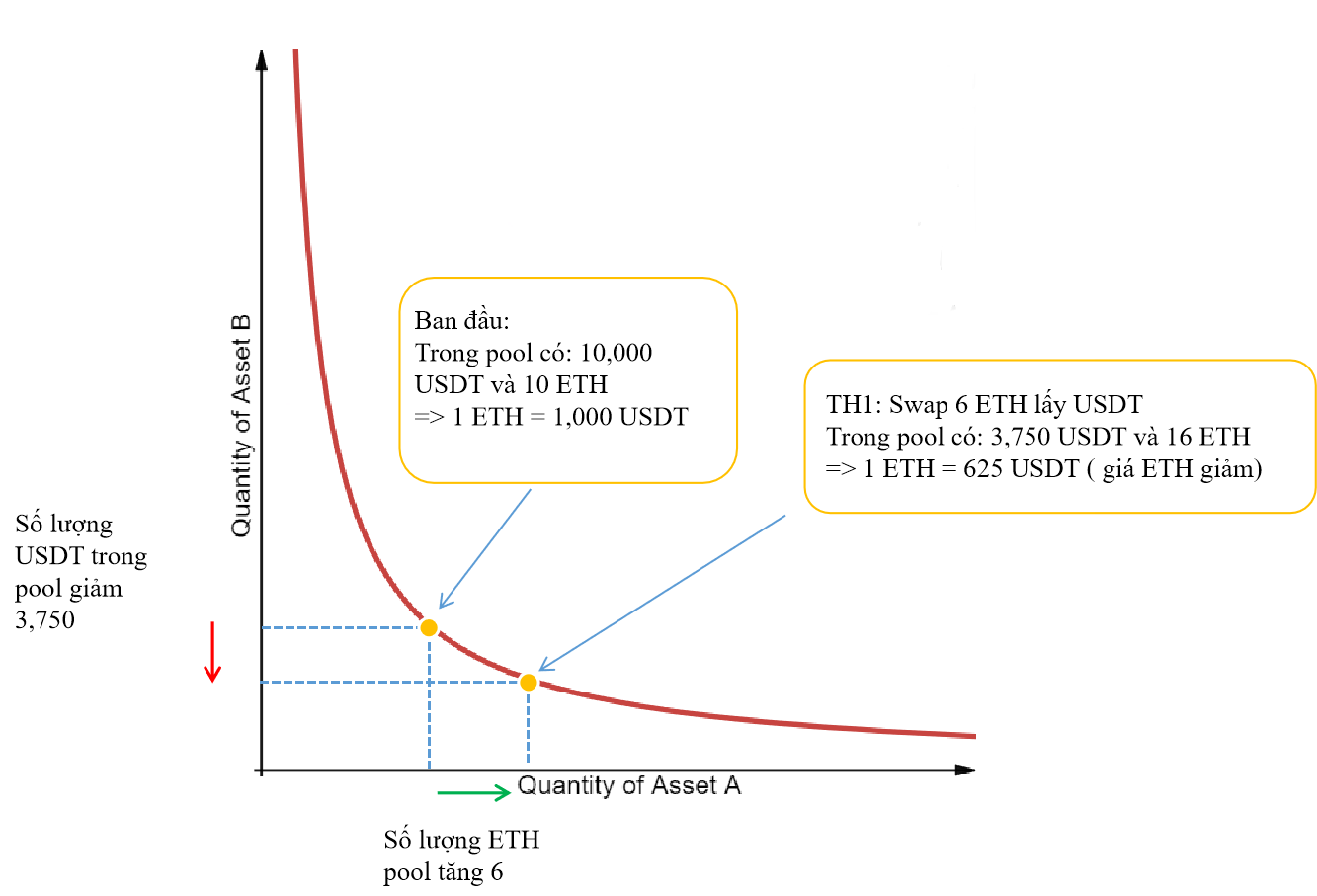

J'irai dans ce pool pour échanger 6 ETH contre USDT.

=> x' = 10 + 6 = 16 ETH,

Avec k = 100 000 inchangé.

=> y' = 6250 USDT

Je recevrai donc le montant de USDT = y - y' = 10 000 - 6 250 = 3 750 avec la valeur équivalente de 6 ETH => 1 ETH = 625 USDT, soit 37,5 % de moins que la valeur d'origine.

Échangez ETH contre USDTB

À ce stade, vous pouvez expliquer pourquoi le prix de l'ETH a baissé, n'est-ce pas ?

Remarque : en effet, plus le volume de transactions est important, plus le rapport d'équilibre entre x et y est différent, c'est-à-dire qu'il ne peut pas évoluer linéairement. Lorsque le volume de trading est élevé, le prix de la crypto-monnaie dans le pool sera exponentiellement plus cher que le trading avec un petit volume si la liquidité dans le pool n'est pas suffisante (c'est ce qu'on appelle le slippage). Ainsi, pour réduire le glissement et contribuer à un traitement plus rapide des transactions à volume élevé, il faut une grande liquidité dans le pool. Par conséquent, vous devez tenir compte de la liquidité du pool avant d'effectuer une transaction.

Lire la suite : Qu'est-ce qu'Ethereum 2.0 et pourquoi Ethereum 2.0 est-il important ?

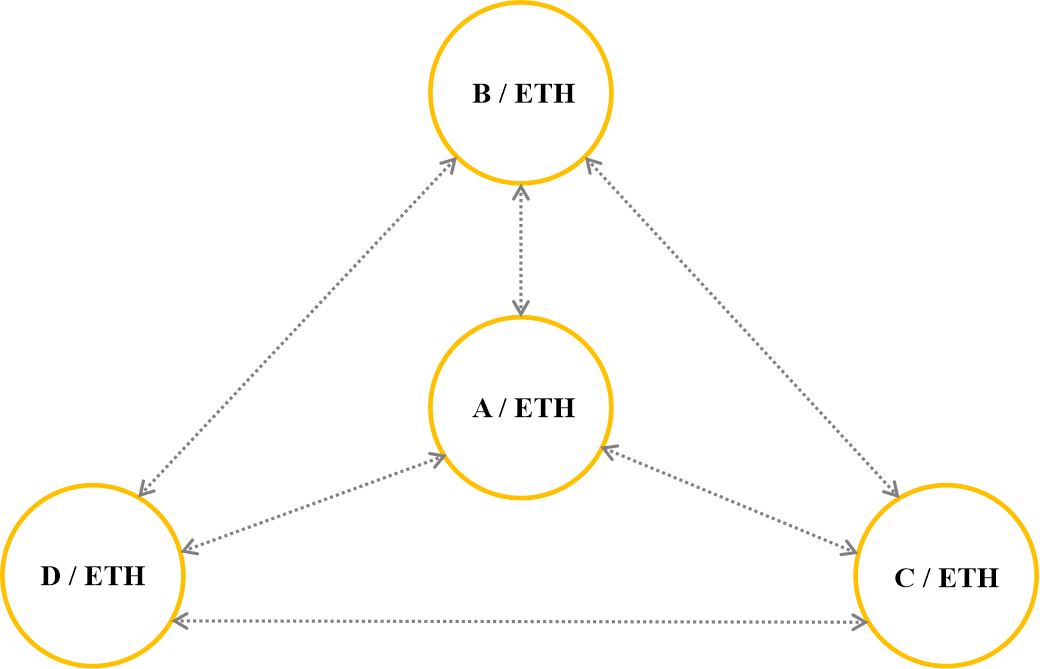

Modèle de piscine sur Uniswap

Uniswap utilise un modèle de pool avec un ratio de 50:50, la plupart des pools d'Uniswap seront composés de 50% ETH et 50% de jetons ERC-20.

L'ETH est utilisé comme monnaie commune sur Uniswap et permet de connecter les pools entre eux. Par exemple, si vous possédez le jeton A et que vous souhaitez échanger avec n'importe quel autre jeton sur Uniswap (par exemple, le jeton B), votre échange se déroulera comme suit : Jeton A => ETH => Jeton B.

Modèle de piscine sur Uniswap

Modèle de piscine sur Uniswap

Uniswap a créé un grand échange décentralisé et est totalement à but non lucratif lorsque 100% des coûts de transaction sur l'échange seront payés au fournisseur de liquidité pour le pool. Cependant, pour Uniswap V2 rencontré 2 problèmes principaux :

Premièrement, les frais de transaction sur ETH sont assez élevés, ce qui entrave l'accès d'Uniswap à d'autres petits investisseurs. Avec ce problème, je m'attends à être résolu dans Uniswap V3. TraderH4 aura bientôt un article sur le modèle de travail d'Uniswap V3. Attendons-le avec impatience !

En savoir plus: Le lancement d'Uniswap v3 aide DeFi à prospérer pendant le ralentissement de la semaine dernière.

Deuxièmement, les fournisseurs de liquidités font face à des pertes temporaires.

Supposons : je dépose 1 ETH et 1000 USDT (ratio 1:1, pour 1 ETH = 1000 USDT) dans un pool respectif sur Uniswap. Sur le pool, il y a 10 ETH, 10 000 USDT et la liquidité totale (k) dans ce cas est de 100 000. J'ai donc une participation de 10% dans cette affaire. Je fais donc face à une perte temporaire si ETH monte à 4000 USDT, cela modifie le rapport de prix ETH et USDT dans le pool. En conséquence, les utilisateurs ajouteront plus d'USDT au pool et en retireront des ETH jusqu'à ce que ce ratio reflète le prix correct (la liquidité totale k reste constante), il y aura donc maintenant 5 ETH dans le pool et 20 000 USDT. Je retire donc et recevrai 10% du montant total de 0,5 ETH et 2 000 USDT d'une valeur de 4 000 USDT. J'ai eu un bénéfice de 2 000 USDT mais si je ne le dépose pas dans le pool, mon bénéfice est de 3 000 USDT (1 ETH et 1 000 USDT, 1 ETH = 4 000 USDT).

Notez que cet effet se produit même lorsque le prix chute à partir du moment où il a été déposé dans le pool. Quant à vous garder ETH dans votre portefeuille, si le prix de l'ETH baisse, la perte peut être énorme par rapport à l'envoi d'ETH au pool, car lorsque vous déposez des ETH dans le pool, vous recevrez les frais de transaction de l'utilisateur lors d'une transaction. Uniswap.

Ce problème est un risque inévitable, le fournisseur de liquidité doit donc en tenir compte lorsqu'il décide de déposer des crypto-monnaies dans le pool.

Lire la suite : Ampleforth On-chain Data Analysis (AMPL) – Quelle est la demande de Stablecoins algorithmiques ?

Vous trouverez ci-dessus des informations utiles sur le modèle de fonctionnement d'Uniswap V2 provenant de nombreuses sources que TraderH4 synthétise et recherche pour les lecteurs. J'espère vous aider à mieux comprendre le projet et le modèle de fonctionnement d'un AMM, qui est actuellement leader sur le marché DeFi.

Selon les lecteurs, le modèle de fonctionnement d'Uniswap V2 est-il vraiment efficace ? Discutez avec nous au Telegram Group TraderH4. Et n'oubliez pas de visiter le site Web de TraderH4 pour mettre rapidement à jour les événements à venir du projet. Rendez-vous dans le prochain numéro de "Active Model Analysis" de TraderH4.

Remarque : Toutes les informations contenues dans cet article sont destinées à fournir aux lecteurs les dernières informations sur le marché et ne doivent pas être considérées comme des conseils en investissement. Nous espérons que vous lirez attentivement les informations ci-dessus avant de prendre une décision d'investissement.

Dans cet article, Coin98 vous guidera sur la façon d

Analysez et évaluez le modèle de fonctionnement d'Uniswap V2, le modèle le plus basique pour tout AMM.

Qu'est-ce qu'une perte impermanente ? La perte impermanente est l'une des limites de DeFi et des AMM. Alors, comment ça marche et comment calculer la perte impermanente ?

Qu'est-ce que Secretswap (SEFI) ? L'article fournit toutes les informations les plus utiles sur le projet Secretswap et SEFI Token. Lisez maintenant!!

Analysez le modèle PancakeSwap à travers le mécanisme de fonctionnement de chaque produit à l'intérieur, trouvant ainsi des opportunités d'investissement avec PancakeSwap.

Analyse des meilleurs AMM sur Blockchains, qui sont les gagnants : Uniswap & SushiSwap, PancakeSwap, MDEX, Raydium.

Analysez le modèle de fonctionnement de Balancer V2 et ses avantages et inconvénients, fournissant ainsi les vues les plus intuitives sur Token BAL.

L'article vous donne les informations les plus importantes sur la prochaine mise à jour de Balancer.

IGain, la solution à la perte impermanente

Après 2 mois à compter de la première analyse, Sushi a beaucoup changé, en particulier l'introduction de Kashi et Miso. Avec les données en chaîne, voyez comment Sushi a changé !

Comparez les points forts d'Uniswap et de PancakeSwap, analysez leurs points forts et évaluez leur potentiel pour l'avenir.

L'article donne un aperçu des aspects liés aux intérêts lors de la décision de déposer des crypto-monnaies dans des pools.

En analysant le modèle d'exploitation d'AMM SushiSwap, AMM avec TVL est le TOP 3 du marché, pour connaître la direction du projet et découvrir par eux-mêmes les idées.

L'analyse des aspects du potentiel et des avantages de Bancor soulève la question de savoir si Bancor peut devenir Unicorn dans le village DEX.

Polkadex combine 2 fonctionnalités de carnet d'ordres et d'AMM, combinées à une logique d'exécution rapide, un temps de blocage de trois secondes, un support pour les bots de trading personnalisés.

Un aperçu des fonctions de l'échange MDEX et des instructions sur certaines des façons dont vous pouvez essayer d'augmenter la vitesse de négociation de l'échange.

Cet article vous montrera comment utiliser Uniswap V3 basic avec des fonctionnalités clés : Échangez, transférez et fournissez des liquidités.

Qu'est-ce qu'un AMM ? AMM est un programme informatique qui fournit activement des liquidités sur un marché ? Alors, comment fonctionne un teneur de marché automatisé ?

Analysons le modèle de fonctionnement d'Uniswap V3 pour voir quelles nouvelles fonctionnalités et opportunités investir dans Uniswap V3 !

Guerre AMM : comparez les meilleurs DEX à travers les Blockchains pour donner un aperçu plus intuitif de chaque DEX et de l'écosystème de chaque Blockchain.

Dans cet article, nous explorerons l

GMX est l

Qu

Propy est une boutique immobilière mondiale en ligne qui permet aux utilisateurs de se connecter via des contrats intelligents pour effectuer des transactions d

Dans cet article, découvrons avec TraderH4 le mécanisme de fonctionnement et les caractéristiques exceptionnelles d

Qu

Découvrons Sei Blockchain - une chaîne de couche 1 axée sur le trading. Surnommé «NASDAQ décentralisé», car il se concentre sur la fourniture d

Ce projet a suscité une grande attention lors de lévénement de lancement, quelques points clés de lécosystème CoreDAO seront présentés dans cet article. Découvrez les nouveautés et les fonctionnalités clés de Core DAO.

XYO Network est un réseau qui collecte et identifie des données ou des informations relatives à des emplacements physiques, en combinant la technologie blockchain et la technologie IoT.

Astar est le hub Dapp sur Polkadot, prenant en charge les solutions Ethereum, WebAssembly, Dapp Staking et Layer 2.