Analisis Model Operasi Uniswap V2 (UNI) - Asas AMM

Menganalisis dan menilai model pengendalian Uniswap V2, model paling asas untuk mana-mana AMM.

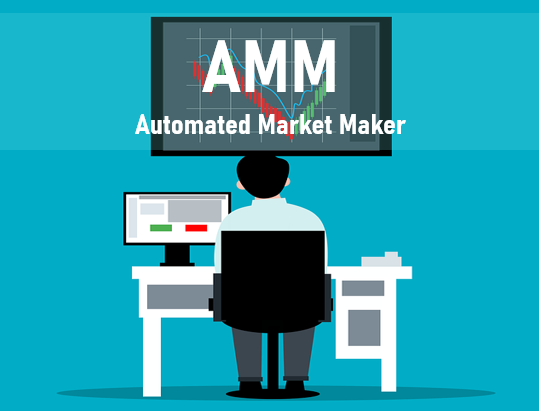

Pembuat pasaran automatik (AMM) ialah program komputer yang secara aktif menyediakan kecairan dalam pasaran dengan membeli dan menjual aset secara automatik mengikut peraturan yang telah ditetapkan. Pembuat pasaran jenis ini menggunakan algoritma untuk menetapkan harga dan melaksanakan dagangan berdasarkan bekalan dan permintaan aset yang mereka berdagang.

Automated Market Maker (AMM) telah wujud sejak sekian lama, dan ramai orang masih tidak menyedari potensinya. Untuk memahami sepenuhnya konsep AMM, kita mesti terlebih dahulu memahami apa itu pembuat pasaran. Dalam artikel ini, kami akan menyelam jauh ke dalam dunia AMM untuk menerangkan semua yang anda perlu tahu mengenainya.

Apakah itu AMM (Pembuat Pasaran Automatik)?

AMM (pembuat pasaran automatik) ialah program komputer yang secara aktif menyediakan kecairan dalam pasaran dengan membeli dan menjual aset secara automatik mengikut peraturan yang telah ditetapkan. Pembuat pasaran jenis ini menggunakan algoritma untuk menetapkan harga dan melaksanakan dagangan berdasarkan bekalan dan permintaan aset yang mereka berdagang.

Apakah itu AMM (Pembuat Pasaran Automatik)?

Pembuat pasaran automatik sering digunakan dalam platform dagangan elektronik, seperti bursa saham, untuk menyediakan kecairan dan memastikan harga tidak menjadi terlalu tidak menentu. Ia juga digunakan dalam pertukaran mata wang kripto untuk menyediakan kecairan bagi aset digital. AMM membantu memastikan pembeli dan penjual sentiasa boleh mencari rakan niaga untuk dagangan mereka.

AMM telah digunakan dalam pasaran kewangan tradisional selama bertahun-tahun tetapi baru-baru ini digunakan untuk pasaran mata wang kripto. AMM menarik minat bursa dan pedagang kerana ia menghapuskan keperluan untuk buku pesanan berpusat. Ini bermakna bahawa tidak ada keperluan untuk pihak ketiga untuk memadankan pembeli dan penjual, yang boleh menjimatkan kos dan meningkatkan kecekapan.

Pertukaran mata wang kripto yang menggunakan AMM termasuk Uniswap, 1 inci, Pancakeswap,… Pertukaran ini semuanya telah menyaksikan pertumbuhan ketara dalam volum dagangan dan kecairan sejak menggunakan AMM.

Bagaimanakah AMM berfungsi?

AMM menggunakan algoritma untuk menetapkan harga dan melaksanakan dagangan

AMM menggunakan algoritma untuk menetapkan harga dan melaksanakan dagangan. Algoritma ini mengambil kira bekalan dan permintaan aset di pasaran, serta harga aset lain. AMM menggunakan maklumat ini untuk menetapkan harga yang adil untuk kedua-dua pembeli dan penjual.

AMM boleh digunakan untuk berdagang pelbagai jenis aset, termasuk saham, bon, komoditi dan mata wang kripto.

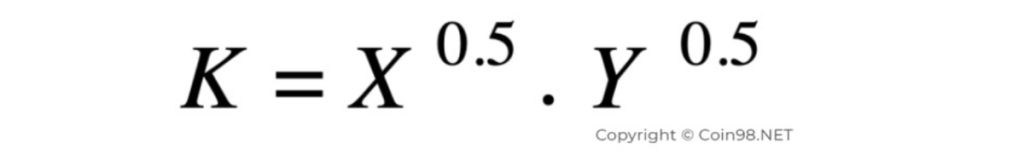

Formula Pembuat Pasaran Automatik

Secara keseluruhan, AMM adalah model yang sangat mudah. Terdapat nilai tetap yang dikaitkan dengan 2 token berbeza dalam pertukaran terdesentralisasi .

Formula AMM

Apabila seseorang ingin membeli atau menjual salah satu daripada 2 token ini, mereka berbuat demikian melalui kumpulan yang AMM ada.

Kolam ini memegang kedua-dua token dan sentiasa sama nilai antara satu sama lain. Oracle menentukan jumlah setiap token dalam setiap kolam. Apabila seseorang ingin membeli atau menjual, mereka menentukan jumlah setiap token yang mereka inginkan dan perdagangan dilaksanakan secara automatik.

Jika seseorang ingin membeli satu token, mereka akan menghantar token mereka ke kolam yang memegang token yang satu lagi. AMM kemudiannya akan mengambil jumlah yang sama bagi kedua-dua token daripada kumpulan dan memberikannya kepada orang yang ingin membelinya. Jika seseorang ingin menjual satu token, mereka akan menghantar token mereka ke kolam yang memegang token yang sama. AMM kemudiannya akan mengambil jumlah yang sama bagi kedua-dua token daripada kumpulan dan memberikannya kepada orang yang ingin menjualnya.

Perkara utama yang perlu diingat ialah nilai setiap kolam adalah sentiasa sama. Oleh itu, jika seseorang membeli satu token, nilai kolam yang mereka beli berkurangan dan nilai kolam yang mereka jual meningkat. Tetapi secara keseluruhan, nilai kedua-dua kolam kekal sama.

Oracle sentiasa mengemas kini harga setiap token dalam setiap kolam supaya ia sentiasa sama. Ini bermakna jika harga satu token naik, harga token lain dalam pool akan turun supaya nilai keseluruhan pool kekal sama.

Perbezaan antara Pembuat Pasaran Automatik berbanding buku Pesanan

Mengenai perdagangan mata wang kripto, terdapat dua jenis pertukaran utama: pertukaran yang menggunakan buku pesanan dan yang menggunakan AMM (pembuat pasaran automatik). Kedua-duanya mempunyai kelebihan dan kekurangan masing-masing, jadi penting untuk memahami perbezaan sebelum memilih pertukaran.

Pertukaran buku pesanan ialah jenis pertukaran yang lebih tradisional, di mana pembeli dan penjual membuat pesanan yang kemudiannya dipadankan dengan bursa. Jenis pertukaran ini biasanya lebih sesuai untuk pedagang yang mengetahui dengan tepat apa yang mereka cari, kerana mereka boleh menentukan harga yang mereka sanggup bayar atau terima. Walau bagaimanapun, pertukaran buku pesanan boleh tertakluk kepada manipulasi oleh peniaga besar, yang dikenali sebagai "paus", yang boleh menggerakkan pasaran dengan membuat pesanan besar.

Pertukaran AMM, sebaliknya, menggunakan algoritma untuk memadankan pembeli dan penjual secara automatik. Jenis pertukaran ini lebih sesuai untuk mereka yang hanya ingin membeli atau menjual mata wang kripto tertentu, kerana mereka tidak perlu risau tentang mencari pesanan yang sepadan. Walau bagaimanapun, bursa AMM selalunya boleh mengenakan bayaran yang lebih tinggi daripada pertukaran buku pesanan, kerana mereka perlu membuat keuntungan daripada spread antara harga beli dan jual.

Jadi, jenis pertukaran yang manakah lebih baik? Ia benar-benar bergantung pada gaya dagangan anda dan perkara yang anda cari. Jika anda seorang peniaga yang lebih berpengalaman yang tahu apa yang anda mahukan, maka pertukaran buku pesanan mungkin lebih baik untuk anda. Walau bagaimanapun, jika anda baru berdagang atau hanya mahu membeli atau menjual mata wang kripto tertentu, maka pertukaran AMM mungkin merupakan pilihan yang lebih baik.

Memahami AMM (Pembuat Pasaran Automatik)?

Kumpulan kecairan sering digunakan dalam mata wang kripto untuk menyediakan pedagang dengan keupayaan untuk membeli atau menjual sejumlah besar aset digital dengan cepat dan mudah. Walau bagaimanapun, terdapat beberapa kelemahan dan kelebihan menggunakan kumpulan kecairan yang harus diketahui oleh pedagang sebelum menggunakannya.

Kelebihan AMM

Berikut ialah beberapa faedah menggunakan AMM:

Risiko AMM

Apakah risiko menggunakan AMM? Terdapat beberapa risiko yang berkaitan dengan penggunaan AMM:

Secara keseluruhan, pembuat pasaran automatik ialah alat yang berguna untuk menyediakan kecairan dan kestabilan dalam pasaran. Walau bagaimanapun, terdapat beberapa risiko yang berkaitan dengan penggunaannya. Risiko ini harus dipertimbangkan sebelum melabur dalam aset yang didagangkan oleh AMM.

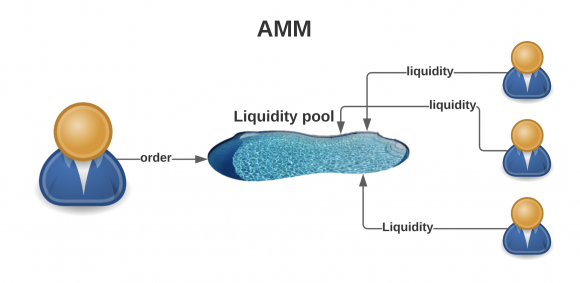

Apakah Kolam Kecairan AMM?

Liquidity Pool ialah koleksi aset yang boleh dibeli dan dijual oleh pengguna

Kecairan merujuk kepada seberapa cepat aset boleh dibeli atau dijual di pasaran tanpa menjejaskan harga aset. Kumpulan kecairan ialah koleksi aset yang mudah ditukar kepada tunai.

Dalam dunia mata wang kripto , kumpulan kecairan ialah sekumpulan aset digital yang boleh didagangkan untuk mata wang kripto atau mata wang fiat lain. Kumpulan kecairan menyediakan pelabur cara untuk membeli dan menjual mata wang kripto tanpa perlu melalui pertukaran berpusat.

Kumpulan kecairan sering dicipta oleh pertukaran mata wang kripto yang besar sebagai satu cara untuk menyediakan pengguna mereka dengan lebih banyak pilihan untuk berdagang. Kumpulan ini juga boleh dibuat oleh kumpulan pelabur yang ingin berdagang aset digital tertentu.

Saiz kumpulan kecairan boleh berbeza-beza. Sesetengah mungkin hanya mempunyai beberapa juta dolar aset digital, manakala yang lain mungkin mempunyai berbilion-bilion.

Pelabur yang ingin berdagang mata wang kripto tertentu mungkin ingin menyemak sama ada terdapat kumpulan kecairan untuk mata wang tersebut. Ini boleh memberi mereka lebih banyak pilihan untuk berdagang dan boleh membantu mereka mendapatkan harga terbaik untuk dagangan mereka.

Terdapat beberapa variasi kumpulan mudah tunai dalam pasaran yang akan diterangkan secara ringkas tidak lama lagi.

Rizab Harga Fed

Sesetengah mata wang kripto menggunakan kumpulan kecairan untuk membantu menstabilkan harga syiling mereka. Ini amat penting untuk syiling yang tidak mempunyai kuasa pusat, seperti Bitcoin . Rizab harga Fed dalam kumpulan kecairan digunakan untuk membantu mengekalkan nilai syiling dan memastikan ia stabil.

Jika harga syiling mula jatuh, rizab boleh digunakan untuk membeli syiling dan menaikkan harga. Begitu juga, jika harga mula naik terlalu cepat, rizab boleh digunakan untuk menjual beberapa syiling dan menurunkan harga semula. Sistem ini membantu memastikan nilai syiling lebih stabil dan menjadikannya kurang tidak menentu.

Rizab Harga Automatik

Rizab harga automatik dalam kumpulan kecairan adalah sejenis insurans terhadap turun naik nilai dalam pasaran mata wang kripto. Dengan menyimpan syiling dalam simpanan, anda boleh yakin bahawa nilainya tidak akan jatuh kepada sifar, tidak kira betapa rendahnya nilai pasaran keseluruhan mata wang kripto jatuh. Ini menjadikan mereka bahagian penting dalam mana-mana portfolio pelabur yang serius, dan cara terbaik untuk melindungi diri anda daripada kemusnahan kewangan.

Jika anda berfikir tentang melabur dalam mata wang kripto, maka anda pasti perlu mempertimbangkan untuk menggunakan rizab harga automatik dalam kumpulan kecairan anda. Mereka menawarkan jaring keselamatan berharga yang boleh memastikan syiling anda selamat semasa kegawatan pasaran, dan memastikan anda sentiasa mempunyai akses kepada wang anda.

Rizab Jambatan

Rizab jambatan ialah sejenis rizab mata wang kripto yang digunakan untuk menyediakan kecairan kepada kumpulan jambatan. Rizab jambatan biasanya disimpan dalam akaun amanah atau akaun escrow jenis lain, dan ia digunakan untuk menyandarkan syiling yang didepositkan ke dalam kolam. Tujuan memegang rizab ini adalah untuk memastikan bahawa sentiasa terdapat kecairan yang mencukupi dalam kumpulan untuk menampung pengeluaran dan untuk memberi perlindungan kepada pengguna kumpulan sekiranya berlaku penurunan mendadak dalam nilai aset asas.

Rizab jambatan boleh digunakan untuk menampung pelbagai jenis risiko yang berbeza, termasuk risiko pasaran, risiko kredit dan risiko operasi. Secara amnya, semakin tidak menentu kelas aset, semakin tinggi jumlah rizab jambatan yang harus dipegang. Sebagai contoh, rizab yang sepatutnya dipegang. Sebagai contoh, jika kumpulan memfokuskan pada aset yang tidak menentu seperti Bitcoin, ia mungkin akan memegang peratusan yang lebih tinggi daripada asetnya dalam rizab daripada kumpulan yang melabur dalam aset yang lebih stabil seperti stablecoin .

Platform Pembuat Pasaran Automatik yang Popular

Uniswap ialah pertukaran terdesentralisasi terbesar yang beroperasi pada blockchain Ethereum. Ia membolehkan pengguna di mana-mana sahaja di dunia untuk berdagang crypto tanpa perantara. Uniswap mempelopori model Automated Market Maker, di mana pengguna membekalkan token Ethereum kepada "kolam kecairan" Uniswap dan algoritma menetapkan harga pasaran berdasarkan bekalan dan permintaan.

Uniswap ialah pertukaran terdesentralisasi terbesar di Ethereum

Curve ialah pertukaran terdesentralisasi (DEX) yang berjalan pada Ethereum. Ia direka khusus untuk bertukar-tukar antara stablecoin. Apa yang anda perlukan hanyalah dompet Ethereum, beberapa dana, dan anda boleh menukar stablecoin yang berbeza dengan yuran dan slip yang rendah.

Kesimpulan

Pembuat pasaran automatik memainkan peranan penting dalam berfungsinya pertukaran terdesentralisasi, kerana mereka selalunya merupakan satu-satunya sumber kecairan pada platform ini. Kehadiran pembuat pasaran automatik membantu mengurangkan masalah ini dengan menyediakan sumber kecairan yang berterusan. Oleh itu, AMM akan sentiasa menjadi faktor yang diperlukan dalam pasaran mata wang kripto.

Saya harap anda seronok membaca artikel ini. Jika anda mempunyai sebarang soalan atau komen, sila tinggalkan di bawah dan jangan lupa untuk menyertai Komuniti Coin98 untuk mendapatkan pandangan yang lebih berharga dan perbincangan mata wang kripto.

Seperti biasa, terima kasih kerana membaca!

Menganalisis dan menilai model pengendalian Uniswap V2, model paling asas untuk mana-mana AMM.

Apakah Kehilangan Tidak Kekal? Kehilangan Tidak Kekal ialah salah satu batasan DeFi dan AMM. Jadi bagaimana ia berfungsi dan bagaimana untuk mengira kerugian tidak kekal?

Apakah Secretswap (SEFI)? Artikel ini menyediakan semua maklumat yang paling berguna tentang projek Secretswap dan SEFI Token. Baca sekarang!!

Analisis model PancakeSwap melalui mekanisme kerja setiap produk di dalam, dengan itu mencari peluang pelaburan dengan PancakeSwap.

Analisis AMM teratas pada Blockchains, yang merupakan pemenang: Uniswap & SushiSwap, PancakeSwap, MDEX, Raydium.

Analisis model operasi Pengimbang V2 dan kelebihan dan kekurangannya, dengan itu memberikan pandangan yang paling intuitif tentang Token BAL.

Selepas 2 bulan dari analisis pertama, Sushi telah banyak berubah, terutamanya pengenalan Kashi dan Miso. Dengan data dalam rantaian lihat bagaimana Sushi telah berubah!

Bandingkan sorotan Uniswap dan PancakeSwap, analisa kekuatan mereka dan nilai potensi mereka untuk masa depan.

Artikel tersebut memberikan gambaran keseluruhan aspek berkaitan minat apabila membuat keputusan untuk mendepositkan mata wang kripto ke dalam kumpulan.

Menganalisis model operasi AMM SushiSwap, AMM dengan TVL adalah TOP 3 dalam pasaran, untuk mengetahui hala tuju projek dan mengetahui nisights sendiri.

Menganalisis aspek potensi dan kelebihan Bancor, menimbulkan persoalan sama ada Bancor boleh menjadi Unicorn di kampung DEX.

Polkadex menggabungkan 2 ciri buku pesanan dan AMM, digabungkan dengan logik pelaksanaan pantas, masa blok tiga saat, sokongan untuk bot dagangan tersuai.

Gambaran keseluruhan fungsi bursa MDEX, dan arahan tentang beberapa cara anda boleh cuba meningkatkan kelajuan dagangan bursa.

Artikel ini akan menunjukkan kepada anda cara menggunakan asas Uniswap V3 dengan ciri utama: Tukar, pindahkan dan sediakan kecairan.

Mari analisa model pengendalian Uniswap V3 untuk melihat ciri dan peluang baharu untuk melabur dalam Uniswap V3!

Perang AMM: bandingkan DEX teratas merentas Blockchain untuk memberikan pandangan yang lebih intuitif pada setiap DEX dan ekosistem setiap Blockchain.

Apakah Market Maker? Bagaimanakah Market Maker (MM) dalam pasaran tradisional berbeza daripada Automated Market Maker (AMM) dalam Crypto? Ketahui di sini!

Terokai dan analisis model DEX Aggregator 1INCH dan setiap produk di dalamnya untuk mencari peluang pelaburan yang unik.

Apakah AMM? Artikel ini membantu anda mengetahui lebih lanjut tentang proses pembangunan, faedah, had dan status semasa AMM.

Gochain Coin (GO) ialah mata wang kripto yang dikeluarkan oleh Yayasan Gochain. GO sedang disokong untuk berdagang di bursa utama.

Apakah itu Dompet Ethereum? Di mana untuk membuat Dompet Ethereum? Artikel ini memberikan panduan lengkap tentang bagaimana untuk menggunakan Ethereum Wallet.

Apakah Curve Finance? Apakah CRV? Dapatkan pemahaman mendalam tentang Curve Finance dan maklumat terbaru dalam dunia DeFi!

DeFi telah menjadi evolusi seterusnya dalam pasaran crypto. Ketahui tentang fungsi DeFi, perbezaan antara DeFi dan CeFi, serta peluang pelaburan dalam ekosistem ini.

Apa itu Gelato? Ketahui tentang sorotan projek Gelato Network dan butiran token token GEL di sini!

Ketahui apa itu Trust Wallet, cara kerjanya, dan keselamatannya dalam dunia crypto. Panduan lengkap tentang Trust Wallet, termasuk ciri-ciri, cara menggunakan, dan manfaatnya.

Apakah Token Peminat Santos FC? Apakah Token SANTOS? Ketahui lebih lanjut tentang SANTOS Tokenomics di sini!

Apakah itu TomoChain (TOMO)? Artikel ini memberikan anda semua maklumat yang paling berguna tentang mata wang kripto TomoChain (TOMO).

Apakah Avalanche? Apakah syiling AVAX? Apakah yang membezakan Avalanche daripada Blockchain lain? Ketahui lebih lanjut tentang Tokenomik AVAX!!!

Apakah ShibaSwap? Ketahui lebih lanjut tentang semua sorotan ShibaSwap dan butiran tokenomik Token SHIB di sini!