Artykuł o segmencie Dex 2021 i wyjaśnienie obecnego topowego modelu wyceny Dex.

Szybkie ujęcie

- AMM to jeden z największych przełomów w DeFI.

- W AMM są 3 główne grupy odbiorców: Arbitragerzy, handlowcy i dostawcy płynności (LP).

- Zgodnie z wyceną określamy wartość tokena dwóch wiodących obecnie Dexów, UNI i SUSHI, odpowiednio na 55 USD i 98 USD, z czego SUSHI jest najbardziej „niedowartościowanym” tokenem.

Zastrzeżenie: artykuł jest przywoływany przez SEABank, aby zapewnić przegląd aktualnych Dexów i nie jest uważany za poradę inwestycyjną, oryginalny link zostanie pozostawiony na końcu artykułu w celach informacyjnych dla czytelników.

Elementy układanki w AMM

Automated Market Makers (AMM) to jeden z największych przełomów w DeFi. Dzięki AMM każdy może zostać animatorem rynku, a to, co było trudne na tradycyjnych rynkach finansowych, można teraz łatwo osiągnąć dzięki zapewnieniu płynności.

W AMM są 3 główne obiekty:

- Dostawcy płynności (LP): Osoby, które zapewniają płynność AMM.

- Traderzy: Ludzie, którzy wymieniają aktywa w AMM.

- Arbitraże: Osoby, które wykorzystują różnicę cen tokenów w AMM i poza rynkiem dla własnej korzyści.

W następnej sekcji przeanalizujemy (1) korzyści płynące z bycia dostawcą płynności (LP) w AMM, (2) sposoby zmniejszenia nietrwałych strat (IL) – jedno z głównych zagrożeń LP i idealne warunki rynkowe dla wszystkich trzech.

Dostawca płynności (LP)

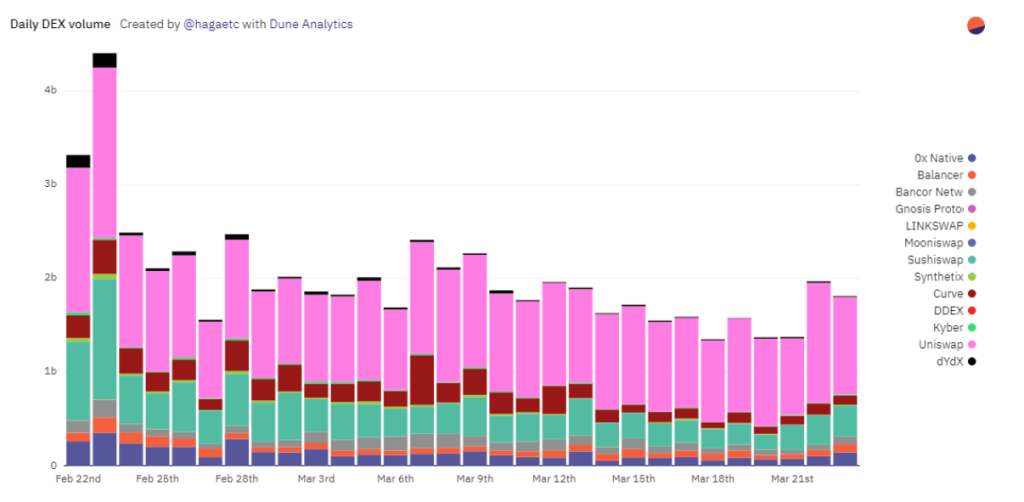

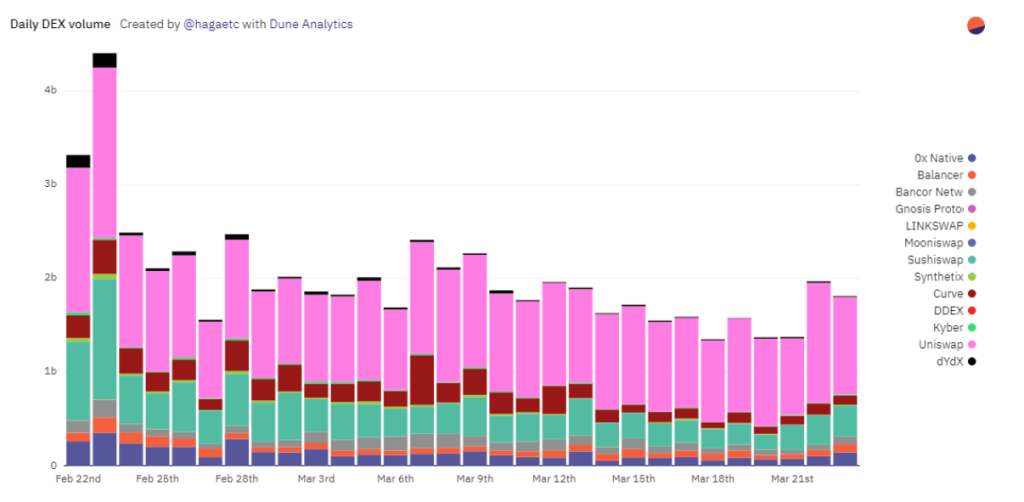

Istnieją 2 powody, aby zostać dostawcą płynności (LP). Pierwszym powodem jest czerpanie korzyści z opłat transakcyjnych. Na przykład tylko 13 marca całkowity wolumen obrotu deksami osiągnął 2 miliardy dolarów. Jeśli przyjmiemy standardową opłatę referencyjną na poziomie 0,25%, płyty LP przyniosły około 5 milionów dolarów.

Źródło: defiprime.com

Drugim powodem jest to, że AMM pomaga LP zrównoważyć ich portfolio. LP mogą zdeponować swoje aktywa w AMM, aby oboje mogli otrzymywać opłaty transakcyjne, jednocześnie pozwalając rynkowi na zrównoważenie swojego portfela. Aby wyjaśnić, gdy zmienia się wartość poza rynkiem, arbitrzy skorzystają z okazji do własnego zysku, więc aktywa LP zostaną automatycznie zbilansowane.

IL - Główne ryzyko zapewnienia płynności

Strata z tytułu utraty wartości (IL) może być postrzegana jako cena dla rynku do zrównoważenia portfela, więc LP muszą dokładnie obliczyć parametry przed zapewnieniem płynności w protokole.

Pierwszym czynnikiem wpływającym na IL jest krzywa ceny każdego AMM. Im bardziej zakrzywiona krzywa, tym większy wpływ na cenę, im bardziej płaska linia, tym niższy poślizg i niższy IL.

Różnica między krzywymi Uniswap i Curve

Im bardziej płaska linia, tym lepiej handlować aktywami o podobnej wartości, takimi jak stablecoins lub aktywami typu wrap, takimi jak BTC na wBTC. Im bardziej zakrzywiona linia, tym większy poślizg, co stwarza możliwości dla arbitrów.

Parametry wpływające na zysk

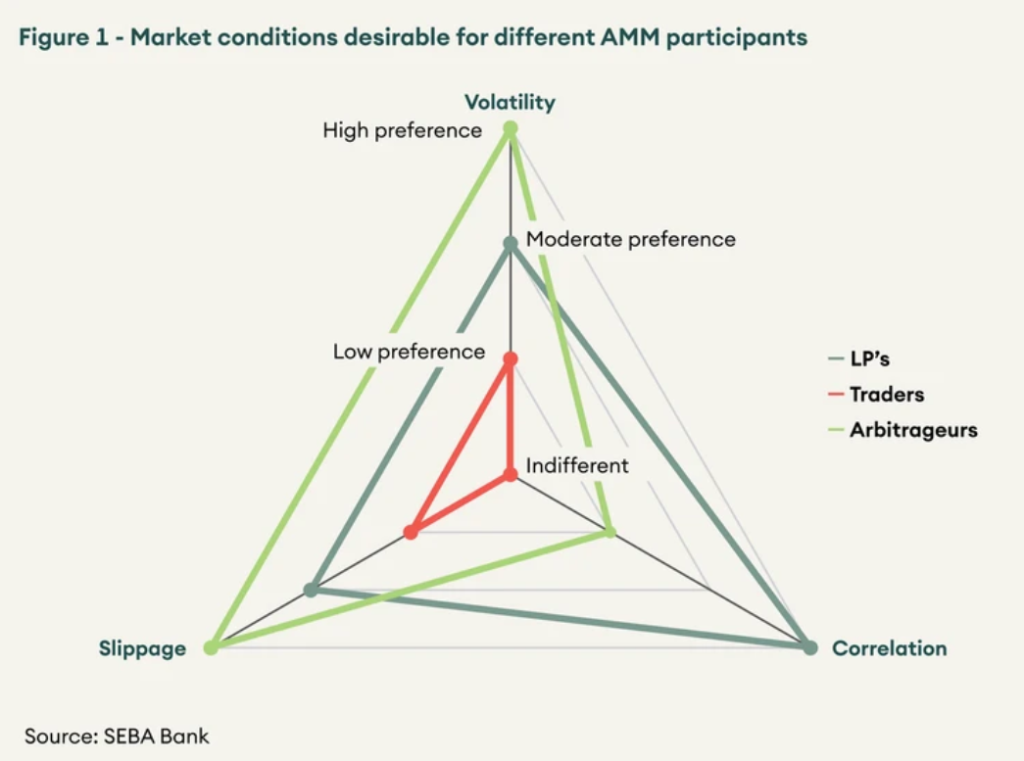

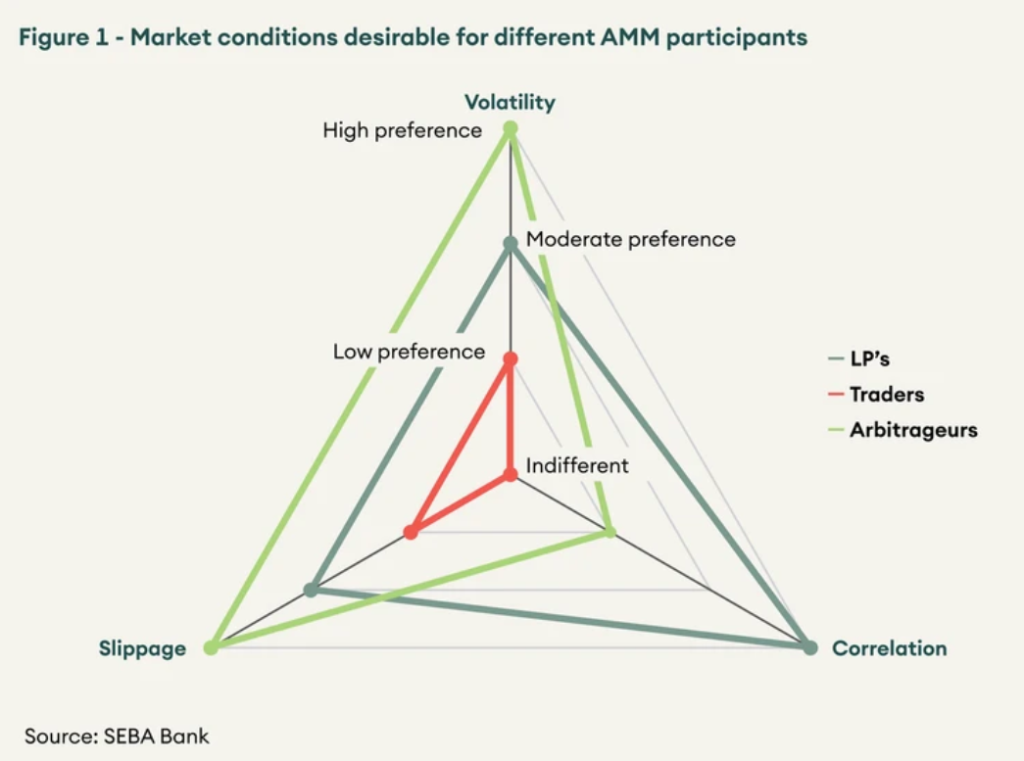

Istnieją trzy główne parametry, które wpływają na rentowność obiektów w AMM, w tym: (1) korelacja między klasami aktywów, (2) zmienność cen, (3) poślizg aktywów.

Jako LP chcielibyśmy, aby te dwa aktywa były skorelowane, ponieważ pomagają zmniejszyć IL. Na przykład zapewnienie płynności tokenowi najwyższego poziomu, takim jak LINK/ETH, jest lepsze niż zapewnienie płynności tokenowi, takiemu jak LINK/HAKKA. Ponieważ gdy ETH wzrasta, możliwość wzrostu LINK będzie większa niż w przypadku HAKKI.

LP chcą również ruchu cenowego w stosunku do ceny monety, po prostu dlatego, że cena się zmienia, istnieje więcej okazji do arbitrażu, które generują większe przychody dla LP.

W przeciwieństwie do LP, arbitrzy chcą dużej zmienności i niskiej korelacji. W ten sposób arbitrzy będą mieli więcej możliwości i osiągną większe zyski.

Handlowcy będą preferować poślizg i niską zmienność cen, aby można było w pełni wykorzystać zasób.

Łącząc powyższe czynniki, możliwe jest odtworzenie idealnych warunków rynkowych dla każdego obiektu w AMM.

Przy obecnym rynku całkowite wyeliminowanie IL nie jest możliwe, ale LP mają kilka środków ochrony aktywów, takich jak: włączenie strategii handlowych w celu ubezpieczenia się przed stratami z IL lub wybór puli, które mają zachęty (generować większe przychody na pokrycie IL). Jednak druga metoda jest tylko tymczasowa, ponieważ programy motywacyjne w końcu się kończą.

Studia przypadków Dex

Poniżej znajdują się case studies dzisiejszych topowych Dexów oraz skumulowane wartości dla użytkowników projektu

Uniswap

Uniswap jest obecnie wiodącym AMM, stosując wzór x*y=k, projekt umożliwia użytkownikom wymianę zasobów w pulach. LP Uniswap otrzymują obecnie 0,3% opłaty za transakcję.

Pożyczając pomysły od Bancor, pionierskiego projektu AMM i zbierając 150 milionów USD ICO, Uniswap z zaledwie 100 000 $ finansowanymi z grantu Ethereum stał się wiodącym Dexem i spopularyzował AMM w DeFi.

Podobnie jak inne Dexy, Uniswap jest często krytykowany za IL. Jednak dzięki Uniswap V3 i wielu przełomowym aktualizacjom projekt ma pomóc zminimalizować ryzyko związane z IL, tworząc w ten sposób korzystniejsze warunki rynkowe dla LP.

Wartość skumulowana: Obecnie LP otrzymują 0,3% opłaty transakcyjnej, Uniswap ma token zarządzania UNI, posiadacze UNI nie podzielili się jeszcze przychodami z projektu. Ale w V3 procent dzielonych opłat można dostosować za pomocą zarządzania, a posiadacze tokenów mogą również dzielić się opłatami transakcyjnymi od Uniswap.

Sushiswap

Sushiswap zaczął od rozwidlenia Uniswap i stopniowo ugruntował swoją pozycję w wiosce Dex. Z wieloma wyjątkowymi funkcjami, takimi jak Miso, zestaw umów, który pozwala projektowi na uruchamianie tokenów w sposób, w jaki chcą, lub Bentobox, rozwiązanie pożyczkowe Sushi.

Z projektu w pobliżu „maty” Sushi stało się jednym z 3 najlepszych Dexów z różnymi produktami, otrzymując w ten sposób ogromne wsparcie od społeczności.

Skumulowana wartość: LP otrzymują 0,25% opłaty transakcyjnej. Token zarządzania SUSHI można również postawić w protokole, a osoba obstawiająca będzie dzielić 0,05% wolumenu obrotu. Obstawiający SUSHI zarabia średnio 75 milionów dolarów rocznie.

0x

To, co czyni 0x wyjątkowym, to fakt, że projekt zamiast wykorzystywać pulę płynności do dopasowywania zamówień, 0x używa modelu księgi zamówień poza łańcuchem. Działają one w oparciu o mechanizm wysyłania zleceń, gdy zlecenie zostanie złożone, przekaźniki (podobnie jak animatorzy rynku) znajdą stronę, która potrzebuje transakcji, a zlecenie zostanie przetworzone w łańcuchu.

Dwa główne elementy 0x to Mesh i Matcha. Mesh to pozałańcuchowa sieć udostępniania książek poleceń p2p. Matcha to agregator dex, który pomaga znaleźć najlepsze ceny podczas wykonywania transakcji.

Wartość skumulowana

- ZRX jest tokenem zarządzania 0x, aż do początku 2020 r., kiedy pojawi się 0x v3 z obstawianiem, aby stworzyć wartość dla tokena ZRX. Użytkownicy mogą stawiać ZRX w pulach utworzonych z przekaźników, przekaźniki będą wykonywać transakcje, a każda transakcja z udziałem stawki będzie dzielić opłaty. Pule stawki są gromadzone przez siedem dni, po czym opłaty zostaną ponownie rozdzielone między obstawiających proporcjonalnie do kwoty, którą postawią w puli.

- Obecnie istnieje 9 puli obstawiania, a tylko 2 z nich generują prawdziwe nagrody dla obstawiających (w porównaniu do innych Dexów). Zapotrzebowanie na obstawianie przez użytkowników na projekcie nie jest duże, o czym wyraźnie świadczy fakt, że obecnie obstawia się tylko 5,4% tokenów w obiegu, nie mówiąc już o tym, że jeśli więcej użytkowników obstawi, RRSO będzie dalej obniżane. pogarszając sprawę.

Zobacz więcej szczegółów na temat 0x tutaj .

Krzywa

Curve wykorzystuje optymalny model do wymiany stablecoinów (USDT, USDC, DAI,...) i skorelowanych aktywów (WBTC/sBTC, sETH/ETH,...). Ten model pomaga Curve realizować duże transakcje z minimalnym poślizgiem.

Curve to jeden z najczęściej używanych produktów DeFI. Jest to wiodący Dex pod względem wartości kluczowych aktywów (TVL) z ponad 4 miliardami dolarów zablokowanymi w protokole.

Wartość skumulowana: CRV to token zarządzania Curve. Obecnie wszystkie pule Curve pobierają opłatę w wysokości 0,04%. 50% jest udostępniane LP, a reszta jest udostępniana veCRV (zablokuj CRV na określony czas, aby otrzymać veCRV).

1 cal

1inch to agregator Dex, projekt, który pomaga uzyskać dostęp do płynności i najlepszych cen z różnych giełd, oszczędzając użytkowników. Ponieważ 1Inch agreguje płynność z wielu giełd, użytkownicy nie muszą wydawać opłat za gaz, aby wielokrotnie zatwierdzać ten sam token.

Niedawno projekt pojawił się w sieci Binance Smart i zapowiedział wersję 1Inch V3, która zgodnie z ujawnieniem projektu, opłata za gaz będzie tańsza niż Uniswap.

Wartość skumulowana: 1INCH to token zarządzania 1Inch, zespół programistów 1inch uruchomił również DEX o nazwie Mooniswap. Mooniswap wykorzystuje mechanizm wirtualnej równowagi, aby rozwiązać problem poślizgu. Wymiana pobiera 0,3% za każdy swap, z czego 5% jest wykorzystywane jako zachęta (programy zwiększające wolumen handlu, współpraca, ...), reszta zostanie rozdzielona na płyty LP.

Stabilizator

Balancer to AMM podobny do Uniswap, ale bardziej wyjątkowy, ponieważ umożliwia LP tworzenie pul z więcej niż dwoma rodzajami zasobów. Dzięki temu LP nie tylko nie płacą opłat za zrównoważenie portfela, ale także otrzymują opłaty transakcyjne.

Balancer nie pobiera opłat transakcyjnych, jednak twórcy puli mogą ustalać stawki swap. Opłata ta może być regulowana od 0,01% do 10% w zależności od rodzaju puli.

Teoretycznie Balancer robi wszystko, co robią Uniswap i Sushiswap, a nawet więcej. Jeśli jednak weźmiemy pod uwagę wolumen obrotu i aktywnych użytkowników, Balancer jest daleko w tyle za pozostałymi dwoma Dexami. Powodem może być fragmentacja doświadczenia użytkownika Balancer, ponieważ każda pula pobiera inną opłatę.

Jednak wraz z zapowiedzią najnowszej wersji V2 Balancer zamierza poprawić tę wadę. Godne uwagi zmiany obejmują nowy skarbiec do przechowywania i zarządzania zasobami, które są zawarte w pulach Balancer. V2 oddzieli zarządzanie tokenami i kosztorysowanie. Każda pula będzie miała inną logikę, podczas gdy skarbiec będzie zarządzał tokenami.

Wartość skumulowana

- LP otrzymają opłatę, którą twórca puli ustala dla puli. BAL jest tokenem zarządzania Balancer, token jest używany jako zachęta dla LP poprzez wydobywanie płynności. Protokół nie pobiera od traderów żadnych opłat, więc dość trudno jest obliczyć dokładną skumulowaną wartość BAL.

- Obecnie oprócz opłat transakcyjnych traderzy nie muszą płacić żadnych innych opłat, ale w wersji V2 możliwe jest, że projekt zacznie pobierać opłaty za swapy tokenów.

Bancor

Bancor był pierwszym AMM przed Uniswapem. W wersji 2.1 Bancor umożliwia LP dostarczanie płynności z jednej strony, a Bancor tymczasowo wydobędzie równoważną ilość BNT. Kiedy LP wycofują żetony, Bancor spala odpowiednią ilość BNT. LP mogą nadal zwiększać płynność dzięki numerom BNT i BNT, aby pokryć IL LP. LP mogą pokryć do 30% strat IL (dziennie wzrośnie o 1% do 30 dnia).

Pomimo zebrania ogromnej kwoty 150 milionów dolarów z ICO, Bancor potrzebował sporo czasu, aby znaleźć odpowiedni produkt na potrzeby rynku. Próba rozdania większej ilości tokenów bez wartości wywołała spore kontrowersje w społeczności.

Wartość skumulowana :

- LP otrzymują 0,2% opłaty z puli Bancor, oprócz zachęty z programu wydobywania płynności. LP mogą również dostosować opłatę, 30% zachęta z programu wydobywania płynności będzie dla strony dostarczającej płynność ze strony bez BNT, a pozostałe 70% dla strony z BNT.

- Posiadacze BNT mogą postawić BNT w puli vBNT/BNT. vBNT to token zarządzania w Bancor. Użytkownicy mogą postawić vBNT, aby cieszyć się opłatami swap. vBNT może być również używany jako zabezpieczenie pożyczania nieruchomości. Bancor zamierza również uruchomić protokół kupowania vBNT i ich spalania.

Sieć Kyber

Kyber Network była kiedyś jedną z największych giełd przychodów w 2019 roku. Jednak projekt był zbyt skoncentrowany na wprowadzeniu koncepcji tradycyjnego marketingu w sieci i zignorował trend DeFi. Obecnie wolumen Kyber jest mniejszy niż 1/10 Uniswap.

Wydaje się, że zespół programistów Kyber zdał sobie sprawę z ograniczeń swojego produktu i zaplanował jego aktualizację w styczniu 2021 roku. Zasadniczo Kyber wprowadzi DMM (Dynamic Market Maker), produkt, który pozwala każdemu tworzyć pule i stać się LP.

Podejście DMM łączy mechanizm wirtualnej równowagi podobny do Mooniswap firmy 1Inch i dodaje elastyczne dostosowanie opłat w celu zmniejszenia wpływu IL.

Wartość skumulowana: KNC jest tokenem zarządzania Kyber Network Users mogą postawić KNC w DAO, aby uczestniczyć w zarządzaniu. Kolejne aktualizacje określą wysokość opłat naliczanych w protokole, który zostanie przekazany do KyberDAO.

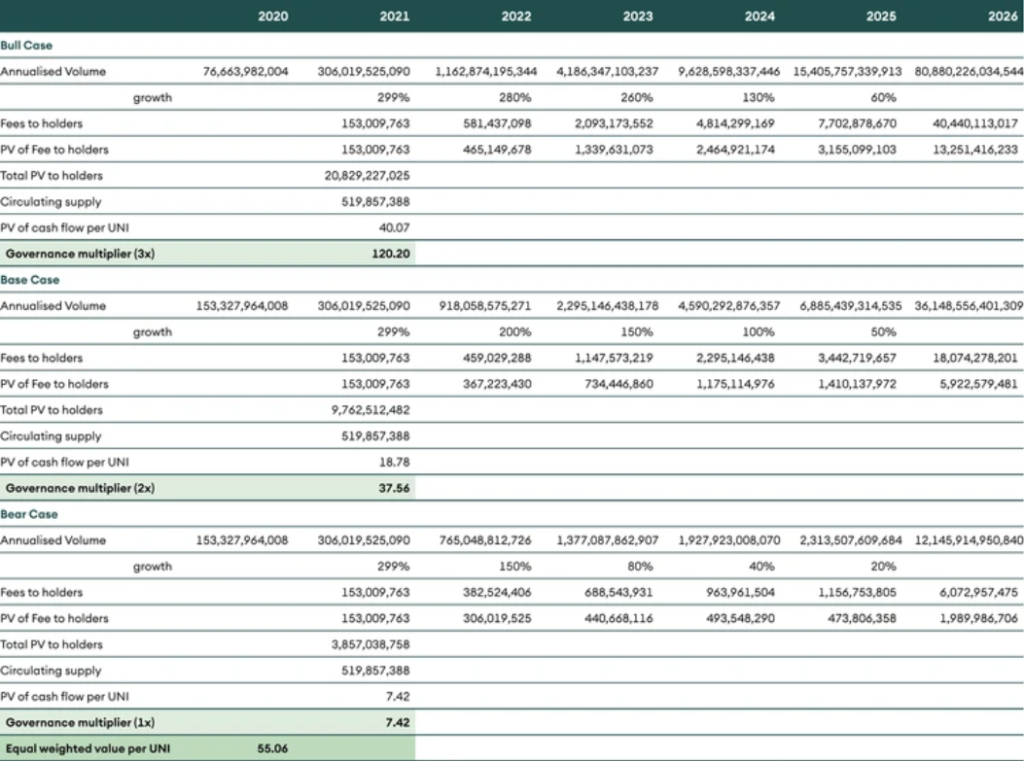

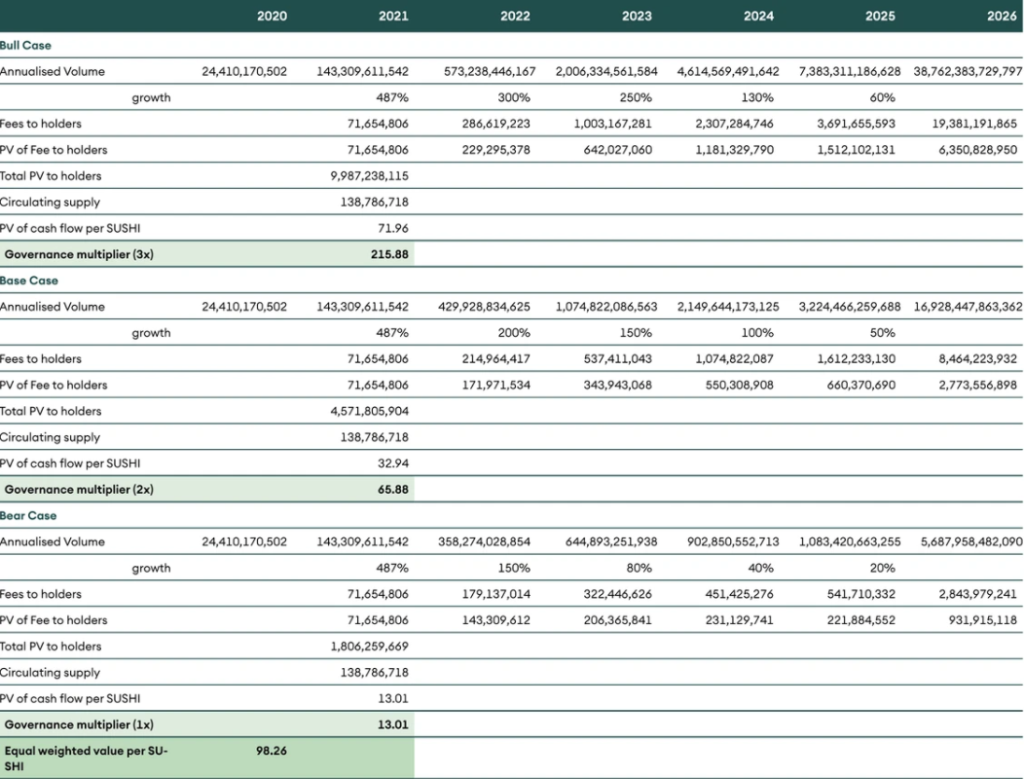

Wycena

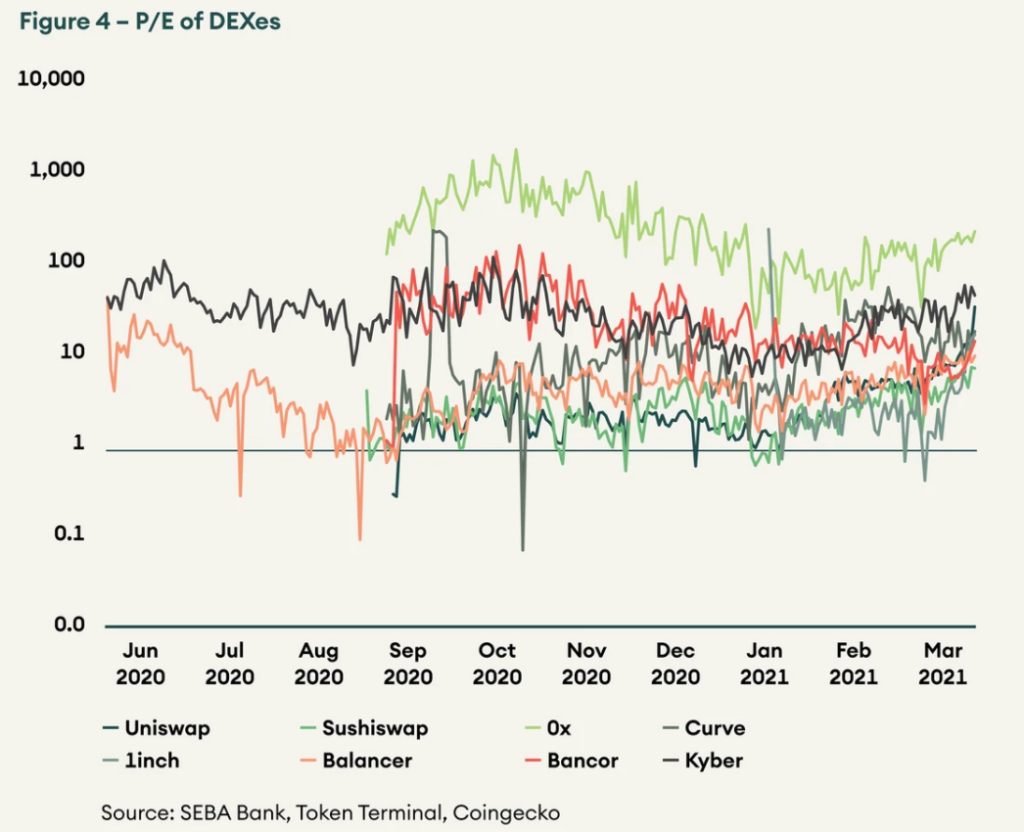

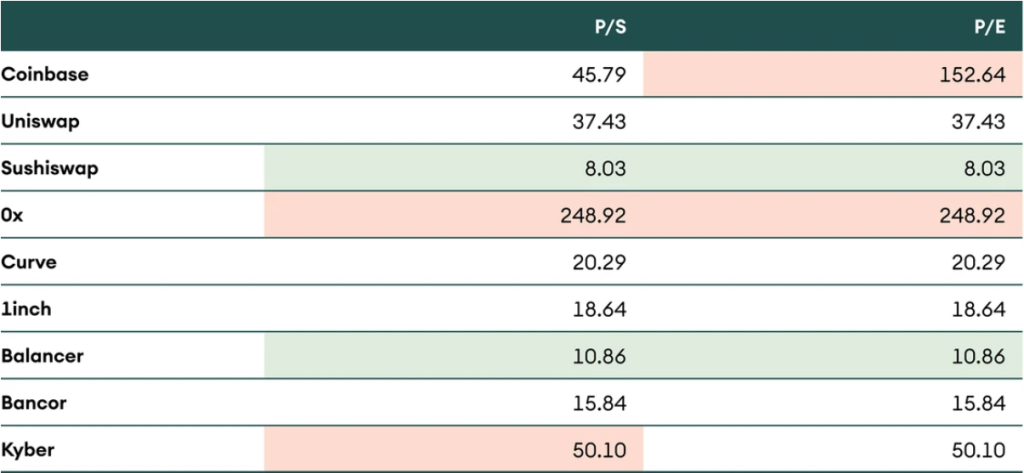

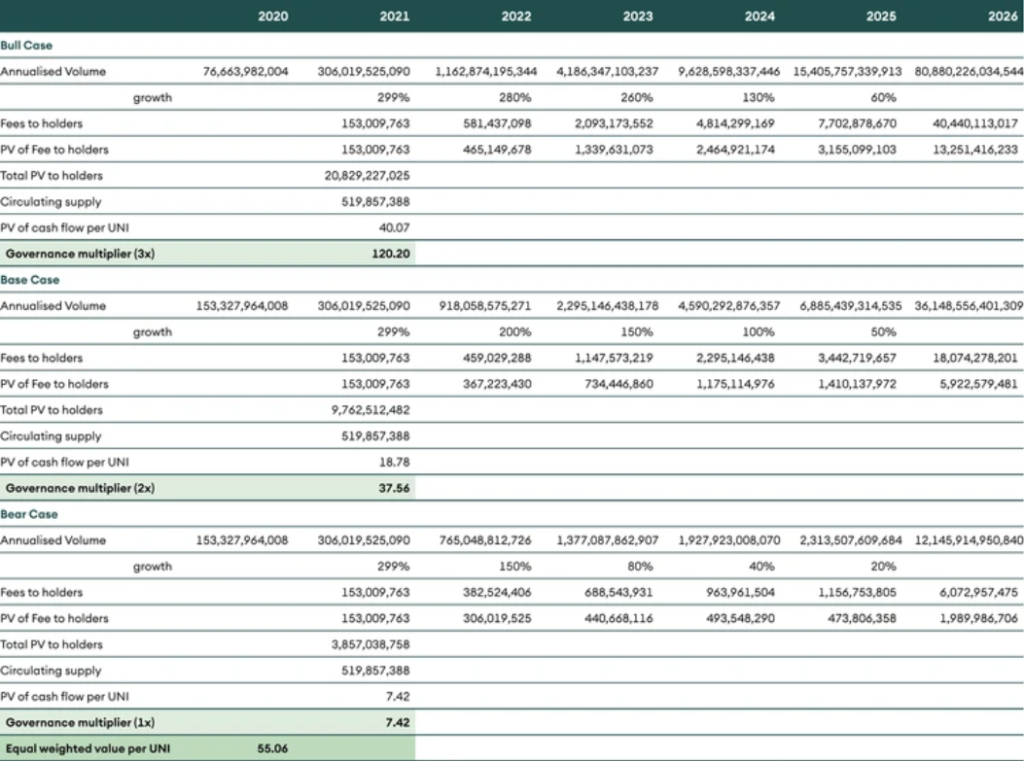

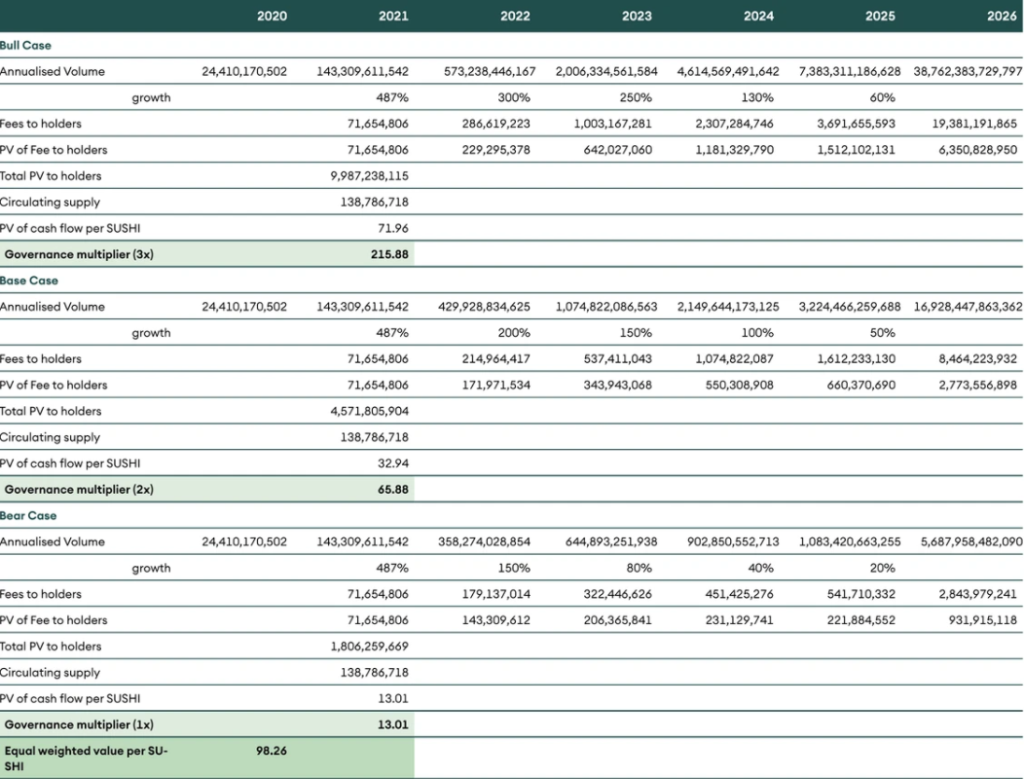

W tej części wycenimy 2 największe Dexy, SushiSwap i Uniswap, metodą zdyskontowanych przepływów pieniężnych, a następnie zastosujemy wskaźnik P/E do obliczenia względnej wartości pozostałych Dexów. Będą 3 przypadki, byczy, podstawowy i niedźwiedzi.

W przypadku byka zakładamy projekty o dobrym wzroście, w przypadku niedźwiedzia zakładamy, że wzrost gwałtownie spada w czasie, a scenariuszem bazowym będzie średnia z dwóch powyższych przypadków.

Przy zastosowaniu metody wyceny zdyskontowanych przepływów pieniężnych godziwe ceny UNI i SUSHI wynoszą odpowiednio 55 USD i 98 USD. Oba są obecnie „niedoceniane”.

Założenia do wyceny

- Stopa dyskontowa wynosi 25%, a końcowa stopa wzrostu wynosi 5%.

- Zarządzanie odgrywa dużą rolę w określaniu zwrotu dla posiadaczy tokenów ze skarbca i ważnych parametrów. Dlatego w przypadku byka i przypadku bazowego dodamy wartość skumulowaną dla posiadacza, a przypadek niedźwiedzia nie będzie miał wartości skumulowanej.

- Uniswap obecnie nie tworzy wartości dla posiadaczy tokenów, ale w V3, które się tutaj pojawi, zakładamy, że 0,05% przychodów zostanie przekazane posiadaczom UNI.

- Sprzedaż za pierwsze dwa i pół miesiąca 2021 r. zostanie odpowiednio pomnożona w celu uzyskania całorocznych przychodów oraz jako punkt odniesienia do wyceny.

Uniswap

Instrukcje dotyczące czytania tabeli:

- Roczny dochód ( w ujęciu rocznym ) = zeszłoroczny przychód plus % wzrostu (wzrost).

- Opłaty dla posiadacza ( Opłaty dla posiadacza ) = Przychód x 0,05%.

- Prawdziwa wartość, jaką posiadacze uzyskują z opłat ( PV of Fee dla posiadaczy ) = Opłaty - 25% Opłaty + 5% Opłaty (25% to stopa dyskontowa, 5% to wewnętrzna stopa wzrostu).

- Całkowita wartość otrzymana przez posiadaczy ( Całkowite PV dla posiadaczy ) = Całkowite PV opłaty dla posiadaczy

- Rzeczywista wartość, jaką przepływy pieniężne przynoszą UNI ( PV przepływów pieniężnych na UNI ) = Całkowite PV dla posiadaczy/Całkowite tokeny w obiegu.

- Wartość tokena UNI ( równa ważona wartość na UNI ) = PV przepływów pieniężnych na UNI * skumulowana wartość z zarządzania ( mnożnik zarządzania ).

SushiZamień

Odczyt tabeli jest podobny do Uniswap.

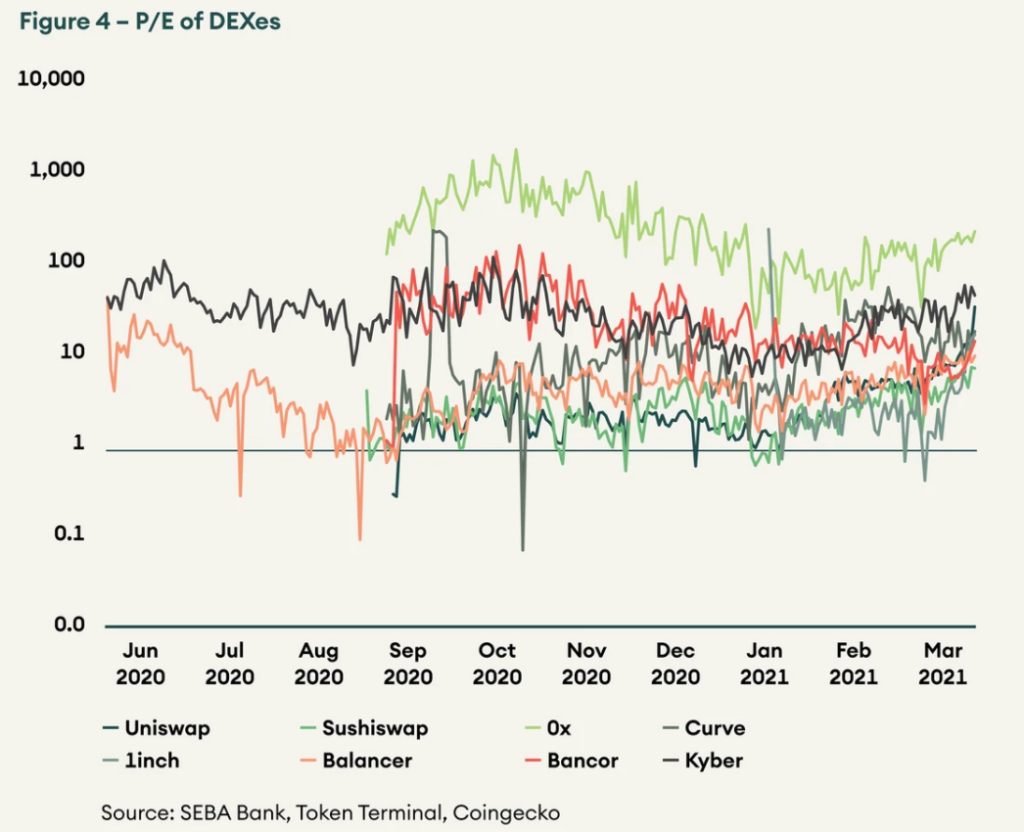

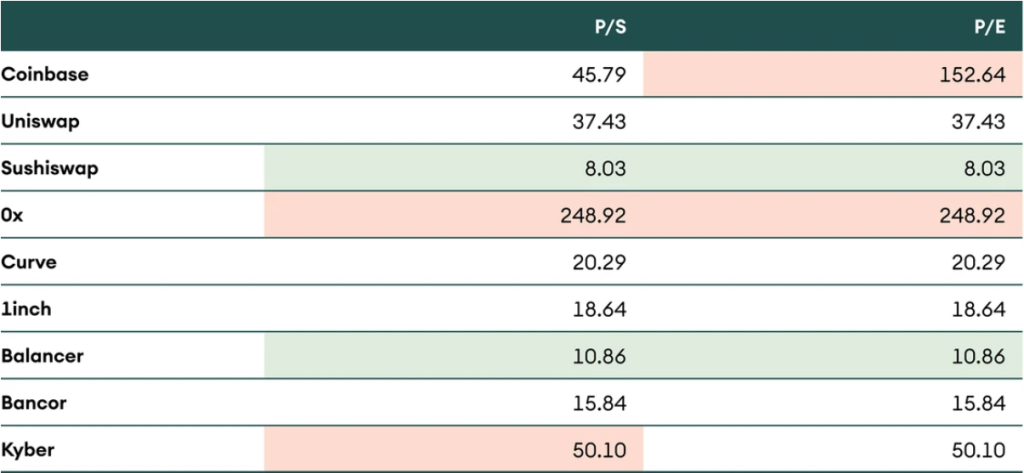

Następnie porównamy wartość ryb Dex przez P/E, P/S. Mówiąc najprościej, P/E, P/S pokazują, ile inwestorzy są skłonni wydać w zamian za 1 dolara zysku z projektu. Dlatego im niższe P/E, P/S, tym bardziej niedowartościowany jest projekt.

Do korelacji przyjmiemy Coinbase jako standard wyceny. Giełda jest obecnie wyceniana na około 100 miliardów dolarów, a jeśli obliczysz wartość akcji obecnie będących w obrocie na FTX, Coinbase jest wart 117 miliardów dolarów. Coinbase przyniósł 1,3 miliarda dolarów przychodu w 2021 roku i zysk netto w wysokości 322 milionów dolarów. Zakładając 100% stopę wzrostu przychodów i 30% wzrost zysku netto, coinbase miałby P/S i P/E odpowiednio na poziomie 45,79 i 152,64.

Korzystając z tej metody, dochodzimy do wniosku, że z wyjątkiem 0x, prawie wszystkie pozostałe DEX są niedowartościowane w porównaniu z Coinbase. W którym Sushiswap jest najatrakcyjniejszym projektem wśród Dexów.

Wniosek

Giełdy są płodnym rynkiem DeFi, giełdy od Cex do Dex osiągnęły wielki sukces w 2020 r. Wraz z rosnącym napływem dużych przepływów pieniężnych i rynkiem, jesteśmy kompletni.Wszyscy możemy spodziewać się silnego wzrostu segmentu Dex w nadchodzących latach.

Artykuł zawiera przegląd aktualnego przeglądu Dex i ocenę każdego gracza w tym segmencie. Stosując metodę zdyskontowanych przepływów pieniężnych otrzymujemy wartości UNI i SUSHI odpowiednio na poziomie 55 i 98 USD. Poza tym Sushi jest najbardziej niedowartościowanym aktywem w oparciu o wskaźnik P/E.

Źródło referencyjne - badanie SebaBank