Binance Labs Nedir? Binance Labs Hakkında Bilmeniz Gereken Her Şey

Binance Labs, kripto dünyasındaki en aktif Girişim Sermayelerinden biridir. Portföylerinde ve yatırım tezlerinde neler var? Aşağıda inceleyin!

Dex segmenti 2021 hakkında makale ve mevcut en iyi Dex fiyatlandırma modelinin açıklaması.

Hızlı alma

Sorumluluk Reddi: Makale, mevcut Dex'lere genel bir bakış sağlamak için SEABank'tan alınmıştır ve yatırım tavsiyesi olarak kabul edilmemektedir, okuyucuların referans olması için makalenin sonunda orijinal bağlantı bırakılacaktır.

AMM'deki yapboz parçaları

Otomatik Piyasa Yapıcılar (AMM'ler), DeFi'nin en büyük buluşlarından biridir. AMM sayesinde herkes piyasa yapıcısı olabilir, geleneksel finans piyasalarında zor olan bir şey artık likidite sağlanması yoluyla kolayca başarılmaktadır.

AMM'de 3 ana nesne vardır:

Bir sonraki bölümde (1) AMM'de bir likidite sağlayıcısı (LP) olmanın faydalarını, (2) LP'lerin önde gelen risklerinden biri olan ve üçü için ideal piyasa koşullarından biri olan kalıcı kaybı (IL) azaltmanın yollarını analiz edeceğiz.

Likidite Sağlayıcı (LP)

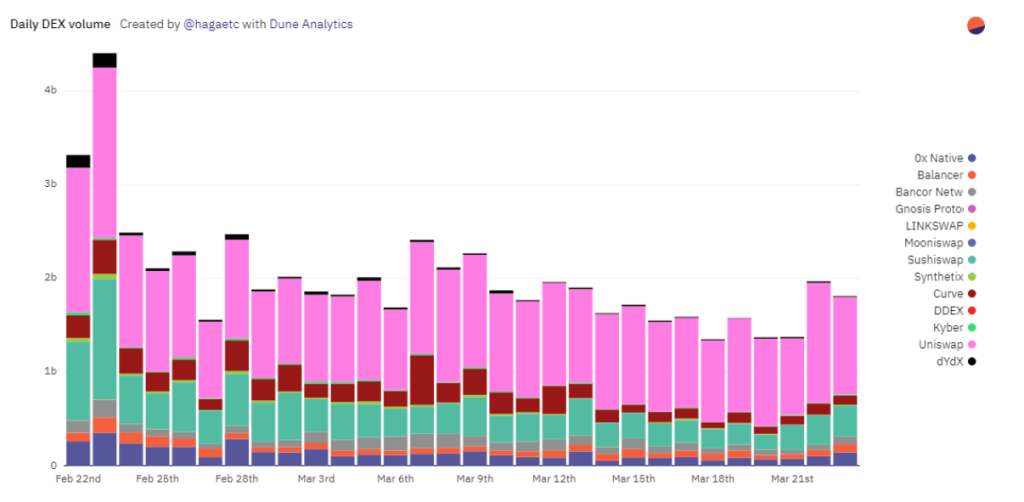

Likidite sağlayıcısı (LP) olmak için 2 neden vardır. İlk sebep işlem ücretlerinden yararlanmaktır. Örneğin sadece 13 Mart'ta dex'lerin toplam işlem hacmi 2 milyar dolara ulaştı. %0.25'lik normal ücret karşılaştırmasını alırsak, LP'ler yaklaşık 5 milyon dolar getirdi.

Kaynak: defiprime.com

İkinci neden, AMM'nin LP'lerin portföylerini dengelemesine yardımcı olmasıdır. LP'ler varlıklarını AMM'ye yatırabilir, böylece her ikisi de piyasanın portföylerini yeniden dengelemesine izin verirken işlem ücreti alabilirler. Açıklamak gerekirse, piyasa dışındaki değer değiştiğinde, arbitrajcılar kendileri için kar etme fırsatından yararlanacak ve böylece LP'nin varlıkları otomatik olarak dengelenecektir.

IL - Likidite sağlamanın ana riski

Değer düşüklüğü kaybı (IL), piyasanın portföyü yeniden dengelemesi için bir fiyat olarak görülebilir, bu nedenle LP'lerin protokolde likidite sağlamadan önce parametreleri dikkatli bir şekilde hesaplamaları gerekir.

IL'yi etkileyen ilk faktör, her AMM'nin fiyat eğrisidir, Eğri ne kadar eğri olursa, fiyat etkisi o kadar büyük olur, çizgi ne kadar düz olursa kayma o kadar düşük ve IL o kadar düşük olur.

Uniswap ve Curve arasındaki fark

Çizgi ne kadar düz olursa, stabilcoinler gibi benzer değerli varlıklarla ticaret yapmak veya BTC gibi varlıkları wBTC'ye sarmak için o kadar iyidir. Çizgi ne kadar kavisli olursa, kayma o kadar yüksek olur ve bu da arbitrajcılar için fırsatlar yaratır.

Kârı etkileyen parametreler

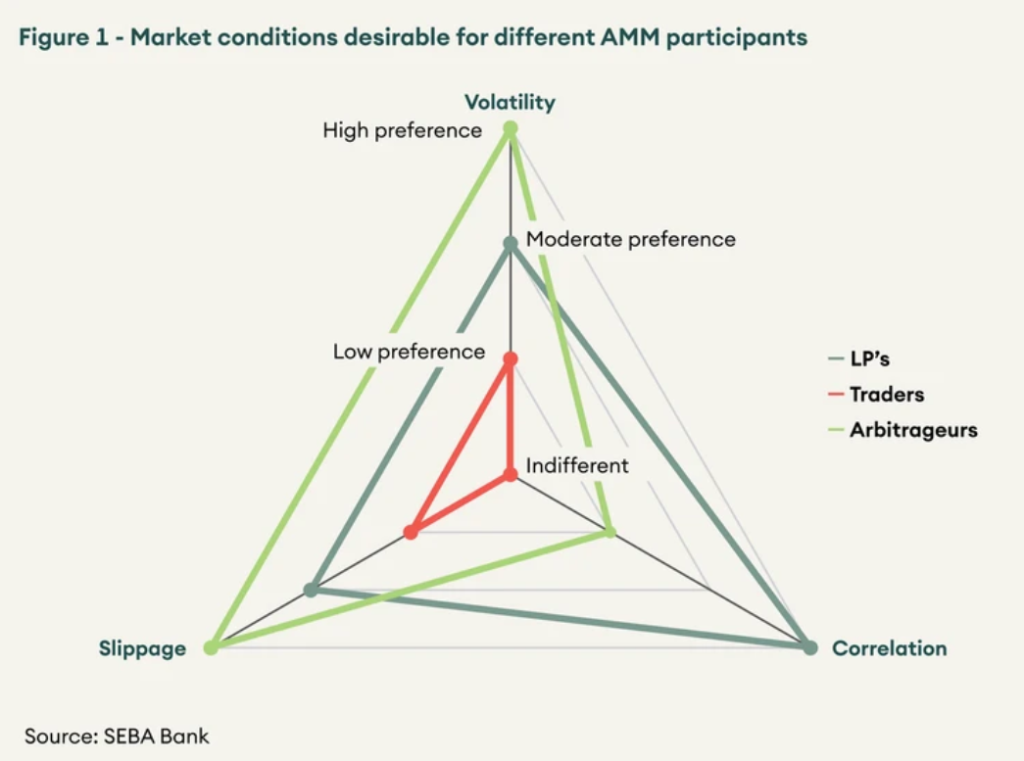

AMM'deki nesnelerin karlılığını etkileyen üç ana parametre vardır: (1) varlık sınıfları arasındaki korelasyon, (2) fiyat oynaklığı, (3) varlık kayması.

Bir LP olarak, IL'yi azaltmaya yardımcı oldukları için iki varlığın ilişkilendirilmesini isteriz. Örneğin, LINK/ETH gibi üst düzey bir token için likidite sağlamak, LINK/HAKKA gibi bir token için likidite sağlamaktan daha iyidir. Çünkü ETH arttığında LINK artış olasılığı HAKKA'dan daha fazla olacaktır.

LP'ler ayrıca madeni para fiyatına göre bir fiyat hareketi ister, çünkü fiyat dalgalandığından LP için daha fazla gelir yaratan daha fazla arbitraj fırsatı vardır.

LP'lerin aksine, arbitrajcılar yüksek oynaklık ve düşük korelasyon ister. Böylece arbitrajcılar daha fazla fırsata sahip olacak ve daha fazla kar elde edecek.

Yatırımcılar, varlığın tam olarak kullanılabilmesi için kaymayı ve düşük fiyat oynaklığını tercih edeceklerdir.

Yukarıdaki faktörleri birleştirerek, AMM'deki her nesne için ideal piyasa koşullarını yeniden oluşturmak mümkündür.

Mevcut piyasada, IL'yi tamamen ortadan kaldırmak mümkün değildir, ancak LP'lerin varlıkları korumak için birkaç önlemi vardır, örneğin: IL'den kaynaklanan kayıplara karşı sigortalamak için ticaret stratejileri dahil etmek veya teşvikleri olan havuzları seçmek (IL'yi karşılamak için daha fazla gelir elde etmek). Ancak, ikinci yöntem yalnızca geçicidir çünkü teşvik programları eninde sonunda sona erer.

Vaka Çalışmaları Dex

Aşağıda, proje kullanıcıları için günümüzün en iyi Dex'lerinin ve birikmiş değerlerin vaka çalışmaları yer almaktadır.

değiştir

Uniswap şu anda önde gelen AMM'dir ve x*y=k formülünü uygulayarak proje, kullanıcıların havuzlardaki varlıkları takas etmesine olanak tanır. Uniswap LP'ler şu anda işlem başına %0,3 ücret almaktadır.

AMM'de öncü proje olan Bancor'dan fikirler ödünç alan ve 150 milyon USD ICO toplayan Uniswap, Ethereum hibesinden yalnızca 100.000 $ finanse edilen Uniswap, lider Dex haline geldi ve AMM'yi DeFi'ye popüler hale getirdi.

Diğer Dex'ler gibi, Uniswap da IL'si nedeniyle sık sık eleştiriliyor. Bununla birlikte, Uniswap V3 ve birçok çığır açan güncelleme ile projenin, IL'den kaynaklanan riskleri en aza indirmeye yardımcı olması ve böylece LP için daha uygun bir piyasa koşulu yaratması bekleniyor.

Kümülatif değer: Şu anda, LP'ler işlem ücretinin %0,3'ünü alıyor, Uniswap'ın bir UNI yönetişim belirteci var, UNI sahipleri henüz projeden elde edilen geliri paylaşmadı. Ancak V3'te paylaşılan ücretlerin yüzdesi yönetim aracılığıyla ayarlanabilir ve token sahipleri Uniswap'tan işlem ücretlerini de paylaşabilir.

Sushiswap

Sushiswap , Uniswap'ın bir çatalından başladı ve yavaş yavaş Dex köyünde kendi konumunu kurdu. Projenin jetonları istedikleri şekilde başlatmasını sağlayan bir dizi sözleşme olan Miso veya Sushi'nin ödünç verme çözümü olan Bentobox gibi birçok olağanüstü özelliğe sahip.

"Matting"e yakın bir projeden Sushi, farklı ürünlerle ilk 3 Dex'ten biri haline geldi ve böylece topluluktan büyük destek aldı.

Birikmiş değer: LP'ler %0,25 işlem ücreti alır. SUSHI yönetişim belirteci protokolde de stake edilebilir, staker işlem hacminin %0,05'ini paylaşacaktır. SUSHI staker'ı yılda ortalama 75 milyon dolar kazanıyor.

0x

0x'i özel kılan, projenin sipariş eşleştirme için bir likidite havuzu kullanmak yerine, 0x'in zincir dışı bir sipariş defteri modeli kullanmasıdır. Emir gönderme mekanizmasına dayalı olarak çalışırlar, bir emir verildiğinde, (piyasa yapıcılara benzer şekilde) aktarıcılar, işleme ihtiyaç duyan tarafı bulur ve emir zincir üzerinde işlenir.

0x'in iki ana parçası Mesh ve Matcha'dır. Mesh, zincir dışı bir p2p komut kitabı paylaşım ağıdır. Matcha, işlemleri gerçekleştirirken en iyi fiyatları bulmaya yardımcı olan bir dex toplayıcıdır.

kümülatif değer

Burada 0x hakkında daha fazla ayrıntı görün .

eğri

Eğri, sabit paraları (USDT, USDC, DAI,..) ve ilişkili varlıkları (WBTC/sBTC, sETH/ETH,..) takas etmek için en uygun modeli kullanır. Bu model, Curve'in minimum kayma ile büyük işlemleri gerçekleştirmesine yardımcı olur.

Eğri, en çok kullanılan DeFI ürünlerinden biridir. Bu, protokolde 4 milyar doların üzerinde kilitli kilit varlık değeri (TVL) açısından lider Dex'tir.

Kümülatif Değer: CRV, Curve'ün yönetim belirtecidir. Şu anda tüm Curve havuzları %0.04 ücret almaktadır. %50'si LP'lerle ve geri kalanı veCRV ile paylaşılır (veCRV'yi almak için CRV'yi sabit bir süre için kilitleyin).

1 inç

1inch, farklı borsalardan likiditeye ve en iyi fiyatlara erişmeye yardımcı olan ve kullanıcıları kurtaran bir proje olan bir Dex toplayıcıdır. 1Inch, birden fazla borsadan likidite topladığı için, kullanıcıların aynı jetonu birden çok kez onaylamak için gaz ücreti harcamasına gerek yoktur.

Son zamanlarda, proje Binance Smart zincirinde yer aldı ve projenin açıklamasına göre gaz ücretinin Uniswap'tan daha ucuz olacağı 1Inch V3 sürümü hakkında duyuru yaptı.

Kümülatif değer: 1INCH, 1Inch'in yönetim belirtecidir, 1inch'in geliştirme ekibi ayrıca Mooniswap adında bir DEX başlattı. Mooniswap, kayma problemini çözmek için sanal bir denge mekanizması kullanır. Değişim ücreti her bir takas için %0,3, bunun %5'i teşvik olarak (ticaret hacmi artırma programları, işbirliği, ...) geri kalanı LP'lere dağıtılacaktır.

Dengeleyici

Balancer, Uniswap'a benzer bir AMM'dir, ancak LP'lerin ikiden fazla varlık türüyle havuzlar oluşturmasına izin vermesi bakımından daha özeldir. Bu, LP'lerin yalnızca portföyü yeniden dengelemek için hiçbir ücret ödememesine değil, aynı zamanda işlem ücreti almasına da olanak tanır.

Dengeleyici işlem ücreti almaz, ancak havuz yaratıcıları takas oranlarını belirleyebilir. Bu ücret, havuzun türüne göre %0.01'den %10'a kadar ayarlanabilmektedir.

Teoride Dengeleyici, Uniswap ve Sushiswap'ın yaptığı her şeyi ve hatta daha fazlasını yapar. Ancak işlem hacmini ve aktif kullanıcıları düşünürsek Balancer diğer iki Dex'in çok gerisinde. Bunun nedeni, her havuz farklı bir ücret talep ettiğinden, Balancer'ın kullanıcı deneyiminin parçalanmasından kaynaklanıyor olabilir.

Ancak son V2 sürümünün duyurulmasıyla birlikte Balancer, bu dezavantajı iyileştirmeyi amaçlıyor. Dikkate değer değişiklikler arasında Balancer havuzlarına dahil olan varlıkların depolanması ve yönetilmesi için yeni bir kasa bulunur. V2, belirteç yönetimini ve maliyeti birbirinden ayıracaktır. Her havuzun mantığı farklı olacak, kasa ise jetonları yönetecek.

kümülatif değer

Bancor

Bancor , Uniswap'tan önceki ilk AMM'ydi. 2.1 sürümünde Bancor, LP'lerin bir taraftan likidite sağlamasına izin verir ve Bancor geçici olarak eşdeğer miktarda BNT madenciliği yapar. LP'ler jetonları geri çektiğinde, Bancor karşılık gelen miktarda BNT yakar. LP'ler, LP'lerin IL'sini kapsayacak şekilde hem BNT hem de BNT numaralarıyla likidite ekleyebilir. LP'ler, IL kayıplarının %30'una kadar karşılanabilir (30. güne kadar günlük %1 oranında artacaktır).

ICO'dan büyük miktarda 150 milyon dolar toplamasına rağmen, Bancor'un piyasa talebi için doğru ürünü bulması epey zaman aldı. Değeri olmayan daha fazla jeton vermeye çalışmak, toplulukta oldukça fazla tartışma yarattı.

Kümülatif değer :

Kyber Ağı

Kyber Network , 2019'da en yüksek gelirli borsalardan biriydi. Ancak proje, geleneksel zincirleme zincirleme kavramını getirmeye odaklandı ve DeFi trendini görmezden geldi. Şu anda Kyber'ın hacmi Uniswap'ın 1/10'undan daha az.

Kyber geliştirme ekibi, ürününün sınırlamasını fark etmiş ve Ocak 2021'de güncellemeyi planlamış görünüyor. Özünde Kyber, herkesin havuz oluşturabilmesine ve LP olmasına olanak tanıyan bir ürün olan DMM'yi (Dynamic Market maker) piyasaya sürecek.

DMM'nin yaklaşımı, 1Inch'in Mooniswap'ına benzer sanal denge mekanizmasını birleştirir ve IL'nin etkisini azaltmak için esnek ücret ayarlamaları ekler.

Kümülatif değer: KNC, Kyber Network Kullanıcılarının yönetime katılmak için DAO'da KNC'yi stake edebileceği yönetim belirtecidir. Sonraki güncellemeler, KyberDAO'ya dağıtılacak olan protokolde tahsil edilen ücretlerin miktarını belirleyecektir.

Değerleme

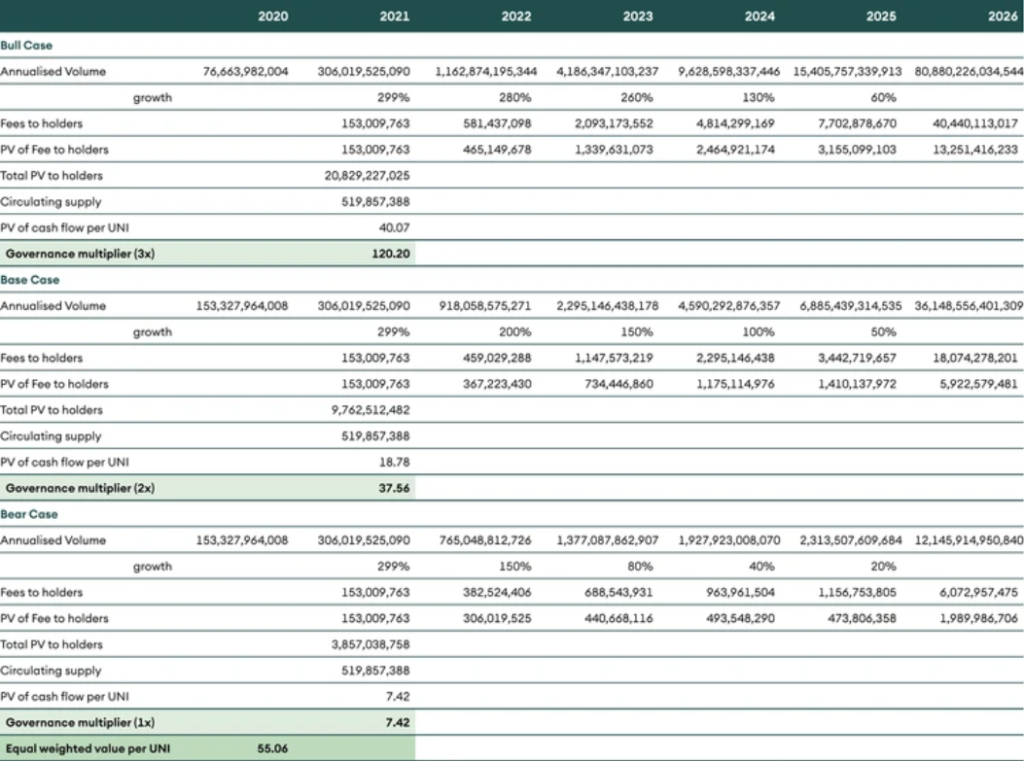

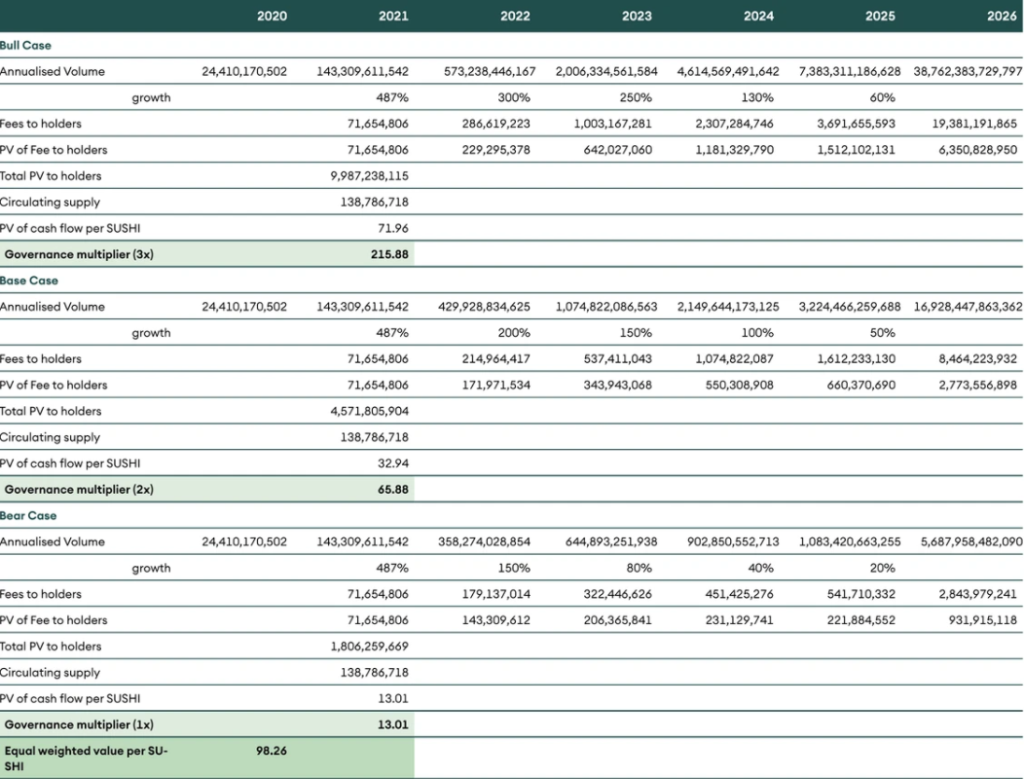

Bu bölümde, en büyük 2 Dex'i, SushiSwap ve Uniswap'ı indirimli nakit akışı yöntemiyle değerlendireceğiz, ardından kalan Dex'lerin göreceli değerini hesaplamak için F/K oranını uygulayacağız. 3 vaka, yükseliş, baz durum ve düşüş olacak.

Yükseliş durumunda, iyi büyüme gösteren projeler varsayıyoruz, düşüş durumunda, büyümenin zamanla keskin bir şekilde düştüğünü ve temel durumun yukarıdaki iki durumun ortalaması olacağını varsayıyoruz.

İndirgenmiş nakit akışı değerleme yöntemi ile UNI ve SUSHI için adil fiyatlar sırasıyla 55$ ve 98$'dır. Her ikisi de şu anda "değeri düşük".

Değerleme için varsayımlar

değiştir

Tabloyu okumak için talimatlar:

SushiSwap

Tablo okuması Uniswap'a benzer.

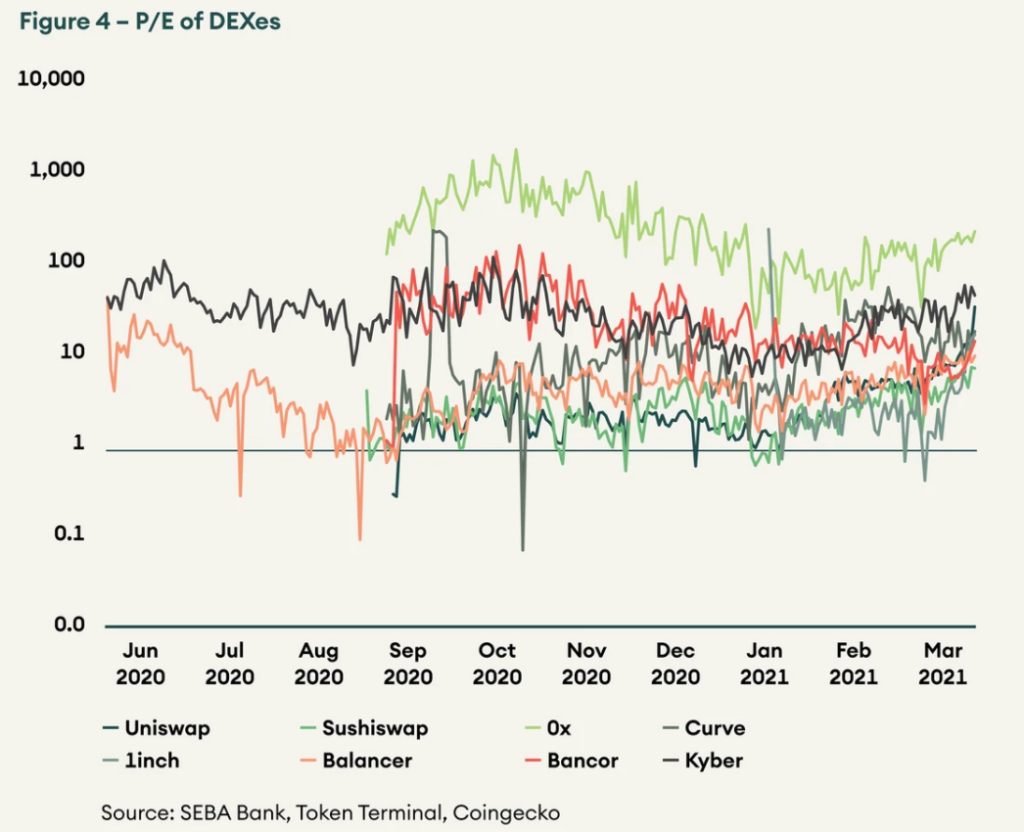

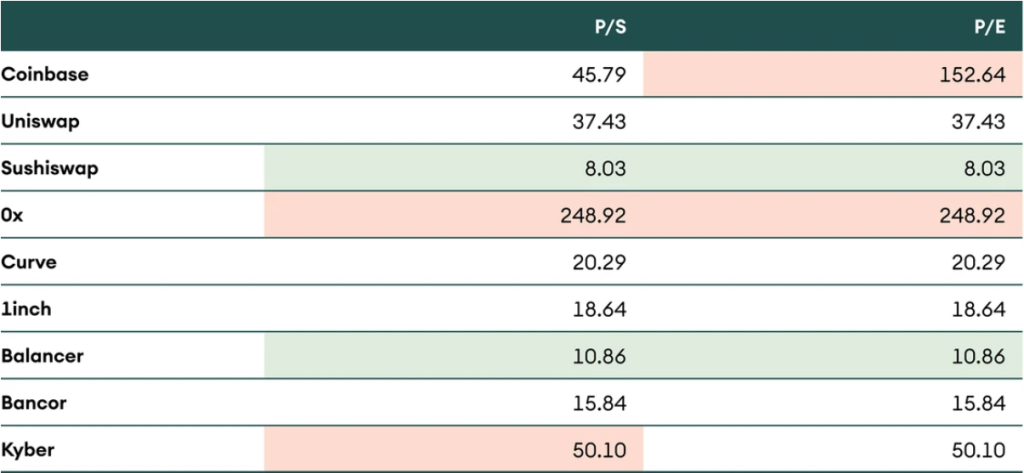

Daha sonra, Dex balığının değerini P/E, P/S aracılığıyla karşılaştıracağız. Basitçe söylemek gerekirse, P/E, P/S, yatırımcıların projeden 1 dolar kar karşılığında ne kadar harcamaya istekli olduklarını gösterir. Bu nedenle, P/E, P/S ne kadar düşükse, proje o kadar düşük değerlidir.

Korelasyon için, fiyatlandırma için standart olarak Coinbase'i alacağız. Borsa şu anda yaklaşık 100 milyar dolar değerinde ve şu anda FTX'te işlem gören hisse senetlerinin değerini hesaplarsanız, Coinbase 117 milyar dolar değerinde. Coinbase, 2021'de 1,3 milyar dolar gelir ve 322 milyon dolar net kar getirdi. %100 gelir artış oranı ve net kârda %30 artış varsayıldığında, coinbase sırasıyla 45.79 ve 152.64'lük bir P/S ve P/E'ye sahip olacaktır.

Bu yöntemi kullanarak, 0x dışında kalan neredeyse tüm DEX'lerin Coinbase'e kıyasla düşük değerde olduğu sonucuna varıyoruz. Sushiswap'ın Dex'ler arasında en çekici proje olduğu yer.

Çözüm

Borsalar, DeFi'nin verimli piyasasıdır, Cex'ten Dex'e yapılan borsaların tümü 2020'de büyük başarılar elde etti. Artan büyük nakit akışları ve pazarla birlikte, biz tamamlandık.Hepimiz Dex segmentinin önümüzdeki yıllarda güçlü bir şekilde büyümesini bekleyebiliriz.

Makale, mevcut Dex genel bakışını gözden geçirdi ve bu segmentteki her oyuncuyu değerlendirdi. İndirgenmiş nakit akışı yöntemini kullanarak UNI ve SUSHI değerlerini sırasıyla 55$ ve 98$ olarak alıyoruz. Ayrıca, Sushi, F/K oranına göre en düşük değerli varlıktır.

Referans kaynağı - SebaBank araştırması

Binance Labs, kripto dünyasındaki en aktif Girişim Sermayelerinden biridir. Portföylerinde ve yatırım tezlerinde neler var? Aşağıda inceleyin!

Herhangi bir AMM için en temel model olan Uniswap V2'nin çalışma modelini analiz edin ve değerlendirin.

Makale, Solana'daki bu yeni projenin tüm işlevselliğini deneyimlemek için Mango Markets'ı kullanmanın en eksiksiz ve ayrıntılı kılavuzunu sağlayacaktır.

Binance Zinciri ne anlama geliyor? Binance'in özel zincirine taşınan projelerin piyasa fiyatına etkisi ne olacak?

Makale, yazar @jdorman81'in Defi'deki değerleme konusu hakkındaki görüşünü ve çevirmenin bazı kişisel görüşlerini tercüme etmektedir.

CFD'ler nedir? CFD'lerle işlem yapmanın faydaları ve sınırlamaları nelerdir? Daha etkili CFD alım satım deneyimlerini burada görün!

Saddle Finance, ticarete izin veren ve tBTC, WBTC, sBTC ve renBTC için likidite sağlayan bir AMM'dir. Sele Döşeme Kullanım Kılavuzu.

Neden şimdi Bitcoin'e (BTC) göz kulak olmaya başlamalısınız? Ve Bitcoin (BTC) 500 milyon VND/BTC zirvesini geçtiğinde ne hazırlanmalı?

Kripto mikroda nakit akışı nedir? Nakit akışının akacağı katmanlar? Paranın aktığının işaretleri mi?

PancakeSwap'ta bazı IFO rakamlarıyla özellik analizi, daha objektif bir bakış açısına sahip olmanıza yardımcı olur.

Web 3.0 nedir? Web 3.0'ın potansiyelleri ve sınırlamaları nelerdir? Bu alanda öne çıkan projeler nelerdir? Web 3.0 hakkında her şeyi şimdi öğrenin!!!

Anchor Protocol'ün işletim modelini analiz edin, böylece projenin ANC belirteci için nasıl değer yarattığını anlayın ve yatırım fırsatlarını tahmin edin.

Geçtiğimiz Mayıs ve Haziran aylarında Crypto'da 16 Exploit vakasını sentezleyin, bu sorunu sınırlamak için bir çözüm bulmak için özellikleri analiz edin ve bulun.

Andre Cronje, şimdiye kadarki en başarılı DeFi Dapp'lerinden birini geliştirmeye başladığında yaşadığı zorlukları anlatacak.

Proje belirteçlerini değerleme kriterlerine ilişkin daha spesifik bir görüşe sahip olmanıza yardımcı olmak için BNB'ye değer verme, işte BNB - Binance belirteci.

hash oranı nedir? Hash nedir? Hash fonksiyonları nasıl çalışır? Kriptoda hash fonksiyonunun önemi nedir? Şimdi öğrenmek!!!

Alfa'yı Anlamak - Beklemeli miyim? Genel olarak ALPHA'yı ve özellikle diğer jetonları tutan kardeşler makaleyi görmeli.

NFT Pandora - NFT 2021 El Kitabı 2021'de NFT hakkında bilmeniz gereken her şey.

Opensea, Token'ı başlatmak için sıcak pazar döneminden yararlanacak mı? Opensea Retroactive varsa, nasıl edinilir?

Güçlü büyüme ile birleştiğinde, giderek daha karmaşık dolandırıcılıklar ortaya çıkıyor. İşte 19 tür kripto dolandırıcılığı ve bunlardan nasıl kaçınılacağı!

Yeni gelenler hangi borsada para ticareti yapmalıdır? Bu yazıda Coin98, 2021'de en prestijli 3 madeni para alım satım borsasını tanıtacak!

8 milyar USD (REN'in doğrudan rakibi) piyasa değerine sahip WBTC ile karşılaştırıldığında, elde edilen renBTC sayısı hala oldukça azdır. Peki nedeni nedir?

TabTrader ne için kullanılır? Neden TabTrader'ı kullanmalısınız? Yeni başlayanlar için ayrıntılı ve anlaşılması kolay TabTrader kullanım kılavuzuna buradan göz atın!!!

NFT Pandora - NFT 2021 El Kitabı 2021'de NFT hakkında bilmeniz gereken her şey.

Bitcoin çöktüğünde, aynı zamanda piyasanın “kızardığı” zamandı. Coin98 ile Bitcoin'in güçlü düşüşlerini ve piyasanın toparlanmasını gözden geçirelim.

Makale size Alpha'nın Ücret Tahakkuk belirteçleri hakkında bir bakış açısı sunuyor, bu konuda özel olan nedir ve bahisçileri nasıl etkiler?

Türevler kripto dünyasına tonlarca likidite sağlıyor. Peki Kripto Türevleri nedir? Burada kripto türevleri ticareti hakkında daha fazla bilgi edinin.

SolFarm'ı Çiftçilik yoluyla kar elde etmek için kullanma talimatları, örneğin: likidite sağlama, çekme ve borç verme.

Cream V2'nin ana ürünü olan Iron Bank hakkında makale. DeFi'de borç vermeyi bir sonraki seviyeye taşımaya yardımcı olun.

Web3 büyük bir konudur ve Crypto topluluğundan büyük ilgi görmektedir. Peki 2021'deki en iyi 5 Web3 parası nedir?