Cara Menggunakan Raydium Exchange (RAY): Panduan Lengkap dan Terbaru

Raydium adalah pertukaran terdesentralisasi yang menerapkan mekanisme AMM. Pelajari cara menggunakan Raydium secara rinci melalui panduan ini!

Automated market maker (AMM) adalah program komputer yang secara aktif menyediakan likuiditas di pasar dengan secara otomatis membeli dan menjual aset sesuai dengan aturan yang telah ditentukan. Jenis pembuat pasar ini menggunakan algoritme untuk menetapkan harga dan melakukan perdagangan berdasarkan penawaran dan permintaan aset yang mereka perdagangkan.

Automated Market Maker (AMM) telah ada sejak lama, dan masih banyak orang yang tidak menyadari potensinya. Untuk memahami sepenuhnya konsep AMM, pertama-tama kita harus memahami apa itu market maker. Pada artikel ini, kita akan menyelam jauh ke dalam dunia AMM untuk menjelaskan semua yang perlu Anda ketahui tentangnya.

Apa itu AMM (Pembuat Pasar Otomatis)?

AMM (automated market maker) adalah program komputer yang secara aktif menyediakan likuiditas di pasar dengan secara otomatis membeli dan menjual aset sesuai dengan aturan yang telah ditentukan. Jenis pembuat pasar ini menggunakan algoritme untuk menetapkan harga dan melakukan perdagangan berdasarkan penawaran dan permintaan aset yang mereka perdagangkan.

Apa itu AMM (Pembuat Pasar Otomatis)?

Pembuat pasar otomatis sering digunakan dalam platform perdagangan elektronik, seperti bursa saham, untuk menyediakan likuiditas dan memastikan bahwa harga tidak menjadi terlalu fluktuatif. Mereka juga digunakan dalam pertukaran cryptocurrency untuk menyediakan likuiditas untuk aset digital. AMM membantu memastikan bahwa pembeli dan penjual selalu dapat menemukan rekanan untuk perdagangan mereka.

AMM telah digunakan di pasar keuangan tradisional selama bertahun-tahun tetapi baru belakangan ini diterapkan ke pasar cryptocurrency. AMM menarik bagi bursa dan pedagang karena menghilangkan kebutuhan akan buku pesanan terpusat. Ini berarti bahwa tidak perlu pihak ketiga untuk mencocokkan pembeli dan penjual, yang dapat menghemat biaya dan meningkatkan efisiensi.

Pertukaran Cryptocurrency yang menggunakan AMM termasuk Uniswap, 1inch, Pancakeswap,… Pertukaran ini semuanya mengalami pertumbuhan yang signifikan dalam volume perdagangan dan likuiditas sejak mengadopsi AMM.

Bagaimana cara kerja AMM?

AMM menggunakan algoritme untuk menetapkan harga dan mengeksekusi perdagangan

AMM menggunakan algoritme untuk menetapkan harga dan mengeksekusi perdagangan. Algoritma ini memperhitungkan penawaran dan permintaan aset di pasar, serta harga aset lainnya. AMM menggunakan informasi ini untuk menetapkan harga yang adil bagi pembeli dan penjual.

AMM dapat digunakan untuk memperdagangkan berbagai macam aset, termasuk saham, obligasi, komoditas, dan mata uang kripto.

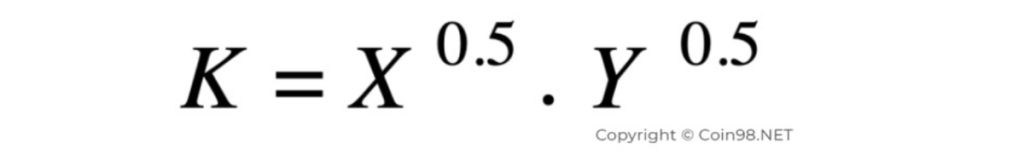

Formula Pembuat Pasar Otomatis

Secara keseluruhan, AMM adalah model yang sangat sederhana. Ada nilai konstan yang terkait dengan 2 token berbeda dalam pertukaran terdesentralisasi .

Formula AMM

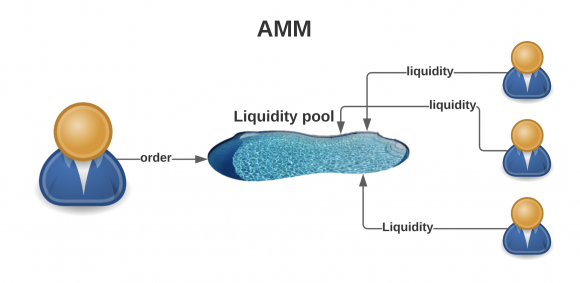

Ketika seseorang ingin membeli atau menjual salah satu dari 2 token ini, mereka melakukannya melalui kumpulan yang dimiliki AMM.

Kumpulan ini menampung kedua token dan selalu sama nilainya satu sama lain. Oracle menentukan jumlah setiap token di setiap kumpulan. Ketika seseorang ingin membeli atau menjual, mereka menentukan berapa banyak dari setiap token yang mereka inginkan dan perdagangan dijalankan secara otomatis.

Jika seseorang ingin membeli satu token, mereka akan mengirimkan token mereka ke pool yang menyimpan token lainnya. AMM kemudian akan mengambil jumlah yang sama dari kedua token dari kumpulan dan memberikannya kepada orang yang ingin membelinya. Jika seseorang ingin menjual satu token, mereka akan mengirimkan token mereka ke pool yang menyimpan token yang sama. AMM kemudian akan mengambil jumlah yang sama dari kedua token dari kumpulan dan memberikannya kepada orang yang ingin menjualnya.

Hal utama yang perlu diingat adalah nilai setiap pool selalu sama. Jadi jika seseorang membeli satu token, nilai kumpulan yang mereka beli dari berkurang dan nilai kumpulan yang mereka jual meningkat. Namun secara keseluruhan, nilai kedua pool tetap sama.

Oracle terus memperbarui harga setiap token di setiap kumpulan sehingga selalu sama. Artinya jika harga satu token naik, harga token lain di pool akan turun sehingga nilai keseluruhan pool tetap sama.

Perbedaan antara Automated Market Maker vs. Order book

Dalam hal perdagangan cryptocurrency, ada dua jenis pertukaran utama: pertukaran yang menggunakan buku pesanan, dan pertukaran yang menggunakan AMM (pembuat pasar otomatis). Keduanya memiliki kelebihan dan kekurangan masing-masing, jadi penting untuk memahami perbedaannya sebelum memilih pertukaran.

Pertukaran buku pesanan adalah jenis pertukaran yang lebih tradisional, di mana pembeli dan penjual memesan yang kemudian dicocokkan dengan pertukaran. Jenis pertukaran ini biasanya lebih cocok untuk pedagang yang tahu persis apa yang mereka cari, karena mereka dapat menentukan harga yang bersedia mereka bayar atau terima. Namun, pertukaran buku pesanan dapat dimanipulasi oleh pedagang besar, yang dikenal sebagai "paus", yang dapat menggerakkan pasar dengan menempatkan pesanan dalam jumlah besar.

Pertukaran AMM, di sisi lain, menggunakan algoritme untuk mencocokkan pembeli dan penjual secara otomatis. Jenis pertukaran ini lebih cocok untuk mereka yang hanya ingin membeli atau menjual mata uang kripto tertentu, karena mereka tidak perlu khawatir menemukan pesanan yang cocok. Namun, bursa AMM seringkali dapat membebankan biaya lebih tinggi daripada pertukaran buku pesanan, karena mereka perlu mendapat untung dari selisih antara harga beli dan jual.

Jadi, jenis pertukaran mana yang lebih baik? Itu sangat tergantung pada gaya trading Anda dan apa yang Anda cari. Jika Anda adalah pedagang yang lebih berpengalaman yang tahu persis apa yang Anda inginkan, maka pertukaran buku pesanan mungkin lebih baik untuk Anda. Namun, jika Anda baru dalam perdagangan atau hanya ingin membeli atau menjual mata uang kripto tertentu, maka pertukaran AMM mungkin merupakan pilihan yang lebih baik.

Memahami AMM (Pembuat Pasar Otomatis)?

Kumpulan likuiditas sering digunakan dalam cryptocurrency untuk memberi pedagang kemampuan untuk membeli atau menjual aset digital dalam jumlah besar dengan cepat dan mudah. Namun, ada beberapa kerugian dan keuntungan menggunakan kumpulan likuiditas yang harus diperhatikan oleh para pedagang sebelum menggunakannya.

Keuntungan AMM

Berikut adalah beberapa manfaat menggunakan AMM:

Risiko AMM

Apa risiko menggunakan AMM? Ada beberapa risiko yang terkait dengan penggunaan AMM:

Secara keseluruhan, pembuat pasar otomatis adalah alat yang berguna untuk menyediakan likuiditas dan stabilitas di pasar. Namun, ada beberapa risiko yang terkait dengan penggunaannya. Risiko ini harus dipertimbangkan sebelum berinvestasi pada aset yang diperdagangkan oleh AMM.

Apa itu Pool Likuiditas AMM?

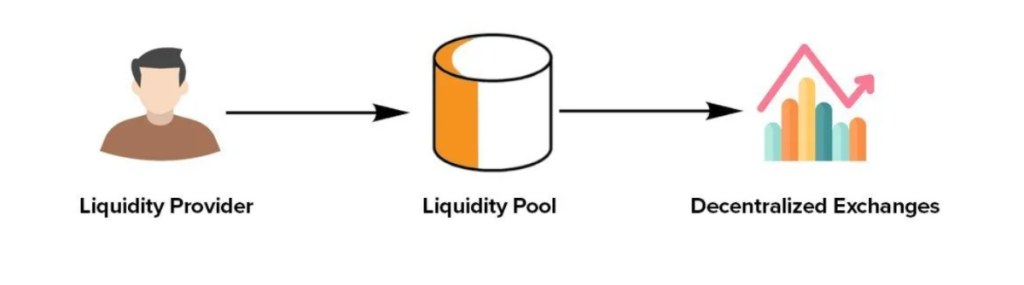

Liquidity Pool adalah kumpulan aset yang dapat dibeli dan dijual oleh pengguna

Likuiditas mengacu pada seberapa cepat suatu aset dapat dibeli atau dijual di pasar tanpa mempengaruhi harga aset. Kolam likuiditas adalah kumpulan aset yang mudah dikonversi menjadi uang tunai.

Di dunia cryptocurrency , kumpulan likuiditas adalah sekelompok aset digital yang dapat diperdagangkan untuk cryptocurrency atau mata uang fiat lainnya. Kumpulan likuiditas memberi investor cara untuk membeli dan menjual cryptocurrency tanpa harus melalui pertukaran terpusat.

Kumpulan likuiditas sering dibuat oleh pertukaran mata uang kripto besar sebagai cara untuk memberi pengguna mereka lebih banyak opsi untuk berdagang. Kumpulan ini juga dapat dibuat oleh kelompok investor yang ingin memperdagangkan aset digital tertentu.

Ukuran kolam likuiditas dapat bervariasi. Beberapa mungkin hanya memiliki beberapa juta dolar aset digital, sementara yang lain mungkin memiliki miliaran.

Investor yang ingin memperdagangkan mata uang kripto tertentu mungkin ingin memeriksa apakah ada kumpulan likuiditas untuk mata uang itu. Ini dapat memberi mereka lebih banyak pilihan untuk berdagang dan dapat membantu mereka mendapatkan harga terbaik untuk perdagangan mereka.

Ada beberapa variasi kumpulan likuiditas di pasar yang akan dijelaskan secara singkat.

Cadangan Harga Fed

Beberapa cryptocurrency menggunakan kumpulan likuiditas untuk membantu menstabilkan harga koin mereka. Ini sangat penting untuk koin yang tidak memiliki otoritas pusat, seperti Bitcoin . Cadangan harga Fed di kumpulan likuiditas digunakan untuk membantu menjaga nilai koin dan menjaganya tetap stabil.

Jika harga koin mulai turun, cadangan dapat digunakan untuk membeli koin dan menopang harga. Demikian pula, jika harga mulai naik terlalu cepat, cadangan dapat digunakan untuk menjual beberapa koin dan menurunkan harga. Sistem ini membantu menjaga nilai koin lebih stabil dan membuatnya kurang stabil.

Cadangan Harga Otomatis

Cadangan harga otomatis di kumpulan likuiditas adalah jenis asuransi terhadap fluktuasi nilai di pasar cryptocurrency. Dengan menyimpan koin sebagai cadangan, Anda dapat yakin bahwa nilainya tidak akan turun menjadi nol, tidak peduli seberapa rendah nilai pasar cryptocurrency secara keseluruhan. Hal ini membuat mereka menjadi bagian penting dari portofolio investor yang serius, dan cara yang bagus untuk melindungi diri Anda dari kehancuran finansial.

Jika Anda berpikir untuk berinvestasi dalam cryptocurrency, maka Anda harus mempertimbangkan untuk menggunakan cadangan harga otomatis di kumpulan likuiditas Anda. Mereka menawarkan jaring pengaman berharga yang dapat menjaga koin Anda tetap aman selama masa gejolak pasar, dan memastikan bahwa Anda selalu memiliki akses ke uang Anda.

Cadangan Jembatan

Cadangan jembatan adalah jenis cadangan mata uang kripto yang digunakan untuk menyediakan likuiditas ke kumpulan jembatan. Cadangan jembatan biasanya disimpan di akun perwalian atau jenis akun escrow lainnya, dan mereka digunakan untuk mendukung koin yang disimpan ke dalam kumpulan. Tujuan dari memegang cadangan ini adalah untuk memastikan bahwa selalu ada cukup likuiditas di pool untuk menutupi penarikan dan untuk memberikan perlindungan bagi pengguna pool jika terjadi penurunan nilai aset yang mendasarinya secara tiba-tiba.

Cadangan jembatan dapat digunakan untuk menutupi berbagai jenis risiko yang berbeda, termasuk risiko pasar, risiko kredit, dan risiko operasional. Secara umum, semakin tidak stabil kelas aset, semakin tinggi jumlah cadangan jembatan yang harus dimiliki. Misalnya, dari cadangan yang harus dimiliki. Misalnya, jika kumpulan berfokus pada aset yang mudah berubah seperti Bitcoin, kemungkinan akan memiliki persentase aset cadangan yang lebih tinggi daripada kumpulan yang berinvestasi pada aset yang lebih stabil seperti stablecoin .

Platform Pembuat Pasar Otomatis Populer

Uniswap adalah pertukaran terdesentralisasi terbesar yang beroperasi di blockchain Ethereum. Ini memungkinkan pengguna di mana saja di dunia untuk berdagang crypto tanpa perantara. Uniswap memelopori model Automated Market Maker, di mana pengguna memasok token Ethereum ke “liquidity pools” Uniswap dan algoritme menetapkan harga pasar berdasarkan penawaran dan permintaan.

Uniswap adalah pertukaran terdesentralisasi terbesar di Ethereum

Curve adalah pertukaran terdesentralisasi (DEX) yang berjalan di Ethereum. Ini dirancang khusus untuk bertukar antara stablecoin. Yang Anda butuhkan hanyalah dompet Ethereum, sejumlah dana, dan Anda dapat menukar stablecoin yang berbeda dengan biaya rendah dan slippage.

Kesimpulan

Pembuat pasar otomatis memainkan peran penting dalam fungsi pertukaran terdesentralisasi, karena mereka sering menjadi satu-satunya sumber likuiditas pada platform ini. Kehadiran pembuat pasar otomatis membantu mengurangi masalah ini dengan menyediakan sumber likuiditas yang konstan. Oleh karena itu, AMM akan selalu menjadi faktor penting di pasar cryptocurrency.

Saya harap Anda menikmati membaca artikel ini. Jika Anda memiliki pertanyaan atau komentar, jangan ragu untuk meninggalkannya di bawah dan jangan lupa untuk bergabung dengan Komunitas Coin98 untuk wawasan dan diskusi cryptocurrency yang lebih berharga.

Seperti biasa, terima kasih telah membaca!

Raydium adalah pertukaran terdesentralisasi yang menerapkan mekanisme AMM. Pelajari cara menggunakan Raydium secara rinci melalui panduan ini!

Analisis dan evaluasi model operasi Uniswap V2, model paling dasar untuk AMM apa pun.

Apa itu Kerugian Tidak Tetap? Rugi Tidak Permanen adalah salah satu keterbatasan DeFi dan AMM. Lalu bagaimana cara kerjanya dan bagaimana cara menghitung kerugian tidak tetap?

Apa itu Secretswap (SEFI)? Artikel ini menyediakan semua informasi paling berguna tentang proyek Secretswap dan SEFI Token. Baca sekarang!!

Analisis model PancakeSwap melalui mekanisme kerja setiap produk di dalamnya, sehingga menemukan peluang investasi dengan PancakeSwap.

Analisis AMM teratas di Blockchains, siapa pemenangnya: Uniswap & SushiSwap, PancakeSwap, MDEX, Raydium.

Analisis model operasi Balancer V2 dan kelebihan dan kekurangannya, sehingga memberikan pandangan paling intuitif tentang Token BAL.

Artikel ini memberi Anda informasi terpenting tentang pembaruan Balancer berikutnya.

IGain, solusi untuk Kerugian Tidak Tetap

Setelah 2 bulan dari analisis pertama, Sushi telah banyak berubah, terutama pengenalan Kashi dan Miso. Dengan data on-chain, lihat bagaimana Sushi telah berubah!

Bandingkan keunggulan Uniswap dan PancakeSwap, analisis kekuatan mereka dan nilai potensi mereka untuk masa depan.

Artikel ini memberikan ikhtisar tentang aspek terkait minat ketika memutuskan untuk menyetor cryptocurrency ke dalam kumpulan.

Menganalisis model operasi AMM SushiSwap, AMM dengan TVL adalah TOP 3 di pasar, untuk mengetahui arah proyek dan mencari tahu sendiri.

Menganalisis aspek potensi dan keunggulan Bancor, menimbulkan pertanyaan apakah Bancor bisa menjadi Unicorn di desa DEX.

Polkadex menggabungkan 2 fitur orderbook dan AMM, dikombinasikan dengan logika eksekusi cepat, waktu blok tiga detik, dukungan untuk bot perdagangan khusus.

Ikhtisar fungsi bursa MDEX, dan petunjuk tentang beberapa cara yang dapat Anda coba untuk meningkatkan kecepatan perdagangan bursa.

Artikel ini akan menunjukkan cara menggunakan Uniswap V3 basic dengan fitur utama: Tukar, transfer, dan sediakan likuiditas.

Mari kita analisis model operasi Uniswap V3 untuk melihat fitur dan peluang baru untuk berinvestasi di Uniswap V3!

Perang AMM: bandingkan DEX teratas di seluruh Blockchain untuk memberikan tampilan yang lebih intuitif pada setiap DEX dan ekosistem setiap Blockchain.

Delphi Ventures adalah dana investasi terkenal di pasar Crypto. Lalu apa saja portofolio reksa dana ini? Apa tren investasi terbaru?

Pelajari tentang pertukaran AscendEX, instruksi lengkap untuk mendaftar, menggunakan bursa AscendEX (sebelumnya BitMax), dan jawaban untuk semua pertanyaan yang umum ditanyakan!

Protokol Arbitrum adalah teknologi Layer 2 yang dirancang untuk meningkatkan kecepatan dan efisiensi jaringan Ethereum. Pelajari lebih lanjut tentang keuntungan dan cara kerja Arbitrum di sini!

Apa itu Etherscan? Bagaimana cara mengecek transaksi ETH? Artikel ini akan memberi Anda petunjuk terperinci tentang cara menggunakan Etherscan dengan semua fitur terbaru.

Apa itu Synthetix? Apa itu Token SNX? Apa yang membuat Synthetix berbeda? Pelajari lebih lanjut tentang SNX Tokenomics di sini!

Apa itu Authy? Bagaimana cara kerja Authy? Apa perbedaan antara Authy vs Google Authenticator? Temukan semua informasi terbaru di artikel Authy Review ini!

Apa itu Airdrop Retroaktif? Mengapa Airdrop Retroaktif digunakan? Bagaimana menemukan proyek potensial yang akan mendistribusikan hadiah Retroactive Airdrop?

Apa itu Ripple, XRP? Apakah Ripple & XRP adalah hal yang sama? Artikel ini akan membantu Anda lebih memahami Ripple & XRP dan perbedaannya.

Apa itu Saffron Finance? Cari tahu tentang keunggulan Saffron dan detail tentang tokenomik Token SFI sekarang!

Apa itu Stafi (FIS)? Artikel ini memberi Anda informasi paling berguna tentang cryptocurrency Token FIS dan keunggulan yang ditawarkan oleh protokol DeFi ini.